МДК 03. МДК 03.01. Контрольная работа По дисциплине мд 03. 01. Организация расчетов с бюджетом и вне бюджетными фондами

Скачать 37.42 Kb. Скачать 37.42 Kb.

|

|

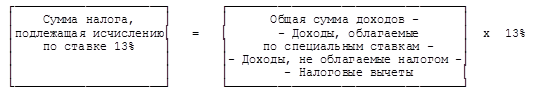

ПОО А «Тульский техникум Экономики, финансов и информатики» Домашняя контрольная работа По дисциплине «МД- 03.01. Организация расчетов с бюджетом и вне бюджетными фондами» Вопрос: Основа налогообложения. Учет расчета с бюджетом по НДФЛ. Выполнила: студентка гр. 5.03 з/о Сошникова Ю. С. Проверил: Васильева Е. Г. г. Тула, 2022г. Содержание Основа налогообложения. Учет расчета с бюджетом по НДФЛ. Список источников. Основы налогообложения в России Налоговая система России, и ее структура. Налоговая система – совокупность налогов, взимаемых с налогоплательщиков на территории государства в соответствии с его налоговым законодательством, и фискальных органов, которые контролируют правильность исчисления, полноту и своевременность их уплаты в бюджет налогоплательщиками. Налоговое законодательство России включает в себя законодательство трёх уровней: федерального, регионального и местного. Законодательство РФ о налогах и сборах состоит из Налогового кодекса РФ (далее – НК РФ или НК) и принятых в соответствии с ним федеральных законов о налогах, сборах и страховых взносах (ст. 1 НК РФ). Законы субъектов РФ о региональных налогах и нормативные правовые акты муниципальных образований о местных налогах и сборах принимаются в соответствии с нормами НК РФ. В целом указанные законы и нормативные акты называются «законодательство о налогах и сборах». Налоговый кодекс РФ – это ключевой документ налогового законодательства России. Он устанавливает принципы построения налоговой системы, права и обязанности участников налоговых отношений, виды налоговых правонарушений и ответственность за их совершение, порядок исполнения обязанностей по уплате налогов и сборов, порядок осуществления налогового контроля и т. д. В то же время НК РФ – закон прямого действия. Налоговый кодекс РФ выделяет три категории платежей – налоги, сборы и страховые взносы. Налог – обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств, в целях финансового обеспечения деятельности государства и муниципальных образований. Сбор – обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий), либо уплата которого обусловлена осуществлением в пределах территории, на которой введен сбор, отдельных видов предпринимательской деятельности. Страховые взносы – обязательные платежи на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, на обязательное медицинское страхование, взимаемые с организаций и физических лиц в целях финансового обеспечения реализации прав застрахованных лиц на получение страхового обеспечения по соответствующему виду обязательного социального страхования. Налоги и сборы подразделяются на федеральные, региональные и местные. Их перечень является закрытым. Федеральные налоги и сборы установлены НК РФ и обязательны к уплате на территории всей страны. Региональные налоги установлены НК РФ и законами субъектов РФ. Они обязательны к уплате на территориях соответствующих субъектов РФ. Местные налоги и сборы установлены НК РФ и нормативными правовыми актами муниципальных образований, а также законами городов федерального значения. Они обязательны к уплате на территориях соответствующих муниципальных образований. Страховые взносы установлены НК РФ, являются федеральными и обязательны к уплате на всей территории РФ. Законодательные (представительные) органы государственной власти субъектов РФ при установлении региональных налогов, а представительные органы муниципальных образований (законодательные (представительные) органы государственной власти городов федерального значения Москвы, Санкт-Петербурга и Севастополя) при установлении местных налогов и сборов определяют налоговые ставки, порядок и сроки уплаты, если они не установлены в НК РФ, а также – особенности определения налоговой базы, основания и порядок применения налоговых льгот. Иные элементы налогообложения, а также налогоплательщики определяются НК РФ. Федеральные налоги и сборы: 1) налог на добавленную стоимость; 2) акцизы; 3) налог на доходы физических лиц; 4) налог на прибыль организаций; 5) налог на добычу полезных ископаемых; 6) водный налог; 7) сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов; 8) государственная пошлина. Региональные налоги: 1) налог на имущество организаций; 2) налог на игорный бизнес; 3) транспортный налог. Местные налоги и сборы: 1) земельный налог; 2) налог на имущество физических лиц; 3) торговый сбор. Кроме общего режима налогообложения, в налоговой системе РФ применяются следующие специальные налоговые режимы: 1) система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог); 2) упрощенная система налогообложения; 3) система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности; 4) система налогообложения при выполнении соглашений о разделе продукции; 5) патентная система налогообложения. Новые налоги и сборы вводятся в налоговую систему России с 1 января нового года. Изменения в актах законодательства о налогах и сборах вступают в силу с 1-го числа очередного налогового периода, а по страховым взносам – не ранее 1-го числа очередного расчетного периода. При этом законодатель должен учитывать, что со дня официального опубликования нормативного акта до даты его вступления в силу должно пройти не менее одного месяца. Учет расчетов с бюджетом по налогу на доходы физических лиц Налог на доходы физических лиц установлен 23-й главой Налогового кодекса. Большинство доходов, выплачиваемых фирмой работникам в течение календарного года, облагают налогом на доходы физических лиц. В частности, налогом облагаются заработная плата, премии и вознаграждения, надбавки и доплаты (например, за выслугу лет, стаж работы, совмещение профессий, работу в ночное время) и т.п. Также налог на доходы физических лиц платят с материальной выгоды. Она возникает: - если сотрудник получает бесплатно или по сниженным ценам товары (ценные бумаги, работы, услуги) от организации; если сотрудник получает от организации заем (ссуду) и уплачивает проценты за пользование им по ставке, которая с 2009 года ниже 2/3 ставки рефинансирования Банка России (по займам, выданным в рублях) или 9% годовых (по займам, выданным в валюте). Выплаты, которые не облагают НДФЛ, приведены в статье 217 НК РФ. В частности, к ним относят: 1) большинство установленных законодательством пособий и компенсаций, например: суммы, выплачиваемые в возмещение вреда, причиненного увечьем или иным повреждением здоровья (в пределах установленных норм); выходное пособие, выплачиваемое при увольнении сотрудников; пособие по беременности и родам, единовременное пособие при рождении ребенка, пособие по уходу за ребенком до 1,5 лет, оплата выходных дней по уходу за ребенком-инвалидом; пособие на погребение; компенсации за использование личного автомобиля работника в служебных целях и компенсации за использование личного имущества работника (в пределах установленных норм); компенсации, выплачиваемые сотрудникам при переезде на работу в другую местность; компенсации, выплачиваемые в связи с направлением сотрудника в командировку (суточные в пределах установленных норм, оплата проезда и жилья и т.п.); единовременную материальную помощь, оказываемую работнику в связи с рождением, усыновлением ребенка, оформлением опеки, но не более 50 000 рублей на каждого ребенка; единовременную материальную помощь, оказываемую работнику в связи со смертью члена его семьи; единовременную материальную помощь, оказываемую работникам, а также членам их семей, пострадавшим от террористических актов на территории России. 2) суммы материальной помощи, не превышающие 4000 рублей в год; 3) любые подарки, выигрыши и призы, не превышающие 4000 рублей в год, выдаваемые при проведении рекламы товаров (работ, услуг); 4) стоимость лечения (медицинского обслуживания) работника и членов его семьи, оплаченного фирмой за счет нераспределенной прибыли; 5) стоимость выданной работнику и членам его семьи путевки на санаторно-курортное лечение или оздоровление в российском санатории, если фирма приобрела эту путевку за счет нераспределенной прибыли или средств ФСС; 6) возмещение расходов на медикаменты работника или членов его семьи в пределах 4000 рублей в год. Налог удерживают непосредственно из суммы дохода работника. Налог исчисляют по ставке 13%. По специальным ставкам облагают доходы, полученные: в виде дивидендов (налог удерживают по ставке 9%); в виде материальной выгоды, которая возникает при получении сотрудником от организации займа или ссуды (налог удерживают по ставке 35%); в виде выигрышей и призов стоимостью более 4000 рублей, полученных на конкурсах, играх и других мероприятиях, проводимых при рекламе товаров (налог удерживают по ставке 35%); сотрудниками, которые не являются налоговыми резидентами РФ (с их доходов налог удерживают по ставке 30%); в виде дивидендов, которые получают нерезиденты от российских компаний (с доходов таких лиц налог удерживают по ставке 15%). По ставке 13% сумму налога определяют так:  Сумму налога, исчисляемую по ставкам 35%, 30%, 15% и 9%, определяют умножением суммы доходов, облагаемых по этим ставкам, на соответствующие ставки. При расчете налога на доходы физических лиц могут применяться налоговые вычеты. Вычеты бывают социальные, имущественные и профессиональные. Фирма может уменьшить доход сотрудника на стандартные налоговые вычеты. Социальные, имущественные и профессиональные вычеты сотрудник может получить в налоговой инспекции, где он состоит на учете, при подаче декларации о доходах за прошедший год. Исключение из этого порядка предусмотрено для случаев, когда фирма выплачивает людям доходы от операций по купле-продаже принадлежащих им ценных бумаг, по гражданско-правовым договорам, в качестве авторских гонораров. Тогда фирма может предоставить им имущественный и профессиональный налоговые вычеты. Кроме того, имущественный вычет может быть предоставлен работнику фирмы, купившему или построившему жилье (например квартиру или жилой дом). Такой вычет работник может получить, если он представит в бухгалтерию специальное уведомление, форма которого утверждена приказом ФНС России от 7 декабря 2004 года N САЭ-3-04/147. Это уведомление работник должен оформить в той налоговой инспекции, где он зарегистрирован. Доходы, облагаемые по ставкам 35%, 30%, 15% и 9%, не уменьшаются на суммы налоговых вычетов. Фирма может предоставить стандартные налоговые вычеты тем работникам, с которыми заключены трудовые и гражданско-правовые договоры. Стандартные налоговые вычеты уменьшают только сумму дохода, облагаемую налогом по ставке 13%. Если доход сотрудника облагается по другой налоговой ставке (например 30% или 35%), то сумму этого дохода на стандартные вычеты не уменьшают. Поэтому доходы, облагаемые по ставке 13%, и доходы, облагаемые по другим ставкам, нужно учитывать раздельно. Если сотрудник работает в нескольких местах, то вычеты ему предоставляют только в одном из них. В каком месте получать вычет, сотрудник решает сам. Вычеты предоставляют на основании письменного заявления сотрудника и документов, подтверждающих его право на них. Заявление на предоставление вычетов работник должен подавать в начале года. Стандартные налоговые вычеты могут быть предоставлены в следующих суммах: 3000 рублей, 500 рублей, 600 рублей. На вычет в размере 3000 рублей в месяц имеют право лица, которые: пострадали на атомных объектах в результате радиационных аварий и испытаний ядерного оружия. В частности, на Чернобыльской АЭС, на объекте "Укрытие", на производственном объединении "Маяк"; являются инвалидами Великой Отечественной войны; стали инвалидами I, II или III группы из-за ранения, контузии или увечья, полученных при защите СССР или Российской Федерации. На вычет в размере 500 рублей в месяц имеют право лица, которые: являются Героями Советского Союза или Российской Федерации; награждены орденом Славы трех степеней; являются инвалидами с детства; стали инвалидами I и II группы; пострадали в атомных и ядерных катастрофах при условии, что они не имеют права на стандартный налоговый вычет в размере 3000 рублей. Право на эти вычеты должно быть подтверждено документами (например, удостоверением участника ликвидации аварии на Чернобыльской АЭС, инвалида и т.п.). Всем сотрудникам, которые имеют детей, предоставляется налоговый вычет в размере 1400 рублей в месяц на каждого ребенка. Вычет применяют до того момента, пока доход сотрудника, облагаемый налогом по ставке 13%, не превысит 280 000 рублей. Начиная с месяца, в котором доход сотрудника превысил 280 000 рублей, этот налоговый вычет не применяют. Налоговый вычет предоставляют на каждого ребенка в возрасте до 18 лет и на учащихся дневной формы обучения до 24 лет. Вычет должен применяться с месяца рождения ребенка и до конца того года, в котором ребенок достиг указанного возраста (например, если ребенку исполняется 18 лет в феврале, то вычет предоставляют в течение всего года). Чтобы получить вычет, работник должен сдать в бухгалтерию копию свидетельства о рождении ребенка. Если сотрудник не состоит в браке, то вычет предоставляют в двойном размере. При этом работник, который уплачивает алименты, права на этот вычет не имеет (письмо Минфина РФ от 30 апреля 2008 г. N 03-04-06-01/112). В ООО "Титул" работнику Тетерину А.И. в ноябре 2011 года была начислена заработная плата в сумме 8 000 руб. у работника 1 иждивенец. Бухгалтер делает следующие проводки: Дебет 20 "Основное производство" Кредит 70 "Расчеты по оплате труда" начислена заработная плата в сумме 8000 рублей; Дебет 70 "Расчеты по оплате труда" Кредит 68.1"Расчеты по налогам" субсчет "НДФЛ" сумма исчисленного налога по ставке 13%. составит (8000 - 1400) * 13% =858 руб. Если сотрудник работает в организации не с начала года, то вычет предоставляют с учетом дохода, который он получил по прежнему месту работы. При этом сотрудник должен представить в бухгалтерию справку о доходах по форме N 2-НДФЛ с предыдущего места работы. Например, доходы, связанные с получением авторского вознаграждения за создание литературных произведений, уменьшаются на профессиональный вычет в размере 20% от суммы начисленного дохода. По авторским вознаграждениям за создание художественно-графических произведений, фоторабот для печати и произведений архитектуры и дизайна вычет предоставляется в размере 30% от дохода. Вычет предоставляется на основании заявления работника, получающего вознаграждение. Фирма может выплатить заработную плату в натуральной форме (например, готовой продукцией). В этом случае налогом на доходы физических лиц облагается стоимость имущества (с учетом НДС и акцизов), по которой оно передается сотрудникам. При выдаче доходов в натуральной форме удержать налог непосредственно из суммы выплат невозможно. Поэтому его нужно удержать из любых других доходов сотрудника, которые он получает в организации (например, из суммы дивидендов, материальной помощи и т.д.). Удерживаемая сумма налога не может превышать 50% от суммы выплат, причитающейся к выдаче сотруднику. Если сотрудник других доходов в организации не получает или срок, в течение которого налог может быть удержан, превышает 12 месяцев, то фирма должна сообщить об этом в налоговую инспекцию по месту своего учета и указать сумму задолженности по налогу. Если сотрудник получает бесплатно или покупает по сниженным ценам товары (работы, услуги) у фирмы-работодателя, то налогом облагается разница между ценой таких товаров (работ, услуг), по которой они обычно продаются сторонним покупателям, и их стоимостью, которую оплатил сотрудник. Налог исчисляется по ставке 13%. При выдаче кредита или займа компания должна исчислить и удержать с материальной выгоды налог на доходы физических лиц (ст.212 НК РФ). Если по каким-то причинам это невозможно сделать, об этом нужно сообщить в налоговую инспекцию. Для определения суммы материальной выгоды бухгалтеру с 2009 года необходимо: 1) рассчитать сумму процентов по заемным средствам исходя из 2/3 ставки рефинансирования Банка России (по займам, выданным в рублях) или 9% годовых (по займам, выданным в валюте); 2) вычесть из суммы процентов, определенных исходя из 2/3 ставки рефинансирования Банка России, действовавшей на момент их уплаты (по займам, выданным в рублях) или 9% годовых (по займам, выданным в валюте), сумму процентов, которую должен уплатить сотрудник по займу. Налог должен быть перечислен в бюджет не позднее того дня, в который были получены наличные денежные средства на выплату дохода или сумма дохода была перечислена на банковский счет сотрудника. Налог перечисляется по месту постановки организации на налоговый учет. Перечисление налога в бюджет отражается так: Дебет 68 субсчет "Налог на доходы физических лиц" Кредит 51 "Расчетный счет" - перечислен в бюджет налог на доходы физических лиц. В конце года на каждого человека, получившего доход в организации, составляется справка о доходах по форме N 2-НДФЛ. Справки о доходах направляются в налоговую инспекцию по месту регистрации организации ежегодно не позднее 1 апреля года, следующего за прошедшим годом. Список источников https://www.pnu.edu.ru/media/filer_public/02/73/02736a65-8937-4b8d-9724-ad04226c3a7a/nn_posobie_2017.pdf https://studbooks.net/1289910/buhgalterskiy_uchet_i_audit/uchet_raschetov_byudzhetom_nalogu_dohody_fizic |