дИПЛОМНАЯ РАБОТА. для Саватеевой К.. Курсовая работа организация банковского кредитования процедуры и пути совершенствования выполнил студент

Скачать 320.5 Kb. Скачать 320.5 Kb.

|

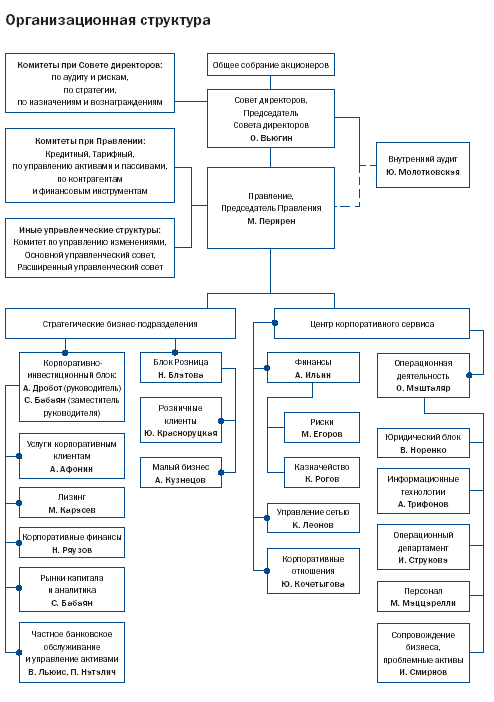

1 2  Дочерними компаниями МДМ-Банка являются лизинговая компания, компания по управлению активами, Латвийский Торговый Банк в Риге, а также компания по операциям с ценными бумагами и инвестиционная компания на Кипре. В 2007 году к МДМ-Банку была присоединена компания "МВК-Недвижимость". Начиная с декабря 2006 года, в структуре акционеров МДМ-Банка происходили изменения, в результате которых в состав акционеров МДМ-Банка вошли инвесторы, обладающие передовыми международными банковскими технологиями и богатейшим опытом. В частности, новыми акционерами ОАО "МДМ-Банк" стали следующие стратегические инвесторы: Международная финансовая корпорация (IFC), а также Финансовая инвестиционная компания Olivant Limited, имеющая огромный опыт в качестве эксперта в области универсального банковского бизнеса. Общее собрание акционеров является высшим органом управления Банком, принимает решения по основным вопросам деятельности Банка, и является основным способом участия акционеров в управлении Банком. Основное - годовое Общее собрание акционеров Банк проводит ежегодно, не ранее чем через два месяца и не позднее, чем через шесть месяцев после окончания операционного года Банка. Иные Общие собрания акционеров являются внеочередными и могут быть проведены в любое время в течение календарного года. Начиная с декабря 2006г., в структуре акционеров МДМ-Банка происходили изменения, в результате которых в состав акционеров МДМ-Банка вошли стратегические инвесторы, обладающие передовыми международными банковскими технологиями и богатейшим опытом. Новые акционеры обеспечивают общее руководство по стратегическим и операционным направлениям, что способствует реализации миссии МДМ-Банка. В настоящий момент основными акционерами МДМ-Банка являются: г-н Сергей Попов - крупнейший бенефициарный владелец (доля владения составляет примерно 77%); Olivant Limited - бенефициарный владелец (9,5%); г-н Мартин Андерссон - бенефициарный владелец (8.5%) и IFC - 5% прямого владения. Olivant Limited имеет право на приобретение дополнительно 4.75% акций. МДМ-Банком управляет Совет директоров, который определяет политику банка, обеспечивая его стабильность и надежность. Основной задачей Совета директоров была и остается защита интересов акционеров. Выполняя эту задачу, Совет, в первую очередь, отвечает за общебанковскую стратегию, а также осуществляет надзор за деятельностью контрольных функций. По мере того, как менялась структура корпоративного управления, функции Совета, несколько расширенные на начальном этапе, стали более традиционным. Совет стал уделять больше внимания своей основной роли надзорного органа. Большое значение имеет своевременный доступ членов Совета к достоверной информации о ситуации в Банке. Значительные изменения произошли в системе предоставления менеджментом Совету директоров различных форм отчетности. В целях повышения прозрачности бизнеса в целом, для всех категорий заинтересованных лиц, были значительно пополнены публичные информационные источники, в частности, официальный сайт Банка. Совет ежегодно, по итогам работы за год, проводит оценку результатов деятельности исполнительного руководства, но формирует свою позицию на протяжении всего года. Совет также оценивает результаты своей работы, для чего проводится специальное заседание. Обеспечение информационной прозрачности МДМ-Банка для всех групп заинтересованных сторон является также одной из первостепенных задач. Поэтому при предоставлении информации заинтересованным сторонам Банк руководствуется следующими основными принципами: Достоверность и последовательность. Банк представляет заинтересованным сторонам информацию, соответствующую действительности и отражающую факты. Банк также осуществляет постоянный контроль за тем, чтобы распространяемая им информация не искажалась, а информация, распространяемая третьими лицами, не была ошибочной или ложной. Полнота раскрываемой информации. Банк обеспечивает предоставление заинтересованным сторонам информации в объеме, достаточном для формирования ими объективного независимого суждения о Банке, исходя из прав и полномочий заинтересованных лиц. Вместе с тем Банк рассчитывает на то, что стейкхолдеры уважают обязательства банка в отношении нераскрытия сведений, составляющих коммерческую или банковскую тайну. Банк не уклоняется от предоставления негативной информации о своей деятельности, существенной для принятия решений заинтересованными лицами. Своевременность раскрытия информации. Банк соблюдает требования действующего законодательства, двусторонних договоренностей и соглашений, а также внутренних нормативных документов Банка в отношении сроков раскрытия информации. По возможности Банк стремится к тому, чтобы следовать наилучшей международной практике в этой области. Доступность информации. Банк предоставляет информацию в форме, понятной и доступной для заинтересованных сторон. Для распространения информации Банк использует наиболее передовые методы и технологии, обеспечивающие своевременное получение этой информации наиболее широким кругом заинтересованных сторон. Равное внимание различным пользователям информации. Банк предоставляет равные возможности доступа к обязательной для раскрытия и добровольно предоставляемой информации для всех категорий заинтересованных сторон, обладающих легитимными правами на получение данной информации. Отдельные процедуры предоставления информации, а также распределение обязанностей и ответственности сотрудников регламентированы внутрибанковскими нормативными документами. Теперь дадим общее представление о деятельности банка Таблица 3. Расчет динамики пассивов по всем данным официального баланса на 01.01.2007 по сравнению с периодом на 01.01.2006, тыс. руб.

Полученные данные показали: темпы изменения практически всех объемов ресурсов, за исключением вкладов физических лиц и прибыли за отчетный период не имеют тенденции к снижению, причем очевидно, что вследствие снижения объемов вкладов физических лиц банку пришлось привлекать более дорогие ресурсы, что могло явиться одной из причин падения прибыли за отчетный период; как видно из справочно - приведенных данных показатель прибыли в течение 9 месяцев 2007 года вырос; такие показатели как средства акционеров, зарегистрированные обыкновенные и привилегированные акции, эмиссионный доход и переоценка основных средств не изменились; темпы роста фондов и неиспользованной прибыли прошлых лет имеют наибольший объем прироста (237,12%), что говорит о возможности существования новых проектов, планируемых банком для реализации. Таблица 5. Расчет динамики активов по всем данным официального баланса на 01.01.2007 года по сравнению с 01.01.2006 года, тыс. руб.

Полученные данные показали: темпы изменения практически всех статей активов, за исключением чистых вложений в ценные бумаги, имеющиеся в наличии для продажи и прочих активов имеют тенденцию к росту; наиболее весомые темпы роста имеют такие статьи активов, как средства в кредитных организациях (430%) и основные средства, нематериальные активы и материальные запасы (346%); Общая величина активов также выросла на 46%, что является положительной тенденцией для банка в целом. 2.2 Анализ организации банковского кредитования в "МДМ-банке" Анализ организации банковского кредитования в МДМ-Банке предполагает изучение следующей информации. Заемщиком может стать любой гражданин РФ в возрасте от 21 года до 60 лет (до 55 - для женщин) на момент погашения кредита. При этом общий трудовой стаж клиента должен составлять не менее 1 года, а текущий на последнем месте работы - от 4 месяцев. Сведения о трудоустройстве должны быть подтверждены записью в трудовой книжке или трудовым договором. При хорошей кредитной истории клиента в МДМ-Банке возможно снижение процентной ставки на 1%, в других банках (при условии подтверждения) - на 0,5%. Отрицательная кредитная история дает банку повод отказать в займе. Если заемщик соответствует требованиям МДМ-Банка, то банк может оформить потребительский кредит на сумму от 30.000 до 750.000 рублей (от 1.000 до 25.000 в долларах или евро) со сроком погашения займа от 6 месяцев до 5 лет (при сроке более трех лет сумма займа должна составлять не менее 150.000 рублей или 5.000 долларов/евро). Процентная ставка по кредиту составляет 20%-21% (в рублях), 16%-17% (в долларах/евро). За организацию кредитования выплачивается единовременная комиссия, сумма которой составляет не менее 2% от общей суммы, но если клиент уже брал кредит в МДМ-Банке комиссия не высчитывается При оформлении займа на срок более 6 месяцев банком предусмотрено временное ограничение на досрочное погашение (3 месяца); при кредитах сроком менее 6 месяцев досрочное погашение не предусматривается. В случае просрочки платежа начисляется неустойка в размере 0,5% в день от суммы просроченной задолженности. Точную анкету заполнения для получения кредита вы можете посмотреть в приложении 1. там вы сможете посмотреть условия получения кредита в МДМ-Банке. В таблице 1 представлены условия кредитования от МДМ-Банка. Таблица 1- Условия кредитования МДМ-Банка

При кредитовании на срок свыше 3 лет минимальная сумма кредита 5000 долларов США/Евро или 150 000 руб. Карта VISA Electron или Master Card Electronic в подарок каждому клиенту! В таблице 2 можно увидеть процентные ставки на с 24.11.2008 года. Таблица 2 - Процентные ставки (c 24.11.2008) по потребительскому кредиту

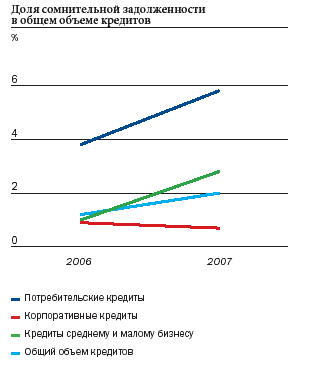

Данная процентная ставка не отражает полную стоимость кредита. Полную стоимость кредита, рассчитанную по методике Центрального Банка РФ и учитывающую все расходы по кредиту, можно узнать у сотрудников Дополнительных офисов МДМ-Банка. Кредит, можно получить если: 1) возраст на момент получения кредита – не менее 21 года и на момент погашения кредита не более 60 лет (для женщин до 55 лет), 2) общий трудовой стаж не менее 1 года, 3) стаж на последнем месте работы – не менее 4 месяцев, 4) взаимоотношения с работодателем оформлены в виде записи в трудовой книжке или трудового контракта, 5) имеется постоянная регистрация в регионе присутствия МДМ-Банка, 6) трудовая деятельность осуществляется в регионе присутствия МДМ-Банка, 7) отсутствует отрицательная кредитная история. - Если имеется собственный бизнес или частная практика, для получения кредита, нужно: 1) копия паспорта гражданина РФ заёмщика; 2) документы подтверждающие занятость заемщика - Для нотариусов и адвокатов: 1) заверенная копия трудовой книжки, 2) либо справка о членстве в адвокатской / нотариальной палате. Для индивидуальных предпринимателей, занимающихся сдачей жилой недвижимости: 1) свидетельство о регистрации предпринимателя, 2) и / или договор о сдаче в аренду недвижимости, 3) документ, подтверждающий доход за последние 6 месяцев, 4) справка по форме 2-НДФЛ, 5) либо налоговая декларация по форме 3 - НДФЛ, 6) либо выписка из реестра акционеров с указанием суммы выплаченных дивидендов. Кроме того, при досрочном возврате кредита или его части в период до истечения срока моратория для досрочного погашения, установленного кредитным договором, с клиента не взимается штраф, предусмотренный кредитным договором за указанное нарушение. В результате создания резервов, на конец 2007 года сомнительная задолженность во всех сегментах портфеля была покрыта резервами. Небольшое снижение соотношения резервов к проблемным кредитам в розничном секторе объясняется ростом доли ипотечных кредитов, которая на 31 декабря 2007 года составила 21.6% от общего розничного портфеля (в 2006 году – 8.9%). Рост доли сомнительной задолженности в 2007 году произошел в основном в результате замедления роста кредитного портфеля как в корпоративном, так и в розничном сегментах. На динамике розничного портфеля отрицательно сказалось прекращение новых выдач по продукту "автоэкспресс"; решение о закрытии этой программы было принято после изучения соотношения риска и доходности. Руководство Банка полагает, что показатель доли сомнительной задолженности как способ оценки качества активов имеет ряд серьезных недостатков, так как не принимает во внимание политику списания/продажи долгов. Представленные выше показатели стоимости риска более точно отражают динамику и уровень качества активов.  Для формирования широко диверсифицированного кредитного портфеля в конце 2007 года была проанализирована и изменена система принятия кредитных рисков и введена система андеррайтинга. Результатом внедрения этой системы будет упрощение и ускорение процессов принятия кредитных решений, с одновременным установлением личной ответственности за принятые решения. Частью улучшений в системе управления риском ликвидности в 2007 году стало внедрение Системы ранних сигналов. Основанная на ежедневном мониторинге ряда внешних и внутренних индикаторов, система определяет вероятность возрастания риска ликвидности на ранней стадии его возникновения, что дает Комитету по управлению активами и пассивами и Казначейству достаточно времени для принятия соответствующих превентивных мер. Далее проведем расчет темпов прироста, динамики и наращения кредитного портфеля по Банку в целом и по Ростовскому филиалу. Для сравнения берутся данные по Ростовскому филиалу в связи с тем, что операционный офис в г. Краснодаре относится к Ростовскому филиалу. Структура филиальной сети Банка такова, что филиал открывается только в "столице" федерального округа. Такая система принята Банком для распределения нагрузки с Головного отделения в региональные. Для рассмотрения указанных выше показателей в качестве рассматриваемого периода берем год. Таблица 4. Показатели кредитного портфеля по МСБ в долларах США

Переведем указанные данные в рубли по курсу на 01.01.07 26,3311 рублей за доллар и на 01.01.2008 – 24,5462 рублей за доллар и занесем полученные данные в таблицу 5. Таблица 5. Показатели кредитного портфеля в рублях и расчет абсолютного отклонения

Исходя из полученных данных можем сделать вывод, что кредитный портфель МСБ как по Банку в целом, так и по Ростовскому филиалу в значительной степени вырос. Тенденция является положительной. 2.3 Анализ эффективности банковского кредитования МДМ-Банк является одним из наиболее динамично развивающихся кредитных учреждений России и входит в число крупнейших в стране по размеру собственного капитала и объему активов. Сегодня МДМ-Банк – современный универсальный кредитно-финансовый институт, предлагающий полный объем услуг корпоративным клиентам и частным лицам. Приоритетные направления нашей деятельности включают банковское обслуживание юридических лиц, инвестиционно-банковские услуги, услуги на рынках капитала и обслуживание физических лиц. МДМ-Банк является признанным лидером среди российских частных финансовых организаций. Среди наших клиентов – многие крупнейшие российские предприятия. Для обслуживания клиентов – юридических и физических лиц мы создали сеть, охватывающую многие регионы России, и нацелены на ее дальнейшее расширение. МДМ-Банк считает приоритетным развитие универсальной специализации банка на основе разветвленной сети дистрибуции в столице и в регионах. Универсальный подход предполагает развитие бизнеса в трех сегментах: корпоративном, розничном и инвестиционном. Что бы проанализировать эффективность банковского кредитования нужно рассмотреть показатели просроченной задолжности и доходности. Коэффициент просроченной задолженности – коэффициент, определяемый как доля просроченных ссуд в общем объеме ссудной задолженности. Кпрос=ПЗ/Ссудн.задолжность Кпрос05=310143/4268255×100=7,2 Кпрос06=290368/4891647×100=5,9 Кпрос07=230104/5761982×100=3,9 Доходность рассчитаем следующим образом при помощи таблицы. Таблица 6. Доходность деятельности банка

Рассчитываем доходность операций по следующей формуле: Доходность = Прибыль от операционной деятельности / Сумма выданных кредитов Доходность05=1009400/6680400×100=15,1 Доходность06=984897/6640000×100=14,8 Доходность07=1856428/7239000×100=25,3 Коэффициент просроченной задолжности постепенно снизился, что говорить о хорошей работе банка. Проанализированные 2 показателя дают нам возможность судить о том, что банк за последние три года работает все с большей эффективностью. Его положение на рынке кредитования укрепляется и улучшается. Завоевав свое почетное место в банковском секторе, МДМ - банк стал надежным партнером и современным банком, который уже сумел доказать свое трудолюбие и независимость. МДМ банк был отмечен международными рейтинговыми агентствами - Standard and Poor's (B+, позитивный), Fitch Ratings (BB-, А+ rus), Moody's Investor Service (Ba2/NP/D, стабильный). МДМ-Банк выкупил 99.9% облигаций 3-го выпуска в соответствии со своими обязательствами по оферте. Как и прогнозировал банк, практически все держатели воспользовались опционом, т.к. установленный по выпуску купон на последующие 2 купонных периода на уровне 8.5% не соответствует текущим уровням доходности по долговым инструментам российских частных банков. Такой купон был установлен банком с целью сохранения гибкости на случай значительного улучшения рыночной конъюнктуры, которого не произошло. Сразу после выкупа облигаций весь выпуск был вновь размещен среди преимущественно иностранных инвесторов с доходностью около 11% плюс комиссия за структурирование сделки инвестбанками. Такой уровень доходности, по мнению МДМ-Банка, отражает новые рыночные уровни, сформировавшиеся в связи с глобальным кризисом ликвидности, а также адекватную премию за первичное размещение. Использование собственных средств для кредитования уменьшает стоимость ресурсов и тем самым способствует увеличению уровня прибыльности операций банка. Банк продемонстрировал положительный результат, несмотря на волатильность на рынке акций и поддержание избыточной ликвидности. Собственные средства выросли в I квартале на 1.9% и составили 39.7 млрд. рублей (на конец 2007 г.: 38.9 млрд рублей). Соотношение операционных расходов к доходам выросло, по сравнению с I кварталом 2007 г., с 43.6% до 57.5%. Соотношение средств клиентов к кредитам (без учета средств клиентов ЛТБ) выросло до 57.1% (на конец 2007 г.: 51.7%). Показатель покрытия сомнительной задолженности резервами составил 145.0% (177.5% и 121.7% для корпоративного и инвестиционного кредитного портфеля и розничного кредитного портфеля, соответственно). МДМ-Банк получил официальное письмо от Банка России о том, что Совет директоров Банка 24 сентября 2007 г. принял решение о включении в Ломбардный список Банка России облигаций МДМ-Банка, имеющих государственный регистрационный номер выпуска 40102361В. Соответствующее изменение в Ломбардный список вступит в силу после опубликования данного решения в Вестнике Банка России в ближайшее время, после чего у держателей рублевых облигаций МДМ-Банка появится возможность получать финансирование от Банка России под залог данных бумаг путем осуществления сделок репо на Международной межбанковской факторинговых услуг. Факторинговые операции в МДМ-Банке предполагают обслуживание поставок со сроками отсрочки до 120 дней, объемом уступаемых Банку требований от 1 млн. рублей в месяц, наличие не менее 4 дебиторов и регулярность поставок. Для клиентов малого и среднего бизнеса предусмотрена упрощенная схема рассмотрения заявок при установлении лимитов финансирования до 100 млн. рублей. 3. Пути совершенствования организации банковского кредитования В ходе написания курсовой работы были выполнены поставленные задачи и сформулированы следующие выводы и предложения: МДМ-Банк является одним из наиболее динамично развивающихся кредитных учреждений России и входит в число крупнейших в стране по размеру собственного капитала и объему активов; Основная задача МДМ-Банка — стать ведущим российским частным кредитным учреждением, выступающим в качестве лучшего финансового партнера для своей клиентской аудитории. Эту задачу Банк решает посредством создания такой технологии бизнеса, которая позволит обеспечить клиентов полным спектром высококачественных продуктов и услуг; Исходя из ожидаемых изменений российского финансового сектора, банк пересмотрел подход к позиционированию на рынке и определил новое видение и стратегию развития, которые помогут ему стать лидером среди частных банков России, и принесут ощутимую и значительную пользу всем нашим стейкхолдерам и заинтересованным сторонам. Новая стратегия МДМ-Банка на период с 2006 по 2010 год была утверждена Советом директоров в июне 2006 года, открыв тем самым очередную страницу в истории развития Банка; Проведем оценку деятельности банка через ряд коэффициентов: Генеральный коэффициент надёжности (к 1), равный отношению капитала к рисковым активам, показывает, насколько рискованные вложения банка в работающие активы защищены собственным капиталом банка, которым будут погашаться возможные убытки в случае невозврата или возврата в обесценённом виде того или иного работающего актива. Предполагает максимальный интерес для кредиторов банка: К 1 = К / АР К105=4,614/11,256×100=40,9 К106=5,020/11,108×100=45,1 К107=5,602/11,386×100=49,2 Коэффициент мгновенной ликвидности (к 2), равный отношению ликвидных активов и обязательств до востребования, показывает, использует ли банк клиентские деньги в качестве собственных кредитных ресурсов, и, таким образом: в какой мере клиенты могут претендовать на получение процентов по остаткам на расчетных и текущих счетах в какой мере их платёжные поручения обеспечены возможностью банка быстро совершать платежи. Представляет наибольший интерес для клиентов, состоящих в банке на расчетном и кассовом обслуживании: К 2 = ЛА / ОВ К105=3,201/18,159×100=17,62 К106=3,806/18,205×100=20,9 К207=3,904/18,268×100=21,3 Кросс-коэффициент (к 3), равный отношению суммарных обязательств к активам работающим, показывает, какую степень риска допускает банк при использовании привлеченных средств: К 3 = СО / АР К305=19,268/128,658×100=8,7 К306=19,625/132,874×100=8,5 К307=20,056/125,992×100=8,7 Генеральный коэффициент ликвидности (к 4), равный отношению суммарных ликвидных активов, защищенного капитала к суммарным обязательствам, характеризует способность банка при невозврате выданных займов удовлетворить требования кредиторов в предельно разумный срок, необходимый руководству банка для принятия решения и завершения операций по продаже принадлежащего банку имущества и ценностей: К 4 = (ЛА + ЗК) / СО К405=4,210/19,625×100=21 К406=4,956/19,268×100=25 К407=5,103/20,056×100=25,4 Коэффициент фондовой капитализации прибыли (к 5), равный отношению собственного капитала к уставному фонду, характеризует эффективность работы банка - способность наращивать собственный капитал за счет заработанной прибыли, а не проведения дополнительных эмиссий акций: К5= К / УФ. К505=5,211/23,451×100=22,2 К506=5,918/23,489×100=25,1 К507=5,604/23,949×100=21,3 Итак, подведем итоги по полученным показателям: во-первых, с каждым годом процент претендовавших клиентов на получение процентов по остаткам на расчетных и текущих счетах возрос, что очень хорошо и для банка, и для клиентов; во-вторых, кросс-коэффициент показал, что степень риска, которую банк допускает при использовании привлеченных средств, остался практически неизменным; в-третьих, показатель способности банка при невозврате выданных займов удовлетворить требования кредиторов в предельно разумный срок возрос, что характеризует эффективную работу банка и в-четвертых, у банка не совсем хороший показатель способности наращивать собственный капитал за счет заработанной прибыли, а не проведения дополнительных эмиссий акций. Теперь на основе полученных данных и выводов предложим способ совершенствования деятельности банка. Для более эффективной работы банку следовало бы принять меры для увеличения кредитного потенциала путем наращения ресурсов, привлекаемых за счет вкладов физических лиц. Этого можно достичь путем разработки специальных мероприятий и рекламных акций, а также увеличения предлагаемой процентной ставки на депозиты. Кроме того, банку следовало бы увеличить долю долгосрочных пассивов, что улучшило бы нормативные показатели. Перспективные изменения представим в виде таблице на основе статистического метода. Таблица 7. Расчет улучшения деятельности МДМ-банка

Мы проследили динамику изменения процентной ставки по депозитам и увидели, что при каждом её увеличении доходы банка возрастали, даже при небольшом снижении доходности, а это является положительным результатом его деятельности. Из этого мы можем предположить, что если банк увеличит процент по депозиту, то его доходы увеличатся, потенциал собственных кредитных ресурсов возрастет, банк сможет больше выдавать кредитов, а следовательно будет улучшен кредитооборот, что выступает эффективным способом работы банка. Заключение В данной работе проводится исследование организации банковского кредитования на современном этапе развития банковской системы в нашей стране. Цель курсовой работы: провести анализ организации банковского кредитования и пути его совершенствования в ОАО "МДМ-Банке", через управления, с целью повышения эффективности и устойчивости банковской деятельности. Поставленная цель предполагает реализацию следующих задач: а) рассмотреть теоретические аспекты организации банковского кредитования в банковском секторе; б) изучить особенности управления банковскими кредитования в ОАО "МДМ-Банк"; в) разработать рекомендации по повышению эффективности управления банковского кредитования в ОАО "МДМ-Банк". Предметом исследования является оценка организации банковского кредитования, определение методов кредитования. Объектом нашей курсовой работы является – ОАО МДМ-Банк. Особое внимание в практическом исследовании уделяется анализу организации банковского кредитования деятельности банка, как наиболее активному направлению деятельности подавляющего большинства действующих сегодня в нашей стране банков. Для достижения поставленных цели и задач исследования композиционная его составляющая предполагает деление работы на три основных части. Курсовая работа состоит из введения, трех главе, заключения, списка используемой литературы и приложений. Во введение обосновывается актуальность данной темы, определены цели и задачи исследования, а также предмет и объект работы. В первой главе рассмотрены теоретические аспекты организации банковского кредитования, изучена роль банковского кредитования, дано понятие банковского кредитования, методы расчета кредитоспособности, раскрыты особенности банковского кредитования. Во второй главе курсовой работы проведена оценка и анализ организации банковского кредитования в ОАО "МДМ-Банке". При этом рассмотрена экономическая характеристика ОАО "МДМ-Банка", проведен анализ кредитного портфеля и дана оценка кредитоспособности заемщика. В третьей главе даны рекомендации по совершенствованию организации банковского кредитования ОАО "МДМ-Банке", рассмотрены возможности сокращения банковских рисков и представлена рекомендуемая схема процесса кредитования с целью уменьшения банковских рисков. В заключении представлены обобщенные выводы по курсовой работы и сформулированы рекомендации по совершенствованию. Список используемых источников ГК РФАлександрова Н.Г., Александров Н.А. Банки и банковская деятельность для клиентов. СПб., 2002.Батракова Л.Г. Экономический анализ деятельности коммерческого банка. М.2000 Гамидов Г.И., банковское дело, М. 1999 Иванов В.В., Малютина О.Н. Методика анализа обеспечения при совершении операций кредитования, М. 2000. Лексис В. Кредит и банки М, 2001 Москвин В.А. Банковское дело, СПб, 2007 Петрова Е.В., Сухина Н.Ю., Бояндурян Г.Л., Д.К.Б. К.2002 Сухова Л.Ф. Практикум по анализу финансового состояния и оценки кредитоспособности банка. М. 2003г. Усоскин В.М. Современный коммерческий банк. Управление и операции, М, 2003 Фредерик Мишкин, Экономическая теория денег, банковское дело М.1999 Шевчук Д.А. Банковские операции, Р-на-Д, 2007 Шеремет .А.Д., Ионова А.Ф., Финансы предприятий, менеджмент и анализ, М.2004 Банковское дело п/р Белоглазовой Г.Н., Кроливецкой Л.П., М. 2007 Общая теория денег и кредита п/р Е.Ф.Жукова, М.2007 Финансы, денежное обращение и кредит п/р Сечаговой К.,. Архиповой А.И, М.2000 Финансы, деньги, кредит п/р Соколовой О.В., М.2000 Банковское дело: Учебник для вузов по направлению "Экономика", п/р. Колесникова В.И., Кроливецкой Л.П.. М. 2001. 1 2 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||