Отчет. Газовый_. Министерство образования и науки российской федерации федеральное государственное бюджетное образовательное учреждение высшего образования тюменский индустриальный университет

Скачать 400.41 Kb. Скачать 400.41 Kb.

|

ГЛАВА 1. АНАЛИЗ И ТЕНДЕНЦИИ РАЗВИТИЯ ГАЗОВОЙ ОТРАСЛИ РОССИИАнализ состояния газового комплекса России, его роли в экономике страны и глобальной системе энергообеспеченияАнализ и прогноз развития российской и международной системы энергообеспечения указывают на дальнейшее увеличение в ближайшие десятилетия мирового потребления энергетических ресурсов, прежде всего – углеводородов. Газовая промышленность – один из наиболее стабильно работающих элементов топливно-энергетического комплекса и всей экономики России, крупнейший элемент мировой системы энергообеспечения. Доля газа в первичном топливно-энергетическом балансе страны составляет около 50 %. Россия занимает первое место в мире по добыче, разведанным запасам и прогнозным ресурсам газа и обеспечивает около 25 % его мирового производства. Россия – крупнейший в мире экспортер газа, обеспечивающий более 40 % международных поставок. Если обратиться к приложению 5, то можно пронаблюдать динамику добычи природного газа в России в период с 1991 по 2015 года. ЯНАО был и остаётся газодобывающим регионом. Природный газ здесь добывают 33 предприятия на 89 месторождениях. Львиная доля извлекаемого из недр сырья приходится на дочерние предприятия ПАО «Газпром» – ООО «Газпром добыча Ямбург», ООО «Газпром добыча Уренгой», ООО "Газпром добыча Надым", ООО «Газпром добыча Ноябрьск», ЗАО «Пургаз», АО «Нортгаз», ПАО «Севернефтегазпром». На них приходится 320,5 млрд. м3 газа, или 81,2% всей добычи. В России на долю Газпрома приходится около половины общего объема переработки природного и попутного газа и 19% переработки нефти и стабильного газового конденсата Газпром – основной поставщик газа потребителям в России и в странах БСС, а также крупнейший экспортер газа на европейском рынке (доля в потреблении газа европейскими странами, включая Турцию – 30,2%). Добычу газового конденсата осуществляет 21 предприятие на 30 месторождениях. По объёмам опять-таки лидируют «дочки» «Газпрома», на которые приходится 7, 84 млн. т конденсата (68,7%). Доля предприятий ПАО «НОВАТЭК» – 18,7%, АО «Роспан Интернешнл» – 4,8%, "Роснефти" – 0,9%. Газпром располагает крупнейшей в мире газотранспортной системой (ГТС). Она обеспечивает высокую надежность и бесперебойность поставок газа потребителям. Протяженность магистральных газопроводов и отводов, находящихся в собственности ПАО «Газпром» и его газотранспортных дочерних обществ на территории России, по состоянию на 2015 г. составила 170,7 тыс. км. Объекты ГТС включают 250 компрессорных станций (КС) общей мощностью 46,1 тыс. МВт. Поступление газа в ГТС обеспечивают газопроводы газодобывающих, перерабатывающих дочерних обществ и подземных хранилищ газа (ПХГ) протяженностью 4,5 тыс. км. Объемы поставок газа ПАО «Газпром» в страны Европы по долгосрочным контрактам в 2015 г. составили 146,6 млрд. м3 газа. В таблице 2.3 указаны средние цены на природный газ, реализованный Группой Газпром на внутреннем рынке. Таблица 2.3 Цены на природный газ, реализованный Группой Газпром на внутреннем рынке за 2014-2015 гг.

Рост внутренних регулируемых цен на газ ограничивается Прогнозом социально-экономического развития Российской Федерации, разработанным Минэкономразвития России и одобренным Правительством в сентябре 2015 г. В таблице 2.4 указаны средневзвешенные параметры изменения внутренних цен на газ в 2015–2017 гг. [20]. Таблица2.4 Цены на природный газ в 2015–2017 гг.

Причинами снижения добычи природного газа являются: сокращение потребления российского газа на европейском рынке; стремление странами Евросоюза снизить зависимость от российского газа, замещением газа другими видами топлива      394,1 млрд. куб.м 394,7млрд.куб.м млрд.куб.м 373,0 млрд.куб.м 353,6 Рис. 2.5. Динамика добычи природного газа млрд. м3 по группам предприятий По состоянию на 01.01.2016 г., добычу природного и попутного нефтяного газа (ПНГ) осуществляют 257 добывающих предприятий, в том числе: 81 входит в структуру нефтяных ВИНК, 16 предприятий группы «Газпром», 4 предприятия ПАО «НОВАТЭК», 153 являются независимыми добывающими компаниями, 3 предприятия - операторы СРП [21]. В структуре производителей 63,9% добычи обеспечил «Газпром» (-3,4 к 2014 г.), добыча ВИНК составила 13,8% (+1,1 к 2014 г.), независимых компаний - 9,9% (+2,6), ПАО "НОВАТЭК" - 8,2% (-0,2) и операторов СРП - 4,2% (-0,1 к 2014 г.) (рис. 2.6).  Рис. 2.6. Отраслевая структура добычи газа в РФ по группам компаний в 2015 году В 2015 г. коэффициент полезного использования ПНГ увеличился по сравнению с 2014 г. с 85,5% до 88,2% (табл. 2.5). Основной задачей отрасли остается увеличение полезного использования ПНГ до 95% (рис. 2.7).  Рис. 2.7. Коэффициент полезного использования ПНГ за 2006-2015гг. Таблица 2.5 Добыча и полезное использование ПНГ в разрезе компаний, млрд. м3

Предприятие ПАО «НОВАТЭК» продолжает реализацию проекта по созданию на полуострове Ямал нового российского центра «Ямал СПГ» - это второй в России завод по производству сжиженного газа, предполагающий мощность 16,5 млн. тонн в год. Предполагаемый срок ввода в эксплуатацию первой очереди завода по производству СПГ– 2017 год, второй очереди – 2018 год [42]. Из других крупных газодобывающих регионов прирост добычи газа был зафиксирован в Оренбургской области. Более чем в полтора раза выросла добыча на шельфе о-ва Сахалин – в рамках проекта «Сахалин -2» (консорциум Sakhalin Energy). В результате организационных, технических и экономических причин добыча газа в проекте «Сахалин-1» (оператор ExxonMobil) продолжает снижаться, при этом весь объем добываемого газа (около 8 млрд. м3 в год) закачивается обратно в пласт. Доходы от ресурсов углеводородов играют ключевую роль в экономике России. В настоящее время их доля в структуре промышленного производства составляет около 42,3 %, федерального бюджета – более 50 %. Доходы от добычи и использования нефтегазового сырья являются определяющим фактором при формировании специализированных фондов и резервов (Приложение 9). В 2015 году рост российской экономики значительно ниже темпов роста мировой экономики на 2,5 % (Приложение 8). Из таблицы приведенной в приложении 8 видно, что произошло снижение среднеконтрактных цен на природный газ (включая страны СНГ) с 289 долларов США за тыс. м3 в 2015 году до 282 долларов США за тыс. куб. м3 в 2016 году и до 278 долларов США за тыс. м3 в 2017 году при незначительном увеличении объемов экспорта природного газа с 178,0 млрд. м3 в 2015 году до 180,2 млрд. м3 в 2016 году и до 183,4 млрд. м3 в 2017 году (табл. 2.7.).  Далее на рисунке 2.8 приведен прогноз динамики и структуры темпов роста цены на газ и ВВП в РФ в промежутке с 2015 по 2018 год Далее на рисунке 2.8 приведен прогноз динамики и структуры темпов роста цены на газ и ВВП в РФ в промежутке с 2015 по 2018 годРис. 2.8. Динамика и структура темпов роста цены на газ и ВВП За 2015-2018гг. Увеличение сумм прогнозируемого поступления газовых доходов в 2016-2018 годах обусловлено предполагаемым ростом экспортных цен на природный газ, а также объемов добычи газа и газового конденсата и природного газа к 2018 году Положительный эффект от данных изменений перевешивает негативное влияние на нефтегазовые доходы, возникающее в результате ожидаемого повышения курса доллара США по отношению к рублю, сокращения объемов добычи нефти и экспорта товаров, выработанных из нее. При этом в 2018 году уровень нефтегазовых доходов к ВВП не восстанавливается до уровня 2014 года. Сокращение объема нефтегазовых доходов по отношению к ВВП связано с относительно стабильными физическими объемами налогооблагаемой добычи и экспорта данной продукции и сокращением доли нефтегазового сектора в структуре ВВП [24]. Подводя итог, можно сказать, что на сегодняшний день доля газа в топливном балансе ТЭС России составляет 62%, а в европейской части - 86%. Отрасль обеспечивает порядка 10% национального ВВП, до 25% доходов в государственный бюджет страны. Экспорт природного газа приносит около 15% валютной выручки. В условиях жестко регулируемых государством цен на газпромовский газ этот вид топлива привлекателен для потребителей не только относительной экологической чистотой и удобством использования, но и ценовыми преимуществами перед альтернативными топливными ресурсами. Невзирая на трудности с вхождением в принадлежащую «Газпрому» Единую газотранспортную систему и отсутствие перспектив выхода на внешние рынки, «независимый» сегмент газовой отрасли России развивается достаточно активно. Динамика добычи газа во многом будет зависеть от того, сколько газа можно будет продать на внешних рынках. Заметный прирост объемов добычи газа в России произойдет только в том случае, если этот газ Россия сможет продать на внешних рынках. 1.2 Анализ динамики основных показателей газовой отрасли РФ В наши дни мировая энергетика претерпевает весомые трансформации вследствие технологических всплесков (в добыче труднодоступных залежей, новых форм доставки), активного торгово-политического вмешательства (от сбивания цен странами ОПЭК до разрушительных «санкций» США) и обострения военно-политических конфликтов. Существенно возросла неустойчивость рынков энергоресурсов, что побудило многих импортеров диверсифицировать поставщиков и каналы доставки. В январе-феврале 2016 г., по расчетам Минэкономразвития России, производство основных видов первичных топливно-энергетических ресурсов увеличилось по сравнению с аналогичным периодом 2015 года на 2,2%, за счет увеличения добычи нефти и угля, а также выработки электроэнергии на ГЭС Добыча природного газа и попутного по данным Росстата в январе- феврале 2016 г. уменьшилась до 112,7 млрд. м3 за счет снижения поставок газа на внутренний рынок и в страны СНГ. Добыча предприятий Группы «Газпром» сократилась на 0,3% до 79,6 млрд. м3 (по данным Минэнерго России), при этом их доля в общем объеме добычи увеличилась до 70,6% (на 1,0% по сравнению с январем-февралем 2015 года). Независимые производители и нефтяные компании в январе-феврале 2016 г. снизили добычу газа до 33,1 млрд. м3. Наибольшую долю в объем инвестиций в основной капитал крупных и средних организаций в целом по экономике в IV квартале по-прежнему вносит топливно-энергетический комплекс, который вместе с трубопроводным транспортом обеспечивает 30,1% всех инвестиций. В целом его вклад в динамику инвестиций составил 0,1 п.п. при общем спаде на 13,3%, а годом ранее этот показатель составил 2,4 п.п. Таблица 2.7 Показатели торгов на 2016 год

В газовой отрасли спад инвестиций наблюдается в добыче газа и газового конденсата (на 39,3%), при этом в транспортировке по трубопроводам газа и продуктов его переработки физический объем инвестиций вырос на 3,4 % (в предыдущем квартале, напротив, было падение на 17,2% после более чем двукратного падения в первом квартале и роста на 18,8 % во втором). В феврале 2016 г. наблюдалась разнонаправленная динамика цен на мировых рынках сырьевых товаров. Ценовые котировки на нефть, алюминий, медь увеличились по сравнению с прошлым месяцем, цены на природный газ и никель, напротив, демонстрировали снижение. Средние контрактные цены на российский природный газ, по данным Международного валютного фонда в феврале 2016 г. уменьшились на 5,9 % относительно предыдущего месяца и составили 172,4 долл. США за тыс. м3. По сравнению с февралем 2015 г. цена на газ снизилась на 48,4%. В январе- феврале 2016 г. цена на природный газ составила 177,8 долл. США за тыс. м3, что на 47,4% ниже января-февраля 2015 года. Ключевым фактором продолжающегося снижения контрактных цен на российский газ на европейском рынке является отрицательная динамика нефтяных котировок в 2015 году (цены на природный газ в контрактах привязаны к нефтяным котировкам с временным лагом 6-9 месяцев) .   млрд. долл. Рис. 2.9. Динамика объема экспорта и импорта российского природного газа за 2014-2018 гг. Источник: [43] Экспорт наиболее значимой группы – топливно-энергетические товары – уменьшился на 43,2 % до 11,4 млрд. долл. США, вместе с данной товарной группы также снизилась на 6,3 % пункта до 65,3%. Отрицательная динамика обусловлена как сильным снижением средних контрактных цен (на нефть сырую – на 42,4 %, нефтепродукты – на 41,8 %, природный газ (в газообразном состоянии) – на 36,1 %, каменный уголь – на 27,4%), так и снижением физических объемов поставок нефтепродуктов на 25,5 %, нефти сырой на 2,3 %. Физические объемы экспорта газа природного (в газообразном состоянии) выросли на 18,3 % до 17,2 млрд. куб. м. Экспорт природного газа из России - одна из главных статей российского экспорта энергоносителей. Россия - крупнейший в мире экспортёр природного газа, формирующий около 20 % мирового газового экспорта. Россия экспортирует газ по трубопроводам, а также ведёт экспорт сжиженного природного газа (СПГ). В 2015 году из России было экспортировано 196 млрд. м3 трубопроводного природного газа на сумму $41,8 млн. В страны дальнего зарубежья было направлено 70 % физического объёма экспорта, в страны СНГ - 30 %. Средняя экспортная цена на газ составила $225,6 за тысячу м3. Экспорт СНГ из России в 2015 году составил 40,7 млрд. м3 на сумму $5,51 млн. Весь объём экспорта был направлен в дальнее зарубежье. Средняя экспортная цена на сжиженный газ составила $209 за м3 (таблица 2.8). Таблица 2.8. Экспорт Российской Федерации природного газа в период с 2010-2015 гг.

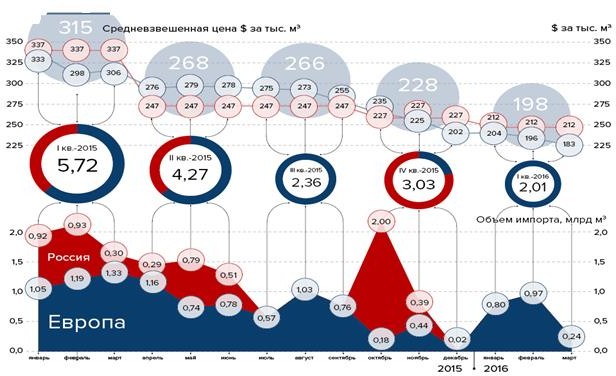

Из таблицы видно, что подавляющая часть природного газа из России экспортируется в Европу. В 2012 году её доля составила 86 % в стоимостном объёме. Остальной экспорт приходится на Азию (14 %). Большая часть экспортируемого из России природного газа поставляется в страны дальнего зарубежья. В I полугодии 2012 года экспорт трубопроводного газа в дальнее зарубежье составил 59,5 млрд. м3, в ближнее - 29 млрд. м3. В 2014 году на восточное направление пришлось 7,7 % экспорта газа из России, что почти на 1 пп. больше уровня 2013 года. По сравнению с 2013 годом снизились поставки газа в страны дальнего (−8 %) и ближнего (−18 %) зарубежья, а их доли в суммарном экспорте составили 74,5 % (140,6 млрд. м3) и 25,5 % (48,1 млрд. м3). В 8 раз снизились закупки газа в марте 2016 года, по сравнению с мартом 2015-го. Из стран Европы импорт снизился в 1,77 раза - с 3,57 млрд. м3 до 0,24 млрд. м3. Средневзвешенная цена европейского газа на границе Украины за год снизилась на $114 - с $312 до $198 за тыс. м3. Цена на европейском рынке колеблется очень активно. Тогда как «Газпром» в отношениях с Украиной придерживается политики ежеквартального изменения цен (рис.2.14).  Рис. 2.10. Динамика импорта газа в Украину 2015-2016 гг. Из диаграммы видно, что в первом квартале 2015 года цену установили на уровне $337 за тыс. м3 - Украина закупила 2,15 млрд. м3. Во втором квартале снизили до $247, и Украина купила 1,59 млрд. м3. Опираясь на вышеуказанную статистику, можно отметить, что: Во-первых, развитие газовой отрасли России осложняется комплексом производственных и экономических ограничений: снижением добычи разрабатываемых месторождений и ростом издержек ввиду освоения новых районов газодобычи, ростом конкуренции на мировом рынке, низкой доходностью поставок газа на внутренний рынок, низкой конкурентоспособностью предложения производителей газа России на мировом рынке. Во-вторых, реализация газа российским потребителям по ценам ниже рыночных не компенсирует издержек добычи и транспортировки газа, в связи с чем запланирован резкий рост тарифов. Рост цены на газ на внутреннем рынке России для обеспечения равнодоходности поставок топлива на российском и мировом рынках приведет в среднесрочной перспективе к росту издержек российских промышленных предприятий по адаптации, что снизит их инвестиционную привлекательность, усилит инфляционные процессы, окажет негативный эффект на дальнейшее развитие промышленности России. В-третьих, обострение конкуренции на мировых рынках в связи с превышением объемов предложения газа над спросом, появлением альтернативных источников энергии и альтернативных каналов поставок конкурентоспособность российского газа снижается, и в среднесрочной перспективе может привести к снижению цены газа в рамках ключевых контрактов или же пересмотру механизмов ценообразования в целом. Россия остается страной с одними из самых больших доказанных запасов природного газа в мире. Как показала практика последних лет, динамика добычи газа во многом будет зависеть от того, сколько газа можно будет продать на внешних рынках. Внутреннее потребление газа в России в ближайшие двадцать лет будет расти достаточно медленно. В России уже больше 50% энергобаланса страны приходится на газ, уровень газификации достиг 65%. Более того, существуют значительные резервы повышения эффективности потребления газа в стране. Это еще один аргумент в пользу того, что не следует ожидать заметного роста потребления газа внутри страны. | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||