письменное задание (1). "Налоги и Инфляция"

Скачать 81.51 Kb. Скачать 81.51 Kb.

|

|

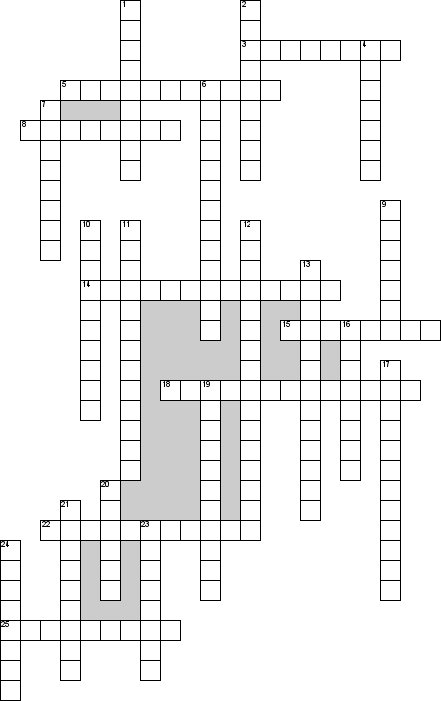

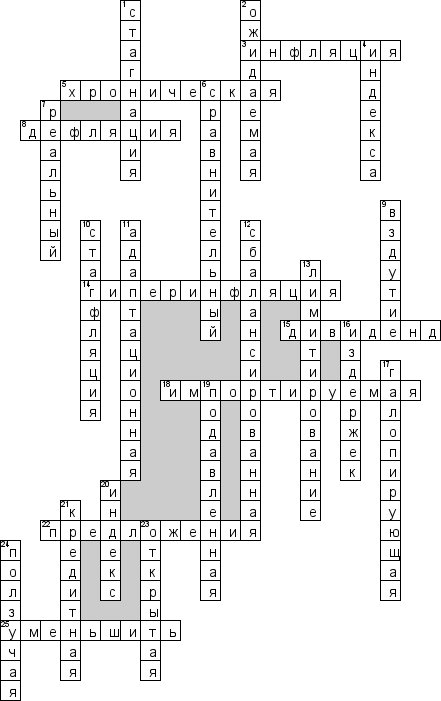

Автономная некоммерческая образовательная организация высшего образования «Сибирский институт бизнеса и информационных технологий» Дисциплина: Финансовая математикаПисьменная работа Выполнил(а): Тургунов Рахматилла (Ф.И.О. студента)  38.03.01 Экономика (направление, группа) Проверил(а): (Ф.И.О. преподавателя)  (дата) Омск 2023г. Кроссворд на тему "Налоги и Инфляция"   По горизонтали 3. Повышение уровня цен на товары и услуги. 5. Длительная по времени инфляция. 8. Процесс, противоположный инфляции это 14. Процесс резкого обесценения денег, вызванный полным растройством системы денежного обращения и проявляющийся в непрерывном и быстром росте цен. Считается, что гиперинфляция наступает при росте уровня цен, превышающем 50% в месяц. Для гиперинфляции характерны: - долларизация экономики; и - привязка ставки процента, заработной платы и цен к индексу цен. 15. Ежегодный доход, распределяемый между акционерами. 18. Инфляция, обусловленная избыточным притоком в страну иностранной валюты и повышением цен на импортные товары. При избыточном притоке иностранной валюты происходит разбухание денежной массы кредитных институтов, возникает кредитная экспансия, ведущая к инфляции. 22. Повышение цен на энергоресурсы дает инфляцию … 25. Для борьбы с инфляцией Центральному банку следует … учетную ставку, которая приведет к уменьшению процентов по вкладам в коммерческих банках. По вертикали 1. Застой в экономике, производстве, общественной жизни. 2. Инфляция, которую можно прогнозировать 4. Измерение инфляции осуществляется с помощью … цен 6. Метод анализа, пользуемый при изучении доходов граждан в условиях инфляции 7. Как называется доход, определяемый количеством товаров и услуг, которое можно приобрести на сумму номинального дохода 9. Термин инфляция в переводе с латинского означает 10. Ситуацию, когда инфляция сопровождается падением производства 11. Политика, построенная на том, что все субъекты рыночной экономики в своих действиях учитывают инфляцию. 12. Инфляция, при которой цены различных товаров остаются неизменными друг относительно друга. 13. В длительной перспективе государственная антиинфляционная политика опирается на … денежной массы. 16. Инфляция, которая возникает при увеличении цен на энергоресурсы, называется инфляцией … 17. Инфляция, нарастающая высокими темпами 19. Инфляция, которая проявляется в товарном дефиците 20. Главным показателем, используемым для измерения уровня инфляции, является … потребительских цен 21. Инфляция, вызванная чрезмерной кредитной экспансией. 23. Инфляция, когда происходит рост уровня цен в условиях свободных, нерегулируемых государством цен 24. При такой инфляции происходит рост цен не более 10% в год. Сохраняется стоимость денег, контракты подписываются в номинальных ценах. 2. Тестовое задание на установление соответствия на тему ЛИЗИНГ 1. Лизинг — это: | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Сравнительная таблица: виды ценных бумаг | ||||

| акции | облигации | вексель | чек | |

| понятие | ||||

| от лат. actio — действие, претензия — эмиссионная ценная бумага, закрепляющая права ее владельца (акционера) на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, остающегося после его ликвидации. | лат. obligatio — обязательство; англ. bond — долгосрочная, note — краткосрочная — эмиссионная долговая ценная бумага, закрепляющая право её владельца на получение от эмитента облигации в предусмотренный в ней срок её номинальную стоимость или иного имущественного эквивалента. Облигация может также предусматривать право её владельца на получение фиксированного в ней процента (купона) от номинальной стоимости облигации либо иные имущественные права. Доходом по облигации являются процент (купон) и/или дисконт. | строго установленная форма, удостоверяющая ничем не обусловленное обязательство векселедателя (простой вексель), либо предложение иному указанному в векселе плательщику (переводной вексель) уплатить по наступлении предусмотренного векселем срока определенную денежную сумму в конкретном месте. | фр. chèque, англ. cheque — ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя банку произвести платёж указанной в нем суммы чекодержателю. Чекодателем является лицо, имеющее денежные средства в банке, которыми он вправе распоряжаться путём выставления чеков, чекодержателем — лицо, в пользу которого выдан чек, плательщиком — банк, в котором находятся денежные средства чекодателя. | |

| правовое регулирование | ||||

| ФЗ от 27.10.2008 N 175-ФЗ | ГК ст.816; ФЗ от 27.10.2008 N 175-ФЗ | - ГК ст.815 - Федеральный закон от 11.03.1997 N 48-ФЗ "О переводном и простом векселе" - ст. 3, Федеральный закон от 11.03.1997 N 48-ФЗ "О переводном и простом векселе» | ГК ст. 880 | |

| реквизиты ценных бумаг | ||||

| - наименование компании и ее местонахождение; - порядковый номер акции и дата ее выпуска, - вид акции, ее номинальная стоимость, имя держателя, - размер уставного фонда акционерного общества на день выпуска акции, количество выпущенных акций, - срок выплаты дивидендов, - подпись председателя правления акционерного общества | - наименование и местонахождение компании, ее выпустившей, - порядковый номер облигации, - дата выпуска, - вид, - общая сумма выпуска, - процентная ставка, - условия и порядок погашения и выплаты процентов | - вексельная метка «вексель» в тексте документа; - безусловный приказ или обязательство уплатить определённую сумму; - наименование плательщика и первого держателя; - наименование ремитента; - срок и место платежа; - дата и место составления векселя и подпись векселедателя. При отсутствии хотя бы одного из обязательных реквизитов документ не может быть признан векселем. Хотя есть ряд исключений: -при неуказанном сроке платежа считается, что вексель подлежит оплате по предъявлении; - при неуказании места платежа, таковым считается указанный адрес плательщика; - при неуказанном месте составления, таковым считается адрес векселедателя; - если на векселе имеются подписи лиц, неспособных обязываться или подложные, то подписи других лиц все же не теряют силы. | - чековая метка; - чековый приказ; - плательщик по чеку и счет, с которого должен быть произведен платеж; - сумма и валюта платежа; - дата и место составления чека; - подпись чекодателя; - печать, если чек выдан от имени юридического лица. Чек, не содержащий указания места его составления, рассматривается как подписанный в месте нахождения чекодателя. | |

| виды | ||||

| выделяют акции обыкновенные и привилегированные, голосующие и неголосующие, объявленные и размещенные, оплаченные и неоплаченные; кумулятивные и некумулятивные, документарные и бездокументарые; Основная категория акций акционерного общества - обыкновенные акции. Обыкновенная акция предоставляет акционеру право голоса на собраниях акционеров, на получение дивиденда и ликвидационной стоимости. Отличие обыкновенных от привилегированных акций состоит в том, что обладатели таких акций не имеют права голоса по большинству вопросов, обсуждаемых общим собранием, однако имеют право на получение фиксированных дивидендов и (или) ликвидационной стоимости (ст. 32 Закона об АО). Номинальная стоимость размещенных привилегированных акций не должна превышать 25% от уставного капитала общества. Голосующие акции В законодательстве также используется категория "голосующие акции". По общему правилу голосующими являются обыкновенные акции. Но из этого правила есть и исключения. Не голосуют обыкновенные акции, которые не полностью оплачены, акции, принадлежащие самому обществу (до их передачи третьим лицам либо погашения), а также в иных случаях, указанных в законе. Неголосующими, как правило, являются привилегированные акции. Но в определенных случаях привилегированные акции приобретают право голоса, например, по вопросам о реорганизации или ликвидации общества, а также по вопросам, связанным с изменением статуса конкретных привилегированных акций*(343) (ст. 32 Закона об АО). Объявленные акции Объявленные акции - это акции, выпуск и размещение которых планируется обществом в будущем дополнительно к уже размещенным акциям. Уставом общества могут быть определены количество, номинальная стоимость, категории (типы) акций, которые общество вправе размещать дополнительно к размещенным акциям (объявленные акции), и права, предоставляемые этими акциями (ст. 27 Закона об АО). При отсутствии в уставе общества положения об объявленных акциях общество не вправе размещать дополнительные акции. Акции, приобретенные акционерами, являются размещенными. Бездокументарные акции Ценные бумаги, как известно, могут существовать как в форме письменного документа (запись, выполненная на бумаге в определенной законодательством форме и содержащая необходимые реквизиты), так и в бездокументарной форме. Бездокументарная форма ценных бумаг подразумевает отсутствие самих ценных бумаг на бумажных носителях. Права на бездокументарные ценные бумаги фиксируются путем внесения данных об их владельцах и о количестве, номинальной стоимости и категории принадлежащих им ценных бумаг в специальные списки (реестры). Однако такой способ фиксации прав, удостоверенных ценной бумагой, допускается только в случаях, прямо предусмотренных законом или в установленном им порядке. Акции как именные эмиссионные ценные бумаги могут выпускаться только в бездокументарной форме (ст. 16 Закона о рынке ценных бумаг). Фиксация прав, закрепленных ценной бумагой в бездокументарной форме, осуществляется лицом, выдавшим ценную бумагу или уполномоченным на это лицом, действующим на основании специального разрешения (лицензии) в виде записи на лицевом счете владельца. По требованию владельца лицо, осуществившее фиксацию права в бездокументарной форме, обязано выдать ему документ, свидетельствующий о закрепленном праве, - выписку из реестра, которая не является ценной бумагой, но подтверждает факт владения определенным количеством ценных бумаг. Передача прав, закрепленных в бездокументарной форме, производится путем внесения записи в реестр акционеров, который существует в каждом акционерном обществе. Правовой статус бездокументарных ценных бумаг активно дискутируется в правовой литературе. В настоящее время существуют две основные точки зрения. Представители первой, основываясь на нормах ГК РФ, признают ценными бумагами только документарные ценные бумаги. При этом бездокументарные ценные бумаги рассматриваются ими не в качестве ценных бумаг, а только как имущественные права или способ фиксации прав, вследствие чего не могут быть признаны вещами, а следовательно, и объектами права собственности. Представители второй точки зрения, напротив, признают бездокументарные ценные бумаги, рассматривая их как совокупность имущественных прав. Дробные акции Действующее законодательство предусматривает особый вид акций - дробные акции (п. 3 ст. 25 Закона об АО). Появление института дробной акции вызвало многочисленные дискуссии в правовой литературе. В частности, следует ли рассматривать дробную акцию как ценную бумагу или часть ценной бумаги? Если признать дробную акцию частью ценной бумаги, которая обращается наравне с собственно ценной бумагой, то в результате становится возможным переход прав по ценной бумаге в соответствующей части. В противном случае следует признать, что дробная акция является ценной бумагой, и тем самым приравнять дробную акцию к собственно ценной бумаге, введя таким образом новый вид ценных бумаг. Дробная акция по своей сути является частью акции (частью ее номинальной стоимости). В случае, если одно лицо приобретает две или более дробные акции одной категории (типа), эти акции образуют одну целую и (или) дробную акцию, равную сумме дробных акций. Образование дробной акции происходит в связи с невозможностью приобретения акционером целого числа акций в следующих случаях, предусмотренных законом: осуществления акционером закрытого акционерного общества преимущественного права на приобретение акций, продаваемых акционером общества, пропорционально количеству принадлежащих ему акций; осуществления преимущественного права приобретения акционерами дополнительных акций; консолидации акций, размещенных обществом. Иных оснований дробления акций законом не предусмотрено. Однако некоторые специалисты полагают, что образование дробных акций возможно и по иным основаниям, а содержащийся в Законе об АО перечень случаев возникновения дробных акций не является исчерпывающим. Законодательством допускается возможность общей собственности нескольких лиц на одну акцию без разделения ее на доли. Общая собственность на акцию может возникать, например, в случаях ее наследования. Владение, пользование и распоряжение акциями, находящимися в общей собственности, осуществляется в соответствии с гражданским законодательством. Это, несомненно, вызывает определенные сложности, например, при голосовании такой акцией. Дробные акции обращаются так же, как и акции, не являющиеся дробными. Спорным вопросом является объем прав, принадлежащий акционеру - владельцу дробной акции. По общему мнению, дробная акция предоставляет ее обладателю права, предоставляемые акцией соответствующей категории, но в объеме, соответствующем части целой акции, которую она составляет. Например, обладание акционером 1/2 акции предоставляет акционеру на собрании акционеров не один голос, а 1/2 голоса. Определенные проблемы при этом может составлять кумулятивное голосование акционера по выборам совета директоров. В то же время право акционера на информацию должно осуществляться акционером в полном объеме. | 1. В зависимости от эмитентов облигации подразделяются на: государственные; муниципальные; корпоративные; облигации иностранных заемщиков (зарубежных компаний или государств). 2. По конвертируемости конвертируемые (в акции, в другие облигации) неконвертируемые 3. По типу дохода Дисконтная облигация — облигация, доходом по которой является дисконт (бескупонная облигация). Дисконтные облигации продаются по цене ниже номинала. Чем ближе дата погашения облигации, тем выше рыночная цена облигации. Облигация с фиксированной процентной ставкой — купонная облигация, доход по которой выплачивается по купонам с фиксированной процентной ставкой. Информация о купонах указывается в проспекте эмиссии облигации. Облигация с плавающей процентной ставкой — купонная облигация с переменным купоном, размер которого привязывается к некоторым макроэкономическим показателям: к доходности государственных ценных бумаг, к ставкам межбанковских кредитов | 1. По виду дохода вексель может быть процентным или дисконтным (т.е. не подразумевающим начисление процентов). Основными понятиями здесь являются номинальная цена векселя (обозначенная на нем) и цена его приобретения. У процентного векселя обе эти цены совпадают, а доход векселедержателя складывается из процентов, начисленных на номинал. Дисконтный же вексель приобретается первым векселедержателем по цене ниже номинальной. Разница между ценами будет являться доходом держателя векселя при его последующей передаче. Стоит отметить, что дисконт может быть и нулевым. В этом случае номинал и цена приобретения векселя равны, и доход по нему не предусмотрен. Размер дисконта зависит от срока погашения векселя. 2. В зависимости от того, кто выписывает вексель - должник или кредитор, и от того, кто является получателем средств по нему, вексель может быть простым или переводным. Простой (соло) вексель выписывает должник, а получателем средств является, соответственно, кредитор. Переводной вексель (тратта) имеет схему немного сложнее: выписывает его кредитор, но получателем средств от должника здесь указывается третье лицо. 3. Векселя различаются и по сроку погашения, который может быть установлен: - по предъявлении; - по предъявлении, но не ранее определенной даты; - по предъявлении, но не ранее и не позднее определенных дат; - в оговоренный срок от предъявления; - на конкретную дату. | • по типу расчетов: - расчетные (безналичные); - налоговые. • в зависимости от того, кто может предъявить чек к оплате: - чек на предъявителя (без наименования чекодержателя, платить предъявителю; любой, кто его предъявляет, является законным держателем); - ордерный чек (выписывается только определенному лицу с оговоркой "приказу", что дает право на передачу чека другому лицу, или без такой оговорки, при этом на чеке должна быть передаточная надпись); - именной чек (выписывается определенному лицу с невозможностью передачи). • по способу оплаты и выдачи: - кредитный чек выдается на сумму кредита плательщика чекодателю (кредит от банка); - кредитный чек выписывается чекодателю от собственного имени, но с оплатой за счет долга другого лица чекодателю; - казначейские чеки: их может выписывать банк за подписью казначея банка; - дорожный чек – обязательство компании выплатить указанную в чеке сумму владельцу (оплата только в иностранном банке или компании). Должны быть обязательно указаны имя и подпись владельца. 3. Чеки подразделяются на покрытые и непокрытые. Покрытыми являются чеки, которые обеспечены депозитом, предварительно внесенным чекодателем в банк. Непокрытыми являются чеки, которые не были предварительно обеспечены депозитом. Чек контрольный чек - чек, выдаваемый потребителям при приобретении товаров (услуг), при печати которого происходит изменение показаний в фискальной памяти контрольно - кассовой машины; фискальный признак - отличительный символ, присутствующий на контрольных чеках, подтверждающий, что контрольно - кассовая машина работает в фискальном режиме; Контрольный чек | |

| порядок передачи | ||||

| Смотреть таблицу об акционерных обществах (ЗАО и ОАО) | Передача Инвестором Облигаций другому юридическому лицу возможна: - при реорганизации юридического лица - владельца Облигаций в случае, если вновь созданное юридическое лицо имеет право приобретать Облигации; - при передаче имущества, находящегося в доверительном управлении, от одной управляющей компании другой управляющей компании, если такая передача предусмотрена законодательством Российской Федерации. 13.2. В случае принятия владельцем Облигаций решения о реорганизации юридического лица он обязан в течение 2 (двух) рабочих дней после принятия решения проинформировать Агента о данном решении и представить заверенную в установленном порядке копию решения учредителей реорганизованного юридического лица, либо органа юридического лица, уполномоченного на то учредительными документами, о реорганизации общества. После завершения процедуры регистрации вновь образованного юридического лица ему необходимо представить Агенту документы, указанные в пункте 3.3 настоящего Положения, подтверждающие его право владеть Облигациями, а Депозитарию - поручение на изменение анкетных данных и/или, в случае разделения или выделения из состава юридического лица одного или нескольких юридических лиц в соответствии с разделительным балансом поручение на перевод принадлежащих реорганизованному юридическому лицу Облигаций со своего счета "депо" на Специальный раздел "ГСО" счета "депо" вновь образованного юридического лица либо иной управляющей компании в Депозитарии. 13.3. В случае прекращения договора доверительного управления средствами пенсионных накоплений или средствами акционерных инвестиционных фондов из-за несоответствия управляющей компании требованиям соответствующих федеральных законов, возбуждения в отношении управляющей компании процедуры банкротства, отказа учредителя управления от указанного договора по тем или иным причинам и других причин, предусмотренных соответствующим законодательством Российской Федерации, Пенсионный фонд Российской Федерации, негосударственный пенсионный фонд или акционерный инвестиционный фонд в трехдневный срок должны уведомить Агента о расторжении договора доверительного управления с управляющей компанией и заключении договора доверительного управления с другой управляющей компанией. К указанной информации прилагается заверенная в установленном порядке копия договора о доверительном управлении с новой управляющей компанией. 13.4. Агент в течение 2 (двух) рабочих дней после поступления документов от владельца Облигаций осуществляет проверку документов и дает поручение Депозитарию на проведение соответствующих изменений по счетам Инвесторов. | Лицо, в пользу которого выписан вексель, может, не дожидаясь наступления срока оплаты векселя, использовать его для платежей по своим обязательствам или учесть его в банке. При передаче векселя необходимо соблюдать формальности, предусмотренные вексельным законодательством. На оборотной стороне векселя делается специальная передаточная надпись (индоссамент), обеспечивающая удостоверение факта передачи векселя другому лицу. Лицо, передающее вексель, берет на себя ответственность (перед всеми последующими владельцами) за погашение обязательства по векселю. | 1. Чек является обращающимся инструментом и может быть передан его владельцем другому лицу в определенном порядке. Передача прав по чеку производится в общем порядке, предусмотренном для передачи прав по ценным бумагам. Для передачи другому лицу прав, удостоверенных ценной бумагой на предъявителя, как известно, достаточно вручения ценной бумаги этому лицу. Права по ордерной ценной бумаге передаются путем совершения на этой ценной бумаге надписи индоссамента (см. ст. 146 ГК). Вместе с тем ГК предусмотрены некоторые особенности передачи прав по чеку. Так, не могут быть переданы права по именному чеку в отличие от общего правила ГК, предусматривающего, что права, удостоверенные именной ценной бумагой, передаются в порядке, установленном для уступки требовании (цессии). Индоссамент передает все права по ордерному чеку. Индоссамент должен быть написан на чеке или на скрепленном с ним листе (аллонже). Он должен быть подписан индоссантом. Индоссамент может указывать лицо, которому передается чек (именной индоссамент), или такое лицо не указывать, или может состоять только из подписи индоссанта (бланковый индоссамент). В последнем случае он, чтобы иметь юридическую силу, должен быть написан на оборотной стороне чека или на скрепленном с ним листе (аллонже). Индоссамент может быть ограничен только поручением осуществлять права по чеку, без передачи этих прав индоссату (препоручительный индоссамент). В этом случае индоссат выступает в качестве представителя. Если индоссамент бланковый, держатель чека имеет право: 1) заполнить бланк на свое имя или на имя любого другого лица; 2) реиндоссировать чек бланковым индоссаментом любому другому лицу; 3) передать чек третьему лицу без заполнения бланка и не индоссируя чек. Обладатель пригодного для индоссамента чека считается его законным владельцем, если он докажет свое право на чек непрерывной последовательностью индоссаментов, даже если последний индоссамент бланковый. Когда за бланковым индоссаментом следует другой индоссамент, подписавшее его лицо считается получившим чек посредством бланкового индоссамента. 2. Передача чека посредством индоссамента может быть совершена любому лицу. Число индоссаментов не ограничивается. В переводном чеке индоссамент на плательщика имеет силу расписки за получение платежа. Все лица, индоссировавшие чек, отвечают перед его законным владельцем солидарно с чекодателем и авалистами. | |

| наличие процентов | ||||

| 1. Дивидендом является часть чистой прибыли акционерного общества, подлежащая распределению среди акционеров, приходящаяся на одну простую или привилегированную акцию. Чистая прибыль, направляемая на выплату дивидендов, распределяется между акционерами пропорционально числу и виду принадлежащих им акций. 2. Дивиденд может выплачиваться ежеквартально, раз в полгода или раз в год. Промежуточный дивиденд объявляется Советом директоров общества в расчете на одну простую акцию по итогам истекшего квартала (полугодия). Размер окончательного дивиденда, приходящегося на одну простую акцию, объявляется общим собранием акционеров по результатам года с учетом выплаты промежуточных дивидендов по предложению Совета директоров общества. Размер окончательного дивиденда не может быть больше рекомендованного Советом директоров, но может быть уменьшен общим собранием акционеров. 3. Фиксированный дивиденд (либо его минимальная величина) по привилегированным акциям устанавливается обществом при их выпуске. При выплате дивидендов в первую очередь выплачиваются дивиденды по привилегированным акциям, затем дивиденды по простым акциям. При наличии прибыли, достаточной для выплаты фиксированных дивидендов по привилегированным акциям, общество не вправе отказать держателям указанных акций в выплате дивидендов. В случае отказа общества акционеры могут потребовать выплаты дивидендов через суд. Выплата дивидендов по привилегированным акциям обществом в случае недостаточности прибыли или убыточности общества возможна только за счет и в пределах специальных фондов общества, созданных для этой цели. Расходование средств резервного фонда общества на эти цели не допускается. 4. Выплата дивидендов по простым акциям не является конкретным обязательством общества перед акционерами. Общее собрание акционеров и Совет директоров общества вправе принимать решения о нецелесообразности выплаты дивидендов по простым акциям по итогам того или иного периода и года в целом. 5. Выплата объявленных общим собранием дивидендов является обязательной для общества. Акционеры вправе требовать выплаты объявленных дивидендов от общества через суд. В случае отказа общество должно быть объявлено неплатежеспособным и подлежит ликвидации в установленном законодательством порядке. 6. В случае выплаты акционерам излишних дивидендов общество может зачесть излишнюю выплату в счет предстоящих платежей или предложить акционерам вернуть ее на основании решения общего собрания. При этом общество не вправе принуждать акционеров к возврату переплаты дивидендов. 7. Совету директоров и общему собранию акционеров запрещается объявлять и выплачивать дивиденды, если общество неплатежеспособно либо может стать таковым после выплаты дивидендов. 8. Если в годовом балансе общества имеются убытки, то Совет директоров или общее собрание акционеров не вправе объявлять и выплачивать дивиденды по акциям до тех пор, пока убытки не будут покрыты или не будет уменьшен Уставный капитал (фонд) общества. 9. Дивиденды не выплачиваются по акциям, которые не были выпущены в обращение или находятся на балансе общества. 10. В случае оплаты акций не полностью дивиденды выплачиваются акционеру пропорционально оплаченной части стоимости акций, если иное не определено уставом общества. 11. На дивиденд имеют право акции, приобретенные не позднее чем за 30 дней до официально объявленной даты его выплаты. 12. По решению Совета директоров или общего собрания акционеров дивиденд может выплачиваться акциями (капитализация прибыли), облигациями и товарами. 13. Дивиденды облагаются налогом независимо от формы выплаты их в соответствии с действующим налоговым законодательством. В случае выплаты дивидендов товарами величина дивиденда, исчисляемая для налогообложения, определяется исходя из фактических цен приобретения товаров. 14. Общество объявляет размер дивиденда без учета налогов с них. 15. Акционерное общество открытого типа публикует данные о размере выплачиваемых дивидендов в средствах массовой информации. 16. Дивиденд выплачивается обществом или банком - агентом чеком, платежным поручением, почтовым или телеграфным переводом. 17. Если по поручению клиента управление акциями осуществляется инвестиционной фирмой, то дивиденды выплачиваются держателю акций за минусом вознаграждения инвестиционной фирме, размер которого определяется в договоре с клиентом. 18. Акционерное общество, самостоятельно выплачивающее дивиденды, или выплачивающий их банк - агент выступают агентами государства по сбору налогов у источников и выплачивают дивиденды акционерам за вычетом соответствующих налогов. 19. По невыплаченным и неполученным дивидендам проценты не начисляются. Акционер вправе требовать выплаты неполученных дивидендов независимо от срока образования задолженности. 20. Дивиденд, не востребованный владельцем или его законным правопреемником или наследником в установленные для истечения исковой давности сроки, перечисляется в доход республиканского бюджета РСФСР. 21. Начисление дивидендов от участия в обществе отражается записью по дебету счета 81 "Использование прибыли" и кредиту счета 75 "Расчеты с участниками". 22. Начисление дивидендов от участия в акционерном обществе работникам этого общества, являющимся его акционерами, проводится по дебету счета 81 "Использование прибыли" и кредиту счета 70 "Расчеты по оплате труда". В случае недостаточности прибыли, поступающей в распоряжение общества, начисление процентов по привилегированным акциям за счет специального фонда отражается по дебету счета 88 "Фонды специального назначения" и кредиту счета 75 "Расчеты с участниками". | Доходом по облигации являются процент и/или дисконт. 1. Проценты по облигациям выплачиваются держателям облигаций за счет чистой прибыли общества, а в случае ее недостаточности за счет резервного фонда, образуемого обществом. 2. В случае, если финансовые средства, которыми располагает юридическое лицо, не позволяют выплатить одновременно дивиденды по акциям и проценты по облигациям, преимущественное право на получение имеют владельцы облигаций. 3. Проценты по облигациям рассчитываются по отношению к номиналу облигаций независимо от их курсовой стоимости. 4. Проценты по облигациям могут выплачиваться раз в квартал, полугодие или по итогам за год. 5. Если юридическое лицо, выпустившее облигации, признано неплатежеспособным, его имущество может быть обращено для выплаты процентов по облигациям. 6. Держатели облигаций вправе требовать выплаты оговоренной суммы процентов по облигациям в оговоренный срок. В случае отказа в выплате юридическое лицо, выпустившее облигации, может быть объявлено неплатежеспособным и подлежит ликвидации. 7. На получение процентов по облигациям имеют право облигации, приобретенные не позднее чем за 30 дней до их выплаты, если иное не оговорено условиями выпуска облигаций. 8. Проценты по выпущенным в порядке первичного размещения облигациям в первый год выплачиваются пропорционально времени фактического нахождения облигации в обращении, если иное не оговорено условиями выпуска. 9. Проценты по облигациям могут выплачиваться ценными бумагами, товарами или иными имущественными товарами, если это предусмотрено условиями выпуска займа. 10. Проценты по облигациям выплачиваются непосредственно юридическим лицом, выпустившим займ, банком - агентом или финансовым посредником, действующим по поручению клиента чеком, платежным поручением, почтовым или телеграфным переводом. 11. Юридические лица, самостоятельно выплачивающие проценты по облигациям, или выплачивающие их банки - агенты или иные финансовые посредники выступают агентами государства по сбору налогов и выплачивают проценты держателям облигаций за вычетом соответствующих налогов. 12. Юридическое лицо, самостоятельно выплачивающее проценты по облигациям, или уполномоченный на то агент обязаны сделать отметку о выплате процентов держателю облигаций путем погашения или отрезания купона на облигации. 13. Проценты по облигациям, не востребованные владельцем или его законным правопреемником или наследником в установленный для истечения исковой давности срок, перечисляются в доход республиканского бюджета РСФСР. 14. Выплата процентов по облигациям юридическими лицами, выпустившими займ, отражается записью по дебету счета 81 "Использование прибыли" и кредиту счета 75 "Расчеты с участниками". | В отношении векселя, выставленного к оплате и подлежащего оплате на территории Российской Федерации, проценты и пеня, указанные в статьях 48 и 49 Положения о переводном и простом векселе, выплачиваются в размере учетной ставки, установленной Центральным банком Российской Федерации по правилам, установленным статьей 395 Гражданского кодекса Российской Федер | | |