реферат. Общее положение фондового рынка. Общая характеристика Российского фондового рынка

Скачать 288.5 Kb. Скачать 288.5 Kb.

|

|

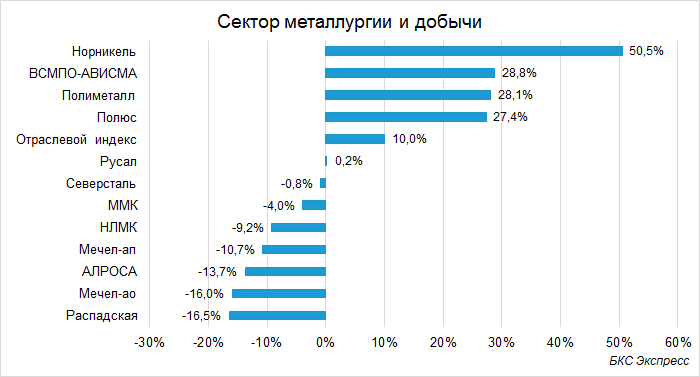

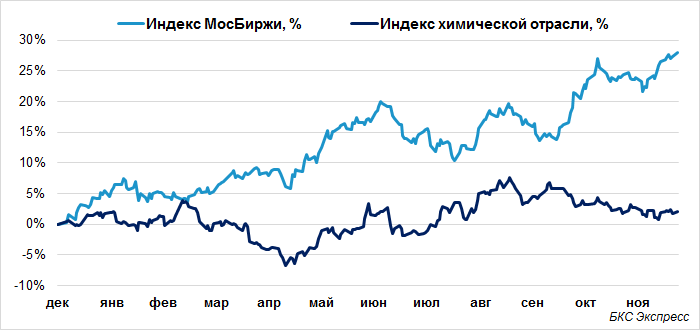

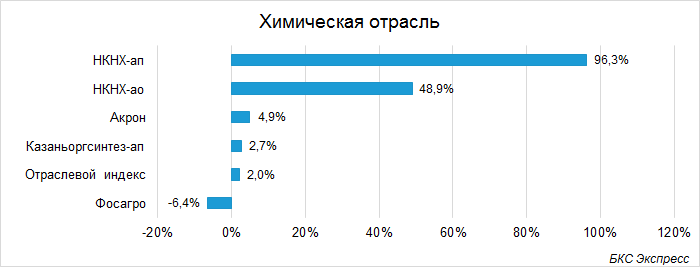

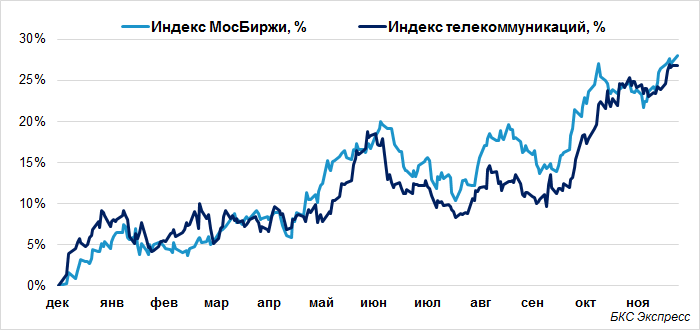

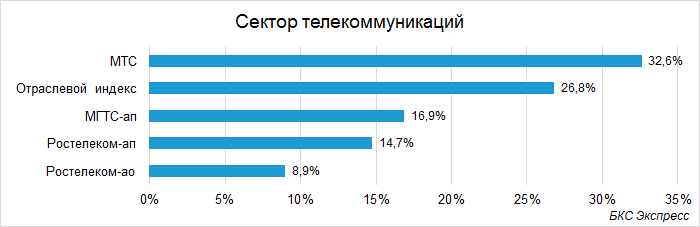

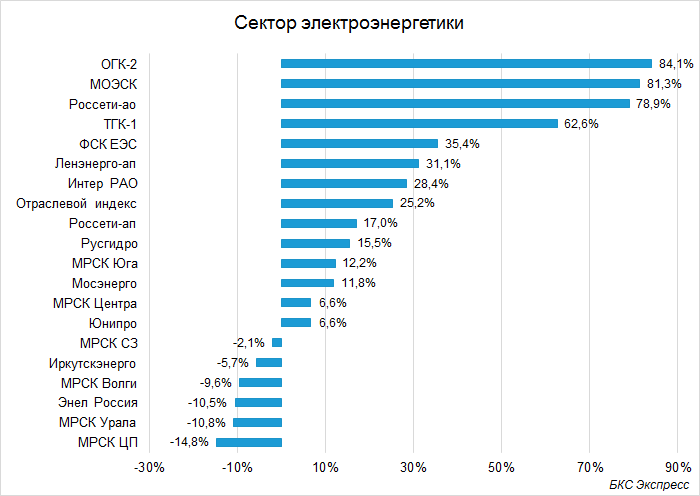

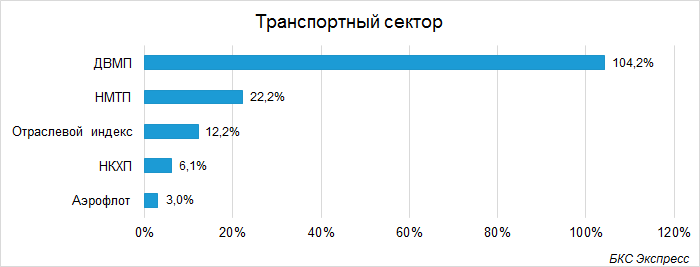

Сообщение на тему : «Общая характеристика Российского фондового рынка» 2020 г. сложно ожидать мощное ралли в уже выросших ОФЗ, однако в корпоративных долговых бумагах потенциал для позитивной переоценки в I–II кварталах сохраняется. Снижение доходности облигаций привело к гонке дивидендных акций на Московской бирже. Однако, несмотря на стремительный рост российского рынка, средняя дивидендная доходность индекса МосБиржи все еще остается выше 6,5%. Ближайшие конкуренты Турция и Малайзия могут похвастаться лишь 3–4%. Высокая дивидендная доходность, профицитный бюджет, низкий уровень госдолга, положительное сальдо платежного баланса и значительные золотовалютные запасы РФ — все способствовало устойчивости российской площадки во время турбулентной динамики внешних рынков в 2019 г. на фоне торговых войн США и Китая. Вышеперечисленные позитивные факторы останутся актуальными и в 2020 г., что может позволить ряду российских акций показать положительную динамику. Отрасль нефти и газа Нефтегазовый сектор в 2019 г. оказался среди лидеров отраслевых индексов Московской биржи, прибавив 26,3%. При этом стоимость барреля нефти в рублях выросла лишь на 10,7%. Индекс вытянули акции Сургутнефтегаза и Газпрома, прибавившие по 92,7% и 66,7% соответственно.   Нефтяные котировки в уходящем году оказались под влиянием трех главных факторов. Цены на энергоносители в 2019 г. поддерживались усилиями ОПЕК+. В рамках последнего соглашения, заключенного в начале декабря, страны-участницы альянса расширили объем сокращения добычи с 1,2 млн б/с до 1,7 млн б/с. Новая сделка продлится минимум до марта 2020 г. и призвана предотвратить избыток нефти на рынке в I полугодии 2020 г. Превентивные меры ОПЕК+, на наш взгляд, в среднесрочной перспективе должны удержать котировки Brent от просадки ниже $55–60 за баррель. Добыча нефти в США продолжила рост. В декабре был установлен новый рекорд — 12,9 млн б/с. Минэнерго США прогнозирует прирост добычи в 2020 г. на 0,9 млн б/с к средним значениям 2019 г. Отчасти рост добычи в США может быть компенсирован снижением показателя стран ОПЕК+. В случае исполнения прогноза Минэнерго США, вряд ли котировки Brent смогут закрепиться выше $70 в грядущем году. Глобальная экономика замедлилась вследствие торговых войн. Ухудшение макроэкономических показателей оказывало существенное давление на нефтяные котировки, но после согласования первой фазы торговой сделки США и Китая есть надежды на их улучшение в 2020 г. На газовом рынке все отчетливее видна тенденция к формированию конъюнктуры отличной, от нефти. Рынок столкнулся с резким ростом экспорта СПГ и увеличением объемов спот торговли. Цены на американских хабах снизились на 20–25% из-за стремительного роста добычи и сокращения издержек независимых сланцевых компаний. В следующем году можно ожидать замедление темпов роста производства газа, но о кардинальной смене тенденции в настоящий момент речи не идет. В 2020 г. ожидается, что спрос на природный газ продолжит расти на 0,9–1%. Заключение торгового соглашения между США и Китаем могло бы оказать поддержку рынку в 2020 г. В то же время, любые негативные шаги в сфере глобальной торговли способны негативно сказаться на акциях газовых компаний и ценах на газ. Среди потенциальных лидеров нефтегазовой отрасли можно выделить Лукойл и Газпром нефть. Металлургия и добыча Сектор металлургии и добычи в 2019 г. выглядел довольно слабо из-за просадки котировок сталелитейных и угледобывающих компаний. Представители черной металлургии показали посредственные результаты из-за падения цен на сталь. Котировки крупнейших российских металлургов— Северстали, ММК, НЛМК — потеряли по 0,8%, 4% и 9,2% соответственно.   Потребительский сектор Потребительский сектор в 2019 г. оставался в непростом положении. Реальные располагаемые доходы населения, согласно статистике Росстата, росли довольно слабыми темпами. Конкуренция в секторе продолжила усиливаться, особенно в продуктовом ритейле.   В 2020 г. ситуация может немного улучшиться. По прогнозам Минэкономразвития, в 2019 г. рост реальных доходов населения составит 1,0–1,7% г/г. В 2020 г. — 2,2% г/г. Оборот розничной торговли, по мнению Минэкономразвития, может вырасти в 2020 г. на 2% г/г. Поводом для умеренного роста этих показателей может стать реализация нацпроектов. Ожидается, что госрасходы могут привести к оживлению экономической активности, а часть средств поступят потребителям напрямую через увеличение оплаты труда. Тем не менее продуктовый ритейл сейчас не выглядит привлекательной идеей в связи с постепенным замедлением выручки и ростом конкуренции. Более интересны представители непродуктового сегмента, среди которых можно выделить отдельные сильные компании, такие как Детский мир и Яндекс. Химическая отрасль Сектор химии и нефтехимии в 2019 г. показал слабую динамику, преимущественно из-за негативной динамики тяжеловесных бумаг Фосагро. Конъюнктура на глобальных рынках удобрений не располагает к существенному росту прибыли из-за высокой конкуренции с китайскими производителями. Рубль также остается относительно крепким, что играет против экспортеров. На текущий момент нет явных причин для изменения ситуации в 2020 г. Наиболее привлекательной бумагой в секторе можно назвать привилегированные акции Нижнекамскнефтехима.   Сектор телекоммуникаций Телекоммуникационный сектор в 2019 г. оказался в лидерах роста. Представители отрасли традиционно генерируют высокий денежный поток, их акции являются дивидендными фишками. В условиях значительного снижения процентных ставок, дивидендные бумаги пользовались повышенным спросом. После заметной переоценки в 2020 г. потенциал для дальнейшего роста акций уже не выглядит внушительным. Поэтому вероятность опережающей динамики сектора в целом в 2020 г. невысока. Тем не менее с учетом роста дивидендов и стабильных денежных потоков наиболее перспективной бумагой в секторе, на наш взгляд, остается МТС.   Сектор электроэнергетики Главным двигателем акций сектора электрогенерации в 2019 г. было ожидание увеличения дивидендов. Генерирующие компании завершили строительство новых мощностей по программе ДПМ. Повышенные платежи за мощность позволили снизить долговую нагрузку и надеяться на рост дивидендов.   Кроме дивидендного фактора, поддержку сектору в 2019 г. оказывало повышение цен на электроэнергию и мощность, а также старт аукционов по отбору проектов на модернизацию тепловой генерации до 2035 г. По отобранным проектам компании будут получать гарантированный возврат инвестиций в течение нескольких лет, что поддержит финансовые результаты. Сетевики в 2019 г. демонстрировали разнонаправленные результаты. Большинство межрегиональных распределительных компаний (МРСК) снижали прибыли из-за роста операционных издержек. В то же время финансовые результаты ФСК ЕЭС улучшились благодаря разовому позитивному эффекту от обмена активами с ДВУЭК и повышению рентабельности. Важным событием для сетевых компаний в 2019 г. стала выплата первых промежуточных дивидендов по итогам 9 месяцев 2019 г. Если практика промежуточных выплат станет постоянной, это могло бы позитивно сказаться на привлекательности дочек Россетей. В целом в секторе электроэнергетики среди наиболее перспективных бумаг на 2020 г. можно отметить акции Интер РАО, Юнипро и ФСК ЕЭС. Финансовый сектор Общей тенденцией для финансовой отрасли в 2019 г. стало смещение акцента с роста процентной маржи на увеличение комиссионных доходов, а также опережающие темпы роста кредитования частного сектора из-за слабой динамики реальных располагаемых доходов населения.   Сбербанк На протяжении последних лет активно рос капитал Сбербанка, процентные и комиссионные доходы. Сейчас темпы роста банка постепенно замедляются, а акции все больше переходят в категорию дивидендных фишек. В планах менеджмента повышение коэффициента дивидендных выплат до 50% от прибыли по МСФО уже в 2020 г. Ожидается, что банк по итогам 2019 г. заработает около 870 млрд руб. прибыли, что при 50% payout ratio соответствует выплате около 19,2 руб. на одну акцию летом 2020 г. Ожидаемая дивидендная доходность составляет 7,8% по обыкновенным акциям и 8,6% по привилегированным. В 2020 г. банк планирует заработать 1 трлн руб. Исходя из выплаты 50% от прибыли, можно рассчитывать уже на 21–22 руб. дивидендов по итогам 2020 г. Стоит отметить, что Сбербанк активно развивает собственную экосистему, активно интегрируя финансовый бизнес и IT. Сейчас компания инвестирует в популярные высокотехнологичные проекты, такие как DocDoc, Яндекс.Маркет, Яндекс.Деньги, маркетплейс Беру и другие. В будущем не исключены покупки перспективных стартапов или создание СП с крупнейшими IT компаниями, что может стимулировать дальнейший рост группы Сбербанк. Транспортный сектор Индекс транспорта за 2019 г. прибавил 12,2% благодаря росту акций ДВМП и НМТП, тяжеловесный Аэрофлот остался примерно на уровне конца 2018 г. Подъем котировок портов был связан с внутренними корпоративными историями. Рост бумаг НМТП связан с увеличением чистой прибыли, продажей зернового терминала НЗТ и ожиданий выплаты высоких дивидендов. Акции ДВМП сильно выросли в октябре после новостей о заинтересованности крупных инвесторов в покупке группы и возможности приобретения 25% акций Русской тройки.   В 2020 г. внутренние драйверы для портов останутся актуальными, но так как достоверно оценить вероятность M&A сделок ДВМП не представляется возможным, среди наиболее интересных историй сектора мы выделяем акции Аэрофлота и НМТП. Источник: https://bcs-express.ru/novosti-i-analitika/vybiraem-liderov-v-kazhdom-sektore-na-2020-god |