мдк. Голева мдк 3. Оценка инвестиционной привлекательности регионов на примере Пермского края

Скачать 182.72 Kb. Скачать 182.72 Kb.

|

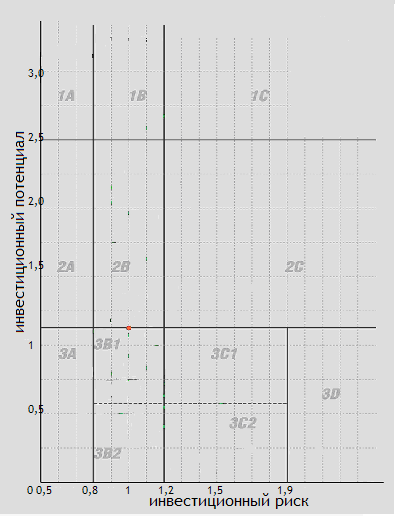

ВведениеРазнообразие региональных требований и факторов обуславливает значительную административно-территориальную дифференциацию темпов социально-экономического роста, объемов перераспределений, региональной эффективности, низкого уровня жизни населения и т. д. Системность геополитики Федерации , направленная на формирование социально ориентированной промышленности капиталистического типа, во многом определяется подуровнем развития привлекательности регионов. Впрочем, как как янао или, точнее говоря, субьект конфедерации не имеет значительные различия от стран или государства в целом, то электромеханическое принесение знаменитых и апробированных в межгосударственной методике теоретических подходов оказалось трудным. Осознание этого привело к модернизации целого ряда различных характеристик девелоперской притягательности районов России, пройденных не только российскими, но и заграничными исследователями Актуальность проблемы оценки инвестиционной привлекательности регионов, недостаточная ее разработанность в теоретическом и методологическом аспектах определили выбор темы данной курсовой работы. Цель исследования заключается в разработке методологии оценки инвестиционной привлекательности регионов, в решении сопутствующих проблем упорядочения, систематизации представлений о ней как о категории рыночной экономики, об образующих ее компонентах и их взаимосвязи. Для реализации указанной цели в работе поставлены и решены следующие задачи: Дано определение инвестиционной привлекательности регионов как экономической категории, а также связанных с ним понятий. Перечислены и рассмотрены основные факторы инвестиционной привлекательности региона. Осуществлено комплексное исследование экономической сущности, роли и места инвестиционной привлекательности в условиях формирующейся рыночной направленности региональной экономики. Произведен анализ существующих методов и критериев оценки инвестиционной привлекательности регионов России. Произведена статистическая оценка инвестиционной привлекательности Пермского края. Объектом исследования является экономика российских регионов. Предметом исследования служит методология оценки инвестиционной привлекательности регионов России. Теоретической и методической основой исследования послужили работы ведущих отечественных ученых в области оценки инвестиционной привлекательности регионов Российской Федерации. ГЛАВА 1: ТЕОРИТИЧЕСКИЕ ОСНОВЫ ОЦЕНКИ ИНВЕСТИЦИОННОЙ ПРИВЛЕКАТЕЛЬНОСТИ РЕГИОНАСущность и факторы оценки инвестиционной привлекательности региона.Инвестиционная ситуация характеризуется эффективностью инвестиционной деятельности и инвестиционных процессов. Местный инвестиционный климат представляет собой систему правовых, экономических и социальных условий инвестиционной деятельности. Она формируется под влиянием широкого круга взаимосвязанных процессов и подлежит собственному управлению на макро-, микро- и локальном уровнях. Необходимость оживления инвестиционной деятельности предполагает реализацию мер, связанных с созданием благоприятного инвестиционного климата для отечественных и иностранных инвестиций. Это создает предпосылки для появления устойчивых инвестиционных стимулов и оказывает существенное влияние на отдачу от инвестиций. 1.2. Обзор теоретических методов оценки инвестиционной привлекательности региона.В качестве основных для оценки инвестиционной привлекательности в современных исследованиях используются следующие методики: 1) методика, разработанная аналитиками рейтингового агентства «Эксперт-РА» (методика экономического еженедельника «Эксперт»); 2) методика, разработанная авторским коллективом СОПС Минэкономразвития РФ и РАН; 3) научно обоснованный подход Н.И.Климовой, представленный в исследовании «Инвестиционный потенциал региона»; 4) методика ранжирования субъектов Российской Федерации по степени благоприятности инвестиционного климата Гусевой К.; 5) методика оценки инвестиционной привлекательности региона как критерия коммерческой привлекательности Н.А. Колесникова; 6) методика оценки привлекательности путем определения конкурентного статуса и конкурентного потенциала В.В. Иванова и А.Н. Коробова; 7) методика составления бизнес - карты региона; Рассмотрим более подробно каждый из них. Методика журнала «Эксперт». В соответствии с нею в качестве основных составляющих инвестиционной привлекательности регионов России приняты две характеристики: инвестиционный потенциал и инвестиционный риск (см. рис. 1.) Основные понятия методов: -Инвестиционный потенциал формируется как сумма объективных предпосылок для инвестирования. Значение инвестиционного потенциала определяется восемью значениями частного потенциала региона. ресурсы и сырье, рабочая сила, производство, инновации, институты, инфраструктура, финансы и потребители, каждый из которых, в свою очередь, описывается набором различных показателей. Рейтинг региона определяется количественной оценкой его потенциала относительно суммарного потенциала всех 89 регионов страны. - Инвестиционный риск характеризует возможность потери инвестиций и доходов от них. Это важный показатель, который объединяет семь конкретных типов риска: экономический, финансовый, политический, социальный, экологический, уголовный и законодательный. Рейтинг региона по тому или иному виду риска определяется значением его индекса инвестиционного риска. Это относительное отклонение от среднероссийского уровня риска, принятого за единицу. Результатом методики является сформированный рейтинг, по которому все регионы разбиты на группы (вводится следующая шкала). • Максимальная вероятность – минимальный риск (1А). • Вероятно - умеренный риск (1B). • Вероятно - высокий риск (1С). • Умеренная вероятность – минимальный риск (2A). • Умеренная вероятность – умеренный риск (2B). • Умеренная вероятность – высокий риск (2C). • Маловероятно – минимальный риск (FOR). • Пониженная вероятность — умеренный риск (SR1). • пониженная вероятность – высокий риск (ЗС1); • Низкая вероятность – умеренный риск (SR2). • Низкая вероятность — высокий риск (SR2). • Маловероятно - Крайний риск (3D). Связь между инвестициями, риском и потенциалом характеризуется по оси ординат общим объемом инвестиций, приходящимся на 1% потенциала региона, и положением каждого региона в плоскости координат, по оси абсцисс - индексом инвестиционного риска.  Рисунок 1 График инвестиционной привлекательности регионов по методу журнала «Эксперт» 2. Методика авторского коллектива СОП Минэкономразвития России и Российской академии наук. Основными структурными элементами инвестиционного климата региона являются инвестиционный потенциал, инвестиционный риск, инвестиционная привлекательность, инвестиционная активность. Основные понятия методов: •Региональная инвестиционная активность - Сила привлечения инвестиций в экономику. •Местный инвестиционный потенциал – привлечение в свою экономику из всех источников средств на основе наличия различных экономических, социальных и природных ресурсов, особенностей географического положения и других существенных объективных допущений. Сумма инвестиций, которую можно сделать. для формирования в них инвестиционной деятельности; •локальный некоммерческий инвестиционный риск – локальные риски, связанные с наличием неблагоприятных экономических, социальных, политических и/или экологических условий для осуществления инвестиционной деятельности, которые создают возможность потери инвестиций; Возможность несовершенной реализации инвестиционной привлекательности. либо доход от них препятствует использованию его инвестиционного потенциала. •Местная инвестиционная привлекательность – объем капиталовложений, которые могут быть привлечены в экономику, исходя из присущего ей инвестиционного потенциала и уровня инвестиционного риска. •Местный инвестиционный климат – Систематическое описание условий инвестиционной деятельности в регионе с точки зрения присущих инвестиционных возможностей, инвестиционных рисков и количественных характеристик инвестиционной деятельности. Инвестиционная активность представляет собой функцию инвестиционной привлекательности, представленную соотношением двух обобщенных характеристик: инвестиционного потенциала и локального некоммерческого риска инвестиционной деятельности. Уровень инвестиционной привлекательности региона является важным показателем, обобщающим разнонаправленное влияние показателей инвестиционного потенциала и некоммерческого регионального инвестиционного риска. Интегральный показатель определяется путем свода числовых значений отдельных частных показателей и инвестиционной привлекательности. Числовое значение интегрального показателя инвестиционной привлекательности по Российской Федерации в целом принимается за 1,00 или за 100%, а значения интегральных показателей для регионов РФ определяются по отношению к среднероссийскому уровню. Формула определения инвестиционной привлекательности каждого региона. г  де - интегральный уровень инвестиционной привлекательности i-гo региона, сопоставимый со среднероссийским уровнем, принятым за 1,00; де - интегральный уровень инвестиционной привлекательности i-гo региона, сопоставимый со среднероссийским уровнем, принятым за 1,00; i = 1,.., r – регионы; r – количество регионов; s = 1,.., с - сводимые частные показатели; с — количество показателей; - весовой коэффициент (весовой балл) s-го показателя; - числовое значение s -го показателя по i-му региону; - числовое значение s-гo показателя в среднем по РФ; - стандартизированное числовое значение s-гo показателя по i-му региону. Инвестиционная возможность и субъектальный инвестиционный риск рассчитываются набором конкретных частных факторов. В сегодняшней структура частных факторов (показателей), входят 17 различных свойств. Производственно – финансовый возможность сказывается следующими критериями: Степень формирования добывающих и обрабатывающих производств (объем промышленного изготовления на душу граждан) Темпы формирования (индекс) промышленного изготовления; Степень формирования малого предпринимательской деятельности; Внутренние инвестиционные ресурсы компаний; Экспорт продукции в дальнее и ближнее зарубежье; Обеспеченность субъекта автомобильными дорогами с твердым покрытием и железнодорожными путями совокупного пользования; Критериями социального потенциала субъекта выступают: Степень формирования розничного товарооборота и сферы платных услуг населению; Обеспеченность граждан своими легковыми автомобилями; Степень существования граждан; Природные запасы нефти и газа(углеводородных ресурсов); Природные запасы минерального сырья, кроме углеводородных Географическое положение по отношению к внешнеторговым выходам Российской федерации; К показателям регионального инвестиционного риска относятся: Удельный вес граждан с доходами ниже прожиточного минимума Степень безработицы; Степень экологической загрязненности; Степень дискомфортности климата; Уровень угрозы осуществления террористических актов. Критерием отнесения того или иного частного показателя к числу достоинств или отставаний того или иного региона представляет собой его региональная количественная анализ. Так, к региональным конкурентным достоинствам относятся такие факторы, по которым региональное значение превосходит среднероссийский степень более чем в 1.2 раза, т.е. выше на 20% , и такие факторы инвестиционного риска в субъекте, по которым региональное значение представляет менее 0.8 от среднероссийского показателя, т.е. ниже на 20%. И напротив. 3. Научный подход И.И. Климова Основные понятия методов: • Инвестиционные ресурсы определяются как «ресурсы, возобновляемые в процессе общественного воспроизводства с целью инвестирования в финансовые и капитальные блага». • Региональные инвестиционные потоки – «иерархически структурированное движение инвестиционных ресурсов и их составляющих по каналам перетока в регионы и отрасли региональной экономики» со следующими параметрами: Регулирующий орган. • Инвестиционная активность определяется как «концентрация инвестиционных процессов в пределах региона с учетом ресурсов местной экономической системы и реализуемых инвестиционных возможностей». • Инвестиционный потенциал классифицируется как «способность охватить максимально возможный объем инвестиционной составляющей валового регионального продукта, реализуемой за счет имеющейся в регионе инвестиционной составляющей экономического роста». Преимущество предлагаемого метода заключается в его способности оценивать уровни инвестиционного потенциала по всему спектру инвестиционных отношений. Как с точки зрения прямых инвестиций, так и финансовых вложений. Следуя этой концепции, авторы выделяют три основных компонента инвестиционного потенциала: ресурсы, инфраструктуру и институты. Климова наиболее полно представляет компоненты общественного производства, одной из его подсистем является инвестиционная сфера. Приведение этих терминов к сводным показателям позволяет охарактеризовать инвестиционный потенциал как результат влияния на инвестиционную составляющую важнейшего конечного параметра - валового регионального продукта (ВРП). Состав ресурсного компонента инвестиционного потенциала представлен следующими характеристиками: финансовыми, фондовыми (мощностными) и трудовыми. Финансовая составляющая ресурсного компонента является исходной предпосылкой инвестиционных процессов и выступает первичным элементом инвестиционного потенциала. Инфраструктурный компонент инвестиционного потенциала региона рассматривается как характеристика вспомогательной подсистемы, которая обслуживает весь цикл инвестиционного процесса: процесс аккумулирования инвестиционных ресурсов, собственно этап инвестирования и процесс обмена инвестиционной продукцией. Эти инфраструктурные институты характеризуются на каждой стадии соответствующим набором факторов. 1. Стадия аккумуляции финансовых ресурсов. •Кредитные организации: -совокупные активы кредитных организаций региона; -средний размер региональной кредитной организации; -объем кредитования экономики региона; -вес долгосрочного кредитования в общем объеме кредитования, -доля предоставленных кредитов и общий объем совокупных активов кредитных организаций; -удельный вес ипотечного кредитования в общем объеме долгосрочного кредитования. •Инвестиционные институты: -совокупные активы профессиональных участников фондового рынка; -годовые объемы операций с применением фондовых инструментов; -объем долгосрочных вложений; -удельный вес долгосрочных вложений в инвестиционном портфеле; -объем брокерских и дилерских услуг по размещению ценных бумаг; -объем биржевых операций с ценными бумагами. •Фонды взаимного инвестирования: -количество инвестиционных фондов (в том числе паевых); -суммарные активы и средний размер инвестиционных фондов; -объем долгосрочных вложений; -удельный вес долгосрочных вложений в инвестиционном портфеле. 2.Стадия инвестирования: -общий объем лизинговых операций; -удельный вес операций финансового лизинга в общем объеме лизинговых операций; -страховая сумма по договорам инвестиционного страхования; -объем тендерных сделок на подрядные роботы; -объем аукционных договоров. 3. Стадия обмена и распределения строительных материалов и инвестиционной продукции: годовой объем товарооборота продукции инвестиционного назначения региональных организаций оптовой торговли; биржевой оборот продукции инвестиционного назначения; общий объем реализации основных строительных материалов предприятиями-изготовителями и организациями оптовой торговли; объем запасов основных видов строительных материалов у предприятий-изготовителей и региональных организаций оптовой торговли. Институциональный компонент инвестиционного потенциала региона в системе представлен следующими факторами: -формальные правила (законодательно-нормативную базу инвестирования, институт собственности, свободу предпринимательства, защиту собственности, и др.); -неформальные ограничения (кодекс поведения участников инвестиционных отношений, инвестиционная «ментальность»); -характеристики принуждения (ответственностью за незаконную инвестиционную деятельность, защитой инвестирования и конкуренции, нормативами банкротства и степенью ответственности за нарушение условий контракта). Таким образом, в структуре институциональных элементов локальной инвестиционности, разработанной данным автором, в качестве формальных правил приняты правовые нормы и условия контрактной системы, регулирующие инвестиционную деятельность в пределах местности. Система неформальных ограничений представлена набором дискриминирующих показателей поведенческого характера, а принудительный признак - параметром ответственности за нарушение установленных правил участия в инвестиционном процессе. 4. Подход К. Гусевой, старшего научного сотрудника ИЭИ РАН, предлагает ранжировать субъекты Российской Федерации по степени благоприятности инвестиционного климата. «Реакция рынка». Реакция рынка региона на происходящие преобразования определяется как воздействие совокупности факторов, предопределяющих качественные изменения характеристик инвестиционной среды. Условия входа региона на рынок. Он характеризует объективные и субъективные предпосылки, сложившиеся к началу реформ, способствующие или препятствующие процессу трансформации. В результате ранжирования формируются четыре условные его региональные группы с разной степенью реакции на рыночные изменения Методика оценки инвестиционной привлекательности региона как критерий коммерческой привлекательности Колесникова Н.А. Коммерческое обращение рассматривает его в контексте региональной системы управления создает условия для функционирования объектов и объектов инвестиционной деятельности с учетом функций, возможностей, административного ресурса и ответственности регионов или муниципальных образований. Факторы, определяющие привлекательность региона для коммерческой деятельности и привлечения инвестиций, разделены на три уровня и представлены на рисунке. Следует отметить, что условия функционирования каждого регионального субъекта влияют на степень влияния перечисленных факторов на решения, касающиеся разработки и реализации инвестиционных проектов и программ.  6) В.В. Иванов и А.Н. Коробова; В.В. Иванов и А.Н. Коробова позволяют оценить привлекательность региона в сравнении с регионами-конкурентами. При этом действия, направленные на повышение инвестиционной привлекательности региона, служат важным инструментом стратегического маркетинга. В применении к стратегическому менеджменту конкурентным преимуществом является инвестиционная привлекательность региона по сравнению с другими конкурирующими регионами. В то же время такое преимущество, или конкурентоспособность (К), определяемое как совокупное значение региональной конкурентоспособности и конкурентоспособности, является взвешенной взвешенной функцией этих аргументов. К = А х КС + В х КП, Здесь КС – региональная (городская) конкурентоспособность. КП - его конкурентоспособность; А и В — весовые коэффициенты, отражающие вклад КС и КП в конкурентоспособность муниципалитета. Эти коэффициенты определяются экспертом по заданной шкале и нормируются по формуле: А=Аб/(Аб+Вб); В = Вб/(Аб+Вб). Конкурентоспособность свидетельствует об эффективности региональных функций в крат косрочной перспективе и рассчитывается по формуле КС = В х (Iк/Iэ) Где In - предписывающий показатель безопасности ведения бизнеса в данном районе (может варьироваться от 0 до 1). Iк - показатель качества (взвешенная сумма оценок параметров регионального состояния); то есть стоимость ведения бизнеса в конкретном регионе. Взвешенная сумма оценок относительных затрат на деятельность (аренда, налоги, коммунальные услуги). Среди параметров региональной конкурентоспособности авторы выделяют: Структуру местной экономики, оцениваемую по структуре валового внутреннего продукта (ВВП) или занятости по отраслям. потребительская структура; качество жизни; покупательная способность; трудовые ресурсы и их характеристики; эффективность промышленного производства; социально-экономический консенсус и стабильность; Наличие свободных посылок; ключевые стимулы; развитие инфраструктуры бизнеса — его финансовой составляющей. телекоммуникации; функционирование жилищно-коммунального хозяйства; состояние транспортных и дорожных сетей; доступ источник сырья и характер рынка; архитектурный облик и планировка территории; экономико-географическое положение; Конкурентоспособность определяется как способность региона эффективно функционировать в будущем и определяется факторами, привлекающими и поддерживающими предпринимательство и промышленное производство в будущем. При этом конкурентоспособность включает в себя следующие структурные элементы: - наличие стратегических планов развития территории; - Индивидуальные планы развития и текущее состояние местных предприятий и отраслей. - Интеллектуальный потенциал региона; - потенциал промышленного развития; - «Высокие входные барьеры» в регион; - потенциальный рынок труда; - Прогноз развития рынка; - Предпринимательство. Ключевым фактором повышения конкурентоспособности исследуемого региона является то, что количественная оценка инвестиционной привлекательности должна быть подкреплена и дополнена мониторингом и анализом динамики его конкурентоспособности и параметров конкурентоспособности. На этой основе сформировать систему мер (тактики и стратегии) по повышению конкурентоспособности и укреплению конкурентных преимуществ. Существующие инструменты и методы стратегического управления необходимо комплексно использовать при разработке стратегий привлечения инвестиций в регион (SWOT-анализ, регионально значимые инвестиции через модель пяти сил конкуренции, конкурентный анализ М. Портера, функционально-стоимостной анализ и др.). 7) Методика составления бизнес-карт регионов. Одним из элементов развития деловой и инвестиционной инфраструктуры региона является объективная оценка имеющихся ресурсов. Удобной и эффективной формой ситуационного анализа для принятия инвестиционных решений на местном уровне является бизнес-карта региона. Основной целью его создания является анализ ресурсной базы и ее максимально эффективное использование. При разработке визитных карточек следует учитывать: 1) Комплексность, т.е. увязка с другими программными мероприятиями, особенно разработка бизнес-профилей компании, исследование отдельных отраслей и т.д. 2) ресурсные отношения и взаимозависимость; Современная практика выработала основные принципы формирования бизнес-карт, максимально используя полученную информацию для объективной оценки местных инвестиционных возможностей. - постоянные обновления; - достоверная информативность, требующая проверки информации, полученной из нескольких источников; - Максимальная полнота и систематизация информации. - Глубина информации. Я имею в виду количество показателей, характеризующих структуру рынка. - Включить в карту бизнеса компании, которые достаточно давно присутствуют на рынке и имеют стабильные экономические и производственные показатели. - Внесение в базу данных информации о свободных и неэффективно используемых объектах и оборудовании государственных и муниципальных фондов для обеспечения возможности приватизации и формирования предложений по аренде. Сформированная таким образом региональная бизнес-карта будет важнейшей частью анализа региональной инфраструктуры и может стать основой для формирования региональной стратегии развития. Для привлечения инвесторов органы местного самоуправления могут размещать визитки в Интернете. Однако следует учитывать, что информация должна быть представлена в формате, удобном для потенциальных инвесторов. Это заставляет нас постоянно получать информацию об этой рекламируемой площади во многих городах и проектах. Все уникальные характеристики Интернета, такие как интерактивность, антропоморфизм и гипермедиа, должны быть использованы в полной мере. Информация на сервере должна постоянно обновляться. С точки зрения привлечения инвесторов информационный интернет-сервер местной администрации с помощью подходящих информационных блоков должен решать следующие основные задачи: - охарактеризовать географическое положение, политическую и социальную структуру, демографические и экономические условия региона; - Охарактеризовать местное законодательство с точки зрения большей инвестиционной привлекательности района по сравнению с другими районами. - показать практическую деятельность органов местного самоуправления в области финансов и экономики, а также в области охраны и поддержания правопорядка; - Представить местные компании и проекты, предлагаемые для инвестиций. Для удобства потенциальных инвесторов мы предлагаем подготовить специальную базу данных по проекту. Местным самоуправлениям также выгодно использовать эту возможность для привлечения инвесторов и других экономических партнеров к своим собственным проектам. Например, продажа недвижимости, земельных участков, приватизация предприятий, принадлежащих местным или муниципальным органам власти. В этом случае через Интернет можно не только привлекать инвестиции, но и организовывать и проводить тендеры. В заключение данной главы сделаем сравнительный анализ всех вышеперечисленных методов оценки инвестиционной привлекательности региона. Таблица 1 Сравнительный анализ методов оценки инвестиционной привлекательности регионов

|