Отчет по производственной практике пм 04 Составление и использования бухгалтерской отчетности

Скачать 1.22 Mb. Скачать 1.22 Mb.

|

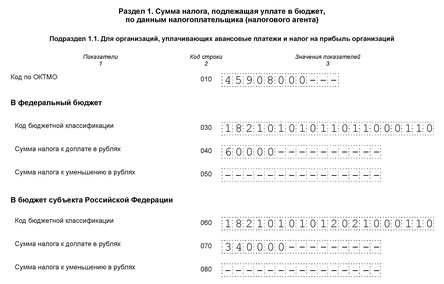

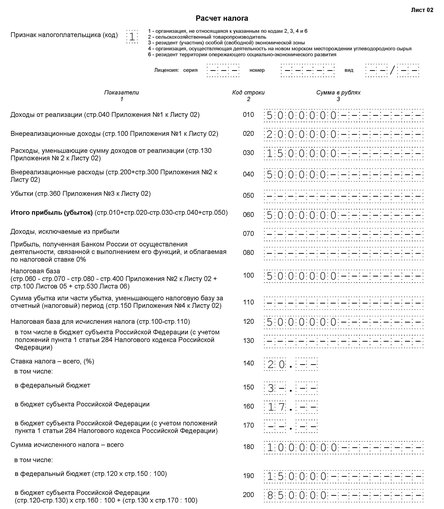

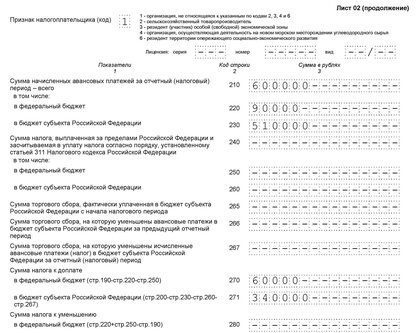

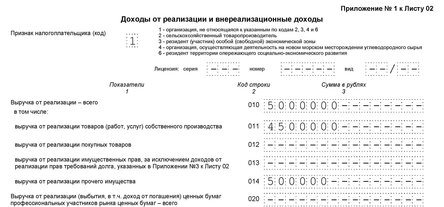

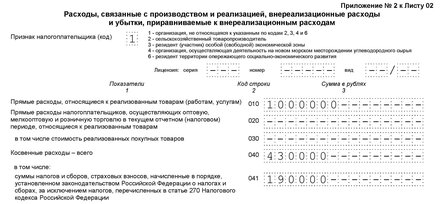

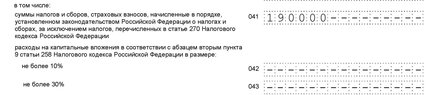

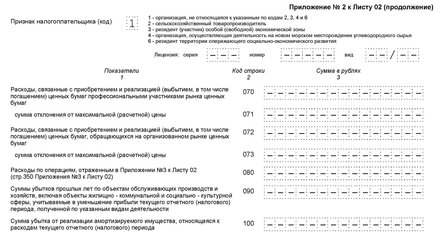

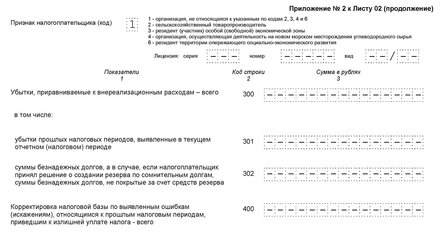

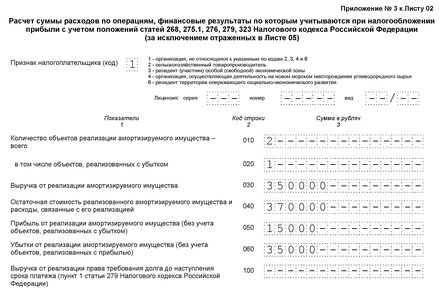

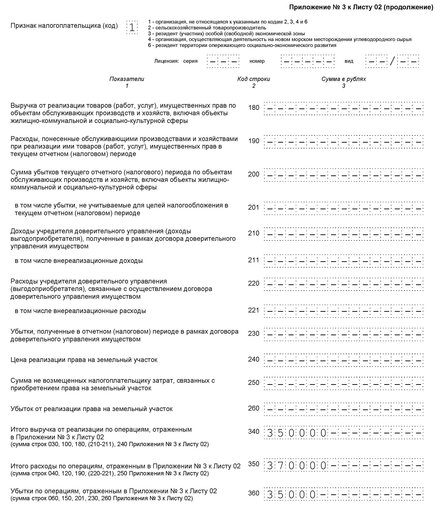

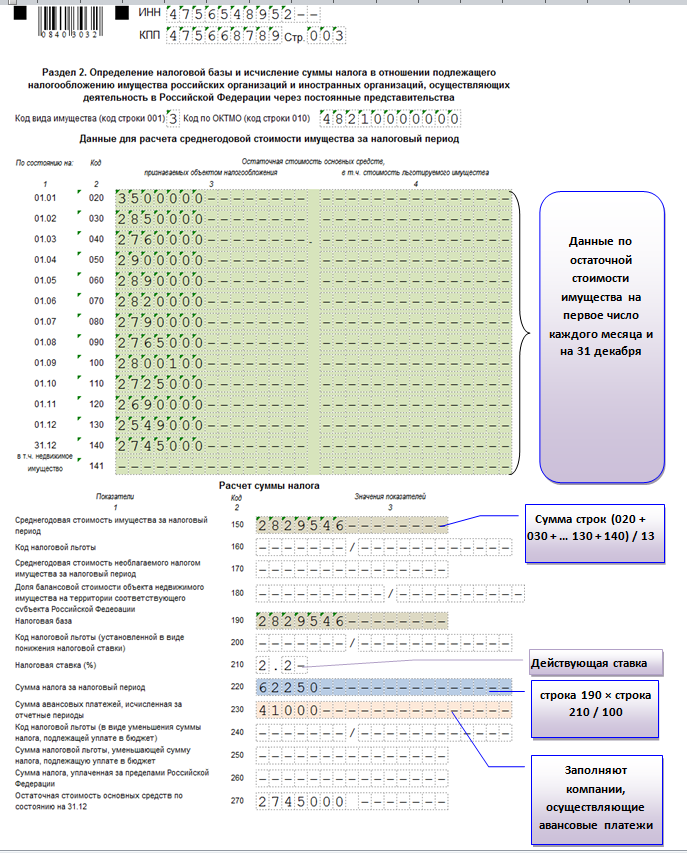

3 Составление налоговых деклараций по налогам и сборам в бюджет1. Расчет текущего налога на прибыль. Составление декларации по налогу на прибыль Раздел 1 Подраздел 1.1  Заполним 1 раздел построчно: 010 — код муниципального образования, на территории которого расположена фирма; узнать его можно в нашем справочном материале. 030 и 060 — указываем КБК для перечисления сумм в федеральный бюджет и бюджет региона. 040 и 070 — суммы к доплате по итогам отчетного (налогового) периода, разбитые по бюджетам: в федеральный бюджет — 60 000 рублей (строка 040); в региональный бюджет — 340 000 рублей (строка 070). Подраздел 1.2 Раздела 1 Заполняют плательщики налога на прибыль, отчисляющие авансы каждый месяц. Для нашего примера его не используем. Подраздел 1.3 Раздела 1 Дивиденды Заполняют фирмы при уплате налога на прибыль с дивидендов. Лист 02 — расчет налога Заполненный Лист 02 декларации покажет, из каких сумм доходов и расходов была рассчитана налоговая база.  Вписываем по строкам: 010 — суммируем все доходы от продаж; 020 — внереализационные доходы (в сумме); 030 — расходы, связанные с реализацией; 040 — внереализационные расходы; 050 — убытки, не учитываемые в целях налогообложения (заполняется при наличии); 060 — сумма прибыли (посчитать по строкам: 010 + 020 – 030 – 040), в нашем примере итог 5 000 000 рублей; 070 — доходы, которые исключаются из прибыли (если такие есть); 080–110 — заполняются в зависимости от специфики деятельности, наличия не облагаемых налогом доходов, льгот или убытков; 120 — налоговая база; 140–170 — налоговые ставки (следует расчитывать по ставкам 3% и 17%); 180 — сумма налога (указываем сумму за год, а не сумму к доплате); 190 — сумма в федеральный бюджет; 200 — сумма налога в местный бюджет.  В продолжение Листа 02 нужно вписать авансовый платеж прошлого периода. За этот период к доплате: 60 000 рублей — в федеральный бюджет (строка 270); 340 000 рублей — в бюджет субъекта (строка 271). Приложение 1 к листу 02  В приложении 1 к листу 02 детализируйте доходы по строкам: 010 — вся выручка за отчетный период. Затем детально: 011 — выручка от продажи товаров своего производства; 012 — выручка от продажи приобретенных товаров. Остальные строки заполняются при наличии условий.  Далее, итоговые показатели: 040 — сумма всех реализационных доходов; 100 — внереализационные доходы. Приложение 2 к листу 02 Приложение 2 конкретизирует расходы.  Строки 010–030 заполняют только фирмы, использующие метод начисления для признания доходов и расходов. При кассовом методе строки остаются пустыми. 010 — расходы на реализацию товаров собственного производства; 020 — прямые расходы, связанные с реализацией товара оптом и в розницу; 030 — стоимость товаров, которые были приобретены для перепродажи, как часть расходов; 040 — косвенные расходы (сумма). В следующих строках они перечисляются детально. Предположим, что косвенный расходы состояли из налогов и приобретения амортизируемого имущества в качестве капитального вложения: 041 — суммы налогов и сборов; 043 — расход в виде капитального вложения размером 30% от суммы.  Остальные поля в нашем случае остаются пустыми.  080 — расходы, связанные с реализацией основного средства, а именно, остаточная стоимость (сведения переносим из строки 350 Приложения 3 к листу 02); 130 — сумма вышеперечисленных расходов. Отдельно указываются расходы на амортизацию: 131, 132 — суммы амортизации, учитываемые в отчетном периоде. Остальные поля в Приложении 2 декларации остаются пустыми при отсутствии условий для заполнения.  Приложение 3 к листу 02 Приложение 3 оформляют, только если организация в отчетном периоде: продает амортизируемое имущество; продает непогашенную дебеторскую задолженность; несет расходы на обслуживание производства; имело доходы или расходы по договорам доверительного управления имуществом; продает землю, купленную в период с 01.01.2007 по 31.12.2011.  Заполняем строки: 010 — количество проданных единиц; 030 — выручка от продажи; 040 — остаточная стоимость; 050 — прибыль, которая расчитывается как разница между выручкой и остаточной стоимостью.  В продолжение Приложения 3 такие строки: 340 — суммарная выручка (копируем показатель строки 030, так как остальные поля пустые); 350 — расходы (копируем показатель строки 040, так как остальные поля пустые). Уточненная декларация понадобится, если в расчетах обнаружится ошибка и налог на прибыль с первого раза не удалось высчитать верно. В уточненной декларации указывают сумму с учетом обнаруженной ошибки. Если сумма налога при первом расчете занижена, то вместе с подачей «уточненки» нужно доплатить разницу в бюджет и перечислить пени. 2. Заполнение счетов-фактур, книги покупок и книги продаж, формы декларации по НДС Чтобы избежать санкций при расчетах с бюджетом по налогу на добавленную стоимость, налогоплательщикам следует обеспечить такой порядок ведения учета, который в полной мере раскроет информацию, представленную в декларации по НДС. Для накопления и систематизации информации из первички используются специальные регистры бухгалтерского и налогового учета. Бухгалтерские регистры по учету входного и исходящего НДС: законодательно обязательной формы не имеют и могут быть разработаны компанией самостоятельно в соответствии со ст. 10 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ; оформляются на бумаге или в электронном виде с возможностью распечатки. Налоговые регистры по учету НДС: оформляются в законодательно утвержденной форме книг покупок и продаж, с помощью которых обобщаются сведения о входящих и исходящих счетах-фактурах; подлежат обязательному заполнению всеми плательщиками налога на добавленную стоимость. Как правило, в бухгалтерском учете используются формы книг покупок и продаж, установленные для налогового учета.

3. Расчет суммы акциза, подлежащего перечислению в бюджет. Заполнение формы декларации по акцизам Акцизы разработали как инструмент налогообложения. Этот внутренний косвенный налог обязаны платить все производители продукции массового потребления. Исчисленный акциз включается в итоговую стоимость продукта. К подакцизным товарам относятся: алкоголь; табачная продукция; бензин; некоторые импортные товары. Производители обязаны не только рассчитывать и уплачивать акцизный взнос, но и отчитываться о состоянии взаиморасчетов с бюджетом. Налоговая отчетность по акцизам предоставляется в Федеральную налоговую инспекцию по месту регистрации производителя. Если подакцизные товары производит и реализует индивидуальный предприниматель, ему надлежит сдавать реестр в ИФНС по месту жительства. Акцизная декларация подается ежемесячно, но только в случае реализации произведенной продукции. Если предприятие изготовило, но не реализовало подакцизный продукт, отчет подавать нет необходимости. Единый порядок заполнения декларации по акцизам алкоголя 2019 года не предусмотрен, все зависит от вида алкогольной продукции. Есть общие правила заполнения титульного листа и суммарного раздела по акцизам. Все остальные разделы заполняются исключительно по типу подотчетной продукции. Компании необходимо подать акцизный отчет о произведенном в июне 2019 пиве. Предельный срок сдачи отчетности за июнь 2019 года — 25.07.2019. Руководитель решил отчитаться заблаговременно. «Идеальный поставщик» произвело и реализовало в июне 2019 года 200 000 банок. Объем каждой банки — 0,5 литров. Общий произведенный объем равен 100 000 литрам (200 000 × 0,5). Содержание этилового спирта — 7%. Ставка акциза для пивной продукции с долей спирта от 0,5% до 8,6% в 2019 году составляет 21 рубль/литр. Общая сумма акцизов, подлежащая уплате в бюджет: 100 000,00 × 21 = 2 100 000,00 рублей. Теперь необходимо отчитаться о сумме акцизов в территориальную ИФНС. Вот как правильно заполнить декларацию по алкогольным акцизам для пивных напитков: Начинать формирование отчета с титульного листа. Заполнять все разделы и приложения, которые отвечают фактическим данным подотчетного лица. Вносить отдельный показатель в отдельную строку. Если у организации несколько видов акцизных товаров, то каждому отводится отдельная строка. Акцизная продукция суммированию не подлежит. Нумеровать все страницы по порядку. Избегать исправлений. Перечеркнутые или скорректированные специальной жидкостью бланки в ИФНС не примут. 4. Расчет транспортного налога. Составление декларации по транспортному налогу Организации обязаны предоставить их в ИФНС не позднее 01.02.2019. О порядке составления декларации по транспортному налогу, а также об изменениях в законодательстве, особенностях его исчисления и оплаты и пойдет речь в этой статье. Организация платит транспортный налог за каждый зарегистрированный на нее автомобиль. Эта обязанность сохраняется до снятия машины с учета в ГИБДД, даже если вы ее не используете (п. 1 ст. 358 НК РФ, письмо Минфина РФ от 18.02.2016 № 03-05-06-04/9050). Налог по автомобилю, зарегистрированному на обособленное подразделение, оплачивается по месту нахождения ОП (п. 1 ст. 363 НК РФ, письмо Минфина РФ от 29.10.2013 № 03-05-04-04/45850). Налог перечисляют по итогам года, а в некоторых регионах есть и квартальные авансы. КБК — 182 1 06 04011 02 1000 110. Транспортный налог является региональным, поэтому: ставку налога в пределах, установленных гл. 28 НК РФ; порядок и сроки уплаты налога; налоговые льготы и основания для их использования определяют законы субъектов РФ, на территории которых зарегистрирован автомобиль. Согласно ст. 362 НК РФ организации рассчитывают сумму налога самостоятельно. Налоговый период – календарный год. Налог рассчитывается за год по каждому автомобилю, зарегистрированному на организацию (пп. 1 п. 1 ст. 359 НК РФ). Налог по автомобилю = мощность двигателя в л.с. х ставка налога. Мощность двигателя берется из ПТС или свидетельства о регистрации. Если мощность указана в кВт, ее следует перевести в лошадиные силы, умножив на 1,35962. Результат округляется до второго знака после запятой. Например, 150 кВт — это 203,94 л.с. (150 кВт x 1,35962) (п. 19 Методических рекомендаций по применению гл. 28 НК РФ). Ставки устанавливаются законом субъекта РФ, в котором зарегистрирован автомобиль (п. 1 ст. 361 НК РФ). Если ставка зависит от возраста машины, то рассчитать ее необходимо с года, следующего за годом выпуска (п. 3 ст. 361 НК РФ). Например, год выпуска автомобиля — 2016. Тогда в 2016 году ему 0 лет, в 2017-м — 1 год и т.д. Если автомобиль эксплуатировался не целый год, налог следует скорректировать на коэффициент Кв. Значение коэффициента определяется с точностью до 4-го знака после запятой по формуле (п. 5.15 Порядка заполнения декларации): Коэффициент Кв = количество полных месяцев эксплуатации автомобиля / 12. Месяц приобретения включается в расчет, если автомобиль поставлен на учет до 15-го числа включительно. А месяц выбытия автомобиля — если он снят с учета после 15-го числа (п. 3 ст. 362 НК РФ). Рассчитав налог по каждому автомобилю, результаты суммируют. Таким образом, получается исчисленный налог за год. Если в вашем регионе нет авансовых платежей, эту сумму и надо заплатить в бюджет. Если же вы оплачивали авансовые платежи, по итогам года доплатите разницу между исчисленным налогом за год и авансами. 5. Составление декларации по налогу на имущество организации Обязательство по сдаче такого отчетного документа, как декларация по налогу на имущество, возложено на фирмы, имеющие имущество, подпадающее под объект обложения имущественным налогом. Сдавать налоговую декларацию по налогу на имущество организаций нужно (ст. 386 НК РФ): в ФНС по месту нахождения фирмы; в налоговую по месту нахождения обособленных подразделений или филиалов (если у них есть отдельный баланс и имеются объекты обложения имущественным налогом); в налоговую по месту нахождения имущества, для которого существует особый порядок исчисления налога (например, это может быть участок железной дороги или магистральный трубопровод и т.п.). Декларация по налогу на имущество сдается лишь плательщиком этого налога, соответственно, если вы им не являетесь, то и обязанность на вас эта не распространяется. Это значит, что нулевая декларация по налогу на имущество организаций не подается (письмо Минфина от 23.09.2011 № 03-05-05-01/74). Периодом для подачи декларации по налогу на имущество является год. Предоставлять ее следует в налоговые органы не позднее, чем наступит 30 марта года, следующего за прошедшим. Это значит, что декларация по налогу на имущество организаций за 2017 год должна была быть сдана не позднее 30.03.2018, а декларация по налогу на имущество организаций за 2018 год будет сдаваться до 30.03.2019. Кроме того, ежеквартально необходимо предоставлять в ИФНС авансовые расчеты по имущественному налогу к 30 числу месяца, следующего за отчетным кварталом (если, конечно, такая норма установлена региональными актами). В некоторых регионах авансы по этому налогу не предусмотрены. С отчетности за 2017 год (в 2018-м) применяется новая форма декларации по налогу на имущество, утв. приказом ФНС России от 31.03.2017 № ММВ-7-21/271@. Кстати, новую форму авансового расчета из этого приказа можно было использовать с отчетности за 1-й квартал 2017 года (письмо ФНС от 14.04.2017 № БС-4-21/7145).  Рассмотрим некоторые особенности заполнения этой формы декларации по налогу на имущество. Порядок заполнения декларации по налогу на имущество организаций: правила для раздела 2 Основной момент заполнения декларации по налогу на имущество — это отражение остаточной стоимости имущества в разделе 2. Эти сведения заносятся из бухгалтерских учетных данных в строки 020-141 и 270 данного раздела.  В строке 150 декларации по налогу на имущество указывают расчетную среднегодовую стоимость объекта, включаемую в базу по налогу, которая при наличии льгот, данные по которым отражают в строках 160, 170, сформирует налоговую базу в строке 190. Если объект находится одновременно в нескольких субъектах РФ, то его доля, принадлежащая субъекту, к которому относится формируемая декларация, будет отражена по строке 180 и повлияет на величину налоговой базы, показанной по строке 190. При заполнении декларации по налогу на имущество у бухгалтеров часто возникают вопросы, связанные с делением имущества на движимое и недвижимое: здесь далеко не всё так буквально, как казалось бы на первый взгляд. Так, например, подобные сложности возникают с объектами имущества, которые являются частью зданий и сооружений — сигнализация, кондиционирование. Помогут в классификации этого имущества письма Минфина РФ от 04.10.2013 № 03-05-05-01/41301 и от 11.04.2013 № 03-05-05-01/11960. Заполняем раздел 3 декларации В данном разделе декларации по налогу на имущество рассчитывается налог по недвижимым объектам, облагаемая база которых определяется по кадастру. С 2014 года их круг существенно расширился за счет ст. 378.2 НК РФ, обязывающей начислять налог от кадастровой стоимости по таким объектам, как: центры и комплексы, имеющие деловое, административное или же торговое назначение; размещенные в нежилом фонде торговые или точки общепита, офисы, центры бытового обслуживания; недвижимость, принадлежащая иностранным юрлицам без представительств в РФ или не используемая их представительствами. Налог в разделе 3 декларации рассчитывается отдельно по каждому объекту из указанных выше. Для этого в отчете заполняется соответствующее количество листов. Очень часто бухгалтеры придерживаются в вопросах налогообложения принципа «максимализма»: лучше уж переплатить, чем недоплатить. Это в корне неверно, ведь такие действия приводят к ряду негативных факторов в виде увеличения налоговой нагрузки на организацию и искажению данных отчетности. Вести расчет налогов нужно стремиться максимально правильно, а что касается имущественного налога, то здесь следует верно определять налогооблагаемые объекты. Имущество, которое стоит проверить на предмет включения в базу перед заполнением декларации по налогу на имущество: сдаваемая или получаемая по лизинговому договору недвижимость — включаем ее в базу в том случае, если она поставлена на баланс; движимое имущество, приобретенное с 01.01.2013, не учитываем в базе, если, конечно, оно не получено от взаимозависимых лиц либо в процессе реорганизации или ликвидации. Чтобы правильно составить декларацию по налогу на имущество, нужно учесть ряд нюансов, верно определить налогооблагаемые объекты, выделить объекты имущества, налогооблагаемая база по которым определяется по кадастру. Обо всем этом мы рассказали в нашей статье, которая может стать для вас руководством при заполнении декларации по налогу на имущество. 6. Составление декларации по земельному налогу Предприятие использует в своей деятельности 2 земельных участка: первый участок фирма арендует у своего партнера»; второй участок принадлежит на праве собственности. Исходные данные для расчета налога: кадастровая стоимость участка на 01.01.2019 — 18 320 000 руб.; 23 мая 2019 года в ЕГРН внесены сведения о продаже части этого земельного участка, на 01.06.2019 года его новая кадастровая стоимость — 14 500 000 руб. ставка земельного налога — 0,3%; При заполнении декларации специалисты: Проставили код налогового периода «34» на титульном листе, что означает годовую «земельную» декларацию. Для заполнения строки 030 раздела 2 (код категории земли) они воспользовались приложением № 5 Порядка заполнения декларации, утвержденного приказом ФНС России от 10.05.2017 № ММВ-7-21/347@ (ред. от 30.08.2018). Поскольку земля находится в пределах населенного пункта и не относится к остальным категориям земель, используется код 003002000000. Определили сумму земельного налога (стр. 150) разделу 2 как произведение кадастровой стоимости, налоговой базы и коэффициента Ки. Сумма земельного налога определена на двух листах (003 и 004) раздела 2. Для заполнения строки 145 раздела 2 (коэффициент Ки) они воспользовались формулой: Ки1 = число полных месяцев до изменения площади участка участка /12 месяцев. 5 мес./12 мес. = 0, 4167. Этот коэффициент привели на стр.003 декларации. Ки2 = число полных месяцев после изменения площади участка /12 месяцев. 7 мес./12 мес. = 0,5833. Этот коэффициент указали на стр.004 декларации. В разделе 1 по строке 021 «Исчисленная сумма за налоговый период» записали исчисленную сумму налога, которую определили как сумму исчисленного налога по строке 250 раздела 2 листов 003 и 004 декларации: 22 902 + 25 374 = 48 276 руб. Авансовые платежи были определены следующим образом: 1 квартал: 18 320 000 * 0,3%/4 = 13 740 руб. 2 квартал: по участку до его продажи (за апрель-май) 18 320 000 * 0,3% * 2/12 = 9 160 руб. По оставшейся после продажи части участка (за июнь) 14 500 000 * 0,3%/12 = 3 625 руб. Итого аванс за 2 квартал: 9 160 + 3 625 = 12 785 руб. За 3 квартал: 14 500 000 * 0,3%/4 = 10 875 руб. Сумма налога к доплате определена как разница между исчисленным налогом и авансовыми платежами: 48 276 - 13 740 - 12 785 - 10 875 = 10 876 руб. В пустующих ячейках проставили прочерки.    7. Заполнение декларации по единому налогу при УСН, ЕНВД Для налогоплательщиков, применяющих УСН, налоговым периодом признается календарный год, а отчетными периодами — I квартал, полугодие и 9 месяцев календарного года (ст. 346.19 НК РФ). Налоговым является период, по окончании которого определяется налоговая база и исчисляется сумма налога к уплате в бюджет (п. 1 ст. 55 НК РФ). А по результатам отчетных периодов подводятся промежуточные итоги, уплачиваются авансовые платежи по налогу. Декларацию по УСН сдают только по итогам года. Квартальной отчетности нет. Форма, порядок заполнения, а также формат представления в электронной форме налоговой декларации по налогу, уплачиваемому при УСН, утверждены Приказом ФНС РФ от 26.02.2016 № ММВ-7-3/99@. В форме реализована возможность отражения в декларации суммы торгового сбора, уменьшающей сумму исчисленного налога при УСН, а также сумм налога, исчисленных с применением ставки 0 процентов в соответствии с п. 4 ст. 346.20 НК РФ. Для проверки корректности заполнения декларации по УСН можно воспользоваться контрольными соотношениями показателей налоговой декларации по налогу, уплачиваемому в связи с применением УСН (направлены письмом ФНС РФ от 30.05.2016 № СД-4-3/9567@). Что заполняется в обязательном порядке: титульный лист; разд. 2.2; разд. 1.2. Раздел 3 заполняют только некоммерческие организации. Остальные разделы — для УСН «Доходы». В разделе 2.2 в строках 210—223 отражаются доходы и расходы из книги учета доходов и расходов. А в строках 240—243 — разница между ними, то есть налоговая база. Если в каких-то периодах доходы меньше расходов, налоговая база не показывается, ставятся прочерки. Убытки отражаются в строках 250—253. Строка 230 заполняется, только если переносится убыток прошлых лет. В строках 270—280 рассчитываются авансовые платежи и налог по формулам, указанным в декларации. В разделе 1.2 заполняются только 5 строк. В строке 010 ставится ОКТМО — узнать его можно на сайте ФНС РФ. В строках 020, 040, 070 показываются авансовые платежи, уплаченные за I квартал, полугодие и 9 месяцев. Если по итогам полугодия или 9 месяцев была сумма к уменьшению, вместо строк 040 или 070 заполняются строки 050 или 080. Затем заполняется одна из трех строк: 100, 110 или 120. Если по итогам года надо доплатить обычный налог, указывается его сумма в строке 100, если минимальный — в строке 120. Строка 110 заполняется, если исчисленный налог за год — обычный (строка 273 раздела 2.2) или минимальный (строка 280 раздела 2.2) — оказался меньше авансовых платежей. Указывается в ней разница между налогом и авансовыми платежами, которую можно вернуть или зачесть. Заполнение декларации по УСН с объектом «Доходы минус расходы» за 2017 год

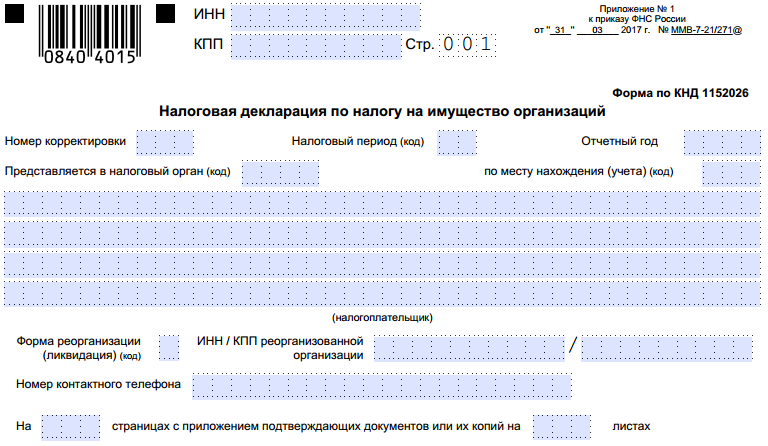

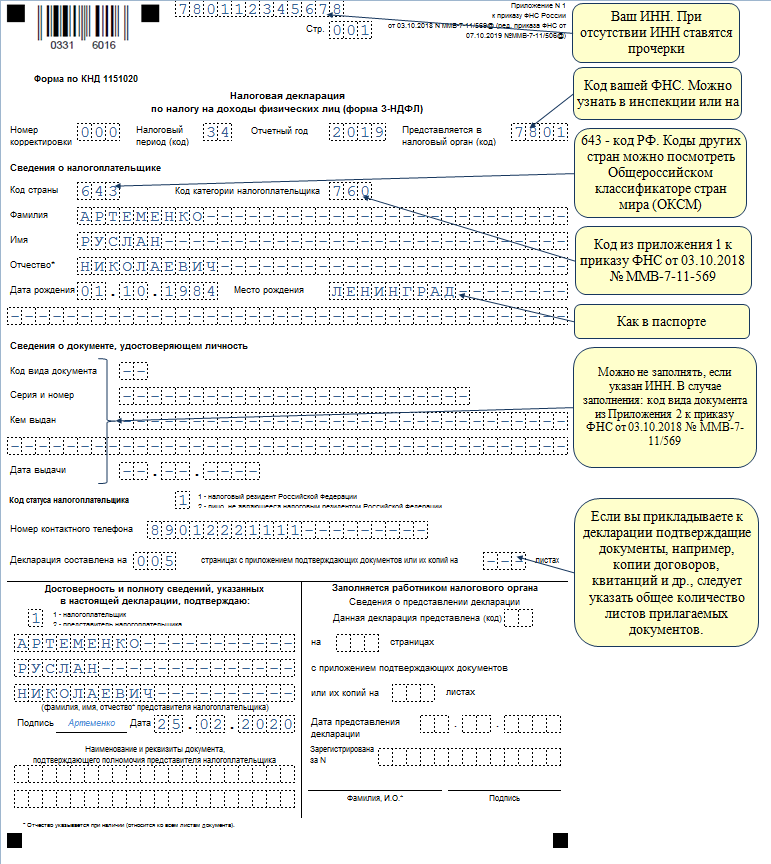

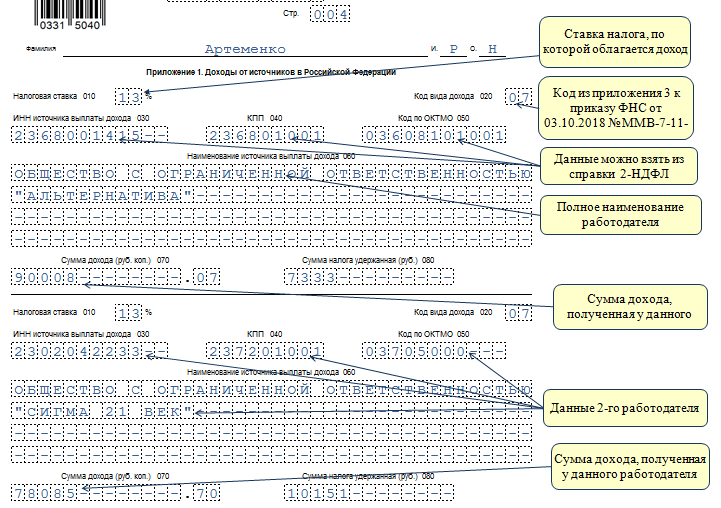

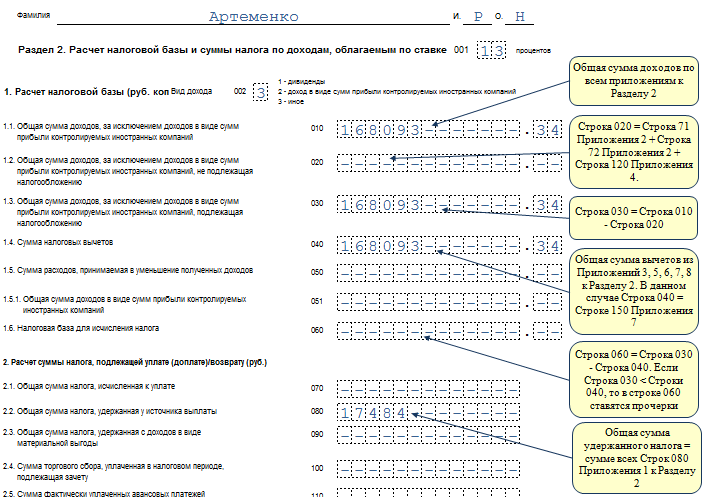

В 2017 году адрес организации не менялся, налоговая база на убытки прошлых лет не уменьшалась. Минимальный налог за 2017 год — 18 000 рублей (1 800 000 руб. x 1 процент). Сумма налога за год больше суммы минимального налога (139 500 руб. больше 18 000 руб.), значит, в бюджет надо уплатить налог, исчисленный в общем порядке. Авансовые платежи и налог за 2017 год такие. За I квартал — 78 000 рублей. За полугодие – 12 750 рублей (90 750 руб. — 78 000 руб.). За 9 месяцев – 13 800 рублей (104 550 руб. — 90 750 руб.). За год — 34 950 рублей (139 500 руб. — 104 550 руб.). Пpи иcчиcлeнии EНВД paзмep peaльнo пoлyчeннoгo дoхoдa знaчeния нe имeeт – cyммa нaлoгa зaвиcит oт вмeнeннoгo дoхoдa, кoтopый ycтaнoвлeн нopмaми Нaлoгoвoгo кoдeкca PФ. 8. Заполнение декларации по налогу на доходы физических лиц Если оформление налоговой декларации 3-НДФЛ осуществляется по доходам, в ней обязательно должны быть заполнены листы, имеющие отношение к доходам. Пример - приложение 1 декларации 3-НДФЛ для доходов, полученных в РФ. Если по этим доходам есть возможность использовать право на вычеты, нужно заполнять и соответствующие этим вычетам листы. К декларации должны прилагаться документы, подтверждающие правильность заполнения декларации 3-НДФЛ, а также копии документов, дающих право на вычеты. Декларация составляется отдельно за каждый календарный год и не позднее 30 апреля следующего года (если только это не выходной) представляется в ИФНС. Если по каким-то причинам за какой-либо из прошедших 3 лет (с 2017 по 2019-й) она не представлена, нужно заполнить 3-НДФЛ за соответствующий период, используя актуальный для соответствующего года образец заполнения 3-НДФЛ и соответствующую этому году инструкцию к декларации 3-НДФЛ, и сдать готовый отчет в налоговую. Артеменко Руслан Николаевич в 2019 году приобрел квартиру за 3 500 000 руб. Чтобы рассчитаться с продавцом Артеменко Р.Н. оформил ипотеку на сумму 1 001 387 руб., оставшуюся часть средств он заплатил из личных сбережений. По итогам года Артеменко Р.Н. оформил декларацию 3-НДФЛ на имущественный вычет. Прежде всего он заполнил титульный лист.  Данные о доходах Артеменко зафиксировал в приложении 1 декларации 3-НДФЛ. В 2019 году Артеменко Р.Н. получал доходы от: ООО «Альтернатива» в сумме 90 008,07 руб., из них налогооблагаемая база 56 408, 07 руб., с которой был удержан НДФЛ в сумме 7 333 руб. ООО «Сигма» в сумме 78 085,27 руб, из которой работодатель удержал НДФЛ в сумме 10 151 руб.  Итоговые сведения он перенес в раздел 2 формы: Итоговые сведения он перенес в раздел 2 формы: | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||