1 КУРСОВАЯ РАБОТА. План. Кр Зарубежный опыт функционирования пенсионных систем, возможности его использования в отечественной практике

Скачать 353 Kb. Скачать 353 Kb.

|

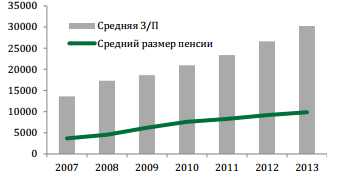

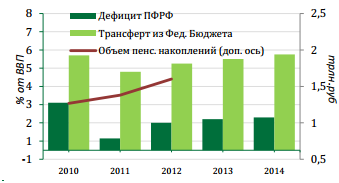

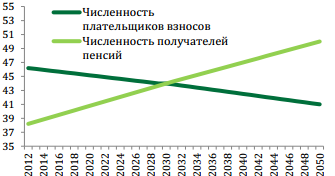

1 2  Рисунок 1 – размер средней заработной платы и средней пенсии в РФ (руб.) Источник: Госкомстат Во-вторых, реформирование пенсионной системы должно обеспечить ее долгосрочную стабильность и финансовую устойчивость федерального бюджета. В настоящее время дефицит пенсионного фонда покрывается трансфертом из федерального бюджета, который на протяжении последних лет значительно увеличился, до 4,5-5% от ВВП (Рисунок 2). России коэффициент рождаемости на протяжении более 30 лет находится ниже 2 (в 2012 г. – 1,7), тогда как для простого замещения поколений, коэффициент рождаемости должен превышать 2,2. В результате, искажается демографическая структура общества и на плечи все меньшего числа работающих ложится бремя финансирования все возрастающего числа пенсионеров [8] (Рисунок 3).  Рисунок 2 – Дефицит ПФ и размер трансферта из Федерального бюджета Источник: ПФРФ, Госкомстат, расчеты ЦМИ  Рисунок 3– Демографический крест. Источник: Россия: пенсионная реформа или пенсионная ловушка?//Сбербанк, Центр макроэкономических исследований, - октябрь 2013. Нынешняя пенсионная система, опираясь на растущий трансферт из федерального бюджета и тяжелое налоговое бремя, не обеспечивает достойных пенсий. Действительно, по величине бюджетной поддержки пенсионной системы Россия опережает страны ОЭСР (в РФ – 5,2%ВВП, в странах ОЭСР – 2,4%). И ставки социальных взносов в России выше, чем в странах ОЭСР (ставка «пенсионных» взносов в РФ – 22%, в странах ОЭСР – 19,6%, как сумма налога на работодателя и работника). А вот коэффициент замещения (т.е. отношение средней пенсии к средней зарплате) в России значительно ниже 35,7%, против 54% [8]. С 2012 года был отменен порог заработной платы, начиная с которого, взносы не уплачивались, и нулевая ставка для высоких зарплат была заменена ставкой 10%. С 1 января 2014 года порог для полного начисления страховых взносов поднимается на 9,9% с 568000 руб. в год до 624000 рублей в год. Сейчас порог более чем в полтора раза превышает уровень средней зарплаты по стране, но примерно 30% работников имеют зарплаты выше этого порога. Таким образом, за них работодатели уплачивают взносы в пенсионный фонд по ставке, меньшей 22% [8]. Фактически это значит, что эти 30% работников в будущем столкнутся с меньшим коэффициентом замещения своих зарплат пенсией, чем в среднем по стране. Это обстоятельство снижает интерес даже среднего класса (не говоря уже о высокодоходных группах населения) к пенсионной реформе и к государственному пенсионному обеспечению. В 2013 году стали известны планы правительства разделить граждан, имеющих накопительные пенсионные счета, на две группы. В первую группу попадают те, кто перевел свой пенсионный счет в НПФ. Для этой группы сохраняется возможность накапливать средства по ставке 6% и после 2014 года, а потом получить пенсию с учетом накопительной части [8]. Во вторую группу попали так называемые «молчуны», которые не перевели пенсионные счета из ВЭБ в негосударственные фонды. Окончательное решение относительно молчунов удивило многих. С 2014 года накопительная компонента для этих людей отменяется – и они смогут рассчитывать лишь на страховую часть пенсии, как и более старшие возрастные группы работников, не охваченные реформой 2004 года. Неудивительно, что столь радикальные изменения побудили многих перевести свои пенсионные счета в НПФы (негосударственные пенсионные фонды) и управляющие компании. За период 2012-2013 года это сделали 7,3 млн. человек (всего- 20,5 млн. счетов). За этот период сумма пенсионных накоплений в негосударственной части системы выросла в 2,2 раза и достигла 888 млрд. рублей. Рост накоплений во Внешэкономбанке (далее ВЭБ) был менее впечатляющим, а именно 29% ( всего в ВЭБ находятся 25 млн. счетов). Объем накопленных средств в ВЭБ составил 1717 млрд. руб. [8]. Новая пенсионная формула увеличивает требования к минимальному стажу работника, необходимого для получения пенсии, с 5 до 15 лет. Повышение минимальных требований к стажу окажет весьма скромный эффект на финансовую обеспеченность пенсионной системы РФ, так как, по данным Минтруда, 95-97% пенсионеров имеют рабочий стаж более 15 лет. Эффект от получения дополнительных взносов за эти 10 лет от оставшихся 3-5% работников, будет небольшим [8]. В соответствии с новой пенсионной формулой для получения пенсии по старости работнику необходимо будет не только иметь 15-летний стаж, но и накопить 30 баллов, связанных с размером отчислений в ПФР. Чтобы накопить 30 баллов за пятнадцать лет стажа, зарплата работника должна превышать 2 МРОТ (10,4 тыс. рублей в месяц). Кто не наберет необходимых баллов, сможет рассчитывать лишь на социальную пенсию. Сейчас зарплату меньше 10,4 тыс. рублей (=2*МРОТ) получают 18,4 млн. россиян, или четверть всего трудоспособного населения, которые могут попасть в группу не набравших баллы. Введение требований по баллам также означает, что занятые в неформальном секторе экономики (около 10 млн. работников) смогут претендовать только на социальную пенсию (с 60 лет у женщин и 65 у мужчин), которую регионы обязаны довести до уровня регионального прожиточного минимума. На самом деле, социальные пенсии могут ждать 10-15 млн. работников, что повысит уровень бедности в стране [8]. Согласно стратегии развития пенсионной системы РФ до 2030 года в рамках пенсионной системы не достигнут требуемый международными стандартами коэффициент замещения с учетом обеспечения долгосрочной финансовой устойчивости и сбалансированности бюджета ПФР РФ. Десятилетний опыт формирования пенсионных накоплений показал ряд проблем накопительной составляющей пенсионной системы, основными из которых являются: -отсутствие эффективных механизмов гарантий сохранности и возвратности пенсионных накоплений и, как следствие, незаинтересованность граждан и работодателей в управлении пенсионными ресурсами и их накапливании; -отсутствие стимулов к развитию добровольного формирования пенсионных накоплений; -несовершенство контроля и регулирования накопительной составляющей пенсионной системы, которые не соответствует объему накоплений и уровню рисков; -неэффективность управления, реальное обесценивание средств пенсионных накоплений (в среднем за период 2004 - 2011 годов около 6% годовых при среднегодовой инфляции 10,1%, при этом среднегодовая индексация трудовой пенсии составила около 15%) [10]; -возрастание рыночных рисков (по которым ответственность несет государство) по мере увеличения объемов пенсионных накоплений в условиях нехватки инструментов инвестирования (1,8 трлн. рублей в 2011 году, 2,3 трлн. рублей в 2012году , 3,5 трлн. рублей в 2014 году) [10]; - высокие издержки администрирования накопительной составляющей пенсионной; В среднесрочной перспективе предлагается предусмотреть: - предоставление застрахованным лицам права самостоятельного выбора: - остаться в государственной пенсионной системе солидарного характера; - подать соответствующее заявление и формировать свои пенсионные права в рамках накопительной составляющей в добровольной пенсионной системе с уменьшением тарифа страховых взносов на обязательное пенсионное страхование на величину уплаченных взносов в накопительную составляющую (в текущей ситуации в размере 6%) и при условии самостоятельной уплаты в накопительную составляющую дополнительного платежа в размере 2% от заработной платы. Переход к этой модели предлагается осуществить с 2014 года [10]; -расширение состава финансовых институтов, допускаемых к участию в формировании пенсионных накоплений за счет включения страховых компаний и кредитных организаций; -предоставление этим институтам и застрахованным лицам, формирующим пенсионные накопления, дополнительных налоговых льгот; -содействие развитию добровольных (корпоративных и частных) пенсионных систем. -Предложенная на краткосрочную перспективу мера по направлению части тарифа на накопительную составляющую в распределительную составляющую позволит, с одной стороны, повысить общий размер трудовой пенсии и, с другой - снизить дефицит бюджета ПФР. Действующий порядок исчисления размера трудовых пенсий приводит к уравнительности их размеров (в части фиксированного базового размера) и неэквивалентности пенсионных прав и обязательств [10]. 3.2. Возможность использования зарубежного опыта в проведении реформ. Многие механизмы, применяемые японским правительством для поддержания функционирования пенсионной системы, были бы полезны и для нашей страны. Во-первых, абсолютно все уровни пенсионной системы финансируются не только за счет средств государственного бюджета (например, базовая пенсия по старости всего на 1/3 обеспечивается государственными средствами), но и за счет средств различных специализированных пенсионных фондов (например, существуют фонд базовой пенсии по старости или фонд потерявших кормильца) [20]. Во-вторых, примечательно существование особого пенсионного фонда наемных работников, состоящего из отчислений работников и работодателей, а также из доплат со стороны государства. Его особенности состоят в низком уровне участия государства в финансовом обеспечении, автономности его финансирования, а также в высокой степени участия рядовых членов системы в управлении накоплениями. В-третьих, вся пенсионная система жестко ограничивает требования для получения пенсий по окончании трудовой жизни. Так, чтобы обрести статус пользователя пенсионной схемы (бенефициара), работник должен в течение длительного времени регулярно вносить обязательные страховые взносы в соответствующий пенсионный фонд. Такая схема вполне может решить проблему адресности в российской пенсионной системе. В-четвертых, вся пенсионная система постоянно корректируется в соответствии с изменениями ситуации в стране и политическими приоритетами [20]. Накопленный мировой опыт пенсионных реформ позволяет сделать ряд важных для России выводов. Первый вывод. Параметрическое реформирование зрелых солидарных распределительных пенсионных систем развитых стран в течение четверти века показало, что эти меры, хотя и могут временно улучшить ситуацию, не способны кардинально решить текущие и ожидаемые проблемы пенсионного обеспечения. Не случайно системы постоянно реформируются, одна волна реформ следует за другой. Второй вывод. Пенсионные реформы, как и любые другие социальные реформы, затрагивают жизненные интересы людей и требуют для успешного осуществления доверия и одобрения. Мировая практика демонстрирует большое разнообразие применяемых при этом социальных технологий– от убеждения, переговоров до различных форм компенсаций и даже пересмотра отдельных положений первоначальных планов. Третий вывод. Одно из важнейших условий успеха пенсионной реформы– разъяснительная работа. Люди должны понять предлагаемые изменения, признать их необходимость и адаптироваться к ним. Даже в Чили, которая на момент проведения пенсионной реформы не была демократической страной, был использован ряд политических и социально-экономических мер для поддержки действий правительства. Одним из примеров попыток достижения консенсуса– создание специальных комиссий по пенсионным реформам с широким участием общественности (Дания, Франция, Германия, Ирландия, Норвегия, Великобритания, США). Но успех и в данном случае не гарантирован– о чем свидетельствует опыт Ирландии, где комиссия не преуспела в достижении консенсуса[17]. Четвертый вывод. Общепризнано, что общим недостатком пенсионных реформ, за редким исключением, была их изолированность от других реформ: налоговой, рынков труда и капитала и др. В России многие пенсионные проблемы могли быть решены на основе реформы системы оплаты труда. Средний уровень заработной платы в России очень низкий, причем половина работающих получает лишь19% общего фонда заработной платы. Кроме того, объем страховых взносов в пенсионный фонд занижается в связи с распространенной практикой скрытой, не облагаемой страховыми взносами заработной платы, удельный вес которой весьма значителен. Ее объем по отношению к официальному фонду заработной платы составляет 54,4%, или 14,5% ВВП [17]. Иные авторы в целях приведения структуры отечественной пенсионной системы к нормам международных стандартов, предлагают следующий комплекс мер по совершенствованию финансового механизма пенсионной системы России: 1) вывод фиксированной величины страховой части трудовой пенсии из системы обязательного пенсионного страхования и последующий перевод в систему государственного пенсионного обеспечения, финансируемую из федерального бюджета. Это позволит осуществлять соответствующие расходы в форме социальных пенсий, выполняющих функцию социальной помощи, которая предназначена для доведения доходов нетрудоспособных граждан до минимального уровня; 2) снижение планируемой с 2011 г. ставки страховых взносов на ОПС с 26 до 20 %. Разница в 6 % взноса подлежит передаче в систему обязательного профессионального пенсионного страхования. Таким образом, удастся, не увеличивая нагрузки на фонд оплаты труда, прекратить практику назначения досрочных льготных пенсий и обеспечить достаточную материальную компенсацию гражданам, занятым на рабочих местах с особыми условиями труда [11]; 3) постепенное перераспределение величины тарифа страхового взноса на ОПС в пользу формирования средств на накопительную часть трудовой пенсии в целях планомерного перехода от распределительной (PAYG) к накопительной (Fully Funded) системе, в полном объеме реализующей страховые принципы работы. 4) постепенное повышение возраста выхода на пенсию, производимое прежде всего в отношении молодого поколения. Таким образом уже в настоящее время нужно законодательно предусмотреть, что, например, через 15 лет в течение 10-летнего периода с интервалом в 1 год пенсионный возраст будет увеличиваться на 0,5 года (для мужчин это будет соответствовать 65-летнему возрасту выхода на пенсию, для женщин — 60-летнему) [11]; 5) обеспечение заинтересованности граждан в уплате страховых взносов путем перераспределения ответственности по перечислению части взносов от работодателей к работникам. Так, целесообразно первоначально закрепить обязанность по уплате взносов в пропорции 2/3 к 1/3 соответственно. Через определенный период возможно применение солидарных тарифов в отношении плательщиков взносов. Также необходимо материально стимулировать граждан к продолжению трудовой деятельности в пенсионном возрасте: в мировой практике распространены случаи дополнительного повышения социальных выплат, если человек продолжает работать при достижении возраста выхода на пенсию; 6) отмена принципа сохранности пенсионных резервов НПФ. Это позволит избежать противоречия, когда долгосрочные пассивы — обязательства НПФ — соответствуют краткосрочным активам. Оценка обязательств фондов не должна зависеть от годового результата их деятельности, поскольку он не будет учитывать продолжительности работы на рынке НПО [11]. В связи с этим представляют интерес меры, принимаемые в зарубежных странах по реформированию пенсионных систем по следующим направлениям: - усиление роли государства в финансировании пенсионной системы и расширение источников финансирования; - изменение пенсионного возраста и продолжительности страхового стажа; - организация финансирования досрочного выхода на пенсию и создание профессиональных пенсионных систем; - усиление роли накопительной составляющей в действующей и перспективной системе; - совершенствование методики расчета пенсионных выплат; - участи работников в уплате взносов в пенсионную систему [13]. Заключение Реформирование пенсионной системы – дело поистине грандиозное, для построения целостной модели требуются не только усилия государственного масштаба, но и достаточно длительный период времени. Пенсионная система является одной из основ общества современного вида, ее стабильность и качество напрямую влияют на стабильность и качество экономики и государства в целом, на уровень жизни населения. Развитая пенсионная система связана практически со всеми сферами жизни государства, поэтому для ее существования нужно развивать и связанные с ней области, начиная с государственного образования и адекватного ценностного ориентирования будущих поколений и заканчивая развитием финансового сектора. России предстоит долгий и тяжелый путь для того, чтобы обустроить все эти сферы, но это и неудивительно, учитывая всего лишь двадцатилетнюю историю существования рыночных отношений в современном их виде. Однако должна быть разработана четкая и последовательная программа реформ, которая будет затрагивать не только пенсионный сектор, но и смежные сферы общественной жизни. В ближайшем будущем резкое и радикальное изменение системы неприемлемо, поскольку в России не созданы адекватные институциональные условия для функционирования накопительной пенсионной системы. Однако в силах государства начать подготовку к реформам уже сейчас: усиливать правовой контроль, создавать независимую судебную систему, улучшать образовательный процесс, повышать финансовую и социально-экономическую грамотность и ответственность населения и бизнеса. Нельзя проводить реформы, не создав для них благоприятной почвы. Примером могут служить реформы пенсионной системы в латиноамериканских странах, которые так и не смогли поменять ментальность населения и вывести [20]. Пенсионная реформа в России противоречит рекомендациям Организации экономического сотрудничества и развития, в которую наша страна планирует вступить в 2015 году. Об этом говорится в специальном исследовании ОЭСР (организацию также называют «клубом богатых стран») [21]. Экономисты, в частности, недовольны планами уменьшить накопительную часть пенсии россиян до 2%, что в долгосрочной перспективе увеличит нагрузку на федеральный бюджет, снизит темпы развития экономики страны и приведет к уменьшению выплат. В течение последних десятилетий структура пенсионного обеспечения в большинстве стран ОЭСР стала более диверсифицированной, с развитой накопительной системой и менее значимой распределительной. В 70% стран ОЭСР работник вынужден полагаться на накопительные пенсионные системы, дополняющие государственные пенсионные пособия, размер которых составляет менее 60% от размера заработной платы» [21]. Сегодня федеральный бюджет выделяет бюджету ПФР следующие виды трансфертов: 1) на валоризацию (переоценку пенсионных прав, приобретенных в советское время); 2) на компенсацию нестраховых периодов, в которые за граждан не платились страховые взносы, но эти периоды учитываются в страховом стаже (служба в армии, период ухода за ребенком и т.д.); 3) на компенсацию выпадающих доходов в связи с пониженными тарифами. Они обусловлены двумя причинами: понижением ставки страховых взносов в 2012 году с 26% до 22% и временными льготами по размеру страховых взносов для работников IT-отрасли, производственного и высокотехнологичного малого бизнеса, "Сколково" и других сфер деятельности [8]; 4) на финансирование доплат к пенсиям до уровня прожиточного минимума региона; 5) на сбалансированность бюджета ПФР. Из федерального бюджета покрывается разница между необходимым объемом средств на выплаты пенсий и суммой собираемых страховых взносов вместе с суммой четырех первых трансфертов. Исследователи Центра макроэкономический исследований ЦБ РФ считают, что повышение порога максимальной зарплаты, облагаемой социальными взносами – единственная из предложенных мер, способная оказать стабильный эффект на финансовую устойчивость пенсионной системы. Министр труда оценил эффект от повышения порога зарплат для уплаты взносов в 1пп от ВВП в следующие 10 лет, что, согласно их данным, позволит снизить дефицит пенсионной системы с 2,2% от ВВП сейчас до 1,2% ВВП в 2020-30 гг. Однако, согласно закону о бюджете ПФР, эта цифра соответствует только 5-ому типу трансферта из федерального бюджета. Остальные типы трансфертов, при этом, могут вырасти. Например, некоторые из тех, кто имел стаж в советские годы, только достигают пенсионного возраста, а значит, величина обязательств по валоризации точно не снизится в ближайшие 5-10 лет. Отказ от индексации и заморозка рублевого эквивалента пенсионного балла смогла бы помочь снизить трансферт федерального бюджета еще на 1пп от ВВП к 2025-30 годам. Таким образом, общая величина трансферта из федерального бюджета могла быть снижена с текущих 5+% до 3% от ВВП, что является нижней границей устойчивости системы (при неизбежном риске более слабого результата) [8]. Главными условиями реализации предлагаемых в Стратегии развития пенсионной системы РФ до 2030г. мер являются преодоление негативных тенденций на рынке труда, которые до сих пор проявляются в сохранении скрытой зарплаты и теневой занятости, стабилизации положения в формальном секторе и легализации неформального сектора рынка труда. В процессе макроэкономического планирования необходимо преодолеть тенденцию к усилению неравенства в распределении заработной платы по различным видам экономической деятельности при одновременном сохранении предельно низкого удельного веса фонда оплаты труда в структуре валового внутреннего продукта. В части повышения эффективности демографической программы необходимо реализовать стратегические задачи по снижению смертности в детском и трудоспособном возрастах, улучшить качество здравоохранения и профилактику заболеваемости [10]. Список литературы I Учебники, журналы, статьи 1 Бровчак С.В. Пенсионное обеспечение. Российский и зарубежный опыт: учебное пособие/ – М.: Изд. дом ГУВШЭ, 2008. – 78с. 2 Горячева С.П., Дмитриева. О.Г., Социальная политика и пенсионное обеспечение – М.: Издание Государственной Думы, 2010. 3 Лазоревский А.А., Сушкевич А.Г.. Наизнанку и вверх ногами, (Пенсионная реформа в России на фоне зарубежного опыта) //Финансы и кредит-2002г. - №3. 4 Пенсионные системы после кризиса//Обзор центра макроэкономических исследования Сбербанка Май 2011. 5 Попов А.А. Пенсионные системы и пенсионные реформы в США, Чили и России. – М.: Институт США и Канады РАН, 2003. – 108 с. 6 Роик В.Д Пенсионная система России и направления ее модернизации// «Уровень жизни населения регионов России» 2010 г. - №6 (148). 7 Роик В.Д. Эволюция пенсионных систем: мировые тенденции и опыт России // Человек и труд. 2008. №8. 8 Россия: пенсионная реформа или пенсионная ловушка?//Сбербанк, Центр макроэкономических исследований, - октябрь 2013. 9 Соловьев А.К. Пенсионные системы в контексте страховых принципов// Журнал новой экономической ассоциации, №3, (15), - 2012г., с.141-166 10 Стратегия развития пенсионной системы Российской Федерации до 2030 года 11 Харлашин Ф.О. Международный опыт организации финансового механизма пенсионных систем и его применение в России// Финансы и кредит 9 (393) - 2010 12 Хольцман Р. и Хинц Р. Обеспеченная старость в XXI веке. Пенсионные системы и реформы в международной перспективе // Всемирный Банк, Вашингтон, Округ Колумбия 2005г. 13 Шмелев Ю.Д. Ижаева А.Р, Мировые тенденции реформирования пенсионных систем//Финансы №3, 2013г. II Интернет-адреса 14 Бурлака Н.П. Мировой опыт формирования и эволюции пенсионных систем// Проблемы региональной экономики www.regec.ru 15 Волошина А.Ю. Мировой опыт развития пенсионных систем: общемировые тенденции и межстрановые различия//www.econ.msu.ru Экономический факультет МГУ им. М.В. Ломоносова 16 Годовой отчет 2012г. Пенсионного фонда РФ// http://pensionreform.ru Лаборатория пенсионной реформы 17 Дегтярь Л.С. Пенсионные реформы в развитых странах: новейшие тенденции и выводы для России// http://www.ecfor.ru ИНП РАН 18 Основная роль в пенсионной реформе в развивающихся странах отводится накопительной пенсии//http://www.allianz.ru/ru/press/news/article27351 19 Понятие и виды пенсионных систем// http://www.pension-npf.ru/index.php?src=226 Пенсионный консультант 20 Рудакова И.Е Реформа российской пенсионной системы: теория, практика, зарубежный опыт// http://uisrussia.msu.ru УИС Россия 21Страны ОЭСР раскритиковали пенсионную политику РФ// Первый национальный пенсионный фонд http://www.1npf.com/media/talk/4492/ Приложение А Структура пенсионных систем

Источник: ОЭСР, 2011 Приложение Б Пенсионные системы зарубежных стран

Источник: Бурлака Н.П. Мировой опыт формирования и эволюции пенсионных систем// www.regec.ru Приложение В  Источник: Хить Л.В. Оценка финансовой устойчивости пенсионной системы РФ 2011г.// www.kubsu.ru Приложение Г Численность пенсионеров, получающих пенсии из ПФР (тыс. чел.)

Источник: Годовой отчет 2012г. Пенсионного фонда РФ//http://pensionreform.ru 1 2 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||