Вопросы к зачету 22. Понятие и основные характеристики налоговой системы

Скачать 180.2 Kb. Скачать 180.2 Kb.

|

|

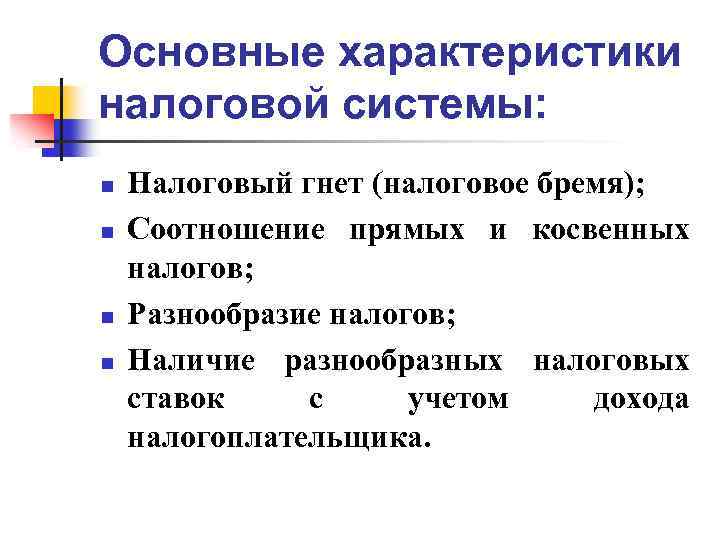

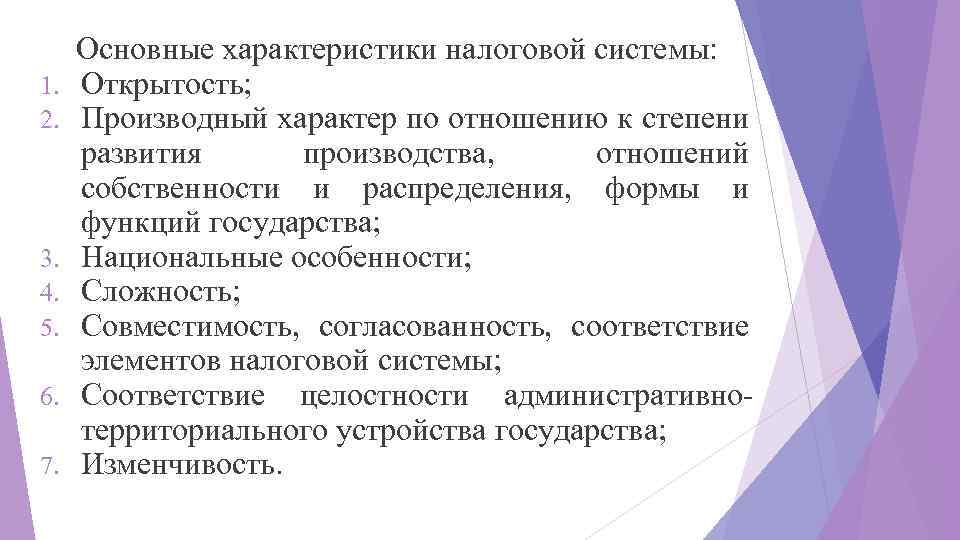

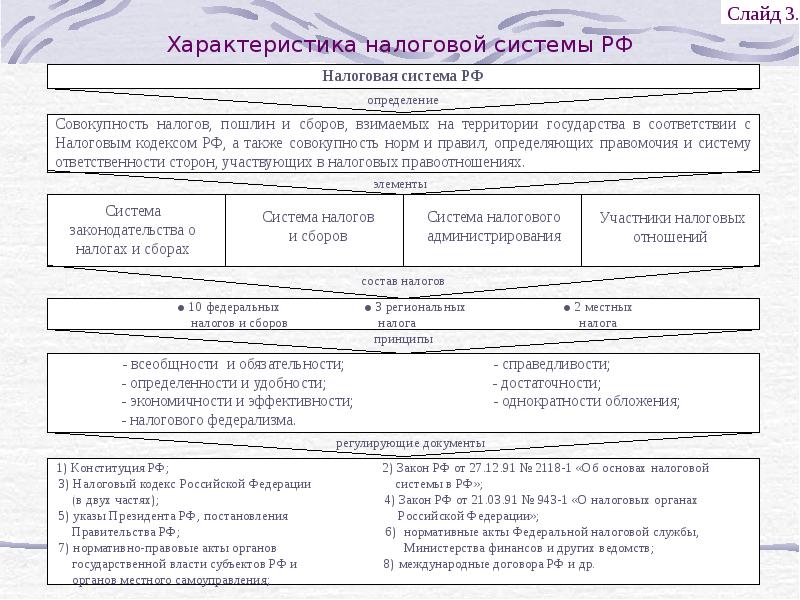

Понятие и основные характеристики налоговой системы. Налоговая система – совокупность налогов, взимаемых с налогоплательщиков на территории государства в соответствии с его налоговым законодательством, и фискальных органов, которые контролируют правильность исчисления, полноту и своевременность их уплаты в бюджет налогоплательщиками. Под налоговой системой государства понимается совокупность налогов, пошлин и сборов, установленных на его территории и взимаемых с целью создания централизованного общегосударственного фонда финансовых ресурсов, а также совокупность принципов, способов, форм и методов их взимания. Основными элементами налоговой системы (инструментами налогового регулирования) выступают: - плательщики налогов (субъекты налогообложения); - объекты налогообложения; - налоговая база (база налогообложения); - налоговый период; - налоговая ставка; - налоговые льготы; - порядок исчисления; - источник уплаты; - порядок и сроки уплаты; - санкции. Налоговую систему характеризуют, во-первых, экономические показатели и, во-вторых, факторы политико-правового характера. К экономическим характеристикам налоговой системы относятся: налоговый гнет; соотношение прямых и косвенных налогов; соотношение между налогами от внутренней и внешней торговли. Кроме того, налоговые системы раскрываются через те или иные типы налогообложения. Налоговый гнет. Развитие экономики во многом определяется достигнутым уровнем налоговых поступлений и той предельной налоговой нагрузкой, которая возможна в условиях действующей экономической политики государства и налогового законодательства. В России отсутствует общепринятая методика исчисления налогового гнета. Имеются лишь отдельные измерители, дающие представление о тяжести обложения. Наиболее обобщенным показателем, характеризующим роль налогов в жизни общества и государства, является налоговый гнет (налоговое бремя). Налоговый гнет (налоговое бремя) – отношение общей суммы налоговых сборов к совокупному национальному продукту, которое показывает, какая часть произведенного обществом продукта перераспределяется посредством бюджетных механизмов. 2.Соотношение прямых и косвенных налогов. По механизму взимания и контроля косвенные налоги являются более простыми, чем налоги прямые. Они не требуют развитого налогового аппарата и сложной системы расчетов. Поэтому, как правило, в менее развитых странах доля косвенных налогов выше. Низкая доля прямых налогов обусловлена незначительной по сравнению с другими странами важной составляющей – налогом на доходы физических лиц. В странах с развитой рыночной экономикой данный налог составляет 20–50 % совокупных налоговых поступлений, а в России – 10–13 %: в 2000 г. – 10,2 %; в 2001 г. – 10,9 %, в 2002 г. – 11,4 %; в 2003 г. – 12,2 %; в 2004 г. – 11,6 %. Характерно, что в нашей стране базовая ставка подоходного налога составляет 13 %, в Японии варьирует от 10 до 50 %, в США – от 15 до 39,6 %. 3.Соотношение между налогами от внутренней и внешней торговли зависит от уровня развития промышленности, степени открытости экономики для международной торговли и товарной структуры экспорта. Величина этого показателя в странах ОЭСР составляет 12:1, в России – примерно 2:1. Особенности налоговых систем также связывают с преобладанием в них тех или иных типов налогообложения. Для налоговой системы нашей страны характерны и пропорциональное налогообложение (налог на прибыль организаций, налог на доходы физических лиц), и прогрессивное (налог на имущество физических лиц).    Дополнительно: Налоговая система РФ Налоговая система РФ — совокупность налогов и сборов, установленных государством. В Российской Федерации налоговая система устанавливается Налоговым кодексом и федеральными законами, соответствующими кодексу. В налоговую систему РФ включаются налоги (в т. ч. акцизы) и сборы (в т. ч. государственные пошлины), но отсутствуют таможенные пошлины, которые относятся к таможенному регулированию. В Налоговом кодексе РФ устанавливается трехуровневая налоговая система, включающая федеральные, региональные и местные налоги. Кроме того, НК определяет специальные налоговые режимы. Федеральные налоги: — налог на добавленную стоимость; — налог на доходы физических лиц; — налог на прибыль организаций; — сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов; — водный налог; — налог на добычу полезных ископаемых; — акцизы и государственные пошлины. Региональные налоги: — транспортный налог; — налог на игорный бизнес; — налог на имущество организаций. Местные налоги: — земельный налог; — налог на имущество физических лиц (единственный налог, не отраженный в НК РФ). В Налоговом кодексе РФ также упоминаются налог с продаж и единый социальный налог, но по состоянию на конец 2012 года они не действуют. Под специальными налоговыми режимами понимаются: — система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог); — упрощенная система налогообложения; — система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности; — система налогообложения при выполнении соглашений о разделе продукции. Контролем и надзором за соблюдением законодательства Российской Федерации о налогах и сборах занимается Федеральная налоговая служба РФ. Также она следит за правильностью исчисления, полнотой и своевременностью внесения в соответствующий бюджет налогов и сборов, а кроме того, в случаях, предусмотренных законодательством Российской Федерации, — за правильностью исчисления, полнотой и своевременностью внесения в соответствующий бюджет иных обязательных платежей. За нарушение налогового законодательства граждане и организации в соответствии с гл. 16 разд. 4 ч. 1 Налогового кодекса РФ несут ответственность в виде штрафов: либо на конкретные суммы (от 50 рублей до 15 тыс.), либо на часть дохода, полученного в результате нарушения или во время работы с нарушениями. |