Предпосылками появления

Скачать 466.99 Kb. Скачать 466.99 Kb.

|

|

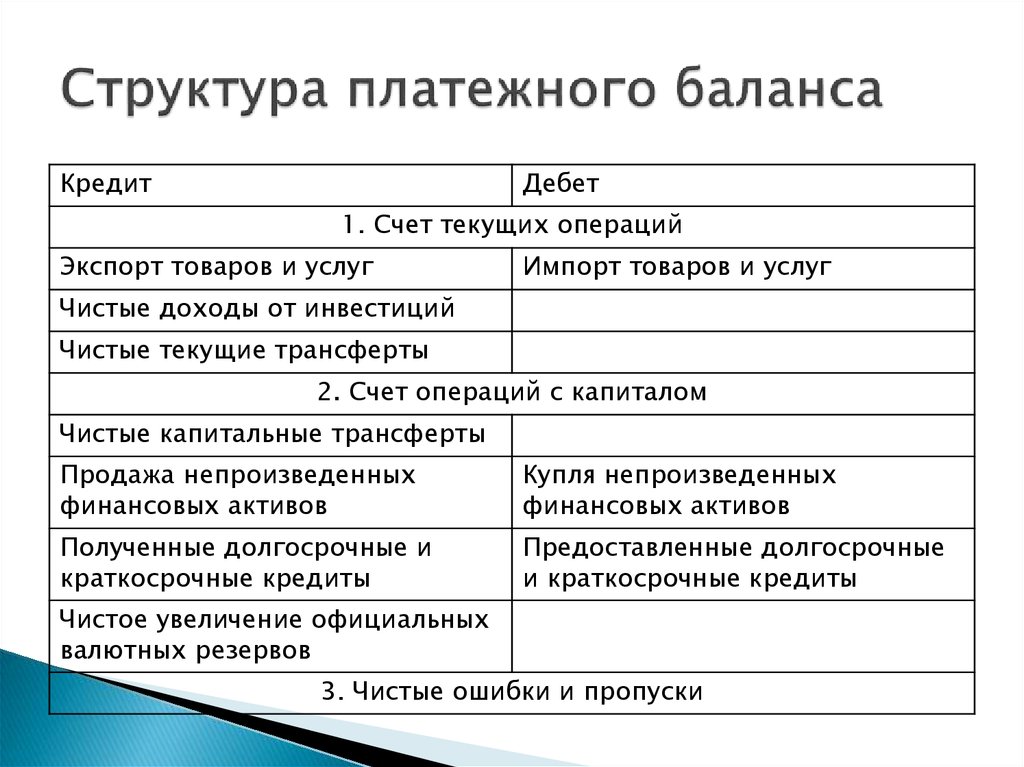

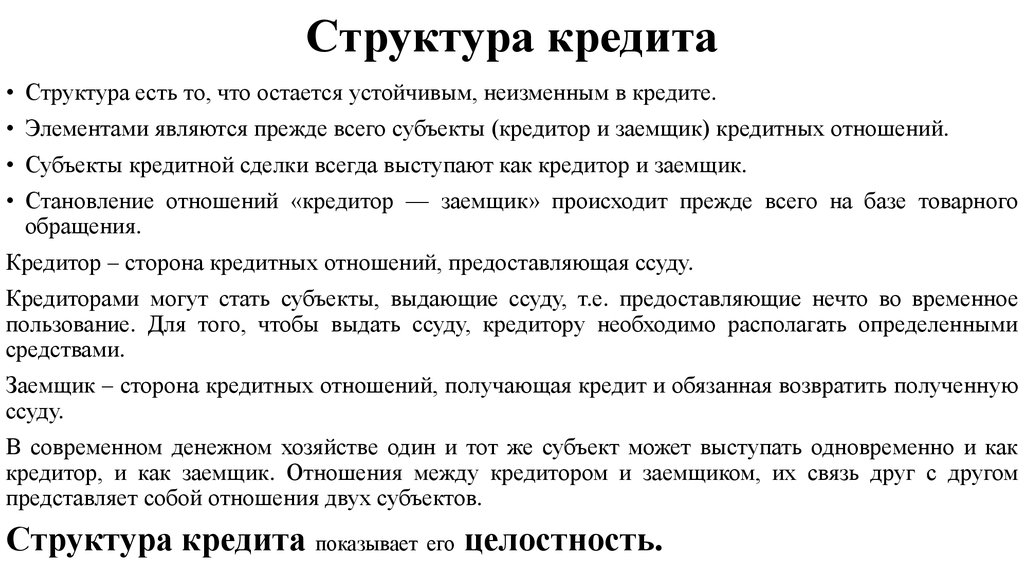

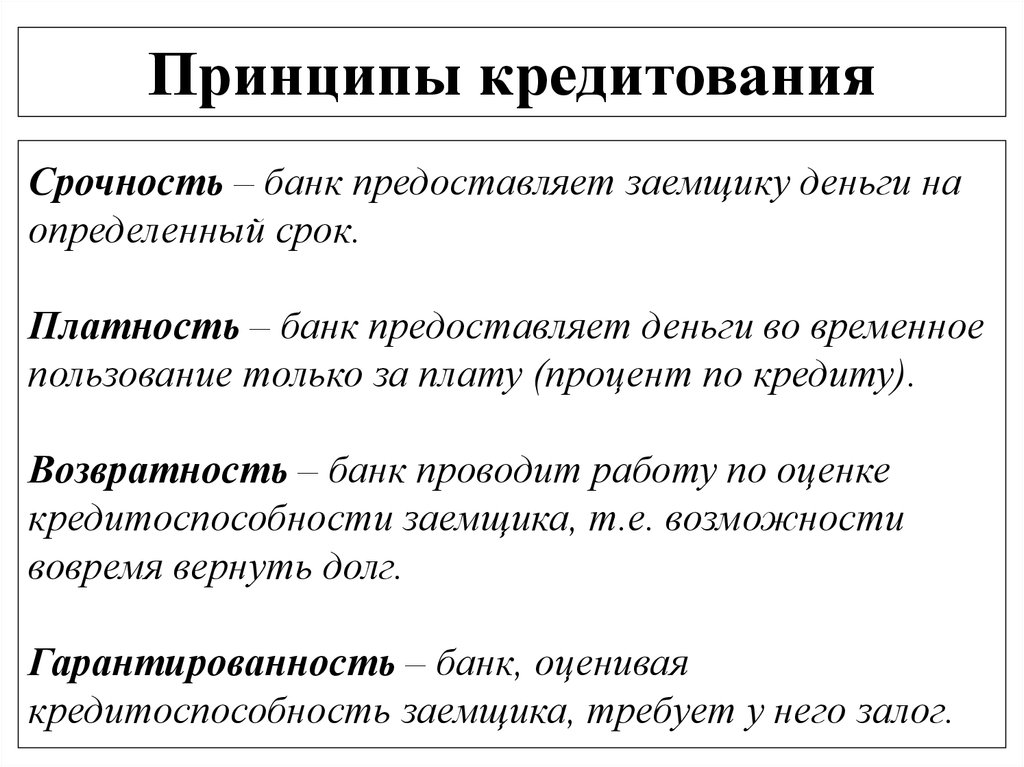

1)Необходимость и предпосылки возникновения и применения денег. Сущность и функции денег. Роль денег в условиях рыночной экономики. Необходимость возникновения денег обусловлена объективным развитием производительных сил и производственных отношений. Они проявляются при определенных условиях осуществления производства и экономических отношений в обществе и способствуют дальнейшему их развитию. Под влиянием условий развития экономических отношений изменяются и особенности функционирования денег. Основными предпосылками появления денег являются: переход от натурального хозяйства к товарному производству на базе общественного разделения труда; имущественное обособление производителей товаров, выразившееся в появлении частной собственности, для чего необходимо наличие потребности в товаре, нужных товаров и соблюдение эквивалентности обмена. Соблюдение эквивалентности предполагает измерение стоимости товара, а значит, и возникновение денег. Таким образом, деньги представляют собой общепризнанный эквивалент стоимости, в котором может быть выражена стоимость других товаров и услуг. Сущность денег заключается в том, что они являются составной частью экономической деятельности общества, служат одним из активных элементов, отношений между различными участниками воспроизводственного и разделительного процесса. Современная экономическая наука выделяет пять функций денег. Мера стоимости. Деньги позволяют оценивать стоимость товаров путем установления цен Средство обращения. Деньги играют роль посредника в процессе обмена Средство платежа. Функция денег, позволяющая времени платежа не совпадать со временем оплаты, то есть когда товары продают в кредит Средство накопления и сбережения. Способность денег участвовать в процессе формирования, распределения, перераспределения национального дохода, образования сбережений населения Функция мировых денег. Проявляется во взаимоотношениях между экономическими субъектами: государствами, юридическими и физическими лицами, находящимися в разных странах 2) Элементы денежной системы. Виды и типы денежных систем. Денежный оборот и его структура. Выпуск денег в хозяйственный оборот. ·Денежная единица – установленный законом денежный знак, который служит для соизмерения и выражения цен товаров; · Виды денег, являющихся законным платежным средством, – это кредитные банковские билеты (наличные и безналичные), бумажные деньги (казначейские обязательства и билеты), разменная биллонная монета; · Денежная масса – это сумма наличных и безналичных денежных средств, а также других платежных средств; · Эмиссионная система – это порядок эмиссии банковских и казначейских билетов центральными банками и казначействами и каналы эмиссии; · Денежно-кредитная политика – совокупность денежно-кредитных инструментов (параметры денежной массы, нормы резервов, уровень процента, сроки кредита, ставки рефинансирования и т.д.) и институтов денежно-кредитного регулирования (Центральный банк, Министерство финансов).  Денежный оборот представляет собой процесс непрерывного движения денежных знаков в наличной и безналичной формах. Структуру денежного оборота можно определить по разным признакам. Наиболее распространенным является классификация денежного оборота в зависимости от форм функционирующих в нем денег. По этому признаку денежный оборот подразделяется на безналичный и наличный обороты. Безналичный оборотпредставляет собой совершение денежных платежей без использования наличных денег, то есть перечисление средств с одного счета на другой. Налично-денежный оборот – это совокупность платежей осуществляемых наличными деньгами. Обе части денежного оборота тесно взаимосвязаны между собой и переходят одна в другую. Однако, несмотря на всю важность такой классификации, она не отражает экономического содержания отдельных частей денежного оборота. По этому наряду с данным признаком классификации денежного оборота следует использовать и другой признак – характер отношений, который обслуживает та или иная часть денежного оборота. В зависимости от этого признака денежный оборот разбивается на две части: - денежный оборот, отражающий процесс производства и реализации продукции, то есть связанный с расчетами товарного характера; - денежный оборот, связанный с платежами нетоварного характера (заработная плата, страховые платежи, налоги и т.д.). Выпуск денег — это поступление денег в оборот в результате передачи банками определенных сумм денег в наличной и безналичной формах юридическим и физическим лицам. Деньги регулярно поступают в современный хозяйственный оборот и изымаются из него в виде банкнот, разменной монеты и банковских депозитов. Понятие «выпуск денег» более широкое, чем понятие «эмиссия денег». Выпуск денег может не сопровождаться увеличением количества денег в обороте. Связано это с тем, что безналичные деньги выпускаются в оборот в момент предоставления коммерческими банками ссуд своим клиентам. Наличные же деньги выпускаются в оборот в процессе осуществления коммерческими банками кассовых операций, когда они выдают наличные деньги своим клиентам из операционных касс. Однако одновременно существует и обратный про- Процесс сдачи наличных денег в кассы банков и безналичное погашение ранее выданных ссуд. Кроме того, нужно иметь в виду, что коммерческие банки оперируют как бы «вторичными деньгами», уже выпущенными центральным банком страны. То есть практически количество денег в обороте не увеличивается. 3) Основополагающие принципы организации безналичного денежного оборота. Система безналичных расчетов, ее основные элементы. 1. Принцип унификации и регламентации расчетов. Устанавливается единая система и регламент проведения операций между участниками расчетов в пределах национальной банковской системы. 2. Принцип свободы выбора формы расчетов. Можно выбрать любую форму расчетов. 3. Принцип срочности расчетов. Расчеты должны проводиться в установленные законодательством сроки. 4. Принцип акцепта (согласия) на осуществление расчетов. Списание средств со счета при выполнении расчетов происходит по распоряжению владельца счета. 5. Принцип свободы распоряжения денежными средствами. Деньгами на счету может распоряжаться только владелец счета. 6. Принцип обеспеченности расчетов. Призван обеспечить гарантию исполнений платежа, укрепить платежеспособность и кредитоспособность всех участников расчетов, а следовательно, и надежность всего платежно-расчетного оборота. 7. Принцип независимости исполнения обязательств банка по расчетам от исполнения обязательств клиентов по контрактам. Свобода выбора формы расчетов должна дополняться ответственностью клиентов за результаты их исполнения. 8. Принцип документарного оформления расчетных операций. Субъекты платежно-расчетной системы: Коммерческие банки; Клиринговые и расчетные палаты (осуществляют межбанковские расчёты); Плательщики и получатели средств (хоз. субъекты, население, кредитно-финансовые институты). Объекты расчетов: товарные расчеты; нетоварные расчеты; расчеты между кредитно-финансовыми институтами, образующими банковский и межбанковский безналичные обороты. Формы безналичных расчетов (способы исполнения обязательств): Трансферт (это банковский перевод). Делится на кредитовые (клиент просит перевести деньги) и дебетовые (клиент просит потребовать деньги) трансферты; документарное инкассо (поручение экспортёра своему банку получить с импортёра сумму платежа по контракту взамен передачи ему товарных и других документов и зачислить выручку на его счёт); документарный аккредитив (условное денежное обязательство, принимаемое банком по поручению его клиента по предъявлении последним документов, соответствующих условиям аккредитива, или же предоставить полномочия другому банку произвести такие платежи). В свою очередь делится на 1) делимый и неделимый, 2) переводные и непереводные, 3) возобновляемые (револьверные) и невозобновляемые, а также покрытые и непокрытые; отзывные и безотзывные. Система безналичных расчетов, как любая система, состоит из ряда элементов. Основными элементами системы безналичных расчетов являются: 1)виды расчетных (платежных) документов; 2)порядок документооборота; 3)принципы организации безналичных расчетов; 4)способы платежа; 5)формы безналичных расчетов. Безналичные расчеты осуществляются, как правило, на основе расчетных документов, которые представляют собой распоряжение клиента банку о переводе средств с одного счета на другой или о зачете взаимных требований. Исключением является списание средств со счета плательщика в принудительном порядке (например, по распоряжению судебных органов). Банки совершают операции по счетам на основании расчетных документов. Расчетный документ оформляется на бумажном носителе, в установленных случаях — в электронном виде. Расчетными документами являются: распоряжение плательщика о списании денежных средств с его счета и их перечислении на счет получателя средств; распоряжение получателя средств (взыскателя) па списание денежных средств со счета плательщика и перечисление на счет, указанный получателем средств. Используются следующие расчетные документы: платежные поручения, аккредитивы, чеки, платежные требования, инкассовые поручения. Расчетные документы перемещаются между организациями и банками. Такое движение расчетных документов с учетом времени их оформления называется документооборотом. 4) Причины и сущность инфляции, формы ее проявления. Закономерности инфляционного процесса. Виды инфляции и ее причины. Инфляция — это обесценение денег, снижение их покупательной способности, дисбаланс спроса и предложения. В буквальном переводе термин «инфляция» (от лат. inflatio) означает «вздутие», т.е. переполнение каналов обращения избыточными бумажными деньгами, не обеспеченными соответствующим ростом товарной массы, что и вызывает обесценение денежной единицы и соответственно рост товарных цен. Инфляция является результатом нарушения макроэкономического равновесия, которое обусловлено рядом внутренних и внешних причин: Внутренними причинами являются: Нарушение пропорций воспроизводства между денежной массой в оброщении и суммой товарных цен, спросом и предложением; производством и накоплением; накоплением и потреблением Значительный рост дефицита гос бюджета и гос долга, обусловленный непроизводительными гос расходами Чрезмерная эмиссия денег нарушающая законы денежного обращения. Милитаризация экономики которая отвлекает значительную часть ресурсов на военную промышленность. Монополизация производства. Внешние причины инфляции связаны с усилении интернационализации хозяйственных связей между странами которые связанны с обострением конкуренции на мировых рынках капиталов, товарных рынках, обострением международных валютно-кредитных отношений. Основными формами проявления инфляции являются: 1. рост цен на товары и услуги. Что приводит к снижению покупательной способности; 2. понижение курса национальной денежной единицы по отношению к иностранной; 3. увеличение цены золота, выраженной в национальной денежной единице. Инфляция может быть трёх видов в зависимости от роста цен на рынке: Ползучая(3-5%в год) характерна для развитых стран; Галопирующая инфляция (10-50) иногда 100%; Гиперинфляция прирост цен более 100% в год. Типы инфляции: Инфляция спроса – избыточный спрос на услуги и товары. Избыток спроса ведёт к росту цен. Т. Е. появляется много денег при малом количестве товаров. Инфляция предложения (издержек) – это рост цен вследствие повышения издержек производства или сокращение совокупного предложения товаров. Причинами инфляции издержек может быть рост цен на сырьё и на электроэнергию В развитии инфляционного процесса следует различать два этапа. На первом этапе темпы обесценения отстают от темпов эмиссии. Это вызывается тем, что при переходе от металлического обращения к бумажному часть бумажных денег замещает металлические монеты, в связи с чем она не является избыточной. Кроме того, замедляется скорость обращения денег вследствие некоторого увеличения потребности в деньгах из-за сокращения кредита. На втором этапе инфляции темпы обесценения бумажных денег опережают темпы эмиссии. Это объясняется упадком производства и товарооборота, вследствие чего потребности в деньгах сокращаются, а бумажно-денежная масса возрастает. Кроме того, увеличивается скорость обращения денег, так как начинается «бегство от денег», т.е. стремление превратить их в товары. Увеличение скорости обращения денег уменьшает потребности оборота в деньгах, что еще больше усиливает инфляцию. Закономерностью инфляции является, следовательно, общий рост цен, т.е. происходит падение покупательной способности бумажных денег. Однако этот рост происходит неравномерно. В первую очередь растут цены на военную продукцию, так как государство покрывает свои военные расходы с помощью «печатного станка», приобретая вооружение, боеприпасы, снаряжение и обмундирование. В связи с огромным спросом на эти товары цены на них резко повышаются. Но владельцы предприятий данных отраслей в свою очередь предъявляют большой спрос на нефть, газ, металлы, сырье, оборудование и т.д. Таким образом, рост цен распространяется на все средства производства. 5) Валютные отношения и валютная система: понятие, категории, элементы и эволюция. Мировая валютная система и ее эволюции. Валютная система России. Валютные отношения это совокупность общественных отношений, складывающихся при функционировании денег в международном обороте. Следовательно, валютные отношения являются денежными отношениями, связанными с обслуживанием взаимного обмена результатом деятельности национальных хозяйств. Валютная система – это форма организации валютных отношений, закрепленная национальным законодательством (национальная система) или межгосударственным соглашением (мировая и региональная системы). К элементам валютной системы относятся: средства, используемые как расчетные или платежно-расчетные органы, осуществляющие валютное регулирование и контроль условия и механизмы конвертируемости валют режим определения валютного курса правила проведения международных расчетов режим функционирования рынков драгоценных металлов правила получения и использования кредитных средств в иностранных валютах механизмы валютных ограничений Мировая валютная система сложилась к середине XIX в. и является формой организации международных валютных отношений, закрепленной межгосударственными соглашениями. Характер функционирования и стабильность мировой валютной системы зависят от степени соответствия ее принципов структуре мирового хозяйства, расстановке сил и интересам ведущих стран. При изменении данных условий возникает периодический кризис мировой валютной системы, который завершается ее крушением и созданием новой валютной системы. Хотя мировая валютная система преследует глобальные мирохозяйственные цели и имеет особый механизм функционирования и регулирования, она тесно связана с национальными валютными системами. Эта связь осуществляется через национальные банки, обслуживающие внешнеэкономическую деятельность, и проявляется в межгосударственном валютном регулировании и координации валютной политики ведущих стран. Взаимная связь национальных и мировой валютных систем не означает их тождества, поскольку различны их задачи, условия функционирования и регулирования, влияние на экономику отдельных стран и мировое хозяйство. Специфической особенностью развития мировых валютных отношений и мировой валютной системы является периодическое перемещение центров "валютной гегемонии", происходящих в силу неравномерности развития стран. До первой мировой войны "валютная гегемония" закрепилась за Великобританией. Перемещение финансового центра из Европы в США в итоге первой мировой войны вызвало острую борьбу за валютную гегемонию между фунтом стерлингов и долларом. После второй мировой войны доллар стал единственной валютой-гегемоном. В 70-90-е гг. кроме Западной Европе и США возникает новый центр – Япония, в результате чего ведущими мировыми валютами становятся: доллар США, немецкая марка, французский франк, японская йена, фунт стерлингов. В настоящее время потенциальным новым центром "валютной гегемонии" может стать Китайская народная республика, доля которой в мирной торговле и производстве постоянно возрастает. Валютная система Российской Федерации — государственно-правовая форма организации и регулирования валютно-кредитных и финансовых взаимоотношений Российской Федерации с другими странами. Основные черты валютной системы Российской Федерации сводятся к следующему. Основой национальной валютной системы страны является российский рубль, содержащий 100 копеек и не имеющий фиксированного золотого содержания. 6) Платежный и расчетный балансы. Принципы составления платежного баланса. Структура платежного баланса и содержание его статей. Способы регулирования платежного баланса Платежный баланс это статистический отчет, в котором отражаются все экономические операции между резидентами и нерезидентами, которые произошли в течение отчетного периода. Платежный баланс построен на основе принципа «двойной записи», при котором каждая операция отражается дважды — по кредиту одной статьи и дебету другой. Сумма всех кредитовых проводок должна совпадать с суммой дебетовых, а их общее сальдо должно равняться нулю. Расчетный баланс баланс, отражающий объем и соотношение требований и обязательств данной страны, которые возникают в результате ее торговых, кредитных и иных связей с другими странами. Основная сумма требований - результат экспорта товаров и предоставленных внешних кредитов, а основная сумма обязательств - результат импорта товаров и использованных иностранных кредитов. При составлении платёжного баланса используется принятый в бухгалтерском учёте принцип двойной записи. Каждая операция отражается по дебету и кредиту счёта, а итоговая сумма дебета должна равняться итоговой сумме кредита. Кредитовые суммы формируются в результате экспорта товаров и услуг и притока капитала, что приводит к поступлению иностранной валюты на счёт, они отражаются со знаком «плюс».  Существует несколько основных методов государственного воздействия на состояние платежного баланса. Первый метод — это прямой контроль, включая регламентацию импорта (например, через количественные ограничения), таможенные и другие сборы, запрет или ограничения на перевод за рубеж доходов по иностранным инвестициям и денежных трансфертов частных лиц, резкое сокращение безвозмездной помощи, вывоза краткосрочного и долгосрочного капитала и др. Подобные меры прямого контроля обычно вызывают сильные затруднения ддя многих фирм страны и соответственно воспринимаются враждебно. Второй метод — дефляция (т.е. борьба с инфляцией), которая нацелена на решение внутриэкономических задач, при этом побочным эффектом является улучшение состояния платежного баланса. Считается, что традиционные для дефляционной политики последствия — снижение объема производства, инвестиций и доходов — ведут к сокращению импорта и росту резервных мощности для наращивания экспорта. Обычное для дефляции повышение реальной процентной ставки привлекает в страну краткосрочный капитал, если, конечно, здесь есть развитая банковская сис-вма и низок уровень политического риска. Третий метод — изменения обменного курса. И при твердом, и при плавающем курсе они проходят под сильным контролем и влиянием государства. Так, даже в условиях плавающего курса государство (обычно в лице центрального банка страны) часто стремится удержать эти колебания в определенных пределах, ориентируясь на так называемые курсовые цели, дабы избежать сильных экономических потрясений. 7) Международные расчеты. Основные формы международных расчетов. Международные расчеты — это регулирование платежей по денежным требованиям и обязательствам, возникающим в связи с экономическими, политическими и культурными отношениями между странами, юридическими лицами и гражданами разных государств. Международные расчеты — взаимные двусторонние платежи и расчеты между организациями и гражданами разных стран, обусловленные специальными международными правовыми актами, соглашениями или контрактами. Международные расчеты осуществляются непосредственно банковскими системами через международные платежные средства. Международные расчеты базируются на принципах, закрепленных Женевской международной конвенцией и постановлениями Международной торговой палаты. Непосредственные расчеты по международным экономическим контрактам и кредитным отношениям регулируются двусторонними соглашениями (контрактами) стран-партнеров. Международные расчеты проводятся в безналичной форме банками, которые их организуют, кредитуют и гарантируют. Банки используют свои зарубежные отделения и корреспондентские отношения с иностранными банками (см. Лоро счета, Ностро счета, Корреспондентские отношения). В международных расчетах используются преимущественно валюты ведущих стран, иногда международные валютные единицы, а при чрезвычайной ситуации – золото, которое предварительно продается на необходимую валюту платежа. Международные расчеты требуют высокой квалификации банковских работников и зависят от валютно-финансовых и платежных условий внешнеэкономических сделок. Международные расчеты взаимо связаны с валютными и кредитными операциями. Основными формамимеждународных расчетов являются: 1. аккредитивная форма расчетов 2. инкассовая форма расчетов 3. банковский перевод 4. авансовый платеж 5. расчеты по открытому счету 6. расчеты с использованием векселей, чеков, банковских карточек 8) Общие требования к характеристике кредита как экономической категории. Структура кредита. Принципы кредита. На поверхности экономических явлений кредит выступает как временное позаимствование веши или денежных средств. При помощи кредита приобретаются товарно-материальные ценности, различного рода машины, механизмы, покупаются населением товары с рассрочкой платежа. Объектом приобретения за счет кредита выступают разнообразные ценности (вещи, товары). Однако «вещное» толкование кредита выходит за рамки политэкономического анализа. Как уже отмечалось, экономическая наука о деньгах и кредите изучает не сами вещи, а отношения между субъектами по поводу вещей. В этой связи кредит как экономическую категорию следует, прежде всего, рассматривать как определенный вид общественных отношений. Однако кредит - не всякое общественное отношение, а лишь такое, которое отражает экономические связи, движение стоимости. Как же можно определить сущность кредита? Прежде чем ответить на этот вопрос, важно уточнить, что вкладывается в понятие «сущность». Необходимость в этом связана с тем, что сущность кредита в ряде случаев отождествляется с его содержанием, природой и даже причиной возникновения. Эти понятия не тождественны. К примеру, содержание выражает как внутреннее состояние кредита, так и его внешние связи (с производством, обращением, другими экономическими категориями). Сущность же кредита обращена к внутренним его свойствам, выступает как главное в содержании этой экономической категории. К сущности экономического явления тесно примыкает и его природа, трактуемая как врожденные свойства, естественное состояние, принадлежность кредита к какому-то определенному роду, в данном случае - к стоимости. В широком смысле природа кредита - это не какой-то его отдельный вид, а все кредитные отношения во всем многообразии их форм. Природа кредита - это, следовательно, не только его сущность, но и форма существования. Сущность кредита тесно связана с его необходимостью и причинами, но и здесь нет тождества. Причина выражает связь кредита с многообразными экономическими процессами. Причина может вызвать разные следствия, вызвать к жизни наряду с кредитом и другие экономические явления, поэтому она не дает исчерпывающей характеристики сущности данной экономической категории. При выявлении сущности кредита, как и сущности других экономических категорий, важно придерживаться следующих методологических принципов. Их можно свести к следующему. • Все разновидности кредита должны отражать его сущность независимо от той формы, в которой он выступает. Например, ссуда может обслуживать разнообразные долговременные и краткосрочные потребности (затраты на приобретение сырья, материалов, оборудования). Кредит может функционировать во внутреннем и внешнем экономических оборотах, в денежной и товарной формах. Однако независимо от потребностей, которые обслуживает кредит, его суть не меняется, кредит продолжает выражать характерные для него черты. • Вопрос о сущности кредита надо рассматривать по отношению к совокупности кредитных сделок. Если в одной из кредитных сделок заемщик не возвращает ссуду, то это еще не означает, что одно из свойств -возвратность становится не обязательным для кредита как экономической категории. Утрата одного из качеств в той или иной конкретной кредитной сделке не означает, что кредит теряет свою определенность и обособляемость. • Анализ сущности кредита предполагает раскрытие ряда его конкретных характеристик, которые показывают сущность в целом. Вот почему, отвечая на вопрос о том, что представляет сущность кредита, нужно рассмотреть: структуру кредита; стадии движения; основу. Важно при этом, чтобы раскрываемая сущность кредита выражала его целостность, подходила для всех его проявлений   9) Необходимость кредита. Сущность кредита. Функции кредита. Формы и виды кредита. Кредит возник на определенном этапе развития товарно-экономических отношений в обществе: когда продавцу необходимо было продать товар, а у покупателя не было денег, чтобы его купить (так как он еще не произвёл свой товар или не продал его), возникала потребность в передаче продавцом покупателю товара с отсрочкой платежа, т.е. в кредит. В этом и заключается наиболее общая причина необходимости в кредите. Должник, получив покупку в кредит, вместо передачи продавцу денег выписывал ему письменное обязательство, где указывались условия и сроки погашения долга. Сущность кредита состоит в том, что кредит это экономические отношения между кредитором и заемщиком по поводу возвратного движения стоимости в товарной или денежной форме. В кредитных отношениях субъектами являются кредитор и заемщик. Кредитором является субъект кредитных отношений, который передает стоимость во временное пользование, а заемщик это субъект, который получает денежные средства, и обязан их возвратить в установленный срок. Принято выделять три функции кредита. Во-первых, распределительная функция, которая заключается в том, что благодаря кредитным отношениям временно свободные денежные средства перераспределяются в пользу тех, кто в них нуждается. Таким образом осуществляется переход активов в более эффективные отрасли экономики. Возможно внутриотраслевое и межотраслевое перераспределение. В современном мире, когда кредитование происходит преимущественно через банковскую систему, основным является межотраслевое перераспределение средств. Вторая функция кредита – создание кредитных средств обращения и замещения наличных денег, или эмиссионная функция. Кредитные средства в обращении создаются не отдельным банком, а финансовой системой в целом. Этот эффект известен также под названием «банковский мультипликатор». Третья функция кредита – осуществление контроля за эффективностью деятельности экономических субъектов, или контрольная функция. Есть несколько видов кредитов в зависимости от условий и целей кредитования. Потребительский кредит. Это самый популярный вид кредитования физлиц. Потребительский кредит выдают на бытовые и личные нужды — например, на лечение, образование, путешествие, ремонт, покупку бытовой или компьютерной техники. Ипотечный кредит. Ипотеку берут, чтобы купить недвижимость. Неважно, для каких целей приобретают помещение. Ипотека работает так: клиент берет кредит и оставляет в залог квартиру, которую купил на эти деньги. Он может пользоваться этой недвижимостью, но если он перестанет выплачивать долг, ее заберут. Автокредит. Такой кредит берут для покупки автомобиля. У него пониженная процентная ставка по сравнению с потребительским, а средний размер ежемесячного платежа — от 12 000 до 15 000 ₽. Обычно первый взнос за автомобиль заемщик оплачивает своими деньгами. Кредит под залог имущества. Банк может предоставлять заемщику деньги под залог имущества — автомобиля или недвижимости. Если взять кредит под залог автомобиля, банк заберет транспорт до момента погашения долга. Средняя ставка по таким кредитам — от 5,9%. Плюсы такого типа кредитования в том, что не нужны поручители, а еще банк не проверяет кредитную историю и доходы. Под залог недвижимости выдаются суммы от нескольких сотен тысяч до миллионов рублей. Главное, чтобы стоимость объекта была не меньше суммы займа. Для банка это самый надежный гарант исполнения обязательств. Кредитная карта. Это пластиковая карта, которая способом использования похожа на дебетовую. С нее можно оплачивать покупки, бронировать отели, покупать билеты на концерты. Но деньги, лежащие на ней, не принадлежат владельцу карты. Это кредит, которым можно воспользоваться в любое время. Чтобы погасить его, нужно внести на карту недостающую сумму и проценты за использование денег. Существуют три формы кредита: товарная, денежная и смешанная. Виды кредита бывают следующими: коммерческий, банковский, потребительский, государственный, межбанковский, межгосударственный. Каждая из перечисленных форм и видов характеризует структуру кредитных отношений, особенности кредитора и заемщика. 10) Природа ссудного процента. Функции и роль ссудного процента. Основы формирования уровня ссудного процента. Ссудный процент – это плата, получаемая кредитором от заемщика за пользование заемными средствами. Сущность ссудного процента можно определить через выполняемые им функции. Функции процента: 1) стимулирующая (направлена на эффективное использование ссужаемой стоимости и своевременное погашение кредита); 2) функция гарантии сохранения ссужаемой стоимости и избежания потерь; 3) регулирующая функция: а) посредством нормы процента уравновешивается соотношение спроса и предложения кредита. Он содействует рациональному сочетанию собственных и заемных средств. б) регулирование объема привлекаемых банком депозитов: если растет потребность в кредитах, то должно быть больше депозитов (как источников кредитования), поэтому увеличиваются ставки процентов по депозитам; при уменьшении потребности в кредитах уменьшаются доходы банка от предоставления ссуд, увеличить прибыль он может только при уменьшении пассивных операций. Важным экономическим вопросом является определение границы ссудного процента. Величина ссудного процента зависит от действий двух участников экономического процесса: кредитора и заемщика. Объективная ставка должна одновременно удовлетворять экономическим интересам обеих сторон. Экономический интерес кредитора состоит в получении такого дохода, который позволил бы оправдать занятие кредитным делом, т. е. получить «нормальный» уровень рентабельности своего капитала. Для заемщика главное, чтобы выплачиваемый им процент не изымал всей полученной в результате освоения проекта прибыли. Основой формирования уровня ссудного процента является функционирование единой финансовой системы в которой тесно взаимосвязаны: спрос и предложение денежных средств, объем сбережений и инвестиций, ссудный процент и доход на инвестиции. ЗАДАЧИ 12) S*1/r 1/r - денежный мультипликатор 1*1/0,15=6,67 млн руб. 13) 14) К= 120000-18%=98400 15) К= ((146-145)/145))*100%=0,69% 16) К= (9/109)*100% = 8.3% Я считаю, что данный коэффициент обсул. гос. долга является безопасным, так как составляет 8.3% от ВВП, опасным считается коэффициент выше 15% гос долга к ВВП. |