Производственный и финансовый цикл предприятия

Скачать 1.17 Mb. Скачать 1.17 Mb.

|

|

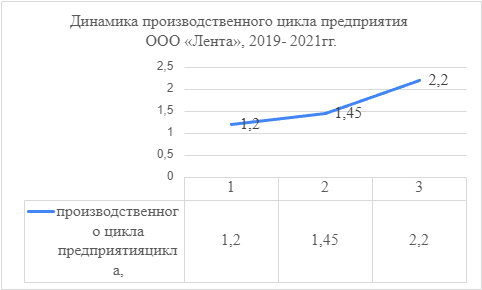

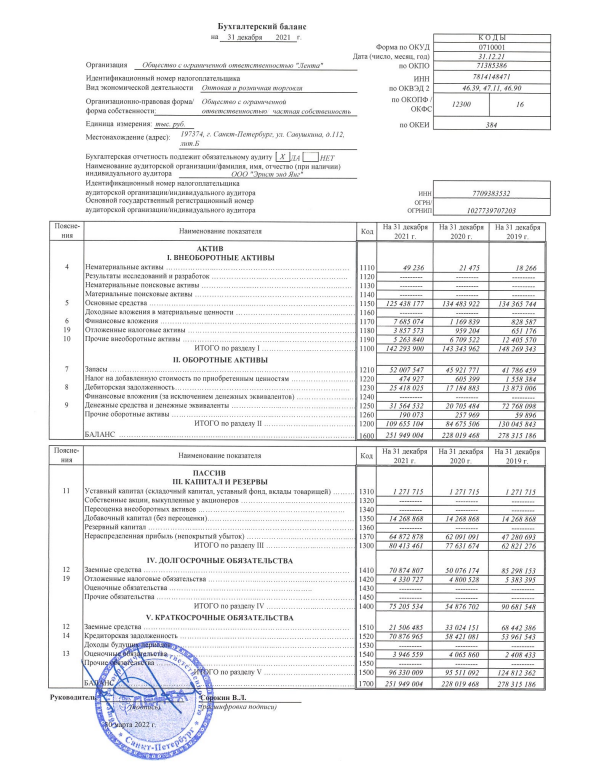

Рис 4. Представим структура капитала ООО «Лента» за 2021 Основываясь на предоставленных данных, мы можем сказать, что компания ООО "Лента" имеет достаточно сбалансированную структуру капитала. Большая часть капитала находится в форме долга, как долгосрочного, так и краткосрочного, что указывает на то, что компания получила финансирование за счет займов и других средств финансирования. Тем не менее, компания также имеет солидный собственный капитал, который включает ее уставный капитал, резервы и нераспределенную прибыль. Важно отметить, что у компании высокий уровень текущих обязательств, что указывает на то, что компания может финансировать свою повседневную деятельность за счет краткосрочных займов или бизнес-кредитов. Для компании важно проявлять осторожность при надлежащем управлении этими обязательствами, чтобы избежать краткосрочных проблем с ликвидностью. В целом структура капитала компании ООО "Лента" предполагает, что компания эффективно управляет своим капиталом, используя как собственный, так и сторонний капитал для финансирования своей деятельности. 2.2 АНАЛИЗ ПРОИЗВОДСТВЕННОГО ЦИКЛА. Продолжительность производственного цикла (Ппц) коммерческой организации составит в 2019 г.: Ппц = Осм + Онзп + Огп Осм – продолжительность оборота среднего запаса сырья, материалов и полуфабрикатов в днях; Онзп – продолжительность оборота среднего объема незавершенного производства в днях; Огп – продолжительность оборота среднего запаса готовой продукции в днях. Расчет показателей производственного цикла предприятия представим в таблице 4. Таблица 4 Расчет производственного цикла ООО «Лента», 2017-2019 г.

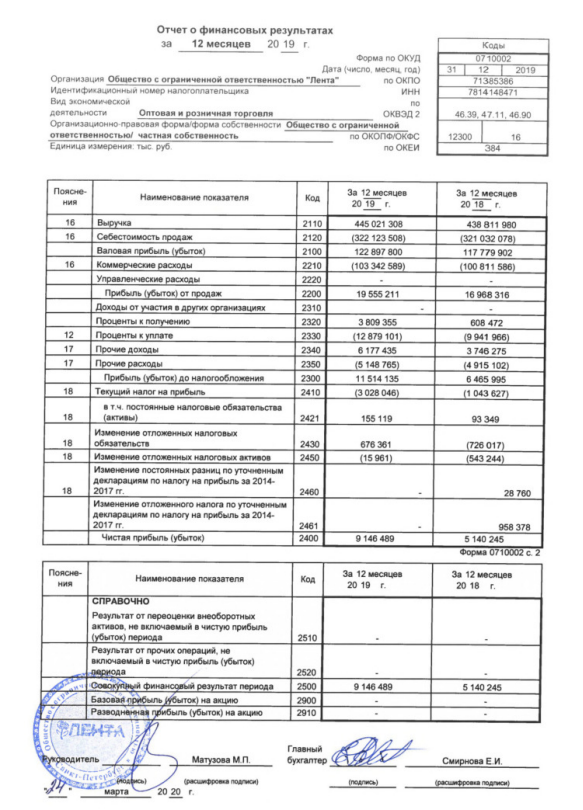

Выручка от реализации продукции без НДС" (выручка от реализации продукции без учета налогов) показывает рост на 12,41% в 2021 году по сравнению с 2019 годом. Среднегодовой остаток производственных запасов" (запасы незавершенной продукции) показывает значительный рост на 388,41% в 2021 году по сравнению с 2019 годом. Средний остаток готовой продукции" (запасы готовой продукции) показывает снижение на 36,83% в 2021 году по сравнению с 2019 годом. Коэффициенты оборачиваемости" (показатели оборачиваемости) показывают увеличение оборачиваемости запасов готовой продукции и незавершенной продукции, а также оборачиваемости общих активов. Объем оборотных средств" (продолжительность циклов конвертации активов) показывает уменьшение продолжительности циклов конвертации готовой продукции и незавершенной продукции. Производственный цикл" (продолжительность производственного цикла) показывает рост на 83,33% в 2021 году по сравнению с 2019 годом. В целом, таблица свидетельствует о росте выручки от продаж, а также увеличении объема производства и оборачиваемости запасов. Однако также наблюдается сокращение запасов готовой продукции, что может указывать на более эффективную стратегию управления запасами. Кроме того, увеличение продолжительности производственного цикла может потребовать более детального анализа, чтобы определить причины и оценить их влияние на прибыльность и эффективность компании. производственного цикла предприятия  Рис 5. Динамика производственного цикла предприятия ООО «Лента», 2019-2021гг. 2.3 АНАЛИЗ ФИНАНСОВОГО ЦИКЛА ПРЕДПРИЯТИЯ Продолжительность финансового цикла - это разница между продолжительностью операционного цикла и временем обращения кредиторской задолженности и, следовательно, разница между временем обращения запасов и временем обращения дебиторской задолженности и временем обращения кредиторской задолженности. Время обращения запасов (ВОЗ) рассчитывается как произведение соотношения между средними запасами и производственными затратами и продолжительностью периода, за который рассчитываются средние значения. Время обращения дебиторской задолженности (ВОД) рассчитывается как произведение соотношения между средней дебиторской задолженностью и выручкой от продаж и продолжительностью периода, за который рассчитываются средние значения. Время обращения кредиторской задолженности (ВОК) рассчитывается как произведение соотношения между средней кредиторской задолженностью и производственными затратами и продолжительностью периода, за который рассчитываются средние значения, следовательно: Продолжительность финансового цикла = Продолжительность операционного цикла-ВОК Отрицательный финансовый цикл имеет достаточный остаток денежных средств для погашения наиболее срочных долгов поставщикам, а показатели ликвидности в норме.это четко указывает на работу со связанными сторонами и преднамеренное неуплату долгов кредиторам. Предприятию не нужно пополнять оборотный капитал. Он может даже давать ссуды. Это звучит хорошо и надежно, но предполагает, что организация минимизирует риски, действует слишком осторожно и, следовательно, упускает возможности. Эффективность снижается. Напротив, положительное значение указывает на высокую зависимость от кредиторов и должников. Слишком много денег, заключенных в цикл, теряют свою ликвидность. . 2.4 ПУТИ ОПТИМИЗАЦИИ ПРОИЗВОДСТВЕННОГО И ФИНАНСОВОГО ЦИКЛА ПРЕДПРИЯТИЯ Оптимизация производственного и финансового цикла предприятия может осуществляться несколькими способами. Ниже приведены некоторые из них: Улучшение управления запасами: неэффективное управление запасами может привести к избыточным запасам, что увеличивает затраты на хранение и снижает оборачиваемость запасов. Оптимизация управления запасами позволяет определить оптимальный уровень запасов и минимизировать риски, связанные с нехваткой продукции. Автоматизация производства: автоматизация производства может сократить время производственного цикла и уменьшить количество ошибок. Это может повысить производительность и качество, а также снизить производственные затраты. Улучшение контроля производственного процесса: оптимизация производственного процесса может повысить эффективность производства и сократить время производственного цикла. Например, использование принципов бережливого управления может помочь устранить неэффективные этапы производственного процесса. Оптимизация управления дебиторской и кредиторской задолженностью: Ненадлежащее управление дебиторской и кредиторской задолженностью может снизить доступность денежных средств и увеличить риски задержек платежей. Оптимизация управления дебиторской и кредиторской задолженностью может помочь снизить риски и увеличить доступность денежных средств. Инвестиции в оборудование и технологии: Инвестиции в оборудование и технологии могут помочь повысить эффективность производства и снизить производственные затраты. Это может сократить производственный цикл и улучшить качество продукции. Оптимизация финансового управления: эффективное финансовое управление может помочь снизить риски, связанные с задолженностью, снизить затраты и увеличить прибыль. Например, применение стратегии управления рисками может помочь снизить финансовые риски. Обучение персонала: обучение персонала может помочь улучшить навыки и повысить эффективность производства и финансового управления. Обучение может помочь персоналу улучшить свои навыки и знания, что может привести к повышению эффективности производственного и финансового цикла. Оптимизация логистики: улучшение логистики может сократить время производственного цикла и снизить затраты на транспортировку и хранение товаров. Например, использование эффективных систем управления складом и транспортировки может помочь сократить время доставки и снизить стоимость доставки. Использование инновационных технологий: применение инновационных технологий может помочь повысить производительность и качество продукции, а также сократить время производственного цикла. Например, использование 3D-печати может помочь в быстром создании прототипов и сократить время производства новых продуктов. Разработка и реализация эффективной стратегии управления: Разработка и реализация эффективной стратегии управления может помочь повысить эффективность производственного и финансового цикла. Например, использование методов и инструментов управления качеством может помочь снизить затраты на переработку продукции и повысить удовлетворенность клиентов. Оптимизация производственного и финансового цикла предприятия - сложный и длительный процесс, требующий постоянного анализа и совершенствования. Однако эффективная оптимизация может привести к повышению производительности, качества и прибыли компании. Сокращение операционных и финансовых циклов представляет собой положительную тенденцию в управлении капиталом, которая может произойти благодаря ряду факторов, таких как: Совершенствование процессов Уменьшение запасов Ускорение платежей Оптимизация финансовых процессов Улучшение управления кредитами Сокращение операционных и финансовых циклов может снизить затраты на хранение, снизить риски непогашенной задолженности и увеличить доступный капитал, что может повлиять на финансовые показатели компании. Однако для достижения. При правильном управлении финансовым циклом вы можете существенно повлиять на потребности компании в оборотных средствах и скорость их оборота, что повлияет не только на эффективность бизнеса, но и на потребности компании в оборотных средствах. Пути этого управления: Правильное управление финансовым циклом может оказать существенное влияние на потребности компании в оборотном капитале и скорость его оборачиваемости, что влияет не только на эффективность бизнеса, но и на потребности в оборотном капитале. Для достижения эффективного управления могут применяться различные стратегии, такие как регулировка продолжительности, ресурсоемкости и других параметров производственного цикла. Другие способы могут включать замену оборудования, изменение технологий, реинжиниринг бизнес-процессов, а также улучшение отношений с поставщиками и другими участниками цепочки поставок. Кроме того, увеличение притока денежных средств также может быть достигнуто за счет увеличения продаж, но перед этим необходимо проанализировать рентабельность производства. Аналогичным образом, повышение эффективности оборачиваемости запасов может быть достигнуто за счет улучшения организации и управления бизнес-процессами, а также за счет тесного сотрудничества с поставщиками и дистрибьюторами в цепочке поставок. Кроме того, выбор методов и инструментов оплаты и расчетов с поставщиками и клиентами также может положительно повлиять на финансовый цикл, хотя это может быть достигнуто только путем подробного анализа и сравнения различных доступных вариантов. ЗАКЛЮЧЕНИЕ. Для эффективного управления оборотными активами в течение операционного цикла можно выделить два основных компонента: Производственный цикл описывает период полного оборота материальных активов оборотных средств, которые используются для поддержания производственного процесса. Начиная с момента поступления сырья, материалов и полуфабрикатов на предприятие и заканчивая моментом отгрузки готовой продукции покупателям. Финансовый цикл (или денежный цикл) описывает период между началом оплаты поставщикам полученного от них сырья (оплата кредиторской задолженности) и началом получения денежных средств от покупателей за поставленную продукцию (оплата дебиторской задолженности). ООО "Лента" - одна из крупнейших и наиболее успешных розничных сетей в России, которая продолжает активно развиваться. В представленной таблице показан ряд показателей управления бизнесом, связанных с производством и продажей продукции, а также управлением запасами и эффективностью управления активами. Несмотря на увеличение оборота и объема производства, а также улучшение оборачиваемости запасов, наблюдается также сокращение запасов готовой продукции, что предполагает более эффективную стратегию управления запасами. Однако увеличение продолжительности производственного цикла является показателем, который требует дальнейшего анализа, чтобы оценить его влияние на прибыльность и эффективность предприятия. Короче говоря, необходим более глубокий анализ, чтобы полностью понять финансовое положение и эффективность управления компанией. Хорошо управляемая и финансово устойчивая организация характеризуется классическим финансовым циклом, без значительных авансов, со сбалансированной дебиторской и кредиторской задолженностью. Однако эффективные организации, обладающие значительной рыночной властью, часто намеренно сокращают продолжительность финансового цикла, финансируя значительную часть производственного цикла своими контрагентами за счет полученных авансов и кредиторской задолженности перед поставщиками и подрядчиками, в то время как финансовая устойчивость остается очень высокой. СПИСОК ЛИТЕРАТУРЫ Ахметовой. – Челябинск, Проблемы современной экономики: материалы междунар. заоч. науч. конф. (г. Челябинск, декабрь 2011 г.). / Под общ. ред. Г.Д.: Два комсомольца, 2018. – 190 с.) Вестник Алтайской академии экономики и права. 2021. № 4 (часть 2). С. 188-193. DOI: 10.17513/vaael.1665. Раздел: экономические науки. УДК: 338.2. Опубликовано 29.04.2021 Воронина, М.В. Финансовый менеджмент: учебник / М.В. Воронина. – Москва: Дашков и К°, 2020. – 399 с. : ил. – (Учебные издания для бакалавров Глазвев, С.Ю. Теория долгосрочного технико-экономического развития / С.Ю. Глазвев. -М.: Наука,2001.- 284 с . Klll Грузинов, В.П. и др. Экономика предприятия: Учебник для вузов/ В.П. Грузинов. - М.: Банки и биржи, ЮНИТИ,2002. - 208 с.. Закирова, О.В. Управление финансовыми потоками и бюджетирование на предприятии: учебное пособие / О.В. Закирова, Е.Е. Гамова ; Поволжский государственный технологический университет. – Йошкар-Ола: Поволжский государственный технологический университет, 2018. – 156 с. Крейнина, М. Н. Анализ финансового состояния и инвестиционной привлекательности акционерных обществ в промышленности, строительстве и торговле / М.Н. Крейнина. - М.: АОДИС, МВЦентр, 2001.- 326 с. Проблемы современной экономики: материалы междунар. заоч. науч. конф. (г. Челябинск, декабрь 2011 г.). / Под общ. ред. Г.Д. Ахметовой. – Челябинск: Два комсомольца, 2018. – 190 с. Сулейманова А.Л., Крымский федеральный университет им. В.И. Вернадского, г. Симферополь,Оценка продолжительности операционного и финансового циклов: статья/, Россия. (Хеддевик, К. Финансово-экономический анализ деятельности предприятий / К. Хеддевик. - М.: Финансы и статистика, 2003. - 322 с.) Воронина, М.В. Финансовый менеджмент: учебник / М.В. Воронина. – Москва: Дашков и К°, 2020. – 399 с. : ил. – (Учебные издания для бакалавров). Закирова, О.В. Управление финансовыми потоками и бюджетирование на предприятии: учебное пособие / О.В. Закирова, Е.Е. Гамова ; Поволжский государственный технологический университет. – Йошкар-Ола: Поволжский государственный технологический университет, 2018. – 156 с. Турманидзе, Т.У. Финансовый анализ: учебник / Т.У. Турманидзе. – 2-е изд., перераб. и доп. – Москва: Юнити, 2015. – 288 с. Оценка продолжительности операционного и финансового циклов: статья/ Сулейманова А.Л., Крымский федеральный университет им. В.И. Вернадского, г. Симферополь, Россия. Проблемы современной экономики: материалы междунар. заоч. науч. конф. (г. Челябинск, декабрь 2011 г.). / Под общ. ред. Г.Д. Ахметовой. – Челябинск: Два комсомольца, 2018. – 190 с. Годовая бухгалтерская (финансовая) отчетность за 2019 год Годовая бухгалтерская (финансовая) отчетность за 2021 год Приложение 1  Приложение 2  Приложение 3  |