Магистерская диссертация. 1Магистр. Разработка рекомендательной системы для выбора инвестиционных инструментов

Скачать 0.74 Mb. Скачать 0.74 Mb.

|

|

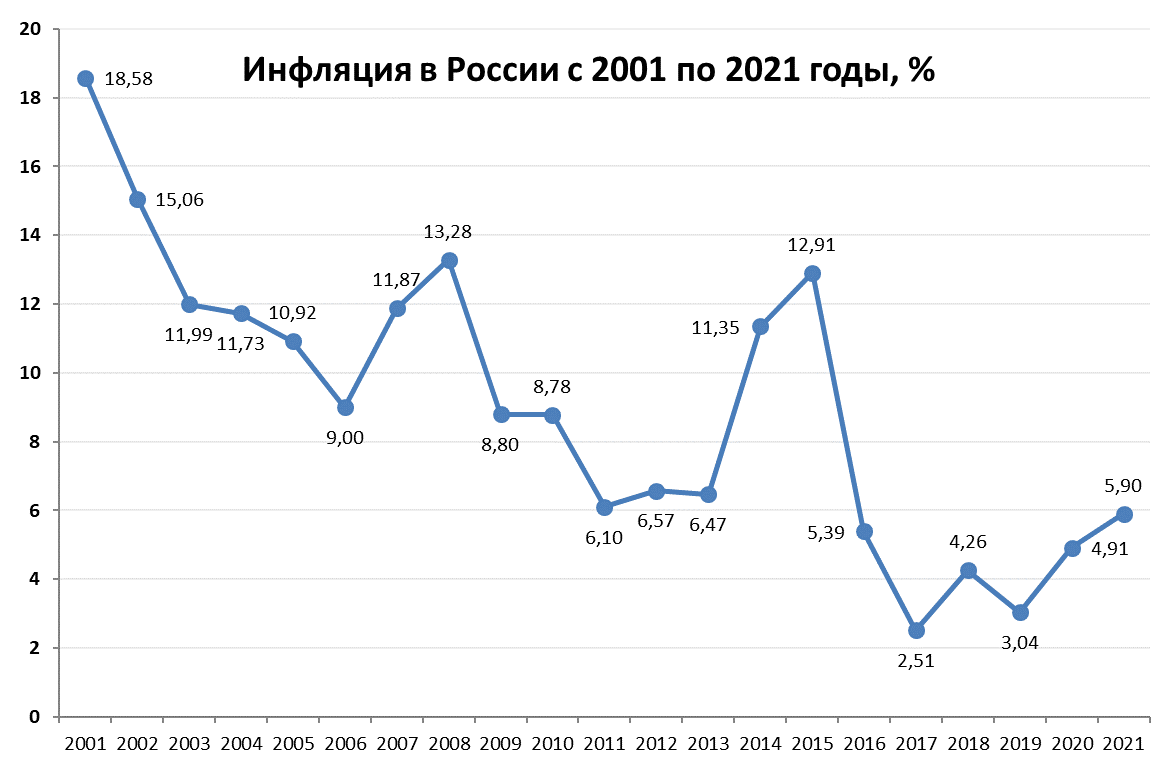

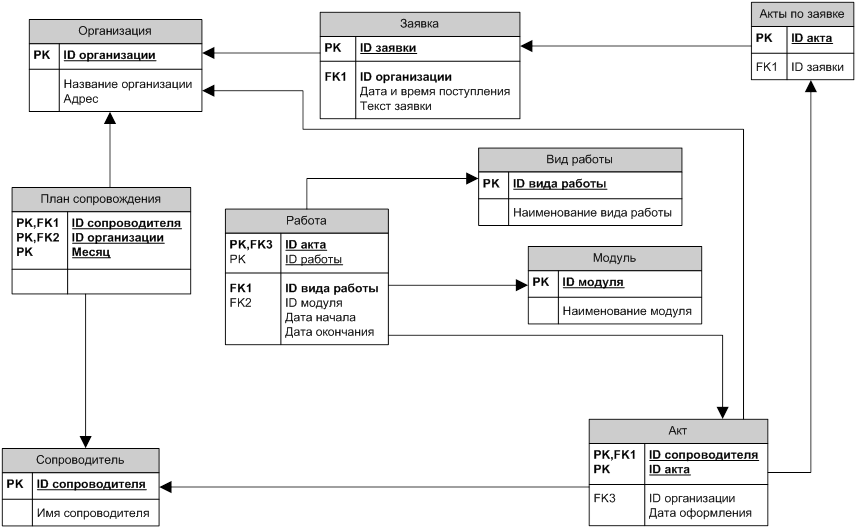

2.1 Определение требований Рекомендательные системы – это системы фильтрации информации и поддержки принятия решений, которые представляют элементы, которые могут заинтересовать пользователя в определенном контексте. Мы считаем пользователей активными объектами, которые выполняют взаимодействия в системе. Элементами мы называем объекты, с которыми пользователь может взаимодействовать. Параметр, характеризующий среду (например, время, устройство, местоположение), определяется как контекст; кроме того, мы рассматриваем фактические предпочтения как ограничения рекомендаций. И пользователи, и товары могут быть описаны метаданными. Рекомендательные системы применяют несколько алгоритмов интеллектуального анализа данных, таких как методы, основанные на популярности, Службы рекомендаций предлагают несколько уровней персонализации, начиная от определяемых вручную «редакционных выборов» и заканчивая сложными контекстно-зависимыми гибридными решениями. Компании часто смешивают различные типы каруселей на одной странице, чтобы охватить разнообразный набор рекомендаций. Хотя большинство рекомендательных алгоритмов сосредоточены на учете пользовательских предпочтений, неперсонализированные методы также можно рассматривать как строительные блоки комплексного сервиса (например, первая карусель показывает персонализированные рекомендации, вторая содержит самые популярные товары за последнюю неделю). Рекомендательные системы появились в середине 1990-х годов, однако им уделяется значительное внимание после премии Netflix. В настоящее время рекомендательные системы применяются в очень широком диапазоне областей, таких как фильмы (Netflix), книги (Amazon) или музыка (Spotify), финансы (брокерские продукты). Вообще говоря, рекомендательные системы полезны в любых областях, где в системе существует значительный выбор, а пользователей интересует лишь небольшая часть элементов. По сравнению с объектами обычных рекомендательных систем, финансовые продукты обычно требуют долгосрочных значительных финансовых вложений, поскольку их полезность не реализуется сразу в зависимости от от нескольких внешних факторов (таких как рыночная доходность, государственное регулирование, валюта и т. д.); кроме того, необходимы экспертные знания, чтобы решить, какой из них является хорошим выбором. Чтобы снизить риск такого выбора, пользователи склонны формулировать более строгие требования к этим продуктам, чем к обычным продуктам электронной коммерции, поэтому применение рекомендательной системы в финансовой сфере является сложной задачей. Пользователи, как правило, защищают свои личные данные, что особенно актуально для финансовых услуг, вызывая проблемы с конфиденциальностью в рекомендательных системах и требуя более сложных альтернативных методов персонализации. Поскольку вопросы конфиденциальности имеют большое значение в финансовых услугах, личные метаданные и данные об отдельных транзакциях часто отсутствуют, что вызывает у пользователя проблему холодного запуска рекомендательных систем. С точки зрения бизнеса, общей проблемой, с которой сталкиваются несколько финансовых учреждений, является отсутствие интеллектуальной системы поддержки принятия решений. Поскольку деятельность по продаже финансовых продуктов требует экспертных знаний, рекомендательные системы предлагают большие преимущества для финансовых служб, либо повышая эффективность торговых представителей, либо автоматизируя процесс принятия решений для клиентов. Поэтому наблюдается значительный спрос на эти средства поддержки принятия решений. В нашей терминологии финансовая область — это определенная область финансов, которая может быть правильно идентифицирована, смоделирована и развита на основе ее специфических свойств. Например, мы рассматриваем акции и портфели как две разные области в этом контексте, потому что в первом случае следует рекомендовать отдельную акцию, а во втором случае следует выбирать состав финансовых активов, что является другим сценарием рекомендации. Основываясь на работе Берка и Рамезани, домен можно охарактеризовать следующими аспектами: неоднородность, отражающая разнообразие свойств элементов в домене, текучесть, характеризующая уровень новизны и ожидаемого срока службы предметов, стиль взаимодействия, описывающий, как пользователи могут выразить свои предпочтения, Благодаря быстрому развитию информационных технологий банковская отрасль значительно изменилась за последнее десятилетие. С распространением решений для онлайн-платежей на различных устройствах в банковских системах появился массивный онлайн-поток данных, централизующий данные из нескольких доменов. Банки вынуждены менять технологии, способные обрабатывать большие данные и извлекать выгоду для бизнеса из огромного потока информации. Yahyapour и Asosheh et al. исследовали внедрение рекомендательных систем в иранскую банковскую систему с использованием модели принятия технологий. По результатам их анкетирования отмечается значительная готовность к внедрению такого решения в банковских системах, что в первую очередь зависит от воспринимаемой простоты использования, полезности и отношения банка. Чтобы использовать ценность контекстной информации транзакционных данных, Гальего и Уэкас и Вико и Уэкас разработали контекстно-зависимые прототипы рекомендаций. На основе кредитной карты с использованием истории и данных геолокации они внедрили метод на основе кластеризации, который предоставляет персонализированные рекомендации о возможностях потратить деньги рядом с пользователем. Они находят высокое удовлетворение пользователей от использования такого решения; однако они также учитывают важность вопросов конфиденциальности. Фано и Курт вводят концепцию интерактивного инструмента управления, помогающего в распределении личных ресурсов (денег). Для оптимизации этой цели они предлагают алгоритм, учитывающий расходы, финансовые цели и время достижения. Фельферниг и др. представляют две универсальные рекомендательные системы, основанные на знаниях, с интеллектуальным пользовательским интерфейсом, которые можно гибко применять к различным финансовым продуктам. Авторы предпочитают алгоритмы, основанные на знаниях, традиционной совместной фильтрации и фильтрации на основе контента, поскольку их можно более эффективно применять при принятии финансовых решений, основанных на многих критериях. Для тех случаев, когда нельзя показать никаких результатов для установки с несколькими ограничениями, Фельферниг и Штеттингер предлагают диагностику ограничений и технику восстановления. Что касается онлайн-банкинга и многодоменных решений, продукты в основном неоднородны. Скорость оттока зависит от типа элементов, к которым обращаются эти системы; однако мы считаем его низким в банковской среде. Поскольку эти решения предлагают интерактивные пользовательские интерфейсы, взаимодействия являются явными. Мы утверждаем, что пользовательские предпочтения нестабильны, поскольку сильно зависят от фактической цели пользователя. Эти системы сосредоточены на управлении денежными средствами и возможностях расходования средств, поэтому мы определяем высокий риск и значительную потребность в объяснении. Акция – это тип ценной бумаги, которая представляет собой право собственности на компанию и права на ее активы, прибыль и дивиденды. Акции торгуются на фондовом рынке, где цены контролируются заявками трейдеров (цена покупки) и предложениями (цена продажи). Они проводятся для получения прибыли как на дивиденды, так и на разницуот цены продажи-покупки. Поскольку фондовый рынок может быть неустойчивым в зависимости от экономических событий и рыночных новостей, оценка будущей прибыли (полезности) является очень сложной задачей. Интерпретируя проблему рекомендаций в этом контексте, инвестору следует рекомендовать те прибыльные акции, которые соответствуют его предпочтению неприятия риска и торговому поведению. Неперсонализированная рекомендация по акциям Применение систем поддержки принятия решений на фондовом рынке имеет значительную литературу. Большинство вкладов сосредоточено на повышении точности прогнозирования будущих доходов (или тенденций), обеспечении сигналов покупки/продажи или внедрении решений для автоматической торговли; но в большинстве этих работ фактор персонализации игнорируется. Тем не менее, глобальный рейтинг доступных акций можно рассматривать как неперсонализированные рекомендации. В ряде работ указывалось на наблюдение, что группы обладают большими знаниями, чем отдельные лица, и они могут давать более точные рыночные прогнозы, называя это «мудростью толпы». Эйкхофф и Мунтерманн демонстрируют значительную корреляцию между прогностической способностью биржевых аналитиков и набором пользователей социальных сетей. Stephan и Von Nitzsch сообщают, что отдельные люди не могут существенно превзойти рынок; однако неопытные инвесторы могут извлечь выгоду из онлайн-сообществ. В нескольких работах рассматривается применение методов обработки естественного языка к финансовым новостям и текстам социальных сетей. Всесторонний обзор методов сбора мнений и анализа настроений опубликован Рави и Рави. Для предоставления персонализированных рекомендаций требуется индивидуальная информация об инвесторе; однако явные пользовательские настройки в большинстве случаев недоступны. Одним из способов преодоления этой трудности является предоставление пользовательского интерфейса, в котором инвестор может указывать свои предпочтения. Раннее решение было реализовано Лю и Ли, которое предлагает набор функций для анализа и выбора акций на основе предпочтений, указанных инвестором. Ю и др. предлагают графический пользовательский интерфейс, который рассчитывает персонализированные рекомендации на основе индикатора схождения-расхождения скользящих средних (MACD) и взаимодействия с пользователем. Характеристики фондового рынка Из-за своей изменчивости в течение в настоящее время фондовый рынок охарактеризовать сложнее, чем предыдущие домены. Мы утверждаем, что акции неоднородны, поскольку представляют компании из разных секторов. Отток низкий, потому что компании очень редко уходят с биржи. Что касается торгов и торговых транзакций, стиль взаимодействия довольно неявный с очень большим объемом. Мы утверждаем, что предпочтения пользователей нестабильны, поскольку они сильно зависят от новостей и постоянно меняющейся мировой экономики. Рекомендовать акции очень рискованно; поэтому требуется особенно хорошее объяснение; однако это довольно сложная задача. Портфель представляет собой совокупность финансовых активов, имеющих конечное число и имеющих различный вес. Хорошо наблюдаемые явления, что диверсификация снижает риск инвестиции, потому что специфический риск каждого компонента становится незначительным; поэтому портфели предлагают лучшее соотношение риска и доходности, чем отдельные акции. Технику составления портфеля часто называют распределением активов. В этом контексте рекомендательными задачами являются выбор активов и оценка их оптимальных весов в портфеле с учетом индивидуальных предпочтений и неприятия риска. Один из самых известных Модель выбора портфеля (Modern Portfolio Theory, MPT) была опубликована Марковицем. Его модель можно интерпретировать как двухшаговую рекомендательную задачу. Во-первых, хорошо диверсифицированные портфели предлагают наилучшее соотношение риска и доходности для каждого уровня риска, этот набор портфелей является объектом рекомендаций. Во-вторых, инвестор моделируется функцией полезности неприятия риска, которая оценивает каждую инвестиционную возможность на основе риска и ожидаемой доходности. Инвесторы выбирают те портфели, которые максимизируют его функцию полезности. Практический недостаток этой теоретической модели заключается в том, что нахождение эффективных портфелей требует сложных расчетов, а оценка самой функции полезности является сложной задачей. Портфели рекомендуются на основе удаленности инвестора и модели портфеля. Беральди и др. представляют систему поддержки принятия решений для содействия стратегическому распределению активов с использованием метода стохастической оптимизации. В их решении инвестор может определить свою стратегию, задав ее параметры (начальные денежные средства, период, тип активов и валюту). Исходя из этих критериев, портфели генерируются, максимизируя компромисс между ожидаемым конечным богатством, условной стоимостью риска и параметром неприятия риска. Авторы предоставляют подробную высокоуровневую архитектуру и измерение производительности своего решения. Характеристики управления портфелем Поскольку портфели могут содержать различные активы, управление портфелем неоднородно. Хотя уровень оттока может варьироваться в зависимости от типа доменов, мы считаем его низким, поскольку активы приобретаются для долгосрочных инвестиций. С другой стороны, портфели в основном уникальны и всегда меняются при перераспределении. Предполагая интерактивный пользовательский интерфейс, тип взаимодействия является явным, поскольку инвесторы могут указывать как свои предпочтения, так и желаемый вес активов в портфелях. Стабильность предпочтений пользователей может меняться со временем, но она менее нестабильна, чем фондовая биржа, поскольку портфели обычно составляются для долгосрочных инвестиций. Риск таких инвестиций по-прежнему высок, и в этой области желательны пояснения. Другие финансовые области В этом подразделе мы обсудим финансовые области, которые имеют слабую литературу по рекомендательным системам. Упомянем лишь наиболее существенные отличия характеристик от названных доменов. Возникающей областью инвестиционных возможностей является венчурное финансирование. Венчурный капитал – это тип частного капитала, который предлагается начинающим компаниям в качестве начального финансирования. Этот вид инвестиций, как правило, рискован, но предполагает высокую прибыль от перспективных компаний. Поскольку компаниям обычно требуется всего несколько раундов финансирования, в этом случае отток товаров высок. Цель в этой области состоит в том, чтобы найти выгодное соответствие между фирмами венчурного капитала и их инвестиционными партнерами. В связи с этой проблемой Stone et al. опубликовали соответствующую работу, посвященную применению коллаборативной фильтрации. Они сообщают, что домен характеризуется чрезвычайно разреженными длинными данными, поэтому эффективное использование традиционных методов рекомендательной системы является сложной задачей. Продолжая свою работу, Zhao et al исследуют методы диверсификации в этой области. Авторы предлагают 5 алгоритмов ранжирования стартапов и метод квадратичной оптимизации веса портфеля с учетом уровней неприятия риска. Фонд акций – это фонд, который в основном инвестирует в акции. Состав фонда акций определяется управляющим фондом, ориентируясь на определенный сектор или уровень риска. Из-за уровня диверсификации фонды акций менее рискованны, чем акции; однако они часто не могут быть проданы на фондовом рынке, поэтому количество транзакций невелико. Matsatsinis и Manarolis представили гибридное приложение для задачи рекомендации фонда акций. Чтобы уменьшить проблемы разреженности, они предлагают комбинацию совместной фильтрации и многокритериального решения. анализ. Не имея отдельных реальных данных о транзакциях, они оценивают предложенную модель по смоделированному инвестиционному поведению. Jannach и Bundgaard-Joergensen применяют методы, основанные на знаниях, для разработки консультационного веб-инструмента для повышения полноты бизнес-планов. В этом контексте персонализация связанных вопросов рассматривается как тип рекомендательной задачи. Приложение также предоставляет сводку финансовых показателей, уровень полноты и агрегированные советы. Риск рекомендации низкий, и объяснение в данном случае не критично. Инвесторы могут выбирать из широкого спектра активов для своих инвестиционных портфелей. Двумя основными типами инвестиционных инструментов являются инструменты с фиксированным доходом и акции. Активы с фиксированным доходом обеспечивают относительную безопасность капитала и регулярные процентные платежи, в то время как собственный капитал обеспечивает потенциал для долгосрочного прироста капитала. Ассортимент активов зависит от краткосрочных потребностей в денежных потоках, долгосрочных финансовых целей и терпимости к рыночному риску. Типы инвестиционных инструментов включают денежные инструменты, выпуски облигаций, инвестиции в акции, взаимные фонды и ETF, товары и драгоценные металлы, недвижимость и предприятия, а также производные инструменты. Инвестиции в денежные инструменты – денежные инструменты включают сберегательные и текущие счета, депозитные сертификаты и счета денежного рынка. Эти безопасные и ликвидные инвестиции приносят скромную отдачу от инвестиций. Они также обеспечивают финансовую гибкость, потому что вы можете использовать их для чрезвычайных ситуаций, расходов на проживание и покупки других активов по привлекательным ценам. Выпуски компаний и государственных облигаций – компании и правительства выпускают облигации для привлечения капитала для операционных и стратегических нужд. Инвесторы в облигации получают регулярные процентные платежи и возвращают основную сумму по истечении срока. Цены на облигации растут, когда процентные ставки падают, и падают, когда ставки растут. Государственные облигации более безопасны, чем корпоративные. Агентства кредитного рейтинга присваивают рейтинги риска облигациям на основе нескольких факторов, включая финансовую устойчивость эмитента облигаций и его способность выполнять свои долговые обязательства. По облигациям с низким рейтингом должны выплачиваться более высокие процентные ставки, чтобы компенсировать инвесторам более высокий риск. Акции и инвестиции в акционерный капитал – компании выпускают акции для привлечения капитала для различных нужд. Акции торгуются на регулируемых биржах, таких как Нью-Йоркская фондовая биржа, или на внебиржевом рынке. Инвестиционные портфели выигрывают от роста цен на акции, но страдают в периоды волатильности рынка. Вот почему так важна диверсификация между различными отраслями. Некоторые компании выплачивают дивиденды, которые представляют собой денежные выплаты акционерам из прибыли после уплаты налогов. Основной риск инвестиций в акции заключается в том, что ухудшение условий ведения бизнеса приводит к падению прибыли и цен на акции. Паевые инвестиционные фонды и ETF – взаимные фонды предлагают диверсификацию по разумным ценам, потому что компании фонда могут распределять сборы и расходы по большой базе активов. Фонды акций инвестируют в акции, фонды облигаций инвестируют в облигации, а сбалансированные фонды инвестируют в акции и облигации. В рамках этих категорий существует дальнейшая специализация. Например, фонды технологических акций инвестируют только в технологические акции, тогда как международные фонды инвестируют в определенные регионы мира. Недостатком является то, что вы не можете контролировать инвестиционные решения, но должны платить сборы и другие расходы независимо от результатов. Биржевые фонды концептуально аналогичны взаимным фондам, за исключением того, что они торгуются на биржах как акции и отслеживают рыночные индексы и субиндексы. ETF предлагают удобство и диверсификацию по секторам при меньших затратах, чем обычные взаимные фонды. Товары и драгоценные металлы – клиенту можно инвестировать в золото, серебро и другие товары. Некоторые используют золото и другие активы из драгоценных металлов для защиты от инфляции и в качестве хранилища стоимости в периоды экономической неопределенности. Цены на товары изменчивы, и существует риск значительных потерь капитала в течение короткого периода времени. Индивидуальные инвесторы могут получить доступ к этому сектору с минимальными затратами через товарные взаимные фонды и биржевые фонды. Другие инвестиции – другие инвестиционные инструменты включают недвижимость и малый бизнес. Инвестиции в жилую и коммерческую недвижимость могут предложить инвесторам привлекательную норму прибыли, особенно в периоды экономического роста. Малый бизнес, такой как франчайзинговые магазины или розничные магазины, может быть выгодным вложением времени и денег. Также клиент может инвестировать в производные инструменты, такие как опционы и фьючерсы, чтобы спекулировать или хеджировать позиции в акциях и других активах. Для таких целей существует финансовые информационные системы. Финансовая информационная система (FIS) накапливает и анализирует финансовые данные, используемые для оптимального финансового планирования и прогнозирования решений и результатов. FIS используется в сочетании с системой поддержки принятия решений и помогает фирме (клиентам) достичь своих финансовых целей, поскольку они используют минимальное количество ресурсов относительно заранее определенного запаса прочности. FIS можно рассматривать как средство финансового планирования для электронной коммерции, которое также может одновременно производить большие объемы рыночных и финансовых данных, полученных из финансовых баз данных по всему миру. Анализ финансовых данных может проводиться посредством оценки тенденций, анализа коэффициентов и моделирования финансового планирования. Выходные данные, которые производит FIS, могут включать операционный и капитальный бюджеты; отчеты об оборотном капитале; бухгалтерские отчеты; прогнозы движения денежных средств. Прогностическая аналитика, включенная в эти приложения, также может точно определить, что можно ожидать от делового взаимодействия или транзакции, которая еще не состоялась. Управление финансовой информацией в электронной коммерции имеет первостепенное значение для получения максимальных операционных результатов в кратчайшие сроки. FIS также может предоставлять огромные объемы данных для повседневных бизнес-операций. Трейдеры и продавцы финансовых рынков имеют наибольший спрос на FIS, потому что они работают в очень быстрых средах, и их вычислительные системы по требованию должны соответствовать действиям в реальном времени, чтобы позволить этим профессионалам работать в реальном времени. Брокерские расследования, данные об инвестициях и торговле, а также классы фискальных активов могут передаваться через FIS. Это также работает для небольших предприятий, которым необходимо получать финансовые данные о местных рынках. FIS — это форма операционной системы реального времени, которая работает для улучшения обмена финансовой информацией. 2.2 Определение факторов, влияющих на выбор инвестиционной стратегии Инвестиции – это затраты на капитальные товары, например, новые машины, офисы, новые технологии. Инвестиции являются компонентом совокупного спроса, а также влияют на основной капитал и производственную мощность экономики (долгосрочное совокупное предложение). На уровень инвестиций влияют: Процентные ставки (стоимость займа) Экономический рост (изменение спроса) Уверенность/ожидания Технологические разработки (производительность капитала) Доступность финансирования от банков. Прочее (амортизация, затраты на заработную плату, инфляция, государственная политика) Процентные ставки – инвестиции финансируются либо за счет текущих сбережений, либо за счет займов. Поэтому инвестиции сильно зависят от процентных ставок. Высокие процентные ставки делают кредит более дорогим. Высокие процентные ставки также обеспечивают лучшую норму прибыли от хранения денег в банке. При более высоких процентных ставках инвестиции имеют более высокую альтернативную стоимость, потому что вы теряете процентные платежи. Предельная эффективность капитала гласит, что для того, чтобы инвестиции были оправданными, они должны давать более высокую норму прибыли, чем процентная ставка. Если процентные ставки составляют 5%, инвестиционный проект должен обеспечивать норму прибыли не менее 5% и выше. По мере роста процентных ставок все меньше инвестиционных проектов будут прибыльными. Если процентные ставки будут снижены, тогда будет больше инвестиционных проектов. Если фирма начала инвестиционный проект, маловероятно, что повышение процентных ставок изменит решение. Фирма продолжит завершать инвестиции. Однако это заставит их дважды подумать о будущих инвестиционных проектах. Поэтому изменения процентных ставок могут занять некоторое время, чтобы иметь эффект. Другие факторы. Процентные ставки могут быть перевешены экономическими условиями. Экономический рост – фирмы инвестируют для удовлетворения будущего спроса. Если спрос падает, то фирмы сокращают инвестиции. Если экономические перспективы улучшатся, то фирмы увеличат инвестиции, поскольку они ожидают роста спроса в будущем. Имеются убедительные эмпирические доказательства цикличности инвестиций. В период рецессии инвестиции падают, а восстанавливаются при экономическом росте. На рисунке 1 показана динамика ВВП России по годам 1991-2019.  Рисунок 1 – Динамика ВВП России по годам 1991-2019 Теория акселератора утверждает, что инвестиции зависят от скорости изменения экономического роста. Другими словами, если темпы экономического роста увеличиваются с 1,5% в год до 2,5% в год, то это увеличение темпов роста приведет к увеличению инвестиционных расходов, поскольку экономика находится на подъеме. Теория акселератора утверждает, что инвестиции сильно зависят от экономического цикла. Уверенность – инвестиции более рискованны, чем сбережения. Фирмы будут инвестировать только в том случае, если они уверены в будущих затратах, спросе и экономических перспективах. На уверенность будут влиять экономический рост и процентные ставки, а также общий экономический и политический климат. При наличии неопределенности (например, политических беспорядков) фирмы могут сократить инвестиционные решения, ожидая, как будут развиваться события. Уверенность часто обусловлена экономическим ростом и изменениями темпов экономического роста. Это еще один фактор, который делает инвестиции цикличными по своей природе. Инфляция – в долгосрочной перспективе темпы инфляции могут оказывать влияние на инвестиции. Высокая и непостоянная инфляция, как правило, создает большую неопределенность и путаницу, а также неопределенность в отношении будущей стоимости инвестиций. Если инфляция высока и неустойчива, фирмы будут не уверены в конечной стоимости инвестиций, они также могут опасаться, что высокая инфляция может привести к экономической неопределенности и будущему спаду. Страны с длительным периодом низкой и стабильной инфляции часто имели более высокий уровень инвестиций. Если низкая инфляция вызвана падением спроса и экономического роста, то этой низкой инфляции самой по себе недостаточно для стимулирования инвестиций. В идеале низкая инфляция и устойчивый рост. Темпы инфляции в РФ показаны на рисунке 2.  Рисунок 2 – График инфляции в России с 1991 по 2021 Производительность капитала – долгосрочные изменения в технологии могут повлиять на инвестиционную привлекательность. В конце девятнадцатого века новые технологии, такие как бессемеровская сталь и усовершенствованные паровые двигатели, означали, что у компаний был сильный стимул инвестировать в эту новую технологию, потому что она была намного более эффективной, чем предыдущая технология. Если произойдет замедление темпов технического прогресса, фирмы сократят инвестиции, поскольку отдача от инвестиций будет ниже. Наличие финансов – во время кредитного кризиса 2008 года многим банкам не хватало ликвидности, поэтому им пришлось сократить кредитование. Банки очень неохотно кредитовали фирмы для инвестиций. Поэтому, несмотря на рекордно низкие процентные ставки, фирмы не могли брать кредиты для инвестиций, несмотря на то, что фирмы хотели это делать. Еще одним фактором, который может повлиять на инвестиции в долгосрочной перспективе, является уровень сбережений. Высокий уровень сбережений позволяет использовать больше ресурсов для инвестиций. При больших депозитах банки могут выдавать больше. Если уровень сбережений в экономике падает, то это ограничивает объемы средств, которые можно направить в инвестиции. Затраты на заработную плату – если затраты на заработную плату быстро растут, это может создать у фирмы стимул попытаться повысить производительность труда за счет инвестиций в основной капитал. В период низкого роста заработной платы фирмы могут быть более склонны к использованию более трудоемких методов производства. Амортизация – не все инвестиции обусловлены экономическим циклом. Необходимы некоторые инвестиции для замены изношенного или устаревшего оборудования. Кроме того, инвестиции могут потребоваться для стандартного роста фирмы. В период рецессии инвестиции упадут резко, но не полностью – фирмы могут продолжить уже начатые проекты, а через некоторое время им, возможно, придется инвестировать в менее амбициозные проекты. Кроме того, даже во время рецессии некоторые фирмы могут захотеть инвестировать или начать работу. Инвестиции в государственный сектор – большая часть инвестиций осуществляется частным сектором. Но инвестиции также включают инвестиции в государственный сектор – государственные расходы на инфраструктуру, школы, больницы и транспорт. Государственная политика – некоторые правительственные постановления могут затруднить инвестиции. Например, строгое законодательство о планировании может препятствовать инвестициям. С другой стороны, государственные субсидии/налоговые льготы могут стимулировать инвестиции. В Китае и Корее правительство часто косвенно гарантировало – поддерживало стоимость инвестиций. Это привело к увеличению инвестиций, хотя это также может повлиять на качество инвестиций, поскольку меньше стимулов для обеспечения высокой нормы прибыли инвестиций. 2.3 Проектирование рекомендательной системы В информационной системе развитие процессов обеспечивает компонент организационной структуры, в котором задействованы специалисты, научные приборы, техника учета и информационный поток между источниками информации, компонентами системы и уровнями принятия решений. В существующих условиях рыночной экономики практика управления в экономических организациях подчеркивает важность взаимодополняемости между управлением, принятием решений и информационной системой, причем последняя зависит от точности и достоверности информации, предоставляемой системой финансового учета, фундаментальными компонентами финансового учета. информационные потоки, необходимые внутренним и внешним пользователям экономической организации. Решение составляет основное направление управленческой деятельности, так как оно обнаруживается во всех ее функциях (прогнозирование, организация, вовлечение, координация, оценка-контроль), и даже более того, интеграция организации в среду зависит от качества управления. решение. В то же время качество процесса принятия решений влияет на снижение затрат, эффективность использования средств, рост прибыли. Как известно из специальной литературы, так и из практики и опыта многих организаций, качество решения зависит от многих факторов, среди которых наиболее значимыми являются: качество информации, лежащей в основе решения, уровень управления, к которому это адресовано, срочность, надежность, точность и т.д. Информационная система определяется как интегрированный набор методов, процедур и средств, используемых для сбора, передачи и обработки данных, анализа, хранения, распространения и капитализации информации и знаний. Информационная система как важная составная часть непрерывного развития финансово-экономических процессов любой организации находится под влиянием ряда внутренних и внешние факторы, учитывая тот факт, что анализ не может быть выполнен в целом. Знание этого требует подробного анализа таких компонентов, как информация, ее природа и происхождение, значение и полезность, путь, который они пересекают, и трансформация, которую они претерпевают в процессе, их цель, материальная база, на которой она записана, средства. сбора, переработки и хранения и т.д. Информационная система может быть определена с технической точки зрения как набор взаимосвязанных компонентов, которые собирают, обрабатывают, хранят и распространяют информацию для органов принятия решений и контроля в организации. Другое определение, которое привело бы к тем же идеям, заключалось бы в том, что информационная система представляет собой совокупность человеческих, финансовых и материальных ресурсов для сбора и обработки данных с целью получения и передачи информации, необходимой для планирования и контроля деятельности организации. В отношении приведенного выше представления мы можем сказать, что информационная система – это система, целью которой является предоставление информации и информационных услуг своей среде для контроля и регулирования деятельности подсистемы, частью которой она является. Это определение подразумевает наличие как минимум трех подсистем, а именно: подсистема сбора информации; подсистема предоставления информации и информационных услуг; подсистема настройки и управления. содержание информационной системы поддерживает функционирование организации и состоит из трех операционных систем, а именно: операционная система (функционал), в которой развивается операционная деятельность; система управления (принятие решений), который включает в себя все центры принятия решений и их действие на операционную систему информационная система что обеспечивает связь в обоих направлениях, с одной стороны, между системой принятия решений и оперативной, а с другой стороны, между ними и внешней средой. В информационной системе развитие процессов обеспечивает компонент организационной структуры, в котором задействованы специалисты, научные приборы, техника учета и информационный поток между источниками информации, компонентами системы и уровнями принятия решений. Для этих целей применяется логическое и физическое проектирование. Логическое проектирование – это отображение информационной модели на модель данных, используемую в конкретной СУБД, например, реляционную модель данных. Для реляционных СУБД логическая модель данных представляет собой набор таблиц, обычно определяющих ключевые поля и связи между таблицами. Если инфологическая модель строится в виде ER-диаграмм (или иными формализованными средствами), то даталогическое проектирование – это построение таблиц по определенным формализованным правилам, а также нормализация этих таблиц. Этот этап может быть в значительной степени автоматизирован. Данная модель изображена на рисунке 3.  Рисунок 3 – Логическая модель БД Физическое проектирование – реализация данных-логической модели с использованием конкретной СУБД, а также выбор решений, связанных с физической средой хранения данных: выбор методов управления дисковым хранилищем, методов доступа к данным, методов сжатия данных и т. д. – эти задачи в основном решаются СУБД и остаются скрытыми от разработчика базы данных. На этапе инфологического проектирования в процессе сбора информации о предмете необходимо выяснить: Основные объекты субъекта (объекты, информация о которых должна храниться в базе данных); Атрибуты объектов; Связи между объектами; Базовые запросы к базе данных. Нормальная форма – это свойство отношения в реляционной модели данных, характеризующее его с точки зрения избыточности, что потенциально может привести к логически ошибочным результатам при выборке или изменении данных. Нормальная форма определяется как ряд требований, которым должно удовлетворять отношение. Процесс преобразования базы данных в форму, соответствующую нормальным формам, называется нормализацией. Нормализация предназначена для приведения структуры базы данных в форму, обеспечивающую минимальную избыточность, т.е. нормализация не предназначена для уменьшения или увеличения производительности, или уменьшения или увеличения размера базы данных. Конечной целью нормализации является уменьшение потенциальной несогласованности информации, хранящейся в базе данных. Избыточность обычно устраняется путем разбиения отношений таким образом, чтобы в каждом отношении сохранялись только первичные факты (то есть факты, которые не являются производными от других сохраненных фактов). Выводы по второй главе Во второй главе мы рассмотрены понятия, принципы и способы анализа финансового состояния и критерии инвестирования с помощью которых выделили факторы, влияющие на него, а также, методы финансового анализа. Использование информационных систем способствует более эффективному решению управленческих задач, основанному на своевременном предоставлении всей информации, составляющей основу для принятия решений. В третьей главе опишем реализацию рекомендательной системы. 3. РЕАЛИЗАЦИЯ РЕКОМЕНДАТЕЛЬНОЙ СИСТЕМЫ |