Динамика рынка. Рейтинговое агентство Экспертра httpsraexpert ruresearchesinsuranceitogi 2016

Скачать 1.05 Mb. Скачать 1.05 Mb.

|

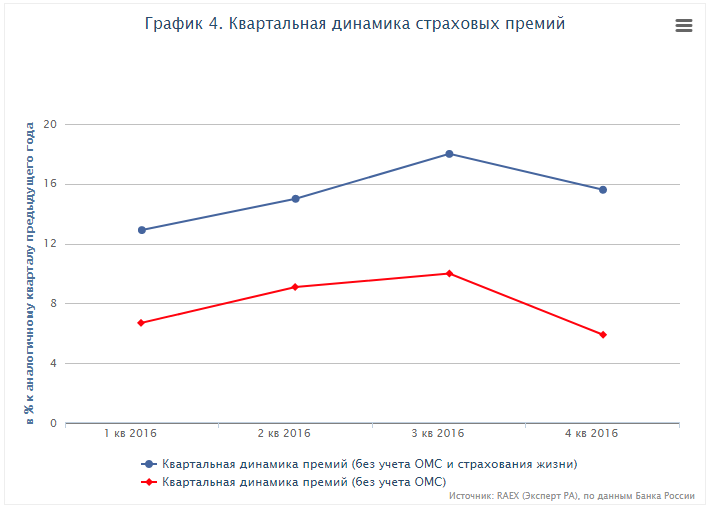

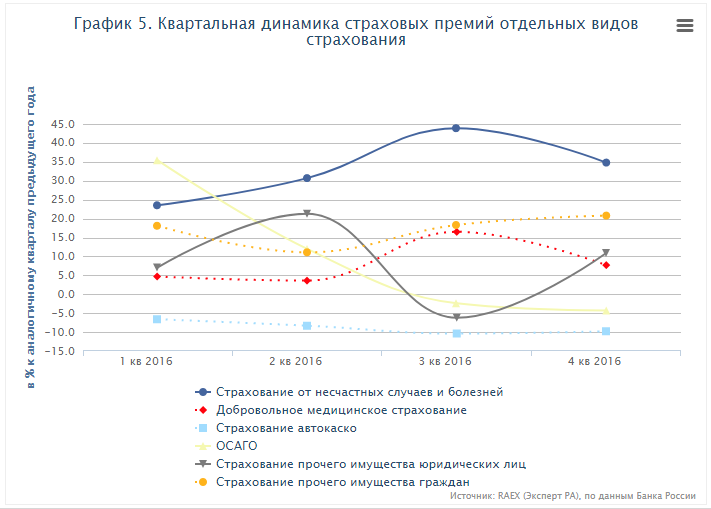

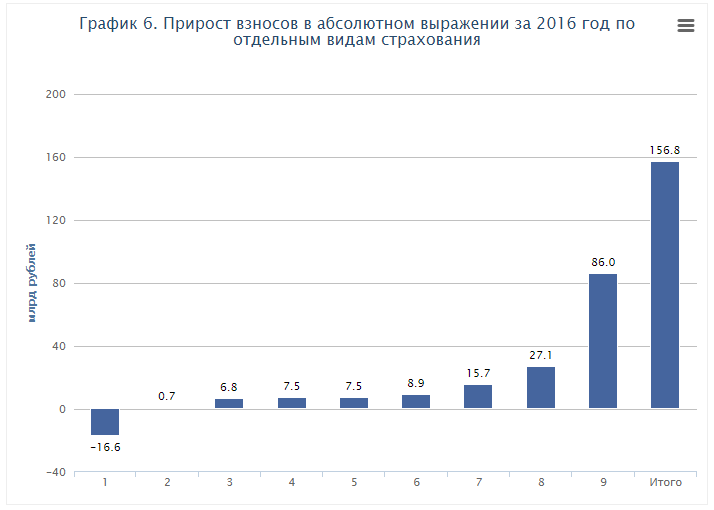

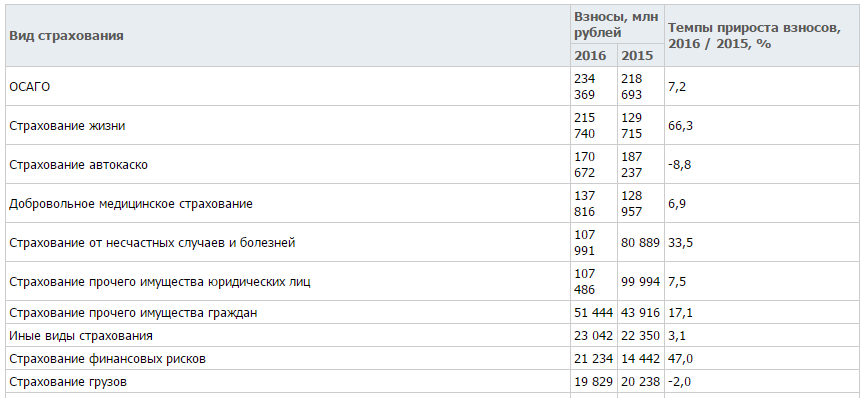

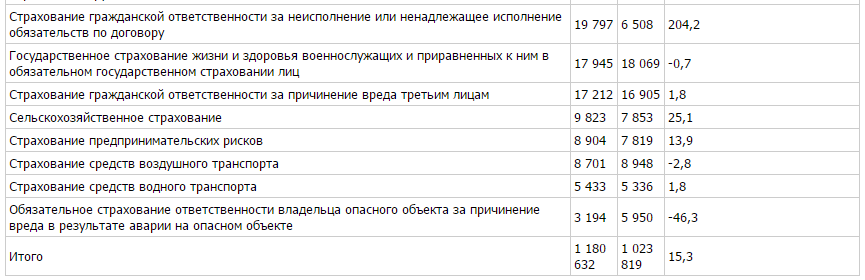

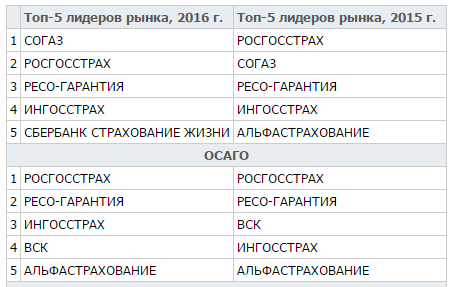

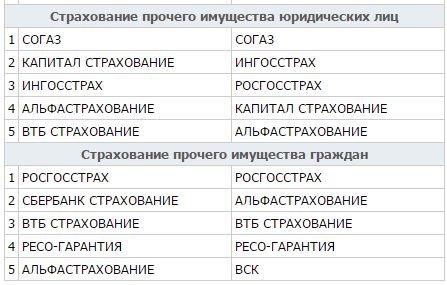

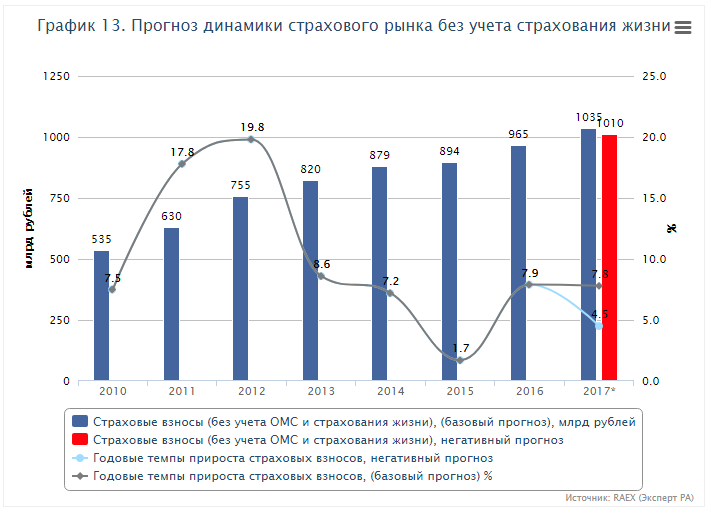

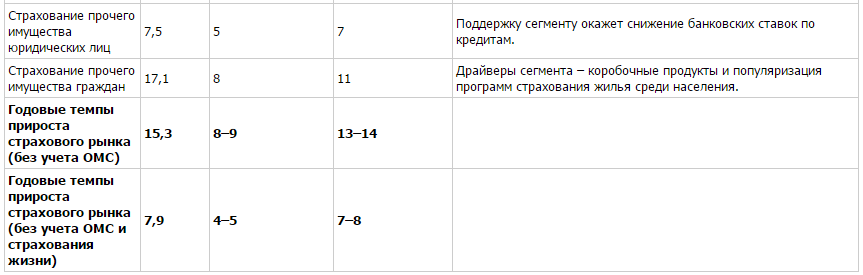

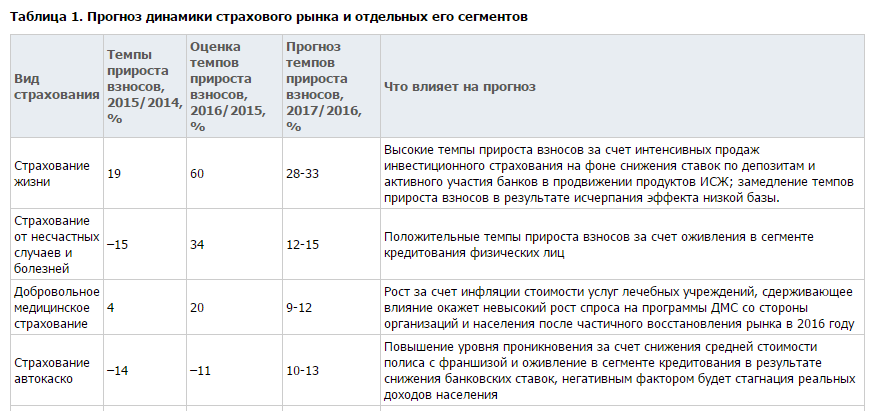

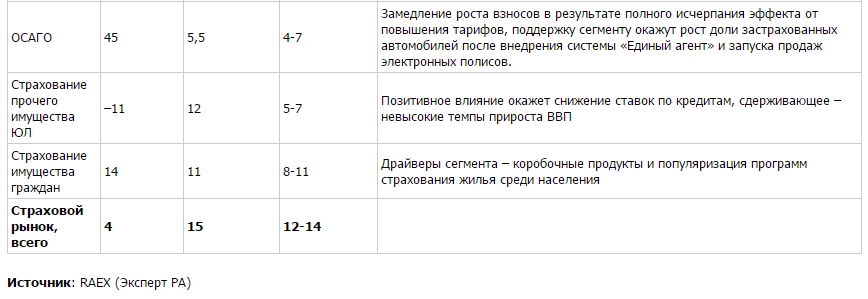

Рейтинговое агентство Эксперт-РАhttps://raexpert.ru/researches/insurance/itogi_2016/МетодологияДетальная структура и динамика российского страхового рынка оценивались на основе официальной статистики ФССН / ФСФР / Банка России за период с 2008 по 2016 годы. Реализация базового сценария возможна в 2017 году при среднегодовой цене на нефть марки Brent на уровне 50–55 долларов за баррель, инфляции до 6% и поддержании ключевой ставки на уровне ниже 10%. Реализация негативного сценария наиболее вероятна при среднегодовой цене на нефть марки Brent на уровне 45–50 долларов за баррель, инфляции в размере свыше 6% и ключевой ставке не менее 10%. Динамика рынкаПо данным Банка России, после трехлетнего замедления в 2016 году рост страхового рынка резко ускорился и значение показателя составило 15,3% по сравнению с 2015-м, что стало максимумом за последние четыре года (с 2013-го). Объем страхового рынка достиг 1 181 млрд рублей.  В то же время без учета сегмента страхования жизни темпы прироста взносов составили всего 7,9% за 2016 год по сравнению с 2015-м, не дотянув 0,7 п. п. до уровня 2013 года.  Квартальные темпы прироста страховых взносов росли три квартала подряд с начала года и в IV квартале показали понижательную динамику. Положительная квартальная динамика страховых премий была обусловлена активным продвижением инвестиционных продуктов страхования жизни, остаточным эффектом от повышения тарифов ОСАГО, а также оживлением в сегменте страхования от несчастных случаев и болезней и восстановлением рынка страхования юридических лиц после падения годом ранее.  Замедление квартальных темпов прироста взносов до 16% (до 5,9% без учета страхования жизни) в IV квартале 2016 года относительно аналогичного периода 2015-го объясняется отрицательной динамикой квартальных премий по ОСАГО, а также снижением темпов прироста взносов по страхованию от несчастных случаев и болезней и ДМС после пика роста в III квартале.   Точки роста и паденияВ абсолютном выражении страховой рынок в 2016 году вырос на 157 млрд рублей, почти 55% из которых было обеспечено сегментом страхования жизни (+86 млрд рублей). Наибольший вклад в прирост взносов также внесли страхование от несчастных случаев и болезней (+27,1 млрд рублей), ОСАГО (+15,7 млрд рублей), ДМС (+8,9 млрд рублей), страхование прочего имущества граждан и юридических лиц (по 7,5 млрд рублей) и страхование финансовых рисков (+6,8 млрд рублей). Лидером падения стало страхование автокаско: -16,6 млрд рублей.   Кроме того, значительные потери за предыдущий год понесло обязательное страхование ответственности владельца опасного объекта за причинение вреда в результате аварии на опасном объекте: оно сократилось на 2,7 млрд в объеме премий, или на 46,3% в относительном выражении, из-за снижения тарифов, вступившего в силу с 1 сентября 2015 года. По итогам 2016 года произошли некоторые изменения в сегментации страхового рынка. В результате двухгодичного падения взносов страхование автокаско за 2015–2016 годы недосчиталось 50 млрд рублей премии и, уступив второе место среди крупнейших сегментов рынка страхованию жизни, занимает теперь третью строчку. Таблица 1. Динамика взносов по видам страхования   Лидеры рынка и концентрацияВ топ-5 компаний по совокупным страховым взносам произошли изменения: лидеры страхового рынка, «СОГАЗ» и «РОСГОССТРАХ» поменялись местами и по итогам 2016 года заняли первую и вторую строчки, соответственно. Кроме того, в пятерку лидеров впервые вошла компания по страхованию жизни – «СБЕРБАНК СТРАХОВАНИЕ ЖИЗНИ», поднявшись за год с восьмой на пятую строчку. Некоторые изменения в составе лидеров произошли и в отдельных сегментах. В топ-5 по взносам по страхованию жизни в 2016 году вошла «ВТБ СТРАХОВАНИЕ ЖИЗНИ», заняв пятое место; в топ-5 лидеров по страхованию прочего имущества юридических лиц – компания «ВТБ СТРАХОВАНИЕ». В страховании прочего имущества граждан с шестой на вторую строчку переместилась компания «СБЕРБАНК СТРАХОВАНИЕ». Отдельные перестановки среди топ-5 по взносам наблюдаются в таких крупнейших сегментах страхового рынка, как ОСАГО, страхование автокаско, ДМС, а также страхование прочего имущества юридических лиц и граждан. Таблица 3. Изменения в пятерке лидеров рынка по взносам в отдельных сегментах страхового рынка    Доля топ-5 компаний по взносам по итогам 2016 года по сравнению с 2015-м снизилась на 3,7 п. п. Такого существенного сокращения концентрации страхового рынка не наблюдалось с 2013 года. Снижение показателя обусловлено опережающими темпами роста страхования жизни и увеличением веса страховщиков жизни в общем объеме страховых премий. В связи с этим доля топ-20 страховщиков, куда в 2016 году вошли шесть компаний по страхованию жизни против одной в топ-5, показала рост (+0,6 п. п.).  В 2016 году количество компаний, работающих на рынке, сократилось еще на 80, до 264 страховщиков.  ПрогнозРеализация базового сценария возможна в 2017 году при среднегодовой цене на нефть марки Brent на уровне 50–55 долларов за баррель, инфляции до 6% и поддержании ключевой ставки на уровне ниже 10%. Реализация негативного сценария наиболее вероятна при среднегодовой цене на нефть марки Brent на уровне 45–50 долларов за баррель, инфляции в размере свыше 6% и ключевой ставке не менее 10%. По базовому прогнозу RAEX (Эксперт РА), темпы прироста составят 13–14%, объем рынка – 1,33–1,35 трлн рублей. По негативному сценарию объем страхового рынка в 2017 году вырастет на 8–9% и не превысит 1,29 трлн рублей. Без учета рынка страхования жизни, по базовому прогнозу, в 2017 году страховой рынок вырастет на 7–8% до уровня 1,03–1,045 трлн рублей, согласно негативному – на 4–5%, достигнув в объеме 1–1,015 трлн рублей.     РезюмеПосле трехлетнего замедления страховой рынок показал максимальный прирост за последние четыре года (15,3% за 2016 год). В то же время без учета сегмента страхования жизни темпы прироста взносов составили всего 7,9%.В результате двухгодичного падения взносов страхование автокаско за 2015–2016 годы недосчиталось в совокупности 50 млрд рублей премии, опустившись в топ-3 сегмента страхового рынка со второй на третью позицию. Опережающие темпы роста страхования жизни и увеличение веса страховщиков жизни в общем объеме премий повлияли на концентрацию страхового рынка. По базовому прогнозу RAEX (Эксперт РА), в 2017 году темпы прироста взносов составят 13–14%, объем рынка – 1,33–1,35 трлн рублей. Без учета страхования жизни рынок вырастет на 7–8% до уровня 1,03–1,045 трлн рублей. После трехлетнего замедления страховой рынок показал максимальный рост за последние четыре года. По данным Банка России, объем страхового рынка по итогам 2016 года достиг 1 181 млрд рублей, темпы прироста взносов составили 15,3%. В то же время без учета сегмента страхования жизни темпы прироста взносов составили всего 7,9% за 2016 год по сравнению с 2015-м, не дотянув 0,7 п. п. до уровня 2013 года. Квартальные темпы прироста страховых взносов росли три квартала подряд с начала 2016 года и в IV квартале показали понижательную динамику. Положительная квартальная динамика страховых премий была обусловлена активным продвижением инвестиционных продуктов страхования жизни, остаточным эффектом от повышения тарифов ОСАГО, оживлением в сегменте страхования от несчастных случаев и болезней и восстановлением рынка страхования юридических лиц после падения годом ранее. Замедление квартальных темпов прироста взносов до 16% (до 5,9% без учета страхования жизни) в последнем квартале 2016 года объясняется отрицательной динамикой квартальных премий по ОСАГО, а также снижением темпов прироста взносов по страхованию от несчастных случаев и болезней и ДМС после пика роста в III квартале. На растущем рынке лидером падения стало страхование автокаско, потерявшее 16,6 млрд рублей за 2016 год. В результате двухгодичного падения взносов страхование автокаско за 2015–2016 годы недосчиталось в совокупности 50 млрд рублей премии, что привело к изменениям в сегментации страхового рынка. Уступив второе место среди крупнейших видов страхованию жизни, автокаско занимает теперь третью строчку. Кроме того, за предыдущий год понесло значительные потери обязательное страхование ответственности владельца опасного объекта за причинение вреда в результате аварии на опасном объекте: оно сократилось на 2,7 млрд в объеме премий, или на 46,3% в относительном выражении, из-за снижения тарифов, вступившего в силу с 1 сентября 2015 года. В абсолютном выражении страховой рынок в 2016 году вырос на 157 млрд рублей, почти 55% из которых было обеспечено сегментом страхования жизни (+86 млрд рублей). Наибольший вклад в прирост взносов также внесли страхование от несчастных случаев и болезней (+27,1 млрд рублей), ОСАГО (+15,7 млрд рублей), ДМС (+8,9 млрд рублей), страхование прочего имущества граждан и юридических лиц (по 7,5 млрд рублей) и страхование финансовых рисков (+6,8 млрд рублей). Страховщики жизни меняют концентрацию страхового рынка. Доля топ-5 компаний по взносам снизилась по итогам 2016 года по сравнению с 2015-м на 3,7 п. п. Такого существенного сокращения концентрации страхового рынка не наблюдалось с 2013 года. Снижение показателя обусловлено опережающими темпами роста страхования жизни и увеличением веса страховщиков жизни в общем объеме страховых премий. Так, по итогам 2016 года в пятерку лидеров впервые вошла компания по страхованию жизни – «СБЕРБАНК СТРАХОВАНИЕ ЖИЗНИ», поднявшись за год с восьмой на пятую строчку. В то же время доля топ-20 страховщиков, куда в 2016 году вошли шесть компаний по страхованию жизни против одной в топ-5, показала рост на 0,6 п. п. Также отмечается смена позиций у лидеров страхового рынка: «СОГАЗ» и «РОСГОССТРАХ» по итогам 2016 года заняли, соответственно, первое и второе места. По базовому прогнозу RAEX (Эксперт РА), в 2017 году темпы прироста взносов составят 13–14%, объем рынка – 1,33–1,35 трлн рублей. По негативному прогнозу агентства, объем страхового рынка в 2017 году покажет рост на 8–9% и не превысит 1,29 трлн рублей. Реализация базового сценария возможна в 2017 году при среднегодовой цене на нефть марки Brent на уровне 50–55 долларов за баррель, инфляции до 6% и поддержании ключевой ставки на уровне ниже 10%. Реализация негативного сценария наиболее вероятна при среднегодовой цене на нефть марки Brent на уровне 45–50 долларов за баррель, инфляции в размере свыше 6% и ключевой ставке не менее 10%. Сегмент страхования жизни покажет наибольшие темпы прироста взносов, порядка 40% при базовом сценарии и 30% – при негативном, станет крупнейшим видом и достигнет объема 280–300 млрд рублей. Высокие темпы прироста взносов по страхованию жизни будут поддерживаться интенсивными продажами инвестиционного страхования жизни на фоне снижения ставок по депозитам и активным участием банков в продвижении этих продуктов. Без учета страхования жизни, по базовому прогнозу RAEX (Эксперт РА), в 2017 году рынок вырастет на 7–8% до уровня 1,03–1,045 трлн рублей. Согласно негативному – на 4–5%, достигнув в объеме 1–1,015 трлн рублей. Поддержку сегменту ОСАГО (темпы прироста взносов составят 7% при базовом сценарии, 4% – при негативном) окажет рост доли застрахованных автомобилей после внедрения системы «Единый агент» и запуска продаж электронных полисов. После двухлетнего снижения взносов мы ожидаем увидеть позитивную динамику премий по страхованию автокаско в 2017 году на фоне восстановления продаж новых автомобилей: 5% при базовом сценарии и -2% – при негативном. Темпы прироста взносов по страхованию от несчастных случаев и болезней составят 13% при базовом и 10% при негативном прогнозе, что будет обусловлено оживлением в сегменте кредитования физических лиц и ростом туристического потока за рубеж в результате снижения курсов иностранных валют. За счет инфляции стоимости услуг лечебных учреждений сегмент ДМС вырастет при базовом сценарии на 8%, негативном – на 4%. На динамику премий по страхованию прочего имущества юридических лиц будет оказывать положительное влияние рост объемов кредитования в результате снижения банковских ставок (7% – базовый сценарий, 5% – негативный). Коробочные продукты и популяризация программ страхования жилья среди населения будут драйверами страхования имущества граждан (базовый прогноз – 11%, негативный – 8%). https://raexpert.ru/researches/insurance/bsr_1h2016/РезюмеОсновными угрозами для российского страхового рынка в 2017 году станут риски разбалансировки системы ОСАГО, снижения спроса, мошеннических атак, а также риски банкротства контрагентов. Кроме того, негативное давление на риск-профиль страховщиков окажут операционные риски и динамика показателей убыточности. Кумуляция ключевых рисков как один из вероятных стресс-сценариев может стать катализатором развития катастрофических событий и даже привести к краху российского страхового рынка. В связи этимRAEX(Эксперт РА) сформулировал основные способы повышения устойчивости страховщиков к рискам, которые позволят снизить значимость основных рисков и вывести страховой рынок на траекторию устойчивого развития. Положительная динамика взносов в 1 полугодии 2016 года носила временный характер.В связи с полным исчерпанием во II квартале 2016-го эффекта от повышения тарифов по ОСАГО во 2 полугодии 2016-го страховой рынок будет расти чуть более умеренными темпами, чем в 1 полугодии. Мы ожидаем, что по итогам 2016 года объем страхового рынка достигнет 1,15 трлн рублей, а темпы прироста взносов составят 11–12%. По прогнозу RAEX (Эксперт РА), в условиях сохранения текущей ситуации в экономике Российской Федерации в 2017 году темпы прироста взносов составят от 7 до 10%, объем страхового рынка – 1,23–1,26 трлн рублей, что будет зависеть от развития ситуации на рынке ОСАГО, в том числе с продажами электронных полисов. В 2017 году прирост взносов будет обеспечен в основном сегментом инвестиционного страхования жизни, и без учета рынка страхования жизни страховой рынок может продемонстрировать отрицательную динамику взносов. Запуск новых продуктов и решений – франшиза, телематические устройства, страхование отдельных наиболее востребованных рисков, улучшение сервиса, повышение клиентоориентированности и внедрение IT-технологий – позволит поддержать спрос на добровольные виды, что окажет позитивное влияние на динамику страхового рынка. Рост убыточности и мошеннических операций привел к дестабилизации ситуации на рынке ОСАГО. С одной стороны, давление, оказываемое органами власти и организациями (ФАС, Минфин, судебная система, общественные движения), преследующими цель защитить права потребителей и повысить социальную удовлетворенность граждан, вынуждает Банк России предпринимать активные меры для стабилизации ситуации в ОСАГО, даже если это может ухудшить условия работы страховщиков. С другой стороны, Банк России как регулятор страхового рынка выполняет надзорную функцию и не может допустить снижения финансовой устойчивости игроков. В то же время сами страховые компании не хотят вставать на путь конфронтации с регуляторами и органами власти, но и не могут поступиться своей финансовой устойчивостью и работать в убыток. Поэтому существует высокая вероятность того, что предпринимаемые меры по стабилизации рынка ОСАГО – натуральное возмещение, единый агент РСА, электронные полисы – в условиях отсутствия жестких мер в отношении деятельности так называемых автоюристов могут не дать ожидаемых результатов. В текущих условиях страховщиков ожидает либо дальнейший рост убыточности ОСАГО и мошеннических операций, что спровоцируют уход с этого рынка ряда игроков, либо решение проблем рынка через его огосударствление, что для некоторых компаний будет означать потерю существенной доли бизнеса, а для отдельных страховщиков – всего портфеля. В последнем случае непосредственное вмешательство государства затронет уже второй сегмент страхового рынка после перестрахования – это вызывает обеспокоенность тем, что сложившаяся практика может быть распространена и на другие виды обязательного страхования. Риски, связанные с качеством активов, продолжат занимать центральное место в риск-профилях компаний. Активы ряда игроков на страховом рынке до сих пор не соответствуют предъявляемым требованиям, что делает эти компании наиболее подверженными риску лицензионных санкций. В условиях все большего ужесточения требований некоторые компании сталкиваются с невозможностью в короткие сроки произвести замену активов по причине их фиктивности, низкой ликвидности или завышенной стоимости, а также отсутствия финансовой поддержки от акционера. Неподготовленность или отсутствие у ряда компаний возможностей для быстрой адаптации к стремительно происходящим изменениям и ужесточению регулятивных норм и надзорной политики ставят под вопрос их финансовую устойчивость, что приводит к снижению рейтингов и регулятивным санкциям. За период с 26 октября 2015 года по 25 октября 2016 года RAEX (Эксперт РА) произвел 27 понижений публичных рейтингов надежности страховых компаний. Большинство из них было связанно с выявлением на балансе компаний фиктивных активов или активов с многократно завышенной стоимостью, несоответствием структуры страховых резервов и собственных средств требованиям закона, а также применением лицензионных санкций. Банк России за указанный период принял 42 решения о приостановке лицензий страховых компаний и 86 об отзыве, что также было связано в основном с низким качеством активов. Мы ожидаем, что внимание регулятора в 2017 году также будет сосредоточено на качестве активов страховщиков и выполнении игроками рынка предъявляемых к ним требований финансовой устойчивости и надежности. Регулярная оценка страховщиками качества и ликвидности активов с применением стресс-тестов, автоматизация бизнес-процессов для быстрой адаптации к новым условиям ведения страхового бизнеса и наличие финансовой «подушки» (запаса активов) для соблюдения соответствия структуры и качества активов новым требованиям снизят подверженность некоторых страховщиков рискам, связанным с качеством активов. На финансовый результат страховщиков в 2017 году продолжат давить кредитные риски, связанные с отзывом лицензий у банков и неисполнением обязательств контрагентами. Третий год подряд Банк России проводит политику оздоровления финансового рынка и его очистки от недобросовестных игроков. Помимо ужесточения регуляторных требований, предъявляемых к страховым компаниям, в этот же период страховщики столкнулись с проблемой реализации кредитных рисков в связи с отзывом лицензий у банков, которые являлись объектами их инвестирования. По данным Банка России, в 2015 году регулятор отозвал лицензии у 88 банков за период с начала года по 25 октября 2016-го – у 75. Снизить вероятность реализации кредитных рисков отдельным страховщикам позволят разработка качественной системы управления рисками, оперативный мониторинг рисков, а также высокие требования к финансовой устойчивости контрагентов, в том числе в части наличия и уровня кредитного рейтинга. Многие страховые компании столкнутся с необходимостью осуществления докапитализации уже в 2017 году. В Госдуму 26 ноября 2015 года был внесен законопроект, предполагающий повышение минимальных требований к размеру уставного капитала страховых компаний. В наибольшей степени данные нововведения отразятся на некрупных региональных компаниях. В то же время рост убыточности и снижение рентабельности страхового бизнеса, а также ужесточение требований к структуре и качеству активов страховщиков могут потребовать дополнительного финансирования со стороны акционеров. Мы считаем, что неспособность или незаинтересованность некоторых акционеров в осуществлении вливаний может привести к уходу с рынка ряда игроков и будет способствовать дальнейшему росту концентрации страхового рынка. Рост убыточности страхового бизнеса возобновится в 2017 году. Распространение страховых продуктов с франшизой, повышение тарифов, санация портфелей и ужесточение андеррайтинговой политики дали первые результаты в плане снижения убыточности. Кроме того, страховые компании продолжали оптимизировать свои затраты – закрывали убыточные филиалы, сокращали комиссионное вознаграждение, автоматизировали процессы, – что позволило существенно снизить бенчмарк доли расходов на ведение дела. В результате значение бенчмарка комбинированного коэффициента убыточности-нетто опустилось по итогам 1 полугодия 2016-го по сравнению с аналогичным периодом прошлого года на 7,1 п. п. до уровня 91,9%. По прогнозу RAEX (Эксперт РА) по итогам 2016 года бенчмарки коэффициента убыточности-нетто и комбинированного коэффициента убыточности-нетто вновь вырастут и составят 53–55% и 95–97% соответственно, рост показателей продолжится и в следующем году. При отсутствии сдерживающих данный рост факторов комбинированный коэффициент вновь пересечет отметку 100% по итогам 2017 года. Взять под контроль динамику убыточности отдельным страховщикам позволят реалистичные бизнес-план и стратегия развития, повышение качества актуарных расчетов и накапливаемой статистики, а также дальнейшее следование политике сокращения затрат. Значимость операционных рисков для большинства страховых компаний существенно возрастет в 2017 году. Это будет обусловлено большим количеством изменений на страховом рынке – переходом на новый план счетов, продажами электронных полисов ОСАГО, новыми требованиями к качеству активов. Несовершенства систем учета и IT-систем, отсутствие отлаженной системы продаж электронных полисов, доступа к базам госорганов повышают для многих участников рынка риски невыполнения нормативных и законодательных требований и затрудняют оценку страховых рисков при заключении договоров, что в свою очередь ведет к росту расходов компаний, штрафам и убыткам. Снизить подверженность операционным рискам будет возможно при условиях инвестирования страховщиками в совершенствование и перенастройку бизнес-процессов и информационных систем, при предоставлении компаниям доступа к базам госорганов, а также развитии электронных баз данных для страховщиков по аналогии с банками и облегчении доступа к ним. Развитие отечественного перестраховочного рынка может пойти по сценарию создания госмонополии. Появление на российском страховом рынке государственного перестраховщика в первую очередь призвано решить вопрос перестрахования санкционных рисков, расширить возможности для перестрахования рисков на отечественном рынке и сократить долю премии, передаваемой за рубеж, что, по нашему мнению, окажет позитивное влияние на российский перестраховочный рынок. В то же время 10%-ная обязательная цессия означает, что госперестраховщик изначально будет работать на квазирыночных условиях, а в случае значительного расширения и ужесточения санкций против России развитие отечественного перестраховочного рынка может пойти по сценарию все большего упразднения конкуренции и создания госмонополии путем повышения размера обязательной цессии. Мы полагаем, что принятие решения о постепенном сокращении доли обязательной цессии в НПК позволит снизить вероятность реализации риска монополизации и будет способствовать развитию свободной конкуренции на российском перестраховочном рынке. https://raexpert.ru/researches/insurance/prognoz_2017/

Динамика страхового рынка в 2017 году будет находиться под влиянием умеренно-позитивных тенденций:без учета рынка страхования жизни российский страховой рынок в 2017 году вырастет на 8-9%.Благоприятное влияние на темпы прироста взносов будут оказывать восстановление темпов роста ВВП, снижение банковских ставок и продвижение коробочных продуктов. Стагнация в сегментах ОСАГО и страхования прочего имущества юридических лиц будет компенсироваться темпами прироста взносов по страхованию от несчастных случаев и болезней, по страхованию имущества граждан и по ДМС, которые немного опередят инфляцию, а также частичным восстановлением объемов страхования автокаско. Изменения в системе тарификации в ОСАГО могут стать дополнительным источником роста страхового рынка в 2017 году.По прогнозуRAEX (Эксперт РА) российский страховой рынок с учетом страхования жизни вырастет на 12-14%, а его объем преодолеет отметку 1,3 трлн рублей. Страхование жизни обеспечит 40% абсолютного прироста рынка страхования и станет его крупнейшим видом, достигнув объема 270 млрд рублей. В то же время, мы не ожидаем сохранения темпов прироста в сегменте на текущем уровне в долгосрочной перспективе и прогнозируем их постепенное затухание, но на краткосрочном горизонте снижение ставок по банковским депозитам будет способствовать росту инвестиционного страхования жизни опережающими рынок темпами. Долгосрочные накопительные программы продолжат уверенный рост на 20% в год. Без учета рынка страхования жизни российский страховой рынок в 2017 году вырастет на 8-9%.Позитивное влияние на темпы прироста взносов будут оказывать восстановление темпов роста ВВП, снижение банковских ставок и активное продвижение коробочных продуктов. Изменения в системе тарификации в ОСАГО могут стать дополнительным источником роста страхового рынка в 2017 году. Давление на темпы прироста страховых взносов окажет стагнация реальных доходов населения. По прогнозу RAEX (Эксперт РА) российский страховой рынок с учетом страхования жизни вырастет на 12-14%, а его объем преодолеет отметку 1,3 трлн рублей. По оценкам RAEX (Эксперт РА), по итогам 2016 года темпы прироста страховых взносов составят около 15% и совокупный объем страхового рынка достигнет 1,18 трлн рублей. Прогнозы даны в номинальном выражении без учета инфляции. Основным драйвером роста страхового рынка в 2017 году станет страхование жизни.Сегмент покажет наибольшие темпы прироста взносов – около 30%, обеспечит 40% абсолютного прироста рынка страхования и станет его крупнейшим видом, достигнув объема 270 млрд рублей. Высокие темпы прироста взносов по страхованию жизни будут обусловлены интенсивными продажами инвестиционного страхования жизни на фоне снижения ставок по депозитам и активным участием банков в продвижении этих продуктов. Двукратное замедление темпов прироста взносов (по нашим оценкам темпы прироста взносов за 2016 год составят 60% по сравнению со значением за 2015 год) произойдет в результате исчерпания эффекта низкой базы. Долгосрочные накопительные программы продолжат уверенный рост на 20% в год. По прогнозуRAEX (Эксперт РА), темпы прироста взносов по ОСАГО замедлятся до минимальных значений – 4-7% за 2017 год.Снижение темпов прироста объясняется полным исчерпанием эффекта от повышения тарифов. В то же время поддержку сегменту окажут рост доли застрахованных автомобилей после внедрения системы «Единый агент» и запуска продаж электронных полисов, что предотвратит сокращение взносов по ОСАГО. Росту также могут поспособствовать изменения в системе тарификации в ОСАГО. Мы также ожидаем увидеть положительную динамику премий по страхованию автокаско в 2017 году (+11%) после двухлетнего снижения. Позитивное влияние на сегмент окажут повышение уровня проникновения за счет снижения средней стоимости полиса с франшизой и оживление в сегменте кредитования в результате снижения банковских ставок, сдерживающим фактором будет стагнация реальных доходов населения. Остальные крупнейшие сегменты страхового рынка также продемонстрируют положительную динамику премий. По нашим прогнозам, темпы прироста взносов по страхованию от несчастных случаев и болезней составят 12-15%, что будет обусловлено увеличением объемов кредитования физических лиц. За счет инфляции стоимости услуг лечебных учреждений, сегмент ДМС покажет прирост на 9-12%. На динамику премий по страхованию прочего имущества юридических лиц будет оказывать положительное влияние снижение ставок по кредитам и сдерживающее – невысокие темпы прироста ВВП. Темпы прироста взносов за 2017 году будут невысокими – всего 5-7%. Коробочные продукты и популяризация программ страхования жилья среди населения будут драйверами страхования имущества граждан: прогнозируемый рост объема премий составит 8-11%.      |