|

|

Экономический анализ тк-14. ТК-14. Задание 5.. Решение Показатели 01. 01. 2012 г. 01. 01. 2013 г. Отклонение

ТК -14

1. Рассчитать абсолютные и относительные показатели финансовой устойчивости.

Показатели

|

01.01.2012 г.

|

01.01.2013 г.

|

1. Собственный капитал, тыс. руб.

|

284

|

308

|

2. Внеоборотные активы, тыс. руб.

|

170

|

290

|

3. Краткосрочные кредиты и займы, тыс. руб.

|

14

|

20

|

4. Запасы, тыс. руб.

|

94

|

124

|

Решение:

Показатели

|

01.01.2012 г.

|

01.01.2013 г.

|

Отклонение

|

абсолютное

|

относительное

|

1. Собственный капитал, тыс. руб.

|

284

|

308

|

24

|

108,45

|

2. Внеоборотные активы, тыс. руб.

|

170

|

290

|

120

|

170,59

|

3. Краткосрочные кредиты и займы, тыс. руб.

|

14

|

20

|

6

|

142,86

|

4. Запасы, тыс. руб.

|

94

|

124

|

30

|

131,91

|

Финансовая устойчивость характеризуется абсолютными и относительными показателями.

1) Абсолютные показатели. К ним относятся:

1. величина собственных оборотных средств (СОС):

СОС = СК-ВОА,

где СК – собственный капитал,

ВОА – внеоборотные активы,

СОСна начало периода = 284 - 170 = 114 тыс. руб.,

СОСна конец периода = 308 - 290 = 18 тыс. руб.;

2. наличие собственных долгосрочных заемных источников (СОД) формирования запасов и затрат:

СОД = (СК+ДО)-ВОА,

где ДО – долгосрочные обязательства,

СОДна начало периода = 284 - 170 = 114тыс. руб.,

СОДна конец периода =308 - 290 = 18тыс. руб.;

3. общая величина источников формирования запасов и затрат (ОИ):

ОИ = (СК+ДО+КО)-ВОА,

где КО – краткосрочные обязательства

ОИна начало периода = (284 + 14)- 170 = 128 тыс. руб.,

ОИнакоонец периода =(308 + 20) - 290 = 38 тыс. руб.;

Все три показателя сравнивают с запасами и находят их излишки или недостатки:

а) ∆СОС = СОС-З,

где ∆СОС – излишек (недостаток) собственных оборотных средств для целей финансирования запасов,

З – величина производственных запасов,

∆СОСна начало периода = 114 – 94 = 20 тыс. руб.,

∆СОСна конец периода = 18 – 124 = -106 тыс. руб.;

б) ∆СОД = СОД-З,

где ∆СОД – излишек (недостаток) собственных долгосрочных заемных источников для целей финансирования запасов,

∆СОДна начало периода = 114 – 94 = 20 тыс. руб.,

∆СОДна конец периода = 18 – 124 = -106 тыс. руб.;

в) ∆ОИ = ОИ-З,

где ∆ОИ – излишек (недостаток) общей величины источников для целей финансирования запасов.

∆ОИна начало периода = 128 – 94 = 34 тыс. руб.,

∆ОИна конец периода = 38 – 124 = - 86 тыс. руб.;

Эти три показателя образуют модель финансовой устойчивости:

М (∆СОС, ∆СОД, ∆ОИ)

С помощью этой модели можно характеризовать 4 типа финансовой устойчивости предприятия (если показатель положительный, то в модели ставится «1» на месте соответствующего показателя, если показатель отрицательный – ставится «0»), характеристика которых отражена в таблице.

Таблица – Типы финансовой устойчивости

тип финансовой устойчивости

|

трехмерная модель финансовой устойчивости

|

источники финансирования

|

краткая характеристика финансового состояния

|

1. абсолютная устойчивость

|

М = (1,1,1)

|

собственный оборотный капитал

|

- высокий уровень платежеспособности;

- полная независимость от кредиторов и других внешних контрагентов;

- возможность принятия решений без согласования с контрагентами.

|

2. нормальная устойчивость

|

М = (0,1,1)

|

собственный оборотный капитал и долгосрочные заемные источники

|

- гарантирует выполнение финансовых обязательств;

- нормальная платежеспособность;

-свидетельствует о рациональном использовании заемных источников;

- средняя доходность всей текущей деятельности.

|

3. неустойчивое

|

М = (0,0,1)

|

все источники

|

- нарушение платежеспособности;

- возникновение постоянной необходимости привлечения дополнительных источников финансирования;

- при успешности принимаемых решений возможно восстановление платежеспособности.

|

4. кризисное финансовое состояние

|

М = (0,0,0)

|

не хватает имеющихся источников

|

- предприятие полностью неплатежеспособно;

- нарушена финансовая деятельность;

- не хватает средств для поддержки деятельности предприятия;

- предприятие находится на грани банкротства.

|

Модель финансовой устойчивости представляется выражением:

Мна начало периода = (1,1,1) - абсолютная устойчивость

М на конец периода = (0,0,0) - . кризисное финансовое состояние

2) Относительные показатели финансовой устойчивости

Относительные показатели финансовой устойчивости характеризуют степень зависимости любого предприятия от внешних источников финансирования. Эти показатели анализируются в динамике.

Таблица – Относительные показатели финансовой устойчивости

Название коэффициента

|

Что характеризует

|

Расчет

|

Интервал

|

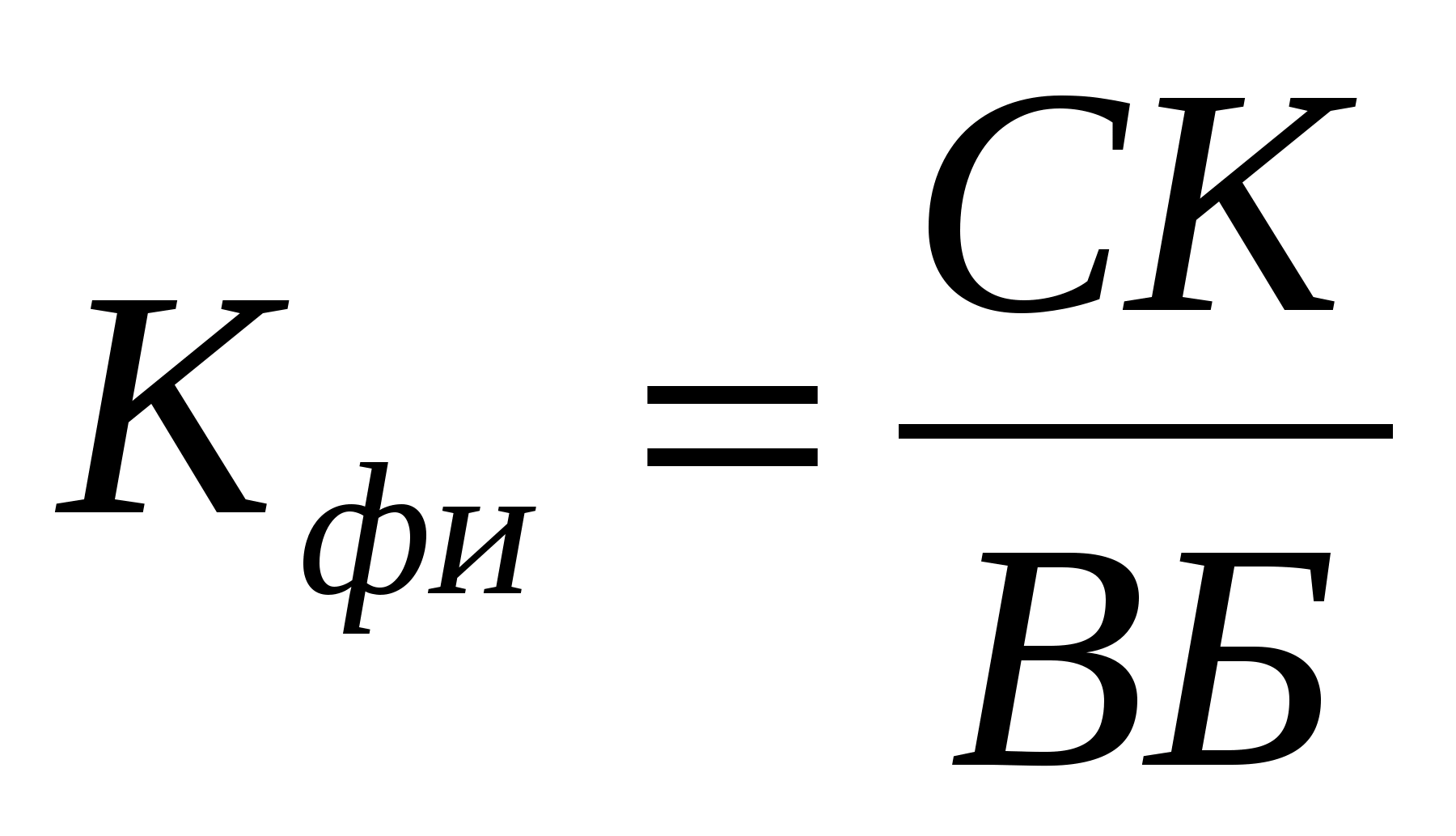

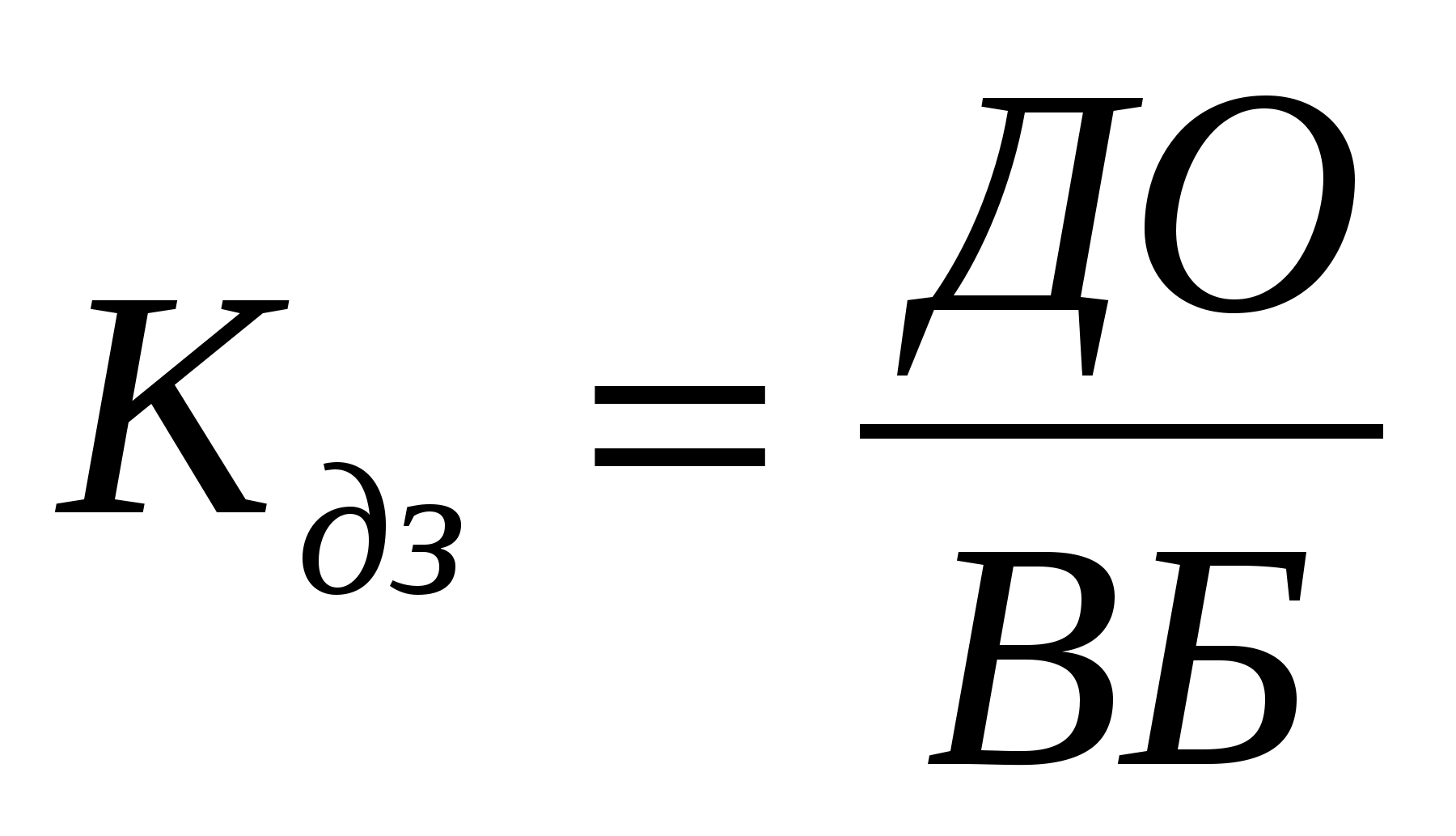

1. коэффициент финансовой независимости

|

долю собственного капитала во всем имуществе

|

|

рекомендуемое значение: Кфи= 0,5; увеличение показывает укрепление финансовой устойчивости

|

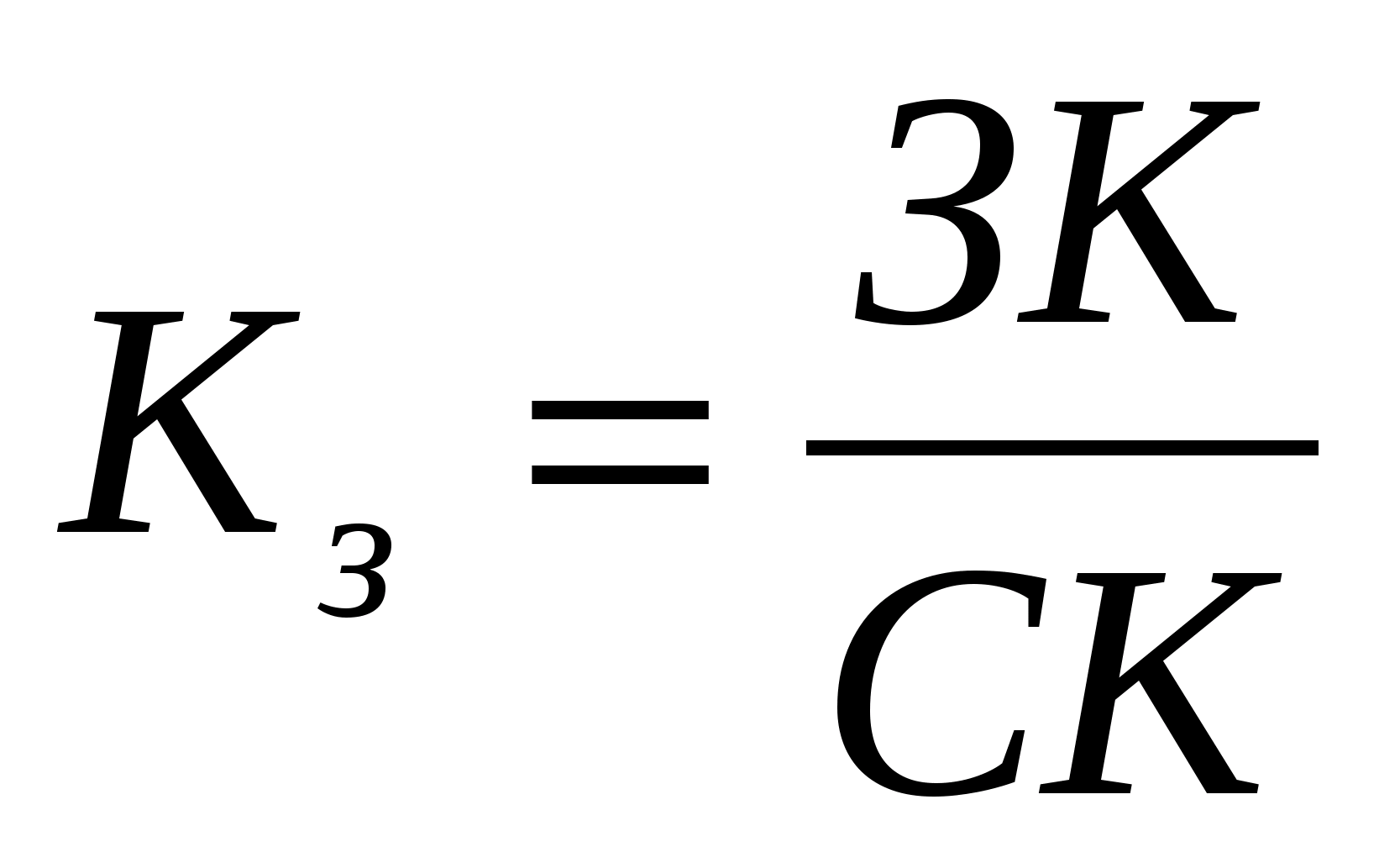

2. коэффициент задолженности (плечо финансового рычага)

|

связь между заемными и собственными источниками

|

|

рекомендуемое значение: Кз ≤0,7

|

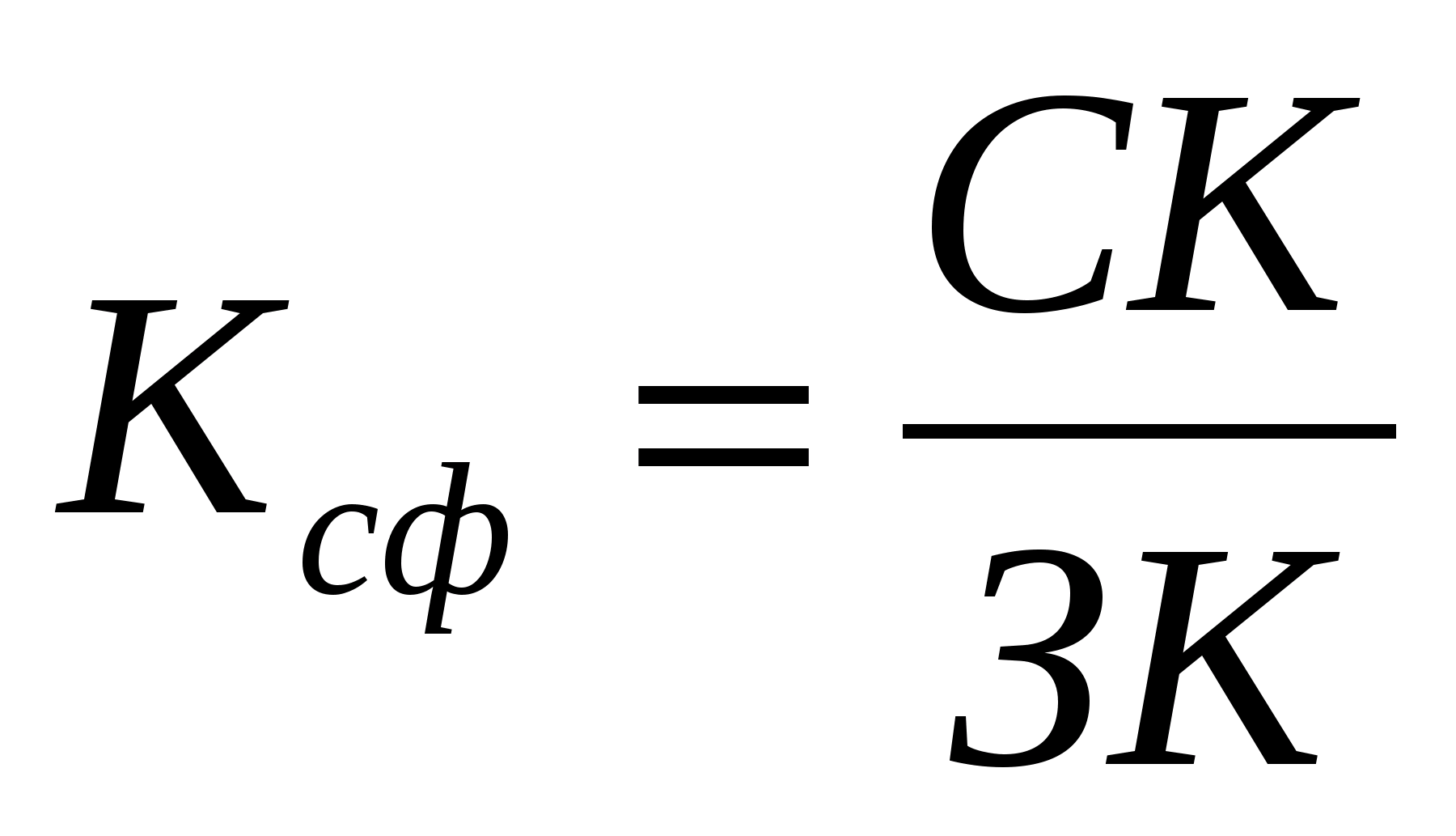

3. коэффициент самофинансирования

|

указывает на возможность покрытия собственным капиталом заемных средств

|

|

значение Ксф стремится к «1»; чем выше значение коэффициента, тем финансовая устойчивость больше и наоборот

|

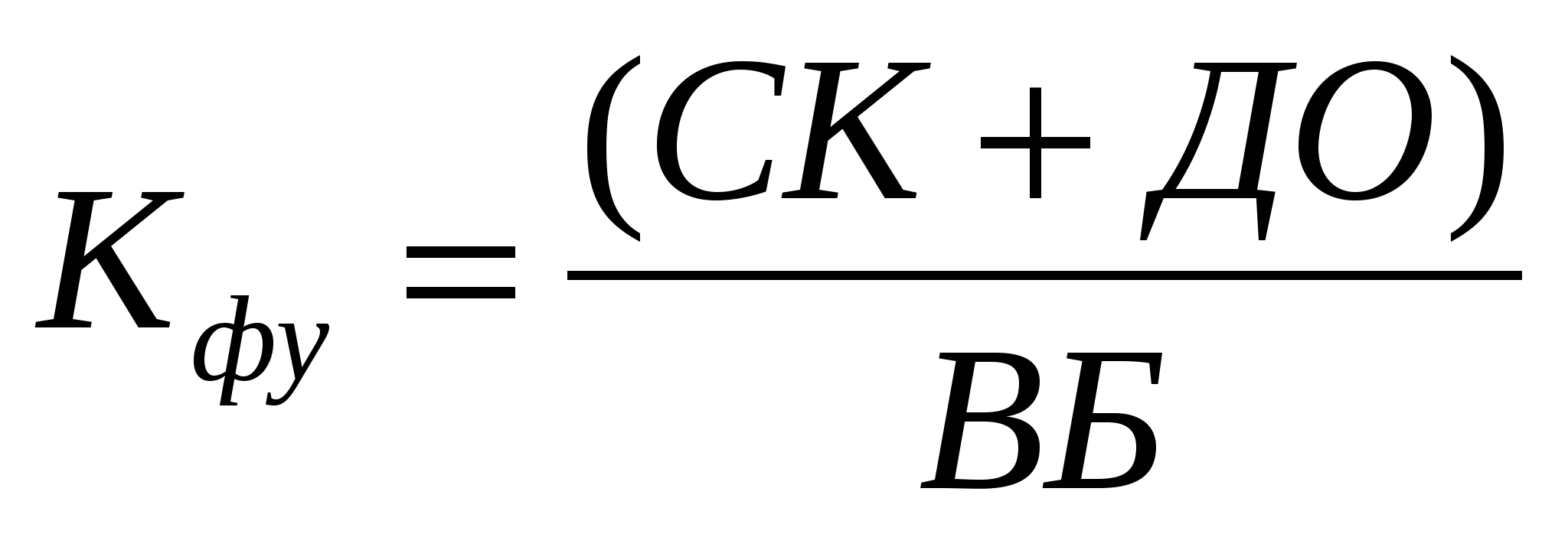

4. коэффициент финансовой устойчивости

|

какая часть имущества финансируется за счет устойчивых источников

|

|

рекомендуемое значение: Кфу ≥0,8

|

5. коэффициент долгосрочного привлечения заемных средств

|

долю долгосрочных обязательств во всех источниках финансирования

|

|

если идет рост коэффициента, то складывается негативная тенденция для предприятия

|

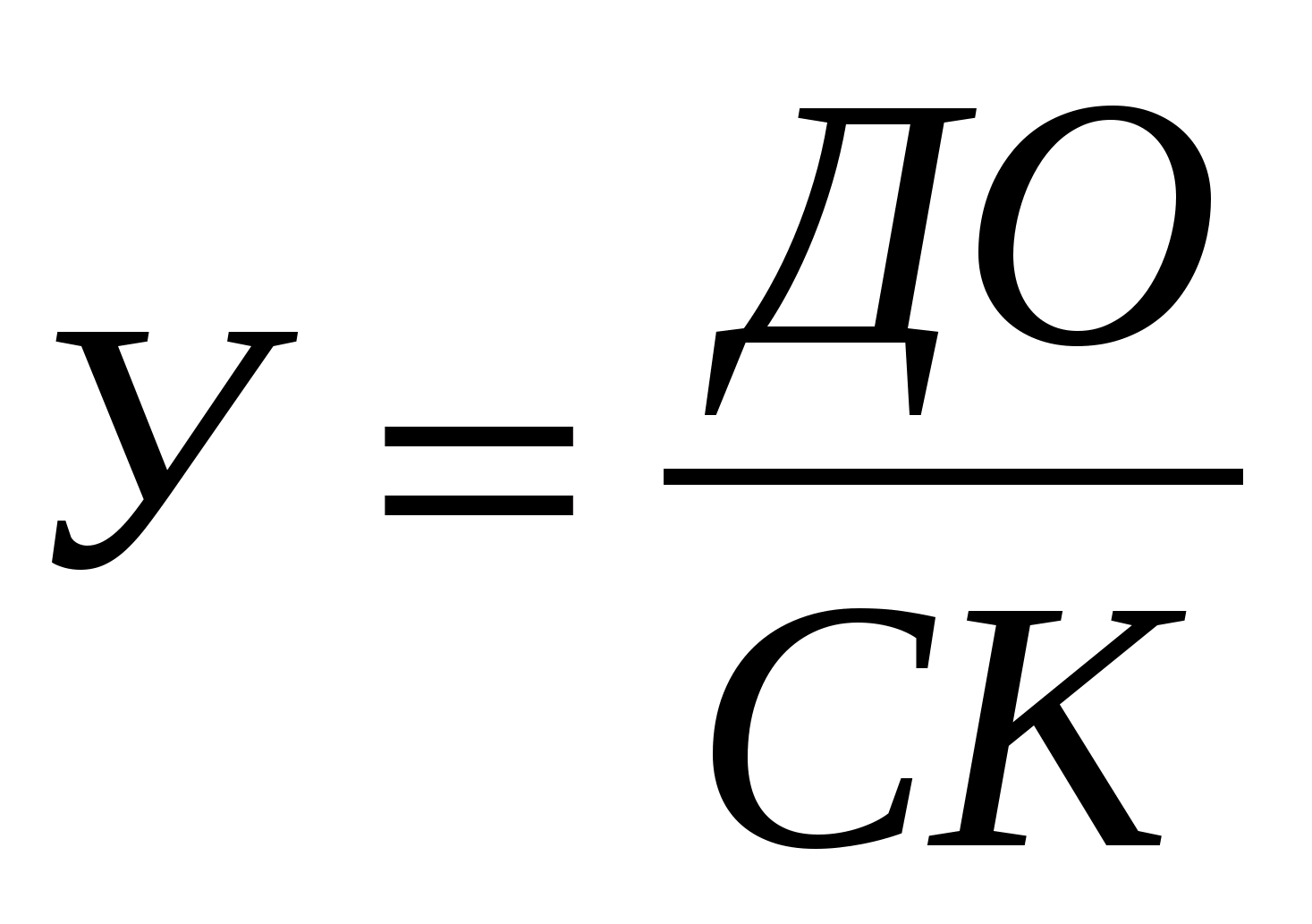

6. уровень финансовоголевериджа

|

сколько рублей долгосрочного заемного капитала приходится на рубль собственных вложенных средств

|

|

чем вышеУ, тем выше риск для вложения средств в предприятие и ниже его потенциал

|

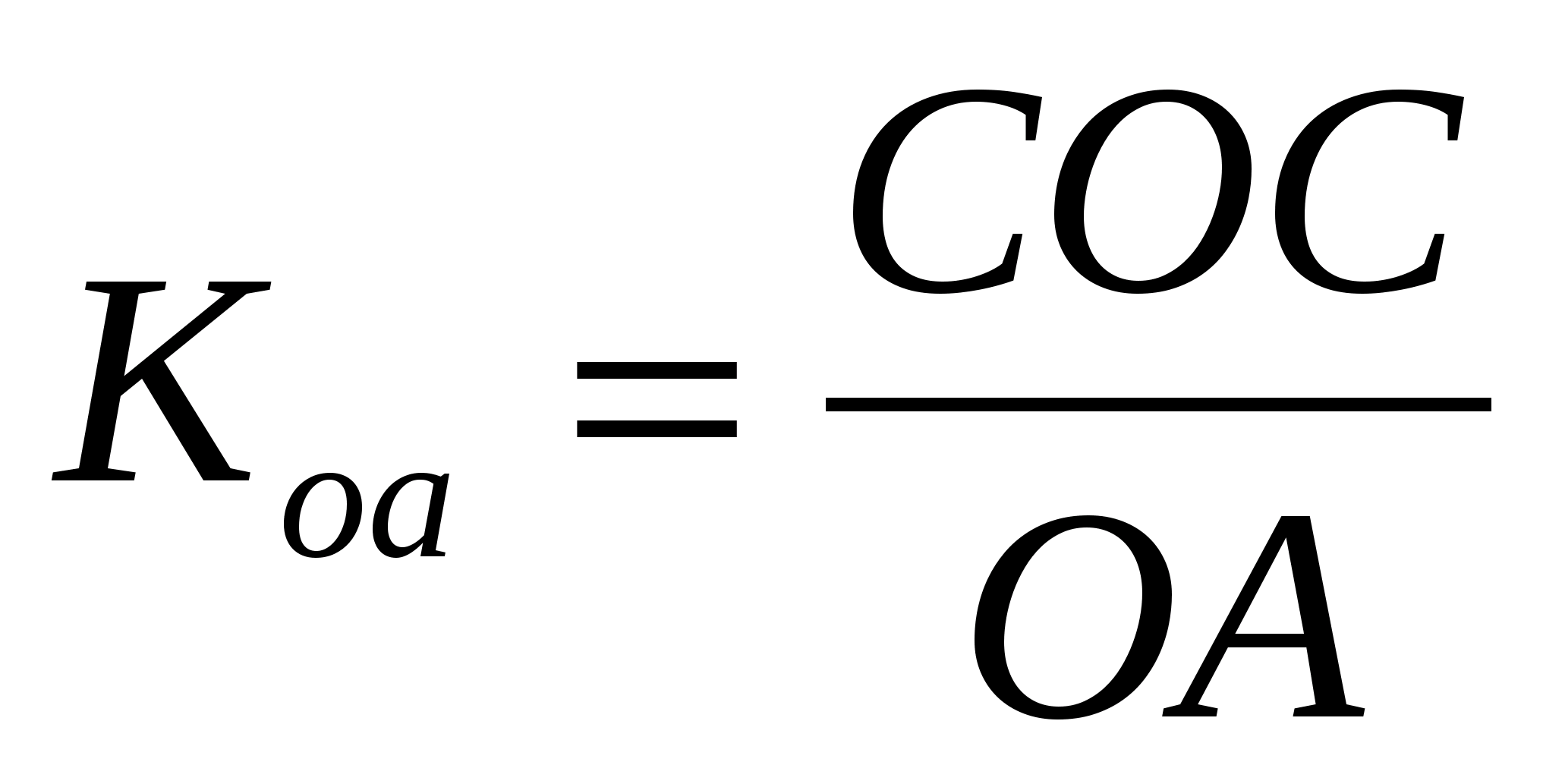

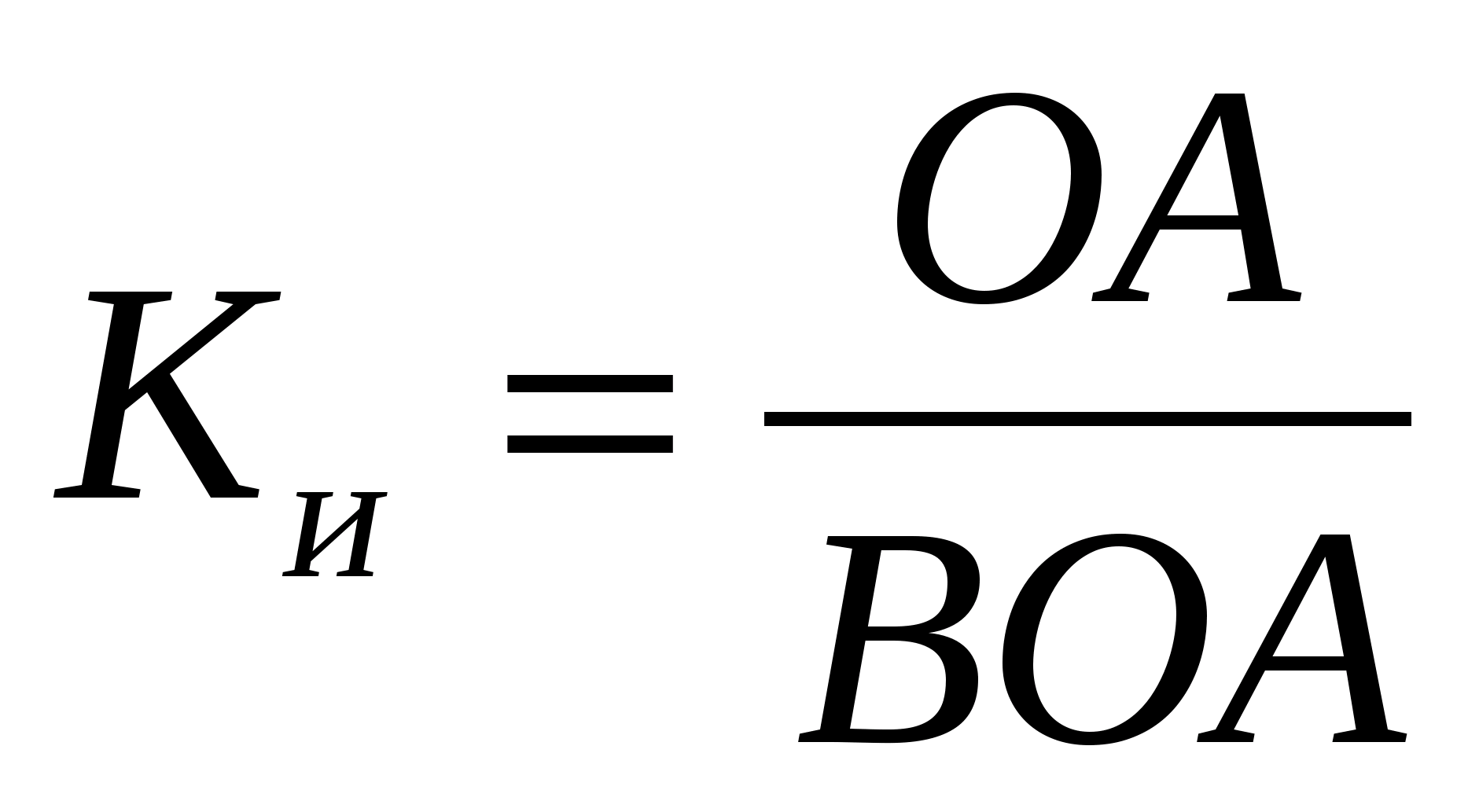

7. коэффициент обеспеченности оборотных активов собственными оборотными средствами

|

возможность предприятия формировать оборотные активы только за счет собственных средств

|

|

в идеале Коа= 1

|

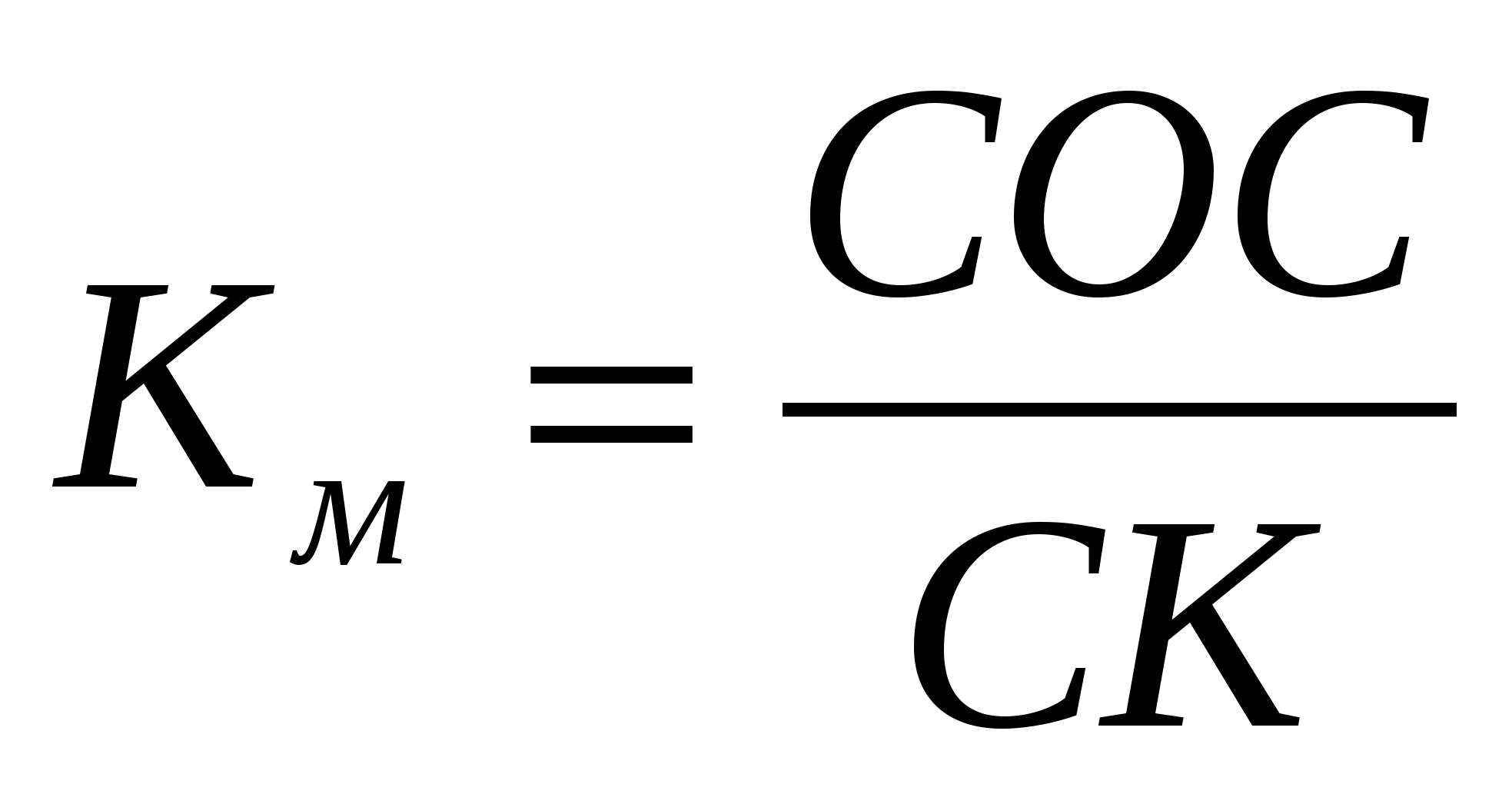

8. коэффициент маневренности

|

насколько мобильны собственные источники

|

|

0,2≥Км ≥0,5

|

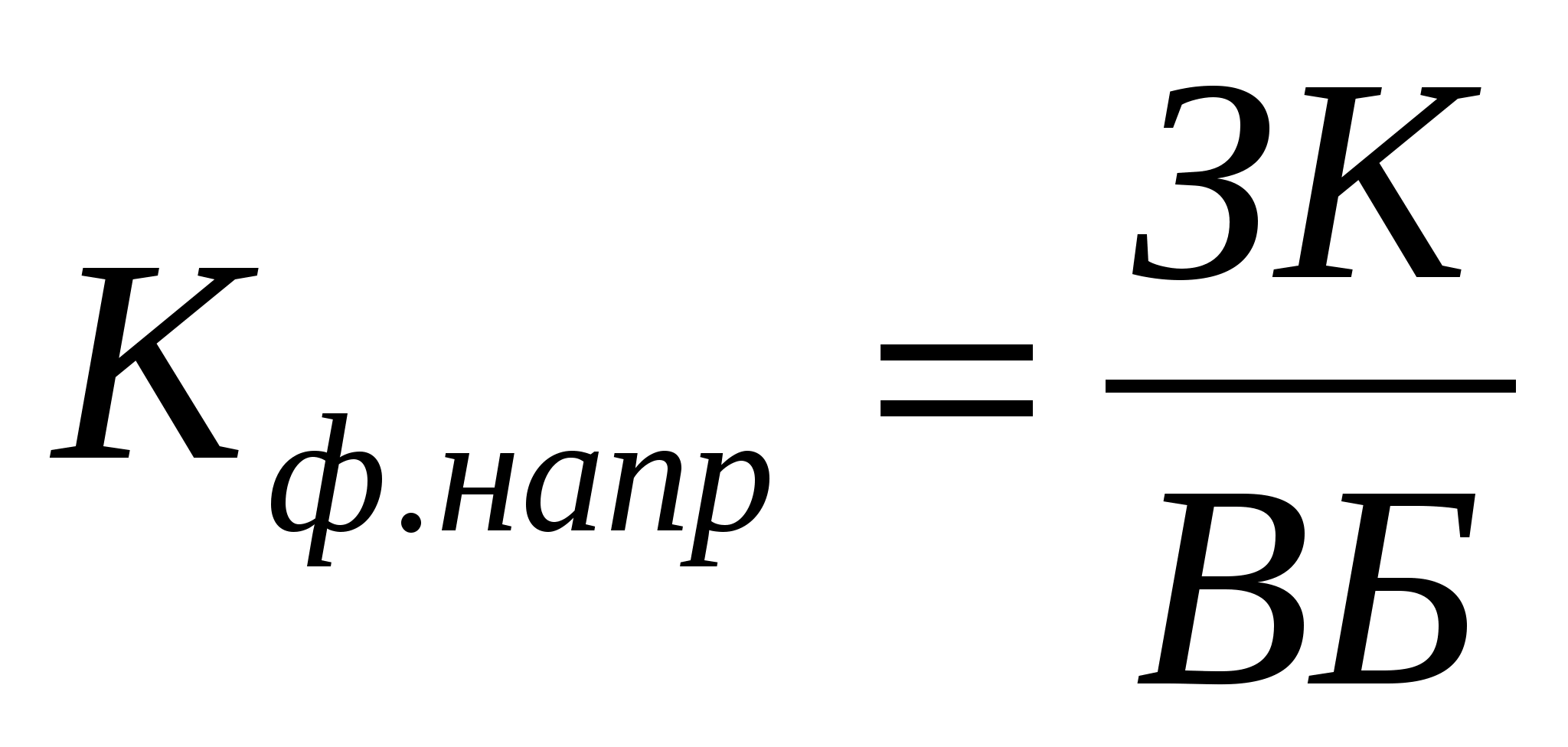

9. коэффициент финансовой напряженности

|

долю заемных средств во всем имуществе

|

|

Кф.напр≤0,5; превышение свидетельствует о сложном финансовом состоянии

|

10. коэффициент соотношения мобильных и иммобилизационных активов

|

сколько внеоборотных активов приходится на рубль оборотных активов

|

|

устанавливается индивидуально для каждого предприятия

|

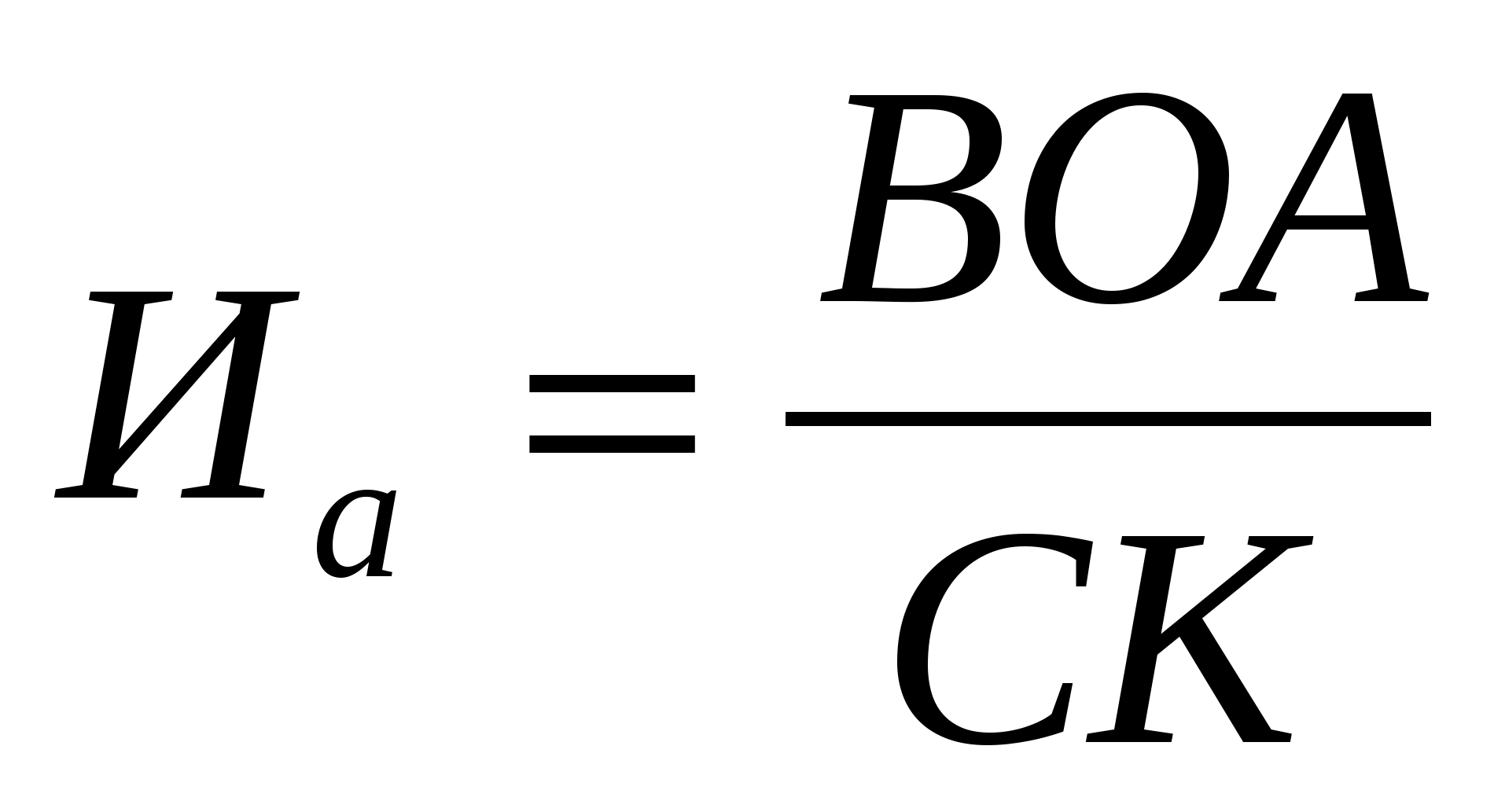

11. индекс постоянного актива

|

долю собственных средств, направленную на формирование основной части производственного потенциала

|

|

индивидуально для каждого предприятия (если Иа=1, то у предприятия нет собственных оборотных средств)

|

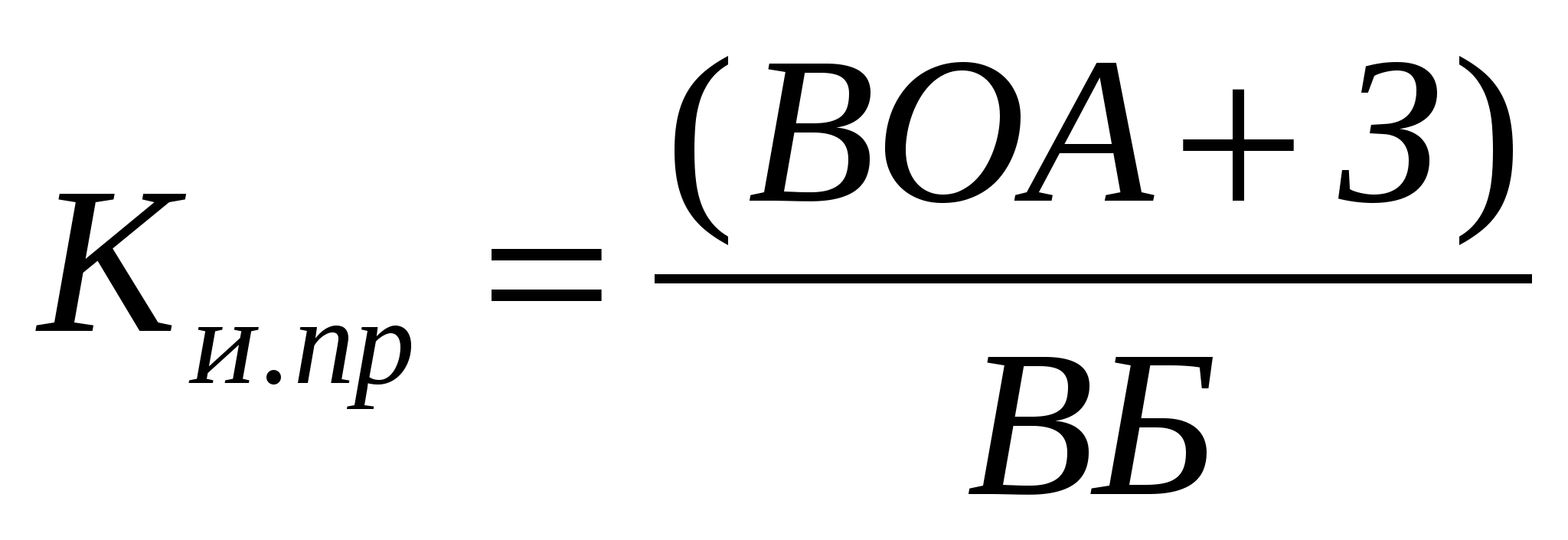

12. коэффициент имущества производственного назначения

|

долю производственных активов в их общей величине

|

|

Ки.пр≥0,5

|

Расчет

Название коэффициента

|

Расчетное значение

|

Отклонение

|

на начало периода

|

на конец периода

|

абсолютное

|

относительное

|

1. коэффициент финансовой независимости

|

0,51

|

0,42

|

-0,09

|

82,14

|

2. коэффициент задолженности (плечо финансового рычага)

|

0,05

|

0,06

|

0,02

|

131,73

|

3. коэффициент самофинансирования

|

20,29

|

15,40

|

-4,89

|

75,92

|

4. коэффициент финансовой устойчивости

|

0,51

|

0,42

|

-0,09

|

82,14

|

5. коэффициент долгосрочного привлечения заемных средств

|

Х

|

Х

|

Х

|

Х

|

6. уровень финансовоголевериджа

|

Х

|

Х

|

Х

|

Х

|

7. коэффициент обеспеченности оборотных активов собственными оборотными средствами

|

1,33

|

0,13

|

-1,21

|

9,38

|

8. коэффициент маневренности

|

0,40

|

0,06

|

-0,34

|

14,56

|

9. коэффициент финансовой напряженности

|

0,02

|

0,03

|

0,00

|

108,20

|

10. коэффициент соотношения мобильных и иммобилизационных активов

|

0,64

|

0,50

|

-0,14

|

78,16

|

11. индекс постоянного актива

|

0,60

|

0,94

|

0,34

|

157,30

|

12. коэффициент имущества производственного назначения

|

0,47

|

0,56

|

0,09

|

118,78

|

Примечание. В таблице использованы сокращения: СК – собственный капитал, ЗК – заемный капитал, ВБ – валюта баланса, ДО – долгосрочные обязательства, СОС – собственные оборотные средства, ОА – оборотные активы, ВОА – внеоборотные активы, З – запасы.

Относительные показатели финансовой устойчивости, рассчитанные по данным анализируемой отчетности, в большей части соответствуют установленным нормам, но также большинство показателей немного уменьшились с начала года. Фактически, абсолютные и относительные показатели финансовой устойчивости не противоречат друг другу и подтверждают финансовое состояние предприятия.

2. Для оценки ликвидности бухгалтерского баланса составить платежный баланс. Рассчитать коэффициенты ликвидности, оценить их динамику и сопоставить с рекомендуемым значением.

Показатели

|

На начало года

|

На конец года

|

1. Внеоборотные активы

|

588

|

714

|

2. Оборотные активы

|

1564

|

1766

|

- запасы

|

754

|

1158

|

- дебиторская задолженность

|

764

|

600

|

- денежные средства

|

46

|

8

|

3. Капитал и резервы

|

1078

|

1356

|

4. Краткосрочные обязательства

|

1074

|

1124

|

- кредиты и займы

|

540

|

968

|

- кредиторская задолженность

|

534

|

156

|

Решение:

Ликвидность − это покрытие обязательств предприятия его активами, срок превращения которых в деньги соответствует сроку погашения

Для анализа платежеспособности за отчетный период баланс предприятия перегруппировывают. Активы собирают в группы по степени ликвидности, а пассивы − по срочности погашения обязательств.

АКТИВЫ:

А1 – наиболее ликвидные активы к ним относятся все статьи денежных средств предприятия и краткосрочные финансовые вложения;

А1н.г. =46 тыс. руб.; А1к.г. = 8 тыс. руб.

А2 – быстрореализуемые активы, дебиторская задолженность и прочие активы (-) иммобилизация;

А2 н.г. = 764 тыс. руб.; А2 к.г. = 600 тыс. руб.

А3 – медленно-реализуемые активы, запасы и затраты, (-) сч. 31(-) НДС (+) расчёты с учредителями (+) долгосрочные финансовые вложения (за исключением вкладов в УК;

А3 н.г. = 754 тыс. руб.; А3 к.г. = 1158 тыс. руб.

А4 – труднореализуемые активы, статьи раздела 1 актива, за исключением статей этого раздела, включенных в предыдущую группу;

А4 н.г. = 588 тыс. руб.; А4 к.г. = 714 тыс. руб.

Пассивы баланса группируются по степени срочности их оплаты:

ПАССИВЫ:

П1–наиболее срочные обязательства, к ним относится кредиторская задолженность и ссуды непогашенные в срок;

П1 н.г. = 534 тыс. руб. ; П2 к.г. = 156 тыс.руб.

П2 – срочные обязательства, краткосрочные кредиты и заемные средства;

П2 н.г. = 540 тыс. руб.; П2 к.г. = 968 тыс.руб.

П3–долгосрочные обязательства, долгосрочные кредиты и займы;

П3 н.г. = 0 тыс. руб.; П3 к.г. = 0 тыс. руб.

П4 – устойчивые пассивы.

П4 н.г. = 1078 тыс. руб.; П4 к.г. = 1356 тыс. руб.

Агрегированный (укрупненный) баланс ликвидности

(тыс.руб.)

Актив

|

На

начало года

|

На

конец года

|

Пассив

|

На

начало года

|

На

конец года

|

Изменения, тыс. руб.

|

на начало года

|

на конец года

|

А1

|

46

|

8

|

П1

|

534

|

156

|

-488

|

-148

|

А2

|

764

|

600

|

П2

|

540

|

968

|

224

|

-368

|

А3

|

754

|

1158

|

П3

|

0

|

0

|

754

|

1158

|

А4

|

588

|

714

|

П4

|

1078

|

1356

|

-490

|

-642

|

Баланс

|

2152

|

2480

|

Баланс

|

2152

|

2480

|

0

|

0

|

Ликвидность баланса (платежеспособность) могут быть: абсолютная, нормальная, недостаточная, неплатежеспособная.

Оцениваем ликвидность баланса на начало года:

А 1 (46) < П1 (534) 1 (46) < П1 (534)

А2 (764) > П2 (540) недостаточная ликвидность

А3 (754) > П3 (0

А4 (588) < П4 (1078)

Оцениваем ликвидность баланс на конец года:

А1 (8) < П1 (156)

А2 (600) < П2 (968) недостаточная ликвидность

А3 (1158) > П3 (0)

А4 (714) < П4 (1356)

Далее рассчитаем коэффициенты ликвидности

Наименование показателя

|

Методика расчета

|

Норматив

|

На начало года

|

На конец года

|

Отклонение

|

1. Коэффициент текущей (общей) ликвидности

|

К тл. = Оборотные активы, без учета долгосрочной дебиторской задолженности / Краткосрочные обязательства

|

от 1,5 до 2,5

|

1,46

|

1,57

|

0,11

|

2. Коэффициент быстрой (промежуточной) ликвидности

|

К бл. = (Денежные средства + Краткосрочные финансовые вложения + Краткосрочная дебиторская задолженность) / Краткосрочные обязательства

|

более 0,8

|

0,75

|

0,54

|

-0,21

|

3. Коэффициент абсолютной ликвидности

|

К ал. = (Денежные средства + Краткосрочные финансовые вложения) / Текущие обязательства

|

более 0,2.

|

0,04

|

0,01

|

-0,03

| |

|

|

Скачать 0.55 Mb.

Скачать 0.55 Mb. 1 (46) < П1 (534)

1 (46) < П1 (534)