33уу. Номер 2 РЦБ. Рынок ценных бумаг

Скачать 0.55 Mb. Скачать 0.55 Mb.

|

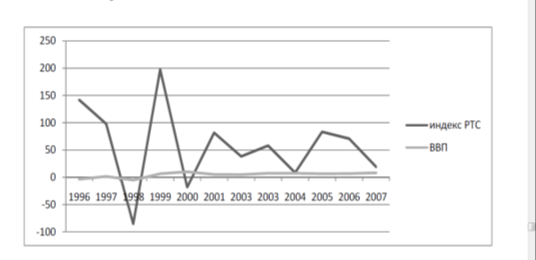

ОСНОВНЫЕ УЧАСТНИКИ ФОНДОВОЙ БИРЖИ руководители биржи, которые отвечают за соблюдение законодательства и правил работы биржи;  специалисты, которые занимаются анализом и проводят консультации;   организаторы торгов, которые обеспечивают осуществление биржевого процесса; маклеры, которые играют на рынке (спекуляцией на бирже могут заниматься и дилеры, и брокеры); Рис. 15 Основные участники биржевых торгов Значение фондовой биржи для рыночной экономики выходит за рамки организованного рынка ценных бумаг. Роль фондовой биржи в развитии рыночной экономики заключается в том, что ее деятельность способствует привлечению на определенных условиях и на определенный срок временно свободных денежных средств путем выпуска и продажи акций и облигаций и их направления создание предприятий, их техническое обновление, переориентацию на выпуск продукции, которая имеет высокий спрос. Фондовая биржа может способствовать переливу капитала из одной отрасли в другую. Благодаря государственному регулированию этих процессов он может направляться в те социально важные сферы, которые больше этого потребуют. Выводы по первой глава Как экономическая категория ценная бумага – это форма существования капитала, специфический товар, инструмент финансового рынка. Рынок ценных бумаг является одним из немногих возможных финансовых каналов, по которым сбережения перетекают в инвестиции. В то же время рынок ценных бумаг предоставляет инвесторам хранить и приумножать их сбережения. Значение фондовой биржи для рыночной экономики выходит за рамки организованного рынка ценных бумаг. Фондовая биржа может способствовать переливу капитала из одной отрасли в другую. 2. Анализ функционирования рынка ценных бумаг в Российской Федерации 2.1 этапы становления рынка ценных бумаг в Российской Федерации Последние десятилетия в России связаны с целым рядом экономических и финансовых преобразований, достижений и кризисов новообразовавшегося рынка. В первую очередь имеются в виду процессы приватизации и акционирования предприятий, становление российского рынка ценных бумаг. Селищев А.С. выделяет несколько этапов развития рынка ЦБ [25]: Первый: 1991-1992 гг. Второй: 1992-1994 гг. Третий: 1994 г 4 квартал 1995 г. Четвертый: 1996 г 17 августа 1998 гг. Пятый: 17 августа 1998 г по настоящее время. В рамках курсовой работы, считаю необходим рассмотреть также дореволюционный и советский этапы развития рынка ценных бумаг в России Этапы становления рынка ЦБ представлены в таблице 1.(Приложение 1) Таким образом, новейшая история становления РЦБ РФ бумаг только начинается. За десятилетие стремительного развития фондового рынка России было пройдено и достигнуто многого: моделирование современной инфраструктуры высшего технологического и регулятивного класса, рекорды скачки показателей рынка в противоположные стороны, формирование сообщества профильных участников рынка. В это время произошло создание бирж, которые впоследствии стали национальным достоянием и формирование имиджа и международного признания рынка ценных бумаг России. Было достигнуто изменение стереотипа общества о ценных бумагах не как о «фиктивном капитале», а как методе привлечения инвестиций, новой формой гражданского института имущества, что все в совокупности представляет собой основание для преодоления в стране кризиса и получения социально ориентированной рыночной экономики. 2.2 рынок ценных бумаг и его роль в развитии реального сектора экономики Реальный сектор является основой российской экономики, определяющей ее уровень и специализацию. Термин не имеет чёткого законодательного определения. Часто используется в политической лексике и публицистике без конкретизации смысла. При этом реальный сектор можно определить как совокупность отраслей экономики, производящих материальные и нематериальные товары и услуги, за исключением финансово-кредитных и биржевых операций, которые относятся к финансовому сектору экономики. В нем доминируют отрасли по добыче сырья и топлива и производству энергии и материалов. На внешний рынок ориентированы ТЭК, металлургия, значительная часть химии, лесопромышленного комплекса, ОПК и обслуживающие их отрасли (трубопроводный и морской транспорт), остальные отрасли ориентированы на внутренний рынок. Общемировым проявлением усиления взаимосвязи финансового рынка и реального сектора экономики является активизация использования предприятиями механизмов рынка ценных бумаг. Рынок ценных бумаг представляет собой сферу реализации экономических отношений, выражаемых финансовым капиталом, и является частью финансового рынка, на котором капиталы аккумулируются, а затем инвестируются в реальный сектор экономики. В последние годы роль рынка ценных бумаг в инвестиционном процессе активизируется, усиливается его значение в аккумуляции и перераспределении инвестиционных ресурсов. Он начинает выполнять типичные для стран с рыночной экономикой функции, его инструменты активнее используются именно в этом качестве. В контексте рассматриваемого вопроса первичной является именно перераспределительная функция рынка цененных бумаг, то есть обеспечение перетока средств в пользу реального сектора экономики, что, по сути, и определяет уровень его эффективности, однако только ей роль рынка ценных бумаг в современной экономике не исчерпывается. Экономическая роль рынка ценных бумаг в первую очередь определяется его местом в финансировании национального хозяйства (предприятий и государства), что предполагает необходимость наиболее эффективного использования всех имеющихся инвестиционных ресурсов (трансформационная функция) и их перемещения в приоритетные отрасли и производства (инновационная функция). В той части, в какой рынок ценных бумаг основывается на деньгах как на капитале, он является фондовым рынком. В этом своем качестве есть составная часть финансового рынка. Фондовый рынок образует значимую часть рынка ценных бумаг. Оставшаяся часть рынка ценных бумаг в силу своих сравнительно небольших размеров не получила специального названия. Поэтому нередко понятия рынка ценных бумаг и фондового рынка считают синонимами. Употребление термина «фондовый рынок» наиболее приемлемо, когда рассматривается его инвестиционный аспект, что и прослеживается в экономической литературе последних лет. В курсовой работе рассмотрены термины «фондовый рынок» и «рынок ценных бумаг» как равнозначные и обозначающие синонимичные понятия. Эффективно работающий фондовый рынок, как составная часть финансового рынка, служит поставщиком инвестиционных ресурсов в реальный сектор экономики, и ключевую роль в этом играет первичный рынок ценных бумаг. Рассмотрим особенности первичного и вторичного уровней взаимодействия фондового рынка и реального сектора [10]. Первичный фондовый рынок охватывает сделки, при которых финансовые средства, предназначенные для инвестиций, поступают непосредственно инвестору, привлекающему таким способом капитал; именно он отражает объемы и пути направления инвестиций. Вторичный рынок во много раз превосходит первичный рынок по объему производимых операций, но не влияет прямо на размер сбережений и инвестиций в стране, отвечая лишь за постоянное перераспределение денежных ресурсов, уже мобилизованных через первичный рынок. Первичный рынок служит источником инвестиций, если эмитентами являются организации реального сектора. Вторичный рынок ценных бумаг выполняет информационную функцию в экономике, так как может отображать на динамике котировок ценных бумаг события и процессы, происходящие в реальном секторе экономике, в том числе позволяет предвидеть возможность «перегрева» экономики. Вложение средств в ценные бумаги, уже обращающиеся на вторичном рынке, непосредственно не может повлиять на объем инвестиционных ресурсов, которыми будет располагать эмитент. Влияние курса уже размещенных ценных бумаг на производственную деятельность происходит лишь косвенно, когда благоприятная динамика котировок (или вообще их наличие) служит достаточным основанием для повышения рейтинга компании и позитивно отражаться на ее имидже. Но влияние котировок более ранних выпусков на новые выпуски ценных бумаг эмитента велико. Преимущество использования эмиссии акций как источника привлечения ресурсов в производство, в отличие от облигаций, состоит в том, что характер изменения цен на них на рынке оказывает большее влияние на объемы привлекаемых средств. Компания, чьи акции на вторичном рынке поднялись в цене, получает эмиссионный доход и может использовать его на различные цели, направляя его в уставный или резервный фонды. Проанализируем взаимосвязь динамики развития реального сектора и фондового рынка в российской экономике в отдельные периоды времени. Проблема влияния финансового рынка на реальный сектор экономики была достаточно актуальна и до проявившихся в последнее время кризисных явлений, а в современных условиях ее актуальность только возросла. С начала 1990-х гг. и вплоть до 1998 г. в российской экономике продолжался трансформационный спад, характеризовавшийся крайней неравномерностью в отраслевом разрезе. В наименьшей степени пострадали отрасли, обеспечившие себе экспортные рынки (сырьевые отрасли, алкогольное производство и т. д.), в наибольшей – отрасли, производящие конечную продукцию для внутреннего рынка. Опережающими темпами падало производство продукции высокой степени переработки. Таким образом, в процессе трансформации исходная диспропорциональность развития российской экономики, выражавшаяся в гипертрофированном развитии сырьевых отраслей, только усилилась. Возросла зависимость состояния экономики и бюджета страны от мировой конъюнктуры, что внесло дополнительный элемент риска в экономическую ситуацию. Трансформационный спад закончился, когда, понеся неизбежные вследствие самого характера переходных преобразований потери, экономика страны перешла к устойчивому экономическому росту, достигла положительных результатов по всем параметрам. В России первые признаки экономического роста наметились к 1997 г., но это оказался «отложенный экономический рост», нарушенный кризисом 1998 г. В период 1992-1998 гг. все развитие российской экономики происходило на фоне глубокого инвестиционного кризиса, проявлявшегося в нехватке капиталообразующих инвестиций на рынке и нежелании внутренних и внешних инвесторов вкладывать средства в производственный (реальный) сектор экономики, причинами чего были инфляция, высокий рост процентных ставок при неадекватной низкой рентабельности производства, высокая рискованность капиталовложений, продолжительные сроки их окупаемости по сравнению с вложениями в операции с ГКО, негативное влияние теневого сектора, беспрецедентный отток капитала за рубеж. Послекризисный период характеризовался следующими процессами: мобилизация конкурентоспособных мощностей, расширение внутреннего спроса на отечественные инвестиционные товары, опережающие темпы роста инвестиций в основной капитал по сравнению с динамикой ВВП. Динамика темпов роста фондового рынка и ВВП свидетельствует о том, что доходность российского фондового рынка по сравнению с доходностью реального сектора экономики очень сильно колеблется в течение последних десяти лет, что свидетельствует о сохраняющейся высокой волатильности и неопределенности фондового рынка, а также рискованности вложений, даже если учесть высокую доходность в некоторые периоды (рисунок 16).  Рис. 16 Сравнение динамики ежегодных темпов роста ВВП России и индекса РТС5 В 1995 – 1997 гг. рост фондового рынка России происходил на фоне углубляющегося экономического спада, а экономический подъем 1999 – 2001 гг. не привел к сколь-нибудь адекватному росту индекса РТС. Наблюдалась отрицательная корреляционная зависимость. В период кризиса 1998 г. корреляционная зависимость между фондовым рынком и динамикой ВВП прослеживалась положительная. С 1999 г. по 2007 гг. она снова была отрицательная. Обнаруживается закономерность: связь фондового рынка и реального сектора становится сильной во время кризисов, но при сколь- нибудь благополучном развитии экономики они уже либо слабо связаны, либо связаны отрицательной зависимостью. Чтобы «развернуть» фондовый рынок лицом к реальному сектору экономики, необходимо предпринять комплекс мер, стимулирующих обращение предприятий-эмитентов к фондовому рынку для изыскания финансовых ресурсов и привлечения средств инвесторов. При этом надо исходить из того, что чисто спекулятивный период на рынке ценных бумаг закончился. Инвесторов в гораздо большей степени, чем прежде, будут интересовать возможности получения дивидендов и прочих видов доходов от имеющихся у них корпоративных ценных бумаг, а, следовательно, текущие и перспективные показатели работы предприятий. Прежде всего, необходимо повышение мотивации вложений инвесторов в ценные бумаги. Для этого потенциальные инвесторы должны иметь: - гарантии сохранности своих инвестиций; - максимально полную информацию об эмитентах ценных бумаг; - налоговые льготы на инвестиции в ценные бумаги (при первичном их размещении), механизм налогообложения прибылей (но не убытков) от работы на данном рынке, стимулирующий активность инвесторов; - достаточный набор инструментов для работы на рынке ценных бумаг; - отлаженную инфраструктуру фондового рынка.»мелкого инвестора». Предполагаемые меры, способствующие росту заинтересованности предприятий в выходе на фондовый рынок, должны предусматривать: - реструктуризацию предприятий на основе Закона о банкротстве; - законодательные нормы, обеспечивающие предприятиям возможность привлечения средств инвесторов с фондового рынка; - работу с эмитентами для создания благоприятных условий привлечения ими средств инвесторов через финансовый рынок. Громадный инвестиционный потенциал, составляющий в целом по России величину порядка 30-50 млрд. долл. США, сосредоточен в руках населения. Именно на привлечение этих средств необходимо ориентировать предприятия-эмитенты. Положительный опыт работы в этом направлении уже есть. В Москве созданы и успешно работают с частными инвесторами два фондовых центра (магазина). Таким образом, задача обновления экономики государства выдвигает на одно из первых мест проблему привлечения инвестиций, прежде всего, в реальный сектор экономики, образующий основу экономической системы государства. Эта задача решается с помощью инструментов и механизмов рынка ценных бумаг (РЦБ), который является одним из важнейших сегментов любой рыночной системы. Ключевая роль в привлечении инвестиций в реальный сектор экономики принадлежит первичному рынку ценных бумаг, выступающему прямым источником их финансирования посредством осуществления эмиссии. Характер и динамика изменений курсов ценных бумаг на вторичном рынке также способны оказывать влияние на реальный сектор через дополнительную эмиссию и влияние на инвестиционную привлекательность. Выводы по второй главе Новейшая история становления РЦБ РФ бумаг только начинается. За десятилетие стремительного развития фондового рынка России было пройдено и достигнуто многого: моделирование современной инфраструктуры высшего технологического и регулятивного класса, рекорды скачки показателей рынка в противоположные стороны, формирование сообщества профильных участников рынка. В это время произошло создание бирж, которые впоследствии стали национальным достоянием и формирование имиджа и международного признания рынка ценных бумаг России. Задача обновления экономики государства выдвигает на одно из первых мест проблему привлечения инвестиций, прежде всего, в реальный сектор экономики, образующий основу экономической системы государства. Эта задача решается с помощью инструментов и механизмов рынка ценных бумаг (РЦБ), который является одним из важнейших сегментов любой рыночной системы. 3. Российский рынок ценных бумаг в период экономической нестабильности 3.1 современное состояние рынка ценных бумаг Рынок ценных бумаг в России отражает состояние её экономики, но в тоже время сильно зависит от геополитической ситуации. За последний год произошло множество потрясений для фондового рынка. Примерно со второй половины 2014 г. в РФ начался полномасштабный финансовый кризис. Стремительное падение курса национальной валюты, отток инвестиции вследствие снижения доверия к российской экономике со стороны инвесторов стали первыми признаками спада. Уверенности в финансовом крахе добавляло падение цен на нефть - почти на 50 % с июня 2014 г. Не прошли бесследно и международные санкции. Таким образом, можно выделить основные факторы, которые повлияли на рынок ценных бумаг в 2014 году (рисунок 17).      Основные факторы, которые повлияли на рынок ценных бумаг в 2014 году Санкции результатом противоречий Запада с Россией стали взаимные экономические и политические санкции; . |