Банковская система России и кредитно-денежная политика Центральн. России

Скачать 0.54 Mb. Скачать 0.54 Mb.

|

|

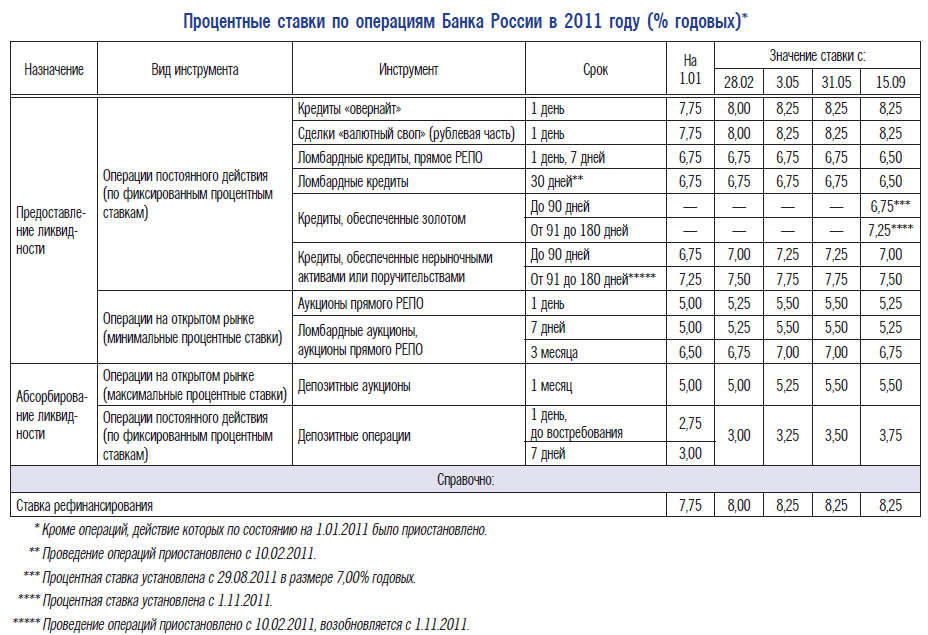

Глава 2. Кредитно-денежная политика Центрального банка 2.1 Сущность, понятия и цели кредитно-денежная политики ЦБ Денежно-кредитная (или монетарная) политика – это политика государства, воздействующая на количество денег в обращении с целью обеспечения стабильности цен, полной занятости населения и роста реального объема производства. Осуществляет монетарную политику Центральный банк. Обычно денежно-кредитная политика ЦБ направлена на достижение и сохранение финансовой стабилизации, в первую очередь укрепление курса национальной валюты и обеспечение устойчивости платежного баланса страны. Центральный банк выполняет свою часть – денежно-кредитную политику, он отвечает за её проведение. Банк России по своей сути эквивалентен центральным эмиссионным банкам других стран. В качестве своей основной функции, Банк России формирует и претворяет в жизнь кредитно-денежную политику государства. Спектр деятельности Банка России весьма широк: от действия в качестве агента государства и управления банковскими холдинг-компаниями до обеспечения необходимого количества денег. В соответствии с Федеральным законом РФ «О Центральном банке Российской Федерации (Банке России)» Банк России является юридическим лицом. Уставный капитал и иное имущество Банка России являются федеральной собственностью, при этом Банк России наделён имущественной и финансовой самостоятельностью8. Полномочия по владению, пользованию и распоряжению имуществом Банка России, включая золотовалютные резервы Банка России, осуществляются самим Банком России в соответствии с целями и в порядке, которые установлены. Изъятие и обременение обязательствами имущества Банка России без его согласия не допускаются, если иное не предусмотрено федеральным законом. Финансовая независимость Банка России выражается в том, что он осуществляет свои расходы за счет собственных доходов. Банк России вправе защищать интересы в судебном порядке, в том числе в международных судах, судах иностранных государств и третейских судах. Государство не отвечает по обязательствам Банка России, так же, как и Банк России – по обязательствам государства, если они не приняли на себя такие обязательства или если иное не предусмотрено федеральными законами. Банк России не отвечает по обязательствам кредитных организаций, а кредитные организации не отвечают по обязательствам Банка России, за исключением случаев, когда Банк России или кредитные организации принимают на себя такие обязательства. По мнению доктора экономических наук С.А. Андрюшина, «Банк России де-юре не является органом государственной власти, но вместе с тем по своим правовым полномочиям, отражённым в его целях и функциях, де-факто относится к органам государства, поскольку реализация его целей и функций предполагает применение мер государственного принуждения»9. Доктор юридических наук А. Г. Братко выделяет «принцип независимости как ключевой элемент статуса Центрального банка Российской Федерации, проявляющийся прежде всего в том, что Банк России не входит в структуру федеральных органов государственной власти и выступает как особый институт, обладающий исключительным правом денежной эмиссии и организации денежного обращения»10. Доктора юридических наук, профессора Г. А. Тосунян и А. Ю. Викулин считают, что «Банк России является одним из органов государственной власти». Такой вывод они делают из ч. 2 ст. 75 Конституции РФ, где содержится формулировка: «защита и обеспечение устойчивости рубля – основная функция Центрального банка РФ, которую он осуществляет независимо от других органов власти». Однако даже они признают, что «Банк России… не относится к числу органов, которые осуществляют государственную власть в общепринятом (классическом) смысле этого слова»11. Банк России начал свое существование с принятием закона «О Банке России» в декабре 1990 года. Он независим от распорядительных и исполнительных органов государственной власти. Он может быть распущен и ликвидирован только специальным законодательным актом. Банк России экономически самостоятелен, то есть осуществляет свои расходы за счет собственных доходов. Однако Банк России в проведении кредитно-денежной политики не руководствуется стремлением к прибыли, а проводит политику улучшения состояния экономики в целом. Банк России является «банком банков», он предоставляет кредиты и принимает вклады только от депозитных учреждений. Он имеет право выпускать в обращение денежные знаки, которые, тем самым, образуют предложение бумажных денег. Такую функцию другие банки в РФ не имеют. Основными целями деятельности Банка России, выделенными в законе «О Центробанке» являются: - защита и обеспечение устойчивости рубля, в том числе его покупательной способности и курса по отношению к иностранным валютам; - развитие и укрепление банковской системы Российской Федерации; - обеспечение эффективного и бесперебойного функционирования системы расчетов. Получение прибыли не является целью деятельности Банка России»12. Кредитно-денежное регулирование экономики России осуществляется Банком России путем определения норм обязательных резервов, учетных ставок по кредитам, предоставляемым банкам, установлением экономических нормативов для банков, проведением операций с ценными бумагами. Банк России, как агент правительства, управляет правительственными депозитами. Почти все правительственные доходы и расходы проходят по его счетам. Банк России управляет государственным долгом, изменяя количество облигаций, находящихся в обращении, проводя ту или иную кредитно-денежную политику. «Основные функции банков, как отмечается в трудах классиков-финансистов, вытекают из трех главных функций денег: средство платежа, мера стоимости и средство накопления (еще выделяют две – средство обращения и мировые деньги). В соответствии с этим рассматривается тройная функция центрального банка: - осуществление денежной политики; - организация системы платежей; - контроль банковской деятельности. Денежная политика призвана способствовать стабилизации реальной стоимости денежной единицы измерения. Контроль банковской деятельности должен обеспечивать защиту вкладов, являющихся средствами денежного обращения и средствами накопления. Система платежей призвана сделать деньги эффективным и безопасным средством расчетов. Все эти кажущиеся различными функции в реальных условиях тесно взаимосвязаны. Поэтому, чтобы избежать внезапных финансовых потрясений, необходимо учитывать в банковской деятельности все особенности очень строгих и, вместе с тем, достаточно гибких законов денежного обращения. Основной функцией любого центрального банка является осуществление контроля за движением денежной массы и кредита, но это общее положение, безусловно, нуждается в конкретизации. Реализация денежно-кредитной политики в 2011 году происходит в условиях неопределенности в динамике мировой экономики, обостряемой региональными и межрегиональными финансово-экономическими дисбалансами, сохранения инфляционных рисков и рисков для устойчивости экономического роста в России, обусловливающих необходимость принятия решений, обеспечивающих баланс между ними. Снижение в 2009-2010 годах процентных ставок по операциям Банка России и реализованный ранее комплекс антикризисных мер сформировали благоприятные условия для функционирования банковского сектора и относительно устойчивого повышения кредитной активности банков, соответствующего темпам восстановления и развития экономической активности. Это позволило Банку России в текущем году перейти к использованию преимущественно стандартных инструментов денежно-кредитного регулирования в условиях последовательного повышения гибкости курсообразования и усиления роли процентной политики. Вместе с тем при необходимости Банк России может использовать и другие инструменты для поддержки банковского сектора, в том числе те, действие которых ранее было приостановлено. В ближайшие годы российской экономике необходимо преодолеть последствия мирового финансовоэкономического кризиса и выйти на траекторию устойчивого роста. В связи c этим главной целью денежно кредитной политики в предстоящий трехлетний период является удержание инфляции в границах 5-7% в годовом выражении. Обеспечение контроля над инфляцией и поддержание ее на стабильном уровне будет способствовать формированию низких инфляционных ожиданий, оживлению деловой активности. В целях повышения эффективности денежно-кредитной политики Банк России продолжит движение в сторону свободного курсообразования, не препятствуя динамике обменного курса рубля, формирующейся на основе фундаментальных макроэкономических факторов. При этом Банк России сохранит свое присутствие на внутреннем валютном рынке с целью сглаживания чрезмерных колебаний рублевой стоимости бивалютной корзины. Сокращение интервенций на внутреннем валютном рынке, повышение гибкости обменного курса рубля и постепенное сворачивание антикризисных мер будут способствовать усилению роли процентной политики Банка России в снижении инфляции и инфляционных ожиданий экономических агентов. Процентная политика предполагает постепенное сужение коридора процентных ставок по операциям Банка России для снижения волатильности ставок денежного рынка. На уровень ликвидности и процентные ставки этого рынка также будут оказывать существенное влияние дефицит государственного бюджета, действия Правительства Российской Федерации по сокращению этого дефицита, ориентация на внутренние заимствования для его финансирования. Поэтому эффективность действий Банка России в области денежно-кредитной политики в значительной степени будет зависеть от состояния государственных финансов, успешности проведения умеренно жесткой бюджетной политики, предусмотренной параметрами проекта федерального закона «О федеральном бюджете на 2011 год и на плановый период 2012 и 2013 годов». Преодоление острой фазы кризиса и восстановление роста экономики определяют постепенное сокращение применения специальных антикризисных мер. Основную роль в денежнокредитном регулировании будут играть стандартные инструменты. Финансово-экономический кризис ярко продемонстрировал, насколько сильное влияние проблемы в финансовом секторе оказывают на состояние практически всех секторов экономики. С учетом уроков кризиса и опыта его преодоления Банк России намерен содействовать укреплению финансовой стабильности, в частности, повышая требования к финансовой устойчивости и к управлению рисками кредитных организаций, способствуя дальнейшей консолидации и капитализации в банковском секторе. Усиление конкуренции потребует изменения модели развития кредитных организаций в направлении большей диверсификации банковской деятельности, снижения концентрации рисков. Одновременно это будет способствовать развитию российской экономики и повышению ее конкурентоспособности на международной арене. С целью повышения эффективности своих действий Банк России при проведении денежно-кредитной политики учитывает ситуацию на финансовых рынках, риски, обусловленные ростом денежных агрегатов, кредитов и цен на активы. Банк России будет уделять особое внимание более широкому анализу тенденций в динамике денежных и кредитных показателей, чтобы своевременные действия в области денежно-кредитной политики и банковского регулирования и надзора могли способствовать предотвращению возникновения дисбалансов в финансовом секторе экономики и, таким образом, содействовать не только выполнению задачи по снижению инфляции, но и поддержанию финансовой стабильности и общего макроэкономического равновесия. В целях обеспечения доверия к проводимой денежно-кредитной политике Банк России расширяет практику разъяснения широкой общественности причин и ожидаемых последствий принимаемых решений. В рамках подготовки к введению режима таргетирования инфляции будет продолжена работа по совершенствованию методов экономического моделирования и прогнозирования и механизмов принятия решений относительно изменений параметров проводимой Банком России политики. В течение 2010 г. по мере улучшения ситуации в банковском секторе Банк России постепенно сворачивал специальные антикризисные механизмы. К концу 2010 г. было полностью прекращено предоставление Банком России кредитов без обеспечения. В первой половине 2010 года в условиях быстро снижающейся инфляции, низкого совокупного спроса на товары и услуги, вялого роста банковского кредитования Банк России четыре раза принимал решения о снижении своих процентных ставок. За первые 5 месяцев 2010 г. ставка рефинансирования была снижена с 8,75 до 7,75%. С середины 2010 г. макроэкономическая ситуация начала изменяться. Начиная с августа инфляция стала расти. В конце декабря на фоне растущей инфляции было принято решение о повышении процентных ставок на 0,25% по привлекаемым Банком России депозитам13. В начале 2011 года Банк России продолжил ужесточение денежно-кредитной политики. В целях снижения инфляции в январе было принято решение о повышении нормативов обязательных резервов. В феврале Банк России объявил о еще одном повышении нормативов обязательных резервов и о повышении большинства процентных ставок Банка России, включая ставку рефинансирования, на 0,25%. В марте 2011 г. вновь было принято решение о повышении нормативов обязательных резервов. 2.2 Инструменты и методы денежно-кредитной политики ЦБ Принимая во внимание сложившийся к началу текущего года высокий уровень инфляции, а также неустойчивую ситуацию на глобальных товарных и финансовых рынках, для противодействия формированию негативных инфляционных ожиданий Банк России в январе-мае текущего года осуществлял поэтапное повышение процентных ставок по своим операциям, а также увеличивал нормативы обязательных резервов. Во II квартале текущего года начали формироваться тенденции к замедлению темпов роста цен на отдельные виды потребительских товаров и приостановлению повышательного тренда инфляции. Кроме того, появились предпосылки к постепенному ослаблению инфляционного давления со стороны денежного предложения. Анализ кратко- и среднесрочных рисков инфляции дал основания Банку России ожидать замедления роста цен во втором полугодии 2011 года. В связи с этим достигнутый к середине текущего года уровень рыночных процентных ставок рассматривался Банком России как приемлемый для обеспечения на ближайшие месяцы баланса между ограничением инфляционного давления и возможностью замедления экономического роста. Поэтому Банк России в июне-августе оставил без изменения уровень ставки рефинансирования и процентных ставок по своим операциям. Существенное снижение уровня банковской ликвидности в январе-октябре 2011 года было связано со значительным абсорбированием средств по бюджетному каналу, а также со значительным оттоком капитала частного сектора, который обусловил уменьшение степени участия Банка России в операциях на внутреннем валютном рынке, а в сентябре-октябре – переход к нетто- продаже Банком России иностранной валюты. Указанные факторы привели к усилению волатильности процентных ставок денежного рынка. В этих условиях для повышения действенности процентной политики Банком России были приняты решения о сужении интервала процентных ставок по основным операциям по предоставлению и абсорбированию ликвидности.  Рисунок 1 – Процентные ставки по основным операциям Банка России и однодневная ставка MIACR  Рисунок 2 – Процентные ставки по операциям Банка России в 2011 году (% годовых) В целом с начала года ставка рефинансирования, ставки по кредитам «овернайт» и сделкам «валютный своп» были повышены на 0,5 процентного пункта, процентные ставки по другим операциям рефинансирования, за исключением фиксированных ставок по операциям прямого РЕПО и ломбардного кредитования, – на 0,25 процентного пункта, по депозитным операциям – на 0,75 – 1,0 процентного пункта. Изменение процентных ставок по операциям Банка России и сокращение объема свободных банковских резервов оказали влияние на рост краткосрочных ставок рынка межбанковских кредитов (МБК). Если в первые месяцы года в условиях сохранения значительного профицита ликвидности процентные ставки денежного рынка находились вблизи нижней границы процентного коридора по операциям Банка России, то по мере уменьшения объема ликвидных средств и активизации спроса кредитных организаций на рефинансирование произошел сдвиг рыночных процентных ставок к середине этого коридора. Средневзвешенная ставка MIACR по однодневным рублевым кредитам в 2011 году повысилась с 2,7% годовых в январе до 4,5% годовых в сентябре, спред по отношению к фиксированным депозитным ставкам Банка России увеличился на 0,8 процентного пункта. Повышение ставок сопровождалось ростом активности участников рынка: средний оборот рынка рублевых МБК по выборке MIACR возрос с 89,8 млрд. рублей в день в январе до 194,7 млрд. рублей в день в сентябре14. Постепенное улучшение ситуации в реальном секторе экономики в 2011 году, а также пролонгированный эффект реализо ванного смягчения денежно-кредитной политики способствовали дальнейшему снижению стоимости кредитных ресурсов для нефинансовых организаций и физических лиц. Средневзвешенная процентная ставка по рублевым кредитам нефинансовым организациям на срок до 1 года снизилась в августе 2011 года по сравнению с августом 2010 года на 2,1 процентного пункта, до 7,9% годовых. Это минимальное значение указанной ставки за всю историю наблюдений. Средневзвешенная процентная ставка по рублевым кредитам нефинансовым организациям на срок свыше 1 года снизилась с 11,9% годовых в августе 2010 года до 10,3% годовых в августе 2011 года. Средневзвешенная процентная ставка по рублевым кредитам физическим лицам на срок до 1 года за аналогичный период уменьшилась с 27,1 до 22,9% годовых, на срок свыше 1 года – с 17,9 до 17,1% годовых соответственно. Неценовые условия банковского кредитования для нефинансовых организаций смягчались в меньшей степени, чем в предшествующем году. Банки по прежнему придерживались достаточно жестких требований к финансовому положению этой категории заемщиков. Для крупных заемщиков эти требования даже повышались. В сегменте кредитования населения банки продолжали смягчать требования к финансовому положению заемщика и обеспечению по кредиту, увеличивать максимальный срок и объем кредита. Анализ динамики денежных агрегатов позволяет выявлять инфляционные риски в средне- и долгосрочный период. Увеличение совокупного денежного предложения в конце 2009 года и в 2010 году, превысившего рост спроса на деньги, свидетельствовало о возрастании инфляционных рисков в первой половине 2011 года. Вместе с тем сформировавшееся замедление роста денежной массы создает условия для снижения инфляции, обусловленной действием монетарных факторов. В 2010 году уровень годовых темпов прироста денежного агрегата М2 был достаточно высоким – более 30%. Однако с сентября 2010 года годовые темпы прироста рублевой денежной массы постепенно снижались и в 2011 году эта тенденция продолжилась. В результате на 1.09.2011 годовой темп прироста денежной массы М2 составил 20,9% (на 1.01.2011 – 31,1%). В январе-августе 2011 года происходило снижение годовых темпов прироста рублевых депозитов населения и нефинансовых организаций. В то же время уровень годовых темпов прироста рублевых депозитов населения был существенно выше аналогичного показателя у нефинансовых организаций. Так, несмотря на снижение, годовой темп прироста депозитов населения в национальной валюте в среднем за январь-август был равен 33-34% (за январь-август 2010 года – 43 – 44%), в то время как соответствующий показатель в секторе нефинансовых организаций составил порядка 18% (за январь-август 2010 года – около 34%). По состоянию на 1.09.2011 годовой темп прироста рублевых депозитов населения составил 26,8%, а депозитов нефинансовых организаций – 15,1%. Годовые темпы прироста широкой денежной массы (включающей депозиты в иностранной валюте) с декабря 2010 года также стали постепенно уменьшаться, и в январе-августе текущего года эта тенденция продолжилась (на 1.09.2011 они составили 18,8%, на 1.09.2010 – 24,1%). Существенное изменение курсовой динамики с августа 2011 года привело к тому, что объем депозитов в иностранной валюте в рублевом эквиваленте за январь-август 2011 года увеличился на 2,1% (за январь-август 2010 года он сократился на 7,2%). Годовой темп прироста депозитов в иностранной валюте в рублевом выражении на 1.09.2011 составил 8,6% (на 1.09.2010 депозиты в иностранной валюте сократились по сравнению с соответствующей датой 2009 года на 13,8%). Тем не менее уровень валютизации депозитов2 в течение января-августа 2011 года был ниже аналогичного показателя предыдущего года и на 1.09.2011 составил 15,5% (на 1.09.2010 – 16,9%). Согласно предварительным оценкам платежного баланса Российской Федерации, объем наличной иностранной валюты вне банков за девять месяцев 2011 года сократился, однако в существенно меньшей степени, чем за аналогичный период 2010 года. Определенный вклад в рост денежной массы внесло увеличение чистых иностранных активов банковской системы. Их прирост за январь-август 2011 года составил 1509,9 млрд. рублей против 1019,5 млрд. рублей за соответствующий период 2010 года. При этом чистые иностранные активы Банка России увеличились за январь-август 2011 года на 1119,5 млрд. рублей (на 1325,4 млрд. рублей за январь-август предыдущего года). Бюджетный канал в истекший период года перестал быть источником роста денежного предложения. Чистые требования к органам государственного управления со стороны банковской системы сократились за январь-август 2011 года на 2821,3 млрд. рублей, в то время как за соответствующий период 2010 года они возросли на 131,3 млрд. рублей. В январе-августе 2011 года существенно возрос вклад банковского кредитования экономики в увеличение широкой денежной массы. Прирост требований к нефинансовым организациям и населению со стороны банковской системы составил 2805,6 млрд. рублей, то есть более чем в два раза превысил аналогичный показатель за предыдущий год (1148,5 млрд. рублей). Заметное повышение роли кредитной активности в формировании денежного предложения создает основу для более эффективной реализации процентной политики Банка России15. Темп прироста задолженности по кредитам нефинансовым организациям в рублях и иностранной валюте (в рублевом выражении) составил за январь-август 2011 года 13,0% (5,6% за январь-август 2010 года). Задолженность по ним на 1.09.2011 увеличилась по сравнению с аналогичной датой 2010 года на 20,0%, чему в значительной степени способствовало снижение процентных ставок по кредитам. Задолженность по кредитам физическим лицам в рублях и иностранной валюте (в рублевом выражении) за январь-август 2011 года увеличилась на 19,6% (за январь-август 2010 года – на 6,5%). В годовом выражении эта задолженность на 1.09.2011 возросла на 28,5% (на соответствующую дату 2010 года – на 4,0%). Ускорению роста кредитов физическим лицам способствовали повышение потребительской активности населения и смягчение условий кредитования. Развитие долгосрочного кредитования населения в 2011 году дополнительно поддерживалось за счет государственных мер в сфере ипотечного и автокредитования. Улучшение платежной дисциплины заемщиков, а также использование банками различных инструментов по сокращению проблемной задолженности способствовали повышению качества портфеля кредитов нефинансовым организациям и физическим лицам. Удельный вес просроченной задолженности в общем объеме кредитов нефинансовым организациям снизился с 5,3% на 1.01.2011 до 5,1% на 1.09.2011, а в общем объеме кредитов физическим лицам – с 6,9 до 6,1% соответственно. Доля проблемных и безнадежных ссуд в общем объеме совокупного кредитного портфеля российских банков за январь-август 2011 года уменьшилась на 0,6 процентного пункта, до 7,8% на 1.09.2011. За январь-август 2011 года объем фактически сформированных резервов на возможные потери по ссудам увеличился на 2,6% (на 12,3% за аналогичный период 2010 года). По отношению к ссудной задолженности уровень сформированных резервов составил 8,1% на 1.09.2011 (8,8% на 1.01.2011). В 2011 году кредитные риски останутся достаточно высокими, но уже не будут представлять такой серьезной проблемы для банковского сектора, как в период кризиса. Дальнейшему снижению остроты проблемы кредитных рисков послужит, в частности, совершенствование порядка оценки уровня рисков, принятых банками на реальных собственников и аффилированных с ними лиц. С учетом сложившихся тенденций формирования основных макроэкономических показателей ожидаемые темпы прироста денежной массы (агрегата М2) в целом за 2011 год могут составить 18 – 22%, денежной базы в узком определении – 18 – 20%. Указанные оценки близки к показателям третьего варианта денежной программы, представленной в «Основных направлениях единой государственной денежно-кредитной политики на 2011 год и период 2012 и 2013 годов». Однако отдельные показатели денежной программы на 2011 год были уточнены Банком России исходя из их фактической динамики. В 2011 году ожидается менее значительный, чем прогнозировалось ранее, прирост чистых международных резервов органов денежно-кредитного регулирования, что обусловлено в основном снижением сальдо по счету операций с капиталом и финансовыми инструментами. Решения Банка России, обусловившие повышение гибкости курса рубля, способствовали существенному сокращению эмиссионного эффекта от его интервенций на внутреннем валютном рынке. Прирост чистых международных резервов (ЧМР) органов денежно-кредитного регулирования за январь-сентябрь 2011 года составил 0,7 трлн. рублей (1,8 трлн. рублей за аналогичный период 2010 года). В соответствии с уточненным прогнозом платежного баланса прирост ЧМР в целом за 2011 год оценивается в 0,8 трлн. рублей (2,7 трлн. рублей в третьем варианте программы). Это означает, что с учетом прогнозируемого объема денежной базы чистые внутренние активы (ЧВА) органов денежно-кредитного регулирования за 2011 год увеличатся на 0,4 трлн. рублей. Под влиянием динамики показателей бюджетной системы в текущем году существенно изменится структура ЧВА. В условиях профицита расширенного бюджета произошло значительное сокращение чистого кредита расширенному правительству (на 2,2 трлн. рублей за девять месяцев 2011 года), ставшее основным фактором замедления динамики денежной базы и важным каналом абсорбирования банковской ликвидности. При этом использование механизма размещения временно свободных средств федерального бюджета в депозиты в кредитных организациях способствовало снижению влияния бюджетного фактора на уровень банковской ликвидности. За январь-сентябрь 2011 года объем размещенных в кредитных организациях средств федерального бюджета возрос на 0,9 трлн. рублей. В целом за 2011 год сокращение чистого кредита расширенному правительству оценивается в 1,6 трлн. рублей (вместо 0,5 трлн. рублей по третьему варианту денежной программы на 2011 год). В этих условиях, согласно уточненному варианту программы, вероятно увеличение чистого кредита банкам на 1,6 трлн. рублей (в третьем варианте программы – снижение на 1,0 трлн. рублей)16. Указанные изменения в динамике денежно-кредитных показателей в 2011 году учитываются Банком России при использовании инструментов денежно-кредитной политики. В 2011 году Банк России принимал решения о повышении нормативов обязательных резервов с 1 февраля, 1 марта и 1 апреля. В совокупности нормативы обязательных резервов по обязательствам кредитных организаций перед юридическими лицами – нерезидентами в валюте Российской Федерации и в иностранной валюте были повышены с 2,5 до 5,5%, а по обязательствам перед физическими лицами и иным обязательствам кредитных организаций в валюте Российской Федерации и в иностранной валюте – с 2,5 до 4,0%. В результате сумма средств, депонированных кредитными организациями на счетах обязательных резервов в Банке России, возросла со 188,4 млрд. рублей на 1.01.2011 до 347,0 млрд. рублей на 1.10.2011. Усредненная величина обязательных резервов на корреспондентских счетах кредитных организаций и субсчетах в Банке России в течение периода усреднения с 10 сентября по 10 октября 2011 года составила 455,0 млрд. рублей, увеличившись с начала года почти в два раза, или на 221,9 млрд. рублей. В результате постепенного изъятия ликвидности через бюджетный канал объем денежных средств кредитных организаций на корреспондентских и депозитных счетах в Банке России, а также в облигациях Банка России (ОБР) на 1.10.2011 сократился более чем на 1,2 трлн. рублей по сравнению с началом года. Вместе с тем в первой половине года в целом сохранялся высокий уровень ликвидности банковского сектора, что обусловило проведение Банком России в основном операций по абсорбированию свободных денежных средств кредитных организаций. Общий объем депозитных операций Банка России с кредитными организациями в январе-сентябре 2011 года увеличился по сравнению с соответствующим периодом 2010 года в 2,4 раза и составил 62,3 трлн. рублей, из них на депозитные операции «овернайт» пришлось 87,5%, «1 неделя» – 9,3%, «до востребования» – 1,8%. В целях предоставления кредитным организациям возможности более эффективного управления собственной ликвидностью Банк России с 1 марта 2011 года принял решение об изменении времени заключения депозитных сделок через систему «Рейтерс-Дилинг» и через СЭТ ММВБ. Период времени заключения депозитных сделок на условии «овернайт» по системе «Рейтерс-Дилинг» был продлен до 17:00 по московскому времени, а заключение сделок на указанном условии через СЭТ ММВБ стало возможным в рамках не только первой, но и второй торговой сессии. Проведение депозитных аукционов с привлечением средств на срок 3 месяца приостановлено Банком России с 1 января 2011 года в связи с переходом на выпуск трехмесячных ОБР. За январь-сентябрь 2011 года Банк России разместил на первичном рынке ОБР в объеме 0,5 трлн. рублей по рыночной стоимости (1,8 трлн. рублей за аналогичный период 2010 года). При этом объем выплат по погашению ОБР за указанный период составил 1,1 трлн. рублей. По состоянию на 1.10.2011 совокупный объем ОБР в обращении по рыночной стоимости составил 10,3 млрд. рублей. Дополнительным инструментом абсорбирования ликвидности были операции Банка России по продаже государственных ценных бумаг без обязательства обратного выкупа. Объем продажи Банком России ОФЗ из собственного портфеля за январь-сентябрь 2011 года составил 8,0 млрд. рублей. В январе-июле 2011 года в условиях высокого уровня ликвидности в банковском секторе спрос кредитных организаций на большинство инструментов рефинансирования был незначительным – кредитные организации обращались к ним в отдельные периоды, что преимущественно было обусловлено необходимостью осуществления налоговых платежей. Однако начиная с августа на фоне возобновления оттока капитала, связанного с развитием долгового кризиса в еврозоне, объемы рефинансирования кредитных организаций существенно возросли. Валовой кредит Банка России кредитным организациям в целом за январь-сентябрь 2011 года увеличился на 188,6 млрд. рублей. При этом задолженность кредитных организаций по кредитам, обеспеченным ценными бумагами из Ломбардного списка Банка России и нерыночными активами, уменьшилась на 9,6 млрд. рублей, по операциям прямого РЕПО – увеличилась на 199,0 млрд. рублей. В целях обеспечения бесперебойного функционирования платежной системы Банк России ежедневно предоставлял кредитным организациям внутридневные кредиты. За январь-сентябрь 2011 года их объем увеличился по сравнению с соответствующим периодом 2010 года на 25,5% и на 1.10.2011 составил 25,1 трлн. рублей.  Рисунок 3 – Валовой кредит Банка России кредитным организациям и задолженность Банка России по операциям абсорбирования (млрд.руб.) Банк России также предоставлял кредитным организациям кредиты «овернайт» для завершения операционного дня. В январе-сентябре 2011 года их объем составил 167,9 млрд. рублей, увеличившись по сравнению с соответствующим периодом 2010 года на 3,8%17. Среднедневной объем задолженности по операциям прямого РЕПО Банка России за январь-сентябрь 2011 года составил 11,6 млрд. рублей (27,7 млрд. рублей за аналогичный период 2010 года). Общий объем предоставленных кредитным организациям ломбардных кредитов в январе-сентябре 2011 года был равен 42,7 млрд. рублей (в январе-сентябре 2010 года – 57,4 млрд. рублей), из них 34,7 млрд. рублей составили ломбардные кредиты по фиксированной процентной ставке на срок от 1 до 30 календарных дней. Существенно сократился по сравнению с предыдущим годом спрос кредитных организаций на кредиты под залог нерыночных активов. В январе-сентябре 2011 года их объем составил 6,7 млрд. рублей (320,9 млрд. рублей за соответствующий период 2010 года). Операции «валютный своп» в январе-сентябре 2011 года Банком России не проводились вследствие отсутствия спроса на них со стороны кредитных организаций. В 2011 году Банк России завершил работу по созданию нового инструмента рефинансирования кредитных организаций – кредитов, обеспеченных золотом. По состоянию на 1 октября 2011 года возможность проведения операций в соответствии с указанным механизмом имеют кредитные организации шести регионов России (Московского региона, Самарской и Челябинской областей, республик Бурятия и Саха (Якутия), а также Краснодарского края). В октябре Банк России принял решение об увеличении до 180 дней срока предоставления кредитов, обеспеченных золотом, и установлении с 1 ноября 2011 года процентной ставки по указанным кредитам на срок от 91 до 180 дней в размере 7,25% годовых. В рамках работы по свертыванию антикризисных мер Банк России с 3 мая 2011 года приостановил заключение с российскими кредитными организациями генеральных соглашений о предоставлении Банком России кредитным организациям кредитов без обеспечения. В соответствии с принятым в марте 2011 года решением Банк Рос сии с 1 июля 2011 года приостановил заключение сделок прямого РЕПО с кредитными организациями, обеспечением по которым являются акции российских компаний. Советом директоров Банка России также были приняты решения о приостановлении проведения других операций, о возврате к докризисным подходам к формированию Ломбардного списка Банка России. Вместе с тем, учитывая возросшие потребности кредитных организаций в рефинансировании, Банк России в IV квартале 2011 года возобновил применение ряда мер, направленных на поддержание уровня ликвидности банковского сектора: – возобновил предоставление кредитов, обеспеченных поручительствами кредитных организаций; – повысил поправочные коэффициенты, применяемые для расчета стоимости «нерыночных» активов, принимаемых в обеспечение по кредитам Банка России, с 0,2 – 0,5 до 0,5 – 0,8; – возобновляет с 1.11.2011 предоставление кредитов Банка России, обеспеченных активами или поручительствами, на срок от 90 до 180 календарных дней. 2011 году курсовая политика была направлена на сглаживание колебаний курса рубля. Банк России продолжал использовать в качестве операционного ориентира курсовой политики рублевую стоимость бивалютной корзины (сумма 0,45 евро и 0,55 доллара США). Диапазон ее допустимых значений задавался плавающим операционным интервалом, границы которого корректировались в зависимости от объема совершенных валютных интервенций. При этом какие либо целевые значения или фиксированные ограничения на уровень валютного курса Банком России не устанавливались. Механизм курсовой политики предполагал возможность осуществления покупок или продаж иностранной валюты не только при нахождении стоимости бивалютной корзины на границах операционного интервала, но и внутри него. Операционный интервал также включал диапазон, в котором валютные интервенции не совершались. Корректировка границ операционного интервала осуществлялась автоматически при достижении накопленным объемом операций Банка России установленной величины. При этом для компенсации действия факторов систематического дисбаланса спроса и предложения иностранной валюты на внутреннем рынке в расчет указанной суммы не включался объем целевых интервенций. В целях дальнейшего повышения гибкости курсообразования ширина операционного интервала с 1 марта 2011 года была увеличена с 4 до 5 рублей. Одновременно величина накопленных интервенций, приводящих к сдвигу границ интервала на 5 копеек, была снижена с 650 до 600 млн. долларов США. В январе-июле 2011 года благоприятная конъюнктура мировых рынков сырьевых товаров способствовала сохранению существенного притока иностранной валюты в страну, несмотря на ускорение роста импорта и чистый отток капитала частного сектора. В результате на внутреннем валютном рынке в указанный период наблюдалось устойчивое превышение предложения иностранной валюты над спросом на нее, что создавало условия для укрепления рубля. Стоимость бивалютной корзины снизилась с 34,91 рубля на 1 января 2011 года до 33,01 рубля на 31 июля 2011 года.  Рисунок 4 – Интервенции Банка России на внутреннем валютном рынке и динамика рублевой стоимости бивалютной корзины  Рисунок 5 – Динамика реального курса рубля (прирост в % к 1.12.10) В августе-сентябре 2011 года нарастание опасений по поводу долговых проблем в Европе и США и общей неопределенности перспектив роста мировой экономики обусловило значительное усиление неприятия риска инвесторами. На этом фоне наблюдались отток капитала из стран с развивающимися финансовыми рынками и, соответственно, ослабление валют данных стран. Усиление оттока частного капитала из России в августе-сентябре обусловило превышение спроса на иностранную валюту на внутреннем валютном рынке над ее предложением, несмотря на сохраняющийся приток средств от внешнеторговых операций. В этих условиях в рамках действующего механизма курсовой политики Банк России в августе начал проведение операций по продаже иностранной валюты на внутреннем валютном рынке, что позволило сгладить темпы ослабления рубля и сохранить стабильную ситуацию на рынке. Совокупный объем нетто-продажи иностранной валюты Банком России за август-сентябрь составил 7,1 млрд. долларов США. Темпы ослабления номинального курса рубля к основным мировым валютам в этот период были сопоставимы с динамикой курсов валют большинства стран БРИКС. На 1 октября 2011 года рублевая стоимость бивалютной корзины составила 37,1991 рубля, увеличившись на 6,6% по сравнению с началом года. При этом в октябре данный показатель вновь снизился, частично компенсировав произошедшее в предыдущие месяцы повышение, и оставался заметно ниже верхней границы операционного интервала Банка России. С учетом изменения ситуации на внутреннем валютном рынке в I – III кварталах 2011 года Банк России в рамках действующего механизма курсовой политики осуществлял операции как по покупке (январь-август), так и по продаже иностранной валюты на внутреннем валютном рынке (август-сентябрь). Объем нетто-покупки иностранной валюты Банком России на внутреннем валютном рынке за январь-сентябрь 2011 года составил 21,0 млрд. долларов США. В целом за январь-сентябрь 2011 года рубль укрепился к валютам стран – основных торговых партнеров России как в номинальном, так и в реальном выражении. Номинальный эффективный курс рубля к иностранным валютам в сентябре 2011 года по отношению к декабрю 2010 года вырос на 2,2%. Прирост индекса реального эффективного курса рубля за тот же период по предварительным данным составил 1,4%18. 2.3 Проблемы и перспективы кредитно-денежной политики ЦБ Возобновление роста банковского сектора не решило структурных проблем, стремительно нараставших в последнее время, а скорее усугубило их. Кредитование корпоративного и розничного сегментов, хотя и продолжало замедляться, по-прежнему росло высокими темпами: дисбаланс между кредитами и депозитами увеличился за месяц почти на 80 млрд. руб. После провальных темпов июля в августе 2008 г. темпы роста активов, казалось бы, восстановились, достигнув 3.2% за месяц (в июле – 1.0%). При этом и привлеченные, и собственные средства банков росли быстрее, чем в июле: привлеченные средства увеличились за рассматриваемый период на 3.4% (за июль – 0.9%), а собственные – на 2.4% (1.4%). Наибольший вклад в рост ресурсной базы банков в августе текущего года внесли средства клиентов корпоративного сектора, обеспечив более трети прироста активов. Наиболее быстро росли бюджетные счета и депозиты, однако, их вклад был более скромен – около 15% месячного прироста активов. Расширение же иностранных пассивов оказалось исключительно «бухгалтерской» операцией, обусловленной повышением курса доллара к рублю. Объем средств нерезидентов, номинированных в долларах, сократился. В августе 2008 г. продолжалась активная господдержка банковского сектора - объем бюджетных счетов и депозитов вырос на 112 млрд. руб., или более чем на 15%. В отличие от предыдущего месяца рост бюджетных средств почти целиком пришелся на депозиты федерального бюджета, задолженность по которым увеличилась за месяц на 107 млрд. руб. – с 66 до 173 млрд. руб. Основными получателями государственных денег оставалась тройка крупнейших банков: на Сбербанк, ВТБ и Газпромбанк пришлось 85 млрд. руб. (или 80% увеличения средств федерального бюджета в банках). Потребность именно этих банков в дополнительном фондировании остается под вопросом. Так, они не только не испытывали проблем с ликвидностью, но и оказались способными нарастить вложения в иностранные активы (и стали одним из основных каналов оттока капитала из страны). Операции рефинансирования банков со стороны Банка России в августе 2008 г. обеспечили дополнительный рост ресурсной базы на 95 млрд. руб., или примерно на 13% увеличения совокупных активов. Отметим, что рефинансирование оказалось в меньшей степени сконцентрированным среди крупнейших и государственных банков, чем размещение бюджетных средств. На первую тройку крупнейших банков пришлось 53% от прироста обязательств кредитных организаций перед Банком России, а более 20% досталось мелким и средним банкам, тогда как на долю этих последних пришлось лишь менее 8% прироста бюджетных ресурсов. С сентября 2008 г. условия формирования денежного предложения кардинально ухудшились. Сокращение международных резервов Банка России за сентябрь-ноябрь в рублевом эквиваленте превысило 2.5 трлн. руб. Денежная база в широком определении за три осенних месяца сократилась сильнее, чем за предыдущие восемь - на 3.0%. Ни сокращение остатков на счетах бюджета в Банке России (около 500 млрд. руб.), ни беспрецедентное наращивание кредита банкам (на 2.0 трлн. руб.) не смогли обеспечить положительной динамики денежного предложения. Осеннее развитие событий в монетарной сфере является аналогом ситуации, ожидаемой здесь в 2009 г.: динамика денежного предложения в следующем году будет определяться исключительно возможностями Банка России по рефинансированию кредитных организаций и правительства – по наращиванию госрасходов и предоставлению средств госкорпорациям. В 2010 г., при среднегодовом валютном курсе в 30 руб./долл., уменьшение объема валютных резервов на 90 млрд. долл. – это эквивалентно 2.7 трлн. руб. сокращения активов Банка России. В подобных условиях обеспечение роста широкой денежной базы на 13-15% потребует не менее 3.6 трлн. руб. внутренних источников денежной эмиссии. В зависимости от конкретных механизмов реализации бюджетной и денежной политики в 2009 г. этот объем может быть распределен между кредитованием банков со стороны Банка России, увеличением расходной части бюджета и покупкой Центробанком государственных ценных бумаг. В ближайшие годы российской экономике необходимо преодолеть последствия мирового финансовоэкономического кризиса и выйти на траекторию устойчивого роста. В связи c этим главной целью денежно-кредитной политики в предстоящий трехлетний период является удержание инфляции в границах 5-7% в годовом выражении. Обеспечение контроля над инфляцией и поддержание ее на стабильном уровне будет способствовать формированию низких инфляционных ожиданий, оживлению деловой активности. В целях повышения эффективности денежно-кредитной политики Банк России продолжит движение в сторону свободного курсообразования, не препятствуя динамике обменного курса рубля, формирующейся на основе фундаментальных макроэкономических факторов. При этом Банк России сохранит свое присутствие на внутреннем валютном рынке с целью сглаживания чрезмерных колебаний рублевой стоимости бивалютной корзины. Сокращение интервенций на внутреннем валютном рынке, повышение гибкости обменного курса рубля и постепенное сворачивание антикризисных мер будут способствовать усилению роли процентной политики Банка России в снижении инфляции и инфляционных ожиданий экономических агентов. Процентная политика предполагает постепенное сужение коридора процентных ставок по операциям Банка России для снижения волатильности ставок денежного рынка. На уровень ликвидности и процентные ставки этого рынка также будут оказывать существенное влияние дефицит государственного бюджета, действия Правительства Российской Федерации по сокращению этого дефицита, ориентация на внутренние заимствования для его финансирования. Поэтому эффективность действий Банка России в области денежно-кредитной политики в значительной степени будет зависеть от состояния государственных финансов, успешности проведения умеренно жесткой бюджетной политики, предусмотренной параметрами проекта федерального закона «О федеральном бюджете на 2011 год и на плановый период 2012 и 2013 годов». Преодоление острой фазы кризиса и восстановление роста экономики определяют постепенное сокращение применения специальных антикризисных мер. Основную роль в денежнокредитном регулировании будут играть стандартные инструменты. Финансовоэкономический кризис ярко продемонстрировал, насколько сильное влияние проблемы в финансовом секторе оказывают на состояние практически всех секторов экономики. С учетом уроков кризиса и опыта его преодоления Банк России намерен содействовать укреплению финансовой стабильности, в частности, повышая требования к финансовой устойчивости и к управлению рисками кредитных организаций, способствуя дальнейшей консолидации и капитализации в банковском секторе. Усиление конкуренции потребует изменения модели развития кредитных организаций в направлении большей диверсификации банковской деятельности, снижения концентрации рисков. Одновременно это будет способствовать развитию российской экономики и повышению ее конкурентоспособности на международной арене. С целью повышения эффективности своих действий Банк России при проведении денежнокредитной политики будет учитывать ситуацию на финансовых рынках, риски, обусловленные ростом денежных агрегатов, кредитов и цен на активы. Банк России будет уделять особое внимание более широкому анализу тенденций в динамике денежных и кредитных показателей, чтобы своевременные действия в области денежно-кредитной политики и банковского регулирования и надзора могли способствовать предотвращению возникновения дисбалансов в финансовом секторе экономики и, таким образом, содействовать не только выполнению задачи по снижению инфляции, но и поддержанию финансовой стабильности и общего макроэкономического равновесия. В целях обеспечения доверия к проводимой денежнокредитной политике Банк России будет расширять практику разъяснения широкой общественности причин и ожидаемых последствий принимаемых решений. В рамках подготовки к введению режима таргетирования инфляции будет также продолжена работа по совершенствованию методов экономического моделирования и прогнозирования и механизмов принятия решений относительно изменений параметров проводимой Банком России политики. |