Содержаниеппвпвпвпваваиваивриииииииииииииииииииииииииииииииииииии Введение

Скачать 0.9 Mb. Скачать 0.9 Mb.

|

| ||||||||||||||||||||||||||||||||||||||||||||||||||

| Наименование элемента | Период | ||

| 2007 | 2008 | 2009 | |

| Себестоимость единицы продукции,млн.руб. | 1,1 | 1,2 | 1,3 |

| Прибыль, млн.руб. | 0,144 | 0,174 | 0,195 |

| Отпускная цена без налога на добавленную стоимость, млн.руб. | 1,254 | 1,374 | 1,495 |

| Налог на добавленную стоимость | 0,25 | 0,27 | 0,29 |

| Отпускная цена с налогом на добавленную стоимость, млн.руб. | 1,504 | 1,644 | 1,785 |

При расчёте отпускной цены продукции себестоимость единицы продукции с каждым годом увеличивалась. Так в 2007 году она составляла 1,1 млн.руб, а к 2009 году она повысилась до 1,3 млн. руб.

Прибыль также повышалась, в 2007 году она составляла 0,144млн. руб., а к 2009 году 0,195 млн. руб.

Цена без налога на добавленную стоимость в 2007 году составляла 1,254 млн. руб., в 2008 году – 1,374 млн. руб., в 2009 году – 1,495 млн. руб.,

Цена увеличивалась с каждым годом в связи с повышением себестоимости продукции.

6.ПРИБЫЛЬ ПРЕДПРИЯТИЯ

6.1 Понятие и функции прибыли

Часть чистого дохода предприятия, образующегося поели вычета из пего косвенных налогов и текущих затрат, называется прибылью.

Прибыль является важнейшим показателем эффективности работы предприятия, источником его экономического развития. В практике учета и планирования различают следующие виды прибыли:

1) прибыль от реализации продукции (работ, услуг);

2) прибыль от операционных доходов и расходов;

3) прибыль от внереализационных операций;

4) прибыль отчётного периода;

5) облагаемая налогом прибыль;

6) льготируемая прибыль;

7) прибыль по изделию;

8) прибыль к распределению (чистая прибыль);

9) нормальная прибыль.

Прибыль (убыток) от реализации продукции, выполнения работ и оказания услуг является основным источником прибыли предприятия. Она определяется как разница между выручкой, полученной от реализации, и текущими затратами по производству и реализации товаров, работ, услуг а также суммами налогов, сборов и отчислений, уплачиваемых из выручки в соответствии с усыновленным законодательством.

Прибыль от операционных доходов и расходов представляет собой положительную разницу между операционными доходами и расходами (кроме реализации основных средств). К операционным расходам относятся затраты организации, соответствующие операционным доходам. Прибыль (убыток) от реализации основных средств определяется как разница между выручкой, полученной от реализации основных средств, уменьшенной на сумму налогов и сборов, уплачиваемых из выручки согласно установленному законодательству, и остаточной стоимостью основных средств, а также затратами по их реализации.

Прибыль (убыток) от внереализационных операций определяется как разница между доходами и расходами от внереализационных операций, а также НДС и иными обязательными платежами.

К расходам от внереализационных операций относятся: штрафы, пени, неустойки за нарушение хозяйственных договоров, уплаченные или признанные организацией к уплате, отрицательные курсовые разницы, возникающие при переоценке имущества и обязательств; перечисление средств (взносов, выплат) и передача имущества, выполнение работ, оказание услуг, связанных с благотворительной деятельностью, расходы на осуществление спортивных оздоровительных мероприятий, отдыха, развлечений, мероприятий культурно-просветительского характера.

Прибыль отчётного периода включает прибыль, полученную от всех направлений деятельности предприятия. Она определяется как сумма прибыли от реализации продукции (работ, услуг), операционной прибыли и прибыли от внереализационных операций.

Облагаемая налогом прибыль образуется после вычета из прибыли отчётного периода прибыли, полученной от видов деятельности, облагаемых налогом на доходы, а также налога па недвижимость и льготируемой прибыли.

Для определения налогооблагаемой прибыли из балансовой прибыли вычитаются налог на недвижимость и льготируемая прибыль. Налог па недвижимость исчисляется в соответствии с Законом Республики Беларусь «О налоге на недвижимость».

Объектом обложения налогом является стоимость основных производственных и непроизводственных фондов, являющихся собственностью или находящихся во владении предприятия, объектов незавершенного производства.

Льготируемой считается прибыль, которая в соответствии с Законом Республики Беларусь «О налогах на доходы и прибыль» не облагается налогом на прибыль. К льготируемой относится прибыль, фактически использованная на проведение природоохранных и противопожарных мероприятий, финансирование капитальных вложений на развитие производства и жилищного строительства, а также погашение кредитов банков, полученных и использованных на эти цели (при. условии полного использования амортизационного фонда на 1-е число месяца, в котором прибыль была направлена на такие цели); содержание находящихся на балансе детских оздоровительных учреждений, учреждений народного образования и др.

Прибыль по изделию — это разница между оптовой ценой предприятия и полной себестоимостью изделия.

Прибыль к распределению (чистая прибыль) - это прибыль отчётного периода за вычетом налогов и других обязательных платежей из прибыли.

Нормальная прибыль применяется в рыночной экономике для оценки эффективности данного вида бизнеса. Величина нормальной прибыли складывается из нормы отдачи на капитал, которая определяется банковской ставкой процента по долгосрочным депозитам, и нормы предпринимательского дохода. Бизнес будет эффективным в том случае, если прибыль, полученная от предпринимательской деятельности, будет выше, чем нормальная прибыль.[3,c.126-128]

6.2 Расчёт прибыли предприятия

Расчитаем балансовую прибыль предприятия.

Пр.п-прибыль от реализации продукции,млн.руб

Ппр-прибыль от прочей реализации,млн.руб

Пвр-прибыль от внереализационной деятельности,млн.руб

2.Налог на добавленную стоимость расчитаем по формуле:

(6.3)

(6.3)

В – выручка от реализации продукции,млн.руб

СНДС – ставка налога на добавленную стоимость (20%).

3.Определяем налогооблагаемую прибыль.

Пльг-льготируемая прибыль.

Нн-налог на недвижимость.

4.Определяем налог на недвижимость по формуле:

Сн.недвиж. – ставка налога на недвижимость (1%).

ОФост-стоимость остаточных основных производственных фондов,млн.руб

5.Определяем налог на прибыль предприятия.

Сн.п-ставка налога на прибыль

6.Определяем чистую прибыль предприятия.

ЧП=Пб-Нд-Нн-Нп (6.7)

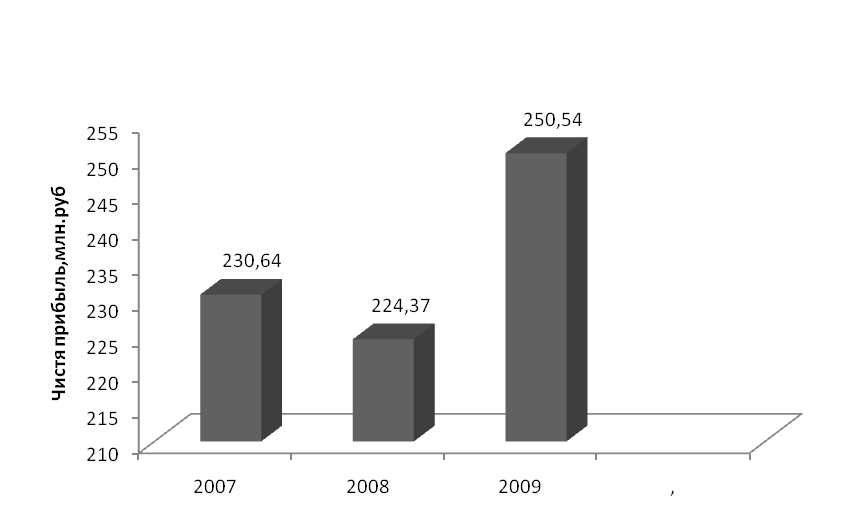

ЧП2007=324,84-21,4-72,8=230,64млн.руб

ЧП2008=319,47-24,3-70,8=224,37млн.руб

ЧП2009=352,04-22,4-79,1=250,54млн.руб

Расчёты сводим в таблицу 6.1

Таблица 6.1 – Прибыль предприятия в миллионах

| Наименование элемента | Период | ||

| 2007 | 2008 | 2009 | |

| Прибыль от реализации продукции,млн.руб | 324,84 | 319,47 | 352,04 |

| Балансовая прибыль,млн.руб | 324,84 | 319,47 | 352,04 |

| Налогооблагаемая прибыль,млн.руб | 303,44 | 295,17 | 329,64 |

| Чистая прибыль,млн.руб | 230,64 | 224,37 | 250,54 |

Рассчитав прибыль предприятия мы видим, как изменялась её величина в течении трёх лет работы предприятия.

Прибыль от реализации продукции с каждым годом увеличивалась. Так в 2007 году она составляла 324, млн84 руб., а к 2009 году она увеличилась до 352,04 млн. руб.

Рассчитав чистую прибыль предприятия мы видим, что на протяжении трёх лет она увеличивалась. В 2007 году она составляла 230,64 млн. руб., а в 2009 возросла до 250,54 млн. руб.

Это значит, что предприятие на протяжении трёх лет работало эффективно.

7.РЕНТАБЕЛЬНОСТЬ ПРОДУКЦИИ

Рентабельность – показатель эффективности единовременных и текущих затрат и определяется как отношение прибыли к единовременным затратам и текущим затратам.

1.Определяем рентабельность производственной деятельности по формуле:

Сср.г.ОФ – среднегодовая стоимость основных фондов,млн.руб.

ОС – средний остаток оборотных средств,млн.руб.

ПСпр-полная себестоимость продукции,млн.руб.

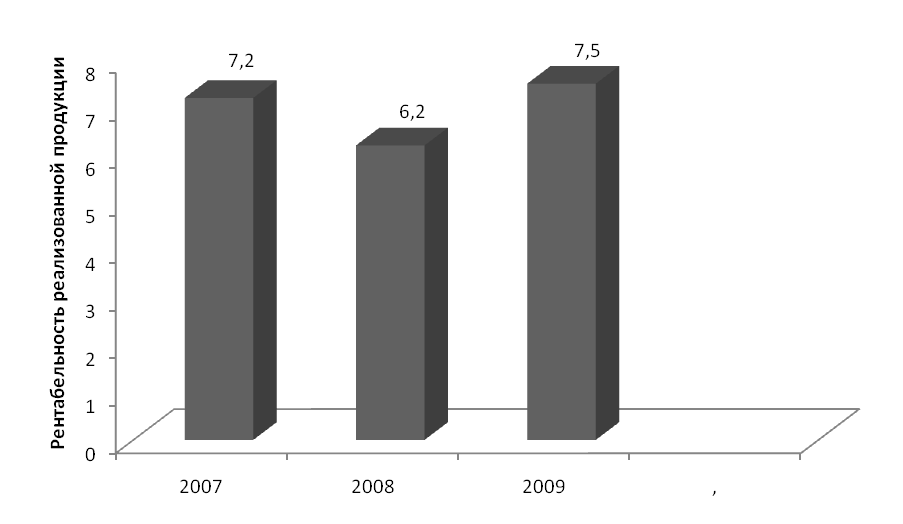

2.Определяем рентабельность реализованной продукции по формуле:

Пр – прибыль от реализации продукции,млн.руб.

3.Определяем рентабельность продаж по формуле:

4.Определяем рентабельность капитала по формуле:

ОПФ – среднегодовая стоимость основных производственных фондов

ОС – средний остаток оборотных средств.

При расчёте рентабельности реализованной продукции можно сделать вывод, что предприятие наиболее эффективно работало в 2009 году, так как показатели рентабельности наиболее высокие.

Увеличение рентабельности оборота за 3 года может быть связано с хорошим спросом на продукцию.

(5.4)

(5.4)