Совершенствование системы организации наличного денежного оборота в России в современных условиях

Скачать 225.92 Kb. Скачать 225.92 Kb.

|

1 2 Введение Чрезвычайно важным для экономического развития страны является наличие стабильного и регулируемого денежного обращения. Устойчивое состояние и стабильное развитие сферы денежного обращения являются необходимым условием развития экономики, а нарушение денежного баланса неминуемо приводит к экономическому кризису. Налично-денежное обращение – это движение наличных денег. Средством обращения и платежа в данном случае являются реальные денежные знаки, передаваемые одним субъектом другому за товары, работы и услуги или в других предусмотренных законом случаях. Объективной основой денежного обращения является товарное производство, при котором товарный мир разделяется на товар и деньги, порождая противоречия между ними. Центральное место в своей работе уделяется рассмотрению сущности наличного денежного обращения, его организации, проблемам регулирования, а также совершенствованию организации наличного денежного обращения в России. Тема данной работы является актуальной, т.к. на данном этапе экономического развития происходит реформирование платежной системы, а также автоматизация и компьютеризация данной сферы. Цель работы: предложить направления совершенствования наличного денежного обращения в России. Для достижения поставленной цели курсовой работы следует выделить следующие задачи: - определить понятие и сущность наличного денежного обращения; - рассмотреть организацию наличного денежного оборота в России; - выявить проблемы регулирования наличного денежного оборота в России; - проанализировать состояние и развитие наличного денежного оборота; - предложить методы совершенствования организации наличного денежного обращения в России. Объектом исследования являются наличный денежный оборот в РФ. Структура работы обусловлена целью и задачами, состоит из введения, трех разделов, заключения и списка использованной литературы. При исследовании темы были использованы труды таких авторов, как Г.Б. Поляк, Е.И. Кузнецова, А.С. Нешитой, Б.М. Сабанти и ресурсы интернета. 1 Теоретические основы наличного денежного оборота в России Понятие и сущность наличного денежного оборота Налично-денежный оборот – это непрерывный процесс движения наличных денег, которые представлены в виде банкнот, казначейских билетов, металлических разменных монет. При этом деньги выполняют функции средства обращения и средства платежа. Наличные деньги используются: - для осуществления кругооборота товаров; - для расчетов по заработной плате и приравненных к ней платежей; - для оплаты ценных бумаг и выплат дохода по ним; - для платежей населения за различные услуги. Налично-денежный оборот включает движение наличных денег за определенный период времени между субъектами хозяйствования, населением и государством. Во всех странах независимо от модели экономики (административной или рыночной) налично-денежный оборот составляет меньшую часть общего объема денежного оборота, но, несмотря на это, его роль в экономике огромна. Кругооборот наличных денег обслуживает получение и расходование большей части доходов населения, часть платежей предприятий и организаций. В налично-денежный оборот включается постоянно повторяющийся кругооборот наличных денег. Наличное денежное обращение – осуществляется с помощью монеты и банкнот, эмитируемых Центральным банком. Применительно к России, монопольный выпуск денег в обращение в соответствии с законом осуществляет Банк России. Наличный оборот включает в себя движение всей денежной массы в экономике между частными лицами, государственными органами и хозяйствующими субъектами за определенный период времени. Сфера использования наличных денег в основном связана с доходами и расходами населения и включает: - расчеты населения с предприятиями розничной торговли и общественного питания; - оплату труда и выплату других денежных доходов; - внесение денег населением во вклады и получение денег из банка; - выплату пенсий, пособий, стипендий, страхового возмещения; - выдачу кредитными организациями потребительского кредита; - оплату ценных бумаг и выплату доходов по ним; - коммунальные платежи, уплату населением налогов в бюджет. Таким образом, наличные деньги используются для кругооборота товаров и услуг, для расчетов, непосредственно не связанных с движением товаров и услуг. Налично-денежное обращение осуществляется с помощью различных видов денег: банкнот, металлических монет, других кредитных инструментов (векселей, банковских векселей, чеков, кредитных карточек). Наличные деньги переводятся из их резервных фондов в оборотные кассы, тем самым они поступают в обращение. Из оборотных касс РКЦ наличные деньги поступают в операционные кассы коммерческих банков. Большая часть наличных денег выдается клиентам юридическим и физическим лицам. Часть наличных денег, находящихся в кассах предприятий и организаций, используется для расчетов между ними, но большая часть передается населению в виде различных видов денежных доходов (заработной платы, пенсий и пособий, стипендий, страховых возмещений, выплаты дивидендов, поступлений от продажи ценных бумаг и т. д.) [4]. Население основную часть наличных денег расходует на уплату налогов, сборов, страховых платежей и коммунальных платежей, погашение ссуд, покупку товаров и различные платные услуги, уплату штрафов, пеней и неустоек, покупку ценных бумаг, лотерейных билетов, арендные платежи и т. д. Население также использует наличные деньги для взаиморасчетов. В соответствии с законодательством налично-денежный оборот в Российской Федерации организуется на основе определенных принципов: - все предприятия и организации должны хранить наличные деньги (за исключением части, установленной лимитом) в коммерческих банках; - банки устанавливают лимиты остатка наличных денег для предприятий всех форм собственности; - обращение наличных денег служит объектом прогнозного планирования; - управление денежным обращением осуществляется в централизованном порядке; - организация налично-денежного оборота имеет целью обеспечить устойчивость, эластичность и экономичность денежного обращения; - наличные деньги предприятия могут получать только в обслуживающих их учреждениях банков. Организация наличного денежного оборота в России Наличное денежное обращение на территории России организуется Центральным банком. Функции ЦБ по организации наличного денежного обращения устанавливаются Главой VI Федерального закона от 10 июля 2002 года № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)». Данная глава посвящена наличному денежному обращению на территории России и определяет роль ЦБ как эмиссионного банка, имеющего исключительное право на выпуск наличных денег. На основании этой части закона Банк России организует, контролирует и регулирует правила кассовых операций. Во-первых, Банк России наделен исключительным правом на эмиссию банкнот и монет. Во-вторых, в его обязанности входит обмен банкнот старого образца на новые, если принято соответствующее решение. При этом деньги не могут быть объявлены недействительными (утратившими силу законного средства платежа), если не установлен достаточно продолжительный срок их обмена, который должен составлять не менее одного и не более пяти лет. В-третьих, Центральный банк организует обмен ветхих купюр, не утративших платежность согласно установленным им правилам. В рамках организации наличного денежного обращения Банк России выполняет следующие функции: - прогнозирование и организация производства, в том числе размещение заказа на изготовление банкнот и монеты Банка России у организации, изготавливающей банкноты и монету Банка России, перевозка и хранение банкнот и монеты Банка России, создание их резервных фондов; - установление правил хранения, перевозки и инкассации наличных денег для кредитных организаций; - установление признаков платежеспособности банкнот и монеты Банка России, порядка уничтожения банкнот и монеты Банка России, а также замены поврежденных банкнот и монеты Банка России; - определение порядка ведения кассовых операций [9]. Правила наличного обращения для кредитных организаций регулируются положение ЦБ РФ от 24 апреля 2008 (ред. от 16.02.2015г.) г. № 318-П «О порядке ведения кассовых операций и правилах хранения, перевозки и инкассации банкнот и монеты Банка России в кредитных организациях на территории Российской Федерации». Данное положение определяет порядок ведения кассовых операций с валютой Российской Федерации в виде банкнот и монеты Банка России (далее - наличные деньги) при осуществлении банковских операций и других сделок, порядок работы с вызывающими сомнение в платежеспособности денежными знаками Банка России (далее - сомнительные денежные знаки Банка России), неплатежеспособными, не имеющими признаков подделки денежными знаками Банка России (далее - неплатежеспособные денежные знаки Банка России), денежными знаками Банка России, наличие признаков подделки которых не вызывает сомнения у кассового работника кредитной организации (далее - имеющие признаки подделки денежные знаки Банка России), а также устанавливает правила хранения, перевозки и инкассации наличных денег в кредитных организациях на территории Российской Федерации. Проблемы регулирования наличного денежного оборота в России Налично-денежный оборот (НДО) - это движение наличных денежных знаков в процессе выполнение ими функций средства платежа и средства обращения. Несмотря на то, что НДО во всех странах, и Россия не исключение, составляет меньшую часть, его экономическое значение чрезвычайно велико. В последнее время в России НДО возрастает по стоимостной структуре. Увеличение наличной части денежной массы при одновременном уменьшении ее доли можно проследить по данным Банка России: на 01.01.2020 г. наличная денежная масса составила 3 794,8 млрд.руб (29,25%), на 01.01.2019 г. - 4 038,1 млрд.руб (26,45%), на 01.01.2020 г. - 5 062,7 млрд.руб (25,30%). Рост НДО приводит к определенным проблемам регулирования, которое затруднено в современных условиях и тем, что наличный оборот в РФ отличается повышенными рисками и затратами: подделка денежных знаков, вычислительные ошибки кассовых служб и т.д. Кроме того, одной из основных проблем является инфляция. Регулирование инфляции - отчасти регулирование и НДО. Зависимость между этими категориями в следующем: негативные факторы инфляции проявляются в обесценении денежных фондов в наличной форме, в падении покупательской способности национальной денежной единицы, в снижении эффективности деятельности предприятий, а оборот наличных средств, в свою очередь, всегда связан с риском не получить ожидаемой суммы доходности как для государства в целом, так и для отдельного субъекта. Исходя из всех вышеперечисленных проблем, затрудняющих регулирование НДО в РФ, можно выделить ряд приоритетных направлений, которые могут оптимизировать в будущем наличное обращение в стране: 1) совершенствование законодательной базы в сфере денежно-кредитной политики; 2) проведение политики сдерживания цен, в рамках регулирования инфляции; 3) усиление контроля над законностью наличного оборота; 4) совершенствование и расширение доли электронного денежного обращения. Необходимо более широкое привлечение ведущих банков России к разработке государственной денежно-кредитной, структурной и инвестиционной политики. Необходимо также для решения некоторых проблем регулирования НДО разработать более эффективную антиинфляционную политику. Как вариант, разработать действенную политику доходов в рамках сдерживания цен. Для повышения скорости и эффективности оборачиваемости наличности также очень важно развитие механизма предоставления гарантий. В связи с этим большое значение имеет создание системы гарантийно-залоговых фондов. Поэтапное внедрение новейших форм расчетов, обеспечение государственной гарантией расчетных операций, снижение инфляции, гибкая финансовая политика и другие эффективные меры помогут стабилизировать наличный оборот в стране и обеспечить бескризисность развития экономики России в будущем. 2 Анализ состояния и развития наличного денежного оборота в России Анализ динамики наличного денежного обращения в 2018-2020гг. В настоящее время с каждым днём растёт количество операций, проводимых с помощью безналичного расчета путём осуществления электронных платежей. Однако, несмотря на этот факт, использование наличных денег является более предпочтительным, поэтому важную роль играет уровень организации налично-денежного обращения в государстве, способствующего развитию экономики страны и поддержанию стабильности национальной финансовой системы [15]. Использование наличных денежных знаков в качестве средств платежа имеет ряд преимуществ: они являются универсальными, простыми в использовании, обязательными к приёму во время осуществления всех видов платежей в любое время суток на территории России, характеризуются дешевизной оплачивания по сравнению с использованием платёжных карт. В развитии современного наличного денежного обращения чётко просматривается глобализация процессов денежного обращения в мире, то есть данная тенденция характерна и для России. Наличные деньги находятся в непрерывном движении, обслуживая разнообразные производственные, инвестиционные и торговые процессы, а также участвуют в накоплении капитала, формировании и использовании кредитных средств. В связи с этим основной задачей, стоящей перед Банком России в области организации наличного денежного обращения, является обеспечение платёжного оборота банкнотами и разменными монетами вне зависимости от экономической конъюнктуры. Организацию наличного денежного обращения осуществляет Центральный Банк Российской Федерации - он управляет потоками наличных денег с учётом потребностей платёжного оборота, осуществляет мониторинг основных направлений и тенденций развития современного наличного денежного обращения в мире. В настоящее время для налично-денежного обращения характерны процессы централизации обработки наличности. Для снижения операционных расходов, связанных с обработкой наличных денег, отечественные банки прибегают к различным способам, основные из которых заключаются в автоматизации процессов пересчёта денег, проверке их подлинности, сокращении доли ручного труда. Широкое применение мощных автоматизированных систем позволяет создавать крупные кассовые центры, способные обрабатывать значительные объёмы наличности с зачислением на расчётные счета клиентов в реальном времени [17]. Для борьбы с фальшивомонетничеством государство каждые 6–7 лет должно изменять дизайн и защитные знаки банкнот в целях улучшения качества и повышения их защитных свойств. Процесс совершенствования современных технологий протекает постоянно и включает в себя технологическую, полиграфическую и физико-химическую защиту денежных знаков, для чего совершенствуется бумажная основа банкнот, усложняются способы печати, применяются голографические элементы, а также специальные краски и микроперфорация. Так, в 2018-2020 гг. в банковской системе РФ было выявлено значительное число случаев, связанных с подделкой денежных знаков (таблица 1): Т а б л и ц а 1 – Поддельные денежные знаки, выявленные в банковской системе России в 2018-2020 гг., шт.

Как видно из таблицы 1, несмотря на снижение количества фальшивых купюр на протяжении 3 лет, их остаётся достаточно много. Стоит отметить, что на протяжении рассматриваемого периода среди всех поддельных купюр преобладают номинально более крупные купюры - достоинством 5000 рублей. В 2020 году специалисты выявили 45313 шт. поддельных банкнот, наибольшая доля из которых пришлась на пятитысячную купюру (59,47%), причем многие фальшивые банкноты сделаны на высоком качественном уровне, поэтому не всегда выявляются банками. Почти на треть меньше обнаружено поддельных денежных знаков номиналом в 1000 рублей (22,55%). На протяжении 2018-2020 гг. в РФ наблюдается увеличение доли наличных денег в ВВП, тогда как доля в денежной массе в целом снизилась с 35,2 % до 22,2 %, а доля банкнот и монет - увеличилась с 6,8 % до 10,5 %. В сумме же розничных операций доля наличных денег составила порядка 80 %. Принцип построения денежной массы основан на убывании ликвидности активов, входящих в её состав. Состав и структуру наличной денежной массы характеризуют денежные агрегаты. Иерархическая структура денежных агрегатов предполагает, что каждый последующий агрегат включает в себя предыдущий. От страны к стране, могут быть отличия в определении и классификации каждого агрегата. Денежные агрегаты – виды денег и денежных средств, различающиеся своим уровнем ликвидности (возможностью быстрого превращения в наличные деньги), показатель структуры денежной массы. Являются измерителями денежной массы, в зависимости от типа счета, на котором они находятся. Центральным банком РФ рассчитываются денежные агрегаты М0, М1, М2. Денежный агрегат М0 – это наличные деньги, обращающиеся в экономике (бумажные банкноты и металлические монеты), являющиеся наиболее ликвидной частью денежной массы. Денежный агрегат М1 = М0 (наличные деньги) + другие денежные эквиваленты, которые можно легко конвертировать в наличные (чеки, средства населения на вкладах до востребования, средства на расчетных, текущих и иных счетах до востребования нефинансовых и финансовых организаций (кроме кредитных)), выраженные в национальной валюте. Денежный агрегат М2 = М1 + краткосрочные вклады (срочные вклады, средства на счетах срочных депозитов, привлеченных от населения, нефинансовых и финансовых организаций (кроме кредитных)) в национальной валюте и некоторые фонды денежного рынка. Денежный агрегат М2 – этоденежная масса в национальном определении России. Рассмотрим более подробно динамику денежных агрегатов на 2018-2020 гг. Т а б л и ц а 2 - Динамика денежных агрегатов

Статистика Центробанка РФ показывает, что по состоянию конец 2020 года агрегат М2 = 56122,6 млрд.руб, что выше значения в начале года на 9 013,3 млрд.руб или 9,7%. Динамика прироста наличных средств вне банковской системы за 2020 год свидетельствует о том их стало больше на 3,4%. На начало 2020 года объем наличных (М0) увеличился на 6% (в денежном выражении – на 582,6 млрд руб.) и составил 10 241 млрд.руб. Банковские депозиты населения за 2019 год также показали прирост в размере 10,4% и составили 25 268 млрд.руб. На 1 апреля текущего года объем средств на таких депозитах незначительно снизился – на 0,9% и составил 25 047,3 млрд.руб. Статистические данные указывают на то, что в денежном объеме всё ещё достаточно большой процент занимают наличные средства (М0), находящиеся вне банковской системы. Несмотря на то, что доля наличных в денежной массе продолжает снижаться, граждане РФ продолжают тратить на покупки много наличных, пренебрегая такими платежными инструментами как пластиковые банковские карты. В то же время, увеличение депозитных средств по сравнению с прошлым годом – положительный показатель, указывающий на успешную монетарную политику государственно-кредитного аппарата. Структура наличной денежной массы за прошедший год изменилась незначительно: увеличилась доля пятитысячных купюр (с 24 до 26%) и доля 200–рублевых (с 2 до 3%). В то же время сократились доли 500-рублевых (с 9 до 8%) и 1000-рублевых (с 27 до 25%) банкнот. Т а б л и ц а 3 - Структура наличной денежной массы в обращении

В целом объем наличных денег в обращении на 1 января 2020 года составил 10,6 трлн.руб. За год этот показатель вырос на 304,4 млрд.руб. За последние пять лет количество наличных денег в обращении увеличилось на 57,5%. В 2020 году в обращение была выпущена рекордная сумма наличных объемом 2,8 трлн.руб. В результате увеличилась доля наличных денег в сбережениях населения. По всей видимости, важным фактором, способствовавшим накоплению дополнительных запасов наличных денег, стали ограничительные меры в период пандемии коронавирусной инфекции. Параллельно с ростом спроса на наличные и увеличением объемов их эмиссии сократился возврат наличных денег в банки, снизились объемы инкассируемой выручки торговых и иных предприятий и организаций. Аналогичная ситуация наблюдалась не только в России, но и во многих других странах, где в условиях повышенной неопределенности и ограничительных мер, спровоцированных пандемией, население и малый бизнес стали также предъявлять более высокий спрос на наличные деньги. В обычных условиях спрос на наличные деньги зависит главным образом от темпа роста экономики с поправкой на темпы инфляции, а также от скорости и масштаба распространения безналичных платежей. В последние годы во многих странах мира среднегодовой темп прироста наличных денег колебался вокруг 5%-ного уровня. Даже в Швеции, где была сделана попытка сокращения объемов наличной денежной массы, в 2018 – 2020 годах ее рост возобновился. В 2020 году в условиях пандемии была зафиксирована повышенная потребность в наличных деньгах в большинстве стран. Несмотря на рост наличной денежной массы в абсолютном выражении, в России в период, предшествовавший пандемическому 2020 году, отношение объема наличных денег к номинальному ВВП снижалось. Доля безналичных расчетов в обороте розничной торговли при этом устойчиво возрастала. С учетом указанных тенденций избыточный спрос на наличные деньги в 2020 году оценивается на уровне свыше 2 трлн.руб. В 2021 – 2022 годах можно ожидать постепенного возврата в банки части избытка наличных денег, сформировавшегося в условиях пандемических ограничений. Этот процесс может получить дополнительный импульс в период, когда произойдет возврат к нейтральной денежно-кредитной политике и по сравнению с уровнями, сложившимися к концу 2020 года, повысятся депозитные ставки. 2.2 Анализ влияния инструментов ЦБ РФ на состояние наличного денежного оборота Основными инструментами и методами денежно-кредитной политики Банка России являются: 1) процентные ставки по операциям Банка России; 2) обязательные резервные требования; 3) операции на открытом рынке; 4) рефинансирование кредитных организаций; 5) валютные интервенции; 6) установление ориентиров роста денежной массы; 7) прямые количественные ограничения; 8) эмиссия облигаций от своего имени; Теперь проанализируем зависимость некоторых из перечисленных выше инструментов денежно-кредитной политики ЦБ РФ. Ключевая ставка – основной инструмент воздействия Центрального банка РФ на денежно-кредитные отношения в государстве. Это минимальная ставка, по которой Банк России предоставляет кредиты (рефинансирование) кредитным организациям. Фактически показатель ключевой ставки демонстрирует «стоимость» денежных ресурсов для банков и других кредитных организаций. Ее повышение или понижение ведет, соответственно, к росту или снижению процентов по кредитам, которые кредитные организации предоставляют гражданам и организациям. Ключевая ставка как процентная ставка появилась в России в 2013 г. При этом более привычным термином является «ставка рефинансирования». Она используется также во многих зарубежных государствах. Повышение и понижение ключевой ставки – основной инструмент воздействия на валютные курсы. Ее повышение обычно влечет рост стоимости национальной валюты, так как повышается стоимость кредитов, отчего уменьшается желание населения и бизнеса брать деньги «в долг» у банков. Изменение ключевой ставки также является одним из важнейших рычагов воздействия Банка России на накопления граждан и процентные ставки по вкладам, которые изменяются пропорционально ставке. Это объясняется тем, что при понижении ставки банкам становится выгоднее брать деньги у ЦБ, поэтому у граждан они начинают брать деньги под меньший процент для получения большей выгоды. Также изменение ключевой ставки влияет на соотношение накоплений в иностранной валюте и рублях. Проанализируем изменение ключевой ставки в период с2018 - 2020гг. Т а б л и ц а 4 - Изменение ключевой ставки Центрального Банка РФ за 2018- 2020 гг.

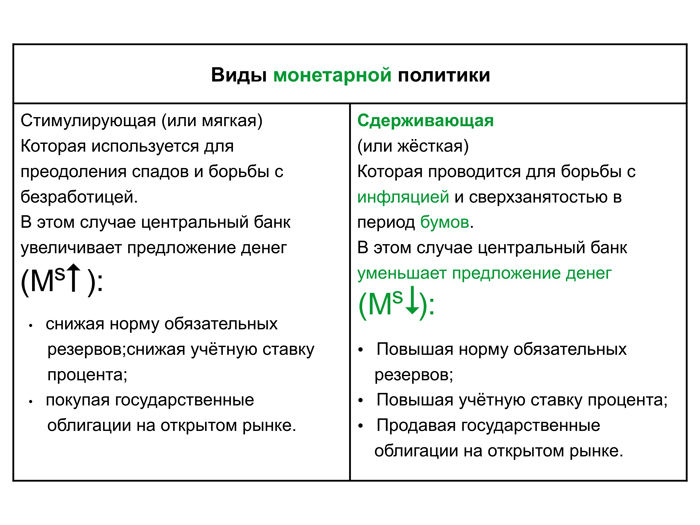

Исходя из приведенных выше данных, можно сказать, что в период с 2018 г. по 2020 г. ключевая ставка каждый год снижалась. Так, на конец 2020 года она составила 4,25% годовых. Что значительно повлияло на темпы роста и составила 54,84%. Уровень доверия россиян к накоплениям в иностранной валюте в краткосрочной перспективе довольно велик. По подсчетам РБК, в 2018 г. россияне увеличили в 1,5 раза в долларовом эквиваленте объем краткосрочных валютных вкладов (сроком от одного месяца до одного года) – с $15,1 млрд на 1 января 2019 г. до $23,1 млрд на 1 января 2020 г. В рублевом эквиваленте ввиду падения курса национальной валюты прирост был и вовсе двукратным. Но от долгосрочных валютных накоплений население продолжает избавляться (сокращение на 6,3%), отдавая свое предпочтение рублевым накоплениям (8,2% роста). Одновременно с этим россияне стали чаще брать кредиты: с 2018 г. общий объем их увеличился с 7,74 трлн.руб до 14,9 трлн.руб (+92,5%). Такому активному спросу на кредиты способствовало постоянное снижение ключевой ставки, которое подталкивало к увеличению денежной массы в обращении. Операции на открытом рынке – покупка и продажа Центральным банком государственных ценных бумаг, преимущественно краткосрочных государственных облигаций. Покупка Центральным банком государственных облигаций влияет на изменение предложения денег, воздействуя на величину кредитных возможностей коммерческих банков и, соответственно, денежную массу. Покупка ценных бумаг Центральным банком часто используется как средство поддержки в период спада. Если экономика «перегрета», то Центральный банк продаёт государственные ценные бумаги на открытом рынке. Так, он изымает деньги из обращения, уменьшая денежную массу. Это ограничивает кредитные возможности коммерческих банков и сдерживает экономическую активность. Выделяют два вида монетарной политики.  Рисунок 1 – Виды монетарной политики Стимулирующую монетарную политику чаще называют политикой «дешёвых денег», а сдерживающую – политикой «дорогих денег». Стабилизация экономики происходит при проведении Центральным банком стимулирующей монетарной политики во время экономического спада и сдерживающей монетарной политики во время «перегрева» (бума) экономики. Банк России также использует операции на открытом рынке при проведении денежно-кредитной политики. Однако в отличие от ФРС масштабы использования значительно меньшие. Основными причинами ограниченности применения OMO являются небольшой размер и невысокая ликвидность рынка российских гособлигаций, а также небольшой собственный портфель облигаций у ЦБ, что ограничивает масштабы возможных продаж при необходимости уменьшить ликвидность в банковской системе. Банк России также имеет возможность совершать операции с корпоративными облигациями и акциями (с последними только в рамках операций РЕПО); покупать гособлигации банк может только на вторичном рынке в целях недопущения прямого финансирования бюджета. Торговлю госбумагами Центробанк может осуществлять через соответствующую секцию ММВБ, либо на внебиржевом рынке, при этом контрагентами должны выступать только российские кредитные организации. 3 Совершенствование организации наличного денежного обращения в России В связи с появлением и распространением новых платежных инструментов наличные деньги реже используются в качестве средства платежа за товары и услуги. При этом объем наличных в обращении не снижается. Причины этого явления, называемого «парадоксом наличных денег», многообразны и неодинаковы в разных странах [21]. Важными факторами увеличения абсолютных объемов наличных денег стали снижение в последние годы доходности банковских депозитов во многих государствах мира, выполнение отдельными валютами функции «убежища» от финансовых потрясений. В 2020 году в связи с ограничениями, вводимыми из‑за пандемии коронавирусной инфекции, многие создавали дополнительные запасы наличных. Принимая во внимание устойчивые тенденции последних лет, можно предполагать, что наличные деньги как минимум в ближайшие десятилетия продолжат играть существенную роль в экономическом обороте и жизни людей. Вот почему вопросы поддержания и развития системы наличного денежного обращения (НДО), ее оптимизации, повышения качества и эффективности не теряют своей актуальности. Основные направления развития наличного денежного обращения на 2020 – 2025 годы (далее – Основные направления развития НДО 2020 – 2025) обеспечивают совершенствование системы НДО по целому ряду направлений, развивая достигнутые результаты проектов и инициатив, реализованных в рамках утвержденной в феврале 2016 года Советом директоров Банка России Стратегии развития НДО на 2016 – 2020 годы. В 2016 – 2020 годах усилия Банка России в области НДО были сосредоточены на оптимизации инфраструктуры и бизнес-процессов с целью обеспечения экономии расходов при сохранении стабильности и высокого качества системы наличного денежного обращения. В рамках проводимых мероприятий были ликвидированы Центральное хранилище Банка России, подразделения специальных перевозок, сокращена сеть расчетно-кассовых центров. В Основных направлениях развития НДО 2020 – 2025 ставится ряд новых задач по развитию системы обращения банкнот и монеты, совершенствованию отношений участников НДО, бизнес-процессов. Запланированные мероприятия направлены на повышение уровня удовлетворенности граждан, предприятий и организаций качеством НДО, расширение финансовой доступности, снижение экологической нагрузки на внешнюю среду. Несмотря на значительные изменения, происходящие в современном мире по целому ряду направлений, наличные деньги в силу своих уникальных характеристик будут еще долгое время играть важную роль в экономической жизни общества. В числе таких характеристик наличных денег можно выделить: Независимость от специальной инфраструктуры (возможность использования в любых условиях, в том числе при отсутствии доступа к сети Интернет и при отключении электропитания, что актуально во время устранения последствий стихийных бедствий и техногенных катастроф). Востребованность со стороны отдельных социальных групп (люди старшего возраста, сельские жители, трудовые мигранты, слабовидящие граждане и др.). Ожидается, что, начиная с 2023 года спрос на наличные деньги может вернуться к традиционному тренду и отношение объема наличных денег к номинальному ВВП возобновит снижение. Тренд на сокращение объема наличных по отношению к номинальному ВВП может несколько ускориться в случае введения в обращение цифрового рубля. Цифровой рубль способен частично заменить наличные в расчетах населения и бизнеса и, соответственно, при прочих равных условиях несколько уменьшит спрос на наличные. Тем не менее в базовом прогнозе Основных направлений развития НДО 2020 – 2025 ожидается, что этот процесс будет происходить постепенно. На горизонте прогноза до 2025 года темп роста наличных в обращении (М0) остается значимо положительным, хотя и несколько ниже факта 2018 – 2019 годов. В последние годы во многих странах, включая Россию, наблюдается устойчивая тенденция к сокращению доли наличных в общем объеме розничных транзакций. Так, доля наличных расчетов в розничном обороте в России за последние пять лет сократилась с 60,7 до 29,7%. Несмотря на то что безналичные расчеты постепенно вытесняют платежи наличными и все больше граждан оказываются способными обойтись без наличных денег, в России доля тех, кто пока не в состоянии это сделать, остается достаточно высокой и оценивается на уровне 55% (по данным ежегодного социологического исследования Банка России «Отношение населения Российской Федерации к различным средствам платежа»). Оборот наличных денег, проходящий через кассы подразделений Банка России, в 2020 году сократился по сравнению с 2018 годом на 26,5%. В последующие 5 лет прогнозируется его дальнейшее снижение на 10%. Уменьшению оборотов наличных денег, проходящих через кассы Банка России, должно способствовать предусмотренное Основными направлениями НДО 2020 – 2025 расширение практики передачи функций кассового обслуживания и хранения наличных денег кредитным организациям. Помимо обозначенных тенденций, в мировой практике в области НДО происходят и другие существенные перемены, среди которых можно выделить следующие. Центральные банки все более активно передают часть функций по хранению и обработке наличных денег коммерческим организациям, сохраняя за собой контроль над НДО. Такая политика проводится в Соединенном Королевстве, Канаде, Индии, Австралии, Швеции, Дании. Все большее распространение получает практика сотрудничества и взаимодействия профессиональных участников НДО, создания ими различного рода объединений. Одним из важных направлений кооперации кредитных организаций в области НДО является объединение банкоматных сетей. Масштабные проекты в этой области реализованы в Бразилии, Бельгии, Дании, Нидерландах, Норвегии, Финляндии, Швеции и других странах. Кредитные организации и инкассаторские компании также объединяют свои усилия в области создания кассовых центров по обработке наличных денег. В Дании и Норвегии рассматриваются перспективы создания единой национальной организации по обработке наличных. В Италии реализована система sala conta (комната счета), предполагающая использование совместных центров по пересчету наличных в региональных хабах. В подавляющем большинстве стран значительное внимание постоянно уделяется совершенствованию защитного комплекса, обновлению дизайна денежных знаков, повышению их износоустойчивости. В сфере наличного денежного обращения активно внедряются цифровые технологии: формируется единое информационное пространство, создаются автоматизированные системы и цифровые приложения, налаживается работа с «большими данными» (Big Data), отслеживается движение банкнот по серийным номерам. В ряде стран технологии «больших данных» и искусственного интеллекта используются для оценки качества банкнот, уровня их изношенности и прогнозирования жизненного цикла. Например, Банк Канады по каждой выпущенной им в обращение банкноте отслеживает порядка 20 показателей (серийный номер, дату выпуска в обращение, дату обработки и др.), а Банк Израиля анализирует около 100 показателей, характеризующих состояние наличного денежного обращения. В последнее время во многих странах активно внедряются банкоматы с функцией рециркуляции наличных. Такого рода автоматизированные устройства обработки банкнот уже получили достаточно широкое распространение – например, в Японии, Китае, Южной Корее, Турции, Германии, Австрии. С учетом обозначенных и перспективных тенденций необходимо развивать систему НДО с целью адаптации ее к новым экономическим реалиям, формирующимся в условиях глобальной цифровизации, автоматизации, роботизации, а также к изменению характера взаимоотношений финансовых регуляторов с кредитными организациями и другими профессиональными участниками системы наличного денежного обращения. В 2020 году в подразделениях Банка России каждая банкнота, находящаяся в обращении, обрабатывалась в среднем 1,2 раза. В кредитные организации банкноты поступают на обработку чаще – в среднем около 4 раз в год. Каждая банкнота, возвращающаяся в оборот, проходит проверку на подлинность, платежеспособность и годность к дальнейшему обращению. Изношенные и загрязненные банкноты в процессе обработки изымаются из обращения. Для обеспечения эффективного оборота и чистоты НДО (высокого качества выпускаемых в обращение денежных знаков) в 2020 году в кредитных организациях использовалось 47 570 счетно-сортировальных машин, проверяющих признаки подлинности и ветхости банкнот, а в Банке России – 431. Доставку наличных в банках и инкассаторских компаниях обеспечивали более 10 тыс. инкассаторских машин. В 2020 году, несмотря на повышенную нагрузку на инфраструктуру НДО в условиях пандемии и сопутствующих ограничений, система НДО функционировала устойчиво и бесперебойно, обеспечивая выпуск в обращение банкнот высокого качества и своевременное изъятие из оборота ветхих банкнот. В 2020 – 2025 годах Банк России планирует реализовать комплекс мероприятий, обеспечивающих дальнейшее повышение качества, защищенности и долговечности денежных знаков [22]. Для этого будут поэтапно модернизированы банкноты шести номиналов: 10, 50, 100, 500, 1000 и 5000 рублей. Планируется усовершенствовать их защитный комплекс и разработать новый дизайн. Банкноты образца 1997 года останутся законным средством платежа и после введения новых банкнот в обращение. На лицевой стороне модернизированных банкнот по-прежнему будут присутствовать символы российских городов, однако в их число войдут только столицы федеральных округов. На оборотной стороне появятся изображения достопримечательностей федеральных округов, в которых расположены эти города. Модернизированные банкноты будут вводиться в оборот поэтапно. Планируется, что 100 рублей будут выпущены в обращение в 2022 году, 1000 и 5000 рублей — в 2023 году, 500 рублей — в 2024 году и 10 и 50 рублей — в 2025 году. Концептуальный эскиз 100 рублей уже утвержден. На лицевой стороне банкноты будут изображены объекты, расположенные на Красной площади, центр «Зарядье», Останкинская и Шуховская башни, здание МГУ на Воробьевых горах. Достопримечательности Центрального федерального округа, которые будут размещены на оборотной стороне, будут раскрыты позже. Презентация банкноты должна состояться в 2022 году. Список символов, которые могут быть рассмотрены для изображения на остальных банкнотах, будет составлен специальными экспертными группами. В них войдут известные историки, деятели культуры, специалисты в других областях. Окончательные объекты из списка отберет Совет директоров Банка России. Заключение В заключении, подведем итоги о выполненной курсовой работе. В наше время деньги для многих стали смыслом жизни. Очень много людей тратят всё своё время на зарабатывание денег, жертвуя своей семьёй, родными, личной жизнью. Наличное денежное обращение играет важную роль в формировании экономики страны и осуществляется между всеми субъектами рыночной экономики и в целом обслуживает реальное движение товаров и услуг. В первом разделе курсовой работы были рассмотрены теоретические основы налично - денежного обращения, сущность и проблемы регулирования наличного денежного оборота в России. Также выяснили, что система регулирования денежного обращения должна обеспечивать прогнозируемость и предсказуемость изменения тенденций в динамике данного оборота. Денежные параметры устанавливаются на определенный срок, который должен быть согласован с периодом регулирования, устанавливаемым на федеральном и региональном уровнях. Государственное регулирование очень важно в развитии денежного оборота. Во втором разделе работы был проведен анализ динамики наличного денежного обращения, влияние инструментов Центрального Банка Российской Федерации на регулирование наличного денежного обращения. Третий раздел посвящен совершенствованию организации наличного денежного оборота в России на современном этапе. Таким образом, формы наличного денежного обращения, как наличные, так и безналичные формы расчетов просто необходимы для нормального функционирования экономики. Но, несмотря на всю важность наличного денежного обращения и его неотделимость от безналичного, можно смело говорить о том, что будущее принадлежит именно безналичным расчетам. Уже сейчас они очень актуальны для экономики, и платежный оборот современной России в подавляющей своей массе производится безналичное, хотя российская система расчетов еще очень далека от совершенства. Список использованных источников Агеева Н.А. Деньги, кредит, банки [Электронный ресурс]: Учебное пособие – М.: РИОР: ИНФРА-М, 2017. – 155с. Белотелова Н.П., Белотелова Ж.С., Дашков И. К., Деньги. Кредит. Банки: 4-е изд. — М.: Издательско-торговая корпорация «Дашков и К°», – 400 с. 2018.Гойденко Ю.Н. Ксенофонтова Г.В. Журнал: Успехи современного естествознания. Выпуск № 9 / 2018г. Статья: Денежное обращение: история и теория (монография) [Электронный ресурс]: Режим доступа: https://eee-region.ru/article/5015/ – Дата обращения: 18.05.2018. Деньги, кредит, банки: учебник/Е.И.Кузнецова – Москва: КНОРУС, 2018 – 306 с. Звонова, Е.А. Деньги, кредит, банки: учебник/под ред. Е.А.Звоновой. – М.:ИНФРА-м, 2018 – 592с. [Электронный ресурс]: Режим доступа: https://znanium.com/catalog/product/933914 Деньги, кредит, банки [Электронный ресурс]: учебник – М.: Издательство-Юрайт, 2020. – 472 с. Ивасенко А.Г. Никонова Я.И. Димакова Е.С. Журнал: Международный журнал прикладных и фундаментальных исследований. Выпуск № 7 / 2018г. Статья: Денежное обращение и кредит России. Поляк Г.Б. Финансы. Денежное обращение. Кредит: учебник, Юнити-Дана 2017 г. – 342с. Стародубцева Е.Б., Маркова О.М., Печников А.В. Банковские операции [Электронный ресурс]: учебник / Е.Б. Стародубцева, О.М. Маркова, А.В. Печникова. – 2-е изд., перераб. и доп. – М.: ИД «ФОРУМ»: ИНФРА-М, 2018. – 336 с. Режим доступа: http://znanium.com/bookread2.php?book=439953 Финансы, денежное обращение и кредит [Электронный ресурс]: Учебник / В.А. Галанов. - М.: Форум: ИНФРА-М, 2018. - 414 с. – Режим доступа: http://znanium.com/bookread2.php?book=889654 Финансы, денежное обращение и кредит [Электронный ресурс]: Учебник / Климович В.П. - 2-e изд. - М.: ИД «ФОРУМ» : ИНФРА-М, 2017. - 336 с. – Режим доступа: http://znanium.com/bookread2.php?book=702828 Федеральный закон "О Центральном банке Российской Федерации (Банке России)" от 10.07.2002 N 86-ФЗ (последняя редакция) - [Электронный ресурс]: Режим доступа: http://www.consultant.ru/document/cons_doc_LAW_173119/ – Дата обращения: 27.12.2018. Официальный сайт Центральный банк РФ: Режим доступа: http://www.cbr.ru/ Система инструментов денежно-кредитной политики. Режим доступа: https://www.cbr.ru/oper_br/o_dkp/mp_framework/ Основные направления развития наличного денежного обращения на 2020 – 2025 гг. Режим доступа: https://www.cbr.ru/Content/Document/File/119613/onrndo_2020-2025.pdf 1 2 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||