Взаимосвязь денежной массы, процентной ставки и инфляции. денежные массы. Теоретические аспекты взаимосвязи денежной массы, процентной ставки и инвестиций 4

Скачать 93.1 Kb. Скачать 93.1 Kb.

|

|

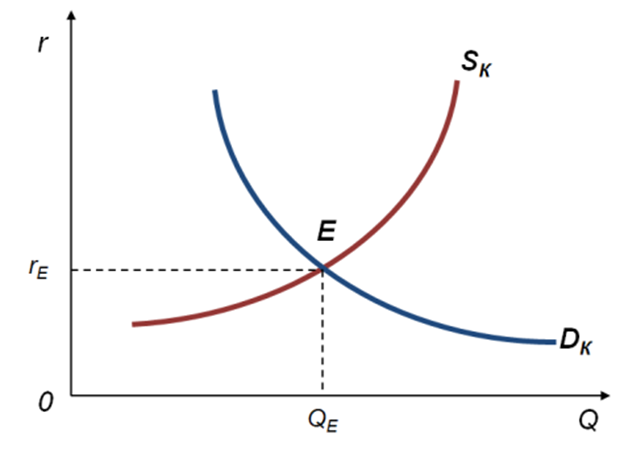

СОДЕРЖАНИЕ Введение 2 Глава 1. Теоретические аспекты взаимосвязи денежной массы, процентной ставки и инвестиций 4 1.1 Процентные ставки и спрос на инвестиции. Номинальные и реальные процентные ставки. Факторы, от которых зависят планируемые инвестиции 4 1.2 Влияние инфляции на устойчивое денежное обращение 8 Глава 2. Анализ объемов денежной массы под влиянием различных факторов на современном этапе 12 Динамика доли наличных денег в общей денежной массе России 14 Заключение 22 Список использованных источников 23 ВведениеГлобализация привела к существенным изменениям в сферах мировой экономики, в том числе изменениям в финансовой сфере. В результате процесса глобализации усиливается взаимосвязь и зависимость денежных и финансовых рынков. Подобные изменения влияют на экономическую политику государства, меняются подходы к денежно-кредитному регулированию. В связи с этим, актуальным является исследование путей совершенствования денежно-кредитной политики в условиях процесса глобализации в период проведения государством антикризисной политики. Россия, являясь звеном мирового сообщества должна предпринять срочные меры, выбрать действенную стратегию по реализации денежно-кредитной политики. Реформы инструментов денежно-кредитной политики направлены на преодоление острых проблем развития денежно-кредитной сферы. Очевидно, что в современных условиях развития всемирной экономики, необходимо пересматривать теоретические основы, и совершенствовать способы практического анализа денежно-кредитной политики государства. Под влиянием внешних факторов, в том числе геополитических, экономическая обстановка ставит новые задачи перед властями Российской Федерации. Необходимо сконцентрировать внимание на исследовании, анализе и проработке аспектов совершенствования инструментария механизма денежно-кредитной политики и ее регулирования. Существует много исследований данной сферы, однако, совершенствование денежно-кредитной политики в них, в основном, представлены лишь со стороны регулирования. Необходимо обозначить вопрос целеполагания денежно-кредитной политики, так как в условиях резких изменений в экономике, уход от поставленных целей ведет к негативным результатам. В исследованиях не отражены особенности финансового сектора экономики России, не обозначены степень развития банковского сектора, хотя данные части регулирования экономики являются важными. Цель работы – выявление взаимосвязи денежной массы, процентной ставки и инвестиций. Объект исследования — денежная масса Предмет исследования — возникающие во время реализации денежно- кредитной политики экономические отношения. В подготовке работы в рамках исследуемой темы были использованы материалы государственной статистики, справочные, нормативные и правовые материалы. Глава 1. Теоретические аспекты взаимосвязи денежной массы, процентной ставки и инвестиций1.1 Процентные ставки и спрос на инвестиции. Номинальные и реальные процентные ставки. Факторы, от которых зависят планируемые инвестиции1. Природа процентной ставки. Если предприниматель заимствует чужой капитал, то часть дохода от его использования он должен отдать собственнику в виде ссудного процента. Существуют различные методы расчета ссудного процента, которые принято называть финансовой математикой. Ссудный капитал На процентную ставку помимо размера заемного капитала и уровня отдачи от его использования влияет рыночная конъюнктура, поэтому определяют величину процентной ставки на основе спроса и предложения: процентная ставка растет, если увеличивается спрос на капитал, и, наоборот, снижается при росте его предложения (рис. 1). Следовательно, процентная ставка – это равновесная цена на рынке капитала. В хозяйственной практике процентные ставки различаются по срокам предоставления, условиям займов, степени обеспечения и т. д.  Рис.1 Равновесие на рынке капитала D – спрос на капитал; S – предложение капитала; E – равновесие на рынке капитала. 2. Номинальная и реальная процентная ставка. В реальной экономике постоянно идет колебание цен с общей тенденцией увеличения: инфляция оказывает существенное влия ние на доходы как заемщиков, так и кредиторов. Этот фактор обязательно учитывается при расчете процентной ставки. Номинальная процентная ставка – текущая рыночная ставка процента. Реальная процентная ставка – ставка процента за длительный период времени, учитывающая темп инфляции. Реальная процентная ставка = Номинальная процентная ставка – Темп инфляции. Это фактическая процентная ставка за вычетом текущего темпа инфляции 3. Механизм формирования инвестиций. Инвестиции – это вложения (затраты) в производство и в его расширение. Источником инвестиций являются собственные и заемные средства. Среди собственных внутренних средств – личные сбережения владельцев фирм, займы у финансовых структур, выпуск ценных бумаг. Инвестиции фирм подразделяются на чистые и валовые. Чистые инвестиции – это затраты на новое строительство, установку дополнительного оборудования, создание средств экономической процентная ставка защиты и др. Чистые инвестиции обеспечиваются как внешними, так и внутренними ресурсами, включая амортизацию.  Рис. 2 Инвестиционный рыночный спрос Валовые инвестиции – это общие затраты на возмещение изношенного, устаревшего оборудования за счет амортизации и новое строительство. Они рассчитываются как сумма выбывшего из-за ветхости основного капитала и чистых инвестиций. Привлечение инвестиций извне зависит от инвестиционного спроса, предъявляемого фирмами на рынке капитала. Этот инвестиционный спрос определяется двумя факторами – ожидаемой нормой прибыли и ставкой банковского процента. Инвестиционный спрос находится в прямой зависимости от первого фактора и в обратной – от второго (рис. 29.2). На инвестиционный спрос фирмы влияют и другие факторы, сдвигающие кривую инвестиционного спроса вправо или влево: инфляция, налоговая политика, трансакционные издержки и т. д. 19. Влияние стимулирующей и сдерживающей кредитно-денежной политики в периоды колебаний экономической активности. Денежно-кредитная политика – действия специализированных государственных учреждений на денежном и валютном рынке, направленные на контроль обменного курса, уровня инфляции, занятости, стабильности экономического роста. Как правило, за проведение денежно-кредитной политики отвечают центральные банки. Стимулирующая денежно-кредитная политика — денежно-кредитная политика, направленная на увеличение денежной массы. Стимулирующая кредитно-денежная политика имеет своим конечным результатом увеличение объема производства, совокупного дохода и занятости. При проведении стимулирующей денежно-кредитной политики расширение предложения денег центральным банком приведет к возникновению избыточного предложения денег Сдерживающая денежно-кредитная политика — денежно-кредитная политика, направленная на сокращение денежной массы. Сдерживающая кредитно-денежная политика имеет своим конечным результатом снижение объема производства, совокупного дохода и занятости. При проведении сдерживающей денежно-кредитной политики сокращение предложения денег центральным банком приведет к возникновению избыточного спроса на деньги. Стимулирующая политика приведет к пропорциональному росту уровня цен, сдерживающая политика — к пропорциональному их снижению. В мировой практике в зависимости от стадии экономического цикла денежно-кредитная политика направлена на стимулирование или сдерживание процессов. Так, в случае нарастания кризисных явлений центробанки снижают ставки рефинансирования и размеры обязательных резервов, увеличивают денежную массу, ослабляют национальную валюту для получения торговых преимуществ на международных рынках. Наоборот, когда темп подъема экономики слишком велик, предпринимаются меры для снижения скорости экономического роста для того, чтобы избежать обвалов в будущем. Для этого денежно-кредитная политика становится более жесткой: прежде всего, предпринимаются меры для увеличения процентных ставок. Проводятся операции по стерилизации денежной массы, то есть выпускаются долговые ценные бумаги с целью удалить избыток свободных финансовых средств с рынка и пр. Кроме того, могут вводиться те или иные законодательные ограничения. |