проект. Азалия проект. Сущность и функция денег в прошлом и настоящем (буклет)

Скачать 219.47 Kb. Скачать 219.47 Kb.

|

|

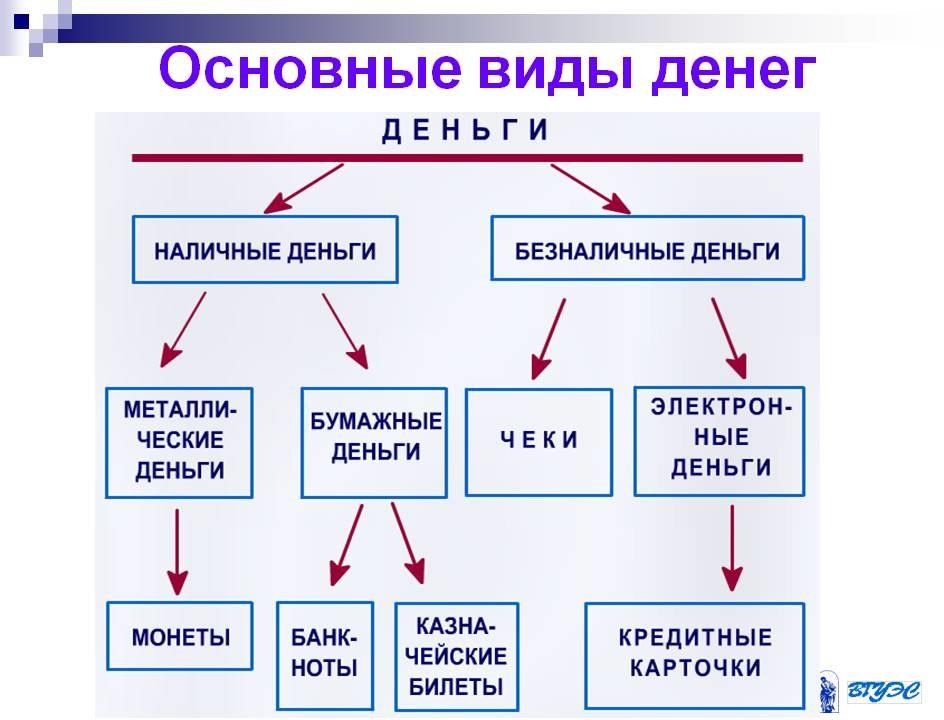

Основные подходы к происхождению денег Деньги – это простой феномен, который понятен в индивидуальном смысле, но в то же время это весьма сложное и недоступное явление для понимания обществом. Анализ процессов формирования и развития денежной системы свидетельствует о том, что изучение феномена денег в экономической теории является сложным вопросом. Деньги играют существенную роль в жизни людей, деньги в культуре указывают на отношения к материальным благам. Главный методологический принцип исследования сущности денег должно быть признание их объективной экономической реальностью, то есть экономической категорией, имеющей материальную природу, отражающей определенную систему общественных отношений между участниками товарного производства и постоянно развивающейся вместе с эволюцией рыночных отношений. Известно, что денежная система возникла еще в глубокой древности. Установлено, что она существовала еще в каменном веке, выражаясь в обмене товарами. И по мере развития общества претерпевала различные изменения, что в конечном итоге привело к возникновению современной денежной системы, обладающей определенными достоинствами и недостатками. Однако деньги по-прежнему остаются сущностной формой рыночного хозяйства и знаком стоимости, но выполняют данную роль как идеальный знак всеобщего эквивалента. Разнообразие экономических, культурологических, философских теорий лишь подтверждает интерес ученых к теории денег. Вопрос о происхождении денег в настоящий момент является довольно дискуссионным в экономической науке. Однако вместе с тем, в настоящее время существует определенный консенсус в данном вопросе. Существует две наиболее развитых концепции происхождения денег: эволюционная и рационалистическая. Из них наиболее обоснованной считается первая. Эволюционная теория происхождения денег восходит к классической школе. Основной вклад в развитие этой теории внесли теоретики австрийской школы К. Менгер и Л. Мизес. В рамках данной концепции была сформулирована «регрессионная теорема», в которой объяснялась взаимосвязь между предельной полезностью денег и их покупательской способностью1. Деньги не могут быть декретированы государством, так как это товар, который происходит из бартерного обмена, и в первый день монетарной экономики все товары уже имеют цены, основанные на соотношении, при котором они обменивались на товар, который стал использоваться как общепризнанное средство обмена. При этом спрос на золото (если золото будет использоваться как деньги) будет состоять из спроса на золото как товар (в процессе производства, в ювелирных целях) и спроса на золото как средство обмена. Соответственно спрос на товарные деньги будет иметь монетарную и немонетарную составляющую. Таким образом, сегодняшний спрос на деньги определяется их вчерашней способностью. Общество обменивает товары на деньги, опираясь на знания о «вчерашних» ценах на товары. Вторая основная концепция - рационалистическая. Рационалистическая концепция стала активно использоваться в XX веке. Рационалистическая концепция была сформулирована Аристотелем в его труде «Никомахова этика». Аристотель считал, что деньги стали деньгами не по своей природе, а в силу закона, поэтому люди могут изменить этот закон и сделать деньги бесполезными. Соответственно в дальнейшем последователи рационалистической концепции видели происхождение денег, как вопрос договоренности, соглашения между людьми с целью упрощения процедуры обмена товарами. К рационалистическим концепциям относиться концепция немецкого экономиста Г. Кнаппа. Основной идеей данной концепции является то, что деньги обладают покупательской способностью благодаря государству. В основе этой теории лежит анализ бумажных, а не полноценных монет, как его предшественников. При этом в анализе денежной массы он учитывал лишь государственные казначейские билеты и разменные монеты. В данной концепции деньги определяются как «продукт правопорядка», творение государственной власти. Таким образом, можно сделать вывод, что рационалистическая концепция отрицает товарную природу денег. Как видно из анализа приведенных выше концепций весьма сложно определить истинный подход происхождения и феномена денег в России. Так как подходу принципиально отличаются. Можно лишь сделать общие выводы по данному вопросу. Современные деньги являются объектом, целью, средством и инструментом экономических отношений. Как объект рыночных отношений деньги отражают сложившуюся систему устоявшихся рыночных отношений. Они эволюционируют вместе с системой производительных сил и производственных отношений, то есть со способом производства. На каждом этапе развития экономики и экономических отношений деньги приобретают новые характеристики и особые черты. Современные исследования показывают, что сущность современных денег достаточно полно характеризует их функции: мера стоимости, средство обращения, средство платежа, средство сохранения и накопления ценности. Их практическая реализация позволяет определить роль денег в экономике, ее влияние на развитие общественного производства и установить форму цены денег, наиболее полно соответствующую каждой функции. Функции и виды денег в современной экономике Сегодня деньги обслуживают платежные отношения, в том числе и трудовые. Также данная функция дала толчок для развития кредитной системы. За счет денег на мировом рынке обеспечивается движение капитала между странами. Деньги могут обслужить реализацию и производство общественного капитала через систему денежных потоков между сферами экономики, отраслями производства и регионами страны. Среди базисных функций денег в обществе можно выделить следующие: регулирование производственной деятельности; деньги как измеритель пользы человека для общества; регулирование потребления; стимулирование научно-технического прогресса; экологическая функция денег. Считается, что три функции (средство обращения, мера стоимости и средство накопления) являются наиболее существенными и достаточно полно отражают сущность денег. Деньги обладают определенным значением и сущностью которые выражаются в следующем: всеобщая непосредственная способность обмена; самостоятельная меновая стоимость; внешняя вещная мера труда. Природу современных денег можно объяснить на основе теории стоимости, проследив трансформацию платежных средств в процессе их эволюции. Основываясь на теории предельной полезности это вряд ли получиться проделать, поэтому для сторонников этой теории природа современных денег кажется таинственной. Основные недостатки денег: Большинство денежных средств имеют высокие издержки хранения. Ценность финансовых активов, которые, как правило, совершают большие колебания во времени (как повышаются, так и понижаются). Несмотря на девальвацию рубля и замедление экономической активности, говорить о возможности дефолта в РФ еще слишком рано. Страна не имеет большого внешнего долга, а её золотовалютные резервы вполне способны поддержать экономику даже в самые трудные времена. В этой ситуации основными причинами кризиса остаются ослабление связей с Украиной, санкции ЕС и падение цен на нефть. Деньги ХХI века, это деньги электронные — в этом уже нет сомнений. В использовании электронных денег можно выделить как положительные моменты, так и отрицательные. Следует отметить, что основной проблемой развития электронных денег является непопулярность. Доля пользователей электронными платежными системами остается небольшой и не превышает даже 10%. Данным платежным инструментом чаще всего пользуется молодежь в возрасте от 18 до 25 лет. От более динамичного использования электронных денег россиян сдерживают такие факторы как: электронные кошельки уступают в надежности и защищенности персональных данных; банки не желают разрабатывать проекты, связанные с электронными деньгами1. Банк РФ и остальные банки очень настороженно относятся к развитию электронных денег, потому что боятся неконтролируемой эмиссии, хотя электронные деньги имеют достаточно много преимуществ, в том числе скорость и доступность в использовании. Основная причина нежелания банков развивать такие проекты является потребность в финансировании разработок, результатами которых могут воспользоваться конкуренты. Судя по всему, проблемы развития «электронных денег» могут решаться или долгим эволюционным путем, или при поддержки инфраструктурных проектов со стороны государства. Но не надо забывать, что в дополнение к проблемам есть и положительные моменты, такие как перспективы. В настоящее время электронные деньги могут считаться заменой наличных денег для платежей и имеют перспективу полного вытеснения наличных денег при расчетах. При сравнении электронных денег с наличными, можно выделить ряд немаловажных преимуществ электронных денег: отсутствие необходимости выплаты сдачи при проведении платежа; компактность; фиксирование даты оплаты электронными системами; идеальную сохраняемость; качественную однородность — ни один экземпляр электронных денег не имеет уникальных свойств; безопасность. Таким образом, в данный момент деньги играют крайне важную роль, это можно увидеть, при анализе функции денег. Следует обратить внимание на деньги, прежде всего, как на инструмент регулирования экономики, так как именно через развитие кредитных отношений может произойти значительное усложнение не только структуры, но и сущности денег и рост функциональных особенностей, усложнение их качественных характеристик. Деньги - особый показатель состояния экономики государства в целом, именно по этой причине очень важно разрабатывать эффективную денежно- кредитную политику. Формы денег представлены на рисунке 1. Рисунок 1. Формы денег  Виды денег представлены на рисунке 2.  Рисунок 2. Виды денег. Рисунок 2. Виды денег.Видом средств именуется отдел средств по природно- многофункциональному свойству. Принято акцентировать 3 ключевых типа средств: товарные финансы, полноценные финансы, неразменные финансы. В рамках вида средств акцентируются денежные формы. Формой средств именуется наружное выражение (исполнение) определенного типа средств. Таким образом, к примеру, нынешние кредитные финансы обладают несколькими конфигурациями воплощения: бумажные финансы, депозитные финансы, электронные финансы. Товарные финансы и их формы. Большая часть типов средств, использовавшихся на ранних стадиях развития сообщества, представляли собою предметные валютные знаки, либо товарные финансы. Товарные финансы – такой тип средств, олицетворяющий собою настоящие продукты, выступающие в качестве областного эквивалента, покупательная способность каковых основывается на их товарной цене. Допускается отметить 3 ключевых подвида товарных средств: анималистические (с лат.-зверь). Формой этого подвида товарных средств являются скот, пушнина, раковины, кораллы и т.д. гилоистические (с лат.-элемент). К этому типу товарных средств относились камешки, сплавы, соль, янтарь и т.д. вегетабилистические (с лат.-растительные). К третьему подвиду относились семя, фрукты деревьев, сигареты и т.д.1 Формирование предметных средств привело к тому, что же валютные продукты обрели дополнительную особую потребительную цену. Экономический представитель, принимавший предметные финансы, никак не намеревался их тратить. Поэтому стала вероятным замещение полноценных валютных знаков неполноценными. Неполноценными наличными средствами именуются подобные финансы, номинальная цена которых превосходит их действительную (товарную) цену. Примером неполноценных средств могут быть морды куницы, что использовались в качестве денег у лесных людей. Недостаток предметных средств содержался в их некрепкой делимости и недостаточной транспортабельности. Когда общество начало извлекать и обрабатывать сплавы, было выявлено, что же они обладают рядом качеств, делающих их наиболее оптимальным продуктом с целью применения в качестве средств. Металлические финансы в большем уровне узнаваемы, прочны и наиболее транспортабельны по сопоставлению с иными видами товарных средств. Как правило в качестве средств употреблялся металл, что были в распоряжении жителей в этом ареале (медь, золото, серебро). Товарные металлические финансы выступали в 3 ключевых конфигурациях. Первоначальные металлические финансы существовали в форме орудий труда и, как норма, делались с меди. С движением времени, когда добывание сплава возросло, с него начали изготавливать никак не только лишь орудия работы, однако и декорации, что изготавливались, как норма, с ценных металлов и были 2-ой формой металлических средств. Третьей конфигурацией металлических средств был золотой песок. Полноценные финансы и их формы. Включая с 600 – 300 гг. вплоть до н. э. в замену товарным наличным средствами прибывают полноценные финансы. Полноценные финансы - такой тип средств, представляющий собою валютные знаки, покупательная способность каковых непосредственно либо неявно основана на цене ценного металла, к примеру золота либо серебра. Валютные знаки, покупательная способность которых непосредственно базируется на цене ценного металла, являются полноценными деньгами в четком согласовании с смыслом этого термина. Валютные знаки, покупательная способность каковых неявно базируется на цене драгоценного металла, являются представителями полноценных средств либо обменными деньгами. У полноценных средств нарицательная стоимость, обозначенный на внешний стороне, должна быть схожей с их рыночной товарной ценой. У агентов полноценных средств нарицательная стоимость значительно больше их товарной цены, однако они учитывают обязательной заменой согласно фиксированному курсу на полноценные финансы1. Основными формами полноценных средств представлены: Слитки. Первоначальные полноценные финансы изготавливались в форме слитков. Для того чтобы справиться с неудобствами, сопряженные с определением количества и качества металла, содержащегося в слитке, высшие правители начали ставить метки на слитках, подтверждая чистоту сплава и его масса. Изъянами металлических полноценных средств в слитках считались некрепкая делимость и односторонняя мобильность. Монеты. В отличие от товарных средств и немаркированных слитков металла монеты были первоначальным довольно многоцелевым платежным средством. Потому как их качество и масса удостоверялись пробой, они были узнаваемы, прочны, разделяемы и транспортабельны. Обменные монеты представляли собою малые части полноценных монет. При снашивании полноценных монет в процессе использования, при порче монет частными либо национальными эмитентами происходило снижение их взвешенного содержания. При этом монеты продолжали использоваться согласно старому номиналу. Это стремительно натолкнуло на идею о способности фальсификации монет, т.е. целенаправленной чеканки плохих денег. У плохих монет номинальная цена больше их товарной (внутренней) цены. Тем не менее в отличии от полноценных средств плохие монеты никак не предусматривали практически никакого размена на полноценные финансы. Купюры. Увеличение объемов товарного изготовления повлекло за собой повышение обменных процедур. Полноценные финансы находились никак не в состоянии гарантировать увеличивающиеся потребности хозяйства в средствах обращения, поэтому появилась необходимость во внедрении новой формы средств – купюр, которые считались резидентами полноценных средств. В взаимосвязи с данным они предусматривали конкретные процедуры обеспеченья их эмиссии, которые имели возможность быть непосредственными и непрямыми. К непосредственному обеспечению принадлежит обеспечение монетами, отчеканенными из ценных металлов, либо векселями. К непрямому обеспечению принадлежит предоставление купюр обязательством страны получать их в уплату налоговых и прочих платежей. В зависимости от обеспеченья акцентировали 3 типа купюр: с абсолютным покрытием, с неполным покрытием и без покрытия. Купюры с абсолютным покрытием обладали полным непосредственным покрытием, разменивались на золото в безграничном количестве (обменный курс был рыночным), эмитировались частными и национальными банками в неограниченном числе; интегрированным лимитом такого рода эмиссии был официальный золотой резерв. Купюры с частичным покрытием обладали непосредственным обеспечением, которое было из драгоценных металлов и векселей, обменивались на золото в неограниченном числе (курс обмена был ниже номинала), эмитировались национальным банком, деятельность какого ограничивалась институтом эмиссионного полномочия. Купюры без покрытия никак не обладали непосредственным обеспечением, их обмен на монеты никак не производился, они признавались национальным долгом; возможность эмиссии добавочных валютных знаков сохранялось за национальным банком и время от времени видоизменялось в сторонку увеличения. Со временем купюры развились с 1-ой формы к третьей. Их градационная замена была результатом непрерывной эмиссии, что при ограниченности служебных золотых запасов приводило к неосуществимости обмена абсолютно всех выпущенных купюр на золото. В 1976 г. демонетизация золота была зафиксирована интернациональными договоренностями. Купюры окончательно трансформировались в неразменные бумажные финансы. Неразменные финансы и их формы. Неразменные финансы предполагают собою денежные знаки, замещающие в обращении полноценные финансы и выступающие равно как знаки кредита. Допускается особо отметить 3 ключевые формы неразменных средств: Бумажные финансы (наличные финансы), издаваемые властью; Депозитные финансы, издаваемые депозитными институтами, предполагают собою числовые записи установленной валютной суммы на счетах покупателей в банке и подразделяются на: Вексель – абсолютное письменное обязательство должника заплатить обозначенную в нем необходимую сумму в установленный период. Чек – финансовый акт учрежденной формы, включающий абсолютный приказ чекодателя кредитной организации о выплате держателю чека указанной в нем суммы. Пластмассовую карту – именной финансовый документ, выпущенный банком либо другой специальной организацией, подтверждающий наличие в подходящем учреждении счета собственника пластмассовой карты и разрешающий возможность на получение товаров и услуг согласно безналичному расчету. Электронную систему оптовых продаж – платежная способ, дозволяющая осуществлять в электронной форме платежные процедуры высокой стоимости меж банками, коммерческими фирмами и национальными учреждениями. Систему онлайновых платежей – новейший электронный платежный способ, позволяющий непосредственно в порядке настоящего времени реализовывать платежи с счета плательщика и отчислять валютные ресурсы на счет получателя. Электронные финансы, издаваемые специальными экономическими институтами1. Различия между ними носят целенаправленный характер. Как норма, деньги и электронные финансы эмитируются с целью потребительских надобностей. Депозитная эмиссия обладает другой вид: депозитные финансы предоставляются на период с целью производственных надобностей. В следствии этого результаты эмиссий различных типов средств кроме того разнообразны. |