Реферат на тему современные международные финансы. Реферат современные международные финансы. Теоретические аспекты международных финансов 5 2 Понятие международные финансы 5

Скачать 353.73 Kb. Скачать 353.73 Kb.

|

|

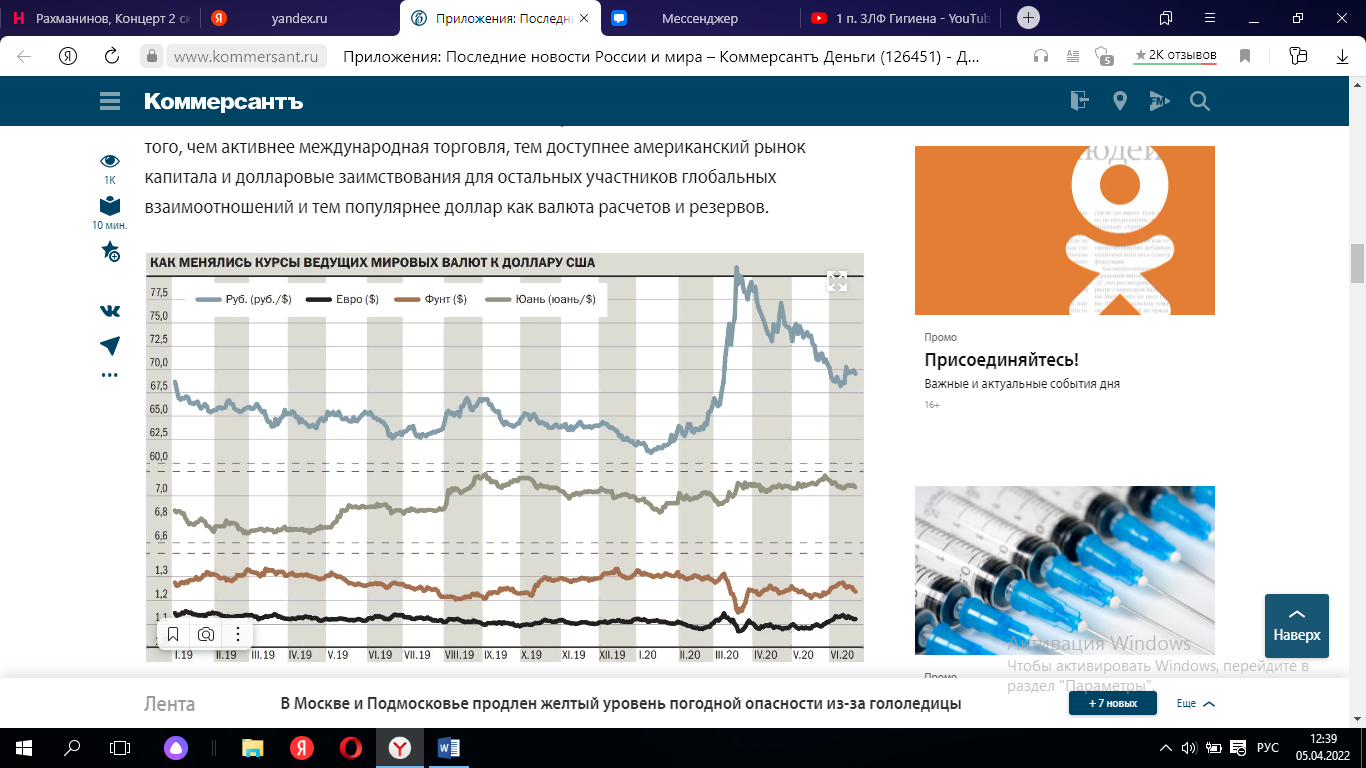

Содержание Введение 3 Глава 1 Теоретические аспекты международных финансов 5 1.2 Понятие международные финансы 5 1.2 Особенности организации международных финансов 9 Глава 2 Финансы современного общества 10 2.1 Международная финансовая система пути развития 12 2.2 Состояние мировой финансовой системы после коронакризиса14 Заключение 17 Список используемой литературы 18 Введение Международные финансовые отношения являются составной частью и одной из наиболее сложных сфер рыночного хозяйства. В них сосредоточены проблемы национальной и мировой экономики, развитие которых исторически идет параллельно и тесно переплетаясь. По мере интернационализации хозяйственных связей увеличиваются международные потоки товаров, услуг и особенно капиталов и кредитов. Межхозяйственные связи немыслимы без налаженной системы финансовых отношений. В специфической форме они реализуют и развивают законы денежного обращения, действующего внутри страны. Мировая финансовая система - это экономические отношения, связанные с функционированием мировых денег и обслуживающие различные виды хозяйственных связей между странами (внешняя торговля, вывоз капитала, инвестирование прибылей, предоставление займов и субсидий, научно-технический обмен, туризм, государственные и частные переводы и др.). Развитие и стабильное функционирование международной финансовой системы обусловлено ростом производительных сил, созданием мирового рынка, углублением международного разделения труда, формированием мировой системы хозяйства, интернационализацией хозяйственных связей. Которая не может существовать без развитых и стабильных международных финансовых институтов, потому что принципы формирования финансовой системы в мировом масштабе это - форма организации и регулирования денежных отношений, закрепленная национальным законодательством или межгосударственными соглашениями. Важной составной частью мировой финансового системы является рынок иностранных валют, который образуется из взаимодействия национальных денежных систем. Особенностью рынка иностранных валют является также и то, что он объединяет валюты с различным режимом национального регулирования. Объект этого рынка - свободно конвертируемая валюта. Валюты с ограниченной конвертируемостью играют незначительную роль, что в свою очередь не маловажно для формирования системы финансовых отношений на международном уровне. Причинами, обусловившими возникновение и функционирование международных валютно-финансовых институтов, являются: глобализация мировой экономики, расширение и углубление мирохозяйственных связей, усиление процессов экономического регулирования в условиях нестабильности. Они призваны решать такие основные задачи, как осуществление межгосударственного валютно-финансового регулирования, разработка стратегии и тактики мировой валютно-финансовой и кредитной политики в целях стабилизации международных финансов и ряд других. Участие в этих организациях в принципе открывает более широкие возможности для получения ресурсов на цели реструктурирования экономики и развития, поскольку соглашения с МВФ являются положительным сигналом для инвесторов. Достижение соглашений с МВФ также позволяет прийти к соглашениям о переоформлении российской внешней задолженности. Целью данного реферата является изучение современных международных финансов. Для достижения поставленной цели, необходимо решить следующие задачи: 1. Рассмотреть теоретические аспекты международных финансов. 2. Рассмотреть понятие международных финансов. 3. Изучить особенности организации международных финансов. 4. Охарактеризовать финансы современного общества. 5. Ознакомиться с международными финансовыми системами пути развития. Глава 1 Теоретические аспекты международных финансов 1.2 Понятие международные финансы Международное сотрудничество охватывает все стороны жизни общества – экономическую, социальную, политическую, культурную. Оно основано на международном разделении труда, перемещении всех видов ресурсов через государственные границы. Международные отношения, развиваясь на взаимовыгодной основе, приводят к формированию международных финансов. Международные финансы — понятие, характеризующее совокупность международных финансовых ресурсов в их движении. Глобализация — рост мировой торговли, масштабов и специализации производства, развитие международных потоков капитала, межграничное движение товаров, услуг и людей — привела к развитию международных финансов, возникновению мировых финансовых рынков, международных финансовых корпораций, усложнению межгосударственных финансовых отношений и других аспектов международной финансовой деятельности[1]. Международные финансы отражают состояние и развитие постоянно меняющейся международной денежной системы, состояние и изменение платежных балансов отдельных стран, международных финансовых рынков, международных финансовых корпораций, международной банковской и инвестиционной деятельности. Основными участниками мировой системы финансов являются: банки, транснациональные корпорации, портфельные инвесторы и международные официальные заёмщики. Мировые финансовые операции стали динамичной силой, оказывающей существенное воздействие на финансовые системы отдельных стран, и во взаимодействии с мировой экономической средой — мощным инструментом интеграции экономических и финансовых рынков стран и регионов. Они также способствуют международному распространению кризисных явлений[2]. Международные финансы представляют собой систему экономических денежных отношений, имеющую императивную форму образования, по поводу перераспределения мирового совокупного валового продукта, выражающую процессы формирования и использования централизованных и децентрализованных денежных фондов и средств с целью выполнения государствами своих функций, принимающую законодательно закрепленный характер использования в соответствии с международным публичным и частным правом. Это совокупность экономических отношений, основанных на международных соглашениях в области наличного и безналичного оборота валютных ценностей, а также институциональных образований, обслуживающих реальный денежный оборот в сфере международных операций и расчетов. Участниками международных отношений являются юридические и физические лица, правительства иностранных государств, международные финансовые организации, неформальные объединения (клубы), совершающие операции с валютными ценностями и принимающие решения по важнейшим вопросам координации и управления мировыми финансовыми потоками[3]. Для понимания сущности международных финансов и правильного построения международной финансовой политики необходимо осознавать присущие им свойства, их общественно-экономическую роль. Речь идет о назначении (функции) международных финансов. Слово «функция» происходит от латинского functio - выполнение. Анализ международных финансов показывает, что им присущи распределительная и контрольная функции. Сущность распределительной функции заключается в том, что через механизм международных финансов осуществляется денежный распределение и перераспределение мирового продукта. Такое распределение и перераспределение является не хаотичным, а определяется объективными закономерностями: капитал движется в поисках наибольшей нормы прибыли; важным фактором являются риски, связанные с получением прибыли; движение капиталов отражает также действие закона пропорционального развития. Определенное влияние на распределение мирового общественного продукта имеет и политика (интересы) субъектов международных отношений. На отдельных этапах исторического развития объективные закономерности и политика субъектов международных отношений в определенной степени совпадают, но могут быть и противоречия. Контрольная функция основывается на том, что международные финансы отражают движение общественного продукта в денежной, т.е. универсальной форме. Это дает возможность осуществлять в любое время, на любом этапе учет и анализ движения мирового общественного продукта в денежной форме. Информация, полученная в ходе такого анализа, является основой для принятия последующих решений относительно международных финансов, разработки текущей и стратегической международной финансовой политики. Возможность и эффективность практической реализации контрольной функции зависят от степени понимания этой возможности, политики государства, характера и уровня ее экономического развития, технического оснащения процесса сбора и обработки информации[4]. Международные финансы выполняют и следующие функции: координации проведения национальной финансовой политики государств; обеспечение экономической интеграции национальных экономик в единую международную систему; опосредование международной торговли и обмена товарами, услугами и капиталами; адаптации национальных экономик к международной экономической и финансовой ситуации[8]. Централизация определенной части финансовых ресурсов на мировом уровне обеспечивает потребности мирового хозяйства; экономическими предпосылками формирования таких ресурсов является развитие торговли, кредита, участие стран в реализации международных проектов и программ в разных отраслях, нарастание экономической интеграции в целом. Особенность международных финансов заключается в том, что это многосубъектная категория, то есть не существует единого международного фонда денежных средств в собственности конкретного субъекта мировой экономики. В их составе можно выделить публичные и частные финансы. Таким образом, финансовые отношения в международной сфере подразделяются на: -международные публичные (межгосударственные) финансы; -финансы хозяйствующих субъектов, осуществляющих внешнеэкономическую деятельность. Субъектами публичных финансов являются лица, признанные таковыми согласно нормам международного (публичного) права, а именно: суверенные государства; нации и народы, борющиеся за создание самостоятельного государства; межгосударственные организации; государственные образования (например, Ватикан); вольные города. Основными субъектами международных частных финансов являются национальные и иностранные физические и юридические лица, государства (и их институты), а также созданные ими организации[4]. Структурно мировые финансы делятся на мировой финансовый рынок, золотовалютные резервы (ЗВР) и финансовую помощь. Функционально мировой финансовый рынок делится на валютный рынок, рынок ценных бумаг, страховых услуг и кредитный. Таким образом, международные финансы – это система сложных по структуре отношений, складывающаяся на основе движения финансовых ресурсов, включающего их формирование, распределение и использование институтами международного финансового рынка и международными институтами и организациями. 1.2 Особенности организации международных финансов Финансовые ресурсы принадлежат частным лицам, компаниям, национальным и международным организациям, государствам. Они неравномерно распределены между странами и поэтому постоянно перемещаются между ними. Это движение финансовых активов принимает форму международного движения капитала. Одновременно часть финансовых ресурсов занята в обслуживании платежей, возникающих в ходе международной торговли товарами и услугами, передачи знаний (технологии) и международной миграции рабочей силы. Это движение финансовых активов в мире принимает форму международных валютно-расчетных отношений. Подобное разделение движения финансовых ресурсов (активов) на две формы международных экономических отношений (международное движение капитала и международные валютно-расчетные отношения) во многом условно и применяется скорее для аналитических целей. На практике это выглядит как финансовые (денежные) потоки через национальные границы. Часть из них попадает в золотовалютные резервы (ЗВР), часть предоставляется за рубеж на льготных условиях в виде помощи, но основная масса покупается и продается на мировом финансовом рынке (мировых рынках капитала). [9] Наиболее активно перелив финансовых ресурсов осуществляется в мировых финансовых центрах (финансовых центрах мира). К ним относят те места в мире, где торговля финансовыми активами между резидентами разных стран имеет особенно большие масштабы. В мировых финансовых центрах сосредоточена основная масса активов мирового рынка. Это не только капитал страны базирования финансового центра, но и привлеченный сюда из других регионов мира капитал. Особенно это характерно для тех финансовых центров, которые расположены в небольших странах. [7]. Глава 2 Финансы современного общества Важнейшим элементом хозяйственного механизма современного общества являются финансы. Финансы - система сложившихся в обществе экономических отношений по формированию и использованию фондов денежных средств на основе распределения и перераспределения совокупного общественного продукта и национального дохода. Финансы - историческая категория. Они возникли в условиях товарно-денежных отношений под влиянием развития функций и потребностей государства. Термин "финансы" происходит от лат. "finansia", что означает доход, платеж. В значении "денежный платеж" он начал использоваться в XII-XV вв. в Италии, ряд городов которой - Флоренция, Венеция, Генуя, были в то время крупнейшими европейскими центрами торговли и банковского дела. В дальнейшем термин получил международное распространение и стал употребляться как понятие, связанное с системой денежных отношений, образованием денежных ресурсов, мобилизуемых государством для выполнения своих политических и экономических функций. В современных условиях понятие финансов охватывает, с одной стороны, государственные финансы, с другой - финансы предприятий и корпораций. [4] Государственные финансы - это особая сфера экономических отношений, связанная с вторичным, а также первичным распределением и потреблением части совокупного общественного продукта в целях образования денежных фондов, необходимых государству для осуществления его функций. Их материальное содержание воплощается в государственном и местном бюджетах, специальных фондах, финансах государственных предприятий. Характерными принципами формирования современных финансов являются следующие: - денежная форма в отличие от натуральных отношений; - распределительный характер отношений, т.е. здесь нет эквивалентного обмена; - распределение совокупного общественного продукта и национального дохода через реальные денежные фонды, например, в отличие от ценового распределения. Таким образом, финансы по своему происхождению - денежные отношения. Но не все отношения относятся к финансовым, они становятся таковыми, лишь, когда в процессе производства и реализации товаров формируются денежные доходы участников процесса воспроизводства и происходит использование этих доходов, т.ч. когда движение денег приобретает определенную самостоятельность[10]. Роль государственных финансов в современных условиях заключается, прежде всего, в том, что они выступают важным инструментом воздействия на процесс общественного воспроизводства, поддержания темпов экономического роста, развития ключевых отраслей хозяйства, структурно перестройки экономики. 2.1 Международная финансовая система пути развития Международная финансовая система есть исторически сложившаяся форма организации международных валютных (денежных) отношений, закрепленная межгосударственной договоренностью. Международная денежная система включает в себя ряд конструктивных элементов. Первым из них является мировой денежный товар, являющийся носителем международных валютно-денежных отношений. Первые имеют хождение в мировом капиталистическом хозяйстве, вторые - в границах Европейского экономического сообщества ("Общего Рынка"). Совокупность всех платежных инструментов, которые могут быть использованы в международных расчетах называется международной ликвидностью. Ее образуют золото, свободно обратимые валютные запасы государств и международные деньги. Вторым элементом международной денежной системы является валютный курс - меновая стоимость национальных денег одной страны, выраженная в денежных единицах других стран. Валютные курсы делятся на два вида: фиксированные (твердые) и плавающие (гибкие). В основе фиксированного валютного курса лежит монетный паритет, т. е. весовое содержание золота в национальных денежных единицах. Плавающие валютные курсы не связаны с монетными паритетами. Они определяются путем сопоставления паритетов покупательной силы валют, т.е. оценки в национальных деньгах стоимости одноименной "корзины" товаров. Третий элемент национальной валютной системы представляют национальные валютные рынки. Первым таким рынком был рынок золота как денежного товара, где оно продавалось на основе официальной, т. е. закрепленной международным договором цены. При этом данную цену должны были поддерживать центральные банки посредством интервенции, т. е. продаж из государственного золотого запаса, если спрос на него превышал предложение. Содержание четвертого элемента денежно-валютной системы составляют международные валютно-финансовые организации. К ним относится Международный Валютный Фонд. Он призван способствовать международной кооперации, обеспечивая механизм консолидации и сотрудничества в решении международных финансовых проблем. В его задачу входит поддержание правил обмена валютами и надзор за валютными курсами, создание многонациональной системы платежей по валютным операциям, борьба с национальными валютными ограничениями, оказание кредитной помощи странам, временно испытывающим трудности с платежными балансами. Кроме того, сюда можно отнести ряд международных институтов, чья кредитная деятельность носит одновременно и валютный характер (группа Мирового Банка, Банк международных расчетов в Базеле, региональные банки развития, Европейский инвестиционный банк и др.) [1,2,3]. Статус резервной валюты получил и фунт стерлингов. Однако в силу целого ряда экономических причин он выполнял свою функцию частично. Фунт использовался в качестве резервной валюты преимущественно колониями и доминионами Британской империи. Незначительный золотой запас Англии не позволял выразить золотую цену фунта стерлингов. Его паритет был выражен опосредовано через фиксированный валютный курс к доллару на основе паритета покупательной силы. Первоначально 1 фунт стерлингов приравнивался к 4 долларам. В 1948 г он был девальвирован до 2.8, а в 1967 г. - до 2.4 доллара. Все участники договора обязаны были выразить свои паритеты, установив фиксированный валютный курс к доллару или непосредственно, либо опосредовано через фунт стерлингов. Рыночный курс валюты мог отклоняться от золотого паритета на +1%. 2.2 Состояние мировой финансовой системы после коронакризиса Трансформация в масштабный кризис, казалось бы, обычной инфекционной проблемы, с чем человечество даже в недавно начавшемся XXI веке уже сталкивалось не раз — от вспышки атипичной пневмонии (2003 год) и птичьего гриппа до ближневосточного коронавируса MERS (2013 год),— показала, как все взаимосвязано в глобализированном мире и насколько мировая экономика и финансовые рынки зависят от решений политиков. Первоначальная недооценка опасности, а затем гипертрофированная, почти паническая реакция властей большинства государств на распространение коронавируса, притом что эпидемиологический порог в 5% от численности населения нигде так и не был достигнут, привела к чрезвычайно жестким карантинным мерам, к закрытию целых регионов и отраслей, блокировке экономической деятельности, товарных и транспортных потоков. Кризис 2020 года, оказался самым необычным экономическим кризисом в истории человечества. Внезапная остановка мировых производственных и торговых цепочек, повсеместное обрушение потребительского спроса, резкий рост безработицы и рисков массовых банкротств, возникновение линий разломов глобального экономического пространства по государственным границам заставили правительства и бизнес задуматься об альтернативных цепочках поставок, об уменьшении зависимости от внешних рынков, о локализации производств и региональной кооперации, о рисках заимствований в иностранных валютах, о развитии дополнительных платежных систем и о приоритетах собственных источников капитала. Центральные банки многих стран пытаются решить проблемы национальных экономик масштабными денежными эмиссиями и выкупом активов. Наибольший вклад в этот процесс вносит Федеральная резервная система США, предоставившая финансовому рынку триллионы долларов через выкуп ценных бумаг и операции обратного репо. Ожидалось, что к концу 2020 года объем активов на балансе ФРС достигнет $12 трлн. Доминирование доллара в международных расчетах упрощает проведение операций в условиях глобализации, но одновременно является основной причиной многих дисбалансов, потому что в существующей мировой финансовой системе для поддержания глобальной платежеспособности Соединенным Штатам необходимо экспортировать доллары во внешний мир в обмен на товарный импорт (покупку продукции Китая, Европы, Японии, Мексики и т. д.) и возвращать эти доллары обратно через рынок капитала. Так в США возникает отрицательное сальдо торгового баланса (с которым администрация Трампа пытается бороться тарифами и торговыми войнами), зато страны — торговые партнеры охотно покупали казначейские облигации США и инвестировали в акции американских корпораций. При такой конструкции финансовых отношений Соединенные Штаты не особо заботила проблема собственных долгов. Более того, чем активнее международная торговля, тем доступнее американский рынок капитала и долларовые заимствования для остальных участников глобальных взаимоотношений и тем популярнее доллар как валюта расчетов и резервов.  К большей регионализации мировых финансов также могла привести санкционная политика США, которая рассматривается американскими конгрессменами в качестве наиболее предпочтительного инструмента политического и экономического давления как на противников, так и на союзников. Глобальные финансовые системы, превращенные в инструмент контроля, сбора информации и/или перекрытия международных экономических потоков, угрожала безопасности и развитию очень многих стран. Санкции США, в том числе и вторичные, являются дополнительным препятствием для восстановления мировой экономики после коронакризиса. Благодаря коронакризису открываются перспективы государственных электронных денег со своей системой верификации, расчетов и клиринга, которые позволят проводить трансакции с помощью программных устройств, пополнять счета и совершать покупки без задействования основного банковского счета, что сделает цифровую торговлю более безопасной и удобной. А у центральных банков и правительств появится дополнительная возможность проводить денежную эмиссию в особом контуре денежного обращения, который связан с производством товаров и услуг и с цифровой сферой, а не с банковской системой. С одной стороны, цифровые деньги позволят увеличить монетизацию экономики, а с другой стороны, выведут часть денежного обращения за пределы банков, в которых и так оседает большая часть средств, направляемых на поддержку экономик в кризис, и дадут дополнительную свободу движению капитала. Заключение По определению, мировая финансовая система - это совокупность международных финансовых отношений. По природе своей финансовые отношения между государствами являются распределительными, причем распределение стоимости осуществляется прежде всего по субъектам. Субъекты формируют денежные фонды целевого назначения в зависимости от того, какую роль они играют в общественном производстве государства: являются ли непосредственными его участниками, организуют ли страховую защиту или осуществляют государственное регулирование. В итоге контрольной работы можно сказать о том, что Россия является полноправным членом практически всех международных и межгосударственных финансовых институтов, пользуется их займами и вносит свои вклады. Эти финансовые институты играют важную роль в развитии экономики России, таким примером может послужить ст. 58 ФЗ РФ от 30.12.2001 "О федеральном бюджете на 2002 год" говорит о том, что в 2002 году источником образования Фонда реформирования региональных финансов является заем Международного банка реконструкции и развития. Целями деятельности всех без исключения международных финансовых институтов являются оказание помощи странам в укреплении и поддержании основных условий, которые необходимы для привлечения частных инвестиций и поддержания их на должном уровне. Список используемой литературы Андросова Л.Д., Дробозина Л.А., Окунева Л.П. Финансы. Денежное обращение. Кредит: Учебник. – М.: ЮНИТИ, 2008. – 576 с. Банки и банковское дело/ Под. ред. И.Т. Балабанова: Учебник. – СПб.: Питер, 2010. - 365с. Бородулина Л.П. Международные экономические организации: Учебник. - М.: ЭКОНОМИСТ, 2009.- 239с. Вишневская Н.Г. На шаг в ВТО. // Российская газета, 2010. - №5356 (277). - С.4-5 Волынский Г.Д. Владимир Путин отложил бревно в сторону. // Коммерсантъ, 2010. - №181(4481). - С.7-8 Голикова Ю.С, Хохленкова М.А. Банк России: организация деятельности: Учебник. - М.: ЮНИТИ, 2009. – 378с. Грушевцев П.Р. Финансовая политика государства в условиях мирового финансового кризиса.//Деньги и кредит, 2008. - №8. – С.425 Елова М. В., Муравьева Е. К., Панферова С. М. и др. Мировая экономика: введение во внешнеэкономическую деятельность: Учебник. – М.: Логос, 2008. – 218с. Ефимова О.В. Финансовый анализ: Учебник. – М.: Изд-во «Бухгалтерский учет», 2009. – 528с. Ишханов А.В. Проблемы и пути реформирования международных финансовых институтов. // Финансы и кредит, 2009. - № 13. – С.14-18 |