Еурсовая. Образец оформления курсовой работы-1. Теоретические и методологические аспекты финансового состояния организации 6

Скачать 186.43 Kb. Скачать 186.43 Kb.

|

ГЛАВА 2. АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯООО «Макси Ю»2.1. Анализ финансового положения организацииПриведенный ниже анализ финансового положения и эффективности деятельности ООО «Макси Ю» выполнен за период 01.01.2017–31.12.2018 г. (3 года) (таблица 2.1) Таблица 2.1 Структура имущества и источники его формирования

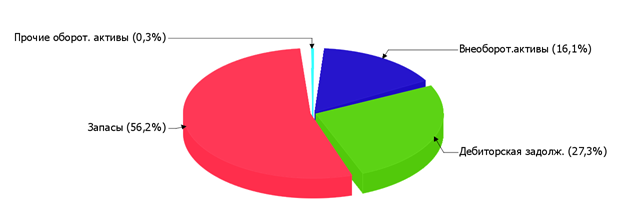

Активы по состоянию на 31.12.2018 характеризуются следующим соотношением: 16,1% внеоборотных активов и 83,9% текущих. Активы организации за весь период несколько уменьшились (на 4%). Хотя имело место снижение активов, собственный капитал увеличился на 8,9%, что, в целом, положительно характеризует динамику изменения имущественного положения организации. На диаграмме 2 ниже наглядно представлено соотношение основных групп активов организации  Рис. 2. Соотношение основных групп активов организации на 01.01.2019 Снижение активов организации связано, в первую очередь, со снижением показателя по строке "запасы" на 223 798 тыс. руб. (или 99,9% вклада в снижение активов). Одновременно, в пассиве баланса снижение произошло по строке "кредиторская задолженность" (-214 764 тыс. руб., или 100% вклада в снижение пассивов организации за рассматриваемый период (с 31 декабря 2016 г. по 31 декабря 2018 г.)). Среди положительно изменившихся статей баланса можно выделить "дебиторская задолженность" в активе и "доходы будущих периодов" в пассиве (+134 859 тыс. руб. и +153 925 тыс. руб. соответственно). Собственный капитал организации на 31 декабря 2018 г. равнялся 11 410,0 тыс. руб. В течение анализируемого периода отмечено ощутимое повышение собственного капитала, составившее 932 тыс. руб. Таблица 2.2 Оценка стоимости чистых активов организации

Чистые активы организации на 31 декабря 2018 г. намного (в 1 141,0 раз) превышают уставный капитал. Такое соотношение положительно характеризует финансовое положение, полностью удовлетворяя требованиям нормативных актов к величине чистых активов организации. К тому же следует отметить увеличение чистых активов на 8,9 % в течение анализируемого периода. Превышение чистых активов над уставным капиталом и в то же время их увеличение за период говорит о хорошем финансовом положении организации по данному признаку. Анализ финансовой устойчивости по величине излишка (недостатка) собственных оборотных средств представлен в таблице 2.3. Таблица 2.3 Анализ финансовой устойчивости по величине излишка (недостатка) собственных оборотных средств

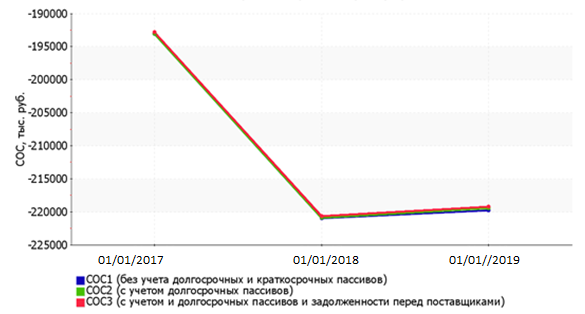

Поскольку по состоянию на 31.12.2018 наблюдается недостаток собственных оборотных средств, рассчитанных по всем трем вариантам, финансовое положение организации по данному признаку можно характеризовать как неудовлетворительное. Графически динамику собственных оборотных средств представим на рисунке 3.  Рис. 3. Динамика собственных оборотных средств организации Следует обратить внимание, что несмотря на неудовлетворительную финансовую устойчивость все три показателя покрытия собственными оборотными средствами запасов за рассматриваемый период (с 31 декабря 2016 г. по 31 декабря 2018 г.) улучшили свои значения. Анализ соотношения активов по степени ликвидности и обязательств по сроку погашения представлен в таблице 2.4. Таблица 2.4 Анализ соотношения активов по степени ликвидности и обязательств по сроку погашения

Из четырех соотношений, характеризующих соотношение активов по степени ликвидности и обязательств по сроку погашения, выполняется только одно. У ООО «Макси Ю» недостаточно денежных средств и краткосрочных финансовых вложений (высоколиквидных активов) для погашения наиболее срочных обязательств (разница составляет 631 381 тыс. руб.). В соответствии с принципами оптимальной структуры активов по степени ликвидности, краткосрочной дебиторской задолженности должно быть достаточно для покрытия среднесрочных обязательств (краткосрочной задолженности за минусом текущей кредиторской задолженности). В данном случае это соотношение не выполняется – у ООО «Макси Ю» недостаточно краткосрочной дебиторской задолженности (50% от необходимого) для погашения среднесрочных обязательств. 2.2 Анализ эффективности деятельности организацииОсновные финансовые результаты деятельности ООО «Макси Ю» за весь рассматриваемый период приведены ниже в таблице 2.5. Таблица 2.5 Анализ показателей результатов деятельности организации

Значение выручки за 2018 год составило 28 938 тыс. руб., что значительно (на 14 833 тыс. руб., или на 33,9%) меньше, чем за 2017 год. Значение прибыли от продаж за последний год составило 1 336 тыс. руб. Финансовый результат от продаж стремительно снизился в течение анализируемого периода (31.12.16–31.12.18) (-7 880 тыс. руб.). Изучая расходы по обычным видам деятельности, следует отметить, что организация учитывала общехозяйственные (управленческие) расходы в качестве условно-постоянных, относя их по итогам отчетного периода на счет реализации. Анализ показателей рентабельности представлен в таблице 2.6. Таблица 2.6 Анализ рентабельности организации

Все три показателя рентабельности за период 01.01–31.12.2018, приведенные в таблице, имеют положительные значения, поскольку организацией получена как прибыль от продаж, так и в целом прибыль от финансово-хозяйственной деятельности за данный период. За 2018 год организация по обычным видам деятельности получила прибыль в размере 4,6 копеек с каждого рубля выручки от реализации. Однако имеет место падение рентабельности обычных видов деятельности по сравнению с данным показателем за 2017 год (-16,5 коп.). Показатель рентабельности, рассчитанный как отношение прибыли до процентов к уплате и налогообложения (EBIT) к выручке организации, за период с 01.01.2018 по 31.12.2018 составил 0,6 %. То есть в каждом рубле выручки ООО «Макси Ю» содержалось 0,6 коп. прибыли до налогообложения и процентов к уплате. Ниже по качественному признаку обобщены важнейшие показатели финансового положения и результаты деятельности ООО «Макси Ю» за два года. Следующие 2 показателя финансового положения организации имеют исключительно хорошие значения: чистые активы превышают уставный капитал, при этом за два последних года наблюдалось увеличение чистых активов; положительная динамика изменения собственного капитала организации при том что, активы ООО «Макси Ю» изменились несущественно (на 4%). Положительно результаты деятельности организации характеризует следующий показатель – чистая прибыль за 2018 год составила 84 тыс. руб. Показателем, имеющим значение на границе норматива, является следующий – за последний год получена прибыль от продаж (1 336 тыс. руб.), хотя и наблюдалась ее отрицательная динамика по сравнению с предшествующим годом (-7 880 тыс. руб.). В ходе анализа были получены следующие критические показатели финансового положения организации: значительно ниже нормы коэффициент текущей (общей) ликвидности; коэффициент быстрой (промежуточной) ликвидности существенно ниже нормативного значения; значительно ниже нормального значения коэффициент абсолютной ликвидности; коэффициент покрытия инвестиций значительно ниже нормы; крайне неустойчивое финансовое положение по величине собственных оборотных средств. 2.3 Оценка платежеспособности организацииВ приведенной ниже таблице 2.7 рассчитаны показатели, содержащиеся в методике Федерального управления по делам о несостоятельности (банкротстве). Таблица 2.7 Определение неудовлетворительной структуры баланса

Анализ структуры баланса выполнен за период с начала 2018 года по 31.12.2018 г. Поскольку оба коэффициента на 31 декабря 2018 г. оказались меньше нормативно установленного значения, в качестве третьего показателя рассчитан коэффициент восстановления платежеспособности. Данный коэффициент служит для оценки перспективы восстановления организацией нормальной структуры баланса (платежеспособности) в течение полугода при сохранении имевшей место в анализируемом периоде тенденции изменения текущей ликвидности и обеспеченности собственными средствами. Значение коэффициента восстановления платежеспособности (1,06) указывает на реальность восстановления в ближайшее время нормальной платежеспособности. Одним из показателей вероятности скорого банкротства организации является Z-счет Альтмана, который рассчитывается по следующей формуле (применительно к ООО «Макси Ю» взята 4-факторная модель для частных непроизводственных компаний) (таблица 2.8): Z-счет = 6,56T1 + 3,26T2 + 6,72T3 + 1,05T4 Таблица 2.8 Определение вероятности банкротства по модели Z-счет Альтмана

Предполагаемая вероятность банкротства в зависимости от значения Z-счета Альтмана составляет: 1.1 и менее – высокая вероятность банкротства; от 1.1 до 2.6 – средняя вероятность банкротства; от 2.6 и выше – низкая вероятность банкротства. По результатам расчетов для ООО «Макси Ю» значение Z-счета на 31 декабря 2018 г. составило -0,97. Это означает, что существует высокая вероятность банкротства ООО «Макси Ю». В тоже время, необходимо отметить очень условный характер данного показателя, по результатам которого не следует делать однозначный вывод, а необходимо провести более глубокий анализ финансового состояния организации. Другая модель прогноза банкротства предложена британскими учеными Р. Таффлером и Г. Тишоу. Модель Таффлера была разработана по результатам тестирования модели Альтмана в более поздний период и включает четыре фактора (таблица 2.9): Z = 0,53X1 + 0,13X2 + 0,18X3 + 0,16X4 Таблица 2.9 Определение вероятности банкротства по модели Р. Таффлером и Г. Тишоу

Вероятность банкротства по модели Таффлера: Z больше 0,3 – вероятность банкротства низкая; Z меньше 0,2 – вероятность банкротства высокая. Поскольку в данном случае значение итогового коэффициента составило 0,29, сделать однозначный вывод об угрозе банкротства не представляется возможным. Еще одну методику прогнозирования банкротства, адаптированную для российских условий, предложили Р.С. Сайфуллина и Г.Г. Кадыкова. Пятифакторная модель данной методики следующая (таблица 2.10): R = 2К1 + 0,1К2 + 0,08К3 + 0,45К4 + К5 Таблица 2.10 Определение вероятности банкротства по модели Р.С. Сайфуллина и Г.Г. Кадыкова

В рамках модели Сайфуллина-Кадыкова итоговый показатель (R) интерпретируется следующим образом. Если R меньше 1, то вероятность банкротства организации высокая; если R больше 1 – низкая. Из таблицы 2.10 видно, что значение итогового показателя составило -0,26. Это значит, что вероятность банкротства существует, финансовое положение организации неустойчивое. Однако полученный результат следует рассматривать как условный ориентир. Упрощенная модель не учитывает отраслевые особенности деятельности и не претендует не высокую степень точности прогноза. Далее представим рейтинговую оценку финансового состояния организации на рисунке 4.

Рис. 4. Рейтинговая оценка финансового состояния организации По итогам проведенного анализа финансовое положение ООО «Макси Ю» оценено по балльной системе соответствует рейтингу CC (плохое положение). Финансовые результаты деятельности организации за весь анализируемый период соответствует рейтингу CCC (неудовлетворительные результаты). Необходимо отметить, что итоговые оценки получены с учетом как значений показателей на конец анализируемого периода, так и динамики показателей, включая их прогнозируемые значения на последующий год. Итоговый балл финансового состояния, сочетающий в себе анализ финансового положения и результаты деятельности организации, по шкале рейтинга это плохое состояние (CC). Рейтинг "СС" свидетельствует о плохом финансовом состоянии организации, при котором финансовые показатели, как правило, не укладываются в норму. Причины такого состояния могут быть как объективные (мобилизации ресурсов на реализацию масштабных проектов, крупные сделки, общий спад или кризис в экономике страны или отрасли и т.п.), так и вызванные неэффективным управлением. | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||