транспорный налог. Транспортный налог

Скачать 78.01 Kb. Скачать 78.01 Kb.

|

|

Транспортный налог Транспортный налог является региональным налогом. Устанавливается гл.28 НК РФ и законами субъектов Российской Федерации о налоге. Налогоплательщиками являются лица, на которых в соответствии с законодательством Российской Федерации зарегистрированы транспортные средства, признаваемые объектом налогообложения. Т.е. платить налог должны организации и физлица (в том числе ИП), если на них в ГИБДД или в других госорганах зарегистрирован транспорт, который считается объектом обложения (ст. 357, п. 1 ст. 358 НК РФ, ст. 33 Воздушного кодекса РФ, ст. ст. 16, 17 Кодекса внутреннего водного транспорта РФ, ст. ст. 33, 35 Кодекса торгового мореплавания РФ, п. 6 ст. 4, ч. 1 ст. 6, ст. 28 Федерального закона от 03.08.2018 N 283-ФЗ, п. 1 Правил, утвержденных Постановлением Правительства РФ от 21.12.2019 N 1764, п. 3 Правил, утвержденных Постановлением Правительства РФ от 21.09.2020 N 1507). При этом неважно, пользуетесь вы ТС сами или сдали его в аренду, работает оно или на ремонте. Главное, что оно зарегистрировано на ваше имя (Письма Минфина России от 28.12.2018 N 03-05-05-04/95689, от 18.02.2016 N 03-05-06-04/9050, ФНС России от 22.02.2017 N БС-4-21/3371@, от 01.02.2017 N БС-4-21/1735). Если ТС на вас не зарегистрировано, то платить налог не надо (Письма ФНС России от 04.03.2021 N БС-4-21/2822@, от 29.10.2020 N БС-4-21/17770@, от 28.09.2020 N БС-4-21/15757@). Например, не нужно платить налог в отношении транспортных средств, которые не подлежат регистрации. К транспортным средствам, которые облагаются транспортным налогом, относятся: автомобили. Исключение: автомобили легковые, специально оборудованные для использования инвалидами, а также автомобили легковые с мощностью двигателя до 100 лошадиных сил (до 73,55 кВт), полученные (приобретенные) через органы социальной защиты населения в установленном законом порядке (пп. 2 п. 2 ст. 358 НК РФ); мотоциклы, мотороллеры; автобусы; другие самоходные машины и механизмы на пневматическом и гусеничном ходу. Исключение: тракторы, самоходные комбайны всех марок, специальные автомашины (молоковозы, скотовозы, специальные машины для перевозки птицы, машины для перевозки и внесения минеральных удобрений, ветеринарной помощи, технического обслуживания), зарегистрированные на сельскохозяйственных товаропроизводителей и используемые при сельскохозяйственных работах для производства сельскохозяйственной продукции (пп. 5 п. 2 ст. 358 НК РФ); самолеты, вертолеты и другие воздушные транспортные средства; теплоходы, яхты, парусные суда, катера, моторные лодки, гидроциклы, несамоходные (буксируемые суда) и другие водные транспортные средства. Исключение: промысловые морские и речные суда (пп. 3 п. 2 ст. 358 НК РФ); пассажирские и грузовые морские, речные и воздушные суда, находящиеся в собственности (на праве хозяйственного ведения или оперативного управления) индивидуальных предпринимателей, основным видом деятельности которых является осуществление пассажирских и (или) грузовых перевозок (пп. 4 п. 2 ст. 358 НК РФ); суда, зарегистрированные в Российском международном реестре судов (пп. 9 п. 2 ст. 358 НК РФ); весельные лодки, а также моторные лодки с двигателем мощностью не свыше пяти лошадиных сил, зарегистрированные в порядке, установленном до дня вступления в силу Закона от 23.04.2012 N 36-ФЗ (то есть до 25.05.2012) (пп. 13 п. 2 ст. 358 НК РФ); снегоходы, мотосани. Определяйте тип своего транспортного средства по техническим или регистрационным документам на него. Например, для транспорта, который зарегистрирован в ГИБДД, - это паспорт транспортного средства (ПТС), а для транспорта, который зарегистрирован в органах Гостехнадзора, - паспорт самоходной машины (ПСМ). Если тип ТС, который указан в документах, не получается сопоставить с типами ТС, которые указаны в п. 1 ст. 361 НК РФ, то, чтобы избежать споров с налоговой инспекцией, рекомендуем обратиться за разъяснениями к организации - изготовителю ТС, а также в госорган, который поставил его на учет (либо который выдал паспорт на это ТС). Налогооблагаемая база

Налоговый период. Отчетный период 1. Налоговым периодом признается календарный год. 2. Отчетными периодами для налогоплательщиков-организаций признаются первый квартал, второй квартал, третий квартал. Налоговая ставка Налоговые ставки устанавливаются законами субъектов Российской Федерации соответственно в зависимости от мощности двигателя, тяги реактивного двигателя или валовой вместимости транспортного средства в расчете на одну лошадиную силу мощности двигателя транспортного средства, один килограмм силы тяги реактивного двигателя, одну регистровую тонну, одну единицу валовой вместимости транспортного средства или одну единицу транспортного средства в следующих размерах, установленных ст. 361 НК РФ:

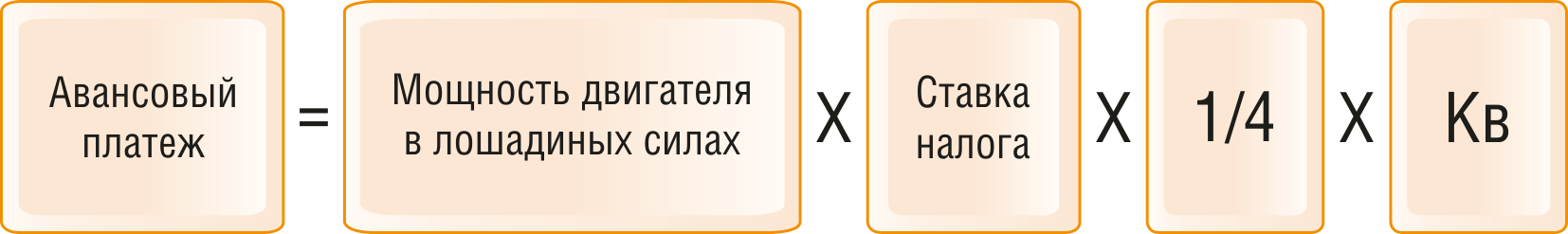

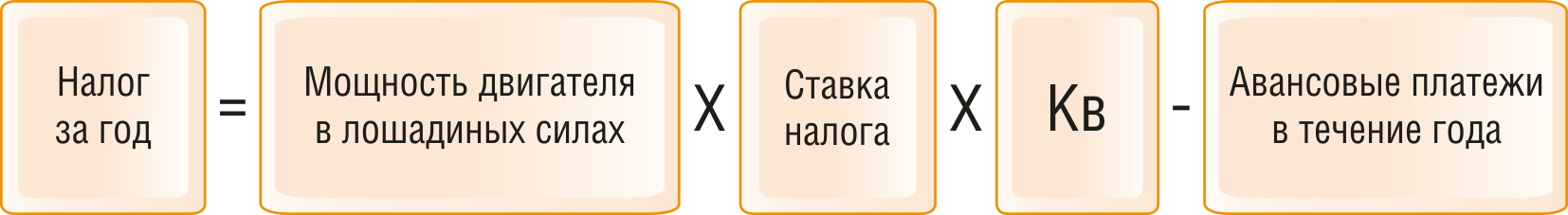

Налоговые ставки, указанные в таблице, могут быть увеличены (уменьшены) законами субъектов Российской Федерации, но не более чем в десять раз. Указанное ограничение размера уменьшения налоговых ставок законами субъектов Российской Федерации не применяется в отношении автомобилей легковых с мощностью двигателя (с каждой лошадиной силы) до 150 л.с. (до 110,33 кВт) включительно. В случае, если налоговые ставки не определены законами субъектов Российской Федерации, налогообложение производится по налоговым ставкам, установленным НК РФ. ЛЬГОТЫ ПО Транспортному налогу Поскольку транспортный налог относится к числу региональных налогов, налоговые льготы и порядок их применения налогоплательщиками по общему правилу устанавливаются законодательными (представительными) органами власти субъекта РФ в соответствующих законодательных актах (ст. ст. 14, 356, п. п. 3, 4 ст. 356.1 НК РФ; п. п. 3 - 15 ч. 1 ст. 4 Закона г. Москвы от 09.07.2008 N 33). Льготы по транспортному налогу могут быть предоставлены в виде (Приложение N 2 к Приказу ФНС России от 25.07.2019 N ММВ-7-21/377@): освобождения юр.лиц от уплаты транспортного налога. Оно может быть предусмотрено законом субъекта РФ. Каждый регион самостоятельно определяет льготные категории налогоплательщиков и основания для использования льготы (ст. 356 НК РФ). На федеральной территории "Сириус" освобождение от уплаты налога установлено п. п. 3, 4 ст. 356.1 НК РФ; понижения ставки налога. Субъект РФ для некоторых случаев может предусмотреть пониженные ставки налога по отношению к установленным в регионе; уменьшения суммы налога, исчисленного к уплате. Узнать о наличии льготы по транспортному налогу в вашем регионе, а также оснований для ее использования вы можете на электронном сервисе "Справочная информация о ставках и льготах по имущественным налогам" на сайте ФНС www.nalog.ru. Имейте в виду, что для применения льготы по транспортному налогу вам нужно представить в налоговый орган заявление по форме, утвержденной Приказом ФНС России от 25.07.2019 N ММВ-7-21/377@ (п. 3 ст. 361.1 НК РФ). Отметим также, что на практике с льготами связывают также отдельные налоговые послабления, хотя формально льготой они не признаются. Например: если вы являетесь учреждением, подведомственным федеральному органу, в котором законодательством РФ предусмотрена военная и (или) приравненная к ней служба, то транспортные средства, находящиеся у вас на праве оперативного управления, не признаются объектом обложения (как и у самих этих органов), но только при выполнении определенного условия (пп. 6 п. 2 ст. 358 НК РФ, Письма Минфина России от 19.10.2020 N 03-05-04-01/91005, ФНС России от 25.07.2019 N БС-4-21/14683@). При этом рекомендуем направить письменный запрос в налоговый орган о том, распространяется ли на вас указанное освобождение. Иначе при неуплате налога по этому основанию есть риск возникновения спора с налоговым органом; в некоторых случаях учреждения могут не уплачивать авансовые платежи по транспортному налогу, если такое послабление установлено законом субъекта РФ. Поэтому проверьте, возможно, вам нужно платить налог только по итогам года (п. 3 ст. 360, п. 6 ст. 362, п. 2 ст. 363 НК РФ). Если ваше учреждение является сельскохозяйственным товаропроизводителем, то помимо общих льгот вам могут предоставить и отдельные льготы. Их также устанавливают власти региона. Узнать о наличии льготы по транспортному налогу в вашем регионе, а также оснований для ее использования вы можете на сайте ФНС России https://www.nalog.ru/rn77/service/tax/. Напомним, что сельскохозяйственная техника, которую вы используете в деятельности по производству сельскохозяйственной продукции, не является объектом обложения транспортным налогом (пп. 5 п. 2 ст. 358 НК РФ). Порядок исчисления и уплаты транспортного налога Налогоплательщики-организации исчисляют сумму налога (сумму авансового платежа по налогу) самостоятельно. Сумма налога, подлежащая уплате налогоплательщиками - физическими лицами, исчисляется налоговыми органами Сумма налога, подлежащая уплате в бюджет налогоплательщиками-организациями, определяется как разница между исчисленной суммой налога и суммами авансовых платежей по налогу, подлежащих уплате в течение налогового периода Исчисление суммы налога производится с учетом повышающего коэффициента: 3 - в отношении легковых автомобилей средней стоимостью от 10 миллионов до 15 миллионов рублей включительно, с года выпуска которых прошло не более 10 лет; 3 - в отношении легковых автомобилей средней стоимостью от 15 миллионов рублей, с года выпуска которых прошло не более 20 лет. Налогоплательщики-организации исчисляют суммы авансовых платежей по налогу по истечении каждого отчетного периода ( 1,2,3 кварталы) в размере одной четвертой произведения соответствующей налоговой базы и налоговой ставки с учетом повышающего коэффициента. Налог к уплате за год рассчитайте за вычетом авансов (ст. 362 НК РФ). Посчитайте налог по каждому автомобилю, умножив мощность двигателя на налоговую ставку. Результаты сложите (ст. 359 НК РФ). При покупке или продаже налог считается пропорционально количеству месяцев владения автомобилем. Это зависит от того, когда вы зарегистрировали или сняли с учета автомобиль. Рассчитайте налог и авансовые платежи в общем порядке с учетом коэффициента Кв, при этом месяц учтите как полный, если (п. 3 ст. 362 НК РФ): зарегистрировали автомобиль с 1-го по 15-е число месяца; сняли с учета автомобиль с 16-го числа и до конца этого месяца. Не учитывайте месяц при расчете коэффициента, если: зарегистрировали автомобиль во второй половине месяца; сняли с учета автомобиль с 1-го по 15-е число месяца. Не рассчитывайте налог, если вы успели (п. 3 ст. 362 НК РФ, Письма Минфина России от 16.02.2021 N 03-05-06-04/10474, от 19.08.2020 N 03-05-06-04/72801, от 19.11.2019 N 03-05-06-04/89269, N 03-05-06-04/89268, от 23.05.2019 N 03-05-06-04/37373, от 22.04.2019 N 03-05-06-04/28940): зарегистрировать и снять с учета автомобиль с 1-го по 15-е число одного месяца; зарегистрировать и снять с учета автомобиль с 16-го числа и до конца этого месяца; зарегистрировать автомобиль с 16-го числа до конца одного месяца, а снять с учета в период с 1-го по 15-е число следующего месяца. Коэффициент Кв в этом случае равен нулю, поэтому и налога не будет. Если вы платите авансовые платежи по транспортному налогу, то в квартале, в котором зарегистрировали или сняли автомобиль с учета, авансовый платеж рассчитайте по формуле (пп. 1 п. 1 ст. 359, п. п. 1, 2.1, 3 ст. 362 НК РФ):  Коэффициент Кв рассчитайте исходя из количества полных месяцев, когда автомобиль был зарегистрирован на вас, в течение квартала (п. 3 ст. 362 НК РФ). За год, если уплачивались авансовые платежи, транспортный налог рассчитайте по следующей формуле (пп. 1 п. 1 ст. 359, п. п. 1, 2, 3 ст. 362 НК РФ):  Коэффициент Кв рассчитайте исходя из количества полных месяцев в течение года, когда вы владели автомобилем (п. 3 ст. 362 НК РФ). Порядок и сроки уплаты налога и авансовых платежей по налогу Налог подлежит уплате налогоплательщиками-организациями в срок не позднее 1 марта года, следующего за истекшим налоговым периодом. Авансовые платежи по налогу подлежат уплате налогоплательщиками-организациями в срок не позднее последнего числа месяца, следующего за истекшим отчетным периодом. |