ау. хозжурнал. Учет денежных средств

Скачать 352.33 Kb. Скачать 352.33 Kb.

|

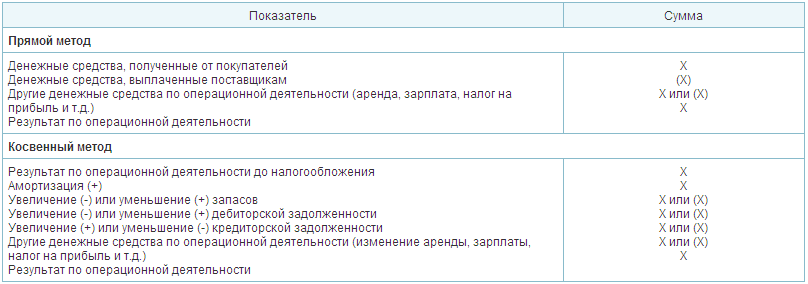

Содержание курсовой работыВведение……………………………………………………………………. Глава 1. Теоретическая часть…………………………………………….. - Заключение теоретической части………………………………….. - Список использованных источников…………………………………. Глава 2. Практическая (расчетная) часть……………………………….. Заключение………………………………………………………………….. Библиография……………………………………………………………….. Приложения …………………………………………………………………. Введение В процессе осуществления своей деятельности каждая организация налаживает хозяйственные связи с другими предприятиями. Например, у одних организаций она покупает материалы для производства своей продукции, другим - заказывает выполнение определенных работ и т.д. В свою очередь, организация продает другим юридическим лицам свои товары и продукцию, выполняет для них работы и оказывает услуги в зависимости от вида деятельности, которыми она занимается. Иными словами, организация все время имеет хозяйственные отношения с поставщиками и покупателями и осуществляет с ним денежные и иные расчеты. Кроме поставщиков и покупателей организация ведет денежные расчеты с банками, отчисляет налоги в бюджет, фонды страхования и взаимодействует с другими участниками экономической деятельности. Наиболее распространёнными видами внешних расчётов являются: расчёты с поставщиками и подрядчиками за сырьё, расчеты с покупателями и заказчиками. От состояния этих расчетов во многом зависит платежеспособность организации, ее финансовое положение и инвестиционная привлекательность. Из внутренних расчетов следует обратить особое внимание на расчеты с подотчетными лицами и на расчеты с персоналом по прочим операциям. Эти расчеты производятся в основном наличными денежными средствами и связаны с оплатой расходов предприятия. Правильная организация расчетных операций обеспечивает устойчивость оборачиваемости средств организации, укрепление в ней договорной и расчетной дисциплины и улучшение ее финансового состояния. Кроме того, рациональная организация расчетов, правильность постановки их учета предупреждают негативные последствия по этим операциям. Денежные средства - это финансовые ресурсы организации, самые высоколиквидные активы, возможные обеспечить выполнение обязательств любого уровня и вида. От их наличия зависит своевременность погашения кредиторской задолженности предприятия. Между организациями большинство расчетов производится безналично. Безналичные расчеты ведутся путем перечисления денежных средств со счета плательшика на счет получателя с помощью различных банковских операций, замещающих наличные деньги в обороте. Поэтому большое значение имеет учет денежных средств и контроль за их обращением на расчетных и валютных счетах в банках. Наличными же средствами ведутся внутренние расчеты. Движение наличных денег совершается посредством кассовых операций. В условиях рыночной экономики следует исходить из принципа, что умелое использование денежных средств может приносить предприятию дополнительный доход, и следовательно, необходимо постоянно думать о рациональном вложении временно свободных денежных средств для получения дополнительной прибыли. Поэтому бухгалтерский учет денежных средств имеет важное значение для правильной организации денежного обращения, организации расчетов и кредитования. Актуальность исследования заключается в том, что учет денежных средств является важным для предприятия. Учет денежных средств имеет значение в укреплении платежной дисциплины и в эффективном использовании финансовых ресурсов предприятия. Поэтому очень важен контроль за соблюдением кассовой дисциплины, правильностью и эффективностью использования денежных средств, обеспечением сохранности денежных документов, находящихся в кассе предприятия. Целью курсовой работы является теоретическое и практическое изучение учета денежных средств. Для достижения цели поставлены следующие задачи: - изучить классификацию денежных средств; - рассмотреть порядок ведения и отражения в учете кассовых операций; - рассмотреть учет операций по расчетным счетам; - рассмотреть учет денежных средств, находящихся в аккредитивах, чековых книжках и иных платежных документах; - изучить учет переводов в пути - раскрыть информацию о движении денежных средств в бухгалтерской отчетности; - рассмотреть инвентаризацию денежных средств Объектом исследования являются денежные средства. Предметом исследования является учет денежных средств. Глава 1. Теоретическая часть Классификация денежных средств. Денежные средства — это средства в отечественной и иностранной валютах, находящиеся в кассе, на расчетном, валютном и других счетах в банках на территории страны и за рубежом, в легко реализуемых ценных бумагах, а также в платежных и денежных документах. РФ активно переходит на международные стандарты учета. К денежным средствам относятся денежные средства в кассе и на банковских депозитах до востребования. Эквиваленты денежных средств – это краткосрочные высоколиквидные инвестиции, которые можно легко конвертировать в известные суммы денежных средств и которые подвержены лишь незначительному риску изменения стоимости. Под краткосрочным подразумевается период в три месяца с момента приобретения инвестиции, оставшийся до ее погашения. Классификация денежных средств: деньги в кассе; денежные средства в пути; деньги на текущих счетах компании (рублевых и валютных), доступные для использования; банковские переводные векселя и прочие векселя, планируемые к погашению или продаже не более чем через 3 месяца с даты приобретения; депозиты до востребования и сроком до трех месяцев; прочие ценные высоколиквидные бумаги со сроками погашения или планируемые к реализации в срок не более трех месяцев с даты приобретения. Инкассированные денежные средства, еще не перечисленные на расчетный счет в банке, включаются в состав денежных средств в пути. Порядок ведения и отражения в учете кассовых операций. Выполнение кассовой дисциплины обязательно для предпринимателей при использовании ими в обороте наличных денег. При этом инструкцией для ООО и ИП служат правила ведения кассовых операций, устанавливаемые финансовым регулятором - центробанком. К кассовым относятся операции, когда принимаются, выдаются банкноты или монеты и оформляются подтверждающие эти действия документы (указание ЦБР №3210-У). Кассовая дисциплина подразумевает соблюдение: ведения кассовой документации; лимита остатка налички в кассе; предела наличных платежей между хозяйствующими субъектами; расхода наличных поступлений. Лимит остатка в кассе: до начала операций с наличкой необходимо установить максимальную сумму средств, разрешенную к хранению в кассе по завершении работы – лимит остатка. Лимит определяется самостоятельно с учетом планируемых денежных потоков в кассе (поступление и расход за день) и утверждается внутренним распоряжением (приказом). Если у ООО есть обособленные подразделения, работающие с наличкой, необходимо установить лимиты в кассе по каждой структуре и потом уже определить итоговый общий лимит. Аккумулирование денег сверх лимитированного остатка запрещено. Исключение составляют: дни выплат пособий, зарплаты; работа в выходные, праздничные дни. Сверхлимитные остатки сдаются в банк на счет. Расчетно-кассовые операции: Операции в кассе осуществляет кассовый работник, который назначается приказом. Кассира необходимо ознакомить с должностной инструкцией под личную подпись. Если кассиров несколько, на одного возлагается исполнение обязанностей старшего. При незначительном объеме, операции по кассе руководитель ООО может осуществлять самостоятельно, бухгалтерский учет можно передать на аутсорс. Операции с наличными фиксируются документально. Для этого предусмотрены: кассовые ордера по приходу 0310001 и расходу 0310002; кассовая книга для учета поступления и выдачи 0310004; книга учета принятых и выданных денег 0310005 (если есть старший кассир); ведомости для выплат зарплаты расчетно-платежная 0301009 и платежная 0301011. Все формы унифицированы Госкомстатом (постановления от 18.08.1998 г. №88, от 05.01.2004 №1). Оформление разрешено на бумаге или электронно. Для подтверждения операции кассиру выдается печать. Лимиты и цели расхода наличности Предел расчетов наличкой между хозяйствующими субъектами также регулируется Центробанком. Ллимит оплаты по одному договору, включая дополнительные соглашения составляет 100 000 рублей (указание ЦБФ №3073-У с 01.06.2014 г.). Кассовая дисциплина в 2018 году по порядку ведения кассовых операций в этой части не менялась и на сегодня этот лимит актуален. При исчерпании 100 000 рублей по одному договору, рассчитываться необходимо через расчетный счет. Предел наличных платежей не распространяется на расчеты с физлицами (не ИП), на выдачу подотчетных средств, зарплаты и социальных пособий. Указанием №3073-У запрещено расходовать выручку, принятую в кассу, помимо направления на следующие цели: зарплата и пособия социального характера; страховые возмещения физлицам при уплате ими страховой премии в кассу; личные траты для ИП; оплата работ/услуг и товаров (исключая ценные бумаги); выдача под отчет своим работникам; возврат за товар, неполученную услугу/работу, которые были оплачены наличкой; выдача банковскому платежному агенту на текущую деятельность. Контроль и учет кассовых операций: оформлением и подписанием кассовых документов занимаются: главный бухгалтер; бухгалтер/кассир/иное должностное лицо, назначенное директором; сам директор, если отсутствуют главбух и бухгалтер. У кассира должны находиться образцы подписей, уполномоченных визировать кассовые документы (если они оформляются на бумаге). При электронном варианте оформления, документы подписывают электронными подписями, после чего исправления вносить уже нельзя. Кассир материально ответственен за вверенные ему деньги и совершаемые операции в кассе. В связи с этим обязателен договор о полной материальной ответственности с кассовым работником, согласно которому он должен возместить ущерб, если виноват в растрате (постановление Минтруда и соцразвития от 31.12.2002 г. № 85; ст. 242-244 ТК). По завершении работы, кассиром выводится и записывается остаток в кассовой книге, сверяется с фактическим остатком в кассе на основании проведенных приходных и расходных операций, запись в кассовой книге заверяется подписью. Если операций не было, записи не производятся. Обособленная структура кассовую книгу ведет самостоятельно, отправляя по внутренней установленной процедуре откопированный лист. Ежедневно главный бухгалтер сверяет кассовую книгу с документами (ордерами, ведомостями) и визирует подписью факт проверки. Контролировать кассовую книгу – обязанность главного бухгалтера или руководителя при отсутствии главбуха. Главным бухгалтером (директором) заверяются и авансовые отчеты сотрудников, получающих деньги под отчет. Выдача под отчет осуществляется только после письменного распоряжения директора. Учет операций по расчетным счетам. Денежные средства организации существуют в виде наличных денежных средств и денежных документов в кассе, а также в виде безналичных денежных средств на расчетных счетах в банках. Организации независимо от организационно-правовых форм и сферы деятельности обязаны хранить свободные денежные средства в учреждениях банков. Для этого организация открывает в учреждениях банков расчетный, валютный и специальные счета. Расчетные счета открываются хозяйствующим субъектам, имеющим собственные оборотные средства и самостоятельный баланс. Организация может иметь неограниченное количество рублевых расчетных счетов в одном или разных банках. В процессе хозяйственной деятельности у организации возникают производственные взаимоотношения со множеством физических и юридических лиц, которые приводят к возникновению обоюдных расчетных обязательств. По выполнении работниками производственных заданий у организации возникают обязательства по оплате их труда, а также по начислениям отчислений на социальные нужды. При получении или продаже организацией материальных ценностей, выполнении работ или оказании услуг у него возникают расчетные обязательства перед поставщиками и подрядчиками, а также перед покупателями их продукции, работ и услуг. Расчеты между организациями производятся в безналичной форме путем перевода денежных средств с банковских счетов одного юридического лица на счета другого на основании расчетных документов. Первичным документом для осуществления безналичных расчетов является платежное поручение, под которым понимается поручение банку перечислить денежные средства с расчетного счета организации-плательщика на расчетный счет организации-получателя. Платежные поручения имеют единую форму для всех видов перечислений. В них указываются следующие обязательные реквизиты: наименование организации-получателя, номер расчетного счета, сумма, основание (договор, счет-фактура), цель (назначение платежа), очередность, дата платежа. При наличии на счете денежных средств, сумма которых достаточна для удовлетворения всех требований, предъявленных к счету, списание этих средств со счета осуществляется в порядке поступления распоряжений клиента и других документов на списание. При недостаточности денежных средств на счете списание их осуществляется в порядке очередности, установленной законодательством которой соответствует несколько очередей выполнения платежей. Так в первую очередь осуществляется списание по исполнительным документам, предусматривающим перечисление или выдачу денежных средств со счета для удовлетворения требований о возмещении вреда, причиненного жизни и здоровью. Как правило, платежи осуществляются с согласия владельца счета. Однако имеются исключения. В бесспорном порядке списываются платежи, не внесенные в срок в бюджет, внебюджетные фонды, по исполнительным листам судебных органов. В безакцептном порядке оплачиваются счета за электроснабжение, теплоснабжение, водоснабжение. Прием наличных денежных средств на расчетный счет из кассы организации осуществляется на основании объявления на взнос наличными, которое является письменным приказом владельца счета и составляется в одном экземпляре. Выдача наличных денежных средств организации на определенные цели производится на основании денежного чека. Денежный чек является распоряжением владельца счета банку выдать указанную в нем сумму наличных денежных средств. Учет операций по расчетному счету ведется на счете 51 «Расчетные счета», по дебету которого отражается поступление денежных средств, а по кредиту – их выбытие (перечисление, снятие). Основания для отражения операций по счету 51 – выписки с расчетного счета, которые банк выдает организации ежедневно (или периодически в установленные им сроки). К выписке прилагаются документы, подтверждающие выполнение операций, нашедших в ней отражение. Выписка является копией (вторым экземпляром) лицевого счета, который банк ведет по расчетному счету организации. В ней указывается остаток денежных средств на расчетном счете на начало текущего дня, а также их поступление, выбытие и остаток на конец дня. Банковская выписка – единственное основание для отражения в бухгалтерском учете движения денежных средств на расчетном счете. Полученные из банка выписки проверяются и обрабатываются (подбираются оправдательные документы, указываются корреспондирующие счета). Выписки являются основанием для отражения операций по расчетному счету в регистрах бухгалтерского учета по счету 51 «Расчетные счета». Бухгалтерские записи по учету движения денежных средств на расчетном счете представлены в табл. 1.(см. приложение) Учет денежных средств, находящихся в аккредитивах, чековых книжках и иных платежных документах. Наряду с расчетными счетами организации могут иметь счета для учета денежных средств целевого назначения, находящихся в аккредитивах, платежных чековых книжках и иных платежных документах (кроме векселей) и предназначенных для финансирования капитального строительства и других текущих расходов. Чек — это ценная бумага, содержащая ничем не обусловленное распоряжение банку чекодателя произвести платеж в пользу чекодержателя определенной (в чеке) денежной суммы. Чек используется организацией для получения наличных денег с расчетного счета. Чек выписывается в одном экземпляре на имя кассира или другого лица, которому доверяется получение денег. Аккредитив — это поручение банка покупателя банку поставщика оплатить счета поставщика за отгруженный товар или оказанную услугу на условиях, предусмотренных в аккредитивном заявлении покупателя. Банк, открывший аккредитив, может произвести поставщику платеж (акцептовать или учесть переводной вексель) или предоставить полномочия другому банку производить такие платежи при условии представления им документов и выполнении условий, предусмотренных в аккредитиве. Аккредитив предназначен для расчетов только с одним поставщиком. Одновременно может быть открыто несколько аккредитивов. Во всех платежных банковских документах, кроме обязательных реквизитов, указывается назначение платежа. Помарки, подчистки и исправления в платежных банковских документах не допускаются. В настоящее время широко используются для оформления расчетных отношений между организациями векселя, которые частично заменяют деньги в расчетах между различными организациями. Вексель может быть использован не только в расчетах, но и при оформлении товарных кредитов, в качестве залога для получения кредита или займа, как средство обеспечения обязательств третьего лица и пр. Вексель представляет собой письменное безусловное долговое денежное обязательство строго установленной формы, выданное одной стороной (векселедателем) другой стороне (векселедержателю) и дающее его владельцу право по окончании срока обязательства (или досрочно) требовать с должника указанной в векселе денежной суммы. Векселя бывают простые и переводные. Простой вексель оформляет сделку двух сторон — векселедателя и векселедержателя. Векселедатель одновременно является и плательщиком указанной в векселе денежной суммы. Переводной вексель имеет три стороны, участвующие в сделке: векселедатель, плательщик и векселедержатель. При использовании переводного векселя, векселедатель не является плательщиком. Естественно, что между векселедателем и плательщиком на момент выдачи векселя должны существовать договорные отношения, позволяющие векселедателю выдать обязательство по уплате плательщиком денежной суммы, указанной в векселе. Но переводной вексель не содержит ссылки на эти договорные отношения, поскольку изначально вексель является ничем не обусловленным обязательством. Переводной вексель требует акцепта — согласия плательщика на уплату денежной суммы, указанной в векселе. Поскольку согласие плательщика погасить вексель вытекает из договорных отношений между векселедателем и плательщиком, то векселедатель несет ответственность перед векселедержателем за выполнение плательщиком обязанности заплатить. И в случае отказа плательщика акцептовать вексель обязанным уплатить по переводному векселю становится векселедатель. Таким образом, векселедатель по переводному векселю отвечает и за акцепт, и за платеж. По переводному векселю права передаются путем совершения на нем передаточной надписи. Такая передаточная надпись называется индоссаментом. Лицо, передающее свои права по векселю, называется индоссатором, а лицо, приобретающее права по векселю, называется индоссатом. Индоссамент отражается на оборотной стороне векселя. В учреждениях банка организуется учет векселей. В таком учете показывается передача или продажа векселедержателем векселей банку по индоссаменту до наступления срока платежа по векселю и получение указанной в векселе суммы за вычетом процента, причитающегося банку (учетный процент, дисконт). Вексельное обращение —сложная сфера расчетов организаций и требует участия не только бухгалтеров, но и банковских работников, юристов и нотариусов. В последние годы в практике отечественных безналичных расчетов появилась новая форма, связанная с применением расчетно-корпоративных и кредитно-корпоративных карт. Эти карты предоставляют возможность как наличных, так и безналичных расчетов. Юридические лица с помощью банковских корпоративных карт могут осуществлять безналичные операции на предприятиях торговли и сферы услуг, а также операции по обналичиванию денежных средств. Подробности проведения всего спектра хозяйственных действий держателями банковских корпоративных карт изложены в Положении о порядке эмиссии кредитными организациями банковских карт и осуществления расчетов по операциям, совершаемым с их использованием, утвержденном ЦБ РФ от 9 апреля 1998 г. № 23-П (в ред. от 29 ноября 2000 г.). Все операции, кроме тех, которые относятся к основной деятельности организации, в бухгалтерском учете признаются в качестве расходов подотчетных лиц, которым выдана соответствующая банковская корпоративная карта. Запрещено использование корпоративных карт для выплаты заработной платы и осуществления платежей социального характера. Расчеты между участниками сделки проводятся следующим образом. Покупатель обращается в банк-эмитент с заявлением о заключении договора на выдачу соответствующей банковской карты. Банк под расчетно-корпоративную карту депонирует часть средств покупателя. В случае заключения договора о выдаче кредитно-корпоративной карты банк заключает кредитное соглашение с покупателем на сумму кредитно-корпоративной карты с учетом величины процентов. После этого покупателю предоставляется соответствующая банковская карта. При закупке товара у торговой организации для основной деятельности покупателя его представитель расплачивается с помощью банковской карты, вставляя ее в читающее устройство терминала, с помощью которого оформляются расчетные документы для всех участников процесса взаиморасчетов. На основании расчетных документов списываются денежные средства со специального счета покупателя на расчетный счет поставщика. Затем банк поставщика извещает банк покупателя о завершении операции, и оба банка делают выписки своим клиентам. Учет данных средств ведется в порядке, аналогичном порядку отражения операций по расчетному счету, но на активном синтетическом счете 55 «Специальные счета в банках». Этот счет имеет несколько субсчетов, открываемых для учета движения отдельных видов платежных документов. К счету 55 "Специальные счета в банках" открываются субсчета: 55-1 "Аккредитивы"; 55-2 "Чековые книжки"; 55-3 "Депозитные счета" и др. Аналитический учет по счету 55 «Специальные счета в банках» организуется для обеспечения возможности получения данных о наличии и движении денежных средств в аккредитивах, чековых книжках, корпоративных картах и др. на территории Российской Федерации и за ее пределами. Для совершения операций по специальным счетам в банке применяются те же первичные документы, что и по расчетному счету. Зачисление денежных средств на специальные счета отражается следующей бухгалтерской записью: Д-т 55 «Специальные счета в банках» К-т 51 «Расчетные счета». По мере использования средств со специальных счетов (на основе выписок банка) производится запись: Д-т 60 «Расчеты с поставщиками и подрядчиками» и др. К-т 55 «Специальные счета в банках». Оставшиеся (неиспользованные) средства возвращаются на тот счет в банке, с которого они были перечислены, и отражаются бухгалтерской записью: Д-т 51 «Расчетные счета». К-т 55 «Специальные счета в банках». При отражении выдачи под отчет работнику корпоративной пластиковой карты на счетах бухгалтерского учета делается следующая запись: Д-т 71 «Расчеты с подотчетными лицами» К-т 55 «Специальные счета в банках», субсчет «Корпоративные банковские карты». На отдельных субсчетах, открываемых к этому счету, отражают движение обособленно хранящихся в банках средств целевого финансирования. К ним можно отнести: субсидии государственных органов, средства на финансирование учреждений социально-культурного назначения, средства на финансирование капитальных вложений по объектам внеоборотных активов и пр. Учет переводов в пути. Некоторые организации — как правило, торговые организации с круглосуточным графиком работы — не имеют возможности сдавать в банк всю полученную за день выручку в течение одного рабочего дня. Для таких организаций банки предусматривают сдачу выручки днем и вечером. Дневная и вечерняя инкассации осуществляются инкассаторами банка. При дневной инкассации (до закрытия банка) сданные инкассаторам денежные средства зачисляются на расчетный счет организации в тот же рабочий день. При вечерней инкассации (после закрытия банка) денежные средства организации доставляются в банк вечером, а утром следующего рабочего дня после их пересчета зачисляются на расчетный счет организации. В последнем случае с момента передачи выручки инкассаторам банка и до момента ее зачисления на расчетный счет организации денежные средства должны учитываться на активном синтетическом счете 57 «Переводы в пути». Аналогично учитываются денежные средства, сданные почтовым отделениям для их перевода по назначению. Основанием для учета денежных средств на счете 57 «Переводы в пути» являются квитанции почтового отделения, копии сопроводительных ведомостей на сдачу выручки инкассаторам банка и т. п. Счет 57 «Переводы в пути» предназначен для обобщения информации о движении денежных средств (переводов) в рублях и иностранных валютах в пути, т. е. денежных сумм, внесенных в кассы банков или кассы почтовых отделений для зачисления на расчетный или иной счет организации, но еще не зачисленных по назначению. Движение денежных средств (переводов) в иностранных валютах учитывается на счете 57 «Переводы в пути» обособленно. Сдача денежных средств инкассаторам или в кассы почтовых отделений отражается в бухгалтерском учете по дебету счета 57 «Переводы в пути» и кредиту счета 50 «Касса». Зачисление денежных средств на расчетный или иной счет организации отражается по кредиту счета 57 «Переводы в пути» и дебету счетов, на которые зачисляются находившиеся в пути денежные средства (счета 51, 52 и др.), Отдельные хозяйственные операции с использованием счета 57 «Переводы в пути» могут быть отражены в бухгалтерском учете следующими проводками:  Раскрытие информации о движении денежных средств в бухгалтерской отчетности Отчёт о движении денежных средств — отчёт компании об источниках денежных средств и их использовании в данном временном периоде. Этот отчёт прямо или косвенно отражает денежные поступления компании с классификацией по основным источникам и её денежные выплаты с классификацией по основным направлениям использования в течение периода. Отчёт даёт общую картину производственных результатов, краткосрочной ликвидности, долгосрочной кредитоспособности и позволяет с большей лёгкостью провести финансовый анализ компании. При составлении отчёта разделяют приток и отток наличных по производственной (операционной или текущей), финансовой и инвестиционной деятельности компании: - операционная деятельность — основной вид деятельности, а также прочая деятельность, создающая поступление и расходование денежных средств компании (за исключением финансовой и инвестиционной деятельности); - инвестиционная деятельность — вид деятельности, связанной с приобретением, созданием и продажей внеоборотных активов (основных средств, нематериальных активов) и прочих инвестиций, не включённых в определение денежных средств и их эквивалентов; - финансовая деятельность — вид деятельности, который приводит к изменениям в размере и составе капитала и заёмных средств компании. Как правило, такая деятельность связана с привлечением и возвратом кредитов, необходимых для финансирования операционной и инвестиционной деятельности. В соответствии с МСФО 7 в части операционной деятельности, отчет составляется одним из методов: - Прямой метод, позволяющий раскрыть информацию об основных видах валовых денежных поступлений и платежей (обеспечивает информацию, необходимую для оценки будущих потоков денежных средств). - Косвенный метод, при котором чистая прибыль (убыток) корректируется с учетом результатов операций неденежного характера, любых отложенных или начисленных денежных поступлений (платежей) по основной деятельности, а также статей доходов (расходов), связанных с поступлением (выбытием) денежных средств по инвестиционной и финансовой деятельности. Построение отчета в части операционной деятельности приведено в таблице "Методы построения Отчета о движении денежных средств по МСФО":

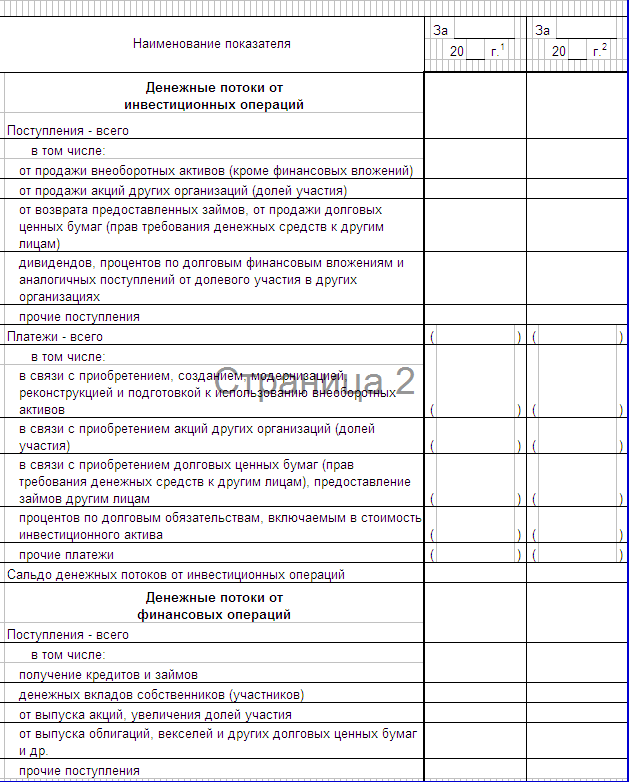

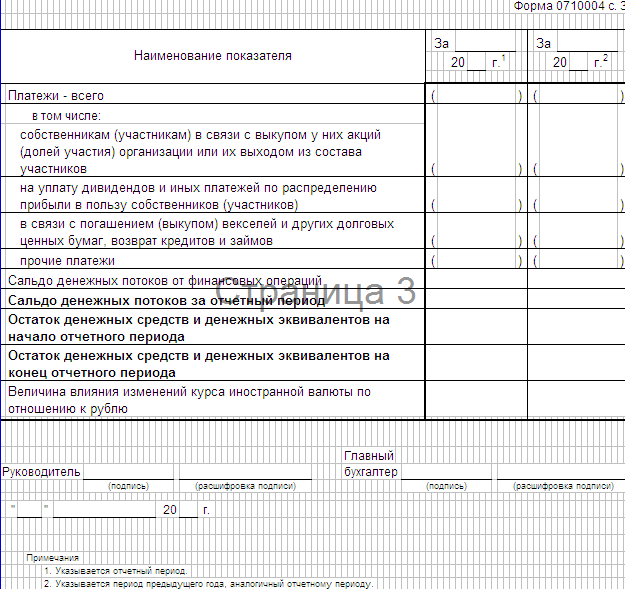

Эта классификация предназначена для того, чтобы пользователи отчётности могли оценить воздействие этих трёх направлений деятельности на финансовое положение компании и величину её денежных средств Ниже приведен бланк отчета о движении денежных средств:    Инвентаризация денежных средств. Порядок проведения инвентаризации денежных средств в кассе и на счетах в банке установлен Методическими указаниями по инвентаризации имущества и финансовых обязательств, утвержденными Приказом Минфина России от 13.06.95 г. № 49, кроме этого дополнительно регулируется Порядком ведения кассовых операций в Российской Федерации, утвержденным решением Совета директоров Центрального банка Российской Федерации от 22.09.93 г. № 40 и сообщенным Письмом Банка России от 04.10.93 г. № 18. Сроки и порядок проведения инвентаризации кассы и денежных средств, хранящихся на расчетных и других счетах в банках, устанавливаются руководителем организации и закрепляются в приказе об учетной политике. Материальную ответственность за сохранность всех денежных средств и документов, имеющихся в кассе организации, несет кассир. Напомним, что руководителям предприятий при приеме на работу и назначении на должности, связанные с ведением кассовых операций, обслуживанием средств охранно-пожарной сигнализации, охраной и транспортировкой денежных средств, либо периодическому привлечению лиц к указанным выше работам рекомендуется обращаться в органы внутренних дел и медицинские учреждения для получения сведений об этих лицах, имея в виду, что к ведению кассовых операций, обслуживанию средств охранно-пожарной сигнализации, охране и транспортировке денежных средств не допускаются лица: - ранее привлекавшиеся к уголовной ответственности за умышленные преступления, судимость у которых не погашена или не снята в установленном порядке; - страдающие хроническими психическими заболеваниями; - систематически нарушающие общественный порядок; - злоупотребляющие спиртными напитками либо употребляющие наркотические вещества без назначения врача. С кассиром должен быть заключен договор о полной материальной ответственности. Помещение кассы должно быть оснащено необходимыми средствами по обеспечению сохранности денежных средств (техническое укрепление и охранно-пожарная сигнализация), где хранятся дубликаты ключей от сейфов. Ключи должны храниться в опечатанных пакетах у руководителя организации. Инвентаризация кассовой наличности проводится на основании приказа (распоряжения) руководителя организации комиссией в составе представителя администрации, главного бухгалтера, кассира (как материально-ответственного лица). Также в составе инвентаризационной комиссии могут быть представители службы внутреннего аудита и независимых аудиторских организаций. В случае если при проведении инвентаризации отсутствует хотя бы один член комиссии, проверку можно считать недействительной. Результаты проверок и правильность проведения инвентаризаций оформляются актом и регистрируются в книге учета контрольных проверок правильности проведения инвентаризации. При проведении инвентаризации кассы, основные документы, которые необходимо проверить являются: кассовая книга, отчеты кассира, приходные кассовые ордера, расходные кассовые ордера, журнал (книга) регистрации приходных кассовых ордеров, журнал (книга) регистрации расходных кассовых ордеров, журнал (книга) регистрации доверенностей, журнал (книга) регистрации депонированных сумм, журнал (книга) регистрации платежных ведомостей, оправдательные документы к кассовым документам. До начала инвентаризации наличия денежных средств и других ценностей в кассе кассир составляет последний кассовый отчет. Кассир должен дать расписку о том, что до начала проверки все приходные и расходные документы, подтверждающие движение денежных средств и документов, сданы в бухгалтерию или переданы комиссии, и вся денежная наличность, поступившая в кассу, оприходована, а выбывшая списана в расход. Отчет кассира проверяется с соблюдением правильности определения остатка денежных средств в кассе на момент инвентаризации. Остаток сверяется с записями в кассовой книге и в журнале-ордере. При проверке кассовой книги необходимо проконтролировать соблюдение следующих требований: – правильность подсчета итогов страниц книги и переноса сумм остатков наличных денег с одной страницы на другую; – кассовая книга должна быть прошнурована, пронумерована и опечатана сургучной или мастичной печатью. Проверяя полноту и своевременность оприходования денежных средств, полученных с расчетных счетов в банках, необходимо сравнить суммы, отраженные в ведомости по дебету счета 50 «Касса», с данными журнала-ордера по кредиту счета 51 «Расчетный счет». Эти суммы должны совпадать. Необходимо также сравнить соответствие записей в Главной книге по счету 50 «Касса» и в оборотной ведомости (журнале-ордере № 1). В случаях обнаружения расхождений их сопоставляют по приходным кассовым ордерам, выпискам банка, отчетам кассира, корешкам чеков, также при необходимости проверяют непосредственно в банке. Расходование денежных средств из кассы проверяют по документам, приложенным к кассовым отчетам. При этом следует обращать внимание на четкое оформление документов: имеются ли расписки получателей, нет ли на них следов подчисток и исправлений. При инвентаризации кассы необходимо также проверить: – установлен ли лимит остатка наличных денежных средств в кассе; – есть ли факты несоответствия даты в расходных кассовых ордерах и даты фактической выдачи денежных средств; – правильность корреспонденции счетов по кассовым документам; – своевременность депонирования невыплаченных сумм заработной платы. Подсчет фактического наличия денежных знаков и других ценностей в кассе производится по наличным деньгам, ценным бумагам и денежным документам. Денежные средства и другие ценности кассир пересчитывает в присутствии членов инвентаризационной комиссии. Деньги пересчитываются по каждой купюре в отдельности. При наличии значительного количества денежных средств необходимо составить опись, в которой указывается достоинство купюр, их количество и сумма. Опись подписывается всеми членами инвентаризационной комиссии. Путем сравнения фактических и учетных остатков выявляется результат инвентаризации: излишек или недостача. Результаты инвентаризации наличных денежных средств и документов в кассе оформляются актом инвентаризации наличных денежных средств по форме № ИНВ-15, утвержденной Постановлением Госкомстата России от 18.08.98г. № 88, в нем приводятся объяснения кассира о выявленных нарушениях и резолюция руководителя о дальнейшем решении по результатам инвентаризации. Акт инвентаризации кассы составляется в двух экземплярах (при смене кассира – в трех экземплярах), подписывается инвентаризационной комиссией и материально-ответственным лицом и доводится до сведения руководителя организации. Один экземпляр акта передается в бухгалтерию организации, а второй остается у материально-ответственного лица. Для отражения результатов инвентаризации фактического наличия ценных бумаг и бланков документов строгой отчетности и выявления их количественного расхождения с учетными данными составляется инвентаризационная опись ценных бумаг и бланков документов строгой отчетности по форме № ИНВ-16. Выявленные при инвентаризации излишки денежных средств в кассе подлежат оприходованию и принимаются к учету в составе внереализационных доходов. В бухгалтерском учете излишки денежных средств и документов приходуются следующей проводкой: Дебет 50 «Касса» субсчета «Касса организации» или «Денежные документы» Кредит 91 «Прочие доходы и расходы» субсчет «Прочие доходы». При выявлении излишков бланков документов строгой отчетности они отражаются по дебету счета 006 «Бланки строгой отчетности» в номинальной оценке. На сумму выявленной при инвентаризации недостачи денежных средств и документов в учете осуществляется запись: Дебет 94 «Недостачи и потери от порчи ценностей» Кредит 50 «Касса организации» или «Денежные документы». При выявлении недостачи бланков документов строгой отчетности они отражаются по кредиту счета 006 «Бланки строгой отчетности» в номинальной оценке. Если недостача денежных средств и документов допущена по вине материально-ответственного лица, то ее сумма списывается следующей проводкой: Дебет 73 «Расчеты с персоналом по прочим операциям» субсчет «Расчеты по возмещению материального ущерба» Кредит 94 «Недостачи и потери от порчи ценностей». Возмещение суммы недостачи возможно из заработной платы материально ответственного лица, что отражается следующей проводкой: Дебет 70 «Расчеты с персоналом по оплате труда» Кредит счета 73 субсчет «Расчеты по возмещению материального ущерба». Если недостача возмещается в кассу организации, то в бухгалтерском учете отражается проводка: Дебет 50 «Касса организации» Кредит 73 субсчет «Расчеты по возмещению материального ущерба». При отсутствии виновного лица сумма недостачи денежных средств списывается корреспонденцией счетов: Дебет91 «Прочие расходы» Кредит счет 94 При расчетах с населением организации используют контрольно-кассовые машины, установленные в операционных кассах. В этом случае установлен особый порядок проведения инвентаризации. Инвентаризационная комиссия в присутствии кассира – операциониста снимает показания счетчиков контрольно-кассовых аппаратов на момент проверки. Эти показания, отражающие сумму выручки, сравниваются с данными кассовой ленты. Сопоставлением показаний счетчиков на начало дня и на момент проверки определяют дневную выручку от продажи, соответствующую сумме денежных средств, которые должны находиться в операционной кассе организации. На момент инвентаризации кассир-операционист составляет последний отчет, в котором указывает показания счетчика кассовой машины на начало и конец рабочего дня, а также сумму поступившей за день выручки. Суммы, отраженные в книге кассира-операциониста, в кассовой ленте и на счетчиках кассовых аппаратов должны быть идентичны и характеризуют учетные остатки денежных средств, находящихся в операционной кассе организации. Инвентаризация денежных средств на расчетных счетах в банках проводится в обязательном порядке при составлении годовой отчетности. Организация может иметь один или несколько расчетных счетов в разных кредитных учреждениях. На валютном счете хранятся денежные средства в иностранных валютах. Организация вправе иметь валютные счета внутри страны и за рубежом. Перед началом проведения инвентаризации устанавливается: какие счета и в каких кредитных учреждениях имеет организация. Проверяются все имеющиеся договоры о банковском обслуживании. Для учета информации о наличии и движении денежных средств предназначен счет 51 «Расчетные счета». На этом счете денежные средства оцениваются только в валюте Российской Федерации (в рублях). Учет движение денежной наличности в иностранной валюте осуществляется на счете 52 «Валютные счета». При проверке денежных средств на валютном счете устанавливается правильность пересчета сальдо в валюте в рубли на основании официального курса рубля, установленного Банком России. Порядок пересчета валютных ценностей в рубли определен Положением по бухгалтерскому учету «Учет активов и обязательств, стоимость которых выражена в иностранной валюте» (ПБУ 3/2000), утвержденным Приказом Минфина России от 10.01.2000 г. № 2н. Инвентаризация денежных средств, находящихся на хранении в банках, производиться путем сверки остатков сумм по данным бухгалтерии организации с данными выписок банка. Учет денежных средств в пути ведется на счете 57 «Переводы в пути». Проверка средств на этом счете осуществляется заключается в установлении документального обоснования отраженных по нему сумм. По каждому документу проверяется своевременность зачисления перевода на счет в банке. В случае необходимости могут быть сделаны письменные запросы банку, почтовому отделению о причине задержки зачисления или перевода. | |||||||||||||||