Выпускная квалификационная работа содержит

Скачать 217.75 Kb. Скачать 217.75 Kb.

|

|

3.3 Оценка финансового состояния предприятия Под финансовым состоянием понимается способность предприятия финансировать свою деятельность. Оно характеризуется обеспеченностью финансовыми ресурсами, необходимыми для нормального функционирования предприятия, целесообразностью их размещения и эффективностью использования, финансовыми взаимоотношениями с другими юридическими и физическими лицами, платежеспособностью и финансовой устойчивостью. Финансовое состояние может быть устойчивым, неустойчивым и кризисным. Способность предприятия своевременно производить платежи, финансировать свою деятельность на расширенной основе свидетельствует о его хорошем финансовом состоянии. Финансовое состояние предприятия, его устойчивость и стабильность зависят от результатов его производственной, коммерческой и финансовой деятельности. Если производственный и финансовый планы успешно выполняются, то это положительно влияет на финансовое состояние предприятия. И, наоборот, в результате недовыполнения плана по производству и реализации продукции происходит повышение ее себестоимости, уменьшение выручки и суммы прибыли и как следствие - ухудшение финансового состояния предприятия и его платежеспособности. Следовательно, устойчивое финансовое состояние не является счастливой случайностью, а итогом грамотного, умелого управления всем комплексом факторов, определяющих результаты хозяйственной деятельности предприятия. Устойчивое финансовое состояние в свою очередь оказывает положительное влияние на выполнение производственных планов и обеспечение нужд производства необходимыми ресурсами. Поэтому финансовая деятельность как составная часть хозяйственной деятельности направлена на обеспечение планомерного поступления и расходования денежных ресурсов, выполнение расчетной дисциплины, достижение рациональных пропорций собственного и заемного капитала и наиболее эффективного его использования. Очень важно постоянно анализировать финансовое состояние предприятия. Главная цель анализа своевременно выявлять и устранять недостатки в финансовой деятельности и находить резервы улучшения финансового состояния предприятия и его платежеспособности. При этом необходимо решать следующие задачи:

Анализ финансового состояния предприятия включает в себя следующие основные этапы:

В процессе анализа финансового состояния предприятия применяются специальные приемы и методы. Под методом анализа финансового состояния предприятия понимается способ подхода к изучению финансового состояния и финансовых процессов в их становлении и развитии. К характерным особенностям метода относятся: использование системы показателей, выявление и изменение взаимосвязи между ними. К традиционным методам относятся основные методы анализа финансовой отчётности:

Горизонтальный (временной) анализ – сравнение каждой позиции отчетности за текущий период с предыдущим периодом (таблица 11). Горизонтальный анализ отчетности заключается в построении одной или нескольких аналитических таблиц, в которые абсолютные показатели дополняются относительными тепами (снижения). В частности, если производится горизонтальный анализ баланса, данные баланса на некоторую дату (база отчетности) берутся за 100%; далее строятся динамические ряды статей и разделов баланса в процентах к их базисным значениям. Как правило, берутся базисные темпы роста за ряд лет (смежных периодов), что позволяет анализировать не только изменение отдельных показателей, но и прогнозировать их значения. Ценность результатов горизонтального анализа существенно снижается в условиях инфляции. Таблица 11 Горизонтальный анализ финансовой отчетности

Из проведенного анализа можно сделать следующие выводы: - в целом снижается размер валюты баланса на 10,74%; - объем основных средств снижается на 5,5%. Это в большей степени связано с устареванием автотранспорта; - наблюдается значительный рост дебиторской задолженности (на 74,2%), следовательно, необходимо следить за ее состоянием; Вертикальный (структурный) анализ – определение структуры итоговых финансовых показателей с выявлением влияния каждой позиции отчётности на результат в целом (таблица 12). Таблица 12 Вертикальный анализ финансовой отчетности

Основной удельный вес в структуре имущества приходится на основные средства, причем их доля в 2009 году увеличилась с 66,82% до 67,21%. Трендовый анализ – сравнение каждой позиции отчётности с рядом предшествующих периодов и определение тренда. С помощью тренда формируются возможные значения показателей в будущем, а, следовательно, ведется перспективный анализ. Анализ относительных показателей (коэффициентов) - расчет отношений между отдельными позициями отчета или позициями разных форм отчетности, определение взаимосвязи показателей. Финансовые коэффициенты представляют собой относительные показатели финансового состояния организации, рассчитываемые в виде отношений абсолютных показателей финансового состояния или их линейных комбинаций. Система относительных финансовых коэффициентов по экономическому смыслу может быть подразделена на четыре группы:

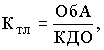

Система финансовых коэффициентов ввиду своей простоты и однозначности широко используется для анализа кредитоспособности предприятия, диагностики банкротства, в системе государственного регулирования банковской и другой финансовой деятельности. Для оценки платежеспособности и ликвидности предприятия используются следующие финансовые коэффициенты. Коэффициент текущей ликвидности – дает общую оценку ликвидности активов, показывая, сколько рублей текущих активов предприятия приходится на один рубль текущих обязательств. Логика исчисления данного показателя заключается в том, что предприятие погашает краткосрочные обязательства в основном за счет текущих активов; следовательно, если текущие активы превышают по величине текущие обязательства, предприятие может рассматриваться как успешно функционирующее (по крайней мере теоретически). Размер превышения и задается коэффициентом текущей ликвидности. Значение показателя может варьировать по отраслям и видам деятельности, а его разумный рост в динамике обычно рассматривается как благоприятная тенденция. Формула расчета коэффициента текущей ликвидности выглядит так:  (7) (7)где ОбА – оборотные активы, принимаемые в расчет при оценке структуры баланса – это итог второго раздела баланса формы № 1 (строка 290) за вычетом строки 230 (дебиторская задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты); КДО - краткосрочные долговые обязательства – это итог четвертого раздела баланса (строка 690) за вычетом строк 640 (доходы будущих периодов) и 650 (резервы предстоящих расходов и платежей). Ктл (2008г) = 5807 / 1271 = 4,6 Ктл(2009г) = 5133/1992 = 2,7 Коэффициент быстрой (промежуточной) ликвидности – по назначению показатель аналогичен коэффициенту текущей ликвидности; однако исчисляется по более узкому кругу текущих активов, когда из расчета исключена наименее ликвидная их часть — производственные запасы. Логика такого исключения состоит не только в значительно меньшей ликвидности запасов, но, что гораздо более важно, и в том, что денежные средства, которые можно выручить в случае вынужденной реализации производственных запасов, могут быть существенно ниже затрат по их приобретению. В частности, в условиях рыночной экономики типичной является ситуация, когда при ликвидации предприятия выручают 40% и менее от учетной стоимости запасов. В западной литературе приводится ориентировочное нижнее значение показателя — 1, однако эта оценка также носит условный характер. Кроме того, анализируя динамику этого коэффициента, необходимо обращать внимание и на факторы, обусловившие его изменение. Формула расчета коэффициента быстрой ликвидности выглядит так: где ОА – Оборотные активы; З – запасы; КП – краткосрочные пассивы. Таким образом, формула расчета этого показателя складывается как отношение дебиторской задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты), краткосрочных финансовых вложений (ф.1 стр. 250) и денежных средств (ф.1 стр. 260) к итогу четвертого раздела баланса (стр. 690) за вычетом доходов будущих периодов (стр. 640) и резервов предстоящих расходов и платежей (стр.650). Кбл(2008г) = (5807-5368) / 1271 = 0,3 Кбл(2009г) = (5133-4811) / 1992 = 0,2 Коэффициент абсолютной ликвидности – является наиболее жестким критерием ликвидности предприятия; показывает, какая часть краткосрочных заемных обязательств может быть при необходимости погашена немедленно. Рекомендательная нижняя граница показателя, приводимая в западной литературе — 0,2. Формула расчета коэффициента абсолютной ликвидности выглядит так: где ДС – денежные средства; КП – краткосрочные пассивы. Формулу расчета этого показателя можно представить как отношение стр. 260 (Денежные средства) к итогу четвертого раздела баланса (стр. 690) за вычетом доходов будущих периодов (стр. 640) и резервов предстоящих расходов и платежей (стр.650). Кал(2008г) = 258 / 1271 = 0,2 Кал(2009г) = 7 / 1992 = 0,004 Доля оборотных средств в активах характеризует наличие оборотных средств во всех активах предприятия в процентах. Формула расчета выглядит следующим образом: где ОС – оборотные средства предприятия; А – все активы. Расчет коэффициентов представлен в таблице 13. Таблица 13 Расчет коэффициентов ликвидности предприятия

Расчет показателей ликвидности показал, что коэффициент текущей ликвидности находится выше нормы, следовательно, запаса оборотных активов достаточно для погашения текущих долговых обязательств. Коэффициент быстрой ликвидности и абсолютной ликвидности значительно ниже норматива, что связано с практически отсутствием денежных средств на счетах организации. IV. Экономическая оценка мероприятий по снижению себестоимости перевозок в ООО «Гардез» Величина себестоимости перевозок отражает деятельность транспортных предприятий во всех его службах и подразделениях. Главнейшие мероприятия по снижению себестоимости могут быть определены из следующих положений. Эксплуатационные расходы подразделяют на зависящие от пробега (т. е. от объема перевозок и ему пропорциональные) и не зависящие от пробега и по величине примерно постоянные при определенной величине хозяйства. Структура себестоимости перевозок представлена на рисунке 9.  Рис. 9. Структура затрат по перевозке грузов Из рисунка видно, что основная часть затрат приходится на материальные затраты и затраты на оплату труда. Таким образом, общие расходы на эксплуатацию могут быть снижены за счет следующих мероприятий: повышения общей производительности труда путем внедрения новой техники и технологии по содержанию подвижного состава, стимулирования и правильной организации труда всего обслуживающего персонала, сокращения удельного расхода электроэнергии и горючего. На себестоимость перевозок оказывает влияние ряд технико-эксплуатационных показателей работы АТП, которые можно разбить на группы (рисунок 10).

Рис. 10. Технико-эксплуатационные показатели, влияющие на снижение себестоимости Повышение коэффициента выпуска автомобилей на линию и увеличение времени их пребывания на линии позволяет выполнить требуемый объем перевозок меньшим количеством подвижного состава. Основными путями повышения коэффициента выпуска автомобилей и прицепов на линию являются: создание необходимой производственно-технической базы для технического обслуживания и текущего ремонта транспортных средств (автомобилей, прицепов и полуприцепов), оснащение ее необходимыми средствами механизации и автоматизации; укомплектование транспортной компании квалифицированными специалистами и ремонтными рабочими; внедрение прогрессивных режимов технического обслуживания и текущего ремонта; совершенствование организации и управления технической службой автотранспортного предприятия; улучшение обеспечения материалами, запасными частями, узлами и агрегатами; подготовка водительского состава с учетом работы автомобиля во все дни недели. Коэффициент выпуска автомобилей на линию не отражает степени использования их в течение дня. Поэтому он дополняется показателем среднего времени пребывания автомобиля в наряде. Рост коэффициента использования пробега. С помощью экономико-математических методов и программного обеспечения осуществляется оптимальное планирование перевозок грузов, что обеспечивает рост коэффициента использования пробега, а это, в свою очередь, оказывает влияние на снижение переменных и части постоянных расходов. Повышение коэффициента приводит к росту производительности автомобилей без увеличения пробега, а, следовательно, без увеличения переменных расходов. Остаются неизменными и постоянные расходы. Соблюдение режимов технического обслуживания и регулировки автомобильных двигателей является одним из путей снижения себестоимости перевозок. Создание специализированных отделений по обслуживанию и ремонту аппаратуры, электрооборудования двигателей, аккумуляторных батарей, выбор рациональных путей движения на различных передачах, соблюдение норм давления в шинах. Техническое состояние транспортных средств, их надежность в эксплуатации во многом зависят от квалификации ремонтных рабочих, занятых техническим обслуживанием и текущим ремонтом подвижного состава. Правильная эксплуатация автомобилей требует от работников глубоких знаний и производственного опыта. Приобретение навыков правильного выбора передач позволяет создать оптимальный режим работы двигателя, повысить срок службы трансмиссии и тормозов. Выбор наиболее оптимального маршрута. Необходимость маршрутизации перевозок грузов обосновывается еще и тем, что маршруты дают возможность составления проектов текущих планов и оперативных заявок на транспорт, исходящих из действительных объемов перевозок. Таким образом, разработка обоснованных маршрутов и проектов планов перевозок будут способствовать своевременному и бесперебойному выполнению поставок груза заказчику. Снижение себестоимости перевозок возможно также в результате изменения технико-экономических факторов. Экономию от снижения затрат на перевозки рассчитывают с учетом следующих технико-экономических факторов: - повышение технического уровня; - совершенствование организации труда и эксплуатации транспортных средств; - совершенствование управления; - улучшение использования основных фондов; - прочие факторы. Экономия от повышения технического уровня (от внедрения новой техники, прогрессивной технологии, механизации, автоматизации процессов на транспорте) принимается в сумме, определяемой в плане развития. По фактору «Совершенствование организации труда и эксплуатации транспортных средств» отражают экономию по заработной плате за счет улучшения организации транспортной работы, а также экономию от сокращения норм расхода топлива, электроэнергии и материалов. Исходной информацией для расчета экономии по заработной плате являются расчеты повышения производительности руда за счет улучшения организации транспортной работы. Сумму экономии можно рассчитать умножением численности высвобождающихся рабочих на их среднюю заработную плату за год (с учетом отчислений на социальное страхование и расходов на спецодежду и т.п.). Экономия от снижения нор топлива рассчитывается по формуле: Эт = (Нф – Нн) * Рн * Ц1, Где Нф и Нн – нормы расхода топлива по факту и при изменении соответственно, л. Рн – объем работ в планируемом периоде, т.км; Ц1 – цена за топливо, руб / л. По фактору «Совершенствование управления» учитывают экономию от совершенствования управления транспортом и сокращения административно-управленческих расходов (в связи с высвобождением работников, выполняющих функции управления во всех транспортных звеньях). Экономию определяют по заработной плате и начислениям на нее и по другим видам расходов на управление в виде прямого снижения затрат. По фактору «Улучшение использования основных фондов» отражают экономию в результате сокращения амортизационных расходов. В целом расчет снижения себестоимости перевозок ведут по всем вышеперечисленным факторам. Для того, чтобы определить снижение себестоимости грузовых перевозок, прежде всего, необходимо рассчитать размер экономии от повышения производительности автомобилей. Для этого устанавливают производительность подвижного состава в тонно-километрах по сдельным автомобилям на 1 км пробега и 1 час работы, по почасовым автомобилям – на 1 авточас работы автомобиля. Определяют планируемый уровень затрат по группе переменных расходов на 1 км пробега, а по заработной плате на 1 авточас работы. Планируемый уровень затрат на 1 км пробега по переменным расходам делят на производительность автомобилей в тонно-километрах на 1 км пробега. Планируемый уровень затрат по заработной плате водителей на 1 авточас также делят на производительность автомобиля в тонно-километрах на 1 час работы. Разница в себестоимости 1 т.км. по указанным группам затрат является экономией на 1 т.км. Умножением этой величины на общее количество тонно-километров определяют всю сумму экономии от повышения производительности автомобилей. Снижение себестоимости определяют также по отдельным статьям. Сумму экономии от снижения расхода эксплуатационных материалов на 1 км пробега рассчитывают как произведение разницы в затратах, приходящихся на 1км пробега, по статьям «Топливо», «Смазочные и другие эксплуатационные материалы» на общее количество запланированного пробега. В выпускной квалификационной работе далее более подробно рассмотрены некоторые из возможных путей снижения себестоимости перевозки грузов. 4.1. Снижение уровня расходов за счет установки газобаллонного оборудования Значительное уменьшение транспортных расходов может произойти в результате установки автомобильному парку ООО «Гардез», работающему на бензиновом двигателе, газоболонного оборудования. Автомобильное газобаллонное оборудование – это газодазирующая система, установка которой позволяет использовать в качестве автомобильного топлива сжиженный газ вместо бензина. При этом газобаллонное оборудование встраивается в автомобиль дополнительно «поверх» бензинового и может использоваться опционально. Принцип работы газобаллонного оборудования практически идентичен принципу впрыска бензинового топлива. Сначала сжиженный газ поступает из баллона в газовую магистраль, откуда еще в жидкой форме проникает в газовый клапан-фильтр, где очищается от взвесей и смол. На следующей ступени газ поступает в редуктор-испаритель, здесь его давление понижается с 16 атмосфер до 1. Затем по шлангу низкого давления газ через дозатор поступает в смеситель. Переключение между режимами газ/бензин осуществляется с помощью переключателя видов топлива, который помещается на приборную панель авто. Преимущества: Основная причина использования газобаллонного оборудования для автомобилей – более низкая стоимость газового топлива по сравнению с бензином. Литр бензина АИ-92 стоит в 1,5 раза больше, чем литр сжиженного газа, а это значит, что будет расходоваться меньше средств на топливо для авто. В среднем цена на авто газ составляет сегодня около 18 рублей за 1 литр. Но кроме финансовой стороны вопроса газобаллонные автомобили имеют и множество других преимуществ: • Возможность покрывать большие расстояния на одной заправке автомобиля газом и бензином. В сумме пробег на газе и бензине возрастает вдвое, так как на автомобили редко ставятся газобаллонные установки с баллоном емкостью меньше, чем бензиновый бак. • Одно из ярко рекламируемых достоинств природного газа на авто – высокое октановое число по сравнению с бензином (100 и выше в зависимости от состава газа). Это снижает риск детонации, сводя его практически к нулю, и уменьшает нагрузку на поршнево-шатунную систему двигателя. • Газ на автомобиле – это более чистое топливо с экологической точки зрения. Благодаря этому в газовом выхлопе процент вредных примесей намного ниже, а также меньше угарного газа. Поэтому массовая эксплуатация автомобиля на газу позволит существенно улучшить экологическую обстановку в городах. • При использовании газобаллонного оборудования для автомобилей, благодаря тому, что газ лучше смешивается с воздухом, двигатель работает тише и мягче, на деталях практически не образуется нагар и копоть, газ значительно чище по своему составу, чем бензин. Он не засоряет масло, поэтому его нужно менять значительно реже. Это же касается и свечей. • Газ не содержит вредных примесей (свинец, сера), которые на химическом уровне разрушают детали камеры сгорания, каталитический нейтрализатор и лямбда зонд (будут работать намного дольше, а они - не дешёвые) • Автомобили на сжиженном природном газе дольше сохраняют ресурсы двигателя, а сама система меньше подвержена амортизации. Благодаря этому ремонт подвижных резиновых частей можно осуществлять значительно реже, приблизительно раз в пять лет. • Автомобильное газобаллонное оборудование может быть также использовано в качестве противоугонной системы автомобиле – отсоединяется коммутатор, и подача обоих видов топлива прекращается. Попытка несанкционированного запуска мотора, таким образом, обернется для злоумышленника неудачей. Кроме того, вся газовая аппаратура питания полностью дублируется бензиновой. Таким образом, увеличивается безотказность автотранспорта и уменьшается риск отказа двигателя из-за засора или другой неисправности в системе питания. Недостатком можно назвать то, что оборудование имеет дополнительный вес, что в конечном счете отражается на грузоподъемности автомобиля. В зависимости от качества установленного оборудования возможно снижение скоростного режима автомобиля. Кроме этого, качество российского газа не всегда удовлетворяет нормальным условиям. Основные характеристики, необходимые для дальнейших расчетов представлены в таблице 14 . Таблица 14 Технические характеристики при различных топливных системах

Экономия денежных средств при переходе на газовое оборудование из расчета на 1 автомобиль за рабочий день Эдн = 20 * 22 – 10 * 18 = 260 руб/ день Таким образом, оборудование окупит себя через 21 500 / 260 = 83 дня В данном случае применение динамических методов оценки инвестиционных проектов не требуется, т.к. сумма инвестиций незначительна и проект внедрения данного оборудования окупает себя чуть менее чем за 3 месяца | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||