Макроэкономика - ответы к экзамену(2). Вопрос 1 Сущность общественного воспроизводства, его типы и цели

Скачать 0.64 Mb. Скачать 0.64 Mb.

|

|

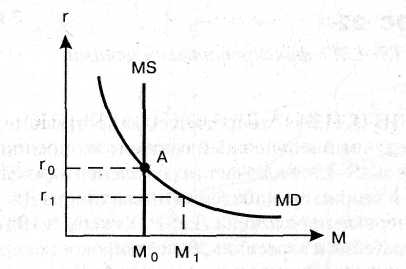

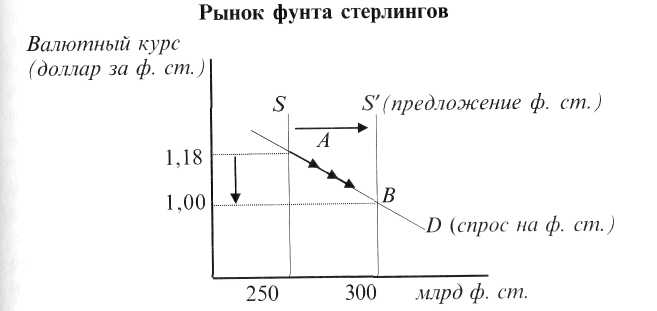

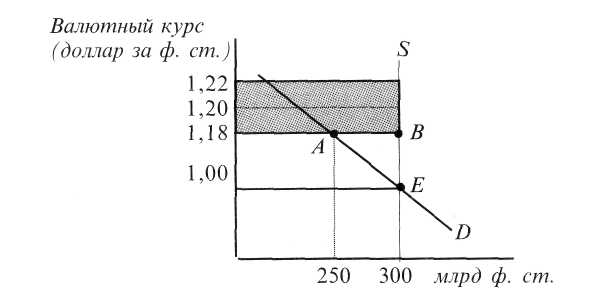

Современные деньги в отличие от денег простого товарного производства превращаются в денежный капитал или самовозрастающую стоимость. Это накладывает особый отпечаток на все функции денег. В первой функции деньги не только измеряют стоимость всех товаров и услуг, но и капитала. Во второй функции — при купле-продаже различных ценностей за наличный расчет — деньги выступают средством обращения товаров и капитала. В третьей функции — как средство накопления и сбережения — деньги концентрируются в кредитной системе и обеспечивают владельцу прибыль. Накопление в ферме тезаврации золота защищает денежные богатства от обесценения. Четвертая функция (деньги обслуживают разнообразные платежные отношения, в том числе трудовые) способствует широкому развитию капиталистической кредитной системы. Пятая функция — мировых денег — делает возможным переливы капитала между странами. Они обслуживают производство и реализацию общественного капитала через систему денежных потоков между сферами хозяйства, отраслями. Вопрос № 20. Спрос на деньги и факторы, его определяющие. Денежный рынок. Спрос на деньги — желание экономических субъектов иметь в своем распоряжении определенное количество платежных средств, которое фирмы и население намерены держать у себя в данный момент; общая потребность рынка в денежных средствах. Спрос на деньги определяет ту часть активов, которую фирмы и домохозяйства хотят иметь в виде наличности, а не в виде акций, облигаций, недвижимости, производственного оборудования и т. д. Это реальный спрос на деньги. Спрос на деньги вытекает из двух функций денег — быть средством обращения и средством сохранения богатства. Существуют различные теоретические модели спроса на деньги: классическая количественная теория спроса на деньги; кейнсианская теория спроса на деньги; монетаристская теория спроса на деньги. Кейнсианская теория спроса на деньги - теория предпочтения (ликвидности - выделяет три мотива, побуждающие людей хранить часть денег в виде наличности: - трансакционный мотив (потребность в наличности для текущих сделок); - мотив предосторожности (хранение определенной суммы наличности на случай непредвиденных обстоятельств в будущем); - спекулятивный мотив ("намерение приберечь некоторый резерв, чтобы с выгодой воспользоваться лучшим, по сравнению с рынком, знанием того, что принесет будущее" ). Спекулятивный спрос на деньги основан на обратной зависимости между ставкой процента и курсом облигаций . Если ставка процента растет, то цена облигаций падает, спрос на облигации растет, что ведет к сокращению запаса наличных денег (меняется соотношение между наличностью и облигациями в портфеле активов), т.е. спрос на наличные деньги снижается. Таким образом, очевидна обратная зависимость между спросом на деньги и ставкой процента Классическая теория связывает спрос на деньги главным образом с реальным доходом. Кейнсианская теория спроса на деньги считает основным фактором ставку процента. Хранение денег в виде наличности связано с определенными издержками. Они равны проценту, который можно было бы получить, положив деньги в банк или использовав их на покупку других финансовых активов, приносящих доход. Чем выше ставка процента, тем больше мы теряем потенциального дохода, тем выше альтернативная стоимость хранения денег в виде наличности, а значит, тем ниже спрос на наличные деньги. Обобщая два названных подхода - классический и кейнсианский, можно выделить следующие факторы спроса на деньги: 1) уровень дохода; 2) скорость обращения денег; 3)ставка процента. РАВНОВЕСИЕ НА ДЕНЕЖНОМ РЫНКЕ - ситуация на денежном рынке, когда количество предлагаемых денежных средств и количество денег, которое хотят иметь на руках население и предприниматели, равны. Равновесие на денежном рынке есть результат взаимодействия спроса и предложения денег. Кривая спроса на деньги отражает взаимосвязи между общим количеством денег, которое население и фирмы хотят иметь на руках в данный момент, и процентной ставкой по обычным неденежным активам. Кривая предложения денег отражает зависимость предложения денег от процентной ставки. Равновесие на денежном рынке формируется под воздействием Центрального банка. В том случае, когда Центральный банк, контролируя предложения денег, намерен поддерживать его на фиксированном уровне независимо от изменения процентной ставки, кривая предложения будет иметь вертикальную линию. Графическое изображение этой ситуации показано на рис.  Вопрос № 21. Современная банковская система. Операции банков и их влияние на денежное предложение. БАНКОВСКАЯ СИСТЕМА - совокупность банковских учреждений, функционирующих на территории данной страны во взаимосвязи между собой. Банковская система имеет два уровня. На первом уровне находится Центральный (эмиссионный) банк. На втором уровне расположены банки коммерческие (депозитные) и специализированные (инвестиционные, сберегательные, ипотечные, внешнеторговые и др.). Банковская система выполняет следующие основные функции: а) аккумуляция временно свободных денежных средств; б) предоставление свободных денежных средств во временное распоряжение; в) создание кредитных денег; г) кредитное регулирование; д) денежная эмиссия; е) эмитирование (выпуск) ценных бумаг. Важнейшим звеном банковской системы является Центральный банк. Центральный банк — главное звено банковской системы, обеспечивающее равновесие денежного рынка; посредник правительства в его заемных и кредитных операциях. Основные функции Центрального банка следующие: а) осуществляет эмиссию денег и организацию их обращения; б) аккумулирует и хранит кассовые резервы других кредитных учреждений; в) обеспечивает кредитование коммерческих банков и осуществляет контроль за их деятельностью. В целях осуществления своих функций Центральный банк использует следующие основные инструменты: а) устанавливает норму обязательных резервов для коммерческих банков (минимальную долю депозитов, которую коммерческие банки должны хранить в виде резервов — беспроцентных вкладов — в Центральном банке; Чем выше устанавливает Центральный Банк норму обязательных резервов, тем меньшая доля средств может быть использована коммерческими банками для активных операций. Увеличение нормы резервов (rr) уменьшает денежный мультипликатор и ведет к сокращению денежной массы. Таким образом, изменяя норму обязательных резервов, Центральный Банк оказывает воздействие на динамику денежного предложения. б) проводит операции на открытом рынке (купля или продажа государственных ценных бумаг); Этот способ широко используется в странах с развитым рынком ценных бумаг и затруднен в странах, где фондовый рынок находится в стадии формирования. Этот инструмент денежного регулирования предполагает куплю-продажу Центральным Банком государственных ценных бумаг (обычно на вторичном рынке, так как деятельность Центрального Банка на первичных рынках во многих странах запрещена или ограничена законом). Чаще всего это бывают краткосрочные государственные облигации. Когда Центральный Банк покупает ценные бумаги у коммерческого банка, он увеличивает сумму на резервном счете этого банка (иногда на специальном счете коммерческого банка в Центральном Банке для подобных операций), соответственно в банковскую систему поступают дополнительные "деньги повышенной мощности" и начинается процесс мультипликативного расширения денежной массы. Масштабы расширения будут зависеть от пропорции, в которой прирост денежной массы распределяется на наличность и депозиты: чем больше средств уходит в наличность, тем меньше масштаб денежной экспансии. Если Центральный Банк продает ценные бумаги, процесс протекает в обратном направлении. в) устанавливает учетную ставку (ставку рефинансирования, т. е. ставку, по которой Центральный банк кредитует коммерческие банки). Если учетная ставка повышается, то объем заимствований у Центрального Банка сокращается, а следовательно, уменьшаются и операции коммерческих банков по предоставлению ссуд. К тому же, получая более дорогой кредит, коммерческие банки повышают и свои ставки по ссудам. Волна кредитного сжатия и удорожания денег прокатывается по всей системе. Предложение денег в экономике снижается. Снижение учетной ставки действует в обратном направлении. Центральный банк не может полностью контролировать предложение денег, ибо коммерческие банки сами определяют величину избыточных резервов, что влияет на норму банковских резервов и соответственно на мультипликатор. Центральный банк не может точно спрогнозировать объем кредитов, который будет выдан коммерческим банкам. Коэффициент депонирования определяется поведением населения и иными причинами, не всегда связанными с действиями Центрального банка. Коммерческие банки — кредитные учреждения универсального типа, осуществляющие на договорных условиях кредитно-расчетное и другое банковское обслуживание юридических и физических лиц посредством совершения операций и оказания услуг. Коммерческие банки выполняют следующие основные функции: а) принимают и размещают денежные вклады; б) привлекают и предоставляют кредиты; в) производят расчеты по поручению клиентов и банков-корреспондентов и их кассовое обслуживание. Осуществляемые коммерческими банками операции подразделяются на пассивные и активные. Пассивные операции — привлечение денежных ресурсов путем приема депозитов, продажи акций, облигаций, других ценных бумаг. Активные операции — размещение денежных ресурсов путем предоставления кредитов, покупки акций и ценных бумаг. Вопрос №22. Кейнсианская и монетаристские концепции кредитно-денежной политики Вопрос №23. Объективное основы формирования мирового хозяйства и его структура. Вопрос №24. Валютные курсы и факторы их определяющие. Системы валютных курсов. В международной торговле используются различные национальные валюты, которые в определенных соотношениях обмениваются одна на другую на валютных рынках. Номинальный валютный (обменный) курс - относительная цена валют двух стран, то есть цена одной валюты в единицах другой. Термин "обменный курс валюты", как правило, используется именно для обозначения номинального валютного курса. Увеличение экспорта товаров и услуг из данной страны увеличивает спрос на национальную валюту за рубежом и одновременно формирует предложение иностранной валюты в данной стране. Соответственно, увеличение импорта товаров и услуг в данную страну создает в ней спрос на иностранную валюту и формирует предложение национальной валюты для иностранцев. Рост внутреннего спроса на иностранную валюту снижает ее запасы в национальных банках страны, которые были созданы за счет увеличения экспорта. Таким образом, экспорт из страны позволяет ей "зарабатывать" иностранную валюту, необходимую для оплаты импорта. При системе гибких (плавающих) валютных курсов обменный курс устанавливается в результате свободных колебаний спроса и предложения как равновесная цена валюты на валютном рынке. Если предложение фунтов стерлингов увеличивается с 250 до 300 млрд, то обменный курс снижается с 1,18 долл. за 1 фунт стерлингов до 1 долл. за 1 ф. ст. (см. рис.1). По мере снижения курса фунта английские товары относительно дешевеют для иностранцев и их закупки возрастают. Растущий экспорт из Великобритании увеличивает спрос на фунты стерлингов -равновесие на валютном рынке перемещается из точки А в точку В.  При системе абсолютно гибких валютных курсов колебания обменного курса ничем не ограничены, и поэтому колебания объемов экспорта и импорта, а следовательно, и состояния торгового баланса, текущего счета и платежного баланса в целом могут оказаться труднопрогнозируемыми, что может оказать дестабилизирующее воздействие на экономику. При системе фиксированных курсов курс национальной валюты устанавливается Центральным Банком, который берет на себя обязательства покупать и продавать любое количество иностранной валюты по установленному курсу. Обычно Центральный Банк устанавливает пределы свободных колебаний курса национальной валюты в целях макроэкономической стабилизации. Когда цена валюты приближается к верхней или нижней границе этих пределов, то Центральный Банк проводит интервенции: приближение к нижнему пределу требует покупки ЦБ этой валюты в обмен на иностранную или золото (в случае золотого стандарта), и наоборот. Если курс фунта стерлингов снижается до уровня 1 долл. за 1 фунт стерлингов (см. рис. 2), а Центральный Банк Великобритании поддерживает фиксированный курс 1,2 долл. за 1 ф. стерлингов с пределами колебаний от 1,22 до 1,18 долл. за 1 фунт стерлингов, то Центральный Банк должен предъявить дополнительный спрос на фунты стерлингов и выкупить их в обмен на доллары или золото. Если предложение фунтов стерлингов сокращается от 300 млрд до 250 млрд, то курс поднимается до нижней границы колебаний и устанавливается на уровне 1,18 долл. за 1 фунт стерлингов.  При собственно Золотом Стандарте официальные органы дают возможность золоту (а позднее - другим видам официальных валютных резервов) свободно перемещаться из страны в страну. Потоки международных резервов воздействуют на кривые спроса и предложения валют до тех пор, пока они не пересекутся в точке фиксированного валютного курса. В режиме плавающих курсов понижение цены равновесия называется обесцениванием валюты, а повышение - удорожанием валюты. В режиме фиксированных курсов эти процессы определяются соответственно как девальвация и ревальвация. В современных международных валютных системах, объединяющих элементы режимов гибкого и фиксированного курсов, границы колебаний устанавливаются в отношении коллективных расчетных валют - SDR (СДР) и EURO (ЕВРО). Поскольку происходит удорожание или удешевление национальной валюты относительно "корзины" нескольких валют, постольку изменяется так называемый эффективный номинальный валютный курс, который является средневзвешенной величиной из номинальных двусторонних курсов валют, входящих в состав "корзины". При этом Центральные Банки стран-участниц приобретают возможности проведения совместных валютных интервенций по поддержанию курса "слабеющих" валют, что смягчает проблему ограниченности официальных валютных резервов каждой отдельной страны. При этом, однако, страны-участницы утрачивают возможности проведения совершенно самостоятельной, произвольной макроэкономической политики. Вопрос № 25. Антиинфляционная политика, ее эффективность. АНТИИНФЛЯЦИОННАЯ ПОЛИТИКА - макроэкономическая политика, нацеленная на стабилизацию общего уровня цен, смягчение инфляционной остроты. Антиинфляционная политика осуществляется посредством стратегии и тактики, предусматривающих систему мер, связанную с борьбой с инфляционными процессами. Антиинфляционная политика включает в себя два блока: а) регулирование совокупного спроса; б) регулирование совокупного предложения. Первое направление отстаивают кейнсианцы, второе — монетаристы. Кейнс исходил из того, что поднять уровень предложения можно посредством создания эффективного спроса, который, в свою очередь, формируется государственным заказом и дешевым кредитом. Эти меры правительства приводят к сокращению спада, уменьшению безработицы. Таким образом, усиление совокупного предложения, инициированное государственными заказами и дешевым кредитом, вызывает понижение цен и сокращение инфляции. Кейнсианская антиинфляционная политика приводит к углублению дефицита государственного бюджета, который не должен покрываться дополнительной эмиссией денег. Кейнс предлагает покрыть его посредством государственных займов, которые можно погасить в дальнейшем. Эта политика дает положительный эффект по истечении продолжительного времени. Монетаристское направление антиинфляционной политики возникло позже, когда кейнсианские рецепты борьбы с инфляцией были не только уже достаточно апробированы, но и их недостатки стали очевидными. В частности, в ряде стран существенно возрос государственный долг, и увеличивать его дальше практически было невозможно. В этих условиях появилось новое направление, которое предлагало более радикальные методы борьбы с инфляцией, — монетаризм, основателем которого был М. Фридмен. Монетаризм исходит из ограничения совокупного спроса, поскольку, согласно его утверждению, усиление совокупного предложения может обеспечить успех! лишь по истечении продолжительного периода времени. Сократить совокупный спрос можно путем проведения денежной реформы конфискационного типа, что позволит сократить денежную массу в стране и уменьшит спрос. Монетаристы предлагают сократить бюджетный дефицит за счет сокращения расходов на реализацию социальных программ, ввести дорогой кредит, сократить налоговые ставки. Поскольку предлагаемые ими меры тяжело переносятся населением, то антиинфляционная политика должна дать эффект за сравнительно короткое время. Поскольку монетаризм исходит из утверждения, что инфляция является чисто денежным феноменом, то предлагают метод шоковой терапии, который позволяет резко сократить темпы роста денежной массы и быстро сбить инфляцию. Однако этот метод сопровождается значительным спадом производства и сокращением занятости. Вариантом шоковой терапии выступает денежная реформа конфискационного типа посредством обмена старых де-I нег на новые в определенном соотношении, без изменения номинального уровня доходов и цен. Большинство стран мира в борьбе с инфляцией не использовали шоковую терапию, ибо эта политика сопровождалась затяжным спадом, большой безработицей, резким снижением уровня жизни населения. Другим методом монетаристского направления антиинфляционной политики является метод постепенного снижения темпов роста денежной массы (метод градуирования). Этот метод предполагает постепенно сбивать темпы роста денежной массы посредством многократного, но незначительного снижения. Однако политика постепенного снижения темпов роста денежной массы нередко порождает так называемую инфляционную инерцию — прошлая инфляция порождает будущую, которая вызывается, в частности, индексацией денежных доходов. Индексация — это механизм, посредством которого заработная плата, цены и контракты могут быть частично или полностью защищены от изменений общего уровня цен. Считается, что политика градуирования успешна в том случае, когда рост денежной массы и уровня цен не выше 20-30% в год. Если их темпы выше сотни или тысячи процентов в год, то ее использование не приносит успеха. Выбор метода шоковой терапии и метода постепенного снижения темпов роста денежной массы зависит от социально-экономической обстановки в стране. Дилемма шоковая терапия—градуирование вызывает необходимость разработки моделей «оптимальной» антиинфляционной политики. Одним из альтернативных вариантов монетарным методам борьбы с инфляцией является политика регулирования цен и доходов, предусматривающая согласование между ростом доходов и ростом цен. Этот подход появился в связи с тем, что сокращение инфляции посредством роста безработицы стоит огромных издержек, определяемых так на-зымаемым коэффициентом потерь. Он показывает, сколько процентов реального годового объема производства нужно «принести в дар», чтобы сократить уровень инфляции на один процентный пункт. Эти потери выражаются в снижении уровня жизни населения, поэтому государство должно оценить величину ожидаемых потерь в связи с высокой инфляцией. Политика регулирования цен и доходов означает, что правительство или замораживает цены и номинальные доходы (вариант шоковой терапии), или ограничивает увеличение денежной заработной платы увеличением средней (по стране) производительности труда, а повышение цен ограничивает повышением затрат на заработную плату (вариант градуирования). Политика регулирования цен и доходов использовалась на Западе. Она включала в себя следующие компоненты: ограничение заработной платы и цен; планирование повышения заработной платы и цен; налоговое регулирование доходов; усиление рыночного механизма. Однако эта политика не оправдалась, поэтому большинством стран с рыночной экономикой не используется. В последние годы инфляция происходит в условиях дефицита государственного бюджета, который не только порождает инфляцию, но и обостряет ее. Следовательно, чтобы понизить инфляцию, нужно дефицит устранить, что можно обеспечить или увеличив доходную часть бюджета посредством увеличения налогов, или уменьшив государственные расходы. Многие страны в этой дилемме выбирают сокращение государственных расходов. Ряду развитых стран необходимо в первую очередь сократить военные расходы. Выбор конкретных мер по борьбе с инфляцией обусловлен характером инфляции, который для каждой страны обладает специфическими особенностями и глубиной. В зависимости от характера инфляции (монетарный, структурный) определяется и комплекс мер в борьбе с ней. В качестве причин инфляции может быть чрезмерный спрос (инфляция спроса) либо опережающий рост заработной платы и цен на материалы и комплектующие (инфляция издержек), низкий курс национальной валюты и др., которые и предопределяют набор мероприятий, нацеленных на сдерживание инфляционных процессов. Считается, что для предотвращения высокой инфляции необходимы единые действия правительства и частного сектора. Что касается правительства, то оно должно обеспечить в процессе: а) фискальной политики необходимую устойчивость государственных расходов и налоговую систему; б) кредитно-денежной политики — одинаковые темпы увеличения денежной массы и темпы увеличения национального дохода; в) валютной политики — предотвращение импорта инфляции. Домашние хозяйства и предприниматели, в свою очередь, должны обеспечить одинаковые темпы увеличения заработной платы и темпы повышения производительности труда. Таким образом, управление инфляцией является важнейшим вопросом экономической политики государства. Такое управление предполагает разработку и реализацию антиинфляционной политики, диапазон которой весьма разнообразен. Но независимо от методов ее реализации задача может быть решена или методом осуществления стратегии, или методом тактики антиинфляционной политики. Вопрос № 26. Кредитно- денежная политика, ее цели и инструменты. Кейнсианская и монетаристская концепции кредитно-денежной политики. КРЕДИТНО-ДЕНЕЖНАЯ ПОЛИТИКА - это важнейшая составная часть макроэкономической политики, нацеленная на достижение ряда общеэкономических задач. Она представляет собой совокупность государственных мероприятий в области кредитно-денежной системы. Кредитно-денежная политика осуществляется посредством специфических инструментов и реализует определенные цели. Выделяют конечные и промежуточные цели. Конечные цели. К ним относят: а) быстрый рост реального валового внутреннего продукта; б) низкую безработицу; в) стабильные цены; г) устойчивый платежный баланс. Конечные цели осуществляются кредитно-денежной политикой, которая, наравне с фискальной, валютной, внешнеторговой и другими видами политики, является важным направлением экономической политики государства. Промежуточные цели. К ним относят: а) денежную массу; б) ставку процента; в) обменный курс. Эти цели непосредственно относятся к деятельности Центрального банка и реализуются в рыночной экономике посредством косвенных инструментов. В западной экономической литературе существует мнение, согласно которому промежуточные цели не относятся ни к инструментам кредитно-денежной политики Центрального банка, ни к реальным целям этой политики, но представляют собой промежуточные звенья в передаточном механизме, соединяющем инструменты Центрального банка и его цели. Цели достигаются посредством определенных инструментов, которые подразделяются на прямые и косвенные. К прямым инструментам относят: а) лимиты кредитования; б) прямое регулирование процентной ставки. Центральный банк может использовать косвенные инструменты: а) устанавливает норму обязательных резервов для коммерческих банков (минимальную долю депозитов, которую коммерческие банки должны хранить в виде резервов — беспроцентных вкладов — в Центральном банке; Чем выше устанавливает Центральный Банк норму обязательных резервов, тем меньшая доля средств может быть использована коммерческими банками для активных операций. Увеличение нормы резервов (rr) уменьшает денежный мультипликатор и ведет к сокращению денежной массы. Таким образом, изменяя норму обязательных резервов, Центральный Банк оказывает воздействие на динамику денежного предложения. б) проводит операции на открытом рынке (купля или продажа государственных ценных бумаг); Этот способ широко используется в странах с развитым рынком ценных бумаг и затруднен в странах, где фондовый рынок находится в стадии формирования. Этот инструмент денежного регулирования предполагает куплю-продажу Центральным Банком государственных ценных бумаг (обычно на вторичном рынке, так как деятельность Центрального Банка на первичных рынках во многих странах запрещена или ограничена законом). Чаще всего это бывают краткосрочные государственные облигации. Когда Центральный Банк покупает ценные бумаги у коммерческого банка, он увеличивает сумму на резервном счете этого банка (иногда на специальном счете коммерческого банка в Центральном Банке для подобных операций), соответственно в банковскую систему поступают дополнительные "деньги повышенной мощности" и начинается процесс мультипликативного расширения денежной массы. Масштабы расширения будут зависеть от пропорции, в которой прирост денежной массы распределяется на наличность и депозиты: чем больше средств уходит в наличность, тем меньше масштаб денежной экспансии. Если Центральный Банк продает ценные бумаги, процесс протекает в обратном направлении. в) устанавливает учетную ставку (ставку рефинансирования, т. е. ставку, по которой Центральный банк кредитует коммерческие банки). Если учетная ставка повышается, то объем заимствований у Центрального Банка сокращается, а следовательно, уменьшаются и операции коммерческих банков по предоставлению ссуд. К тому же, получая более дорогой кредит, коммерческие банки повышают и свои ставки по ссудам. Волна кредитного сжатия и удорожания денег прокатывается по всей системе. Предложение денег в экономике снижается. Снижение учетной ставки действует в обратном направлении. Центральный банк не может полностью контролировать предложение денег, ибо коммерческие банки сами определяют величину избыточных резервов, что влияет на норму банковских резервов и соответственно на мультипликатор. Центральный банк не может точно спрогнозировать объем кредитов, который будет выдан коммерческим банкам. Коэффициент депонирования определяется поведением населения и иными причинами, не всегда связанными с действиями Центрального банка. Кредитно-денежная политика приводит к различным результатам в коротком и долгом периодах. В коротком периоде в большей мере влияет на реальный выпуск и в меньшей — на цены. В долгом периоде изменение денежной массы влияет главным образом на уровень цен и в небольшой мере — на реальный объем выпуска. При осуществлении денежно-кредитной политики возникает необходимость в планомерных действиях экономических агентов, т. е. в трансмиссионном (передаточном) механизме. По мнению Кейнса, суть этого механизма заключается в следующем: при увеличении массы денег (например, путем покупки Центральным банком облигаций на открытом рынке) происходит увеличение резервов коммерческих банков. В этой ситуации коммерческие банки столкнутся с трудностью размещения кредитов при сложившейся процентной ставке. В результате, на финансовом рынке произойдет снижение процентной ставки по кредитам коммерческих банков. На рынке ценных бумаг будет происходить снижение облигационной процентной ставки. Следовательно, цена облигации растет, а доходность снижается. При снижении доходности облигаций и расширении привлекательности подешевевших кредитов публика будет продавать облигации. И этот процесс будет наблюдаться до тех пор, пока не восстановится денежное равновесие. На товарном рынке снижение процентной ставки приведет к тому, что ранее неэффективные проекты станут для предпринимателей эффективными и они расширят спрос на инвестиции. Это приведет к росту общего объема плановых расходов и, следовательно, к расширению эффективного спроса. Таким образом, роль «несущей конструкции» в трансмиссионном механизме выполняет процентная ставка. Вопрос №27. Государственный долг, его влияние на экономические процессы. Государственный долг представляет собой сумму накопленных бюджетных дефицитов за вычетом суммы профицитов бюджета, которые имели место в стране. Таким образом, это показатель запаса, поскольку рассчитывается на определенный момент времени (например, по состоянию на 1 января 2002 г.) в отличие от дефицита государственного бюджета, который является показателем потока, поскольку рассчитывается за определенный период времени (за год). Причиной появления и увеличения государственного долга является финансирование дефицита государственного бюджета за счет внутреннего и внешнего займов (неслучайно они называются долговыми способами покрытия бюджетного дефицита). Соответственно различают два вида государственного долга: внутренний и внешний. Внутренний государственный долг — это совокупная задолженность правительства гражданам страны, равная суммарной номинальной стоимости всех имеющихся у них на определенный момент государственных облигаций. Внешний государственный долг — это суммарная задолженность страны иностранным гражданам, другим странам и международным финансовым организациям. По абсолютной величине долга невозможно судить о том, насколько серьезной экономической проблемой он является. Если сумма долга составляет незначительную долю ВВП (даже несмотря на его большую абсолютную величину) и экономика динамично развивается, выплата самого долга и процентов по долгу не является непосильным бременем для экономики. Поэтому показателем бремени государственного долга для экономики является отношение абсолютной величины долга (D) к объему ВВП (Y) (доля долга в ВВП) или более точный показатель отношения темпов роста долга (gD) к темпам роста ВВП (gY). При низких темпах роста ВВП и низких темпах экономического роста государственный долг превращается в серьезную макроэкономическую проблему. Опасность большого внутреннего государственного долга связана не с тем, что правительство может обанкротиться, так как оно обычно не погашает долг, а рефинансирует его, выпуская новые государственные займы и делая новые долги для погашения старых, т.е. строит финансовую пирамиду. Кроме того, правительство для финансирования своих расходов может повысить налоги или выпустить в обращение дополнительные деньги. Серьезные проблемы большого государственного внутреннего долга заключаются в том, что: • снижается эффективность экономики, поскольку отвлекаются средства из производственного сектора экономики как на обслуживание долга, так и на выплату самой суммы долга; • перераспределяется доход от частного сектора к государственному; • усиливается неравенство в доходах; • рефинансирование долга ведет к росту ставки процента, что вызывает вытеснение инвестиций в краткосрочном периоде, а в долгосрочном периоде может привести к сокращению запаса капитала и снижению производственного потенциала страны; • создается угроза высокой инфляции в будущем; • необходимость выплаты процентов по долгу может потребовать повышения налогов, что приведет к подрыву действия экономических стимулов; • дефицит государственного бюджета может стать хроническим явлением; • может появиться двойной дефицит (twin-debts), при котором дефицит государственного бюджета сочетается с дефицитом торгового баланса. Эти два вида дефицитов взаимообусловлены. Из тождества инъекций и изъятий I+ G+ Ех = S+ Т+ Im следует, что (G - Т) = (S - I) + (Im - Ex). При невозможности финансирования роста дефицита государственного бюджета за счет внутренних сбережений приходится его финансировать за счет внешнего займа и увеличения дефицита торгового (платежного) баланса. Негативные последствия большого государственного внешнего долга обусловлены необходимостью возвращения долга и его обслуживания и состоят в том, что: • выплата процентов и основной суммы долга иностранцам вызывают перевод определенной части ВВП за рубеж, в результате снижаются производственные возможности и эффективность национальной экономики; • бремя выплаты долга перекладывается на будущие поколения, что может привести к снижению уровня их благосостояния; • при хроническом дефиците торгового (платежного) баланса (особенно при режиме фиксированных валютных курсов) появляется угроза истощения золотовалютных резервов страны, что может в итоге привести к валютному кризису; • возникает угроза долгового кризиса. Вопрос № 38. Модель предложения денег. Денежный мультипликатор Предложение денег (Ms) включает в себя наличность (С) вне банковской системы и депозиты (D), которые экономические агенты при необходимости могут использовать для сделок (фактически это агрегат Ml, хотя в качестве показателя предложения денег может использоваться и агрегат М2): MS=C + D Современная банковская система — это система с частичным резервным покрытием: только часть своих депозитов банки хранят в виде резервов, а остальные используют для выдачи ссуд и других активных операций. В отличие от других финансовых институтов банки обладают способностью увеличивать предложение денег ("создавать деньги"). Кредитная мультипликация - процесс эмиссии платежных средств в рамках системы коммерческих банков. Предположим, что депозиты банка 1 выросли на 1000. В резерве остается 20%, то есть 200, а остальные отдаются в ссуду (норма резервов - отношение резервов к депозитам - в данном случае составляет 20%, или 0,2). Таким образом, банк 1 увеличил предложение денег на 800, и теперь оно равно 800 + 1000 = 1800. Вкладчики по-прежнему имеют депозиты на сумму 1000 единиц, но и заемщики держат на руках 800 единиц, то есть банковская система с частичным резервным покрытием способна увеличить предложение денег. Далее, если эти 800 единиц опять попадают в банк в виде депозитов, процесс возобновляется: 20%, то есть 160 единиц, банк 2 оставляет в резервах, а остальные 640 использует для выдачи кредитов, увеличивая предложение денег еще на 640 единиц. Третий банк, куда могут попасть эти деньги, добавит еще 512 и так далее. Если процесс продлится до использования последней денежной единицы, то количество денег в системе можно будет определить следующим образом: Первоначальный вклад = 1000. Ссуда 1-го банка (дополнительное предложение денег) = (1- 0,2)х1000 = 800. Ссуда 2-го банка = (1- 0,2)1(1 - 0,2)х1000]=(1- 0,2 )2х1000=640. Ссуда 3-го банка = (1 - 0,2)[(1 - 0,2)2х1000]=(1- 0,2)3х1000=512. (в квадратных скобках имеем сумму членов геометрической прогрессии со знаменателем (1 - 0,2), т.е. меньше единицы. По определению эта сумма равна -———т—- = тгт)- 1 — (1 — 0,z) u,z В общем виде суммарное предложение денег, возникшее в результате появления нового депозита (включая первый депозит), равно: MS=±D rr > где rr - норма банковских резервов; D - первоначальный вклад. Коэффициент — называется банковским мультипликатором, или депозитным мультипликатором. Если же исходить из того, что первый вклад в 1000 единиц появился в банке вследствие сокращения на эту же сумму объема наличности (С), то есть в результате этой операции предложение денег не изменилось, то дополнительное предложение денег в экономике, возникшее в итоге кредитной мультипликации, составит: 1 800 х — . В данном случае мультиплицируется первая ссуда (первого банка), или первый новый депозит, появившийся во втором банке в процессе денежного расширения (а не вследствие простого перевода денег из наличной формы в форму депозита). Более общая модель предложения денег строится с учетом роли Центрального Банка, а также с учетом возможного оттока части денег с депозитов банковской системы в наличность. Она включает ряд новых переменных. Денежная база (деньги повышенной мощности, резервные деньги) - это наличность вне банковской системы, а также резервы коммерческих банков, хранящиеся в Центральном Банке. Наличность является непосредственной частью предложения денег, тогда как банковские резервы влияют на способность банков создавать новые депозиты, увеличивая предложение денег. Обозначим денежную базу через MB, банковские резервы через R, тогда MB = C+R, где MB - денежная база; С — наличность; R - резервы. Ms = C + D, где Ms - предложение денег; С - наличность; D - депозиты до востребования. Денежный мультипликатор (т) - это отношение предложения денег к денежной базе: m = ^—=>Ms =тМВ. MB Денежный мультипликатор можно представить через отношение наличность-депозиты сг (коэффициент депонирования) и резервы-депозиты гг (норму резервирования): Ms C + D ТУТ = -----—------- MB C+R' Разделим почленно числитель и знаменатель правой части уравнения на D (депозиты) и получим: сг+\ С R т =----, где сг = —, гг = —. cr + rr D D Величина сг определяется главным образом поведением населения, решающего, в какой пропорции будут находиться наличность и депозиты. Отношение гг зависит от нормы обязательных резервов, устанавливаемой Центральным Банком, и от величины избыточных резервов, которые коммерческие банки предполагают держать сверх необходимой суммы. Теперь предложение денег можно представить как Ms=^LMR cr + rr Таким образом, предложение денег прямо зависит от величины денежной базы и денежного мультипликатора (или мультипликатора денежной базы). Денежный мультипликатор показывает, как изменяется предложение денег при увеличении денежной базы на единицу. Увеличение коэффициента депонирования и нормы резервов уменьшает денежный мультипликатор (см. задачу 2 из раздела "Задачи и решения"). Центральный Банк может контролировать предложение денег прежде всего путем воздействия на денежную базу. Изменение денежной базы, в свою очередь, оказывает мультипликативный эффект на предложение денег. Таким образом, процесс изменения объема предложения денег можно разделить на два этапа: - первоначальная модификация денежной базы путем изменения обязательств Центрального Банка перед населением и банковской системой (воздействие на величину наличности и резервов); - последующее изменение предложения денег через процесс "мультипликации" в системе коммерческих банков. Инструменты денежной политики корректируют величину денежной массы, воздействуя либо на денежную базу, либо на мультипликатор. Выделяют три главных инструмента денежной политики, с помощью которых Центральный Банк осуществляет косвенное регулирование денежно-кредитной сферы: 1) изменение учетной ставки (или ставки рефинансирования), то есть ставки, по которой Центральный Банк кредитует коммерческие банки; 2) изменение нормы обязательных резервов, то есть минимальной доли депозитов, которую коммерческие банки должны хранить в виде резервов (беспроцентных вкладов) в Центральном банке; 3) операции на открытом рынке: купля или продажа Центральным Банком государственных ценных бумаг (используется в странах с развитым фондовым рынком). Эти операции связаны с изменением величины банковских резервов, а следовательно, денежной базы и мультипликатора (подробнее они будут рассмотрены в следующей главе). Центральный Банк не может полностью контролировать предложение денег, поскольку, например:

БЕЗРАБОТИЦА — это превышение предложения труда над спросом на труд. Взаимодействие спроса на труд с его предложением определяет уровень занятости. Равновесие на рынке труда достигается в том случае, когда спрос на труд равен предложению труда. Полная занятость не означает, что все трудовые ресурсы заняты в производстве ВВП. Какая-то часть трудовых ресурсов не хочет работать при данном уровне заработной платы — добровольная безработица; какая-то часть трудоспособного населения выбирает наилучшее место работы — естественная безработица. В западной статистике население в возрасте от 16 лет и старше подразделяется на четыре группы: а) занятые, к ним относят выполняющих любую оплачиваемую работу и тех, кто имеет работу, но не работает по причине болезни, забастовки или отпуска; б) безработные, в эту группу включают людей, которые не имеют работы, но активно ее ищут. Согласно определению Международной организации труда (МОТ), безработным считается человек, который хочет работать, может работать, но не имеет рабочего места; в) экономически неактивное население (не включаемое в рабочую силу), к нему относятся учащиеся, домохозяйки, пенсионеры, а также те, кто не может работать по состоянию здоровья или просто не хочет работать; г) экономически активное население (рабочая сила) включает тех, кто либо занят, либо не имеет работы. Уровень безработицы — это количество безработных, деленное на общую численность рабочей силы. Виды (формы) безработицы. В рынке труда выделяют три основных вида безработицы: а) фрикционная; б) структурная; в) циклическая. Фрикционная безработица возникает при постоянном перемещении людей из одной области в другую или с однойработы на другую на разных стадиях своего жизненного цикла (учеба, уход за детьми и т. п.). В связи с тем что фрик-ционно не занятые работники зачастую перемещаются с одного рабочего места на другое либо заняты поиском более подходящей работы, они рассматриваются как добровольно безработные. Структурная безработица возникает в результате несовпадения структуры спроса на труд и его предложения. Подобное несовпадение может возникнуть из-за того, что спрос на один вид работников растет, а на другой, наоборот, сокращается, а предложение медленно приспосабливается к таким изменениям. Этот вид безработицы связан с переобучением и сменой квалификации. Циклическая (конъюнктурная) безработица — это безработица, связанная с невозможностью найти работу по любой специальности в связи с общим низким совокупным спросом. При сокращении совокупных расходов и выпуска безработица возрастает практически повсеместно. Например, в 1982 г., когда в США имел место спад, уровень безработицы увеличился в 48 штатах из 50. Подобное одновременное повышение безработицы на многих рынках свидетельствовало, что увеличение безработицы носило циклический характер. Высокий уровень фрикционной или структурной безработицы может иметь место даже в тех случаях, когда весь рынок труда находится в равновесии. Циклическая же безработица образуется в периоды спадов, когда занятость сокращается вследствие неравновесия между совокупным спросом и совокупным предложением. В 60-е гг. XX в. М. Фридмен и Э. Фелпс выдвинули теорию «полной занятости» и «естественного уровня безработицы». «Полная занятость» — поддержание доли незанятых в размере 5,5-6,5 % от общей численности рабочей силы. Эти показатели могут колебаться по разным странам, но во всех случаях полная занятость рабочей силы не означает ее 100 % использования. «Естественный уровень безработицы» — это уровень безработицы при полной занятости, соответствующий потенциальному ВВП. Поскольку многие экономисты полагают неприемлемым использование термина «естественный» по отношению к безработице, обусловленной структурными сдвигами, то в макроэкономической литературе широко при- меняется термин, фиксирующий внимание на том, что этот устойчивый уровень безработицы стабилизирует инфляцию. «Полная занятость» совместима с «естественным уровнем безработицы», при определении которого учитывается структурная и фрикционная безработица. Естественная норма безработицы соответствует ситуации макроэкономического равновесия и рассчитывается по формуле: где U* — естественная норма безработицы; F* — безработные, для которых имеются рабочие места; R — самодеятельное население (экономически активное население); q — доля рабочих, теряющих работу; |i — доля безработных, находящих работу. На величину естественной нормы безработицы влияет ряд факторов: а) демографический фактор; б) сложившийся минимум заработной платы; в) воздействие профсоюзов и др. Поскольку изменение естественной нормы безработицы непосредственно связано с измерением потенциального выпуска ВВП, то оно выступает важнейшей проблемой государственной политики. Развитие циклической безработицы приводит к превышению ее фактического уровня над естественным: иц (уровень циклической безработицы) = = и (фактический уровень безработицы) -- и* (естественный уровень безработицы). Экономическая цена этого превышения (экономические издержки) выражается в циклическом разрыве, т. е. в отставании фактического объема ВВП от его потенциального объема: разность между (Y* - Y ) — циклический разрыв, где Y* — потенциальный объем производства в условиях полной занятости; Y — фактический объем производства. Зависимость между потерями ВВП страны из-за отклонения фактической безработицы от естественного уровня на базе эмпирических данных исследовал американский экономист Артур Оукен. |