Вопросы для подготовки к экзамену по дкб

Скачать 431.21 Kb. Скачать 431.21 Kb.

|

10. Денежный оборот: понятие, структура.Денежный оборот − это процесс движения наличных и безналичн денежн средств. Денежный оборот обслуживает производственные и непроизводственные отрасли экономики. Основой денежного оборота является реальный сектор экономики. Движение доходов населения, различных форм капиталов и процесс распределения национального дохода также обслуживается денежным оборотом. Денежный оборот организован на следующих принципах:

Объем ВВП страны, длительность процесса воспроизводства, скорость обращения наличн денег и безналичн расчетов определяют велич и структуру денежн оборота. Центральный банк определяет и регулирует денежный оборот страны. [Структурно денежный оборот страны может быть классифицирован в зависимости от (1) типа и вида расчетов; (2) субъектов расчетного обслуживания и (3) формы расчетного обслуживания.] Денежный оборот обслуживает следующие типы и виды расчетов:

В зависимости от субъектов, ден оборот обеспечивает расчетное обслуж между:

По форме расчетного обслуживания структура денежного оборота представлена безналичным и наличным оборотом. Наличный оборот обслуживает потребности населения при получении денежных доходов и их расходовании. Наличный оборот может быть номинальный и реальный. Номинальный оборот указывает на фактическое состояние денежного оборота за определенный промежуток времени, а реальный денежный оборот учитывает складывающиеся темпы инфляции. По состоянию на 1 апреля 2013 года сумма наличной денежной массы в обращении в экономике России превысила 7.1 трлн. руб. Доля наличных платежей в розничном платежном обороте составляет около 90%. Безналичный оборот обеспечивает осуществление расчетов без использования наличных денежных средств. [В последнее время Министерство Финансов России проявляет повышенную активность по переводу населения на безналичные формы расчетов. В частности, в кулуарах министерства обсуждается вопрос о введении запрета населению осуществлять покупки за наличные деньги, если стоимость товара превышает 600 тыс. руб. Вместе с тем, идея о сокращении оборота наличных денег в российской экономике имеет ряд препятствий в ее реализации. В частности, банковские учреждения взимают достаточно высокие комиссии (от 0,8% до 4%) с компаний, которые практикуют расчеты с населением в безналичном порядке, тогда как расходы на инкассацию составляют 0,5%.] 11. Понятие и виды эмиссии денег.Эмиссия – выпуск денег в оборот, который приводит к общему увеличению денежной массы в обращении (денежная масса – совокупность наличных и безналичных денег-средств на счетах, во вкладах, сертификатов, облигаций). Эмиссия бывает наличная и безналичная (4/5 всей эмиссии). Эмиссионные операции (по выпуску и изъятию денег из обращения) во всем мире могут осуществлять:

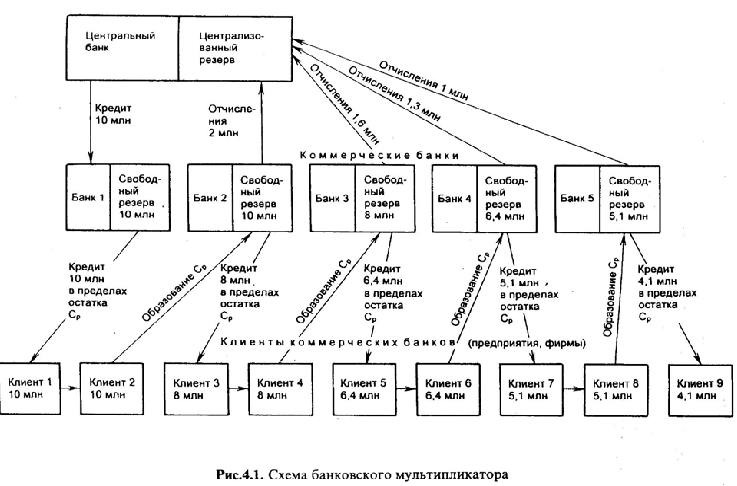

В РФ исключительное право выпуска наличных денег, организации и изъятия их из обращения принадлежит ЦБ РФ. Эмиссия банкнот (наличных денег) связана с кассовым обслуживанием сферы производства и сферы обслуживания: коммерческих банков, государственного бюджета, государственного долга, когда необходимо увеличение кассового резерва наличных денег. Эмиссия банкнот осуществляется центральным банком страны в процессе кредитования коммерческих банков, государства, в процессе операций, связанных с покупкой иностранной валюты и государственных ценных бумаг. Бумажные и кредитные деньги выпускаются в качестве банковских билетов, поэтому нет четкой грани между ними. В экономически развитых странах 95 % всего денежного оборота составляют безналичные расчеты. Поэтому и увеличение денежной массы в обращении происходит главным образом не за счет эмиссии банкнот (наличных денег), а благодаря депозитно-чековой эмиссии (или безналичной). Она означает увеличение депозитов на счетах клиентов и соответственно массы чеков, обслуживающих платежный оборот. Депозитно-чековая эмиссия в России осуществляется в процессе кредитования Центральным банком России коммерческих банков. В условиях административно-распределительной экономики (по типу бывшего СССР) и ту, и другую эмиссию, как правило, осуществлял Государственный банк. В условиях рыночной экономики эмиссионная функция разделяется: эмиссия безналичных денег производится системой коммерческих банков, эмиссия наличных денег - государственным центральным банком. При этом первична эмиссия безналичных денег. Прежде чем наличные деньги появятся в обороте, они должны отражаться в виде записей на депозитных счетах коммерческих банков. Главная цель эмиссии безналичных денег в оборот - удовлетворение дополнительной потребности предприятий в оборотных средствах.  Эмиссия наличных денег осуществляется децентрализовано. Это связано с тем, что потребность коммерческих банков (именно она определяет размер эмиссии) в наличных деньгах зависит от потребности в них юридических и физических лиц, обслуживаемых этими банками, а она постоянно меняется. Эмиссию наличных денег проводят ЦБ РФ и его расчетно-кассовые центры (РКЦ). Для эмиссии наличных денег в расчетно-кассовых центрах открываются резервные фонды и оборотные кассы. В резервных фондах хранится запас денежных знаков, предназначенных для выпуска их в обращение, в случае увеличения потребности хозяйства данного региона в наличных деньгах. Эти денежные знаки не считаются деньгами, находящимися в обращении, поскольку они не совершают движения, являются резервом. При этом, в оборотную кассу РКЦ постоянно поступают наличные деньги от коммерческих банков, но и из нее постоянно выдаются наличные деньги. Таким образом, деньги в оборотной кассе пребывают в постоянном движении; они считаются деньгами, находящимися в обращении. Если сумма поступлений наличных денег в оборотную кассу расчетно-кассового центра превышает сумму выдач денег из нее, то деньги изымаются из обращения. При этом они переводятся из оборотной кассы РКЦ в ее резервный фонд. Эмиссия наличных денег осуществляется децентрализовано. Это связано с тем, что потребность коммерческих банков (именно она определяет размер эмиссии) в наличных деньгах зависит от потребности в них юридических и физических лиц, обслуживаемых этими банками, а она постоянно меняется. Эмиссию наличных денег проводят ЦБ РФ и его расчетно-кассовые центры (РКЦ). Для эмиссии наличных денег в расчетно-кассовых центрах открываются резервные фонды и оборотные кассы. В резервных фондах хранится запас денежных знаков, предназначенных для выпуска их в обращение, в случае увеличения потребности хозяйства данного региона в наличных деньгах. Эти денежные знаки не считаются деньгами, находящимися в обращении, поскольку они не совершают движения, являются резервом. При этом, в оборотную кассу РКЦ постоянно поступают наличные деньги от коммерческих банков, но и из нее постоянно выдаются наличные деньги. Таким образом, деньги в оборотной кассе пребывают в постоянном движении; они считаются деньгами, находящимися в обращении. Если сумма поступлений наличных денег в оборотную кассу расчетно-кассового центра превышает сумму выдач денег из нее, то деньги изымаются из обращения. При этом они переводятся из оборотной кассы РКЦ в ее резервный фонд. Таким образом, наличные деньги трансформируются из безналичных денег, находящихся на депозитных счетах, и представляют собой составную часть денежной массы, созданной коммерческими банками, в результате действия механизма банковского мультипликатора. В России на долю наличных денег приходится 1/3 всей денежной массы. P.S. Банковский мультипликатор представляет собой процесс увеличения (мультипликации) денег на депозитных счетах коммерческих банков в период их движения от одного коммерческого банка к другому. |