Земельный налог в Российской Федерации (курсовая тема 44). Земельный налог в Российской Федерации действующий механизм и пути его совершенствования

Скачать 0.63 Mb. Скачать 0.63 Mb.

|

|

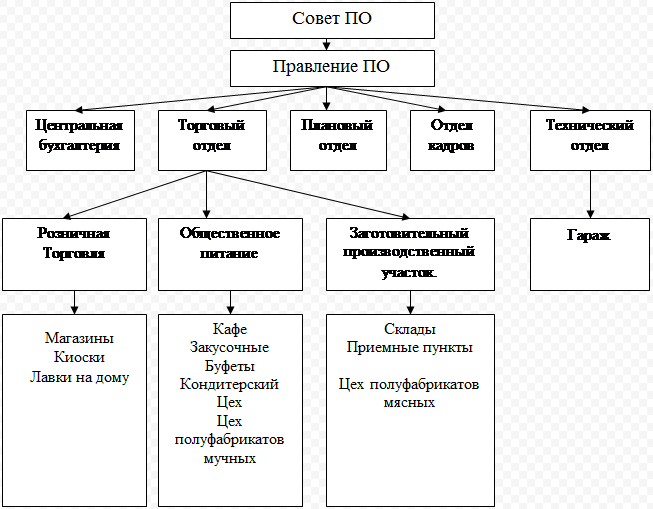

- закупку у граждан и юридических лиц сельскохозяйственной продукции и сырья, изделий и продукции личных подсобных хозяйств и промыслов, дикорастущих плодов, ягод, грибов, вторичного сырья для последующей переработки и реализации в торговой сети; - развитие материально-технической базы торговли, заготовок и переработки сельхозпродуктов и сырья, торгового обслуживания, позволяющих селянам сбывать излишки сельхозпродуктов и приобретать необходимые товары; - эффективное ведение кооперативного хозяйства решает вопросы социального развития, организует подготовку и переподготовку кадров; - оптовую, розничную торговлю, в том числе путём создания торговых баз, магазинов, коммерческих центров, ларьков, киосков; - развитие обслуживания населения через сеть общественного питания, реализацию продукции собственного производства, кондитерских изделий и полуфабрикатов через розничную сеть; - производство и реализацию промышленного, культурно-оздоровительного, медицинского, сельскохозяйственного назначения, продовольственных и промышленных товаров; - перевозочную, транспортно-экспедиционную и другую деятельность, связанную с осуществлением транспортного процесса. Организация применяет общую систему налогообложения. Организационная структура Партизанское ПО представлена на рисунке 2.1. Управление Партизанское ПО осуществляется Советом ПО, которое является высшим органом управления, и правлением ПО.  Рисунок 2.1 – Организационная структура управления Партизанское ПО Организационная структура предприятия - линейно-функциональная. В состав Партизанского ПО входят три филиала: ― ООО «Вершино-Рыбинское»; ― ООО «Имбежское»; ―ООО «Иннокентьевское». Основные финансово-экономические показатели Партизанское ПО рассчитаны по данным отчетности: баланса (Приложение 1) и отчета о финансовых результатах (Приложение 2), отражены в табл. 2.1. Таблица 2.1 Анализ основных показателей деятельности Партизанское ПО за 2018 – 2019 гг

Окончание таблицы 2.1

Таким образом, на основе анализа отчетности за 2018-2019 гг. можно сделать следующие выводы: Выручка от продажи в 2018 г. равна 311543 тыс. руб., в 2019 г. 251558 тыс. руб. Торговая площадь предприятии не изменена и равна 84,80 м2. Оборот розничной торговли в 2019 году уменьшился на 707,37 тыс. руб. или на 19,25%, по причине спада выручки на 19,25%. Среднесписочная численность персонала в 2019 году увеличилась на 2 человека в сравнении с 2018 годом и составила 28 человек. В связи со снижением выручки уменьшилась и производительность труда с 11982,42 тыс. руб./чел. до 8984,21 тыс. руб./чел. Фонд заработной платы увеличился на 607 тыс. руб. или на 2,3%. Однако, отметим, что в связи с изменениями в численности сотрудников изменилась и их среднегодовая заработная плата на одного работника с 995,1 тыс. руб. до 945,8 тыс. руб. Фондоотдача на предприятии снизилась на 4,16 руб. или на 53,4 %. А фондоемкость увеличилась на 0,15 руб. или на 207,7 %. Фондовооруженность труда одного работника также возросла на 929,8 руб. или 60,5 % и составила в 2019 году 2466,46 тыс. руб. Эти показатели показали изменения в сторону снижения (фондоотдача) и в сторону увеличения (фондоемкость и фондовооруженность) по причине роста в 2019 году среднегодовой стоимости основных фондов предприятии на 29108,00 руб. или на 72,8%. Их стоимость в 2019 году составила 69061 тыс. руб. Среднегодовая стоимость оборотных активов уменьшилась на 12,5%, с 53372,0 тыс. руб. в 2018 году до 46681 тыс. руб. в 2019 году. Соответственно время обращения оборотных средств незначительно, но возросло на 5,2 дня или на 8,3% и в 2019 году составило 67,73 дней. Скорость обращения оборотных активов уменьшилось на 7,7 % и в конце периода составило 5,39 оборотов. Коэффициент участия оборотных средств в обороте в 2019 году увеличился на 8,3 % и равен 0,19 руб. Коэффициент рентабельности оборотных средств увеличился в два раза и составил 0,4 руб. Эти показатели позволяют сделать вывод, что на предприятии основные фонды и оборотные средства используются эффективно. Предприятие получает выручку от использования основных и оборотных активов. Себестоимость проданных товаров в 2018 году равна 258470 тыс. руб., в 2019 году 210918 тыс. руб. Снижение данного показателя в 2019 году составило 18,4%. Валовая прибыль уменьшилась на 23,4% и в 2019 году составила 40640 тыс.руб., что на 12433 тыс. руб. меньше чем в 2018 году. Издержки обращения составляют лишь около 15% выручки, что говорит о хорошем финансовом положении предприятия. В денежном измерителе издержки составили 37400 тыс. руб. Прибыль от продаж снизилась на 14,5% с 3510 тыс. руб. в 2018 году до 3240 тыс. руб. в 2019 году. Прочие доходы снизились на 66,5% и в 2019 году равны 7513 тыс. руб. Также снизились и прочие расходы на 66,2%, в 2019 году их стоимость составила 8179 тыс. руб. Доходы и расходы предприятия оказали положительное влияние на прибыль до налогообложения, которая возросла на 65,6 % с 1554 тыс. руб. в 2018 году до 2574 тыс. руб. в 2019 году. В связи с этим рентабельность предприятия возросла на 0,52%, что говорит о платежеспособности и кредитоспособности предприятия. Чистая прибыль предприятия возросла на 74,41%. Ее сумма в 2019 году составила 1922,0 тыс. руб., что на 820 тыс. руб. больше чем в прошлом году. На данный показатель положительно оказала влияние прибыль до налогообложения. Однако, рост текущего налога на прибыль на 77 тыс. руб. или на 10,2 % негативно повлиял на конечный совокупный результат деятельности предприятия. Несмотря на все отрицательные моменты, рентабельность конечной деятельности предприятия возросла почти в два раза, с 0,35 до 0,76%. Таким образом, деятельность рентабельна, наблюдается положительная динамика по важнейшим показателям финансово-хозяйственной деятельности предприятия. 2.2 Порядок расчета земельного налога в Партизанском потребительском обществе и отражение в бухгалтерском и налоговом учете Партизанское ПО принадлежит на праве собственности земельный участок. Земельный участок занят административным зданием. Кадастровая стоимость земельного участка по состоянию на 1 января 2020 г – 3 425 000 руб. Ставка земельного налога, установленная местным законодательством в отношении данной категории земли, составляет 1,5 процента. Рассмотрим некоторые практические аспекты учета земельного налога в организации. Расчет земельного налога (авансовых платежей по налогу) оформляется бухгалтерской справкой. Бухгалтерская справка является основанием для начисления земельного налога (авансовых платежей) и его отражения в учете (ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ письмо ФНС России от 9 июня 2011 г. № ЕД-4-3/9163). Для расчетов по налогам Планом счетов Партизанского ПО предусмотрен специальный счет «Расчеты по налогам и сборам» (68). Он применяется, в том числе, для отражения и учета земельного налога. Следует создать отдельный субсчет к 68 счету именно для проводок по начислению земельного налога. Земельные участки учитываются в качестве основных средств, поэтому земельный налог является расходом, который организация несет в связи с процессом эксплуатации и использования ОС. Учет земельного налога может быть отражен или в качестве издержек по основным видам деятельности (п. п. 5, 7 Положения по бухучету 10/99), или в качестве прочих издержек (п. 11 того же ПБУ 10/99). При этом необходимо учитывать, что отразить земельный налог в составе издержек можно, если земельный участок является объектом основных средств и на нем не ведется капитальное строительство [14, c. 108]. Все налоги в бухучете отражаются на счете 68 «Налоги», а для каждого налога должен быть открыт субсчет — в нашем случае субсчет «Земельный налог». Эту процедуру бухгалтерия Партизанского ПО осуществляет посредством утверждения рабочего плана счетов для организации, который является неотъемлемым приложением к такому важному и необходимому документу в бухучете, как «Учетная политика». На субсчете 68.06 «Земельный налог» учитываются суммы начислений и выплат, которые организация перечисляет в бюджет по земельному налогу. Счет используют организации, которые владеют земельными участками на правах собственности и используют их как в производственных, так и в прочих целях. Сумма начислений по счету 68.06 определяется в зависимости от кадастровой стоимости земельного участка, который является объектом налогообложения, зафиксированная на 01 января отчетного года. Аналитический учет по субсчету 68.06 организовывается в разрезе земельных участков и целей их использования. Выплаты по субсчету 68.06 не осуществляют организации, имеющие налоговые льготы. Поскольку счет 68 является пассивным, то все начисления по земельному налогу будут производиться по кредиту этого счета. Когда участок земли используется в процессе осуществления определенного вида деятельности организацией, то затраты в виде платежей за землю (налога) отражаются на следующих счетах бухучета: счет 20, если расходы относятся к основному производству; счет 23, если расходы касаются вспомогательного производства; счет 25, если затраты общепроизводственные; счет 26, если затраты общехозяйственные; счет 29, если затраты касаются обслуживающих хозяйств и производств; счет 44, если это издержки при реализации. Чтобы перечислить налог в бюджет используют проводку Дебет 68 «Земельный налог» Кредит 51. Пример корреспонденции счетов показан в таблице 2.2. Таблица 2.2 – Корреспонденция счетов

В Партизанского ПО налоговая база по земельному налогу определяется по кадастровой стоимости участка и является фиксированной величиной. Ставки налога определяются на региональном уровне в зависимости от категории земли. Приведем пример расчета земельного налога на 2020 г. Также местным законодательством установлены отчетные периоды по земельному налогу, поэтому организация должна рассчитывать и платить авансовые платежи по нему. Авансовые платежи по земельному налогу за текущий год бухгалтер организации рассчитал так: за I квартал – 12 844 руб. (3 425 000 руб. × 1,5% × 1/4); за II квартал – 12 844 руб. (3 425 000 руб. × 1,5% × 1/4); за III квартал – 12 844 руб. (3 425 000 руб. × 1,5% × 1/4). Авансовые платежи по земельному налогу бухгалтер организации перечислил в бюджет в следующие сроки: за I квартал – 29 апреля; за II квартал – 29 июля; за III квартал – 31 октября. В бухучете начисление и перечисление авансовых платежей по земельному налогу за I квартал отражены следующим образом: 31 марта: Дебет 26 Кредит 68 субсчет «Расчеты по земельному налогу» – 12 844 руб. – начислен авансовый платеж по земельному налогу за I квартал. 9 апреля: Дебет 68 субсчет «Расчеты по земельному налогу» Кредит 51 – 12 844 руб. – перечислен авансовый платеж по земельному налогу в бюджет за I квартал. Такие же проводки бухгалтер сделал при начислении и уплате авансовых платежей по налогу: за II квартал – соответственно 30 июня и 29 июля; за III квартал – соответственно 30 сентября и 31 октября. При расчете налога на прибыль организация использует метод начисления. Бухгалтер включил авансовые платежи по земельному налогу в расходы по налогу на прибыль в следующих размерах: 12 844 руб. за I квартал – 31 марта; 25 688 руб. (12 844 руб. × 2) за полугодие – 30 июня; 38 532 руб. (12 844 руб. × 3) за девять месяцев – 30 сентября. Сумма земельного налога за год равна 51 375 руб. (3 425 000 руб. × 1,5%). Сумма налога, которую нужно перечислить в бюджет по итогам года, составляет 12 843 руб. (51 375 руб. – 12 844 руб. – 12 844 руб. – 12 844 руб.). При начислении и уплате земельного налога за год бухгалтер организации сделает проводки: Дебет 26 Кредит 68 субсчет «Расчеты по земельному налогу» – 12 843 руб. – начислен земельный налог за отчетный год. В срок, установленный местным законодательством: Дебет 68 субсчет «Расчеты по земельному налогу» Кредит 51 – 12 843 руб. – перечислен земельный налог в бюджет за отчетный год. При расчете налога на прибыль сумму земельного налога бухгалтер включил в расходы 31 декабря отчетного года. 2.3 Проблемы и пути совершенствования организации налогового учета земельного налога в РФ Нужно заметить, что собираемость земельного налога в частности год от года возрастает, что повышает его значимость и может свидетельствовать об успешном налоговом администрировании. Так, с 2016 до 2019 года доля земельного налога в налоговых поступлениях в консолидированный бюджет субъектов РФ выросла с 2,3 до 2,9%. Доля имущественных налогов в целом показала ту же скорость темпов роста, что и доля земельного налога (табл. 2.3). Таблица 2.3 – Динамика земельного налога в КБС РФ

Вероятнее всего, увеличение собираемости налогов на землю следует связывать с переходом на сбор налогов в зависимости от кадастровой стоимости. Что, фактически, означает увеличение размера налоговой базы с повышением этой кадастровой стоимости. Постепенно происходит улучшение качества кадастровой оценки. Однако, она всё ещё далеко от идеала, но положительная динамика присутствует [22]. На данный момент земельный налог является одним из основных источников доходной части местных бюджетов. Помимо этого, его размер влияет на личный располагаемый доход почти каждого гражданина России. К сожалению, на данный момент поступления от земельного налога крайне малы. Размер земельного налога не зависит от финансовых результатов деятельности налогоплательщика, а зависит только от кадастровой оценки, на которую влияют только объективные факторы (размер и расположение земельного участка, плодородность, тип земли). Следует отметить существующие трудности при собираемости земельного налога и в качестве совершенствования и для решения ряда проблем предложить мероприятия, представленные в таблице 2.4. Таблица 2.4 – Проблемы земельного налога и пути их решения

Окончание таблицы 2.4

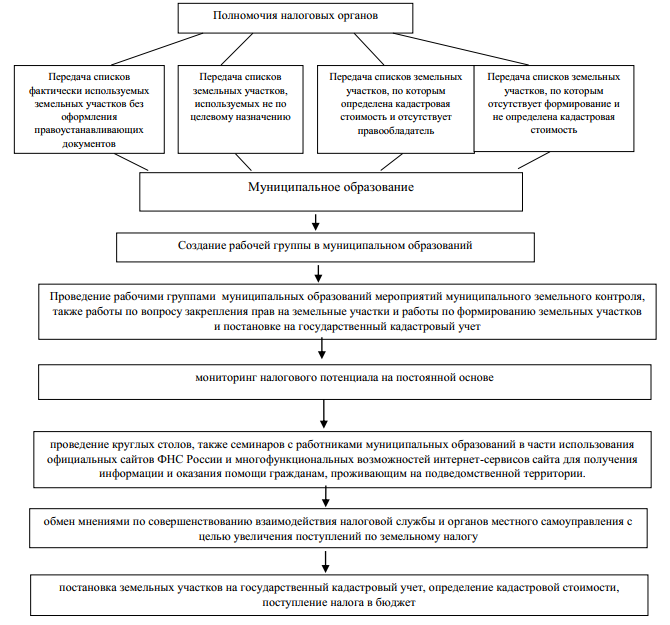

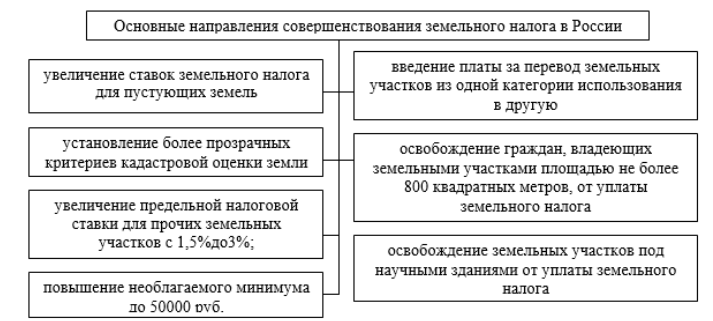

Проанализируем таблицу 2.4 и остановимся на некоторых важных проблемах по земельному налогу. Для повышения эффективности работы с земельным налогом необходимо проанализировать данные о землепользователях, имеющихся в муниципалитете и ужесточить меры ответственности по представлению соответствующей информации со стороны Росреестра в налоговый орган [22]. Кроме того, можно предложить проведение в каждом муниципальном образовании мероприятий по взаимодействию налоговых органов и органов муниципальных образований по вопросу полноты учета объектов налогообложения по земельному налогу. Развитие земельных отношений - это процесс, связанный с объективными изменениями производительных сил и производственных отношений в обществе. Поэтому вполне закономерным является появление новых форм земельного налогообложения. Проблема состоит в том, что эти формы земельного обложения находили законодательное регулирование представительными органами муниципальных образований Российской Федерации. Во многих регионах страны разработаны соответствующие целевые программы, направленные на увеличение сбора земельного налога и арендной платы, повышение эффективности муниципального земельного контроля, в которых все проблемы сгруппированы по трем основным направлениям: повышения собираемости земельного налога, оптимизация сбора иных поступлений за пользование земельными участками, повышение эффективности земельного контроля. Мероприятия, которые можно включить в полномочия налоговых органов по повышению собираемости земельного налога можно представить следующим образом (рис. 2.2).  Рисунок 2.2 – Мероприятия по повышению собираемости земельного налога Программы, которые разработаны в разных регионах страны для повышения собираемости земельного налога предусматривает составление единой электронной базы всех земельных участков для анализа данных о землепользователях, имеющиеся в муниципалитете. Задачей налоговиков заключается в повышении эффективности администрирования, которого можно добиться за счет внедрения новых технологических решений и совершенствования аналитической работы. Также предлагаются принять меры по ужесточению контроля со стороны налоговых органов по факту нецелевого использования земельных участков и применению мер ответственности за незаконное использование земельного участка. Также, для повышения эффективности земельного контроля особое внимание следует уделить землям сельскохозяйственного назначения. По таким землям максимально возможная ставка в соответствии с налоговым кодексом Российской Федерации 0,3 процента, однако, данные земли могут использоваться не по назначению, и, следовательно, должны облагаться по ставке 1,5 процента. Для урегулирования данного вопроса необходимо орган, который бы проверял земли, заявленные как сельскохозяйственные, на соответствие таковым. Поскольку законом об административных правонарушениях не предусмотрены штрафные санкции за ряд нарушений по использованию земельных участков, необходимо внести соответствующие поправки в нормативно - правовые акты муниципальных образований [22]. Выделим основные направления совершенствования земельного налога в России, представив их на рисунке 2.3.  Рисунок 2.3 – Основные направления совершенствования земельного налога в России Предлагаемые направления совершенствования земельного налога могут способствовать увеличению размера налогооблагаемой базы по земельному налогу, поступлений от земельного налога в местные бюджеты и, как следствие, укреплению собственной доходной базы муниципалитетов, повышению уровня их фискальной автономии. Заключение В Российской Федерации нормативно-правовая база по земельному налогу составляет значительное количество законодательных и нормативно-правовых актов. К Федеральным законам РФ, регулирующие земельный налог относится: «Бюджетный кодекс Российской Федерации» от 31.07.1998 № 145-ФЗ (ред. от 15.10.2020); «Налоговый кодекс Российской Федерации (часть первая)» от 31.07.1998 N 146-ФЗ (ред. от 23.11.2020); «Налоговый кодекс Российской Федерации (часть вторая)» от 05.08.2000 N 117-ФЗ (ред. от 23.11.2020); «Земельный кодекс Российской Федерации» от 25.10.2001 N 136-ФЗ (ред. от 15.10.2020). Земельный налог является местным налогом. Налог и авансовые платежи по налогу уплачиваются налогоплательщиками-организациями в бюджет по месту нахождения земельных участков, признаваемых объектом налогообложения в соответствии со статьей 389 НК РФ. Плательщиками налога признаются организации, обладающие земельными участками, признаваемыми объектом налогообложения в соответствии со ст. 389 НК РФ, на праве собственности, праве постоянного (бессрочного) пользования (п. 1 ст. 388 НК РФ). Налоговый период – год. Отчетный период – первый квартал, второй квартал и третий квартал календарного года. Начиная с 2020 год отменено декларирование земельного налога, а ФНС будет присылать организациям сообщения с суммой налога, рассчитанной по имеющимся у нее данным. Партизанское потребительское общество (далее - Партизанское ПО) - многоотраслевая организация, осуществляющая торговую деятельность, общественное питание, заготовку сельскохозяйственной продукции и сырья, дикорастущих и вторичного сырья. Организация применяет общую систему налогообложения. Партизанское ПО принадлежит на праве собственности земельный участок. Земельный участок занят административным зданием. Кадастровая стоимость земельного участка по состоянию на 1 января 2020 г – 3 425 000 руб. Ставка земельного налога, установленная местным законодательством в отношении данной категории земли, составляет 1,5 процента. В курсовой работе рассмотрен порядок расчета налога и авансовых платежей по земельному налогу, приведены примеры записей в бухгалтерском учете и порядок документального оформления земельного налога. Совершенствование земельного налогообложения является перспективным направлением для улучшения как текущего финансового положения муниципальных образований. Кроме того, совершенствование администрирования местных налогов важно для долгосрочного экономического развития за счёт роста деловой активности. Важнейшим вопросом в исчислении земельного налога в текущей экономической ситуации является определение налоговой базы. Кроме технических и оценочных ошибок в определении кадастровой стоимости земли, ещё одной проблемой является отставание кадастровой стоимости участков от рыночной. Решение данных вопросов возможно с помощью следующих мероприятий: Посредством налогового регулирования необходимо создать условия, при которых будет невозможно иметь неиспользуемые земли или невыгодно их использовать, одновременно появятся надежные финансовые источники для проведения мероприятий. Нужно пересмотреть действующие ставки земельного налога в сторону увеличения и установить их в размере, соответствующем дифференциальной ренте, связанной с местоположением земель. Это будет способствовать лучшему использованию земли. Основные направления совершенствования земельного налога в России: увеличение ставок земельного налога для пустующих земель; увеличение предельной налоговой ставки для прочих земельных участков с 1,5%доЗ%; установление более прозрачных критериев кадастровой оценки земли; введение платы за перевод земельных участков из одной категории использования в другую. Список использованных источников «Конституция Российской Федерации» (принята всенародным голосованием 12.12.1993 с изменениями, одобренными в ходе общероссийского голосования 01.07.2020) // Справ. – поисковая система Консультант Плюс Бюджетный кодекс Российской Федерации от 31.07.1998 № 145-ФЗ (ред. от 15.10.2020) // Справ. – поисковая система Консультант Плюс «Налоговый кодекс Российской Федерации (часть первая)» от 31.07.1998 N 146-ФЗ (ред. от 23.11.2020) «Налоговый кодекс Российской Федерации (часть вторая)» от 05.08.2000 N 117-ФЗ (ред. от 23.11.2020) // Справ. – поисковая система Консультант Плюс «Земельный кодекс Российской Федерации» от 25.10.2001 N 136-ФЗ (ред. от 15.10.2020) // Справ. – поисковая система Консультант Плюс Федеральный закон от 25.10.2001 N 137-ФЗ (ред. от 31.07.2020) «О введении в действие Земельного кодекса Российской Федерации» (с изм. и доп., вступ. в силу с 28.08.2020) // Справ. – поисковая система Консультант Плюс Федеральный закон от 06.10.2003 N 131-ФЗ (ред. от 09.11.2020) «Об общих принципах организации местного самоуправления в Российской Федерации»// Справ. – поисковая система Консультант Плюс Федеральный закон от 24.07.2007 N 221-ФЗ (ред. от 02.08.2019) «О кадастровой деятельности» (с изм. и доп., вступ. в силу с 16.09.2019) // Справ. – поисковая система Консультант Плюс Постановление Правительства РФ от 08.04.2000 N 316 (ред. от 30.06.2010) «Об утверждении Правил проведения государственной кадастровой оценки земель»// Справ. – поисковая система Консультант Плюс Постановление пленума ВАС РФ от 24.03.2005 N 11 «О некоторых вопросах, связанных с применением земельного законодательства»// Справ. – поисковая система Консультант Плюс Приказ ФНС России от 05.10.2010 N ММВ-7-11/479@ (ред. от 14.11.2013) «Об утверждении формы налогового уведомления»// Справ. – поисковая система Консультант Плюс Приказ Минфина РФ от 16.09.2008 N 95н «Об утверждении форм налоговой декларации и налогового расчета по авансовым платежам по земельному налогу и Порядков их заполнения» // Справ. – поисковая система Консультант Плюс Александров, И.М. Налоги и налогообложение / И.М. Александров. - М.: Дашков и К, 2017. - 317 c. Богаченко, В.М. Бухгалтерский учет: учебник /В.М.Богаченко, Н.А. Кириллов. -19-е изд., стереотип.- Ростов н/Д: Феникс,2015. - 510с. - (Среднее профессиональное образование). Боголюбов, С. А. Земельное право / С.А. Боголюбов. - Москва: Огни, 2017. - 416 c. Брусов, П.Н. Бухгалтерский учет и налогообложение: практическое пособие / П.Н. Брусов, Т.В. Филатова. - М.: КноРус, 2017. - 452 c. Веденин, Н.Н. Земельное право / Н.Н. Веденин. - М.: Юриспруденция; Издание 4-е, перераб. и доп., 2017. - 192 c. Дадашев, А.З. Налоги и налогообложение в Российской Федерации: Учебное пособие / А.З. Дадашев. - М.: Вузовский учебник, НИЦ Инфра-М, 2016. - 240 c. Ерофеев, Б. В. Земельное право / Б.В. Ерофеев. - М.: Инфра-М, Норма, 2015. - 416 c. Зарук, Н.Ф. Налоги и налогообложение: Учебное пособие / Н.Ф. Зарук, М.Ю. Федотова, О.А. Тагирова, А. Носов. - М.: Инфра-М, 2018. - 432 c. Захарьин, В.Р. Налоги и налогообложение: Учебное пособие / В.Р. Захарьин.. - М.: ИД Форум, НИЦ Инфра-М, 2017. - 320 c. Каримов, И.Я. Направления совершенствования механизма исчисления и уплаты земельного налога в России / И.Я Каримов // Киберленинка - сайт – URL: https://cyberleninka.ru/article/n/napravleniya-sovershenstvovaniya-mehanizma-ischisleniya-i-uplaty-zemelnogo-naloga-v-rossii (дата обращения: 11.12.2020). Качур, О.В. Налоги и налогообложение (для бакалавров) / О.В. Качур. - М.: КноРус, 2018. - 480 c. Кибанова, А.Я. Налоги и налогообложение / А.Я. Кибанова. - М.: КноРус, 2015. - 488 c. Кондраков, Н.П. Бухгалтерский учет: учебник /Н.П.Кондраков. - 4-е изд., перераб. и доп. -М.: Инфра-М, 2014. - 681с. - (Высшее образование. Бакалавриат). Кондраков, Н.П. Бухгалтерский учет: учеб.пособие /Н.П.Кондраков. - 7-е изд., перераб. и доп. -М.: Инфра-М, 2014. - 841с. - (Высшее образование. Бакалавриат). Лыкова, Л.Н. Налоги и налогообложение: Учебник и практикум для СПО / Л.Н. Лыкова. - Люберцы: Юрайт, 2016. - 353 c. Мешкова, Д.А. Налогообложение организаций в Российской Федерации: Учебник для бакалавров / Д.А. Мешкова, Ю.А. Топчи. - М.: Дашков и К, 2016. - 160 c. Официальный сайт Федеральной налоговой службы Российской Федерации – URL: https://www.nalog.ru/ Цегельникова, А. А. Порядок исчисления земельного налога. Сравнение России с зарубежными странами на примере США, Германии и Швеции / А. А. Цегельникова, Е. С. Лукина. — Текст : непосредственный // Молодой ученый. — 2018. — № 51 (237). — С. 308-310. — URL: https://moluch.ru/archive/237/55042/ (дата обращения: 10.12.2020). Чайковская, Л.А. Налоги и налогообложение (схемы и примеры): Учебное пособие / Л.А. Чайковская. - М.: Экономика, 2017. - 301 c. Чернянский, П.М. Бухгалтерский учет и налогообложение в бюджетных учреждениях. / П.М. Чернянский. - М.: Проспект, 2016. - 464 c. Приложение Приложение 1 Приложение № 1 к Приказу Министерства финансов Российской Федерации от 02.07.2010 № 66н (в ред. Приказов Минфина России от 05.10.2011 № 124н, от 06.04.2015 № 57н) | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||