Курсовая работа Макроэкономика. Золотовалютные резервы и направления их рационального использования

Скачать 128.5 Kb. Скачать 128.5 Kb.

|

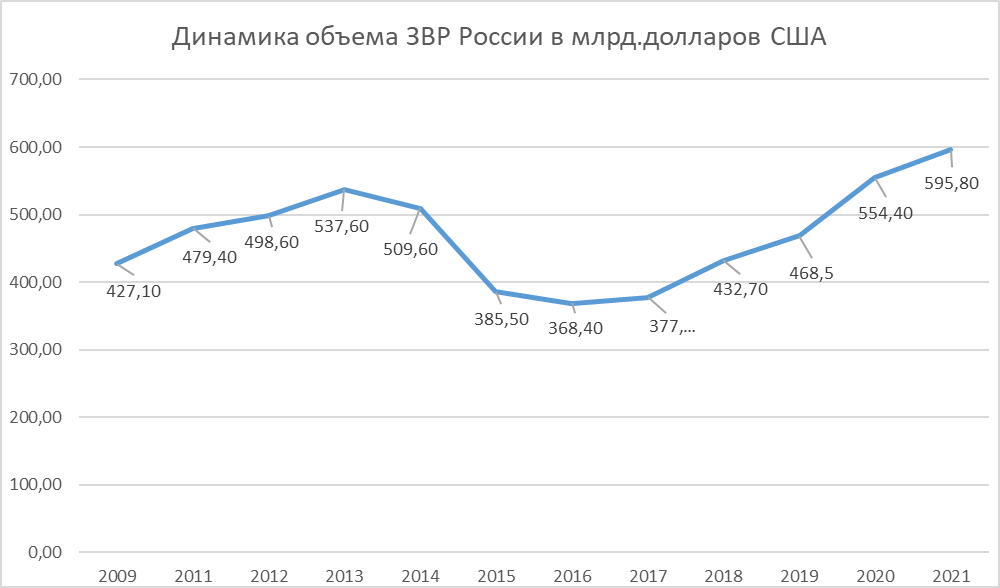

Кафедра теоретической и прикладной экономики КУРСОВАЯ РАБОТА (ПРОЕКТ) по Макроэкономике (наименование дисциплины) на тему: Золотовалютные резервы и направления их рационального использования. Выполнил обучающийся Кузнецова Дарья Вячеславовна (Фамилия, имя, отчество) Экономика (факультет) Руководитель: Кандидат экономических наук,доцент Боркова Елена Аркадьевна (должность, фамилия, имя, отчество) Новосибирск 2022СОДЕРЖАНИЕНовосибирск 1 Введение 3 1. Золотовалютные резервы, их сущность и значение 5 1.1.Понятие золотовалютных резервов 5 2. ОСОБЕННОСТИ И ПРОБЛЕМЫ РАЦИОНАЛЬНОГО ИСПОЛЬЗОВАНИЯ ЗОЛОТОВАЛЮТНЫХ РЕЗЕРВОВ 11 2.1. Проблема недостатка и избыточности золотовалютных резервов 11 2.2. Ключевые проблемы управления золотовалютными резервами государства 15 3. Направления рационального использования золотовалютных резервов 17 В настоящее время расходование средств золотовалютных резервов осуществляется, прежде всего, с целью поддержания курса рубля и укрепления экономической ситуации в стране, что выражается в поддержке крупных российских предприятий. Ранее большая часть средств золотовалютных резервов направлялась на обслуживание внешнего долга России. 18 По оценке Банка России, внешний долг Российской Федерации по состоянию на 1 апреля 2022 года составил 453,5 млрд долларов США, снизившись с начала года на 26,5 млрд долларов США, или на 5,5%. 18 Однако, в связи с заморозкой резервов Банка России в конце февраля 2022 г. Правительство России практически прекратило осуществлять выплаты по внешнему долгу. 19 4 апреля 2022 г. Минфин должен был погасить облигации на $552,4 млн, а также выплатить купоны на $84 млн по бондам с погашением в 2042 году. Однако американское финансовое ведомство обратилось в банк-корреспондент JPMorgan и распорядилось, чтобы платежное поручение не выполнялось. На выплаты, согласно условиям облигационных выпусков, у российской стороны есть 30 дней, после чего по формальным основаниям наступит дефолт — выплаты в рублях будут считаться нарушением обязательств эмитента долга. Теперь, как объясняет представитель Минфина США, Москва должна будет принять «трудное решение» — использовать доллары, к которым у нее есть доступ, для выплаты долга или для других целей. 19 Введение Золотовалютные резервы России представляют собой высоколиквидные финансовые активы, которые находятся в ведении Министерства финансов России и Банка России. Они включают в себя специальные права заимствования, монетарное золото, иностранную валюту и резервную позицию в МВФ. Стоимость золотовалютных запасов России приводится в пересчёте на доллары США на отчётную дату. Золотовалютные запасы государства представляют собой финансовый резерв, за счёт которого при необходимости могут оплачиваться государственные долговые выплаты либо осуществлены бюджетные расходы. Наличие резервов позволяет Центральному банку осуществлять контроль за динамикой курса национальной валюты посредством интервенций на валютном рынке. Стоит отметить, что размер золотовалютных резервов государства должен перекрывать объём денежной массы в обращении, а также обеспечивать суверенные и частные платежи по внешнему долгу. Актуальность темы обусловлена тем, что изменения в экономике и стремление государств к максимально эффективному использованию своих ресурсов, стимулирует разные страны к пересмотру своего взгляда на методы эксплуатации золотовалютного резерва. Россия пока является развивающейся страной, но ее запасы золота и валюты огромны. Учитывая это, возникает потребность пересмотра методов использования золотовалютного резерва. Многие государства с развитой экономикой стараются использовать свои золотые и валютные активы для улучшения социально-экономической ситуации в стране и применяют свой ЗВР для повышения качества жизни, оптимизации ключевых сфер человеческой деятельности. Такой подход постепенно адаптируется в России, и этот метод взаимодействия с золотовалютными резервами является наиболее результативным и эффективным. Целью курсовой работы является изучение порядка формирования, регулирования и использования золотовалютных резервов России. Достижение поставленной цели предполагает постановку и решение следующих взаимосвязанных задач: раскрыть понятие и сущность золотовалютных резервов; рассмотреть составляющие компоненты золотовалютных резервов; определить роль золота в международных валютных отношениях; проанализировать динамику формирования, регулирования и использования золотовалютных резервов в России; выявить проблему управления золотовалютными резервами. Объектом работы являются золотовалютные резервы. Предметом работы является управление золотовалютными резервами страны. В процессе написания курсовой работы были использованы системный, монографический, экономико-статистический, сравнительный и другие методы экономических исследований. Структурно работа состоит из введения, трёх глав, заключения и библиографического списка. Теоретико-методологическую основу исследования составили труды современных отечественных учёных, которые представлены в учебной литературе, периодической печати и Интернет-ресурсы. 1. Золотовалютные резервы, их сущность и значениеПонятие золотовалютных резервов Постепенная интеграция России в мировое сообщество, вступление в Международный валютный фонд (МВФ) и группу Международного банка реконструкции и развития (МБРР) требуют знания общепринятого цивилизованного кодекса поведения на мировых рынках валют и золота. Золотовалютные резервы – официальные централизованные запасы резервных ликвидных активов, которые используются для международных макроэкономических расчетов стран, погашения внешних долговых обязательств, регулирования рыночных валютных курсов национальных денежных единиц, находятся во владении и распоряжении центральных банков и государственных, правительственных, финансовых органов, а также международных валютно-кредитных организаций. Международные резервы Российской Федерации представляют собой высоколиквидные иностранные активы, имеющиеся в распоряжении Банка России и Правительства Российской Федерации, которые состоят из средств в иностранной валюте, специальных прав заимствования (СДР), резервной позиции в МВФ и монетарного золота [1]. Монетарное золото определяется как принадлежащие Банку России и Правительству Российской Федерации стандартные золотые слитки и монеты, изготовленные из золота с пробой металла не ниже 995/1000. В эту категорию включается как золото в хранилище, так и находящееся в пути и на ответственном хранении, в том числе за границей. Золото на обезличенных золотых счетах (золотые депозиты), представляющее собой требования к нерезидентам, включается в состав категории «Монетарное золото». Специальные права заимствования (СДР) — представляют собой резервные активы, созданные МВФ для пополнения резервов государств-членов МВФ. СДР распределяются между странами пропорционально их соответствующим квотам и находятся на счете страны в Департаменте СДР Фонда. Резервная позиция в МВФ представляет собой сумму позиции по резервному траншу (валютной составляющей квоты Российской Федерации в Фонде) и требований страны к МВФ в рамках Генеральных соглашений о займах и Новых соглашений о заимствованиях. В категорию прочие резервные активы входят наличная иностранная валюта; остатки средств на корреспондентских счетах; депозиты с первоначальным сроком погашения до 1 года включительно в иностранных центральных банках, в Банке международных расчетов (БМР) и кредитных организациях-нерезидентах; долговые ценные бумаги, выпущенные нерезидентами; кредиты, предоставленные в рамках сделок обратного РЕПО, и прочие финансовые требования к нерезидентам с первоначальным сроком погашения до 1 года включительно [2]. Официальный золотой запас медленно сокращается в последние десятилетия, так как золото почти вытеснено из международных валютно-расчетных отношений, хотя и остается высоколиквидным товаром, который быстро можно обратить в любую валюту. Золотовалютные резервы характеризуются следующими факторами: – представляют собой национальные высоколиквидные резервы, которые относятся к важнейшим инструментам государственного регулирования сферы международных платежей; – свидетельствуют о прочности финансового положения страны; – являются важным элементом функционирующей системы обеспечения стабильности национальной валюты; – наличие золотовалютных резервов и их размер свидетельствуют об устойчивости финансового положения страны; – служат гарантией выполнения страной международных финансовых обязательств. [6, с. 275]. ЗВР выполняют следующие функции: 1) финансирование дефицита баланса текущих операций; 2) обслуживание международных расчетов, прежде всего государственного внешнего долга; 3) осуществление валютных интервенций при проведении курсовой политики; 4) формирование запаса ликвидности; 5) извлечение прибыли. [14, с. 209] Золотовалютные резервы государства следует рассматривать как страховой запас национальной экономики при различных макроэкономических рисках, предназначенный для: регулирования рыночных валютных курсов национальных денежных единиц; создания благоприятных условий для осуществления внешних заимствований; соблюдения обязательств по соглашениям с международными финансовыми организациями; осуществления международных макроэкономических расчетов между странами; финансирования дефицита платежного баланса и критического импорта; погашения внешних долговых обязательств; экстренной выплаты денежных средств в иностранной валюте [23, с. 288]. Золотовалютные резервы – одна из категорий финансовых активов государства, как правило, не вовлекаемых в бюджетную сферу. Косвенно ЗВР могут служить источником погашения внешнего долга, а в критических ситуациях – как источник покрытия дефицита торгового или платежного баланса. В эпоху глобализации для большинства стран основной задачей формирования и использования золотовалютных резервов становится не обеспечение критического импорта, а сохранение и поддержание устойчивости курса национальной валюты. 1.2. Роль золота в международных валютных отношениях Исторически сложилось так, что на протяжении столетий роль денег выполняли драгоценные металлы, в т. ч. золото. Оно служило основой денежной системы и использовалось в качестве универсального средства платежа. Сегодня монетарная роль золота связана прежде всего с государственными золотыми резервами. Национальные органы денежно-кредитного регулирования могут приобретать золото у занимающихся золотодобычей предприятий, коммерческих банков или закупать его за границей, что ведет к увеличению его резервных запасов. В случае же продажи золота его запасы сокращаются. В последние годы увеличиваются частные золотые резервы, включающие в себя металл в монетарной (монеты, стандартные слитки) и немонетарной (ювелирные изделия) форме. Государственные и частные запасы золота образуют национальный золотой запас, составляющий заметную часть национального богатства во многих странах мира. [21, с. 30]. Длительность и противоречивость процесса демонетизации золота порождают разнобой в оценках его степени. Одни экономисты полагают, что демонетизации не происходит и золото продолжает выполнять классические функции денег. Другие утверждают, что золото полностью демонетизировано и является лишь ценным сырьевым товаром. Третьи считают, что демонетизация золота происходит активно, но не завершена [24, с. 14]. К основным изменениям роли золота в валютной сфере следует отнести следующие: Кредитные деньги вытеснили золото из внутреннего и международного оборота. Однако золото сохраняет за собой важную роль в экономическом обороте в качестве: чрезвычайных мировых денег, обеспечения международных кредитов, воплощения богатства. Функция денег как средства образования сокровищ с уходом золота из обращения характеризуется новыми моментами: сокровища перестали служить стихийным регулятором денежного обращения, так как золото не может автоматически переходить из сокровищ в обращение и обратно в силу неразменности кредитных денег. Однако эта функция не превратилась в застывшую: ее связь с внутренним и мировым рынками сохранилась, хотя и существенно изменилась. Сокровище выступает как своеобразный страховой фонд государства и частных лиц. Объем золотого запаса отражает валютно-финансовые позиции страны и служит одним из показателей ее кредитоспособности и платежеспособности; постоянным явлением стало хранение части официальных золотых резервов в международных организациях [24, с. 16]. В функции золота как мировых денег также произошли изменения: отпала необходимость непосредственного его использования в международных расчетах; золото выступает как мировые деньги, сохраняя их троякое назначение – служить всеобщим покупательным, платежным средством и материализацией общественного богатства. Золото и поныне является всеобщим особым товаром. Вопреки юридической демонетизации золота оно играет определенную роль в международных валютно-кредитных отношениях. Учитывая значение золотых резервов, государства стремятся поддерживать их на определенном уровне на случай экономических, политических, военных осложнений. Центральные банки используют свои золотые резервы для сделок своп, обеспечения международных кредитов в целях покрытия дефицита платежного баланса и оплаты внешних долгов. Периодически часть золота продают для пополнения валютных резервов. Таким образом, золото и в современных условиях сохраняет определенные качества валютного металла, т.е. чрезвычайных мировых денег. В результате официальной демонетизации золото ушло из обращения в государственные резервы и частную тезаврацию, используется как реальный актив, а операции с ним сосредоточены на особых рынках. Рынки золота – специальные центры торговли золотом, где осуществляется его регулярная купля-продажа по рыночной цене в целях промышленно-бытового потребления, частной тезаврации, инвестиций, страхования риска, спекуляции, приобретения необходимой валюты для международных расчетов. Современный рынок золота объединяет достаточно большое количество участников: золотодобывающие компании, промышленные потребители, биржевой сектор, институциональные и частные инвесторы, центральные банки, профессиональные дилеры и посредники (прежде всего это коммерческие банки и специализированные компании). Все участники рынка золота формируют структуру спроса и предложения, а также факторы, определяющие цену на золото. [33, с. 7]. Особенностью функционирования рынков золота является то, что на них осуществляется купля-продажа стандартных слитков – крупных и мелких. Особым спросом на рынке золота пользуются монеты старой и новой чеканки. Золото продается также в виде листов, пластинок, проволоки, золотых сертификатов. Организационно рынок золота представляет консорциум из нескольких банков, уполномоченных совершать сделки с золотом. В условиях золотого монометаллизма цена золота была иррациональным понятием, поскольку золотые деньги не нуждались в двойном денежном выражении. После отмены золотого стандарта цена золота, выраженная в кредитных деньгах, стала реальным понятием, так как с уходом золота из обращения оно противостоит не товарной массе, а кредитным деньгам в операциях на рынке золота. Различаются официальная и рыночная цены золота [7, с. 8]. Формирование рыночной цены золота – многофакторный процесс: она колеблется в зависимости от экономических, политических, спекулятивных факторов. В их числе: экономическая и политическая обстановка, объем промышленного потребления, инфляция, колебания ведущих валют и процентных ставок, распространение альтернативных золоту финансовых инструментов, используемых для страхования рисков. На деятельность мировых рынков золота влияет двоякий статус золота, которое, будучи ценным сырьевым товаром, является одновременно реальным резервным и финансовым активом. 2. ОСОБЕННОСТИ И ПРОБЛЕМЫ РАЦИОНАЛЬНОГО ИСПОЛЬЗОВАНИЯ ЗОЛОТОВАЛЮТНЫХ РЕЗЕРВОВ 2.1. Проблема недостатка и избыточности золотовалютных резервов Как правило, большие объемы запасов золотовалютных резервов свойственны развивающимся странам с экспортно-ориентированной экономикой (в особенности сырья). В качестве основной причины накопления золотовалютных резервов у этих стран является необходимость сгладить с помощью резервов шоки платежного баланса, желание снизить зависимость от нестабильных международных потоков капитала, а также необходимость обеспечить стабильность обменного курса. Кроме того, в качестве самостоятельной причины часто отмечают стремление поддержать экономический рост за счет искусственного занижения реального обменного курса. Таблица 2.1 – Список стран мира, ранжированный по размерам их международных резервов в долларах США. [26]

Китай уже несколько лет удерживает пальму первенства по объему золотовалютных резервов, которые уже превысили 3.5 трлн долларов. Среди ближайших претендентов на первое место значится Швейцария, Саудовская Аравия, Евросоюз и Япония. Россия, с показателем более 400 млрд долларов также входит в первую десятку. Среди других государств с большими золотовалютными резервами также значится Гонконг, Южная Корея и Тайвань. Международные резервы РФ по состоянию на 1 апреля составили $606,5 млрд, следует из материалов ЦБ. За неделю с 25 марта этот показатель вырос на 0,3%, или на $2,1 млрд. Исторического максимума объем резервов достиг 18 февраля, тогда он составлял $643,2 млрд. К 25 февраля этот показатель уменьшился до $629,4 млрд, а к 25 марта — до $604,4 млрд, в том числе из-за валютных интервенций, валютного рефинансирования и валютной переоценки активов. США и Евросоюз в ночь на 27 февраля объявили о введении санкций в отношении международных резервов России в ответ на военную операцию на Украине. В результате был заблокирован доступ примерно к половине из них — порядка $300 млрд. Из-за заморозки резервов у РФ возникли проблемы с исполнением обязательств, в том числе долговых. Темпы восполнения ЗВР до прежних значений значительно зависят от ситуации на экспортных рынках и потребностях в импорте. Сейчас Россия сталкивается с очень серьезными торговыми ограничениями, хотя по многим позициям покупатели не в состоянии отказаться от российских поставок. Вряд ли такое положение будет сохраняться длительное время, так как барьеры для российского экспорта уже приводят к негативным последствиям для экономики Европы, да и для всей мировой экономики. Соответственно, речи о компенсации замороженных резервов пока не идет. Скорее всего, ЗВР будут разморожены в будущем. Или мир ждет реальное изменение всех финансовых отношений. С точки зрения экономической безопасности, возможность своевременно погасить государственный долг, покрыть дефицит бюджета и поддержать национальную валюту является одним из ключевых факторов обеспечения экономического суверенитета страны. Подтверждением этому служит и наличие в Стратегии экономической безопасности 2030 (далее – Стратегия) такого показателя как «отношение золотовалютных резервов Российской Федерации к объему импорта товаров и услуг». На данный момент распространенной методикой определения экономической устойчивости страны является методика, предлагаемая МВФ. Согласно ей существуют три показателя, характеризующих экономическую устойчивость: коэффициент покрытия импорта, обеспечение денежной базы международными резервами, отношение международных резервов к краткосрочному внешнему долгу страны [15, с. 72]. В качестве традиционного критерия достаточности резервных активов выступает коэффициент покрытия импорта. Принято считать, что размер резервов должен превышать его трехмесячный объем, рассчитанный как среднеарифметическое от объема импортных поступлений по месяцам. По данным Банка России коэффициент покрытия трехмесячного импорта на 01.01.2022 г. составил 94,4 млрд долларов США при фактической величине золотовалютных резервов 630,6 млрд. долларов США [22]. Данный критерий оценивает возможности Центрального банка отвечать по своим долгам. Накопленные объемы запасов свыше 500 млрд. долл. США позволили Центральному банку совершать необходимые интервенции на открытом рынке и выполнять свою функцию по поддержке национальной валюты(рис.2.1.).  Рис. 2.1. Динамика объема ЗВР России. По причине уменьшения экспортных доходов из-за резкого падения цен на нефть и введения санкций, в 2014-2015 гг. приток долларов в Россию упал втрое, а потребность в иностранной валюте и зависимость от импорта остались прежней. Этот дисбаланс привел к стремительному росту спроса на доллар относительно рубля, и его курс пошел вверх. Чтобы не дать доллару подорожать до трехзначных значений, Центральный банк продал на открытом рынке с октября 2013 г. по апрель 2015 г. 170 млрд. долл. США. Золотовалютные запасы, пополняемые за счет сверхдоходов, полученных от экспорта углеводородов, могут идти на покрытие бюджетного дефицита или на реализацию крупных проектов. Даже несмотря на уменьшение стабилизационный «подушки» на 170 млрд. долл. США в кризисные годы, не было потрачено и половины всех резервов, что, по всей видимости, говорит об избыточности золотовалютных резервов, и в данной случае принцип «чем больше, тем лучше» не работает [15, с. 16]. В связи с этим возникают определенные отрицательные последствия для экономики. Рассмотрим их поподробнее. Негативные стороны избыточных запасов золотовалютных резервов заключаются в следующем: 1. Рост золотовалютных резервов давал прирост инфляции за счет одновременного наращивания денег в обращении. Эмиссия денежных средств в результате интервенций на валютном рынке ускоряет темпы инфляции. Частично указанный эффект удается погасить путем применения механизма стерилизации избыточной ликвидности по каналам накопления денежных средств на бюджетных счетах. Мультипликативный эффект эмиссии снижается в силу неразвитости банковской системы [22]. Также следует отметить, что на рост темпов инфляции в России существенное влияние оказывают немонетарные факторы. 2. Аккумулируемые в резервных активах посредством механизма резервных бюджетных фондов дополнительные конъюнктурные доходы экономики размещаются в инструменты, характеризующиеся крайне низкой доходностью (не более 4% годовых), что приводит к перераспределению дохода национальной экономики в пользу нерезидентов, так как российские компании и банки вынуждены привлекать заемные ресурсы на мировом рынке по более высоким ставкам (6,5-9% годовых). 3. Снижение инвестиционного потенциала страны. Резервная политика Банка России и Правительства России тесно взаимосвязаны. Данная взаимосвязь проявляется на этапе формирования золотовалютных и бюджетных резервов. Компании-экспортеры нефти продают большую часть валютной выручки для осуществления расчетов на внутреннем рынке и уплаты налогов. Банк России скупает избыточное предложение валюты на внутреннем валютном рынке, пополняя золотовалютные резервы. Значительные суммы, поступающие от нефтяных компаний в оплату таможенных пошлин и НДПИ, аккумулируются на счетах резервных фондов бюджета, открытых в Банке России. Указанные средства конвертируются в иностранную валюту в рамках внутренних операций Банка России [21]. Указанный выше механизм ограничивает инвестиционный потенциал частного сектора и препятствует вливанию капитала на внутренний финансовый рынок. 4. Препятствование ускорению темпов роста ВВП. Накопление резервных активов сверх достаточных и оптимальных уровней без совершенствования системы управления ими ведет к снижению инвестиционных ресурсов частного сектора российской экономики, препятствует ускорению темпов роста ВВП, консервирует неразвитость внутреннего финансового рынка. Эта ситуация ставит перед Банком России задачу трансформации резервной политики и применения более современных подходов к процессу размещения резервных активов. 2.2. Ключевые проблемы управления золотовалютными резервами государства Управление государственными золотовалютными резервами является элементом валютной политики, проводимой правительством и центральным банком любого государства. Эти резервы используются для покрытия дефицита платежного баланса страны, обеспечения ее международных расчетов, регулирования курса рубля. Золотовалютные резервы являются стратегическими международными резервными активами РФ, составная часть которых находится под управлением Банка России. Управление золотовалютными резервами Банка России осуществляется на основании п. 7 Ст. 4 Федерального закона от 10.07.2002г. № 86-ФЗ "О Центральном банке Российской Федерации (Банке России)" в соответствии с "Основными принципами управления валютными резервами Банка России", утвержденными Советом директоров Банка России. Согласно ст.23 вышеуказанного федерального закона Банк России осуществляет операции с золотовалютными резервами. Анализ теории и практики управления золотовалютными резервами Российской Федерации показал, что существующая в России система управления резервными активами нуждается в трансформации. При управлении международными резервами необходимо стремиться к обеспечению максимальной эффективности их использования. Органы валютного регулирования страны должны всесторонне анализировать динамику резервов и вырабатывать управленческие решения. Во-первых, нужно определить оптимальный для данных условий объем резервов. Чрезмерное снижение их уровня под влиянием, складывающегося в течение длительного времени дефицита платежного баланса чревато тем, что страна не сможет удовлетворять жизненно важные потребности за счет импорта или окажется не в состоянии обслуживать внешние долговые обязательства. Во-вторых, существует проблема выбора между отдельными компонентами резервов, установления их целесообразного соотношения. Поскольку резервная позиция в МВФ составляет небольшую долю в общей величине резервов и ее размеры определяются уставом МВФ, эта проблема практически сводится к фиксированию соотношения между иностранной валютой и золотом, к определению размеров золотого запаса. А данное соотношение всегда являлось компромиссом между стремлением к обеспечению доходности международных резервов, с одной стороны, и требованиями поддержания надлежащего уровня их ликвидности – с другой. В-третьих, перед властями стоит задача диверсификации международных резервов – формирования валютной корзины, т. е. выбора конкретных валют и установления их удельного веса в ней. В-четвертых, государственным органам приходится выбирать финансовые инструменты для инвестирования международных резервов. Важно учитывать степень их срочности, поскольку более долгосрочные вложения, как правило, приносят больший процентный доход. Поэтому при выборе необходимо находить некий баланс между критериями срочности, прибыльности и ликвидности, определяемый прогнозными оценками состояния международных расчетов страны, потребностей обслуживания внешнего долга, движения валютного курса. Наконец, в-пятых (и это главное), при определенных обстоятельствах власти могут использовать резервы для финансирования расходов государственного бюджета и решения социально-экономических задач. Развитые капиталистические страны обычно не прибегают к подобной практике, поскольку сами являются эмитентами свободно конвертируемой валюты, однако в России по мере интенсивного увеличения международных резервов закономерно усиливается стремление использовать их избыточную часть на удовлетворение потребностей экономики и населения страны. [34, с. 211–213]. 3. Направления рационального использования золотовалютных резервов Проблема использования излишков ЗВР в мире решается по-разному. В странах Ближнего Востока значительная часть огромных рентных доходов государств - поставщиков нефти на мировой рынок не оседает в золотовалютных резервах, а направляется в социальную сферу, обеспечивая повышение доходов населения, высокий уровень бытовых услуг, здравоохранения, образования. Благодаря хорошим перспективам нефтедобычи им не приходится создавать значительные запасы финансовых ресурсов, фонды будущих поколений и т. п. В большинстве индустриально развитых стран Европы и в США наращивания финансовых резервов также не наблюдается. В них ЗВР существенно меньше, чем в России, что объясняется устойчивостью, сбалансированностью их социально-экономического развития и мирохозяйственных связей, а также, по-видимому, тем, что они сами являются источником СКВ. Находящиеся в обороте деньги - денежная база - в этих и других развитых странах многократно превышают их ЗВР. Причина очевидна: использование ЗВР в хозяйстве выгоднее их накапливания. В России дело обстоит иначе: денежная база — «работающие» деньги — намного меньше ЗВР. Основная цель управления золотовалютными резервами - достижение приемлемых значений показателей ликвидности и доходности. Такая задача оказывается достаточно сложной для любого финансового института, особенно для ЦБ РФ. В соответствии с Законом о Центробанке извлечение прибыли не является целью его деятельности, и он не может оправдать потери средств, вложенных в высокорисковые активы. Однако фактически прибыль он получает, что отражается в его отчетах. Центробанк России ставит перед собой задачу обеспечения доходности активов, но оценить доходность использования им резервов довольно трудно. Некоторые данные о них можно получить при анализе годовых отчетов Банка России и других подобных документов. В настоящее время расходование средств золотовалютных резервов осуществляется, прежде всего, с целью поддержания курса рубля и укрепления экономической ситуации в стране, что выражается в поддержке крупных российских предприятий. Ранее большая часть средств золотовалютных резервов направлялась на обслуживание внешнего долга России. По оценке Банка России, внешний долг Российской Федерации по состоянию на 1 апреля 2022 года составил 453,5 млрд долларов США, снизившись с начала года на 26,5 млрд долларов США, или на 5,5%. Однако, в связи с заморозкой резервов Банка России в конце февраля 2022 г. Правительство России практически прекратило осуществлять выплаты по внешнему долгу. 4 апреля 2022 г. Минфин должен был погасить облигации на $552,4 млн, а также выплатить купоны на $84 млн по бондам с погашением в 2042 году. Однако американское финансовое ведомство обратилось в банк-корреспондент JPMorgan и распорядилось, чтобы платежное поручение не выполнялось. На выплаты, согласно условиям облигационных выпусков, у российской стороны есть 30 дней, после чего по формальным основаниям наступит дефолт — выплаты в рублях будут считаться нарушением обязательств эмитента долга. Теперь, как объясняет представитель Минфина США, Москва должна будет принять «трудное решение» — использовать доллары, к которым у нее есть доступ, для выплаты долга или для других целей. |