анализ деловой активности. 5 Анализ деловой активности. Анализ деловой активности

Скачать 1.17 Mb. Скачать 1.17 Mb.

|

|

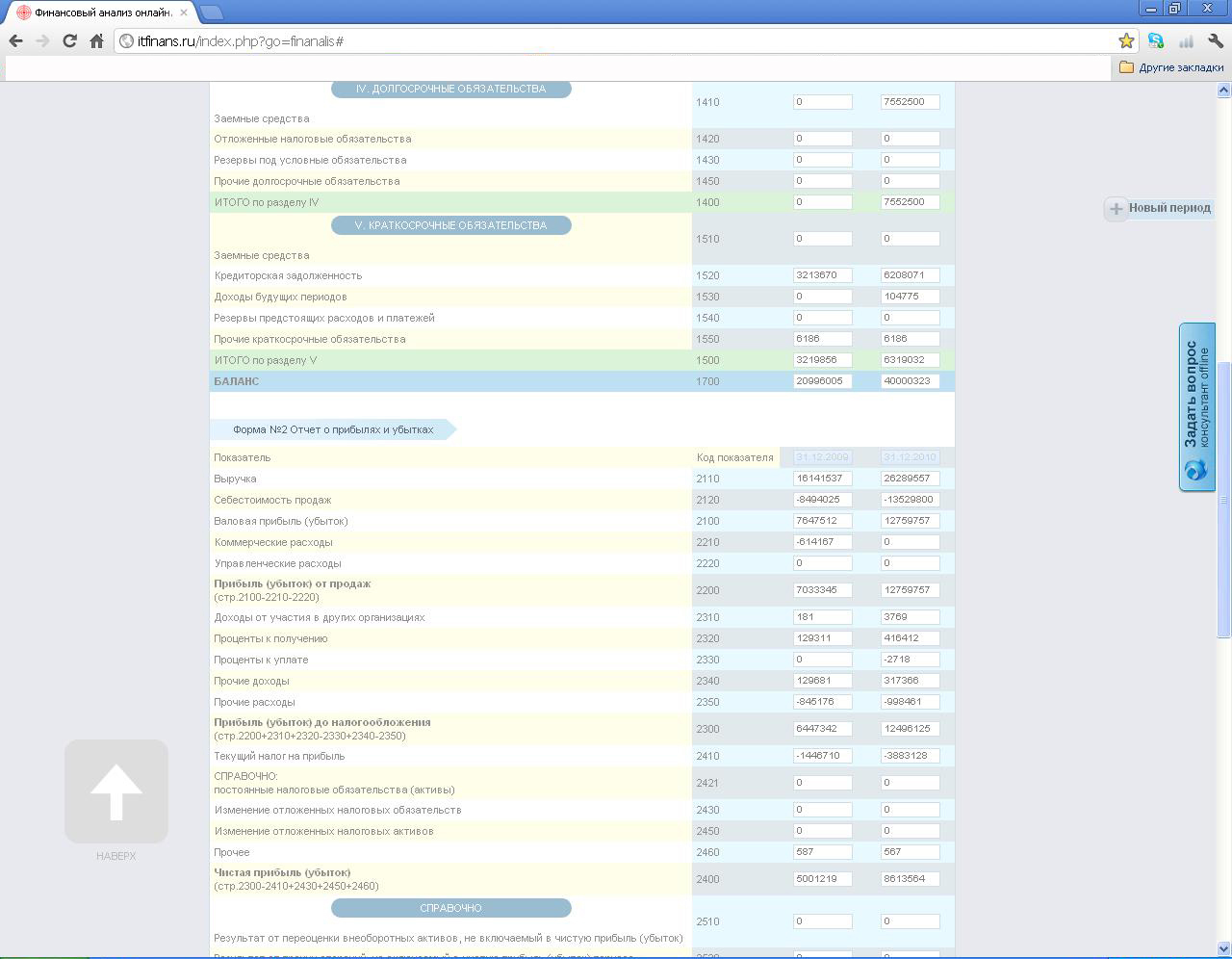

Анализ деловой активности Анализ деловой активности проводился на основе программного решения «Финансовый анализ онлайн». На сайте http://itfinans.ru вводили исходные данные:   После заполнения баланса на панели инструментов слева выбираем меню «Коэффициенты» – «Показатели деловой активности (в днях)». Автоматически при этом рассчитываются следующие показатели:  В том же меню выбираем «Показатели деловой активности (в оборотах за период)» и на экран выходит расчет следующих показателей:  Однако данная программа не дает четкой картины деловой активности, потому что данные можно ввести только за один год. Расчет показателей деловой активности продолжим в программе MS Excel. Полученные значения характеризуют следующее положение предприятия. Коэффициент оборачиваемости основных средств (фондоотдача) за исследуемый период уменьшился на 0,332. Коэффициент показывает, сколько раз обернулась стоимость основных фондов в течение отчетного периода. Получается, что на начало периода их стоимость оборачивалась 3,786 раза, на конец периода 3,454 раза. Иными словами, в начале года фирма с одного рубля вложенных в основной капитал денег получила 3,786 руб. выручки, в конце года 3,454 руб. с рубля вложенных в основные средства денег. Коэффициент общей оборачиваемости капитала также снизился. То есть, при росте итога баланса почти в два раза отдача от него снизилась на 0,296 пунктов. Это означает, что полный цикл оборота всего капитала фирмы замедлился. Об этом говорит увеличение срока оборота капитала в днях с 315 до 423 дней. Активы фирмы стали использоваться менее эффективно и меньше приносить прибыли. Коэффициент оборачиваемости мобильных средств снизился на 0,628 пункта, что свидетельствует о снижении эффективности использования оборотного капитала. Величина данного показателя на конец года 1,755 раз – это очень медленно для оборотного капитала, особенно, если сравнить его с фондоотдачей, которая выше. Получается, что основной капитал оборачивается быстрее мобильного. Скорость оборота мобильных средств в днях ускорилась почти на 55 дней, но этого недостаточно, чтобы говорить об эффективности. Дело в том, что значительную часть мобильных средств составляют денежные средства. Это хорошо для возможности получения кредита, но достаточно плохо с точки зрения замораживания, простаивания денежных средств, которые должны работать, оборачиваться. Оборачиваемость запасов снизилась с 14,736 оборотов до 10,423 оборота в год. Такое замедление привело к увеличению срока их оборота на 10,251 дня. Оборачиваемость запасов показывает скорость списания запасов в связи с продажей товаров, продукции, работ, услуг по обычным видам деятельности1. Снижение оборачиваемости любого актива ведет к недополучению денежной выручки. В самом деле, величина запасов за 2001 год возросла почти в три раза. Это создает подстраховку на случай сбоя работы поставщиков, но отвлекает деньги из оборота. Оборачиваемость средств в расчетах (дебиторской задолженности) снизилась на 3,685 оборота и составила на конец периода 9,524 оборота, что говорит об ухудшении работы по взысканию задолженности покупателей. Замедление оборачиваемости в динамике рассматривается как отрицательная тенденция. Скорость, с которой дебиторская задолженность будет превращена в денежные средства (наличность), уменьшилась. Оборачиваемость дебиторской задолженности в днях из-за этого увеличилась на шесть дней. Оборачиваемость кредиторской задолженности снизилась на 1,208 пункта, что означает сокращение сроков погашения задолженности поставщикам. Оборачиваемость кредиторской задолженности – показатель, связывающий сумму денег, которую организация должна вернуть кредиторам (в основном, поставщикам) к определенному сроку, и текущую величину закупок либо приобретенных у кредиторов товаров/услуг. На данном предприятии кредиторская задолженность оборачивается медленней дебиторской почти в два раза. Это показывает достаточную эффективность пользования коммерческим кредитом. Дело в том, что эти задолженности должны погашать друг друга. В данном случае получается, что кредиторская задолженность погашается именно за счет поступлений от покупателей, что характеризует работу с покупателями и поставщиками как благополучную. Получается, что мы пользуемся средствами поставщиков дольше, чем покупатели пользуются нашими средствами. Скорость оборота собственного капитала отражает активность использования денежных средств. Низкое значение этого показателя свидетельствует о бездействии части собственных средств. Снижение оборачиваемости с 1,489 до 1,198 говорит о том, что собственные средства предприятия выводятся из оборота. Средний срок оборота собственного капитала увеличился на 60 дней, что является отрицательной тенденцией. За отчетный год фирма получила огромную прибыль, которая будет использована только после отчетного периода, так что оборачиваемость собственного капитала в следующее периоды должна расти. Продолжительность операционного цикла за год увеличилась с 52,403 дня до 73,345 дня. Операционный цикл – период времени между приобретением запасов для осуществления деятельности и получением средств от реализации произведенной из них продукции. При увеличении операционного цикла увеличивается время между закупкой сырья и получением выручки, вследствие чего снижается эффективность производства. Соответственно увеличение данного показателя в днях неблагоприятно характеризует деятельность организации. Если уменьшить данный показатель на срок оборота кредиторской задолженности, получим продолжительность финансового цикла. Финансовый цикл представляет собой период, в течение которого денежные средства отвлечены из оборота. Иначе говоря, финансовый цикл – это период времени между оплатой кредиторской задолженности и поступлением средств от дебиторов. На начало года финансовый цикл имеет отрицательную величину -1,36, так как кредиторская задолженность оборачивается значительно медленней дебиторской. Отрицательное значение длительности финансового цикла означает наличие временно свободных денежных средств. На конец периода финансовый цикл составил положительную величину. Положительное значение финансового цикла характеризует длительность периода, в течение которого предприятие испытывает потребность в средствах для финансирования оборотных активов, которую необходимо восполнять из различных собственных и заемных источников2. Этот период длится около восьми дней. Коэффициент устойчивости экономического роста характеризует темп роста собственного капитала за счет реинвестирования нераспределенной прибыли (за счет финансово-хозяйственной деятельности). Поскольку размер выплачиваемых дивидендов не известен, то рассчитали его по чистой прибыли. Получили рост с 0,461 до 1,198, который означает, что, не меняя уже сложившееся соотношение между различными источниками финансирования, фондоотдачей, рентабельностью производства, фирма может развиваться и в дальнейшем. Вывод: за отчетный год деловая активность предприятия снизилась, замедлилась оборачиваемость всего вложенного капитала, запасов, увеличился операционный цикл. Несмотря на это экономический рост сохраняется. Следовательно, деловую активность предприятия нельзя оценить однозначно, капитал обращается, но над его использованием необходимо работать. Список литературы Ковалев В.В., Волкова О.Н. Анализ хозяйственной деятельности предприятия. Учебник. — M.: OOO «ТК Велби», 2002.— 424 с. Комплексный экономический анализ хозяйственной деятельности: Учебник для вузов / Лысенко Д.В. — М.: Инфра-М, 2009. — 320 с. Кравченко Л.И. Анализ хозяйственной деятельности в торговле : учебник / Л.И. Кравченко. — 8-е изд., испр. и доп. — М.: Новое знание, 2005. — 512 с. Савицкая Г.В. Анализ хозяйственной деятельности предприятия: Учебник.– 5-е изд., перераб. и доп. – М.: ИНФРА-М, 2009. – 536 с. Анализ финансовой отчетности. Учебное пособие /сост. О.А. Толпегина – М.: МИЭМП, 2009. – 196 с. Шеремет А.Д. Комплексный анализ хозяйственной деятельности.– М.: ИНФРА-М, 2006.– 415 с. Чуев И.Н., Чуева Л.Н. Комплексный экономический анализ хозяйственной деятельности: учебник для вузов.– М. : Издательско-торговая корпорация «Дашков и Ко», 2006.– 368 с. 1 Шеремет А.Д. Комплексный анализ хозяйственной деятельности.– М.: ИНФРА-М, 2006.– с. 266. 2 Савицкая Г.В. Анализ хозяйственной деятельности предприятия: Учебник.– 5-е изд., перераб. и доп. – М.: ИНФРА-М, 2009. –с. 438-440. |