Банковская система. Банковская система (копия). Практикум по дисциплине Финансовая грамотность

Скачать 0.6 Mb. Скачать 0.6 Mb.

|

|

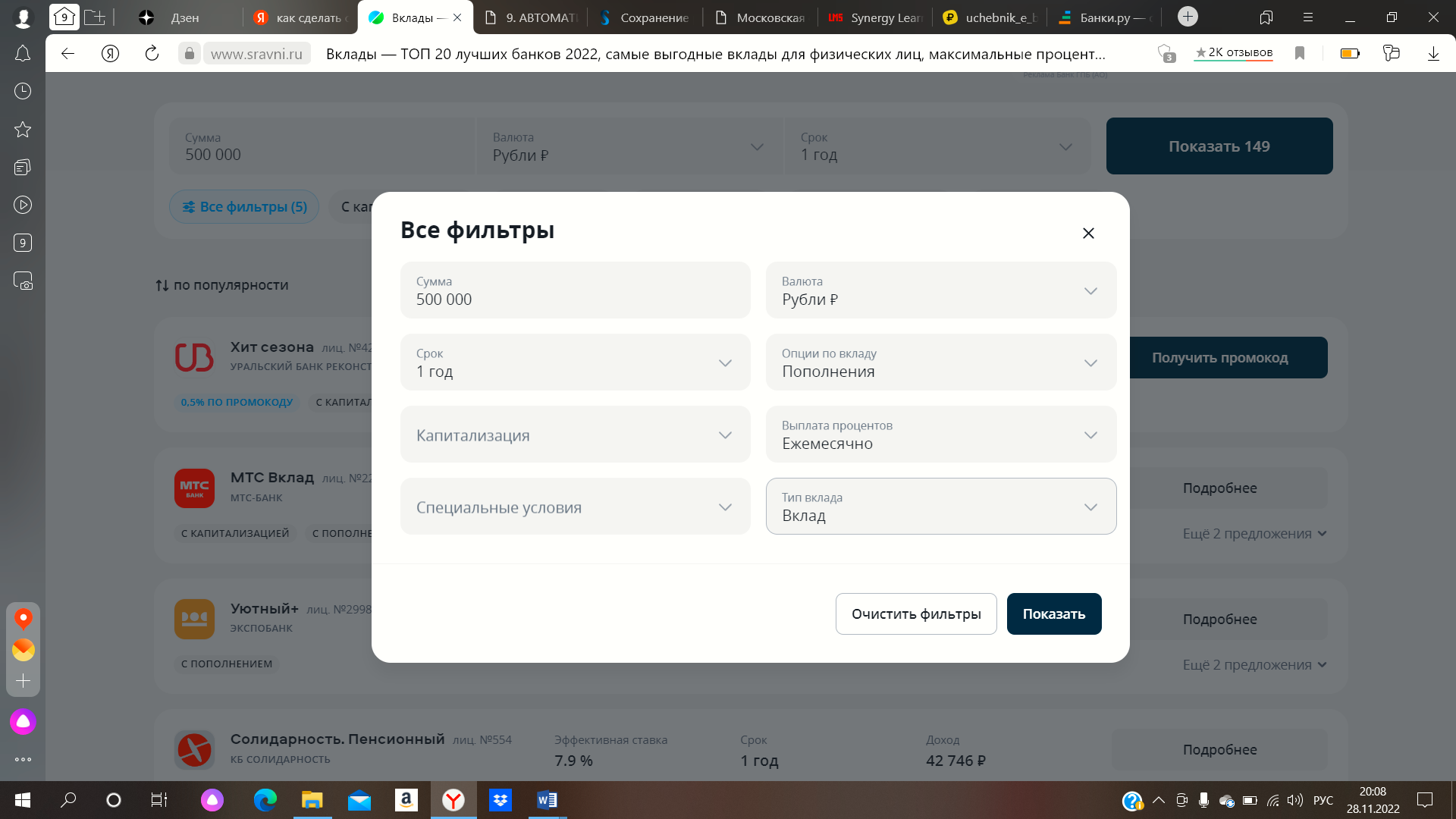

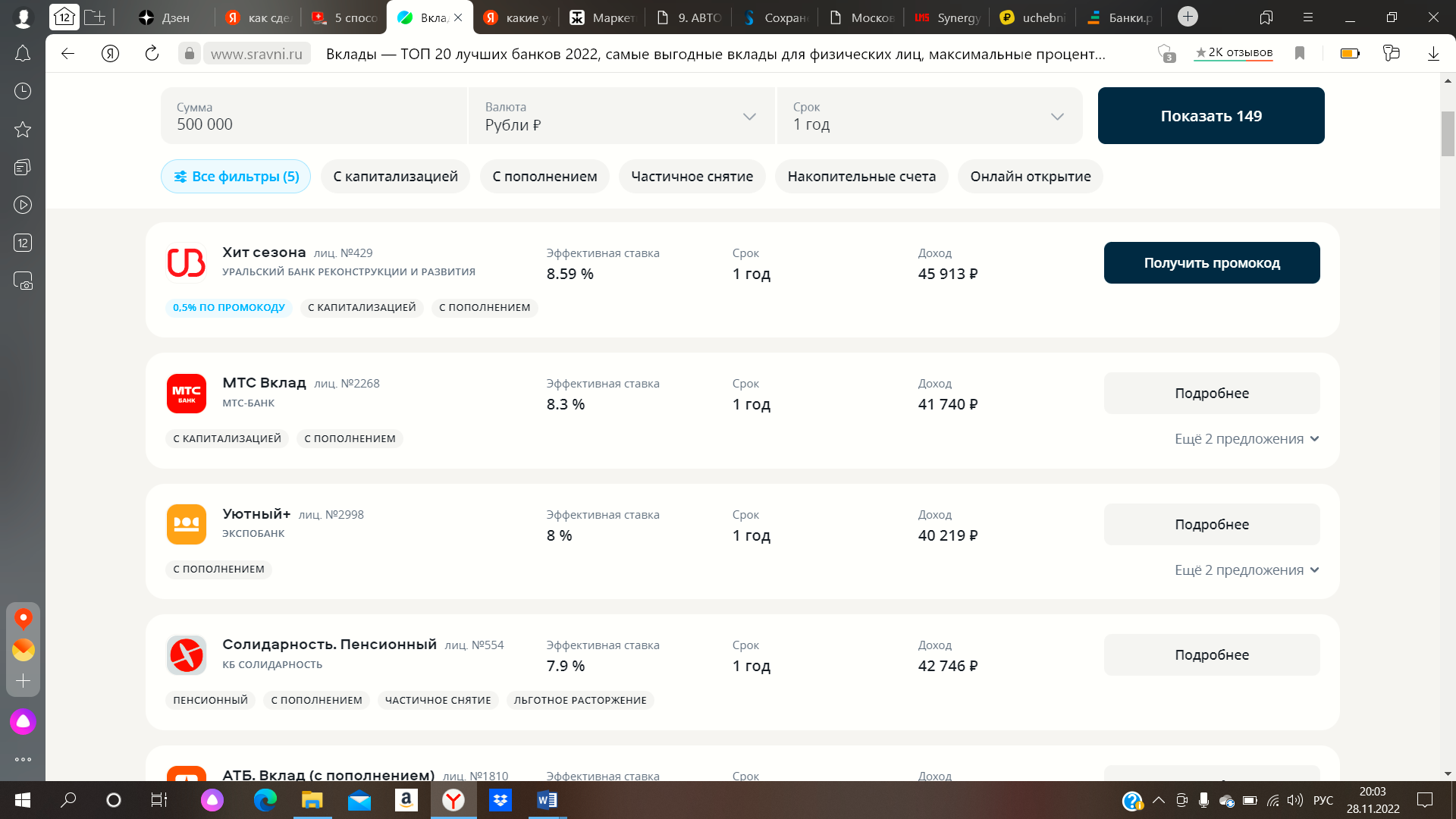

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РОССИЙСКОЙ ФЕДЕРАЦИИ НЕГОСУДАРСТВЕННОЕ ОБРАЗОВАТЕЛЬНОЕ ЧАСТНОЕ УЧРЕЖДЕНИЕ ВЫСШЕГО ОБРАЗОВАНИЯ «МОСКОВСКИЙ ФИНАНСОВО-ПРОМЫШЛЕННЫЙ УНИВЕРСИТЕТ «СИНЕРГИЯ» Ситуационный практикум по дисциплине «Финансовая грамотность» Тема: «Банковская система и ее роль в управлении доходами и расходами семьи» Открытые вопросы по теме. Назовите основные цели осуществления сбережений. Что, на ваш взгляд, отличает сбережения от инвестиций? Сформулируйте свои основные цели осуществления сбережений. Главная практическая цель сбережений – это сохранение и перенос из настоящего в будущее определенной покупательной способности средств, имеющихся в наличии сейчас. Более того, желательно не только перенести в будущее текущую покупательную способность, но и по возможности преумножить ее. Сбережения — это деньги, сохраняемые определенное время для какой-то цели в дальнейшем, а инвестиции — это приобретение финансовых активов, которые помимо сохранения, еще и приносят прибыль, приумножая капитал. Мои основные цели осуществления сбережений: сбережения, направленные на удовлетворение потребностей потребительского характера второго порядка (вслед за текущими); резервные сбережения - денежные ресурсы, призванные обеспечить финансовую самостоятельность при непредвиденных случаях; сбережения для будущих периодов (здоровье, образование и т.д.); сбережения для поддержания социального статуса после ухода на пенсию. Приведите примеры способов хранения сбережений. Вклады в банке Покупка недвижимости Приобретение валюты Хранение наличных денег Коллекционирование Накопительное страхование Вложения в ценные бумаги Назовите базовое правило вложения денег в какой-либо инструмент. Выбирая финансовый инструмент, необходимо изучить все финансовые особенности его использования, то есть необходима финансовая грамотность. Нужно помнить про ряд важных моментов, на которые необходимо обращать внимание при заключении договора, чтобы не потерять свои сбережения или не столкнуться с какими-либо неприятными неожиданностями (ограничения, связанные с суммой, срок размещения накоплений, возможность пополнения, условия досрочного изъятия средств, порядок получения дохода) При каком уровне инфляции будет выгодно положить ваши сбережения в надежный банк? Такая операция будет выгодна только если уровень инфляции не превышает ставку по вкладу Что такое ключевая ставка ЦБ РФ? Что она показывает? Ключевая ставка — в настоящее время главный инструмент денежно-кредитной политики Банка России, это минимальная процентная ставка, под которую Банк России готов кредитовать коммерческие банки, и максимальная ставка, под которую он может принимать у них депозиты. Как Центральный Банк может влиять на экономику с помощью процентной ставки? Когда ЦБ РФ снижает процентную ставку? Когда повышает процентную ставку? Центробанк воздействует на инфляцию и валютные курсы, изменяя ключевую ставку. Ключевая ставка снижается, когда инфляция замедляется или стабилизируется курс национальной валюты. ЦБ видит, что ситуация под контролем. Центральный банк поднимает ставку, когда видит, что инфляция выходит из-под контроля, то есть цены растут быстрее, чем предполагалось. На сайте ЦБ РФ узнайте значение ключевой ставки, цель по инфляции и уровень инфляции на сегодняшний день. На 27.11.2022: Ключевая ставка – 7,50% Цель по инфляции – 4,0% Инфляция – 12,6% Существуют ли отрицательные и нулевые процентные ставки? Где они применяются и для чего? Отрицательная процентная ставка — ставка, при которой кредитор должен заплатить заемщику. Отрицательная процентная ставка по депозитам (вкладам) означает, что компании или люди, которые хранят деньги на счете с отрицательной процентной ставкой, будут платить банку за хранение своих денег. Отрицательные процентные ставки являются следствием смягчения денежно-кредитной политики в период кризиса. Мировая практика знает примеры, когда центральные банки государств выдавали местным кредитным организациям кредиты с отрицательной процентной ставкой. То есть, главный банк страны не только ничего не получает взамен, а еще и должен заплатить за то, чтобы находящиеся под его контролем организации согласились этот кредит принять. Смысл этого заключается в следующем: ЦБ максимально возможно снижает процентную ставку, делая банковские кредиты более доступны для физических лиц. Люди все чаще обращаются в банки за дешевыми кредитами, способствуя восстановлению экономики страны. Существуют и нулевые процентные ставки. Нулевая процентная ставка – это ссылка на нижний предел в 0% для краткосрочных процентных ставок, при превышении которого денежно-кредитная политика считается неэффективной для стимулирования экономического роста. Российские банки не придерживаются подобной практики: кредит под 0% для отечественного потребителя — недоступен. Подобные условия могут встречаться на межгосударственном уровне, когда одна страна предоставляет беспроцентную ссуду другому государству. Может ли вкладчик досрочно снять средства со своего вклада? Досрочное расторжение договора вклада возможно. Всю сумму можно забрать в любой момент. Каковы основные цели создания системы страхования вкладов? Какую сумму может вернуть вкладчик в случае банкротства банка? Какие средства могут быть застрахованы? Национальные системы страхования вкладов (ССВ) создаются для того, чтобы повысить доверие вкладчиков к банкам и укрепить стабильность банковской системы. Максимально можно получить 1,4 миллиона рублей. Сюда входят все вклады, открытые физическим лицом в финансовом учреждении. В список вкладов, которые могут быть застрахованы входят следующие: все срочные вклады или суммы до востребования; любые счета, которые использовались на момент наступления страхового случая, для расчетов по банковским картам или получения социальных выплат; счета индивидуальных предпринимателей; вклады или счета опекунов, попечителей. Если вкладчик имеет несколько вкладов в одном банке, то на какую сумму возмещения он может рассчитывать? Сумма возмещения – 1,4 миллиона рублей. При превышении данного значения выплаты будут осуществляться пропорционально каждому вкладу, то есть при наличии двух депозитов вначале закроется первый, затем частично второй. Оставшиеся средства тоже можно вернуть на основании конкурсного производства при продаже имуществе банковского учреждения. Что означает термин «реальная процентная ставка»? Реальная процентная ставка - это процентная ставка, которую инвестор, вкладчик или кредитор получает с учетом инфляции. Более формально ее можно описать уравнением Фишера, которое гласит, что реальная процентная ставка равна приблизительно номинальной процентной ставке минус уровень инфляции. Перечислите характеристики инвестиций. Доходность Риск Безопасность Ликвидность Назовите три главных признака (принципа) банковского вклада. Возвратность Срочность Платность Деньги даются в долг, они подлежат обязательному возврату через оговоренный срок (либо по требованию кредитора), при этом за пользование этими средствами взимается плата в виде процентов. На что необходимо обращать внимание при выборе банковского вклада? Срок вклада (до востребования иди срочный вклад) Валюта вклада (рублевый вклад, валютный вклад, мультивалютный вклад) Сумма вклада (чем сумма вклада выше, тем выше и проценты) Процентные ставки, в том числе периодичность начисления Возможность пополнения вклада Условия досрочного и частичного снятия вклада Пролонгация (продление) вклада Назовите основные условия вклада, которые обязаны раскрывать банки. Процентная ставка, условия и период начисления повышенных ставок, порядок выплаты процентов и продления вклада, ограничения на пополнение и досрочное снятие денег. Какие виды процентных ставок предлагают банки по вкладам (депозитам)? Какой вид процентных ставок, на ваш взгляд, позволяет получить максимальный доход при прочих равных условиях? Банки предлагают простые и сложные процентные ставки по вкладам. Сложные проценты позволяют получить максимальный доход при прочих равных условиях. Что такое простые проценты и как они начисляются? Простые проценты — метод расчета процентов, при котором начисления происходят на первоначальную сумму вклада (долга). Простыми процентами можно считать вклад (долг) только в том случае, если происходит однократная выплата процентов и всей суммы вклада (долга) одновременно, при этом полностью отсутствует возможность досрочной частичной или полной выплаты вклада (долга) и/или полностью отсутствует возможность продления вклада (долга). Sn = So×(1+  ×n) ×n)Sn — сумма долга в конце срока с учетом накопленных процентов; So — сумма долга в начале срока; n — количество периодов начисления процентов (например, лет); r — процентная ставка за период начисления (например, за год). 19. Что такое сложные проценты и как они начисляются? Приведите формулы: 1) с ежегодным начислением процентов; 2) ежемесячным начислением процентов. Сложные проценты-это прибавление процентов к основной сумме кредита или депозита, или, другими словами, проценты на проценты. Это результат реинвестирования процентов, а не их выплаты, так что проценты в следующем периоде начисляются на основную сумму плюс ранее накопленные проценты. с ежегодным начислением процентов: Sn = So×(1+r)n с ежемесячным начислением процентов: Sn = So×(1+  )12×n )12×nSn — сумма долга в конце срока с учетом накопленных процентов; So — сумма долга в начале срока; n — количество периодов начисления процентов (например, лет); r — процентная ставка за период начисления (например, за год). От чего зависит плавающая ставка процента? Плавающая - это ставка, которая может меняться по определенной формуле. Например, она может зависеть от ключевой ставки ЦБ, курса валют, уровня ставки рефинансирования, цены на золото или других факторов. Что такое эффективная ставка процента? Эффективная ставка процента – то процентная ставка, которая измеряет реальный относительный доход, который получают в целом за год от начисления процентов, с учетом внутригодовой капитализации. Что такое система «Маркетплейс». Кто в ней участвует? Какие преимущества она дает пользователю финансовых услуг? Маркетплейсы — это интернет-платформы, соединяющие продавцов и покупателей. Задача такого посредника — не только собрать всех продавцов и информацию об их товарах в одном месте, чтобы упростить выбор покупателю, но и обеспечивать совершение сделок, предоставлять гарантии и проводить расчеты, а также следить за качеством оказываемых услуг. Система «Маркетплейс» объединяет следующие категории участников: • Финансовые платформы — площадки, на которых взаимодействуют финансовые организации и клиенты для заключения сделок. • Поставщики финансовых продуктов и услуг — банки, страховые компании, управляющие компании ПИФ, эмитенты корпоративных и государственных облигаций. • Регистратор финансовых транзакций (РФТ) — организация, которая собирает, хранит и предоставляет юридически значимую информацию по совершенным на финансовых платформах сделкам. • Сайты-агрегаторы — интернет-ресурсы и мобильные приложения, предоставляющие клиенту возможность сравнения и выбора финансового продукта по основным параметрам (срок, процентная ставка, рейтинг и т. д.). 23. Продолжите фразу, выбрав правильное утверждение: «Процентная ставка по кредиту» — это…: а) б) в) г) плата за пользование кредитом, выплачиваемая кредитору, которая выражена в процентах к величине одалживаемой суммы, как правило, в расчете на один год. Что означает величина полной стоимости кредита (ПСК)? Что она включает? Где заемщик узнает значение ПСК? ПСК рассчитывается в процентах и отражает информацию, полезную при сравнении различных кредитных предложений. Этот показатель удобен тем, что охватывает не только процентные, но и другие кредитные платежи, например, комиссии за внесение платежей, стоимость выпуска кредитной карты, оплату услуг третьих лиц, страхование (за рядом исключений, предусмотренных законом), иные платежи, от которых зависит выдача кредита, и др. ПСК рассчитывается не только в процентах, но и в рублях — этот показатель равен сумме всех платежей, связанных с кредитом, включая погашение основного долга. По закону расчетное значение ПСК должно быть указано четко и крупным шрифтом в кредитном договоре. В каких ситуациях может быть выгодно брать кредиты в иностранной валюте? Если есть доход в долларах или евро, тогда человек не будет зависеть от обменного курса и терять на конвертации валют. Если брать в долг деньги меньше чем на три месяца. Такая сделка сэкономит несколько процентов от суммы долга. Но все равно остается риск попасть под новый обвал рубля. Кто может быть заинтересован в вашей кредитной истории, и для чего этим лицам может быть нужна такая информация? По закону, получить доступ к кредитной истории может любой человек – но только с письменного согласия заёмщика. Кредитной историей могут интересоваться организации, которым необходимо проверить благонадёжность человека. Без согласия получить доступ к кредитной истории может Центральный Банк, нотариус, финансовый управляющий при банкротстве, Федеральная служба судебных приставов, суд и следственные органы. Кредитные и микрофинансовые организации обязаны проверять кредитную историю перед тем, как выдать кредит или заем. Если в кредитной истории много просрочек или просто у заемщика много кредитов, организация откажется выдать деньги. Страховым компаниям важна кредитная история, чтобы прогнозировать поведение человека и понимать, насколько выгодно с ним сотрудничество. С помощью кредитной истории работодатели оценивают благонадежность, ответственность и умение распоряжаться деньгами. Например, если соискатель претендует на должность финдиректора, а у него долги с просрочками, это может вызвать опасения у компании: доверять чужие деньги человеку, который не умеет распоряжаться даже своими, рискованно. Следственные органы и суды могут запрашивать кредитную историю фигурантов дел. Например, это может пригодиться, если расследуется дело о мошенничестве: кредитный отчет охарактеризует подозреваемого или поможет найти доказательства. Финансового управляющего назначают для того, чтобы провести процедуру банкротства. Он должен учесть все задолженности человека, поэтому отправляет запросы во все БКИ. Нотариусы могут запрашивать кредитную историю в случае смерти заемщика и при открытии наследственного дела. Почему, на ваш взгляд, процентные ставки по ипотеке в среднем ниже, чем по потребительским кредитам? Ставки по ипотечным кредитам зачастую ниже, чем по другим банковским продуктам, в том числе потребительским кредитам. Объясняется это тем, что на время выплаты долга в залоге у банка находится недвижимость. Кроме того, требования к будущим заемщикам при оформлении ипотеки выше и по подтверждению доходов, и по стажу работы. Если вы планируете купить машину в кредит, на что вы в первую очередь обратите внимание при выборе организации-кредитора? Сумма кредита (чем меньше сумма кредита, тем меньше переплата) Процентная ставка Комиссии (низкая процентная ставка – один из главных признаков скрытой комиссии - платы за дополнительные услуги, которую банки указывают мелким шрифтом в рекламных объявлениях). Первоначальный взнос (чем больше сумма первоначального взноса, тем банк более уверен в платежеспособности, поэтому может предложить выгодные условия кредитования). Валюта кредита Срок кредитования (чем больше срок, тем больше итоговая переплата) Способ погашения кредита (равными частями или дифференцированными) Ситуационный практикум Задание 1. Сравните различные депозиты с заданными условиями (сумма, срок, валюта, выплата процентов и др.) с помощью сервисов www.sravni.ru. Проведите подбор вклада по различным заданным условиям. В качестве ответа приведите скриншоты.   Задание 2. На сайте рейтингового агентства «Эксперт РА» найдите рэнкинг крупнейших банков России. Посетите сайты трёх любых банков из этого списка. Найдите на их сайтах депозитный калькулятор и определите, какой банк позволит вам разместить ваши сбережения на наиболее выгодных условиях. Результат анализа предложений по депозитным вкладам представьте в табличной форме.

Задание 3. Изучите Финансовый маркетплейс banki.ru - www.banki.ru Какие услуги предоставляет? Как работает сервис: 1.- ; 2.-; 3.-; 4.- ? Сервис подбора вкладов и накопительных счетов позволяет быстро найти высокие процентные ставки, рассчитать доходность и открыть вклад онлайн. Мастер подбора кредитов (потребительский, автокредит, микрозаймы), кредитный калькулятор. Достаточно заполнить анкету, выбрать лучшее предложение и отправить заявку. Анкета будет направлена напрямую в банк и рассмотрена в течение 15 минут. Можно подобрать ипотечный кредит на самых выгодных условиях и оформить онлайн-заявку. На маркетплейсе большая база ипотечных предложений от разных банков. Также на сайте можно найти отзывы реальных клиентов и заключения экспертов Банки.ру с описанием преимуществ и недостатков каждого предложения. Мастер подбор банковских карт (кредитных, дебетовых). Достаточно пошагово указать какая карта нужна, для какой цели, каким условиям должна соответствовать. Можно выбрать сравнить предложения ведущих страховых компаний онлайн (цены, условия и реальные отзывы клиентов). Сразу после оплаты на e-mai lклиента направляется электронный полис — он имеет ту же юридическую силу, что и бумажный (ОСАГО, КАСКО, ипотечное страхование, страхование путешествий, страхование жизни и здоровья). Информация об инвестировании: как сохранить и приумножить свой капитал, как вложить деньги в акции, облигации, биржевые паевые и инвестиционные фонды и альтернативные активы. На Банки.ру легко подобрать брокера для открытия ИИС, а также купить российские и иностранные ценные бумаги. Подбор инструментов для развития бизнеса (расчетно-кассовое обслуживание, кредиты для бизнеса, эквайринг). Задание 4. С помощью сервисов www.banki.ru и www.sravni.ru составьте сравнительную таблицу кредитных карт, предлагаемых пятью крупнейшими банками в вашем регионе. По результатам сравнения выберите тот вариант, который вы считаете наиболее выгодным, и поясните свой выбор. Какие параметры вы считаете наиболее значимыми? Какие правила безопасности следует соблюдать при совершении безналичных расчетов и платежей? Существует ли регулирование рынка платежей и расчетов в Российской Федерации? Кто осуществляет надзор за участниками рынка? Условия запроса (наиболее значимые параметры) для подбора кредитной карты: кредитный лимит – 100 000 руб.; льготный период - от 50 дней.

Правила безопасности при совершении безналичных расчетов и платежей: Никому не сообщать учетные данные (логин, пароль, код-пароль) для доступа к интернет-банку и мобильному приложению Создать сложный пароль из букв и цифр для входа в интернет-банк и храните его в секрете В мобильном приложении или интернет-банке подключить PUSH-уведомления от банка – такие сообщения безопаснее, чем SMS-уведомления Не переводить средства по реквизитам от незнакомых лиц или организаций, а также по номеру карты или телефона, если нельзя проверить, что этот номер принадлежит нужному получателю Не оплачивать покупки в неизвестных интернет-магазинах Стараться не совершать операции с финансами в незащищенной сети Wi-Fi со свободным доступом, например, в интернет-кафе Не реже чем раз в полгода менять пароль для доступа к интернет-банку и мобильному приложению Государственное регулирование и контроль за всеми сферами деятельности на финансовом рынке с 1 сентября 2013 года полностью осуществляет Центральный банк РФ, выступая мегарегулятором финансового рынка. Тесты Что из перечисленного покрывается российской системой страхования банковских вкладов: а) текущие счета граждан в российских банках; б) в) г) сберегательные сертификаты на предъявителя в российских банках. На территории Российской Федерации открывать вклады в пользу третьих лиц: а) б) в) разрешено без ограничений; г) Банк предлагает вам различные варианты вкладов сроком на 1 год под 7,5 % годовых. При каком из перечисленных ниже вариантов вы получите наибольший доход? а) б) в) г) с ежемесячной капитализацией. В чем разница между кредитом и займом: а) б) кредит можно взять только в банке, а заём — у кого угодно. в) г) Какой тип начисления процентов по кредиту более выгоден заемщику: а) простые проценты; б) в) г) На какой максимальный срок гражданин может получить заём в микрофинансовой организации? а) б) в) на один год; г) В чем основная особенность POS-кредитования: а) б) в) кредит можно оформить прямо в магазине, где продается желаемый товар; г) Что такое «льготный период» по кредитной карте: а) б) в) период, когда проценты на сумму задолженности не начисляются; г) Заёмщик решил погасить часть долга досрочно, но не может определиться, что ему выбрать: уменьшить платеж или сократить срок. В каком варианте при прочих равных общая переплата по кредиту будет меньше? а) при сокращении срока; б) в) г) |