Складской рынок России. Складской рынок России итоги 2020 и прогнозы развития

Скачать 0.77 Mb. Скачать 0.77 Mb.

|

Складской рынок России: итоги 2020 и прогнозы развития19 Мая 2021 Логистика Аналитика По итогам 2020 года складской рынок явился самым устойчивым сегментом экономики России. В частности, в противоположность другим сегментам коммерческой недвижимости, складская недвижимость выиграла от коронакризиса за счет роста E-commerce, E-grocery и логистических компаний. Инвестиции в склады выросли и в абсолютном, и в относительном выражении, достигнув рекордной доли - 25% от общего объема инвестиций в недвижимость. Обзор региональных складских рынков РоссииЗа прошедшие 10 лет рынок складской недвижимости в России вырос в 2,9 раз, увеличив общий объем с 10 млн кв. м. до 29 млн кв. м. Самую большую долю на рынке складской недвижимости занимает Московская область с долей в 16 055 тыс. кв. м. (55%) (Рис. 1). На Санкт-Петербург и Ленинградскую область приходится 4058 тыс. кв. м. (14%) складской недвижимости, на другие регионы России – 9058 тыс. кв. м., или 31%. Рис. 1. Рынок складской недвижимости в 2020 г. по регионам РФ, тыс. кв. м.  Источник: Knight Frank Research 2020 Таблица 1. Основные показатели рынка складской недвижимости в 2020 г. по регионам РФ

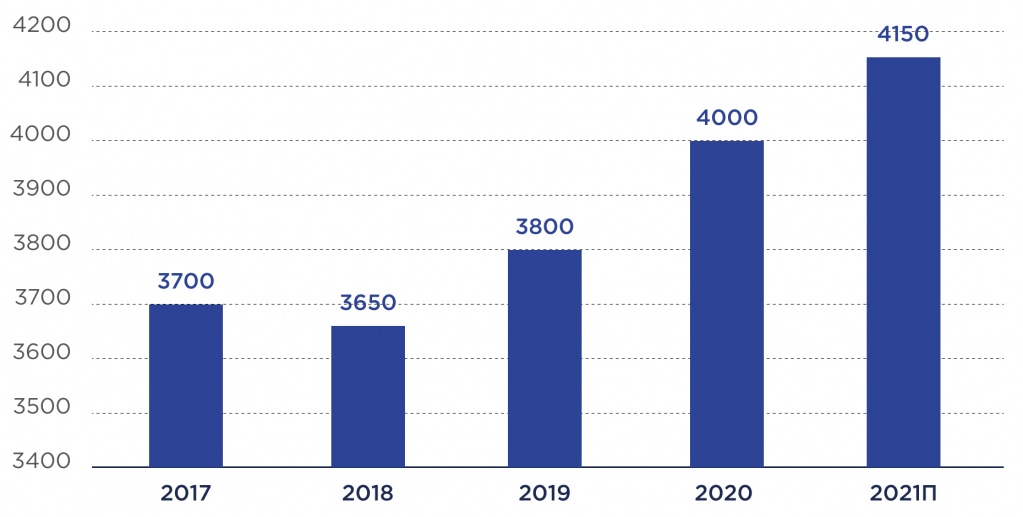

Источник: Knight Frank Research 2020, ILM [1] Запрашиваемая цена на Built-to-Suit проект класса А - более 10 000 м2, без учета НДС. Складской рынок Московского регионаСуммарный объем качественной складской недвижимости в Московском регионе составляет 16 млн м2. В 2020 году ввод в эксплуатацию новых складских помещений показал нисходящую динамику, сократившись с 978 тыс. кв. м. в 2019 году до 850 тыс. кв. м. на конец 2020 года, что на 13% меньше предыдущего года. В других регионах ввод в эксплуатацию качественной складской недвижимости показал рост по сравнению с предыдущим годом. Систематическое отставание предложения от спроса в Московском регионе усугубляется. Отчасти сокращение связано с тем, что весной 2020 года часть девелоперов приостановили строительство до выяснения обстоятельств. В результате часть проектов, ввод которых планировался на 2020 год, была перенесена на 2021 год. 43% складских площадей, введенных в 2020 году, относятся к спекулятивному сектору, а 57% возводятся по модели Built-to-Rent или Built-to-Suit, которая позволяет заказчику участвовать в разработке проекта, вплоть до выбора локации (например, «Глобус»). Рис. 2. Объемы нового спекулятивного и BTS-строительства складов в Московском регионе, тыс. кв. м.  Источник: ILM Интерес к этой модели связан не только со специфическими запросами арендаторов, но и с отсутствием складов достаточного размера в спекулятивном секторе. Отметим, что в 2019 году доля BTS/BTR составила лишь 17%, а в 2020 году – 14%. В свою очередь, новые спекулятивные склады законтрактованы более чем на 60% еще до ввода в эксплуатацию в связи с высоким спросом. Несмотря на рост спроса на крупные объекты под заказчика, девелоперы более заинтересованы в создании спекулятивных объектов среднего формата. 54% объектов, введенных в 2020 году, имеют площадь между 30 и 50 тыс. м2. Арендные ставки в Московском регионе растут синхронно с общим уровнем цен и могут дополнительно вырасти на фоне растущего спроса на распределительные центры и склады для онлайн-ритейлеров. Замедление инвестиций в новое строительство и смещение акцента инвесторов на спекулятивные объекты также может толкать цены вверх (Рис. 3). Рис. 3. Ставка, р./м2 за год в классе А в МО  Источник: ILM В Московском регионе доля вакантных (свободных) складских площадей в 2020 году продолжила сокращаться, составив по итогам года 420 тыс. кв. м. (2,2%), что на 0,5% меньше предыдущего года (Рис. 4). Рис. 4. Вакантные складские помещения в МО, %  Источник: ILM Причины роста показателей рынка складской недвижимостиВ условиях пандемии в России впервые начали регулярно совершаться покупки онлайн. Как следствие, сектор онлайн торговли оказался лидером поглощения складских площадей. На него пришлось рекордные за всю историю 34% от общего объема спроса. Розничная торговля следует за e-commerce с долей в 29% (+3п.п.) (Рис. 5). Помимо розничных компаний, к этим категориям отнесены фулфилмент-операторы и маркетплейсы. Рис. 5. Динамика распределения спроса на складскую недвижимость по отраслям в 2020 г., %  Источник: ILM В условиях пандемии в Московском регионе до 10 млн человек впервые начали регулярно совершать покупки онлайн. Благодаря интенсивному расширению онлайн-торговли спрос на складские площади в Московском регионе достиг 1,4-1,6 млн. м2, почти повторив рекорд 2018 года. Вакантность еще в 1 квартале 2020 г. упала до минимума за последние 5 лет, и ожидалось, что опустится ниже 2%. Возможно, это произойдет в 2021 году. В первом полугодии преобладали сделки аренды в т.ч. спекулятивном секторе объемом 10,000 - 20,000 м2. Второе полугодие, напротив, запомнилось крупными, в т.ч. рекордными сделками built-to-suit объемом свыше 100,000 м2. Спрос становится более требовательным к оснащению склада. Даже относительно небольшие игроки E-commerce заинтересованы в полноценных распределительных фулфилмент-центрах, способных обеспечить все шаги бизнес-процесса от оформления заказа до выдачи или отгрузки. Нарастает дефицит высокотехнологичных объектов, в т.ч. с автоматизацией, поддержкой разных температурных режимов и специфических бизнес-процессов оптовой и розничной торговли. Увеличение инвестиций в рынок складской недвижимости в Московском регионе связано, в том числе, с необходимостью строительства складских помещений в пределах МКАД, где не хватает земельных ресурсов под склады. Это является стимулом к развитию многоэтажных складов, первый из которых, PNK Park Медведково, строится в 2021 году. Наконец, в 2020 году заявил о себе формат light industrial – небольшие объекты с выделенными складскими и производственными блоками от 500 до 2500 м2. Одним из первых таких проектов стал логопарк «Сынково», введенный и быстро реализованный в 2020 году. Сделки на рынке складской недвижимостиПо итогам 2020 года самое большое количество сделок на рынке складской недвижимости было заключено в Московском регионе – порядка 60%, что на 2% больше предыдущего года (Рис. 6). Рис. 6. Динамика заключения сделок по регионам РФ, %  Источник: Knight Frank Research 2020, ILM С 2018 года происходит активное смещение спроса на складскую недвижимость в другие регионы. В 2020 году общий объем сделок в регионах России составил более 800 тыс. кв. м., что на 37% больше предыдущего года. 30% сделок заключено в других регионах РФ, лидирующим из которых является Сибирский федеральный округ (38%), а также Краснодар (16%) (Рис. 7). Рис. 7. Распределение сделок по регионам РФ в 2020 г., %  Источник: Knight Frank Research 2020, ILM О двух крупнейших складских сделках 2020 года стало известно в июле. Сначала OZON объявил о рекордной сделке для российского складского рынка. Компания арендует 154 000 м2 в логистическом парке «Ориентир Запад». Через несколько дней рекорд побил DIY-маркетплейс «ВсеИнструменты.ру». По договору PNK Group создаст для ритейлера 182 000 м2 индустриальных площадей в «PNK Парке Домодедово» (табл.2). Таблица 2. Крупнейшие сделки на рынке складской недвижимости в Московской области по итогам 2020 г.

Источник: Knight Frank Research 2020 Таблица 3. Крупнейшие сделки на рынке складской недвижимости в России по итогам 2020 г.

Источник: Knight Frank Research 2020 Лидерство онлайн-ритейла со специфическими требованиями к поглощаемым площадям дает основания полагать, что в 2021 году девелоперы последуют за спросом, и в структуре предложения станут играть более важную роль объекты, построенные под заказчика. Спекулятивные склады неспособны удовлетворить новые потребности. По данным экспертов, в 2021 году можно ожидать ускоренного роста предложения за счет отложенного ввода площадей в спекулятивном секторе и сдачи BTS-объектов, заложенных в 2020 году. Типичный срок возведения такого объекта варьируется от 6 до 12 месяцев. Таблица 4. Крупнейшие объекты, введенные в эксплуатацию в Московском регионе в 2020 году

Прогнозы развития складского рынка в РоссииПо прогнозам аналитиков Knight Frank, в 2021 г. объем ввода качественной складской недвижимости в Московском регионе составит 1 250–1 300 тыс. м2, что на 25–30 % выше значений нового строительства 2018–2020 гг. Рекордный объем спроса, который был зафиксирован в 2020 году, повторится в наступившем 2021 и будет на уровне 2 200–2 300 тыс. м2. В 2021 году ожидается стабильно высокий спрос на складскую недвижимость, при этом на фоне выхода на рынок новых спекулятивных проектов доля вакантных площадей сохранится на уровне 2,3–2,5 %. Сохранение низкого уровня вакантных площадей на рынке складской недвижимости в Московском регионе, а также увеличение стоимости нового строительства, приведут в 2021 году к росту ставки до 5%. Таким образом, ожидаемый уровень средневзвешенной ставки аренды в 2021 году составит 4 200– 4 250 руб./м2/год triple net. Таблица 5. Крупнейшие объекты, запланированные к вводу в Московском регионе в 2021 году

Источник: Knight Frank Research 2021 Как было отмечено выше, по итогам 2020 года предложение на рынке складской недвижимости отставало от спроса. Тем не менее, рассматриваемый рынок – единственный сектор экономики, который продемонстрировал рост на фоне общего обрушения инвестиций в коммерческую недвижимость. Доля складов в структуре инвестиций в коммерческую недвижимость в 2020 году впервые составила 25%. Инвесторов привлекает относительно высокая доходность этого сегмента на фоне растущей деловой активности в секторах E-commerce и транспортной логистики. Другие сегменты в 2020 году несли повышенные риски при низкой доходности. В результате, ряд инвесторов, ранее сфокусированных на торговых центрах и офисах, впервые открыли для себя складскую недвижимость (Рис. 8). Рис. 8. Объем инвестиций в недвижимость по сегментам в Московской области в 2020 г., %  Источник: ILM Основные тенденции рынка складской недвижимостиРост доли складов в общем объеме инвестиций в коммерческую недвижимость – это тренд, потенциал которого сохраняется на ближайшие годы. Инвесторы оценили устойчивость этого сегмента: за 2020 год доля привлеченных средств в сделках по покупке и аренде складов заметно увеличилась. В основном речь идет об инвесторах в сделки BTS/BTR, которые активно участвуют в реализации проекта, а потом в управлении объектом. Впрочем, большинство девелоперов до сих пор предпочитают спекулятивные объекты среднего размера 30 - 50 тыс. кв. м., учитывая соотношение риска и доходности. В свою очередь, экономика объективно нуждается в развитии качественной складской инфраструктуры. Дефицит качественных складских площадей усугубляется. Это может вести как к росту ставок, так и к стагнации секторов, которые нуждаются в высокотехнологичных решениях. Несмотря на высокий спрос на такие объекты, для решительных действий инвесторов требуется снижение уровня общей экономической неопределенности. В текущих условиях спекулятивная модель со стандартной проектировкой остается более привлекательной для инвесторов: спекулятивный рынок не насыщен. В целом, основными тенденциями развития складского рынка в России являются: смещение спроса на складскую недвижимость в регионы РФ; рост популярности формата Built-to-Suit. В Московской области: развитие формата Dark Store, а также light industrial; реализация первых проектов современных многоэтажных складов; рост складского девелопмента (Развитие больших логопарков возле строящейся ЦКАД и А-107). В 2021 и последующих годах складская недвижимость представляется оптимальным сегментом с точки зрения ROI и низкого уровня риска. В той мере, в которой спрос рождает предложение, можно ожидать роста инвестиций в специализированную складскую недвижимость для секторов, которые сейчас оказались в лидерах. |