ПРАКТИКА по УП 06. Задание 5 Расчет страховых взносов во внебюджетные фонды

Скачать 77.16 Kb. Скачать 77.16 Kb.

|

|

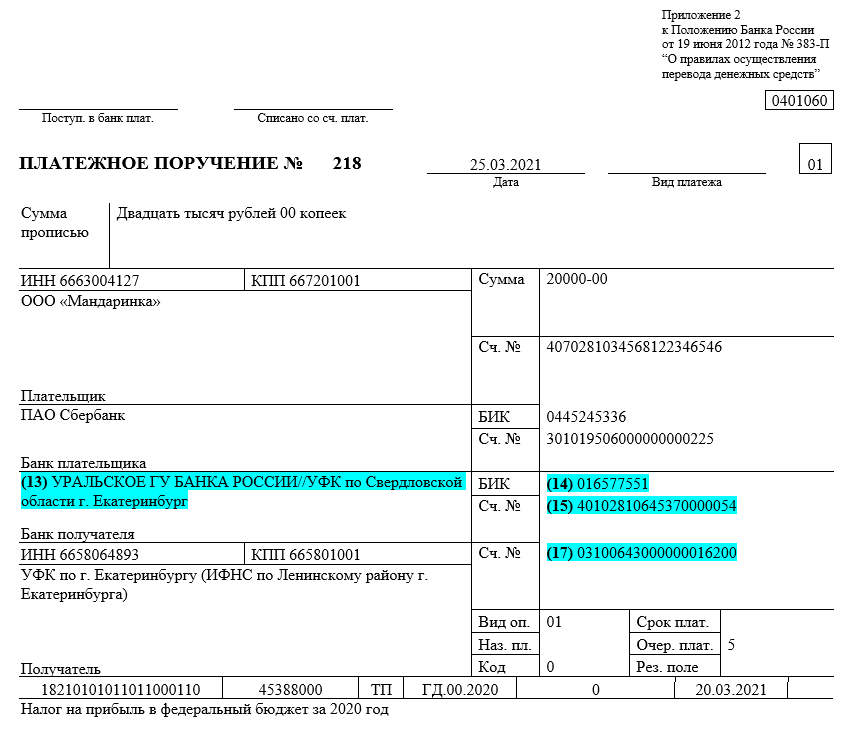

Задание № 5 «Расчет страховых взносов во внебюджетные фонды» Взносы, уплачиваемые работодателем в социальные фонды, называются страховыми, или социальными отчислениями. Все платежи в них рассчитываются и перечисляются помесячно в установленные законодательным порядком сроки. Подавляющая часть населения России является нанятыми работниками разных предприятий. Для компаний, находящихся на традиционной системе налогообложения, база для расчета страховых взносов строится исключительно на сумме начисленной им зарплаты и связанных с нею выплат, например премий или доплат за работу в праздничные и выходные дни, классность, районный коэффициент и др. Выплаты, характеризующиеся как социальные, в расчетную базу не входят. К ним относятся: помощь от компании для восстановления здоровья или приобретения лекарственных средств на основании коллективного договора; пособия, начисленные при увольнении сотрудников, вызванном сокращением производства и ликвидацией рабочих мест; затраты на командировки, носящие производственный характер, но не имеющие отношения к начислению заработной платы. командировочные расходы, пособие по уходу за больным ребенком, единовременная материальная помощь при рождении ребенка, больничный лист, оплата путевки в санаторий, сумма стоимости форменной одежды, материальная помощь из Федерального бюджета, дивиденды. ФСС .Один из важнейших социальных фондов, куда отчисляются страховые взносы – ФСС. Он работает в двух направлениях: контролирует и оплачивает пособия по временной нетрудоспособности и возмещает ущерб, вызванный полученными производственными травмами. В связи с этим взносы в ФСС исчисляются по следующим тарифам: 1-й – по временной потере трудоспособности и материнству – 2,9 % от зарплаты работников. На 2021 год установлен предельный уровень оплаты труда, с которого насчитываются взносы: -по взносам на ОСС — 966 000 рублей; -по взносам на ОПС — 1 465 000 рублей. На полученный свыше этого уровня доход тариф не начисляется. 2-й – страхование от производственных несчастных случаев. Величина взноса варьируется от 0,2% до 8,5 % и соответствует одному из 32 классов риска на производстве, законодательно установленных для компаний различной степени производственного травматизма. Для этого вида страхования не существует размера предельной базы,отчисления с заработной платы производятся независимо от суммы дохода по установленному для каждого предприятия классу риска. ФФОМС. Отчисления по медицинскому страхованию составляют в 20215 году 5,1% от суммы оплаты труда. Максимальный уровень зарплаты, свыше которого взносы не насчитываются, равен 624 тыс. рублей. ПФР.Для предприятий, работающих на общих основаниях, взносы составляют 22 %. Предельный доход для их начисления в текущем году равен 711 тыс. руб. В отличие от остальных фондов, в ПФР на суммы, превышающие норматив, отчисления производятся в размере 10 %. Но распределяются они уже не на отдельный счет работника, а на общий, консолидированный счет. В представленной таблице указаны размеры отчислений и предельные уровни дохода, на который они начисляются, для предприятий, применяющих ОСНО. 1. Пример расчета страховых взносов За год были произведены выплаты в пользу физического лица: - заработная плата - 288 000 руб. - премия - 9 000 руб. - командировочные расходы -15 000 руб. - единовременное вознаграждение за выслугу лет - 4500 руб. - основной отпуск - 23 010 руб. - дополнительный отпуск - 13 490 руб. - пособие по уходу за больным ребенком - 12 000 руб. - больничный лист - 6 860 руб. Рассчитать суммы социальных страховых взносов, если тариф взноса на страхование от несчастных случаев на производстве составляет 3,2% Решение: В НБ для расчета социальных взносов не включаются: командировочные расходы (15 000 руб.), пособие по уходу за больным ребенком (12 000 руб.) и больничный лист (6 860 руб.). 1) 288 000+9 000+4 500+23 010+13 490 = 338 000 руб. - база, облагаемая страховыми взносами. 338 000 < 966 000 руб< 1465000руб . 2) 338 000 х 0,22 = 74 360 руб. - ПФР 3) 338 000 х 0,029 = 9 802 руб. - ФСС 4) 338000 х0,032 10816 руб - ФСС 5)338 000 х 0,051 =17 238 руб. – ФОМС Задание №1 . Рассчитать сумму взносов за период в фонды по каждому работнику. На предприятии 5 человек, выплаты за I полугодие составили: I работник - заработная плата 96 000 руб., премия 1500 руб., материальная помощь 3000 руб., больничный лист 7400 руб., стимулирующая выплата за участие в соревнованиях 4500 руб., оплата стоимости обучения в ДОСААФ на категорию «В» 17 000 руб. II работник - заработная плата 124 000 руб., командировочные расходы 8700 руб., премия 2500 руб., за обучение ребенка в вузе предприятие перечислило 65 500 руб., по договору добровольного страхования сроком на 1 год выплата составила 45 300 руб, материальная помощь в связи с переездом 8000 руб. III работник - заработная плата 132 000 руб., премия 2500 руб., пособие по уходу за больным ребенком 11 640 руб., оплата за туристическую путевку 55 000 руб., стимулирующая выплата за проведение выставки продукции предприятия 13 500 руб. IV работник - заработная плата 109 000 руб., премия 2000 руб., единовременная материальная помощь при рождении ребенка 85 000 руб., по договору авторского заказа 283 000 руб., дивиденды 34 580 руб. Тариф стр.взносов на страхование от несчастных случаев на производстве - 0,2 % Решение: I работник 1) База, облагаемая стр.взносами = 2) В ПФР= 3) В ФСС вним = 4) В ФСС нс = В ФОМС= II работник 1) База ,облагаемая стр.взносами = 2) В ПФР= 3) В ФСС вним = 4) В ФСС нс = В ФОМС= III работник 1) База, облагаемая стр.взносами = 2) В ПФР= 3) В ФСС вним = 4) В ФСС нс = В ФОМС= IV работник 1) База, облагаемая стр.взносами = 2) В ПФР= 3) В ФСС вним = 4) В ФСС нс = В ФОМС= Задание №2 Порядок оформления платежных поручений по уплате налогов Реквизиты НДС в 2021 году в платежном поручении указываются согласно правилам, содержащимся в приказе Минфина России от 12.11.2013 № 107н. Образец заполнения платежного поручения  Задание : Заполнить платежное поручение № 139 образца 2021 года на перечисление НДС по следующему условию : Задание : Заполнить платежное поручение № 139 образца 2021 года на перечисление НДС по следующему условию :ООО «Сигма» по итогам 1-го квартала 2021 года должно заплатить в бюджет 1 260 000 рублей НДС. Декларация по этому налогу подписана и сдана в ИФНС 20 апреля 2021 года. Всю начисленную к уплате по декларации сумму НДС надо разбить на три равные части (по 420 000 руб.) и вносить каждый платеж не позднее 25-го числа месяца, следующего за налоговым периодом (для НДС — кварталом). Первый платеж необходимо произвести не позднее 25 апреля, но поскольку это выходной, крайняя дата в силу п.7 ст. 6.1 НК РФ смещается на 26.04.2021 года. Бухгалтер ООО «Сигма» заполнил платежное поручение 23 апреля и передал его в банк. Сумма НДС к уплате — 420 000- 00 руб. Реквизиты получателя данного платежа бухгалтер получил, согласно подп. 6 п. 1 ст. 32 НК РФ и п. 2 приказа Минфина России от 12.11.2013 № 107н, в налоговой инспекции по месту регистрации в качестве налогоплательщика. Здесь доступны следующие сведения: банк получателя, БИК, ИНН, КПП, счет банка получателя, наименование получателя. ИНН ООО « Сигма» -7702272039 КПП 770201001 Банк плательщика ПАО Сбербанк , г.Москва, БИК ( поле 14) - 044525225 Счет ООО « Сигма» № 40702810948120120846 Счет банка плательщика - № 301018104 00000000225 Получатель- УФК по г. Москве ( ИФНС России №27 по г.Москва ) КПП 772701001 ИНН 7727092173 Счет получателя 03100643000000017300 Банк получателя ( поле 13) - ГУ Банка России по ЦФО / УФК по г.Москве , г.Москва , БИК ( поле 14) - 004525988, Счет банка ( поле 15) - 40102810545370000003 Вид оплаты - 01 Очередность платежа - 5 Код - 0 В поле «Назначение платежа» делается запись: «1/3 часть НДС за 1-й квартал 2021 года» В поле 104 указывается значение «18210301000011000110». Это код бюджетной классификации (КБК) — здесь он соответствует НДС, которым облагается реализация товаров на территории РФ (п. 5 приложения № 2 к приказу Минфина России от 12.11.2013 № 107н, приказ Минфина России от 06.06.2019 № 85н, приказ Минфина от 29.11.2019 № 207н). В поле 105 указывается значение кода по ОКТМО (например, 45365000), присвоенного территории муниципального образования, на которой происходит мобилизация денежных средств от уплаты НДС в бюджет (п. 6 приложения № 2 к приказу Минфина России от 12.11.2013 № 107н). В поле 106 указывается значение «ТП», то есть эта сумма принадлежит к платежам текущего года (абз. 2 п. 7 приложения № 2 к приказу Минфина России от 12.11.2013 № 107н). В поле 107 указывается значение показателя налогового периода (для нашего примера — КВ.01.2021), в котором: 1 и 2 знаки обозначают период платежей («КВ» — квартал); 3 знак — разделительная точка: 4 и 5 знаки обозначают номер квартала; 6 знак — разделительная точка; 7 — 10 знаки обозначают год, за который вносится налоговый платеж. В поле 108 указывается значение «0», если производятся текущие платежи и в поле 106 указано значение «ТП» (абз. 13 п. 9 приложения № 2 к приказу Минфина России от 12.11.2013 № 107н).  |