Экономика. ААААААААААААААААА. Ставки ндфл, налоговая база

Скачать 185.59 Kb. Скачать 185.59 Kb.

|

|

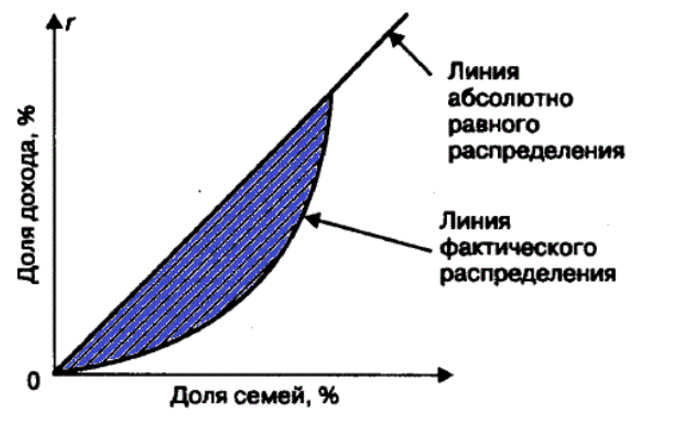

- [ ] Что такое франшиза. Что такое в страховании как связано? вид отношений между рыночными субъектами, когда одна сторона передаёт другой стороне за плату право на определённый вид предпринимательства, используя разработанную бизнес-модель его ведения. В страховой сфере, это та часть от общей суммы ущерба, которую водитель возмещает сам. То есть, на основе договора, страховая компания вычтет франшизу и возместит только остаток по страховому случаю. - [ ] Что такое страховщики что такое страховой брокер выгодоприобретатель? Субъекты стразового рынка. Страховщик — это страховая организация, занимающаяся страхованием (страховая компания) или перестрахованием (перестраховочная компания), либо организация, занимающаяся взаимным страхованием. Страхово́й бро́кер — самостоятельный субъект страхового рынка, который за вознаграждение осуществляет брокерскую деятельность в страховании или перестраховании от своего имени в интересах своих клиентов . Страховой агент — физическое или юридическое лицо, от имени и по поручению страховой компании занимающееся продажей страховых полисов и/или заключением договоров страхования, инкассирует страховую премию, оформляет документацию и в отдельных случаях выплачивает страховое возмещение. Андеррайтер – квалифицированный специалист, осуществляющий оценку риска при принятии на страхование физического лица или какого-либо объекта (автомобиля, недвижимости и т. д.). Выгодоприобретатель— лицо в пользу которого заключен договор страхования при наступлении страхового случая должна быть произведена страховая выплата. - [ ] Ставки ндфл, налоговая база 13 % - [ ] Что такое роялти? компенсация, как правило, денежная, за использование патентов, авторских прав, франшиз, природных ресурсов и других видов собственности. - [ ] В Налоговом кодексе есть пять видов ставок по НДФЛ в 2021 году – 9, 13, 15, 30, 35%. Таблица со всеми актуальными значениями по налогу есть в статье. Размер ставки НДФЛ зависит от вида дохода и получателя – является он налоговым резидентом или нет. - [ ] Нало́говая ба́за — стоимостная, физическая или иная характеристика объекта налогообложения. - [ ] Налогооблагаемая база – часть налоговой базы, остающаяся после всех льготных вычетов, на которую непосредственно применяется налоговая ставка. Налоговая база является одним из элементов налогообложения. - [ ] Рынок страхования — часть финансового рынка, на котором предлагаются услуги по страхованию. - [ ] Страховая сумма — определённая договором страхования или установленная законом денежная сумма, в пределах которой страховщик при наступлении страхового случая обязуется выплатить страховое возмещение по договору имущественного страхования, или которую он обязуется выплатить по договору личного страхования. - [ ] Страховая премия — плата за страхование, которую страхователь обязан внести страховщику в соответствии с договором страхования или законом. - [ ] Схема дифференцированного платежа, ануинтетный платёж - [ ] Чем отличается депозит от вклада? - [ ] Что такое дисконтирование? - [ ] Виды страхования. обязательные (осаго) и добровольные. Имущественное (страхуем имущество); страхование ответственность (страхуем ответственность за причинённый вред третим лицам) и личное. - [ ] Дисконтированный доход. Дисконтирование. Дисконтированная ставка - [ ] Дифференцированный платеж (ДП) — это вид платежа, используемый при формировании финансовым учреждением схемы погашения кредита (займа). Основное отличие от аннуитетных платежей — это убывающий со временем размер платежа. - [ ] Ауитентая схема - [ ] Что такое предпринимательство, что характерно - [ ] Разница между ценной бумагой и долговой бумагой (к чему акции и тд) - [ ] Индивидуальное предприятие, унитарное предприятие - [ ] Что характерно для предпринимательства - [ ] Структура бизнес плана - [ ] Сроки составления бизнес плана - [ ] Виды семейного бюджета - совместный раздельный смешанный. - [ ] Понятие экономической культуры - [ ] Характерные черты предпринимательской деятельности ЛЕКЦИЯ 2 Доходы — это увеличение экономических выгод человека, а расходы — уменьшение экономических выгод Доход – это сумма денежных средств и материальных благ, полученных или произведенных домашними хозяйствами за определенный промежуток времени. Доход: постоянный (в будущем есть), временный ( исчезнет) Доход: трудные и легкие деньги Доход: трудовые и нетрудовые (вклады, девиденты, рента, наследство) Для оценки уровня: Номинальный доход (обозначается как NT) – это общее количество денег, которое получает человек за определенный период времени. Также он характеризует уровень денежных доходов независимо от налогообложения Располагаемый доход (обозначается как DI) – это номинальный доход за вычетом налогов и других обязательных платежей. Реальный доход (обозначается как RI) – это то количество товаров и услуг, которое можно купить на сумму располагаемого дохода в течение определенного промежутка времени, то есть с поправкой на изменение уровня цен. Заработная плата – денежная компенсация, которую любой работник получает в обмен на свой труд : Номинальная заработная плата – это сумма денег, полученная за час, день, неделю и так далее. Реальная заработная плата – это количество товаров и услуг, которые можно приобрести на номинальную заработную плату. Рента – регулярно получаемый доход с капитала, облигаций, имущества, земли. Земельная рента – плата собственнику за пользование его землей. Договор ренты — это соглашение, по которому владелец квартиры передает недвижимость физическому лицу или компании в обмен на систематические выплаты либо пожизненное содержание. : с пожизненым содержанием,пожизненого содержания с иждевением Процент или ссудный процент – это цена, уплачиваемая собственнику капитала за использование его средств в течение определенного периода времени. Ставка: номинальная( насколько сумма ,возвращаемая кредитору, больше той, которую он занимал) и реальная( ставка процента скорректированная на инфляцию) Кривая Лоренца:  Расходы домохозяйки: По регулярности: краткосрочные и постоянные; регулярные и среднесрочные; разовые или долгосрочные По необходимости: первоочередные (питание,одежда,медицина), второочередные ( оразование, страховка), прочие По использованию: потребительские , оплата обязательных платежей, накопление, иностранная валюта Налог (tax) – обязательный индивидуально безвозмездный платёж, взимаемый с физических и юридических лиц в целях финансового обеспечения деятельности государства Основные элементы: объект – предмет, на который накладываестя налог Налоговая база – сумма дохода, с которой уплачивается налог Налоговый период – время за которое исчисляются налоговая база и сумма налога Налоговая ставка - величина налога на 1 налоговой базы Порядок уплаты налога Функции налогов: фиксальная, социальная , регулирующая, социально-воспитательная, конкретно-учетная Виды налогов: на доходы, транспортный, на имущество, земельный Кадастр – систематизированный свод сведений (реестр) об учтённых земельных участках и другой недвижимости. (0,3 – 1,5%) Способ снижения налоговой нагрузки: Оформить налоговые вычеты (инвестиционный и вычет на взносы) Выждать 5 лет с покупки недвижимости Воспользоваться налоговым вычетом в один миллион ₽ при продаже жилья Воспользоваться льготами, положенными по статусу Стать ИП или самозанятым Перевести банковский вклад на ИИС Налоговая декларация. — это официальное заявление налогоплательщика, которое содержит сведения об объектах налогообложения, о полученных доходах и произведенных расходах, об источниках доходов, о налоговой базе, налоговых льготах, о сумме налога подлежащего уплате и о других данных, служащих основанием для исчисления налога. (ст. 80 НК РФ). Штраф за неуплату налогов (fi ne) – наказание в виде денежного взыскания в пользу государства, назначаемое за нарушение налогового законодательства. Пеня по налоговой задолженности (penalty) – дополнительная начисляемая сумма, которую налогоплательщик должен выплатить в случае задержки уплаты налога. Банковская карта (bank card) – это электронное средство платежа, которое привязано к расчётному счёту в банке: расчетная( дебедная), кредитная и универсальная Дебетовая карта (debit card) – электронное средство платежа, привязанное к текущему счёту клиента для покупок в пределах остатка средств на счёте: А) Зраплатные, социальные, предоплаченные Кредитная карта (credit card) – электронное средство платежа за счёт банка, позволяющего получить краткосрочный кредит в пределах установленного лимита с отсрочкой платежа. ЛЕКЦИЯ 3 Любой бюджет - отдельного человека, семьи, фирмы или государства - это система записей о доходах и расходах. Более точно - это план доходов и расходов на определенный период, а также информация о фактических доходах и расходах, то есть об исполнении бюджета. Преимущества ведения: • мы получаем достоверную информацию о своих доходах и расходах; • мы повышаем свою финансовую дисциплину; • мы понимаем, на что тратятся деньги и как можно уменьшить расходы; • мы страхуемся от неоправданных кредитов и от попадания в долговую яму; • мы можем ставить перед собой финансовые цели и достигать их. Активы – ценности долгосрочного характера ( машина, квартира) Пассивы – долги, кредиты, займы. Анализ бюджета: Оценка сбалансированности бюджета Обязательные и необязательные расходы “Подушка безопасности” Сокращение избыточных расходов Финансовой целью - описание эмоциональной цели, которое отражает три параметра: • важность цели; • срочность цели; • стоимость цели. Модель принятия решений: Экономичные данные, ревалентная информация, контроль мышления, оптимальное поведение Реальное качество – это качество, реально присущее товару. Воспринимаемое качество – это качество товара в сознании потребителей. Сегментация потребителей – это их разделение на группы в соответствии с какими-либо критериями со стороны продавцов товаров и услуг. Ценовая дискриминация – практика, при которой разным группам потребителей одинаковые товары или услуги предлагаются по разной цене. Стандарты принятия решений: сопоставление затрат и доходов; учет рисков; детальная проработка; минимизация налогов, документальные сделки. Финансовые решения – элемент практической реализации финансовой политики. Оперативные, тактические, стратегические Прибыльные, безубыточные, убыточные ЛЕКЦИЯ 4 Сбережения — часть полученного за некоторый период дохода, не потраченная на текущее потребление, а сохраненная и вложенная для использования в будущем. Количественный подход – основан на теории предельной полезности. Порядковый подход – теория кривых безразличия и потребительского бюджета Полезность – удовлетворение от потребления набора товаров или услуг: общая (совокупная полезность от потребления всех единиц блага) и предельная ( показатель который суммируется для общей) Первый закон Госсена В одном непрерывном процессе потребления полезность последующей единицы потребления блага убывает. При повторном процессе потребления полезность каждой единицы блага уменьшается по сравнению с её полезностью при первоначальном потреблении Критерий правильности – предельная полезность на 1 руб затрат Бюджетная линия – линия графически отображающая наборы товаров и услугЮ который потребитель может приобрести при данном доходе. Доход: потребление и накопление Формы сбережений: неорганизованные ( сбережения в форме наличной валюты, которые остаются на руках у населения) и организованные ( вклады в банки и ценные бумаги) Закон Энгеля : Чем выше уровень доходов семьи, тем ниже уровень ее расходов на продовольствие. Сбережения: накопления ( регулярное сохранение части дохода) и инвестиции( процесс увеличения капитала) ЛЕКЦИЯ 5 Основная задача банка – собрать сбережения (т. е. временно свободные денежные средства населения и организаций) и предо- ставить их в качестве кредита другим людям и организациям, которым эти средства нужны Банковская система : Центральный банк ----комерческий банк---- клиентура Посредники: Вкладчик – люди и организации, которые вносят деньги в банк Заемщик – люди и организации, которые берут в банке кредиты Центральный банк – главный банк страны, который имеет исключительное право выпускать в обращение деньги и контролирует деятельность других банков. Коммерческий банк – кредитная организация, которая на основе лицензии Центрального банка осуществляет банковские операции. Проверка надежности банка: 1) Лицензия, устойчивость, характеристики банка Коммерческие банки ,функции – хранить ваши сбережения и давать вам взаймы деньги. открытие и обслуживание вашего банковского счёта, с которого вы можете платить за товары и услуги ЖКХ; обмен иностранной валюты; покупка и продажа ценных бумаг и драгоценных металлов; осуществление денежных переводов по России и за рубеж; банк может выступать в качестве гаранта при расчётах между покупателем и продавцом; в банковских ячейках можно хранить драгоценности и документы Депозит – любые активы, размещённые на хранение в специализированной организации. Счёт – запись, используемая для учёта финансовых операций. Вклад– денежный депозит на счёте в банке. Характеристики договора банка: реальный односторонний (аааа много бреда) возмездный ( внос денег и %) публичный ( принимает вклад от каждого) Виды вкладов: краткосрочные ( до 1 года) , среднесрочные (1-3), долгосрочные По востребованности: сберегательные , срочные. До востребования Вклад до востребования (или депозит до востребования) — банковский вклад, возвращаемый вкладчику полностью или частично по первому его требованию. Изъятие денег может осуществляться наличными, банковским переводом или выставлением чека. Денежные средства, полученные банком от вкладчика, хранятся на расчётном или контокоррентном счёте Срочный вклад — банковский вклад, по которому устанавливается определённый срок хранения (от нескольких месяцев до нескольких лет). Такой вклад хранится в банке в размере внесённой суммы и возвращается вкладчику полностью вместе с процентами. Под накопительным вкладом понимается счет, на котором хранятся денежные средства вкладчика в банке. При этом у вкладчика сохраняется способность пользоваться собственными финансовыми вложениями, снимая их Сберегательный вклад — банковский вклад, предназначенный для непрерывного накопления средств для крупных покупок. Особенностью данного вклада является то, что счёт можно пополнять достаточно мелкими суммами, к тому же возможно частичное изъятие средств Процент (interest) – доход собственника капитала за предоставленное заёмщику право на временное пользование этим капиталом. Процентная ставка (interest rate) – сумма в процентах от суммы вклада, которую банк обязуется выплатить вкладчику. Доход по вкладу (income on deposit) – сумма в рублях от суммы вклада, которую банк обязуется выплатить вкладчику. Процент: номинальный( без учета вычетов), реальный( номин %-инфляция) и эффективный( ном %+ все расходы по кредиту) Инфляция (infl ation) – это повышение общего уровня цен на товары и услуги. Сложный процент – начисление % на полученный доход Документы банковского вклада: договор, сберкнижка и карта банковская Сберегательная книжка – это документ, удостоверяющий ваше право пользоваться вкладом Кредит (credit) – это предоставление банком денег во временное пользование на условиях платности, срочности, возвратности, обеспеченности и дифференцируемости. Функции кредита: перераспределительная стимулирующая эмиссионная контрольная Характеристики кредита: 1) срочность, платность, возвратность, гарантирванность Процентная ставка по кредиту – это плата в процентах от суммы кредита, которую заёмщик передаст банку за пользование кредитом в течение срока действия кредитного договора сверх того, что получил от банка: постоянная – устанавливается на весь срок действия договора переменная – меняется банком в одностороннем порядке в зависимости от чего-то Переплата по кредиту – это сумма в рублях, которую заёмщик за срок действия кредитного договора выплатит банку сверх того, что было взято в банке в кредит. Полная стоимость кредита – все платежи заёмщика по кредиту в дополнение к проценту. Обеспечение кредита – материальные ценности, наличие которых у заёмщика гарантирует возможность возвращения долга: аннуитентный платеж - Ежемесячный платеж по кредиту равными суммами дифференцированный - ежемесячно вносит разные суммы, размер которых с каждым разом уменьшается. Ипотека – кредит под залог недвижимости Тема 1. культура В истории становления этой науки можно выделить три основных периода: зарождение экономической мысли; появление экономики как науки, формирование экономических школ; раскол классической модели экономики, формирование современного взгляда на экономику. Метод экономики культуры — совокупность принципов и приемов анализа объективных экономических закономерностей, действующих в сфере культуры. Основные элементы экономической культуры – знания и практические умения, экономическая направленность личности, способы организации деятельности, нормы, регулирующие отношения и поведение человека в деятельности. Предметом экономики культуры являются экономические взаимоотношения людей по поводу сохранения, создания, распространения и потребления культурных благ и ценностей, то есть конкретные формы действия экономических законов применительно к сфере культуры. ЭКОНОМИЧЕСКАЯ КУЛЬТУРА — часть общей культуры общества и личности, проявляющаяся как в процессе хозяйствования (в рамках фирмы, региона, страны), так и в экономических отношениях между людьми и в экономическом мышлении. ... Экономика в конечном итоге призвана способствовать социальному развитию. Homo economicus (с лат. — «человек экономический», «человек рациональный») — понятие о том, что человек как существо, действующее разумно, всегда стремится к максимизации получаемой прибыли и делает выбор из-за значения экономических результатов этого выбора. Принцип рационального поведения. Как известно, выбор homo economicus (экономического человека) является рациональным в том смысле, что из доступных вариантов он выбирает тот, который будет в наибольшей степени отвечать его предпочтениям. Тема 2. Доход, деньги (карты два ствола) Активный доход – это те деньги, которые вы получаете в результате ежедневного труда Активы – это то, чем вы владеете: депозиты, квартира, дача, авторские права. Могут быть потребительскими и инвестиционными Аутентичный платеж – сперва платишь проценты банку, а потом уже свой кредит/ипотеку. Размер взноса остается неизменным на протяжении всего периода кредитования. Виды семейного бюджета – существует три основных вида семейного бюджета: общий, раздельный и смешанный. Временный доход – доход, который в будущем может исчезнуть, например, доход от ценных бумаг в связи с прекращением акционерного общества Дисконтирование — определение стоимости денежного потока путём приведения стоимости всех выплат к определённому моменту времени. Дисконтирования ставка — это процентная ставка, используемая для пересчёта будущих потоков доходов в единую величину текущей стоимости. Ставка дисконтирования применяется при расчёте дисконтированной стоимости будущих денежных потоков NPV. Дисконтированный доход (ЧДД, NPV, Net Present Value) — сумма ожидаемого потока платежей, приведенная к стоимости на настоящий момент времени. Дифференцированный платеж (ДП) — это вид платежа, используемый при формировании финансовым учреждением схемы погашения кредита (займа). Основное отличие от аннуитетных платежей — это убывающий со временем размер платежа. Дифференцированные платежи как схема погашения кредита удобна тем, что заемщик рассчитывается с кредитором путем выплат равных частей тела кредита на фоне планомерного уменьшения ежемесячной суммы платежа. Договор ренты – это соглашение, по которому владелец квартиры передает недвижимость физическому лицу или компании в обмен на систематические выплаты либо пожизненное содержание. Доход – это сумма денежных средств и материальных благ, полученных или произведенных домашними хозяйствами за определенный промежуток времени; Заработная плата – денежная компенсация, которую работник получает за свой труд Земельная рента – плата собственнику земли за пользование землей, зависящая от плодародия и местоположения участка. Инвестиционные активы – получение текущего дохода и/или дохода за счет роста стоимости при последующей продаже. К этой категории относят депозиты, ценные бумаги Номинальная заработная плата – это сумма денег, полученная за час, день и тд Нормированный доход (NT) – это общее количество денег, которое получает человек за определенный период времени; Пассивы – это ваши обязательства: банковский кредит, налоги Пеня по налоговой задолженности – дополнительная начисляемая сумма, которую необходимо выплатить в случае задержки уплаты налога Постоянный доход – это доход, который согласно ожиданиям человека, сохранится в будущем (оплата трудовой деятельности) Процент или ссудный процент – это цена, уплачиваемая собственнику капитала за использование средств в течение определенного периода времени. Располагаемый доход (DI) – номинальный доход за вычетом налогов Расходы – уменьшение экономических выгод; Реальная заработная плата – это количество товаров или услуг, которые можно приобрести на номинальную заработную плату Регулярный доход (RI) – это то количество товаров и услуг, которое можно купить на сумму располагаемого дохода в течение определенного промежутка времени Рента – регулярно получаемый доход с капитала, облигаций, земли и т.д. Ставка ссудного процента – зависит от спроса и предложения средств: номинальная показывает на сколько сумма, которую заемщик возвращает кредитору, превышает величину полученного кредита; реальная процентная ставка – это ставка процента скорректированная на инфляцию, то есть выражается в денежных единицах постоянной покупательской способности. Факторы, которые влияют на ставку ссудного процента: 1. Соотношение спроса на кредиты, Уровень риска и/или вероятность наступления рисковой ситуации, 2. Срок предоставления ссуды, размер ссуды, обеспеченность ссуды, ограничение условий Финансовые ресурсы домохозяйства – это совокупный фонд денежных средств, находящийся в распоряжении семьи, созданный в результате производственной деятельности членов домохозяйства, он выступает частью национального дохода общества. функция налога Конкретно-учетная – учет доходов граждан, предприятий. функция налога Распределительная (социальная) – перераспределение доходов между соц слоями функция налога Регулирующая – гос регулирование экономики функция налога Соц-Воспитательная – сдерживание производства и потребления вредной продукции функция налога Фискальная – обеспечение финансирования гос расходов Тема 3. Налог Виды налогов: налог на доходы (НДФЛ – федеральный), транспортный налог – региональный, налог на имущество – местный налог, земельный налог – местный налог Налог – обязательный индивидуальный безвозмездный платеж, взимаемый с физических лиц и юридических лиц в целях финансового обеспечения деятельности государства Налог на доходы физических лиц (НДФЛ), - это налог с доходов, которые платят физические лица; Сами по себе сбережения на вкладах и счетах налогом не облагаются. Под налогообложение подпадает только процентный доход. Деньги на вашем вкладе или счёте — это ваше имущество, а не доход, поэтому они не облагаются налогом на доходы физлиц. В Налоговом кодексе есть пять видов ставок по НДФЛ в 2021 году – 9, 13, 15, 30, 35%. Таблица со всеми актуальными значениями по налогу есть в статье. Размер ставки НДФЛ зависит от вида дохода и получателя – является он налоговым резидентом или нет. Налог на имущество физических лиц — это налог, который уплачивают собственники квартир и другой недвижимости. Налоговая база — стоимостная, физическая или иная характеристика объекта налогообложения. Налоговая декларация – это официальное заявление налогоплательщика, которое содержит сведения об объектах налогообложения, о доходах и расходах Налоговые санкции — меры ответственности, чаще всего денежные штрафы, направленные на предотвращение повторного совершения налогового правонарушения налогоплательщиком. Налогооблагаемая база – часть налоговой базы, остающаяся после всех льготных вычетов, на которую непосредственно применяется налоговая ставка. Налоговая база является одним из элементов налогообложения. Что такое налоговый вычет? Это сумма, которая уменьшает размер дохода, с которого уплачивается налог Штраф за неуплату налога – денежное взыскание в пользу государства Тема 4 Сбережения — часть полученного за некоторый период дохода, не потраченная на текущее потребление, а сохраненная и вложенная для использования в будущем. Полезность или Ютиль – это субъективное удовлетворение, получаемое потребителем от потребления набора товаров или услуг Тема 5. Что-то с банками склянками Вкладчик – люди и организации, которые вносят деньги в банк Заемщики – люди и организации, которые берут в банке кредит Банки: частные, государственные и смешанные Депозит – любые активы, размешенные на хранение в спец организации Счет – запись, используемая для учета финансовых операций Вклад – денежный депозит на счете в банке Договор банковского вклада реальный – считается заключенным и порождает у сторон права и обязанности только с момента внесения вкладчиком в банк денежной сумму Договор банковского вклада односторонний – порождает только правовкладчика требовать возврата внесенной во вклад сумму, а также выплаты процентов Договор банковского вклада возмездное – внесению денежных средств во вклад соответствует выплата процентов Договор банковского вклада публичным – банк должен принять вклад от каждого, кто к нему обратится Тема 6. Инвестиции и ценные бумаги Брокер – профессиональный участник фондового рынка цб, совершающий сделка с цб от имени и за счет клиента Виды ценных бумаг: долевые (акции обыкновенные и привилегированные), долговые (облигации и векселя) Доверительный управляющий – фирма, которая от своего имени, но в интересах клиента управляет его деньгами, цб Доходность – процентное изменение дохода от цб за период времени. Инвестор – человек или организация, покупающая цб Курс – стоимость цб на вторичное рынке Номинальная цена (face value) – цена, устанавливаемая эмитентом при выпуске акции, указанная на её лицевой стороне или зафиксированная в выписке со счёта в депозитарии. портфель Диверсифицированный – портфель, в котором ни один из активов не преобладает портфель Инвестиционный – набор инвестиций в различные инструменты, сформированный в соответствии с определенной стратегией Различие между акцией облигацией: держатель в акции – один из собственников, облигации – кредитор; акция не имеет срока погашения, облигация имеет ограниченный срок обращения Фондовая биржа – фирма-организатор торговли на рынке Фондовый рынок – рынок для торговли ценными бумагами Фондовый рынок – рынок, на котором осуществляется покупка и продажа цб Хеджирование – услуги по страхованию участников сделок от неблагоприятных колебаний цен Ценная бумага – не просто документ, удостоверение или справка. Она содержит обязательство (чаще всего выплатить деньги) того, кто её выдал, перед тем, кто ею владеет. Эмитент – организация, которая выпускает ценные бумаги Тема 7. Страхование Имущественное страхование охраняет риски, связанные с имуществом: автомобилем, недвижимостью или предметом гардероба. Жизнь любимой собаки тоже попадает под этот вид страхования. Но в любой страховой компании могут быть исключения. Например, страховка может не распространяться на драгоценные металлы в слитках, рукописи и чертежи или животных. Перечень того, что компания не страхует, обычно указан в правилах страхования. Личное страхование защищает от непредвиденных расходов, связанных с жизнью и здоровьем застрахованного лица. Например, можно застраховаться от травмы, заболевания, инвалидности и даже смерти. Ответственность страхуют, когда есть риск причинить ущерб третьим лицам или их собственности. Например, ОСАГО страхует ответственность водителя перед третьими лицами. Если он будет виноват в ДТП, страховая компания компенсирует расходы на лечение невиновного водителя, его пассажиров и ремонт автомобиля. Свой автомобиль виновнику придется ремонтировать за свой счет. Андеррайтер – квалифицированный специалист, осуществляющий оценку риска при принятии на страхование физического лица или какого-либо объекта (автомобиля, недвижимости и т. д.). Выгодоприобретатель— лицо в пользу которого заключен договор страхования при наступлении страхового случая должна быть произведена страховая выплата. Виды страхования: обязательное ( медицинское, социальное, пенсионное, ОСАГО, банковские вклады), добровольное (личное, имущественное, ответственности) Рынок страхования — часть финансового рынка, на котором предлагаются услуги по страхованию. Страхование – система особых, перераспределительных отношений, возникающих между участниками страхового фонда в связи с его образованием за счет целевых денежных взносов и использованием на возмещение ущерба субъекта Страхователь – это физическое/юридическое лицо. По договору он платит компании страховую премию; если наступает страховой случай, страховая компенсирует ущерб в пределах страховой суммы по договору Страховая компания – юридическое лицо, у которого есть лицензия банка россии на страхование Страховая премия — сумма, которую платит страхователь по договору. Это необязательное условие, но чаще всего компании указывают ее в договоре Страховая сумма — максимальная сумма, которую выплатят при наступлении страхового случая. Страховой агент — физическое или юридическое лицо, от имени и по поручению страховой компании занимающееся продажей страховых полисов и/или заключением договоров страхования, инкассирует страховую премию, оформляет документацию и в отдельных случаях выплачивает страховое возмещение. Страхово́й бро́кер — самостоятельный субъект страхового рынка, который за вознаграждение осуществляет брокерскую деятельность в страховании или перестраховании от своего имени в интересах своих клиентов . Страховой договор – это соглашение в письменной форме между страхователем и страховой компанией Страховой случай — перечень рисков. Если они наступят, страховая выплатит возмещение. Страховщик — это страховая организация, занимающаяся страхованием (страховая компания) или перестрахованием (перестраховочная компания), либо организация, занимающаяся взаимным страхованием. Франшиза в страховании – это та часть от общей суммы ущерба, которую водитель возмещает сам. То есть, на основе договора, страховая компания вычтет франшизу и возместит только остаток по страховому случаю. Тема 8. Стартаперы (как-то их много в моей жизни) Бизнес– это предпринимательская деятельность для получения прибыли Бизнес-план обычно пишут на три-пять лет вперед. Но можно взять и год, поскольку экономические условия быстро меняются. Главная задача бизнес-плана — убедить потенциальных партнеров, что это интересный с точки зрения инвестиций проект, который окупит вложенные деньги и силы. Венчурные инвестиции – это инвестиции специализированной инвестиционной компании в новый быстрорастущий бизнес на средний срок с целью получения прибыли в результате продажи своей доли. Индивидуальное предприятие – предприятие, которое ведется физическим лицом, гражданином, занимающимся предпринимательской деятельностью, имеющим соответствующую регистрацию и платящим налоги. Начальный этап. У вас уже есть бизнес-план, «посевные» деньги, соучредители, регистрация, лицензия, но нет никакого произведённого продукта, даже прототипа. Покупателю реально показать нечего. Кто вам поверит, что вы сможете его произвести и тем более продать? Только бизнес-ангелы. Паушальный взнос — единоразовый платёж владельца торговой точки (франчайзи) в пользу франчайзера при заключении договора франшизы Первичный рост – этап создания первых прототипов продукта или услуг, начало их продаж. У вас появляется первая прибыль, а с ней и интерес к вам инвесторов. Посевной этап – самый ранний этап создания стартапа. У вас ещё нет ни бизнес-плана, ни тем более денег. Пока у вас есть только идея, но сработает она или нет – непонятно. На «посевном» этапе вам могут помочь только собственные сбережения, взносы соучредителей и друзей, готовых потерять полностью свои вложения – настолько велик их риск. Предпринимательство (предпринимательская деятельность) — самостоятельная, осуществляемая на свой риск деятельность, направленная на систематическое получение прибыли от владения имуществом, продажи товаров, выполнения работ или оказания услуг. Роялти — вид лицензионного вознаграждения, периодическая компенсация, как правило, денежная, за использование патентов, авторских прав, франшиз, природных ресурсов и других видов собственности Стартап – это недавно созданный бизнес, который строится либо на использовании новых идей, либо на основе инновационных технологий. Унитарное предприятие — особая организационно-правовая форма юридического лица. Организация, не наделённая правом собственности на закреплённое за ней собственником имущество. Имущество является неделимым и не распределяется по вкладам (долям, паям), в том числе между работниками предприятия. Франшиза (franchise) – разрешение на использование торговой марки, технологии и бизнес-модели уже существующей компании. |