последнее ред.курсовая. 1. Бухгалтерский баланс в анализе финансового состояния предприятия

Скачать 371.23 Kb. Скачать 371.23 Kb.

|

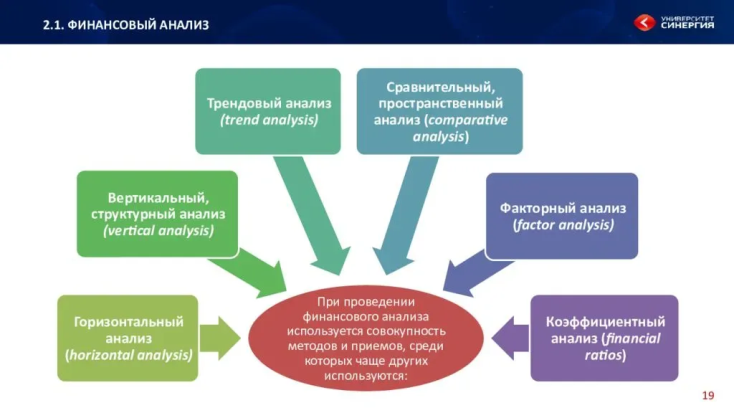

Комплексное применение этих методов способствует более реальной оценке финансового состояния предприятия. Белгородский университет 1983 год. В результате анализа, Г.В. Савицкой было определено что, в изменении финансового положения сельскохозяйственных предприятий основную роль играют следующие показатели: Х1 - доля собственного оборотного капитала в формировании оборотных активов (коэффициент); Х2 - коэффициент оборачиваемости оборотного капитала; Х3 - коэффициент финансовой независимости предприятия (доля собственного капитала в общей валюте баланса); Х4 - рентабельность собственного капитала, % На основании вышеуказанных показателей была разработана логит-регрессионная модель для диагностики риска банкротства сельскохозяйственных предприятий, имеющая вид: Z = 1 - 0,98Х1 - 1,8Х2 - 1,83Х3 - 0,28Х4 где, Х1 = (стр. 1200 - стр. 1500) / стр. 1600 Х2 = стр. 2110 / ((стр. 1300нп + стр. 1300кп)/2) Х3 = стр. 1300 / стр. 1700 Х4 = стр. 2400 / ((стр. 1300нп + стр. 1300кп)/2) В формуле расчета Х2 и Х4 присутствует усредненное значение величины собственного капитала. Берутся значения на начало отчетного периода и конец периода и делятся на 2. Коэффициенты этой регрессии показывают вклад каждого фактора в изменение уровня интегрального показателя (Z-счета) при изменении соответствующего фактора на единицу. Интерпретация результата расчета показателя Z: Если показатель Z равен 0 и ниже, то анализируемая организация оценивается как финансово устойчивое;Если показатель Z равен 1,0 и выше, то компания относится к группе высокого риска.Промежуточное значение от 0 до 1,0 характеризует степень близости или дальности компании от той или другой группы. Модели присуща нестандартная формулу расчета, т.к. обычно переменные в модели суммируются между собой, а в этой модели перед переменными стоит знак «минус». Разработана в 1983 году. 1.4. Оценка вероятности банкротства Банка «Открытие» Оценка вероятности банкротства – для чего она нужна? Как уже говорилось выше, оценка необходима для снижения вероятности убытков. На практике этот подход применяется широким перечнем учреждений, но в лидерах в этом отношении традиционно будут кредитные организации, что объяснимо – им приходится сужать значительные суммы, в случае невозврата которых, собственная финансовая безопасность кредитной организации будет поставлена под угрозу. Использование анализа оценки вероятности банкротства отнюдь не является панацеей. Это скорее относительно простой вспомогательный метод для аналитического рассмотрения организаций. Всецелое полагание на них – шаг необдуманный и дилетантский. Краеугольный камень поисков работающих методик в данной области – это дискриминационный анализ, а точнее пошаговый его вид в форме моделей Альтмана, Фулмера, Стрингейта.

| ||||||||||||||||||||