налоги. 1. Налоги сущность, функции, классификация Принципы построения налоговой системы

Скачать 231.5 Kb. Скачать 231.5 Kb.

|

|

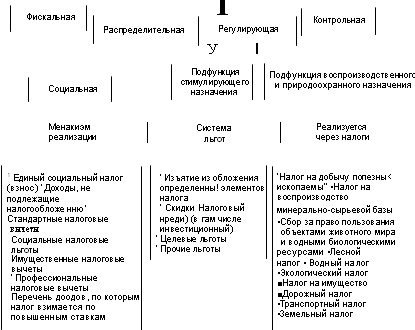

Содержание Введение 1. Налоги: сущность, функции, классификация 2. Принципы построения налоговой системы Заключение Список литературы ВведениеГлавной статьей бюджетных доходов являются налоги. Под налогом, сбором, пошлиной и другими платежами понимается обязательный взнос в бюджет соответствующего уровня или во внебюджетный фонд, осуществляемый плательщиками в порядке и на условиях, определенных законодательными актами. Совокупность взимаемых в государстве налогов, сборов, пошлин и других платежей (далее - налоги), а также форм и методов их построения образует налоговую систему. Объектами налогообложения являются: доходы (прибыль); стоимость определенных товаров; отдельные виды деятельности налогоплательщиков; операции с ценными бумагами; пользование природными ресурсами; имущество юридических и физических лиц; передача имущества; добавленная стоимость произведенных товаров и услуг и другие объекты, установленные законодательными актами. Налоги бывают двух видов. Первый вид - налоги на доходы и имущество: подоходный налог с граждан; налог на прибыль корпораций (фирм); налог на социальное страхование и на фонд заработной платы и рабочую силу (так называемые социальные налоги, социальные взносы); поимущественные налоги, в том числе налоги на собственность, включая землю и другую недвижимость; налоги на перевод прибыли и капитала за рубеж и др. Они взимаются с конкретного физического или юридического лица, их называют прямыми налогами. Второй вид - налоги на товары и услуги: налог с оборота, который в большинстве развитых стран в настоящее время заменен налогом на добавленную стоимость; акцизы (налоги, прямо включаемые в цену товара или услуги); налоги на наследство, на сделки с недвижимостью и ценными бумагами и др. Эти налоги называют косвенными.0ни частично или полностью переносятся на цену товара или услуги. 1. Налоги: сущность, функции, классификацияНалоги - важная экономическая категория, исторически связанная с появлением, существованием и функционированием государства. Способ, характер и масштабы мобилизации денежных ресурсов и их расходования зависят от стадии экономического развития общества, породившего соответствующее государство. Наименьший размер налогового бремени определяется суммой расходов государства на исполнение минимума его функций. Юридическое определение налогов и сборов дано в Налоговом кодексе РФ: "Под налогом понимается обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований. Согласно ст.8 Налогового кодекса РФ под сбором понимается обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий)". 1 Итак, если налоги поступают в бюджетный фонд, то сборы, как правило, носят целевой характер и формируют целевые денежные фонды. Первый сущностный признак налога - императивность (предписание налогоплательщику со стороны государства, требование обязательности налогового платежа). При невыполнении обязательства применяются соответствующие санкции. В этой связи вспомним об известном высказывании знаменитого американского просветителя и государственного деятеля Б. Франклина: "В этом мире ни в чем нельзя быть твердо уверенным, за исключением смерти и налогов". Второй признак - смена собственника. В частности, через налоги доля частной собственности (в денежной форме) становится государственной или муниципальной, образуя бюджетный фонд. Третий признак налогов - безвозвратность (налоговые платежи обезличиваются и не возвращаются конкретному плательщику) и безвозмездность (плательщик не получает за выплаченные налоги никаких материальных, хозяйственных или иных прав). Этот признак в определенном смысле отделяет налоги и сборы от пошлин. Плательщик последних получает права на осуществление каких-либо хозяйственных операций (например, на ввоз или вывоз товаров через таможенную границу). Государственная пошлина взимается судебными учреждениями (с исковых заявлений имущественного и неимущественного характера, кассационных жалоб, за выдачу копий документов); органами государственного арбитража (с исковых заявлений, кассационных и апелляционных жалоб, заявлений о признании организаций и индивидуальных предпринимателей банкротами); нотариальными органами (за регистрацию граждан РФ по месту их жительства); отделами виз и регистрации; органами загс и другими органами. Для понимания сущности каждого отдельного налога необходимо выделить его элементы. К важнейшим элементам налога относятся: субъект налога, носитель налога, объект налога, налоговая база, источник налога, единица обложения, ставка налога, оклад налога, налоговый период, налоговая льгота. Субъект налога (налогоплательщик) - юридическое или физическое лицо, на которое государством возложена обязанность уплачивать налог. При определенных условиях субъект налога может переложить уплату налога на другого субъекта, который будет действительным носителем налога. Носитель налога - юридическое или физическое лицо, уплачивающее налог из собственного дохода. При этом носитель налога вносит последний субъекту налога, а не государству. Классический пример: субъектом налога является производитель или продавец товара, а носителем налога - покупатель товара. Объект налога - доход или имущество, которые служат основанием для обложения налогом (это могут быть заработная плата, прибыль, дивиденды, рента, недвижимое имущество, ценные бумаги, предметы потребления и др.). Налоговая база - денежная, физическая или иная характеристика объекта обложения. Источник налога - доход субъекта налога, из которого вносится последний. Принципиально важно, что налог всегда только часть дохода и потому он всегда меньше дохода по величине. В ряде случаев источник может совпадать с объектом налога (например, налог на прибыль (доход) организаций). Единица обложения - часть объекта, принимаемая за основу при исчислении налога; например, по подоходному налогу (в Российской Федерации таковым является налог на доходы физических лиц) в качестве единицы обложения выступает рубль дохода; по земельному налогу - гектар, сотка. Ставка налога - размер налога с единицы обложения. Ставка может устанавливаться в абсолютных суммах (твердые ставки) либо в процентах. По своему содержанию выделяют ставки маржинальные (непосредственно указываются в нормативном акте о налоге); фактические (определяются как отношение уплаченного налога к налоговой базе); экономические (исчисляются как отношение уплаченного налога ко всему полученному доходу). Оклад налога - сумма налога, исчисленная на весь объект налога за определенный период, подлежащая внесению в бюджетный фонд. Налоговый период - время, определяющее период исчисления оклада налога и сроки внесения последнего в бюджетный фонд. Налоговая льгота - снижение размера налога. Могут применяться разнообразные льготы: введение необлагаемого минимума (т.е. освобождение от налога части объекта); понижение ставок налога; уменьшение оклада налога; предоставление налогового кредита (отсрочки внесения оклада налога) и др. Важными для понимания налоговых отношений являются также следующие понятия. Налоговое право - совокупность юридических норм, определяющих виды налогов в данном государстве, порядок их взимания, связанный с возникновением, функционированием, изменением и прекращением налоговых отношений. В налоговом праве предусматриваются специальные нормы, устанавливающие по каждому налогу элементы, регламентирующие порядок исчисления, взимания, отмены налога; сроки уплаты; льготы; ответственность плательщиков; порядок обжалования действий налоговых органов. Налогообложение - это определенная совокупность экономических (финансовых) и организационно-правовых отношений, выражающая принудительно-властное, безвозвратное и безвозмездное изъятие части доходов юридических и физических лиц в пользу государства и местных органов власти. 2 Выделяют три основных метода расчета налогов: исчисление, фиксированной процентной надбавки к цене реализации (классические примеры - налог с оборота и налог с продаж); исчисление налога в твердых абсолютных суммах с единицы объекта (например, в Российской Федерации в соответствии со ст. 193 Налогового кодекса РФ большинство ставок акцизов устанавливаются в рублях с единицы измерения объекта); исчисление налога путем умножения процентной ставки на налогооблагаемую базу (например, налог на прибыль (доход) организаций). В налоговой практике сложился ряд способов взимания налогов. Кадастровый, т.е. на основе кадастра - реестра, содержащего перечень типичных объектов (земля, доходы), классифицируемых по внешним признакам (например, размер участка земли; игровой стол в казино и т.д.); этот способ, в основе которого заложено установление среднего дохода, подлежащего обложению (например, в рублях с сотки с учетом местных условий), применяется при слабом развитии налогового аппарата либо в целях экономии и рационализации налогообложения. Изъятие налога до получения субъектом дохода, т.е. изъятие у источника выплаты дохода. Классический пример - исчисление и удержание налога бухгалтерией того юридического лица, которое выплачивает доход (заработную плату) субъекту налога. Достоинство этого способа заключается в практической невозможности уклонения от уплаты налога (в современной России главный бухгалтер несет уголовную и административную ответственность за полноту и своевременность удержания и уплаты налога). Декларационный. Изъятие налога после - получения дохода субъектом и представления последним декларации о всех полученных годовых доходах. Налоговые органы, исходя из указанных о декларации величин объектов обложения и действующих ставок, устанавливают оклад налога. Данный способ взимания налога возник с ростом масштабов и многообразия личных доходов граждан. Изъятие в момент расходования доходов при совершении покупок (например, такие налоги, как налог с оборота, налог с продаж, налог на добавленную стоимость, акцизы непосредственно оплачиваются покупателями, становящимися носителями налога). Изъятие в процессе потребления (например, дорожные сборы с владельцев автотранспортных средств). Административный способ, при котором налоговые органы определяют вероятный размер ожидаемого дохода и вычисляют подлежащий с него к уплате налог (например, налог на вмененный доход предприятий). 3 Сущность и внутреннее содержание налогов проявляется в их функциях, в той "работе", которую они выполняют. Различают следующие функции налогов (рис.1). Функции налогов  Рис. 1. Взаимоувязка функций налогов. Фискальная функция свое название получила в Древнем Риме, где на рынках специальные сборщики ходили с большими корзинами, которые назывались " fisew ", куда откладывали часть товаров, продававшихся торговцами. Это был своего рода, сбор за право торговли. Собранные товары переходили в собственность монарха (государства). Фискальная функция реализует ныне основное предназначение налогов - формирование финансовых ресурсов государства, бюджетных доходов. Так, в соответствии с Федеральным законом от 31 декабря 1999 г. № 227-ФЗ о федеральном бюджете на 2000 год" доля налоговых поступлений составляла 84,68% всех бюджетных доходов 1. Однако реализация фискальной функции налогов имеет объективные и субъективные ограничения. При недостаточности налоговых поступлений и невозможности сокращения государственных расходов приходится прибегать к поиску других форм доходов. Прежде всего это обращение к внутренним и внешним государственным, региональным, местным займам. Размещение займов приводит к образованию государственного долга. Между налогами и займами формируется противоречивая взаимосвязь. Обслуживание государственного долга за счет бюджета потребует повышения налогов в будущем (роста налоговых ставок, введения новых налогов). С другой стороны, рост налогового бремени вновь может столкнуться с непреодолимыми ограничениями, вызовет рост недовольства налогоплательщиков, что побудит к размещению новых займов. Возникает опасность становления "финансовой пирамиды", а значит, финансового краха. Наш отечественный опыт это ярко подтвердил: чрезмерные масштабы выпуска ГКО привели к дефолту и девальвации рубля в августе 1998 г. Контрольная функция создает предпосылки для соблюдения стоимостных пропорций в процессе образования и распределения доходов различных субъектов экономики. Благодаря ей оценивается эффективность каждого налогового канала и налогового "пресса" в целом, выявляется необходимость внесения изменений в налоговую систему и налоговую политику. Следует отметить, что контрольную функцию налогов было бы неверно отождествлять с налоговым контролем (ст.82 НК РФ), осуществляемым налоговыми и таможенными службами, органами государственных внебюджетных фондов, налоговой полицией. Задача последнего - контроль за соблюдением налогового законодательства посредством налоговых проверок в различных формах. Распределительная функция является необходимым дополнением контрольной функции налогово-финансовых отношений, поскольку последняя проявляется лишь в условиях действия распределительной функции налогов. Данная функция выражается в распределении налоговых платежей между юридическими и физическими лицами, сферами и отраслями экономики, государством в целом и его территориальными образованиями во временном аспекте. Регулирующая функция приобретает особо важное значение в современных условиях смешанной экономики, активного воздействия государства на экономические и социальные процессы. При этом выделяют разные аспекты реализации этой функции, называемые подфункциями. Подфункция стимулирующего назначения в налоговом регулировании реализуется через систему налоговых льгот: Цель последних - сокращение размера налоговых обязательств налогоплательщика. В зависимости от того, на изменение какого элемента структуры налога направлены льготы, они могут быть разделены на изъятия, скидки, налоговый кредит. Изъятия - это налоговая льгота, направленная на выведение из-под налогообложения отдельных объектов (например, необлагаемый минимум). Под скидками понимаются льготы, направленные на сокращение налоговой базы. В отношении налогов на прибыль (доходы) организаций скидки связаны не с доходами, а с расходами налогоплательщика, иными словами, плательщик имеет право уменьшить прибыль, подлежащую налогообложению, на сумму произведенных им расходов на цели, поощряемые государством. Налоговый кредит - это льготы, направляемые на уменьшение налоговой ставки или окладной суммы. В зависимости от вида предоставляемой льготы налоговые кредиты принимают следующие формы: снижение налоговой ставки; сокращение окладной суммы (полное освобождение от уплаты налога на определенный период - возможность предусмотрена ст.56 Налогового кодекса РФ - получило название налоговых каникул); возврат ранее уплаченного налога или его части; отсрочка и рассрочка уплаты налога (в том числе инвестиционный налоговый кредит); зачет ранее уплаченного налога; замена уплаты налога (части налога) натуральным исполнением. Подфункция воспроизводственного назначения (включая природоохранные мероприятия) реализуется через систему налоговых платежей и сборов, аккумулируемых государством и предназначенных для восстановления израсходованных ресурсов (прежде всего природных), а также расширения степени их вовлечения в производство в целях достижения экономического роста. Эти отчисления имеют, как правило, четкую отраслевую направленность. К такого рода налогам и сборам правомерно отнести налог на пользование недрами, налог на воспроизводство минерально-сырьевой базы, сбор за право пользования объектами животного мира и водными биологическими ресурсами, лесной налог, водный налог, экологический налог, налог на имущество, дорожный налог, транспортный налог, земельный налог. Социальная функция. Представляет собой, по сути, синтез распределительной и регулирующей функций налогов. Ее предназначение-обеспечение и защита конституционных прав граждан. Необходимо обеспечивать справедливость по горизонтали - лица, имеющие равные доходы и имущество, должны платить равные по величине налоги; и справедливость по вертикали - социальные слои, получающие большие доходы и обладающие существенным имуществом, должны платить значительно большие налоги, которые через различные механизмы трансфертов должны передаваться относительно бедным. К числу ряда конкретных механизмов реализации социальной функции налогов, предусмотренных второй частью Налогового кодекса РФ, относится единый социальный налог (взнос); кроме того, применительно к налогу на доходы физических лиц предусматриваются перечни: доходы, не подлежащие налогообложению; стандартные налоговые вычеты; профессиональные налоговые вычеты. В то же время в ст.224 указан перечень доходов, по которым' налог взимается по повышенным ставкам. 4 В некоторых учебных и научных изданиях предлагается упрощенная система функций налогов: фискальная, на базе которой образуются государственные и муниципальные денежные фонды; экономическая, через которую стимулируются или сдерживаются темпы экономического развития, усиливается или ослабляется накопление капитала, расширяется или сужается платежеспособный спрос; социальная, на основе которой происходит некоторое "выравнивание" уровней располагаемых доходов и уровня жизни; природоохранная, призванная сохранять и приумножать природные ресурсы страны, обеспечивать экологическую безопасность. В зависимости от целей анализа в основу классификации налогов могут быть положены различные признаки (критерии). 2. Принципы построения налоговой системыПод налоговой системой может пониматься построенная на основании четко сформулированных принципов налогообложения совокупность существующих в данном государстве налогов, установленных законодательно и взимаемых уполномоченными органами исполнительной власти. Данное определение целесообразно рассматривать как совокупность условий, при которых налоговая система может функционировать Эффективно: отлаженность налогового законодательства; однозначно оговоренный (закрытый) перечень видов налогов (сформированная система налогов); права и обязанности налогоплательщиков; способы защиты прав и интересов налогоплательщиков; функции, права, обязанности налоговых и таможенных органов, органов налоговой полиции; налоговые правонарушения и ответственность за их совершение; порядок распределения налогов между бюджетами разных уровней; Фундаментальные принципы налогообложения были сформулированы Адамом Смитом в его работе "Исследование о природе и причинах богатства народов", опубликованной в 1776 г. Согласно Смиту, принципами целесообразной организации налогообложения являются следующие четыре "правила": налоги должны уплачиваться в соответствии со способностями и силами подданных; размер налогов и сроки их уплаты должны быть точно определены до начала налогового периода: время взимания налогов устанавливается удобным для плательщика; каждый налог должен быть задуман и разработан так, чтобы он брал из карманов народа возможно меньше сверх того, что он приносит казначейству государства. 5 Дальнейшее развитие идей Смита, их адаптация к современным условиям позволяют расширить и уточнить принципы построения налоговой системы. Принцип обязательности. Этот принцип подразумевает обязательность, принудительность и неотвратимость уплаты налогов (затруднения уклонения от уплаты налогов, минимизация "теневой экономики"). Здесь должна действовать формула: "О налогах не договариваются". Принцип справедливости. Согласно этому принципу идентифицируются и контролируются два условия - горизонтальная справедливость, т.е. юридические и физические лица, находящиеся в равных условиях по объектам обложения, платят одинаковые налоги, и вертикальная справедливость - справедливое перераспределение платежей между богатыми и бедными: первые платят пропорционально больше налогов, чем вторые. Принцип определенности. Имеется в виду, что нормативными правовыми актами до начала налогового периода должны быть определены правила исполнения обязанностей налогоплательщиков по уплате налогов и сборов. Принцип привилегированности (удобства) плательщиков. Подразумевается удобство уплаты налогов субъектами налогообложения (преимущество в удобстве за ними, а не за налоговыми службами). Принцип экономичности. Система налогообложения должна быть экономичной, или продуктивной. Некоторые исследования показали, что система будет непродуктивной, если издержки по взиманию налогов превышают 7% от величины налоговых поступлений Принцип пропорциональности. Предполагается установление лимита налогового бремени по отношению к валовому внутреннему продукту. Принцип подвижности (эластичности). Подразумевается способность налоговой системы к быстрому расширению в случае чрезвычайных дополнительных расходов государства или, наоборот, к сокращению при наличии возможностей государства и целей его социально-экономической (бюджетно-налоговой) политики. Принцип однократности налогообложения. Смысл принципа состоит в том, что один и тот же объект должен облагаться налогом одного вида только один раз за установленный период налогообложения. Принцип стабильности. Имеется в виду стабильность действующей налоговой системы во времени, сочетаемая с периодической изменчивостью, реформированием (в развитых странах нормальным интервалом считается 3-5 лет). Принцип оптимальности. Данный принцип подразумевает оптимальный (с точки зрения реализации фискальной функции налогов, создания предпосылок экономического роста, достижения социальной справедливости, проведения природоохранных мероприятий и др.) выбор источника и объекта налогообложения. Принцип стоимостного выражения. Имеется в виду денежный характер налогообложения, т.е. налоги должны уплачиваться только в денежной форме, а не путем, например, взаимозачетов. Принцип единства. Единство предполагает действие налоговой системы на всей территории страны " для всех юридических и физических лиц. При этом реализация данного принципа зависит от организационно-правовых форм предприятий, вида деятельности, права на получение законных льгот, наличия прав нижестоящих органов власти по установлению, снижению, увеличению или отмене налогов. Сформулированные принципы характеризуют в известном смысле "идеальную" налоговую систему, некий образец, эталон, к которому следует стремиться. Реальная действительность, состояние экономики и финансового положения, интересы различных политических сил, складывающаяся конъюнктура вносят определенные коррективы в эту модель. Кроме того, следует отметить, что приведенная систематизация принципов, естественно, не является единственно возможной. В учебно-методической литературе можно найти и более детальную их классификацию. 2. Экономические принципы налогообложения представляют собой сущностные, базисные положения, касающиеся целесообразности и оценки налогов как экономического явления. Впервые они были сформулированы в 1776 году Адамом Смитом в работе «Исследование о природе и причинах богатства народов». А. Смит выделил пять принципов налогообложения, названных позднее «Декларацией прав плательщика»: 1) принцип хозяйственной независимости и свободы налогоплательщика, основанный на праве частной собственности; как считал А. Смит, все остальные принципы занимают подчиненное данному принципу положение; 2) принцип справедливости, заключающийся в равной обязанности граждан платить налоги соразмерно своим доходам: «...соответственно их доходу, каким они пользуются под покровительством и защитой государства»'; 3) принцип определенности, из которого следует, что сумма, способ, время платежа должны быть заранее известны налогоплательщику; 4) принцип удобности, согласно которому налог должен взиматься в такое время и таким способом, которые представляют наибольшие удобства для плательщика; 5) принцип экономии, в соответствии с которым издержки по взиманию налога должны быть меньше, чем сами налоговые поступления. Принципы, предложенные А. Смитом, сохранили свою актуальность и поныне. Однако за более чем двухсотлетнее развитие общества система принципов А. Смита претерпела определенные изменения. Представляется, что в настоящее время реально воплощены на практике четыре следующих экономических принципа налогообложения: 1) принцип справедливости; 2) принцип соразмерности; 3) принцип максимального учета интересов и возможностей налогоплательщиков; 4) принцип экономичности (эффективности). Каждый из указанных принципов нуждается в отдельном рассмотрении. Принцип справедливости Согласно принципу справедливости, каждый подданный государства обязан принимать участие в финансировании расходов государства соразмерно своим доходам и возможностям. Однако содержание этого принципа настолько многогранно, неоднозначно и широко, что требует своего специального исследования (см. § 2.6 настоящего пособия). Принцип соразмерности Принцип соразмерности заключается в соотношении напол-ндемости бюджета и неблагоприятных для налогоплагельщика последствий налогообложения. Данный принцип можно также сформулировать как принцип экономической сбалансированности интересов налогоплателыцика и государственной казны. Принцип соразмерности ярко иллюстрируется кривой Лэф-фера (Laffer curve) (рис 2). Артур Лэффер - американский экономист, профессор Калифорнийского университета (г. Лос-Анджелес) - при построении своей кривой показал зависимость налоговой базы от повышения ставок налога, а также зависимость бюджетных доходов от налогового бремени. Задача законодателя - на основе экономически обоснованных предложений установить такой режим налогообложения, который не подавлял бы экономическую активность налогоплательщика и в то же время обеспечивал необходимый уровень налоговых поступлений в бюджет. Таким образом, налогообложение как экономическая категория имеет свои пределы, определяемые в соответствии с принципом соразмерности. Налоговый предел - условная точка в налогообложении, в которой достигается оптимальная для плательщиков и государственной казны доля валового национального продукта, перераспределяемого через бюджетную систему. Сдвиг условной точки в ту или другую сторону порождает противоречивые ситуации, проявлениями которых являются политические конфликты, неподчинение налогоплательщиков налоговым властям, бегство капитала, массовое уклонение от налогов, миграция населения и др. Уровень налогового предела может повышаться, как правило, только в чрезвычайных ситуациях, как это было, например, в США во время Второй мировой войны, когда налоговый предел составлял 80-90%. В Великобритании после Второй мировой войны изымалось 100% получаемой сверхприбыли на условиях возвратности^ В России экономические сложности переходного периода конца 1993 года вызвали введение в 1994 году двух дополнительных целевых налогов (спецналог и транспортный налог), предоставление прав местным органам устанавливать свои собственные налоги, а также повышение ставки налога на прибыль до 38%. Принцип максимального учета интересов и возможностей налогоплательщиков Данный принцип является одним из важнейших экономических положений, известных в России еще с начала XIX в. В соответствии с данным принципом налогообложение должно характеризоваться определенностью и удобством дяя налогоплательщика. По словам Н. И. Тургенева (1789-1871 гг.): «Количество налога, время и образ платежа должны быть определены, известны платящему и независимы от власти собирателей... Если у земледельца потребуется подать тогда, когда его хлеб еще не продан, то он должен или отдать свой хлеб за бесценок, или занимать деньги и платить проценты» Другим проявлением этого принципа является информированность налогоплательщика - обо всех изменениях налогового законодательства налогоплательщик должен быть проинформирован заранее, - а также простота исчисления и уплаты налога. Безусловно, именно из данного принципа исходил российский законодатель при принятии Федерального закона от 29 декабря 1995 г. «Об упрощенной системе налогообложения, учета и отчетности для субъектов малого предпринимательства»*, в котором предусматривается замена множества налогов одним. Кроме того, одним из проявлений данного принципа можно считать возможность выбора налогоплательщиком того или иного способа поведения из предложенных налоговым законодательством. Так, в соответствии с Федеральным законом от 10 января 1997 г. «О внесении изменений и дополнений в Закон «О налоге на прибыль предприятий и организаций»^ с 1997 года предприятия могут самостоятельно определять порядок уплаты налога на прибыль - либо поквартально с уплатой авансовых платежей, либо ежемесячно, но без внесения авансов по налогу. Однако в ряде случаев современное российское налоговое законодательство вступает в противоречие с данным принципом. Так, по мнению специалистов, сложность, громоздкость и запутанность положений «Практического пособия по заполнению декларации о совокупном годовом доходе» (утверждено письмом Госналогслужбы РФ от 20 января 1997 г. № ПВ-6-08/58) не позволяют налогоплательщикам, не искушенным в налоговых лабиринтах, точно и правильно исчислить свои налоговые обязательства^. Принцип экономичности (эффективности) Принцип экономичности называют также принципом эффективности, так как по сути он означает, что суммы сборов по каждому отдельному налогу должны превышать затраты на его сбор и обслуживание. Примером игнорирования этого принципа может стать налог на имущество граждан. Усилия налоговых органов по выявлению объектов налогообложения, исчислению налога, извещению граждан и контролю едва покрываются суммами уплачиваемого налога, а уж о взыскании мизерных сумм налога в судебном порядке не может быть и речи. Не случайно некоторыми специалистами выдвигалось предложение установить в налоговом или бюджетном законодательстве норму, согласно которой при установлении нового налога должно быть обосновано, что доходы от его сбора будут превышать расходы десятикратной порядке не может быть и речи. Не случайно некоторыми специалистами выдвигалось предложение установить в налоговом или бюджетном законодательстве норму, согласно которой при установлении нового налога должно быть обосновано, что доходы от его сбора будут превышать расходы десятикратной 3. Фундаментальное значение правовых позиций Конституционного Суда в сфере налогового права. Почти треть поступающих в Конституционный Суд обращений связана с налогами, что свидетельствует как об огромном количестве проблем в сфере налогообложения и ее повышенной конфликтности, так и о росте самосознания и правовой грамотности налогоплательщиков. Налоговые отношения непосредственно затрагивают конституционные права и свободы человека и гражданина. Вопросы налогообложения и налогового администрирования признаны системообразующими для развития российского государства. Именно поэтому проблемы, связанные с налогообложением, были и остаются приоритетными в деятельности Конституционного Суда. В адрес Конституционного Суда звучат упреки об отступлении от ранее высказанных правовых позиций. Однако правовые позиции – это не застывшие догмы. Интерпретируя Конституцию, выявляя смысл конституционных положений во взаимосвязи их «буквы» и «духа», Конституционный Суд формулирует правовые позиции в конкретных, существующих на определенный момент условиях функционирования правовой системы страны. Развитие общественных отношений может повлечь за собой смену правовой парадигмы и необходимость сообразовывать ранее сделанные выводы с изменяющимися социальными и правовыми реалиями. Поскольку положения Конституции проявляют свое регулятивное воздействие как непосредственно, так и посредством конкретизирующих их законов в определенной системе правового регулирования, притом в развивающемся социально-историческом контексте, правовые позиции, сформулированные Конституционным Судом в результате интерпретации, истолкования тех или иных положений Конституции применительно к проверявшемуся нормативному акту в системе прежнего правового регулирования и имевшей место конституционной практики, могут уточняться либо изменяться, с тем чтобы адекватно выяснить смысл тех или иных конституционных положений, их букву и дух с учетом социально-правовых условий реализации Конституции, в том числе изменений в системе правового регулирования. Вместе с тем, необходимо подчеркнуть, что в отношении налоговых дел Конституционный Суд всегда придерживался и придерживается последовательной позиции, исходя из необходимости защиты основ конституционного строя, конституционных прав граждан, поддержания конституционного баланса прав налогоплательщиков, с одной стороны, и законных интересов государства и общества – с другой. Несмотря на изменении в законодательстве и общественно-политической жизни страны, остаются незыблемыми фундаментальные правовые позиции Конституционного Суда, выработанные в течение последних 10 лет и закрепленные более чем в 20 его постановлениях, посвященных проблемам налогообложения. Эти правовые позиции обеспечивают реализацию и соблюдение основ конституционного строя, основных прав и свобод налогоплательщиков, реализацию начал федерализма, гарантируют стабильность и определенность налоговых правоотношений и устойчивость бюджетной системы: · уплата налога – конституционная обязанность каждого; · налогообложение всегда означает ограничение права собственности, закрепленного в статье 35 Конституции, такое ограничение должно быть соразмерным конституционно значимым целям; · уплачиваться должны только законно установленные налоги и сборы; · под установлением налога следует понимать прямое определение в законе объекта налогообложения, налоговой базы и других элементов налога, каждый из элементов должен быть установлен надлежащим образом, установление элементов налога органами исполнительной власти недопустимо; · одним из основных принципов налогообложения признается равенство налогового бремени; · ответственность налогоплательщиков возможна только за совершение налогового правонарушения, т.е. виновного деяния; · недопустимо придание обратной силы законам, ухудшающим положение налогоплательщиков. Конституционное требование об установлении налогов и сборов только и исключительно в законодательном порядке представляет собой один из принципов правового демократического государства и имеет своей целью гарантировать, в частности, права и законные интересы налогоплательщиков от произвола и несанкционированного вмешательства исполнительной власти. Только закон в силу его определенности, стабильности, особого порядка принятия может предоставить налогоплательщику достоверные данные для исполнения им налоговой повинности. Если существенные элементы налога или сбора устанавливаются исполнительной властью, то принцип определенности налоговых обязательств подвергается угрозе, поскольку эти обязательства могут быть изменены в худшую для налогоплательщика сторону в упрощенном порядке (Постановление Конституционного Суда РФ от 11 ноября 1997 года № 16-П). Сталкиваясь с фактами несовершенства налогового законодательства, следует помнить о том, что формальная определенность налоговых норм предполагает их достаточную точность и ясность, чем обеспечивается их правильное понимание и применение. Законы о налогах и сборах должны содержать четкие и понятные нормы. Расплывчатость налоговой нормы может привести к не согласующемуся с принципом правового государства произвольному и дискриминационному ее применению государственными органами и должностными лицами в их отношениях с налогоплательщиками и тем самым – к нарушению принципа юридического равенства и вытекающего из него требования равенства налогообложения, закрепленного пунктом 1 статьи 3 Налогового кодекса, а потому предусмотренный в дефектных – с точки зрения требований юридической техники – нормах налог не может считаться законно установленным в смысле статьи 57 Конституции Российской Федерации (Постановления Конституционного Суда РФ от 28 марта 2000 г. № 5-П, от 8 октября 1997 года № 13-П и от 11 ноября 1997 года № 16-П). В связи с затронутой выше проблемой нестабильности законодательства о налогах и сборах особо хотелось бы остановиться на решениях Конституционного Суда о недопустимости нарушения порядка вступления в силу налоговых законов. В Постановлении от 30 января 2001 года № 2-П Конституционный Суд отметил, что требование законно установленного налога и сбора относится не только к форме, процедуре принятия и содержанию такого акта, но и к порядку введения его в действие. Указанное конституционное положение требует от соответствующих органов определять разумный срок, по истечении которого возникает обязанность каждого платить налоги и сборы, с тем чтобы не нарушался конституционно-правовой режим стабильных условий хозяйствования, выводимый из статей 8 (часть 1) и 34 (часть 1) Конституции Российской Федерации. В соответствии со ст. 3 НК РФ налоги и сборы должны иметь экономическое основание и не могут быть произвольными. Конституционный Суд не раз обращался к экономико-правовой природе основных российских налогов – налога на прибыль, НДС и единого социального налога. Все чаще в практике Конституционного Суда рассматриваются вопросы о соотношении экономики и права в налогах, о пределах налогового бремени и учете фактической способности к уплате налога в конкретных ситуациях, о притязаниях на налоговые льготы. Поскольку в деятельности законодательных органов не может быть зон, свободных от конституционного нормоконтроля, необходимо найти критерии правовой оценки рассматриваемых ситуаций с учетом реального имущественного положения как отдельных лиц, так и экономики в целом. В новом аспекте возникают вопросы, связанные с понятием равенства налогоплательщиков, понятием банковской тайны, определением налогов и сборов, а также иных обязательных платежей, упоминаемых в ст. 30 НК РФ. Конституционным Судом выработан общий подход, согласно которому налоговые льготы носят адресный характер, а потому их отсутствие не может рассматриваться как нарушение требований о надлежащем установлении налога. Расширение круга получателей льготы относится к компетенции законодателя. Однако в ряде случаев налоговая льгота – это не подарок властей, а необходимая предпосылка соблюдения и реализации прав граждан в социальном государстве, политика которого направлена на создание условий, обеспечивающих достойную жизнь и свободное развитие человека. В настоящее время ведется активная исследовательская работа, призванная четко определить круг полномочий Конституционного Суда в налоговой сфере, разграничить компетенцию между Конституционным Судом и другими судами в вопросах толкования налоговых норм. Предстоит ответить на вопрос о том, в какой мере Конституционный Суд вправе вникать в вопросы налогообложения, а какие из них составляют исключительную прерогативу законодателя. Конституция России допускает ограничение прав и свобод человека и гражданина федеральным законом и только в той мере, в какой это необходимо в целях защиты основ конституционного строя, нравственности, здоровья, прав и законных интересов других лиц, обеспечения обороны страны и безопасности государства (ч. 3 ст. 55). Основная задача Конституционного Суда – определить, не перешел ли законодатель тот предел, за которым конституционно оправданные ограничения оборачиваются нарушением прав граждан. Для этого необходимо определить пределы осуществления прав в налоговой сфере и формы их реализации. К примеру, в соответствии с ч. 3 ст. 56 Конституции, право на судебную защиту не подлежит ограничению. Однако конкретные способы реализации этого права зависят от законодательной регламентации подсудности и подведомственности дел и объективных возможностей действующей судебной системы. Право на обжалование тоже имеет свои пределы и всегда существует судебная инстанция, которая ставит точку в споре. Конституционный Суд в процессе судопроизводства проверяет конституционность действующих нормативных актов; исключение составляют случаи, когда Конституционный Суд в целях защиты конституционных прав и свобод граждан и их объединений может проверить конституционность закона, отмененного или утратившего силу к началу или в период рассмотрения дела. Решения Конституционного Суда окончательны и обжалованию не подлежат. Эти и другие примеры свидетельствуют о том, что при рассмотрении вопросов о защите прав налогоплательщиков и способах реализации их законных интересов необходимо учитывать современный уровень развития экономики и потребности общества в целом. Рассчитывать на улучшение налогового законодательства нам, судам, не приходится: пока есть налоги, будут и налоговые споры. Количество жалоб и заявлений, поступающих в Конституционный Суд, сигнализирует о необходимости совершенствования работы по их рассмотрению. Один из способов выявления социальной значимости конкретных проблем, поднимаемых заявителями, а, следовательно, и оптимизации работы Суда, ряд специалистов видит в создании известного зарубежному праву института коллективных исков, когда на сайте Конституционного Суда и в прессе объявлялось бы о вопросах, по которым в Суд поступили обращения, и любой желающий с соблюдением установленной процедуры был бы вправе в установленный разумный срок присоединиться к первому обращению. Количество присоединившихся в определенной мере сигнализировало бы об общественной значимости поднимаемого вопроса. Снижению количества жалоб способствует своевременное отражение правовых позиций Конституционного Суда в законодательстве. Если подготовить послание Конституционного Суда Российской Федерации о состоянии конституционной законности, можно было бы отметить, что федеральный законодатель и федеральное правительство не в достаточной мере учли те замечания, которые неоднократно были высказаны Конституционным Судом при проверке соответствия налоговых законов Конституции России. Решения Конституционного Суда должны стать основой совершенствования нормативного регулирования отношений в налоговой сфере в Российской Федерации. Вкладывая в свои решения современное понимание налогового права как средства ограничения свободы государства в области финансов и обеспечения баланса общественных и частных интересов в экономической сфере, Конституционный Суд России продолжает выполнять активную роль в формировании правового поля и гармонизации взаимоотношений государства и налогоплательщиков. ЗаключениеНалогообложение строится на следующих принципах: Уровень налоговой ставки должен устанавливаться с учетом возможностей налогоплательщика, т.е. уровня доходов. Поскольку возможности разных физических и юридических лиц неодинаковы, для них должны быть установлены дифференцированные налоговые ставки, т.е. налог с дохода должен быть прогрессивным. Однако этот принцип соблюдается далеко не всегда, некоторые налоги во многих странах рассчитываются пропорционально. Идея необходимости обложения налогами доходов и имущества по прогрессивным ставкам в течение столетий владеет умами значительной части человечества, постоянно присутствует в политической жизни, межпартийной борьбе, отражается в той или иной степени в партийных программах, налоговом законодательстве. Налогообложение должно носить однократный характер. Многократное обложение дохода или капитала недопустимо. Примером осуществления этого принципа служит налог на добавленную стоимость (НДС), когда вновь созданный чистый продукт облагается налогом всего один раз, вплоть до его реализации. Обязательность уплаты налогов. Налоговая система не должна оставлять сомнений у налогоплательщика в неизбежности платежа. Система штрафов и санкций, общественное мнение в стране должны быть такими, чтобы неуплата или несвоевременная уплата налогов были менее выгодными, чем своевременное и честное выполнение обязательств перед налоговыми органами. Система и процедура уплаты налогов должны быть простыми, понятными и удобными для налогоплательщиков и экономичными для учреждений, собирающих налоги. Налоговая система должна быть гибкой и легко адаптируемой к изменяющимся общественно-политическим потребностям. Сумма, с которой взимаются налоги, называется налоговой базой. В случае налогов на доходы ее можно назвать налогооблагаемым доходом (прибылью). Налогооблагаемый доход (прибыль) равен разности между полученным доходом (прибылью) и налоговыми льготами. Список литературыНалоговый кодекс Российской Федерации. СПб: "Издательский дом "Герда", 2006. Грисимова Е.Н. Налогообложение: Учеб. пособие,-СПб: Изд-во С-Пб. ун-та, 2003. Черник Д.Г. Налоги в рыночной экономике. М.: Финансы; ЮНИТИ, 2007. Черник Д.Г., Починок А.П., Морозов В, П. Основы налоговой системы: Учеб. пособие для вузов / Под ред. Д.Г. Черника. М.: Финансы; ЮНИТИ; 2005. Ларионов И.К. О налоговой системе России // Финансы. 2006. № 2. Материалы сайта КОНСУЛЬТАНТ ПЛЮС 1 Налоговый кодекс Российской Федерации. СПб: «Издательский дом «Герда», 2006. 2 Грисимова Е.Н. Налогообложение: Учеб. пособие,— СПб: Изд-во С-Пб. ун-та, 2003. 3 Черник Д.Г., Починок А.П., Морозов В.П. Основы налоговой системы: Учеб. пособие для вузов / Под ред. Д.Г. Черника. М.: Финансы; ЮНИТИ; 2005. 4 Черник Д.Г. Налоги в рыночной экономике. М.: Финансы; ЮНИТИ, 2007. 5 Грисимова Е.Н. Налогообложение: Учеб. пособие,— СПб: Изд-во С-Пб. ун-та, 2003. |