1. Понятие валютного рынка, его сущность и признаки классификации

Скачать 380.71 Kb. Скачать 380.71 Kb.

|

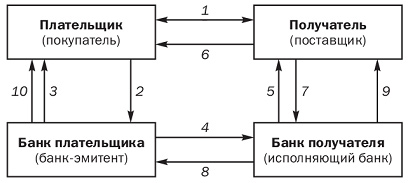

21. Документарный аккредитив. Виды аккредитивов.Аккредитив - расчетный или денежный документ, представляющий поручение одного кредитного учреждения другому произвести за счет специально забронированных средств (или под гарантию) оплату товарно-транспортных документов за отгруженный товар или выплатить предъявителю аккредитива определенную сумму денег. Различают денежный и документарный аккредитивы. Денежный аккредитив - именной документ, адресованный банком-эмитентом своему отделению или другому банку, содержащий поручение о выплате денег получателю в течение определенного срока. Документарный аккредитив используется в расчетах между поставщиком и покупателем товаров во внутренней или международной торговле. При расчетах по аккредитиву банк, действующий по поручению плательщика об открытии аккредитива (банк-эмитент), обязуется произвести платежи в пользу получателя средств по представлении последним документов, соответствующих всем условиям аккредитива, либо предоставить полномочие другому банку (исполняющий банк) произвести такие платежи. В качестве исполняющего банка может выступать банк-эмитент, банк получателя средств или иной банк. Аккредитив обособлен и независим от основного договора. Банками могут открываться следующие виды аккредитивов: покрытые (депонированные) и непокрытые (гарантированные); отзывные и безотзывные (могут быть подтвержденными). При открытии покрытого (депонированного) аккредитива банк-эмитент перечисляет за счет средств плательщика или предоставленного ему кредита сумму аккредитива (покрытие) в распоряжение исполняющего банка на весь срок действия аккредитива. При открытии непокрытого (гарантированного) аккредитива банк-эмитент предоставляет исполняющему банку право списывать средства с ведущегося у него корреспондентского счета банка- эмитента в пределах суммы аккредитива либо указывает в аккредитиве иной способ возмещения исполняющему банку сумм, выплаченных по аккредитиву в соответствии с его условиями. Порядок списания денежных средств с корреспондентского счета банка- эмитента по непокрытому (гарантированному) аккредитиву, а также порядок возмещения денежных средств по непокрытому (гарантированному) аккредитиву банком-эмитентом исполняющему банку определяется соглашением между банками. Порядок возмещения денежных средств но непокрытому (гарантированному) аккредитиву плательщиком банку-эмитенту определяется в договоре между плательщиком и банком-эмитентом. В случае изменения условий или отмены отзывного аккредитива банк-эмитент обязан направить соответствующее уведомление получателю средств не позже рабочего дня, следующего за днем изменения условий или отмены аккредитива. Условия безотзывного аккредитива считаются измененными или безотзывный аккредитив считается отмененным с момента получения исполняющим банком согласия получателя средств. Частичное принятие изменений условий безотзывного аккредитива получателем средств не допускается. О закрытии аккредитива исполняющий банк должен направить в банк-эмитент уведомление.  Рис. 5.4. Схема документооборота при расчетах с использованием аккредитива:

22. Вексель: история, понятие, виды.Вексель — ценная бумага (статья 815 ГК РФ), которая удостоверяет обязательство векселедателя (простой вексель) либо иного указанного в векселе плательщика (переводной вексель) выплатить по прошествии определенного срока обозначенную в нем денежную сумму владельцу векселя (векселедержателю). Его можно использовать как средство расчета (оплатить товар продавцу), как обеспечение по кредиту, как источник дохода (покупка векселя в банке с последующим получением процентов). Таким образом в сделке участвуют две (простой вексель) или три (переводной вексель) стороны. Векселедатель — сторона, которая выпускает вексель (при простом векселе — заемщик). Векселеполучатель — сторона, которой направлен платеж по векселю (при простом векселе — кредитор). Плательщик (трассат) — сторона, которая выплачивает вексельную сумму за векселедателя. На простом векселе не указывается, кто является получателем денег. Это ценная бумага на предъявителя. Переводной вексель выписывает трассант (например, покупатель товара) на имя ремитента (продавца товара и получателя средств). В таком векселе содержится письменный приказ банку (трассату) выплатить ремитенту вексельную сумму. При передаче векселя на обороте ставится передаточная надпись — индоссамент. Акцепт — это письменное согласие на выполнение обязательств по векселю. Свое согласие трассат подтверждает надписью на лицевой стороне векселя. Учет векселя — это выдача денег кредитору. Особенности векселя безусловность денежного обязательства подразумевает, что никакие условия не могут отменить обязательство уплатить определенную сумму векселедержателю; самостоятельность означает, что вексель юридически не привязан к конкретному договору, он возникает в результате определенной сделки, но обособляется от нее и существует как отдельный документ; строго определенная форма заполнения, вексель должен содержать все необходимые реквизиты, отсутствие хотя бы одного из них делает его ничтожным. Обязательные реквизиты векселя наименование векселя, метка. Вексель может быть простым (платит сам векселедатель) или переводной (векселедатель требует от плательщика рассчитаться за него); обязательство оплатить вексельную сумму. По простому векселю должник «обязуется» расплатиться, по переводному — «требует» от третьей стороны; размер вексельной суммы (цифрами и прописью). Вексель может быть выписан с учетом процентов(это своеобразная отсрочка платежа, за который могут потребовать заплатить). Они могут быть либо включены в вексельную сумму, либо указаны отдельно; срок платежа. Есть несколько вариантов: по предъявлении векселя, в течение какого-то времени от предъявления, в течение определенного времени после составления, в определенный день. Если срок платежа в векселе не указан, то это означает, что он подлежит оплате по предъявлении в течение года с момента выставления векселя; место платежа (по умолчанию — местонахождение плательщика); наименование и адрес получателя платежа (и плательщика). При простом информация о плательщике не указывается, так как им является векселедатель. При переводном — это могут быть разные лица, поэтому наименование и адрес плательщика нужно обязательно указать; место и дату составления; подпись векселедателя (в правом нижнем углу векселя, рукописным путем). Если векселедатель — юрлицо, то подписи ставят директор и главбух, а рядом — печать организации. Также на лицевой стороне векселя может быть аваль — вексельное поручительство, гарантия платежа по векселю третьего лица. Может потребоваться, когда платежеспособность векселедателя вызывает сомнения. На оборотной стороне векселя может быть индоссамент — передаточная надпись, которая фиксирует факт перехода прав требования по бумаге на другое лицо. Виды векселей В зависимости от выполняемых функций и условий возникновения долга векселя классифицируются по разным признакам и видам. Таблица 1. «Классификация векселей но признакам и видам» Данные: «Учет ценных бумаг финансовых вложений», Натепрова Т.Я.

Вексель- безусловное письменное долговое денежное обязательство, выданное одной стороной (векселедателем) другой стороне (векселедержателю). Возникновение векселей связано с развитием капиталистических отношений, ростом торгового и банковского капиталов и международной торговли. Родиной векселя является Италия ХII-XIII вв. Прообразом векселя было сопроводительное письмо одного банкира – менялы другому с просьбой выплатить подателю письма взамен уплаченных им денег соответствующую сумму в местной валюте. По своему происхождению вексель связан с долговой распиской. Первоначально отношения между участниками вексельной операции были доверительными, но со временем приобрели характер юридических обязательств. Первые вексельные законы были изданы в Европе в XVII-XVIII вв. С развитием и усложнением товарно-денежных отношений вексель превращается в универсальный кредитно-расчетный документ. С помощью векселей оформляются кредитные отношения. Они выполняют функцию кредитных денег и средства платежа. Как Центральный Банк, вексель сам становится объектом различных сделок (купли, продажи, учета). |