ДИПЛОМНАЯ. 1. Теоретические аспекты кредитного карточного бизнеса в России 5

Скачать 0.7 Mb. Скачать 0.7 Mb.

|

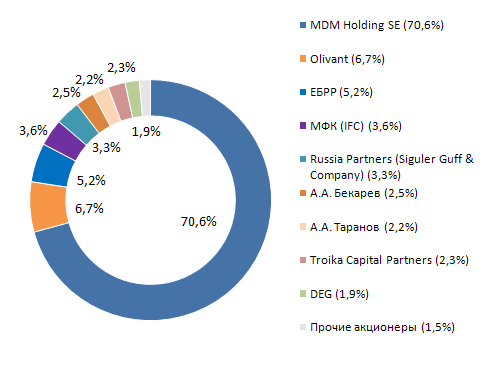

2.2 Характеристика деятельности ОАО «МДМ БанкФирменное (полное официальное) наименование объединенного банка: Открытое акционерное общество «МДМ Банк». Cокращенное фирменное наименование объединенного банка: ОАО «МДМ Банк». Hаименование объединенного банка на английском языке: MDM Bank, Open Joint Stock Company Новый МДМ Банк предлагает своим клиентам лучшие финансовые продукты и услуги из линеек двух банков: комплексное обслуживание корпоративных клиентов, традиционные и инновационные услуги для частных лиц. В результате расширения сети офисов банка услуги и продукты МДМ Банка стали доступными огромному числу юридических и физических лиц по всей стране. МДМ Банк работает по мировым стандартам, гарантируя высокое качество обслуживания, профессиональный подход и уважение к клиентам. У крупнейшего банка гораздо больше возможностей идти навстречу каждому конкретному клиенту становится больше. Это касается и удобства обслуживания, и новых предложений по банковским продуктам. Структура собственников голосующих акций МДМ Банка (рис. 2.6): MDM Holding SE - 70,6% (бенефициарные владельцы Сергей Попов, Игорь Ким, Мартин Андерссон), компания Olivant (6,7%); Европейский банк реконструкции и развития (5,2%), Международная финансовая корпорация (3,6%), Russia Partners (Siguler Guff & Company) - 3,3%, Андрей Бекарев (2,5%), Александр Таранов (2,2%), Troika Capital Partners (2,3%) и DEG (1,9%). Доля прочих акционеров составляет 1,5% голосующих акций. ОАО «МДМ Банк» – один из крупнейших банков России, предлагающий универсальную линейку продуктов и услуг как для корпоративных клиентов, так и для частных лиц.  Рисунок 2.6 – Структура акционеров ОАО «МДМ Банк» МДМ Банк придерживается сбалансированной бизнес-модели – финансовое, розничное и корпоративное направления занимают равный объем в структуре активов, что обеспечивает финансовую независимость от колебаний отдельных рынков и стабильный рост на ключевых направлениях деятельности. Корпоративному бизнесу МДМ Банк предлагает схемы финансирования с использованием разовых кредитов, кредитных линий, овердрафтного кредитования, лизинга, широкого спектра документарных операций. В особое направление выделены проектное финансирование и торговое финансирование. Оптимизировать денежные потоки корпоративных клиентов помогает возможность размещения свободных денежных средств в векселя и депозиты банка. Казначейство банка проводит межбанковские операции, операции с ценными бумагами на внутрироссийском и международном финансовых рынках, осуществляет торговлю памятными и инвестиционными монетами из драгоценных металлов. Одним из приоритетных направлений деятельности банка является поддержка малого бизнеса и предпринимательства. В банке действует ряд программ, в том числе и совместных с международными финансовыми институтами, направленных на поддержку и развитие малого бизнеса в регионах России. Кредитование малого бизнеса, лизинг для малого бизнеса, линейка экспресс-продуктов для предпринимателей и предприятий малого бизнеса стали визитной карточкой банка во многих регионах страны. Розничное направление работы банка направлено на предоставление востребованных рынком массовых высокотехнологичных продуктов и качественного сервиса. Вклады, кредиты, банковские переводы, пластиковый бизнес – во многих регионах МДМ Банк является лидером по этим направлениям. А по объемам розничного кредитования входит в десятку крупнейших российских банков. Банк является эмитентом пластиковых карт ряда международных и отечественных платежных систем. Компания осуществляет свою деятельность в соответствии с требованиями европейского законодательства по следующим направлениям: брокерское обслуживание клиентов; доверительное управление инвестиционными портфелями клиентов; услуги андеррайтинга; депозитарные услуги; маржинальное кредитование клиентов; услуги инвестиционного консультанта; услуги на рынке FOREX. МДМ Банк является держателем 100% акций MDM INVESTMENTS LIMITED. Деятельность компании как полноправного участника профессионального инвестиционного сообщества Европейского союза направлена на обеспечение клиентов МДМ Банка всеми преимуществами работы на международных и российских финансовых площадках. Анализ структуры и динамики активов ОАО «МДМ Банк» за 2018-2020 годы представлен в таблице 2.4. Таблица 2.4 – Анализ структуры и динамики активов ОАО «МДМ Банк» за 2018-2020 годы

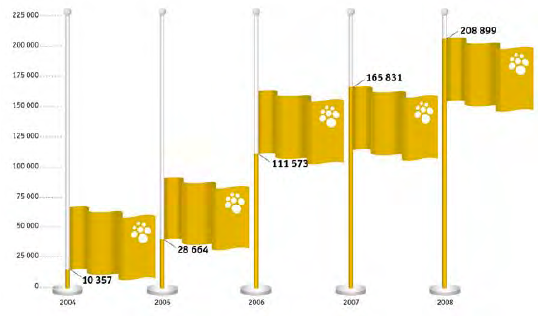

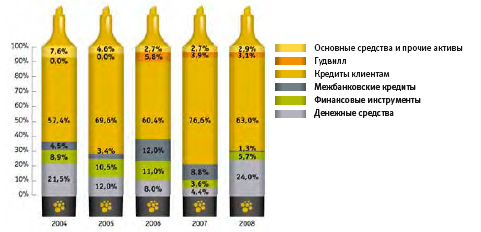

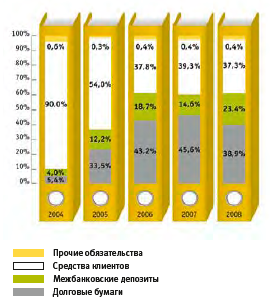

За период 2018-2020 годов наблюдается устойчивая тенденция увеличения доли активов ОАО «МДМ Банк». Так общий прирост активов в 2019году составил 48,58%, за 2021 год – 25,97%. В 2019году прирост активов обеспечили показатели: - кредиты, выданные клиентам (увеличение на 88,41%); - прирост основных средств (на 61,41%); - увеличение обязательных резервов, депонированных в Центральном банке Российской Федерации (на 42,6%); - рост счетов и депозитов в банках (на 9,43%); - увеличение прочих активов (на 23,22%). За 2020 года прирост активов обеспечили показатели: - денежные и приравненные к ним средства (на 765,7%); - счета в депозитах и банках (2 288%); - финансовые инструменты, имеющиеся в наличии для продажи (1 841%); - кредиты, выданные клиентам (3,69%); - прирост основных средств (на 32,42%); - увеличение величины прочих активов (на 3,27%). Резкое снижение роста доли кредитов обусловлено выполнением одного из составляющих направлений развития банка на 2020 год – формирование «подушки ликвидности». Динамика роста активов представлена на рисунке 2.7.  Рисунок 2.7 – Динамика роста активов ОАО «МДМ Банк» Структура активов представлена на рисунке 2.8. По итогам 2020 – начала 2021 гг. ОАО «МДМ Банк» занимает 19 место в рейтинге по величине активов.  Рисунок 2.8 – Структура активов ОАО «МДМ Банк» За период 2018-2020 годов наблюдается устойчивая тенденция увеличения доли обязательств ОАО «МДМ Банк». Так общий прирост обязательств в 2019году составил 41,96%, за 2021 год – 31,9%. В 2019году обязательства банка возросли за счет увеличения следующих показателей: - финансовые инструменты, оцениваемые по справедливой стоимости, 31,02%); - счета и депозиты банков (на 10,17%); - текущие счета и депозиты клиентов (на 47,75%); - выпущенные долговые ценные бумаги (на 58,82%); - прочие обязательства (на 79,56%). За 2020 год рост обязательств обеспечили те же показатели, но процентное соотношение было иным, а именно: - финансовые инструменты, оцениваемые по справедливой стоимости, изменения которой отражаются в составе прибыли или убытка за период (на 53,61%); - счета и депозиты банков (на 113,42%); - текущие счета и депозиты клиентов (на 25,06%); - субординированные займы (на 19,48%); - выпущенные долговые ценные бумаги (на 11,96%); - прочие обязательства (на 10,80%). В структуре обязательств банка в 2020 году из существенных перераспределений было отмечено увеличение доли межбанковских депозитов на 8,8% за счет снижения доли средств клиентов и долговых бумаг — на 2,0% и 6,7% соответственно. В структуре привлеченных средств клиентов большую часть — 49,7% занимают срочные вклады населения. Срочные депозиты корпоративных клиентов занимают в структуре депозитного портфеля 36,9%. Структура обязательств банка представлена на рисунке 2.9.  Рисунок 2.9 – Структура обязательств банка Анализ структуры и динамики собственных средств ОАО «МДМ Банк» за 2018-2020 годы представлен в таблице 2.6. За период 2018-2020 годов наблюдается устойчивая тенденция увеличения собственных средств ОАО «МДМ Банк». Так общий прирост собственных средств в 2019году составил 91,22%, за 2021 года – 5,6%. Таблица 2.6 – Анализ структуры и динамики собственных средств ОАО «МДМ Банк» за 2018-2020 годы

В 2019году доля средств банка была увеличена за счет роста всех показателей: - акционерный капитал (на 13,53%); - эмиссионный капитал (на 86,49%); - нераспределенная прибыль (на 70,77%). За 2020 год рост не изменились показатели акционерного и эмиссионного капитала, а рост собственных средств обеспечил рост нераспределенной прибыли на 28,49%. На 01.12.09г. ОАО «МДМ Банк» занимает 19место в рейтинге по величине собственного капитала. Анализ движения денежных средств ОАО «МДМ Банк» за 2018-2020 годы представлен в таблице 2.7. Таблица 2.7 – Анализ движения денежных средств ОАО «МДМ Банк» за 2018-2020 годы

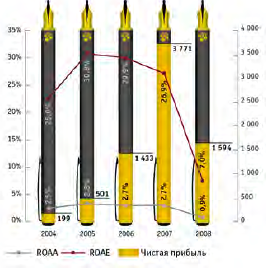

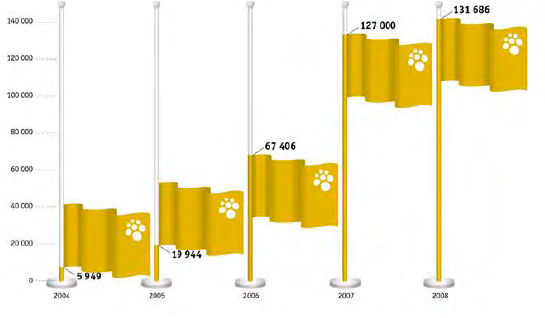

Чистая прибыль по итогам 2020 года составила 1,6 млрд руб. Показатели рентабельности банка на 01.01. 2021г. составили 0,9% и 7,0% по активам и капиталу соответственно. В структуре доходов 2020 года доля процентных доходов увеличилась на 1,4% — до 84,2%. В абсолютном выражении чистый процентный доход по итогам 2020 года составил 14,1 млрд руб., что на 15,0% превышает показатель 2019года. Чистая процентная маржа на 01.01. 2021 г. составила 9,3%. Динамика роста чистой прибыли банка представлена на рисунке 2.10.  Рисунок 2.10 – Динамика роста чистой прибыли ОАО «МДМ Банк» По итогам 2020 года ОАО «МДМ Банк» занял 22 место в рейтинге самых прибыльных и эффективных банков. Динамика роста кредитного портфеля представлена на рисунке 2.11.  Рисунок 2.11 – Динамика роста кредитного портфеля ОАО «МДМ Банк» Объем кредитного портфеля банка достиг по итогам 2020 года 131,7 млрд. руб., увеличившись на 3,7% по сравнению с показателем на начало года. Созданные резервы полностью покрывают проблемный долг свыше 90 дней по кредитному портфелю. Так, на 01.01. 2021 г. величина покрытия по корпоративным программам кредитования составила 188 %, а по розничным беззалоговым программам — 110%. Проанализируем показатели ключевых коэффициентов эффективности ОАО «МДМ Банк» (табл. 2.8). Таблица 2.8 – Ключевые показатели эффективности

Таким образом, можно отметить, что в период 2018-2019гг. наблюдался рост рассматриваемых показателей, а в 2019-2020 гг. – спад. В 2019год наблюдалось стабильное увеличение по всем группам ключевых показателей, однако в 2020 – все показатели, кроме показателя «Отношение административных расходов к операционной прибыли» (рост на 4,6%), показали отрицательную динамику. Для дальнейшего успешного развития ОАО «МДМ Банк» должен четко придерживаться выбранной стратегии и целей развития. |