10. Типы балансовых изменений и примеры

Скачать 0.7 Mb. Скачать 0.7 Mb.

|

|

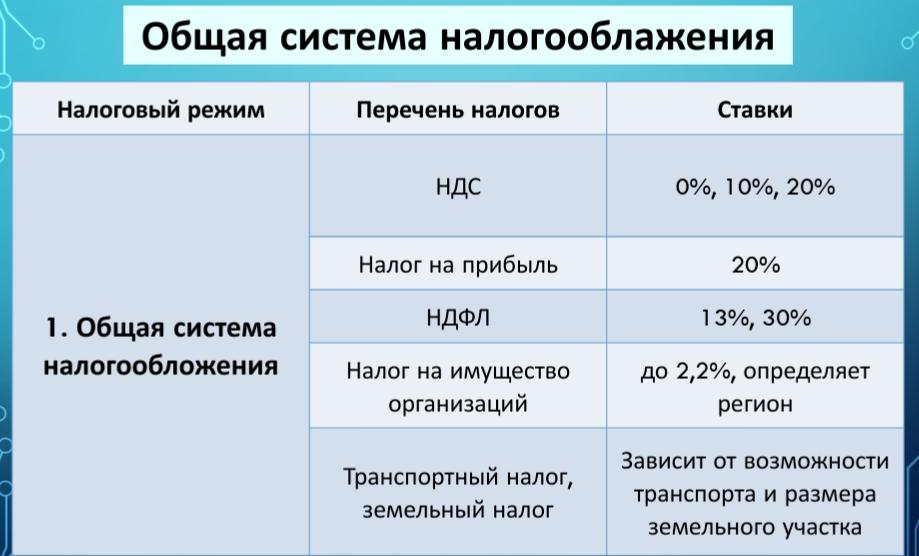

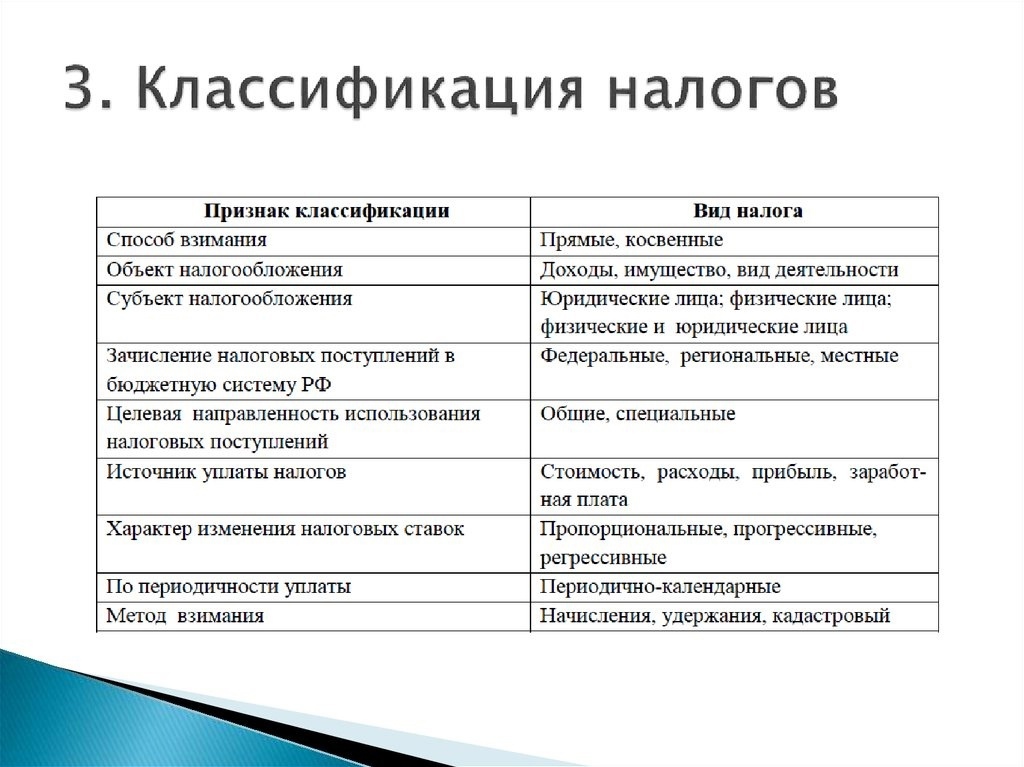

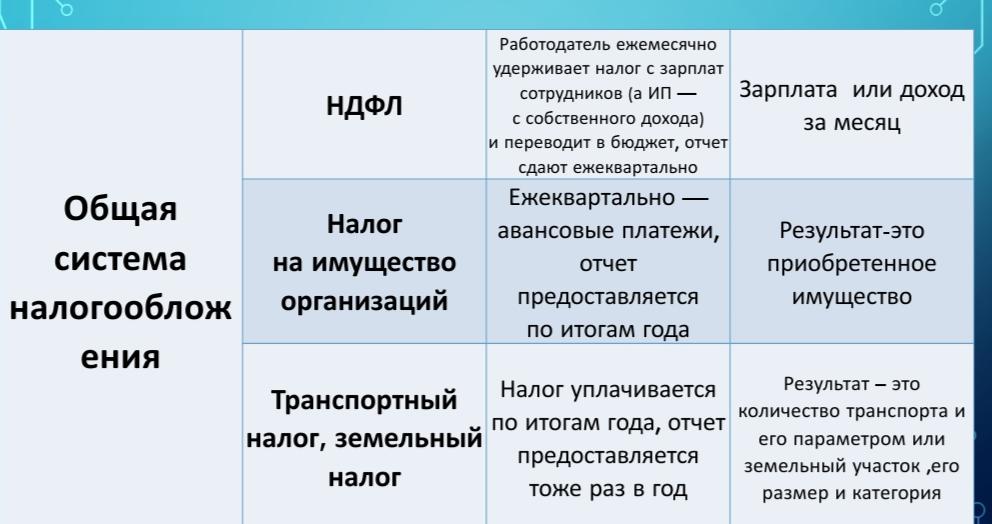

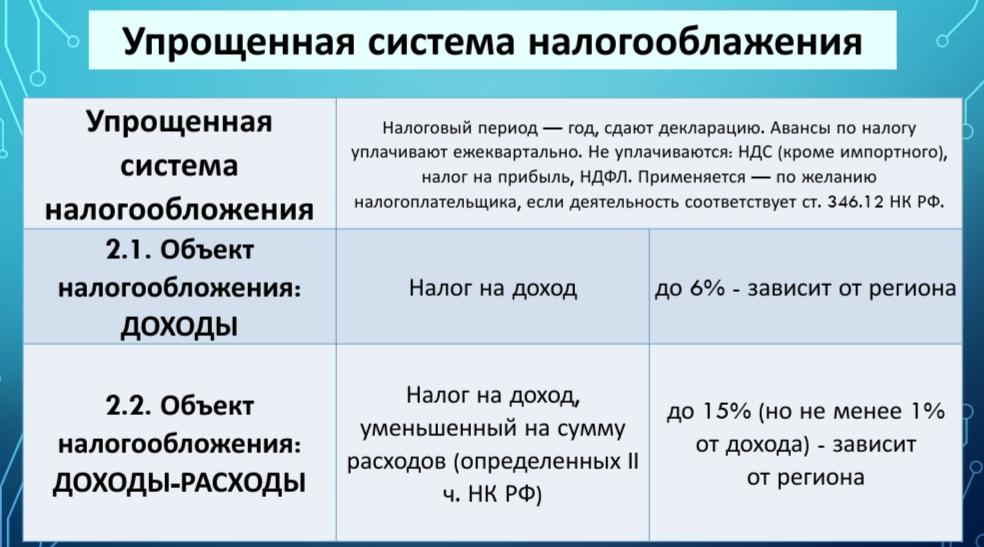

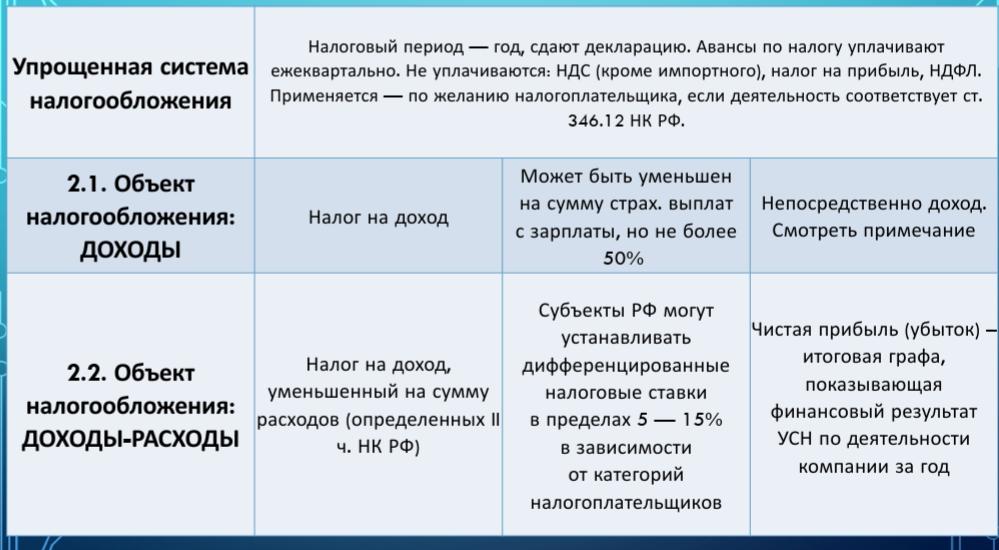

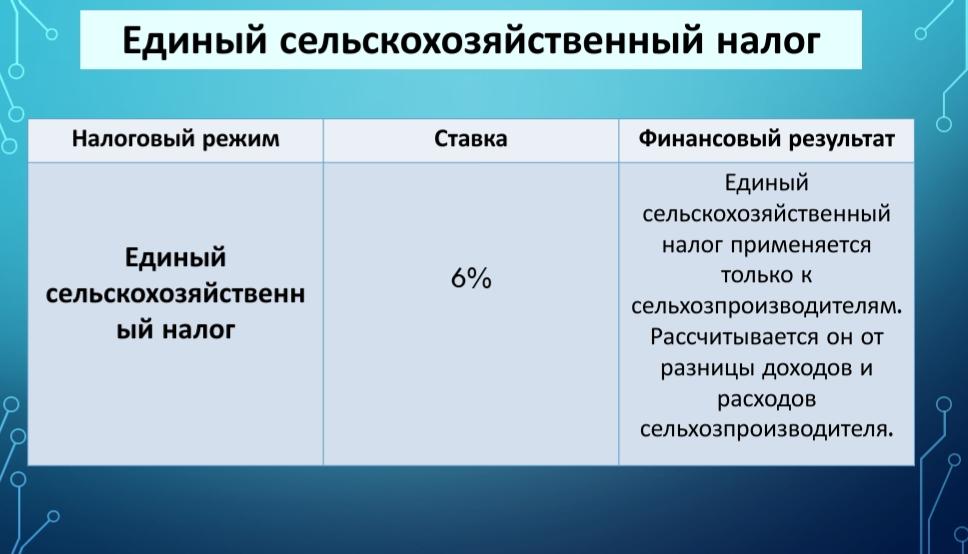

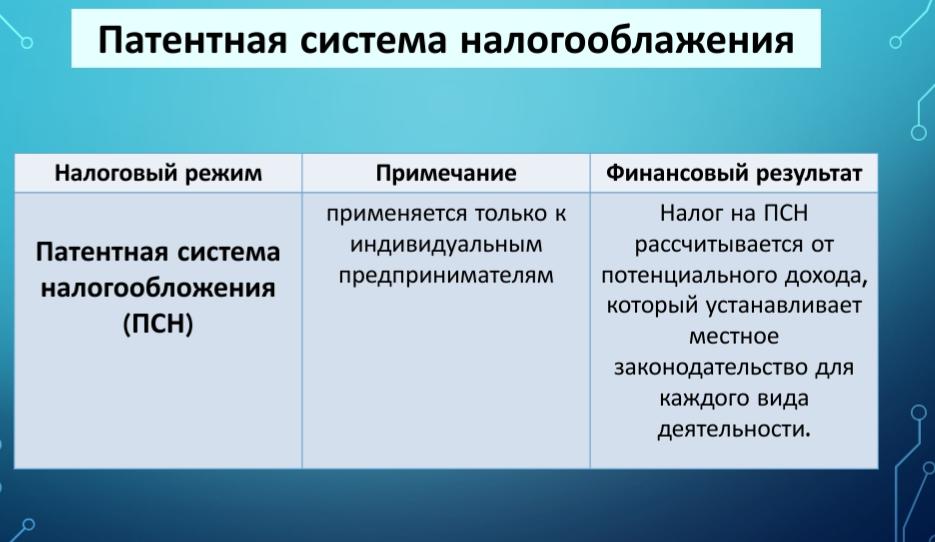

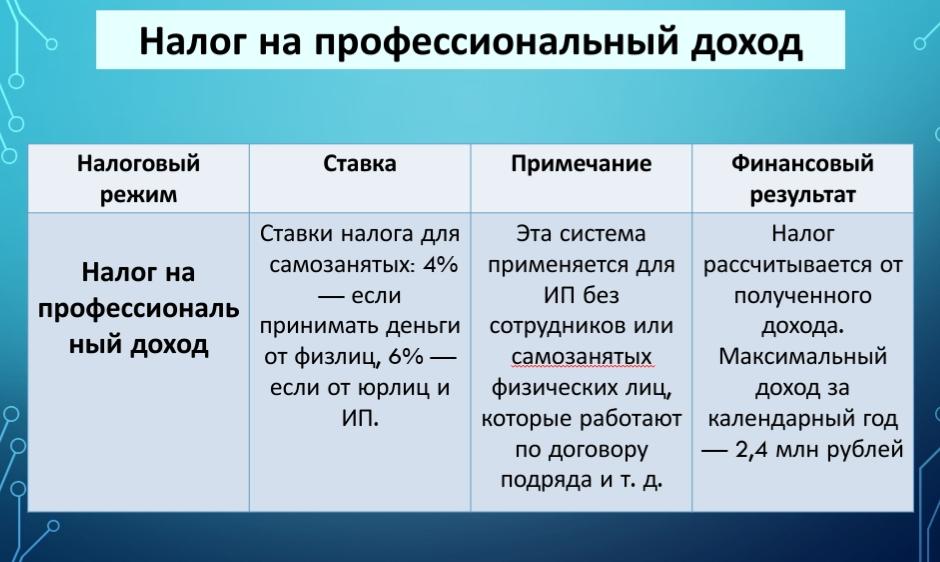

10. Типы балансовых изменений и примеры. 1) Хозяйственные операции первого типа(активные изменения баланса)характеризуются тем, что при их выполнении происходит перегруппировка хозяйственных средств предприятия, отражаемых в активе, а пассив при этом не затрагивается. Математически влияние на баланс хозяйственных операций первого типа можно выразить следующей формулой: А + Х – Х = П , где: Х – сумма оборота в рублях по хозяйственной операции. В качестве примера хозяйственных операций первого типа можно привести: ● снятие денежных средств с расчетного счета в банке в кассу (Д50 К51); ● поступление наличных денежных средств из кассы организации на расчетный счет в банке (Д51 К50); ● отпуск материалов со склада в производство (Д20 К10); ● поступление готовой продукции на склад из производства (Д43 К 20). При совершении этих хозяйственных операций в бухгалтерской проводке участвуют активные счета: одни счета увеличиваются, а другие уменьшаются, то есть происходит перегруппировка статей и изменение состава актива предприятия, итог же актива и пассива баланса не меняется. 2) Хозяйственные операции второго типа (пассивные изменения баланса) затрагивают только статьи пассива бухгалтерского баланса, в результате чего в пределах этой части баланса происходит перегруппировка источников средств, актив при этом не затрагивается. Влияние на бухгалтерский баланс хозяйственных операций этого типа можно описать следующей формулой: А = П + Х – Х . В качестве примера хозяйственных операций второго типа можно привести: ● удержание налога на доходы физических лиц (НДФЛ) из заработной платы персонала (Д70 К 68-НДФЛ); ● удержание налога на прибыль из прибыли организации (Д99 К68-НП); ● формирование резервного капитала из чистой прибыли (Д84 К82); При совершении этих операций участвуют пассивные счета: одни счета увеличиваются, а другие уменьшаются, т.е. происходит перегруппировка источников образования хозяйственных ресурсов предприятия, а итог Пассива баланса и самого баланса не меняется. 3) Хозяйственные операции третьего типа (активно – пассивные изменения баланса с увеличением итогов) приводят к увеличению средств в Активебухгалтерского баланса с одновременным увеличением на такую же величину их источников в Пассиве. При выполнении этих операций валюта баланса возрастает по Активу и по Пассиву на одну и ту же величину. Влияние на бухгалтерский баланс хозяйственных операций третьего типа можно выразить следующей формулой: А + Х = П + Х Примерами хозяйственныхопераций третьего типа могут быть: ● получение кредитов от банков на валютные или расчетные счета (Д52,51 К66,67); начисление заработной платы работникам предприятия (Д20,25,26 К70); ● начисление взносов в государственные социальные внебюджетные фонды (Д20,25,26 К69). При совершении этих хозяйственных операций в бухгалтерской проводке участвуют активные и пассивные счета, причем и те и другие увеличиваются. В ходе этих хозяйственных операций происходит видоизменение состава активов предприятия и источников их образования с увеличением итога Актива и Пассива баланса. 4) Хозяйственные операции четвертого типа (активно – пассивные изменения баланса с уменьшением итогов) приводят к уменьшению средств в Активебухгалтерского баланса с одновременным уменьшением их источников в его Пассиве. При выполнении этих операций валюта баланса убывает по Активу и по Пассиву на одну и ту же величину. Влияние на бухгалтерский баланс хозяйственных операций четвертого типа можно выразить следующей формулой: А – Х = П – Х Примерами таких операций могут быть: ● возврат банковских кредитов с расчетных или валютных счетов (Д66,67 К51,52); ● выплата заработной платы работникам организации (Д70 К50); ● оплата счета поставщика за предоставленные ценности и услуги (Д60 К51). При совершении этих хозяйственных операций в бухгалтерской проводке участвуют активные и пассивные счета, причем и те и другие уменьшаются. В ходе хозяйственных операций этого типа происходит видоизменение состава активов предприятия и источников их образования с уменьшением итога Актива и Пассива баланса на одну и ту же величину. 11. План счетов бухгалтерского учета, его сущность, содержание, принципы построения. План счетов- это систематизированный перечень счетов, обеспечивающий единообразие текущего учёта хоз. деят-ти, отражение её фактов. Рабочий план счето БУ, содержащий счета, необходимые для ведения БК, утверждается предприятием на основе плана счетов БУ, утвержденного МИНФИНом РФ. План счетов БУ состоит из 8 разделов, содержащих счета, последовательно отражающих циклы хоз деятельности предприятия. Этот утвержденный план счетов является обязательным для применения субъектами коммерч деятельности, независимо от ведомственной подчиненности, вида собственности, организационно-правовых норм хозяйствования. К установленному плану счетов имеется инструкция, разъясняющая порядок ведения каждого счета, в ней типовые корреспонденции счетов. Единый план счетов практически имеет 2 самостоятельных раздела, выделенных для упрощенного учета и для финансового учета. Для управленческого учета отведен в плане раздел 3 «Затраты на производство».Все последующие разделы отведены для финансового учета. Синтетические счета, имеющие двузначную кодировку являются счетами первого порядка. К синтетическим счетам в плане предусмотрены субсчета, кот являются счетами 2го порядка. Счета первого и второго порядка применяются субъектами коммерческих организаций в целях учета, контроля и анализа составления отчетности. На основе установленного плана счетов организации составляют собственный рабочий план счетов. Хоз субъекты выбирают те счета, которые необходимы для их конкретной деятельности. Предоставлено право синтетического счета дополнять нужными субсчетами, которыми дополняют нужные аналитические счета, которые относятся к счетам третьего порядка. Разработанный рабочий план счетов к конкретным хоз субъектам учитывает специфику деятельности и является обязательным для использования внутри предприятия. Рабочий план счетов должен быть утвержден приказом руководителя. Типовой план счетов разделен на 8 разделов. По содержанию включает в себя: балансовые и забалансовые счета. Все счета в плане расположены в определенной экономической последовательности. Сначала размещены разделы со счетами имущества и процессов, затем разделы со счетами источников. Забалансовые счета предназначены для учета наличия и движения имущества, кот не принадлежит данному предприятию и находятся временно в его пользование или на ответственном хранении. В отличие от балансовых счетов, забалансоввые в плане имеют трехзначные цифры. На забалансовых счетах ведут односторонние записи либо по Дебету(приход),либо по Кредиту(выбитие объектов). Забалансовые счета не корреспондируют с другими, поскольку учитываемые на них имущество и обязательства не учитывают в создании собственных организаций. 12. Обобщение данных бух учета. Взаимосвязь между счетами и бух балансом. Обобщение данных текущего учетаДля управления хозяйственной деятельностью и проверки правильности ведения учета необходимы обобщенные данные. По отдельным видам средств, их источникам и процессам такие данные получаются в конце каждого месяца на счетах. Однако на каждом счете содержаться показатели по одному объекту учета. Сведения, характеризующие все средства или их отдельные группы, собранные вмести, сосредотачиваются в оборотных ведомостях, где показываются остатки и итоги оборотов за месяц. Таким образом, оборотные ведомости служат для обобщения данных текущего учета. Они представляют собой таблицы, составляемые по данным синтетического, а также аналитического учета. Выделяют следующиеоборотные ведомости: Оборотная ведомость по синтетическим счетам; Шахматная оборотная ведомость; Оборотная ведомость по аналитическим счетам к определенному синтетическому счету в натуральном и денежном выражении; Оборотная ведомость по аналитическим счетам к определенному синтетическому счету в денежном выражении. Оборотная ведомость— это способ обобщения учетной информации, отражаемой на счетах бухгалтерского учета. Оборотная ведомость составляется в конце отчетного периода (месяца) на основании данных счетов об остатках (сальдо) на начало и конец месяца и оборотах по дебету и кредиту счетов за месяц. В оборотную ведомость записываются все используемые в организации счета, при этом на каждый счет отводится одна строка. В этой ведомости имеются три пары колонок, в которых по каждому счету показываются начальные сальдо, обороты по дебету и кредиту счета и конечное сальдо. При правильной организации бухгалтерского учета обязательно должно быть попарное равенство итогов в колонках, т.е. итог дебетовых начальных сальдо должен равняться итогу кредитовых начальных сальдо; итог дебетовых оборотов по счету — итогу кредитовых оборотов; итог дебетовых конечных сальдо — итогу кредитовых конечных сальдо. Такое равенство имеет следующее обоснование: равенство итогов сальдо по дебету и кредиту счетов на начало и конец месяца подтверждается строением бухгалтерского баланса, так как итог дебетовых сальдо по счетам показывает сумму имущества организации, а итог кредитовых сальдо — сумму источников образования этого имущества. Равенство итогов дебетовых и кредитовых оборотов по всем счетам вытекает из сущности метода двойной записи, при которой каждая хозяйственная операция отражается дважды по дебету одного счета и кредиту другого в одинаковых суммах. Кроме того, равные между собой итоги дебетовых и кредитовых оборотов по счетам в оборотной ведомости должны быть также равны итогу в журнале регистрации хозяйственных операций. Это равенство объясняется тем, что сумма каждой хозяйственной операции находит отражение, как в журнале регистрации хозяйственных операций, так и в счетах бухгалтерского учета по дебету и кредиту. Попарное равенство итогов оборотной ведомости по счетам имеет большое контрольноезначение, ибо отсутствие указанного равенства свидетельствует о наличии ошибок в учетных записях, которые необходимо выявить и исправить. Оборотная ведомость по счетам синтетического учета имеет существенное значение и для оценкиобщего состояния имущества и источников его образования за отчетный месяц. Информация оборотной ведомости по счетам синтетического учета об остатках используется при составлении бухгалтерского баланса организации. Известна также так называемая шахматная оборотная ведомостьпо счетам синтетического учета, которая составляется по шахматной форме. В отличие от приведенной выше оборотной ведомости она включает корреспонденцию счетов и является более сложной и громоздкой по строению. Взаимосвязь бухгалтерских счетов с балансомОбобщенное отражение объектов бухгалтерского учета в конкретизированной форме выступает в бухгалтерском балансе. Однако текущее отражение объектов требует специальных экономических группировок – счетов бухгалтерского учета. Между счетами и балансом имеется тесная взаимосвязь: в балансе производится обобщение данных (остатков) по счетам бухгалтерского учета. Остатки активных счетов показываются в активе баланса, а пассивных – в пассиве баланса. Аналогично отражаются изменения на счетах и балансе: увеличение средств показывается по дебету активного счета и в активе баланса, увеличение источников образования хозяйственных средств – по кредиту пассивного счета и в пассиве баланса. Это свидетельствует о единстве принципов построения счетов и баланса, и их взаимосвязи. Таким образом, между счетами и балансом существует взаимосвязь, которая проявляется в следующем: Баланс имеет 2 стороны – актив и пассив. Счета в зависимости от объектов отражения делятся на активные и пассивные. Наименования статей баланса совпадают, за редким исключением, с наименованиями синтетических счетов. Первоначальное сальдо в синтетических счетах записывается из баланса, а конечное является основанием для составления нового баланса. Сумма сальдо всех активных счетов равняется сумме сальдо всех пассивных счетов, т.е. актив баланса равен пассиву баланса. 13. Сущность налога и налогообложения. Классификация налогов. Основные элементы налога. Принципы построения налоговой системы. Функции налога. Налоги – обязательные платежи в бюджет или во внебюджетный фонд, осуществляемые плательщиками в законодательно установленном порядке. В зависимости от методов формирования различаются прямые и косвенные налоги. Прямые налоги – это налоги, взимаемые непосредственно с доходов налогоплательщика (подоходный налог, налог на прибыль, земельный налог т др.). Косвенные налоги – это налоги на товары и услуги, устанавливаемые в виде надбавок к цене или тарифу (налог на добавленную стоимость, акцизы, таможенные пошлины, на сделки с недвижимостью и ценными бумагами и др.). Сущность налога состоит в отчуждении государством в свою пользу принадлежащих частным лицам денежных средств. Посредством налогообложения государство в одностороннем порядке изымает в централизованные фонды определенную часть ВВП для реализации публичных задач и функций. При этом часть собственности налогоплательщиков – физических лиц и организаций – в денежной форме переходит в собственность государства. Налогообложение - это закрепленная действующим законодательством процедура установления, взимания и уплаты налогов и сборов, включающая в себя определение видов, величин и ставок налоговых платежей, порядок их уплаты различными субъектами. Цель налогообложения – покрытие совокупных расходов публичной власти Элементы налогообложения - это предусмотренные налоговым законодательством основные принципы, категории, правила и термины предназначенные для установления, введения и взимания налога. Элементы налогообложения - это объект налогообложения, налоговая база, налоговый период, налоговая ставка, порядок исчисления налога, сроки уплаты налога и налоговые льготы. Объект налогообложения - это реализация товаров (работ, услуг), имущество, прибыль, доход, расход или иное обстоятельство, имеющее стоимостную, количественную или физическую характеристику, с наличием которого законодательство о налогах и сборах связывает возникновение у налогоплательщика обязанности по уплате налога. База - налоговая база представляет собой стоимостную, физическую или иную характеристику объекта налогообложения. Налоговая база и порядок ее определения устанавливаются Налоговым кодексом. Период налоговый период - это календарный год или иной период времени применительно к отдельным налогам, по окончании которого определяется налоговая база и исчисляется сумма налога, подлежащая уплате. Ставка - налоговая ставка - это величина налоговых начислений на единицу измерения налоговой базы. К основным принципам налогообложения относятся: 1.Принцип законности налогообложения; 2.Принцип всеобщности и равенства налогообложения; 3.Принцип справедливости налогообложения; 4.Принцип публичности налогообложения; 5.Принцип установления налогов и сборов в должной правовой процедуре; 6.Принцип экономической обоснованности налогообложения; 7.Принцип презумпции толкования в пользу налогоплательщика (плательщика сборов) всех неустранимых сомнений, противоречий и неясностей актов законодательства о налогах и сборах; 8.Принцип определенности налоговой обязанности; 9.Принцип единства экономического пространства Российской Федерации и единства налоговой политики; 10.Принцип единства системы налогов и сборов. Функции налога – это проявление его сущности в действии, способ выражения его свойств. Функция показывает, каким образом реализуется общественное назначение данной экономической категории как инструмента стоимостного распределения доходов. Налоги и их функции отражают реальные базисные отношения, т. е. объективные закономерности движения налоговых отношений. 1) Во всех государствах, при всех общественных формациях налоги в первую очередь выполняли фискальную функцию, т.е. обеспечивали финансирование общественных расходов, в первую очередь расходов государства. 2) Социальная функция выражается в поддержании социального равновесия путем изменения соотношения между доходами отдельных социальных групп с целью сглаживания неравенства между ними. 3) Регулирующая функция налогов заключается в установлении и изменении системы налогообложения; определении налоговых ставок, их дифференциации, предоставление налоговых льгот - освобождение от налогов части прибылей и капитала с условием их целевого использования в соответствии с задачами государственной экономической политики. Эта функция заключается в том, что через систему дифференцированных налоговых ставок и льгот можно влиять на процесс общественного воспроизводства: стимулировать развитие отдельных отраслей, расширять и сокращать платёжеспособный спрос населения и т.д. 4) Контрольная функция состоит в том, что появляется возможность количественного отражения налоговых поступлений и их сопоставления с потребностями государства в финансовых ресурсах. Благодаря контрольной функции оценивается эффективность налогового механизма, обеспечивается контроль за движением финансовых ресурсов, появляется необходимость внесения изменений в налоговую систему и бюджетную политику. Осуществление контрольной подфункции, ее полнота и глубина в известной мере зависят от налоговой дисциплины. Суть ее в том, чтобы налогоплательщики (юридические и физические лица) своевременно и в полном объеме уплачивали установленные законодательством налоги. 1   4. Налоговые режимы, применяемы в РФ: краткая характеристика. Формирование финансового результата при каждом из налоговых режимов.        15. Особенности общей системы налогообложения. При ОСН предприниматели уплачивают и сдают отчетность по: НДФЛ (п. 1 ст. 207 НК РФ); НДС (ст. 143 НК РФ); налог на имущество физлиц уплачивают на основании полученного уведомления (ст. 400 НК РФ, п. 2 ст. 409 НК РФ). А организации перечисляют и отчитываются по: налогу на прибыль организаций (п. 1 ст. 246 НК РФ); налогу на имущество организаций (ст. 373 НК РФ); НДС (ст. 143 НК РФ). Кроме того, и предприниматели, и организации являются налоговыми агентами по НДФЛ в отношении доходов, выплачиваемых своим сотрудникам (п. 1 ст. 226 НК РФ).X При применении ОСН также сдается отчетность и уплачиваются: акцизы; земельный налог (отчетность представляют организации); сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов; водный налог; налог на добычу полезных ископаемых; налог на дополнительный доход от добычи углеводородного сырья (организации); транспортный налог (отчетность представляют организации); налог на игорный бизнес (организации). 16. Упрощенная система налогообложения в туризме. Подавляющее большинство фирм туристического бизнеса на сегодня выступают в качестве субъектов малого предпринимательства с небольшими оборотами деятельности, и в качестве наиболее выгодного варианта выбирают для себя «упрощенку». Упрощённая система налогообложения (далее УСН) – это налоговый режим, который заменяет одним единым налогом уплату нескольких основных налогов, пополняющих бюджет при работе с традиционной системой налогообложения. Условиями применения УСН являются: - меньше 100 сотрудников в компании; - доход, который ниже 60 млн. руб.; - остаточная стоимость должна быть ниже 100 млн. руб. Помимо этого, существуют другие дополнительные условия для организаций, которые заключаются в следующем: - доля участия в них других организаций не может превышать 25%; - организация не должна иметь филиалы и представительства; - организация имеет право перейти на УСН, если по итогам девяти месяцев того года, в котором организация подаёт уведомление о переходе, её доходы не превысили 112,5 млн. руб. (ст. 346. 12 НК РФ). Единый налог можно уплачивать одним из двух способов: с доходов по ставке 6% либо с доходов, уменьшенных на расходы, но по ставке 15%. Несмотря на то, что УСН 6% («доходы») является наиболее простым, где в качестве базы берется общая сумма поступлений от покупателя за квартал и умножается на 6%, скорее всего, налог в этом случае, даже с учетом прямого уменьшения его на платежи в фонды получится больше, чем при УСН 15%. Применяя УСН 15% («доходы минус расходы»), сумму дохода, полученного от продажи, можно снизить на стоимость приобретенной услуги по формированию турпродукта, а также на величину расходов, связанных с ее реализацией (содержание помещения, зарплата сотрудников и начисления на нее, расходы на рекламу, услуги связи). Для турагентства, доход которого в виде агентского вознаграждения, вопрос выбора базы будет зависеть от величины расходов на продажу. В случаи превышения 60% дохода, возможно, более выгодным окажется применение УСН 15%. При дальнейшем сравнении сыграет роль величина платежей в фонды, которые по-разному будут уменьшать сумму начисляемого налога при УСН 6% (напрямую) и при УСН 15% (включаясь в расходы). 17. Патентная система. Патентная система налогообложения — разновидность специального налогового режима, применяется исключительно индивидуальными предпринимателями Патентная система налогообложения экономически выгодна для индивидуальных предпринимателей по ряду причин, а именно: нет необходимости заполнять налоговую декларацию и подавать ее в налоговые органы; простая форма учета (можно не нанимать бухгалтера, достаточно просто вести книгу учета доходов); для отдельных видов деятельности нет необходимости использовать контрольно-кассовую технику; освобождение от уплаты трех налогов: НДС, НДФЛ по виду деятельности, на который выдан патент, и налога на имущество, используемого в оказании услуг / выполнении работ по приобретенному патенту (за исключением объектов, включенных в соответствии со статьей 378.2 НК РФ в перечень объектов недвижимого имущества, в отношении которых налоговая база определяется как их кадастровая стоимость); освобождение от уплаты торгового сбора (на тот объект торговли, в отношении которого используется патент). Плательщики налога Индивидуальные предприниматели, перешедшие на патентную систему налогообложения. Объект налогообложенияОбъектом налогообложения признается потенциально возможный к получению годовой доход индивидуального предпринимателя по соответствующему виду предпринимательской деятельности, установленный законом субъекта Российской Федерации. Налоговый период — календарный год. Если патент выдан на срок менее календарного года, налоговым периодом признается срок, на который выдан патент. Налоговые ставкиНалоговая ставка — 6% (устанавливается главой 26.5 «Патентная система налогообложения» части второй НК РФ). 18. НДФЛ. Налог на доходы физических лиц (НДФЛ) — основной вид прямых налогов. Исчисляется в процентах от совокупного дохода физических лиц за вычетом документально подтверждённых расходов, в соответствии с действующим законодательством. Плательщики и объект налогообложения :Плательщиками налога на доходы физических лиц являются физические лица, для целей налогообложения подразделяемые на две группы: лица, являющиеся налоговыми резидентами Российской Федерации (фактически находящиеся на территории России не менее 183 календарных дней в течение 12 следующих подряд месяцев); лица, не являющиеся налоговыми резидентами Российской Федерации, в случае получения дохода на территории России. По общему правилу ставка НДФЛ составляет 13%. Такой процент нужно уплатить с зарплаты, доходов от продажи квартиры или вознаграждения по договору подряда. Иногда налог больше: например, за выигрыш в конкурсе НДФЛ может составить 35%. Доходы, облагаемые НДФЛ от продажи имущества, находившегося в собственности менее 3 лет; от сдачи имущества в аренду; доходы от источников за пределами Российской Федерации; доходы в виде разного рода выигрышей; иные доходы Доходы, не облагаемые НДФЛ доходы от продажи имущества, находившегося в собственности более трех лет; доходы, полученные в порядке наследования; доходы, полученные по договору дарения от члена семьи и (или) близкого родственника в соответствии с Семейным кодексом Российской Федерации (от супруга, родителей и детей, в том числе усыновителей и усыновленных, дедушки, бабушки и внуков, полнородных и неполнородных (имеющих общих отца или мать) братьев и сестер); иные доходы. Налоговые вычеты Вы имеете право воспользоваться налоговым вычетом, тем самым уменьшив сумму налогооблагаемого дохода. Вместе с тем, налоговым кодексом предусмотрены налоговые вычеты, позволяющие вернуть часть налога, ранее уплаченного в бюджет, в связи с осуществлением гражданином определенных видов расходов (например: имущественный вычет в связи с приобретением недвижимого имущества, социальные налоговые вычеты).Подробнее... Порядок получения налогового вычета Основанием для получения имущественного налогового вычета у налогового органа является декларация по НДФЛ. В большинстве случаев помимо декларации в налоговый орган необходимо представить подтверждающие право на вычет документы. При этом, некоторые налоговые вычеты можно получить как у работодателя, так и через налоговую инспекцию. |