Вопросы. Вопросы 20-32. 20. Принципы кредита. Принцип срочности и целевого использования денежных средств

Скачать 0.96 Mb. Скачать 0.96 Mb.

|

|

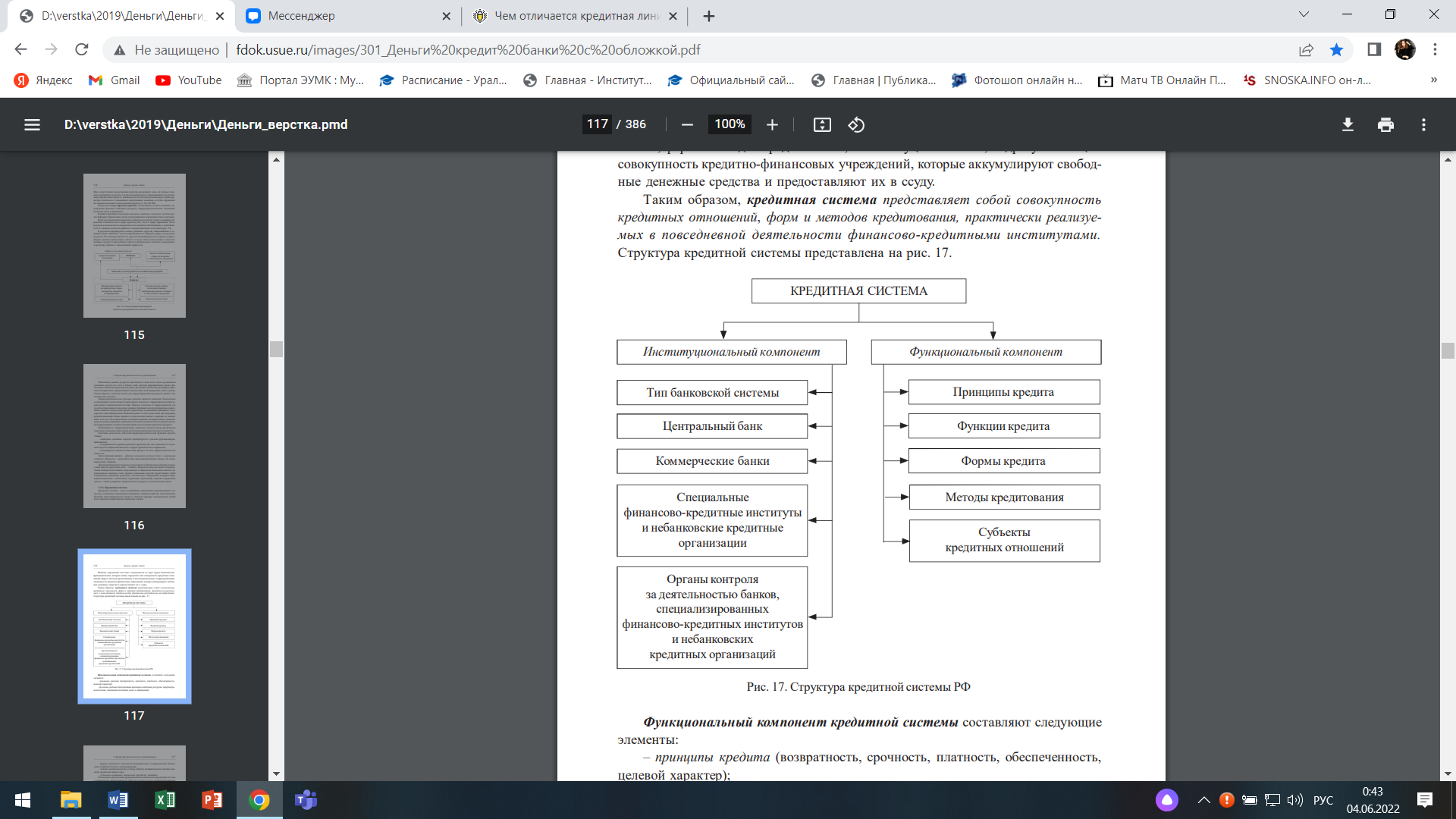

20. Принципы кредита. Принцип срочности и целевого использования денежных средств. Принципы кредита: срочность, платность, обеспеченность, целевое использование денежных средств. В каждой сделке принципы могут быть специфичны. Принцип срочности предполагает, что денежные средства должны быть возвращены в срок, указанный в кредитном договоре. За несвоевременный возврат денежных средств с клиента взимаются дополнительные суммы, устанавливаются штрафные санкции. Золотое банковское правило обязательно для участников банковской системы, потому что оно обеспечивает устойчивость, безопасность, эффективность функционирования института. Важность своевременного возврата денежных средств связана с тем, что банк у кого-то эти денежные средства взял. Соответственно банк кому-то эти денежные средства должен вернуть. В противном случае у банка возникнут проблемы с ликвидностью и платежеспособностью. Это отражено в золотом банковском правиле. Золотое банковское правило: «кредитные вложения по срокам должны соответствовать срокам привлечения денежных средств». В основе краткосрочных кредитов лежат краткосрочные ресурсы (овердрафты, кредиты по картам). Принцип целевого использования денежных средств. Денежные средства должны использоваться в соответствии с целью, указанной в кредитном договоре, т.к. это сокращает риски потери денежных средств. При осуществлении кредитования кредитор анализирует цели, на которые заемщик испрашивает средства, а также денежный поток, возникающий после реализации кредитуемого проекта. Законодательство России регламентирует право кредитора отказаться от дальнейшего кредитования заемщика в случае нарушения им принципа целевого использования кредита. Данный принцип является ключевым моментом, если от этого зависят доходы клиента либо его залог. 21. Принципы кредита. Принцип платности. Принципы кредита: срочность, платность, обеспеченность, целевое использование денежных средств. В каждой сделке принципы могут быть специфичны. Принцип платности означает право кредитора на получение с заемщика процентов на сумму займа в размерах и в порядке, определенных договором. Договором же устанавливаются и иные характеристики платы заемщика кредитору за право пользования его средствами. При отсутствии в договоре условия о размере процентов последний определяется существующей в месте жительства займодавца ставкой банковского процента (ставкой рефинансирования) на день уплаты заемщиком суммы долга или его соответствующей части. При отсутствии иного соглашения проценты выплачиваются ежемесячно до дня возврата суммы займа. Плавающие процентные ставки – банки имеют право пересматривать кредитные ставки (привязываются к ключевой ставке или к ставкам межбанковского рынка, ключ. ставка + определенное количество процентов). Они устанавливаются в первую очередь по договорам юр.лиц, у физ.лиц – фиксированные. Процентная ставка формируется из того сколько готовы платить юр.лица, так и формируется ресурсная база. Платность кредита означает выплату со стороны заемщика определенного вознаграждения кредитору за право использования заимствованных у него средств. Денежная форма этого вознаграждения получила название ссудного процента. А конкретная величина ссудного процента получила название ставки процента. Можно добавить вопрос 22 22. Сущность и факторы, влияющие на величину ссудного процента. Ссудный процент – экономическая категория, отражающая отношения, складывающиеся между кредитором и заемщиком в процессе движения ссудного капитала (ссуженной стоимости); своеобразная цена кредита. Ссудный процент формируется под влиянием массы факторов. Стоимость ресурсов зависит от спроса и предложения на рынке денежных средств. Спрос , ставки , и наоборот. Предложение , ставки , и наоборот. Факторы: внешние и внутренние. Внешние все в равной степени влияют на банки, функционирующие в экономике. Внутренние – зависят от политики того или иного банка. Внешние Главный фактор – ключевая ставка ЦБ или в целом политика ЦБ. Денежно-кредитная рестрикция – политика, направленная на сжатие денежной массы; экспансия – на расширение. Сжатие денежной массы осуществляется с целью с целью уровня инфляции. Для того, чтобы инфляция , спрос и предложение денег в экономике необходимо , значит процентные ставки необходимо . При экспансии, наоборот, ставки . Минимальная ставка по депозитам должна быть на уровне инфляции. Ключевая ставка влияет не только на процентные ставки, но и на формирование валютного курса (форвардных валютных курсов). Чтобы минимизировать спекуляции на валютном рынке. Были случаи, когда проценты ставки не изменялись даже в плохих условиях. Инфляция: умеренная и истинная (галопирующая, гиперинфляция). Не всякая инфляция приводит к отрицательным последствиям в экономике. Бывает и положительная, т.к. инфляция – это нормальное явление. Умеренная 3-5%. В ряде случаев существует прямая зависимость между инфляцией и процентными ставками, в ряде случаев – нет. Решающее влияние на процентные ставки оказывает умеренная инфляция. Не только кредитные ставки, но и депозитные. Дефицит бюджета – доходы государства превышают расходы. Тогда государство выходит на рынок с дополнительным спросом на денежные средства и ценные бумаги. Если величина дефицита значительная, то влияние на процентные ставки будет, если незначительная, то может и не быть. Первый механизм. Если государство выходит на рынок со своими долговыми обязательствами, средства привлекает, то это значит, что свободных денежных средств на финансовом рынке остается меньше. Меньше денег, процентные ставки в борьбе за эти деньги. Спрос и предложение являются определяющим вариантом влияния на процентные ставки. Предложение , спрос , ставки . Второй механизм. Если государство нуждается в больших объемах денежных средств для покрытия дефицита бюджета, государство будет ставки доходности по гос ценным бумагам, не всегда это процентные ставки. доходность по гос бумагам, доходность по привлекаемым срокам через иные инструменты. Потому что банк не может по надежности сравниваться с министерством финансов. Министерство финансов привлекает денежные средства на финансовом рынке под одни из минимальных процентных ставок. У Министерства финансов нет денег для того, чтобы обслуживать спекулятивные доходы. В нормальной экономике доходы по гос бумагам одни из минимальных, а надежность одна из максимальных. Процент – плата за риск. Даже если профицит бюджета, то гос. бумаги все равно выпускаются. Поэтому выпуск ценных бумаг – не только покрытие дефицита, но и инвестирование. Другие факторы, влияющие на процентные ставки: уровень конкуренции в банковском деле, валютный курс. Валютный курс ослабевает, процентные ставки , и наоборот. Внутренние Срок кредита и надежность заемщика, эти факторы связаны с уровнем риска. Чем риск, тем ставка. Надежность клиента – определяющий момент. Чем срок кредита, тем ставка . Не только на кредитах, но и на депозитах. Ставка – гарантия, т.к. с человеком может что-то случиться, риски . В ипотеке ставки минимальные. Это исключение, потому что ипотечные кредиты можно сравнивать только между собой, по срокам. Ресурсная база другая, т.к. вклады населения не являются основным ресурсом. Ресурс – деньги государства. До участия государства привлекать деньги у других государств, т.к. какая у них инфляция, такая и процентная ставка. 23. Международный кредит. Международный кредит представляет собой такую форму кредита, когда одной из сторон по сделке выступает нерезидент. Резидент – юридическое или физическое лицо, постоянно зарегистрированное или постоянно проживающее в данной стране. Таким образом, международный кредит может быть квалифицирован как сделка между резидентом и нерезидентом. Кредитная сделка может носить как денежный, так и товарный характер, участниками могут быть как государство, так и банки или иные участники хозяйственных отношений. В зависимости от состава и целей заключаемых кредитных сделок они могут быть классифицированы на три основные группы: – международные политические или межправительственные кредиты; – межгосударственные кредиты на коммерческой основе; – международные фирменные кредиты. 1. Участниками политических или межправительственных займов являются официальные институты, отражающие финансовые аспекты деятельности государств, или международные межправительственные организации. Заемщиком по данному кредиту выступает правительство какой-либо страны в лице Министерства финансов или, в ряде случаев, Центральный банк. К числу кредиторов относятся Министерство финансов или Центральный банк другой страны, международный финансово-кредитный институт. Отличительной чертой кредитов, выдаваемых в рамках данной группы, является скрытый характер получения прибыли кредитором. Зачастую условия таких кредитов предусматривают принятие политических решений в пользу страны-кредитора или третьих стран. Политические кредиты предоставляются в основном с условием расходования их в стране-кредиторе, т. е. направлены на расширение рынка сбыта собственных товаров. 2. Важная роль в международном кредитовании отводится межгосударственному кредитованию правительств на коммерческой основе. Данные операции отражают кредитные сделки, при которых заемщиком выступает правительство какой-либо страны, а кредитором – негосударственная компания или организация из другой страны. Целью кредитования является расширение сбыта собственной продукции компанией-кредитором, расширение территории экономического влияния или прямое получение прибыли посредством назначенных процентов. К числу кредиторов в данном случае можно отнести банки, крупные промышленные корпорации, иные производственные и финансовые объединения. 3. Наиболее широкое представительство – в группе международного фирменного кредита. В этой группе ссудных сделок принимают участие банки, товаропроизводители всех отраслей экономики, вне зависимости от размера собственного капитала, объединения товаропроизводителей, а также государство. Роль государства в этом случае заключается во всемерном поощрении и расширении экспортных операций. Одним из самых развитых сегментов международных фирменных кредитов являются межбанковские ссуды. Эта мобильная кредитная группа отражает текущую ситуацию, складывающуюся в стране-экспортере и стране-импортере денежного капитала, и позволяет оценить перспективы их дальнейшего развития. Современный мир сложно представить без системы международного кредитования. Ее значимость определяется следующими факторами: – ускоряются взаимные расчеты на мировых товарных и финансовых рынках; – концентрируется и централизуется капитал – как в территориальном аспекте, так и в отраслевом; – выравниваются финансовые показатели деятельности в разных сферах приложения капитала. Однако международный кредит может оказаться и тормозом в развитии национальной экономики. Это происходит тогда, когда правительство принимает на себя чрезмерную сумму обязательств. 24. Государственный кредит. Когда одной из сторон является государство (кредитор или заемщик). Государство как заемщик – государство привлекает денежные средства юр., физ. Лиц, выступает в качестве заемщика. Отношения называются гос займами. Денежные средства могут привлекаться на внутреннем рынке, могут – на внешнем. Цели могут быть разные. Классика – покрытие дефицита бюджета. Государство выходит на рынок со своими долговыми обязательствами, денежные средства привлекаются, проблема дефицита бюджета решается. Гос долговые обязательства характеризуются максимальной надежностью. Если ценные бумаги выпускаются гос институтами, капитал которых 100% государственный, то это корпоративные ценные бумаги. Гос ценные бумаги на уровне федеральном, субфедеральном, муниципальном. Если надежность максимальная, то доходность минимальная. Реального обеспечения по гос бумагам нет, т.е. все имущество является обеспечением. Альтернативное – ипотечные ценные бумаги. Даже если нет дефицита, есть профицит, государство все равно выпускает ценные бумаги. Когда государство – кредитор, называется централизованное государство. Кредитует государство отдельные отрасли экономики: дотационные отдельные предприятия другое государство. 25. Коммерческий кредит. Коммерческий кредит – товарная форма кредита, т.е. представляются не денежные средства, а товарные ценности. Отгрузка продукции с отсрочкой платежа. В этом кредите и кредитором, и заемщиком выступают юр. лица (предприятия). Небанковская форма кредита. Если экономика стабильная, то дебиторская задолженность , и наоборот. Главный момент – должен быть интерес, т.е. ликвидность дебиторской задолженности. Иногда она оформляется векселем. У векселя есть свойство – обращаемость, он является официально инструментом расчетов. Учетная операция – покупка банком векселя по цене ниже номинала. Определяется дисконт по векселю в зависимости от процентной ставки. Доходность вексельных операций больше тогда, когда больше риск. Риск больше в векселях, потому что речь идет о необеспеченном варианте предоставления денежных средств. В стандартном кредитовании есть обеспечение. Риски минимизируют ее в цене покупки векселя. Факторинг — это комплекс финансовых услуг для производителей и поставщиков, ведущих торговую деятельность на условиях отсрочки платежа. В операции факторинга обычно участвуют три лица: фактор — покупатель требования, поставщик товара и покупатель товара. Банки покупают срочную дебиторскую задолженность – минимизация рисков. Факторинг бывает с регрессом и без регресса. Если без регресса, то банк принимает риски на себя. Факторинг будет дороже. 26. Банковский кредит. Банковский кредит – кредит при котором заемщиком выступают физ или юр. лица, а кредитором – банки или небанковские кредитные организации. Расширение платежеспособного спроса, повышение темпов экономического роста – экспансия (расширение кредитных возможностей всех участников: и банков, и юр.лиц и физ.лиц). Классификация: 1) по характеру клиента Юр лица Физ лица 2) по срокам Краткосрочные Среднесрочные Долгосрочные 3) по обеспечению Обеспеченные Необеспеченные 4) по способу предоставления денежных средств Единовременно Частями (возобновляемая и не возобновляемая кредитная линия) Возобновляемая кредитная линия как кредитная карта. Банк одобрил вам 5 000 000 ₽, вы взяли 1 000 000 ₽, теперь доступный лимит сократился до 4 000 000 ₽. Когда вы вернете деньги, лимит снова станет 5 000 000 ₽. Невозобновляемая кредитная линия означает, что вы берете деньги частями, а когда возвращаете, лимит не восстанавливается. Допустим, банк одобрил 1 000 000 ₽, вы взяли 300 000 ₽ и вернули их. У вас останется еще 700 000 ₽, которыми можно пользоваться. Вы также можете взять всю сумму из кредитной линии — тогда лимит сразу обнулится. 5) по способу выплаты процента Фиксированные ставки (чаще физ лица) Плавающие ставки (чаще юр лица) 6) валюта Рубль Иностранная Диверсификация кредитного портфеля – рассредоточение вложений. Чем больше диверсификация, тем портфель считается менее рискованным. Меньше риска, больше шансов выжить у банка. 27. Потребительский кредит. Кредит, предоставляемый банком или небанковскими кредитными организациями физ лицам. Сегодня: кредитование на мелкие суммы, короткие сроки, без целевой регламентации (на текущие нужды). Различное кредитование – кредитование, предоставляемое населению (авто, пластиковые карты и т.д.). ЦБ делит на 3 категории: авто, ипотечные, потребительские. Предельная стоимость кредита; предельная долговая нагрузка граждан; ЦБ установил повышающие надбавки для формирования резервов. В потребительском кредитовании «+», что расширяется платежеспособный спрос населения, население больше тратит, больше производит. «-»: необеспеченный товарной массой расширенный платежеспособный спрос населения может привести к усилению инфляционных процессов. Тогда один из методов борьбы – ограничение потребительского кредитования. 28. Кредитная система: сущность и структура. Кредитная система – совокупность банков и иных институтов, осуществляющих банковские операции посредников на финансовом уровне. 3 уровня: 1) ЦБ (цель – служение Родине, обеспечение стабильности) 2) банки (цель – получение прибыли) 3) лизинговые, факторинговые компании, ламбарды и др.  29. Банковская система: сущность и модели. Совокупность банков и небанковских кредитных организаций, функционирующих в экономике. 3 уровня: 1) ЦБ 2) банки 3) небанковские кредитные организации С учетом специфики этих элементов возможны следующие классификации банковских систем: 1. По степени участия государства в банковском деле можно выделить учетно-распределительную и рыночную модели банковской системы. 1) учетно-распределительная модель банковской системы подразумевает монопольное право государства на совершение банковских операций. Такая модель присуща странам с недемократическими режимами. Характерные черты такой модели: – закрепление за государством монопольного права на проведение банковских операций и учреждение банковских институтов (полное отсутствие частных банков); – установление единой вертикали в банковской системе, включающей: централизованное управление всеми кредитными институтами (как правило, этим занимается правительство страны); административное закрепление обязательства проведения всеми кредитными организациями единой политики отношений с клиентами; определение государственной ответственности за результаты деятельности банков (в том числе и материальная ответственность); административное назначение менеджеров банков государственными органами; – узкий спектр кредитных организаций. В условиях монополии государства на банковскую деятельность отпадает необходимость в широком круге специализированных операций. Банковские услуги оказывает либо единый государственный банк, выполняющий все финансово-банковские операции, либо ограниченное количество кредитных организаций, специализирующихся по отраслевому признаку. В такой модели нет разделения между эмиссионными и коммерческими банками, свойственного для модели рыночного типа. В данном случае можно говорить о формировании централизованной монобанковской системы; 2) рыночная модель банковской системы основана на принципах частной собственности и конкуренции в банковском секторе экономики. Характерные черты этой модели: – роль государства в деятельности банковской системы ограничивается установлением основных принципов и параметров развития. Государство не обладает монополией на банковскую деятельность. В случае необходимости создания кредитной организации с государственным участием она формируется на тех же принципах, которые выдвинуты для учреждения банка любым другим участником экономических отношений (вне зависимости от того, физическое это лицо или юридическое); – управление банковским сектором децентрализовано. На уровне государства определяются общие правила осуществления банковских операций, а конкретное управление каждым кредитным институтом осуществляется менеджерами, назначенными собственниками. Такая модель управления не предполагает ответственности государства за финансовые результаты деятельности кредитных организаций и, одновременно, ответственности частных кредитных организаций по операциям, которые проводит государство; – наличие в банковской системе значительного количества частных банков при обязательстве государства поддерживать порядок в национальной экономике порождает необходимость создания центрального банка (или аналогичной организации). В задачу данного банка входит наблюдение за иными участниками кредитных отношений. Особый статус центрального банка предполагает необходимость выделения его в самостоятельный уровень банковской системы, поэтому рыночные банковские системы всегда многоуровневые. В современном мире основная масса национальных банковских систем построена на рыночных принципах. 2. По порядку взаимоотношений, складывающихся между кредитными организациями, принято выделять одноуровневые и многоуровневые банковские системы. Отдельным странам в различные периоды развития были свойственны те или иные варианты их формирования: 1) одноуровневая банковская система характерна либо для начальных этапов становления банковской деятельности, что предполагает существование в экономике небольшого количества банков одного типа; либо для тоталитарной экономики, в которой функционируют кредитные учреждения лишь государственной формы собственности; 2) многоуровневая банковская система подразумевает дифференциацию кредитных организаций по уровням. Вне зависимости от количества выделяемых уровней, на первом месте всегда находится Центральный банк (или иной орган, выполняющий его функции). Основные принципы организации банковской системы России соответствуют общепринятым нормам и правилам, отражая некоторые национальные особенности: 1. Принцип рыночной свободы, в соответствии с которым банковская деятельность должна осуществляться открыто, прозрачно с точки зрения общественного контроля. 2. Принцип подконтрольности и подзаконности банковской системы означает, что все процессы должны происходить под контролем общества. 3. Принцип эффективной деятельности предполагает, что банковская система функционирует на условиях самоокупаемости и обеспечения средней рентабельности. Однако обеспечением собственной доходности действенность данного принципа не ограничивается. Кредитно-банковские институты призваны обслуживать нужды всего народно-хозяйственного комплекса. Данная деятельность должна осуществляться с учетом интересов и обеспечением доходности иных участников экономических отношений. 4. Принцип соответствия экономическим условиям означает, что банковская система должна максимально полно отражать нужды и потребности национальной экономики в банковском продукте. 5. Принцип постоянного совершенствования и саморазвития банковской системы отражает ее изменчивость. Современная банковская система является результатом длительного исторического развития кредитно-финансовых институтов – от разрозненных учреждений до целостной управляемой структуры. 30.Функции Центрального Банка. Функции ЦБ: эмиссионный центр страны, банк правительства, банк банков, орган надзоров, проводник денежно-кредитной политики. 1) эмиссионный центр страны За Центральным банком как представителем государства законодательно закреплена монополия на выпуск банкнот в обращение. Банк России в соответствии с законодательством осуществляет выпуск в обращение и изъятие из обращения денежных знаков на территории России. Безналичная эмиссия в государстве осуществляется в процессе депозитно-ссудных операций. В целях организации налично-денежного обращения на территории РФ ЦБ РФ: – осуществляет прогнозирование и организует производство, перевозку и хранение банкнот и монет, создает их резервные фонды; – устанавливает правила хранения, перевозки и инкассации наличных денег для кредитных организаций; – устанавливает признаки платежеспособности денежных знаков и порядок замены поврежденных банкнот и монет, а также их уничтожение; – определяет порядок ведения кассовых операций. ЦБ РФ выполняет функции главного регулирующего органа платежной системы Российской Федерации. Он организует межбанковские расчеты, служит расчетным центром банковской системы страны; устанавливает правила, формы, сроки и стандарты осуществления безналичных расчетов в России; координирует, регулирует и лицензирует организацию расчетных (в том числе клиринговых) систем. 2) банк правительства Банк – организация, которая действует на основании лицензии ЦБ и имеет исключительное право осуществлять в совокупности операции: открывать и вести счета, привлекать во вклады денежные средства, предоставлять кредиты. ЦБ хранит на своих счетах временно свободные средства бюджета и внебюджетных фондов. ЦБ не может кредитовать министерство финансов, но может давать рекомендации. Участвует в размещении и обслуживании гос займов Агент правительства, участвует в управлении золотовалютными резервами страны. (В условиях стабильной экономики ЦБ продавал золотые запасы). 3) банк банков Расчеты, привлечение ресурсов, кредитование. Хранит на своих счетах свободные ресурсы банов (остатки на гор счетах, нормы обязательного резервирования), депозиты (активы!). ЦБ осуществляет бОльшую часть расчетов в экономике. ЦБ оказывает кредитную поддержку, выступает в качестве кредитора в последней инстанции. Т.е. никто уже не предоставляет кредит банку, а ЦБ представит. 4) надзор за банками и финансовыми рынками. Надзор за банками и финансовыми рынками включает в себя систему мер, с помощью которых государство через Центральный банк обеспечивает стабильное и безопасное функционирование банковской системы и финансовых рынков. Банк России наделен в законодательном порядке функцией регулирования стабильности денежно-кредитной системы, в рамках которой он осуществляет надзор и регулирование деятельности коммерческих банков, кредитных и некредитных финансовых организаций. 5) Проводник официальной денежно-кредитной и валютной политики. Денежно-кредитная политика является одним из элементов все экономической политики государства и определяется ее приоритетами. Она воздействует на валютный курс, процентные ставки и на общий объем ликвидности банковской системы с целью обеспечить стабильный экономический рост при низком уровне безработицы и инфляции. Можно добавить вопрос 32 31.Центральный Банк: необходимость создания, цели организации и факторы, определяющие его независимость. Необходимость создания Центральный банк — это главный банк любого государства. Особенности его функционирования непосредственно связаны со спецификой развития денежно-кредитных отношений отдельных государств. Появление Центральных Банков, прежде всего, связано с фактом выявления недостатков денежного обращения, основанного на бумажных деньгах. Объективная необходимость отделения центральных банков от коммерческих вызвана необходимостью создания эмиссионных банков, которым предоставлено право выпуска в обращение (эмиссии) кредитных денег или банкнот, равнозначных наличным деньгам. Крупнейшие средневековые банки (Барди, Медичи, Питти и др.) предоставляли ссуды и размещали у себя на счетах средства государств, папского двора, неся на себе суверенные долги отдельных государств. Из-за огромных суверенных и кредитных рисков многие банки разорялись, рушились банковские империи (Барди, Медичи). Возникла необходимость создания единого эмиссионного банка с суверенной привилегией выпуска банкнот при условии обеспечения государств крупными займами. Возникновение центральных банков как общественных учреждений происходило как из-за разорения коммерческих банков, так и в результате развития банковских отношений и концентрации эмиссионного дела. Россия не имела частных эмиссионных банков. Свою историю Центральный банк Российской Федерации (Банк России) ведет с середины XIX в., когда в 1860 г. был учрежден единый Государственный банк Российской империи. Его основными задачами стало регулирование денежного обращения в стране и финансовое обеспечение ее хозяйственного развития в соответствии с экономической политикой государства. Цели организации Защита, обеспечение устойчивости ЦБ Развитие, укрепление банковской системы Организация и стабильное функционирование национальной платежной системы Развитие финансового рынка Обеспечение стабильности финансового рынка Факторы, определяющие его независимость Для того, чтобы ЦБ правильно функционировал он должен быть в ОПРЕДЕЛЕННОЙ СТЕПЕНИ независим от правительства. Почему нет ПОЛНОЙ зависимости или независимости? Полная зависимость связана с инфляционным покрытием дефицита бюджета. Полная независимость связана с согласованием с Министерством финансов. Факторы, влияющие на степень независимости ЦБ:  32.Денежно-кредитная политика: понятие и направления. Денежно-кредитная политика – совокупность осуществляемых государством целенаправленных мероприятий, в комплексе регламентирующих деятельность денежно-кредитной системы (показателей денежного обращения и объемов кредита, рынка ссудных капиталов и т. п.) в целях обеспечения сбалансированного и устойчивого роста национальной экономики. Инструмент денежно-кредитной политики – средство, способ воздействия Центрального банка как органа денежно-кредитного регулирования на объекты денежно-кредитной политики. Денежно-кредитное регулирование – инструмент проведения денежнокредитной политики; процесс прямого или косвенного воздействия Центрального банка на денежно-кредитную систему (количество денег в обращении, ликвидность банковской системы) с целью достижения поставленных целей. Цели денежно-кредитного регулирования можно разделить на конечные, промежуточные и тактические. К конечным (стратегическим) целям денежнокредитного регулирования относят снижение уровня инфляции, безработицы, равновесие платежного баланса или достижение определенного уровня ВВП. К промежуточным целям традиционно относят достижение оптимального объема денежной массы в экономике, поддержание уровня золотовалютных резервов и управление величиной процентной ставки. Тактические цели денежно-кредитного регулирования связаны с ежедневной работой Центрального банка и обычно направлены на сглаживание колебаний ликвидности рынка. Объектами ДКП являются спрос и предложение на денежном рынке, субъектами – Центральный банк как проводник ДКП и коммерческие банки. ДКП представляет систему мер и методов целенаправленного воздействия на объем и структуру денежной массы, доступность кредита и валютный курс с помощью определенного набора инструментов и методов в целях регулирования экономического роста, сдерживания инфляции, обеспечения занятости и выравнивания платежного баланса. В самом общем виде можно выделить два направления денежно-кредитного регулирования с использованием рыночных инструментов: 1. Политика дорогих денег – денежно-кредитная рестрикция или сдерживающая ДКП, в рамках которой реализуется задача ограничения объема кредитных операций в банковской системе. (сокращение денег, кредитные возможности уменьшаются). Выделяют два варианта такой политики. Первый вариант – путем непосредственного воздействия на величину денежной массы и кредитного оборота. Второй – косвенное регулирование масштабов безналичного оборота денег, которое осуществляется посредством повышения процентных ставок в экономике через повышение норм обязательных резервов, учетной ставки и ставки рефинансирования, что закономерно приводит к удорожанию кредита и снижению спроса на заемные ресурсы. 2. Политика дешевых денег – денежно-кредитная экспансия или стимулирующая ДКП, в рамках которой реализуется задача расширения объемов кредитования. (расширение денежной массы, повышение темпов экономического роста). ДКП направлена на снижение процентных ставок, ее проведение сопровождается сокращением налогов, увеличением государственных расходов и другими мероприятиями, стимулирующими экономический рост. Кредитная экспансия Центрального банка увеличивает ресурсы коммерческих банков и общую массу денег в обороте, а кредитная рестрикция влечет за собой ограничение возможностей коммерческих банков по выдаче кредитов и уменьшает насыщение экономики денежными ресурсами. Определение типа ДКП осуществляется через сравнение номинального роста ВВП с номинальными процентными ставками. Если номинальные процентные ставки превышают номинальный рост ВВП, то ДКП сдерживающая, если наоборот, номинальные процентные ставки ниже номинального роста ВВП, то ДКП стимулирующая. Противоречивость ДКП: в любом направлении есть положительный результат и отрицательные последствия.

|