ПЕРСПЕКТИВЫ РАЗВИТИЯ РОССИЙСКОГО РЫНКА УГЛЕВОДОРОДОВ В 2023 ГОДУ В УСЛОВИЯХ ВВЕДЕННОГО ЭМБАРГО. Статья Ахмедов (1). Ахмедов Д. М. 1

Скачать 0.84 Mb. Скачать 0.84 Mb.

|

|

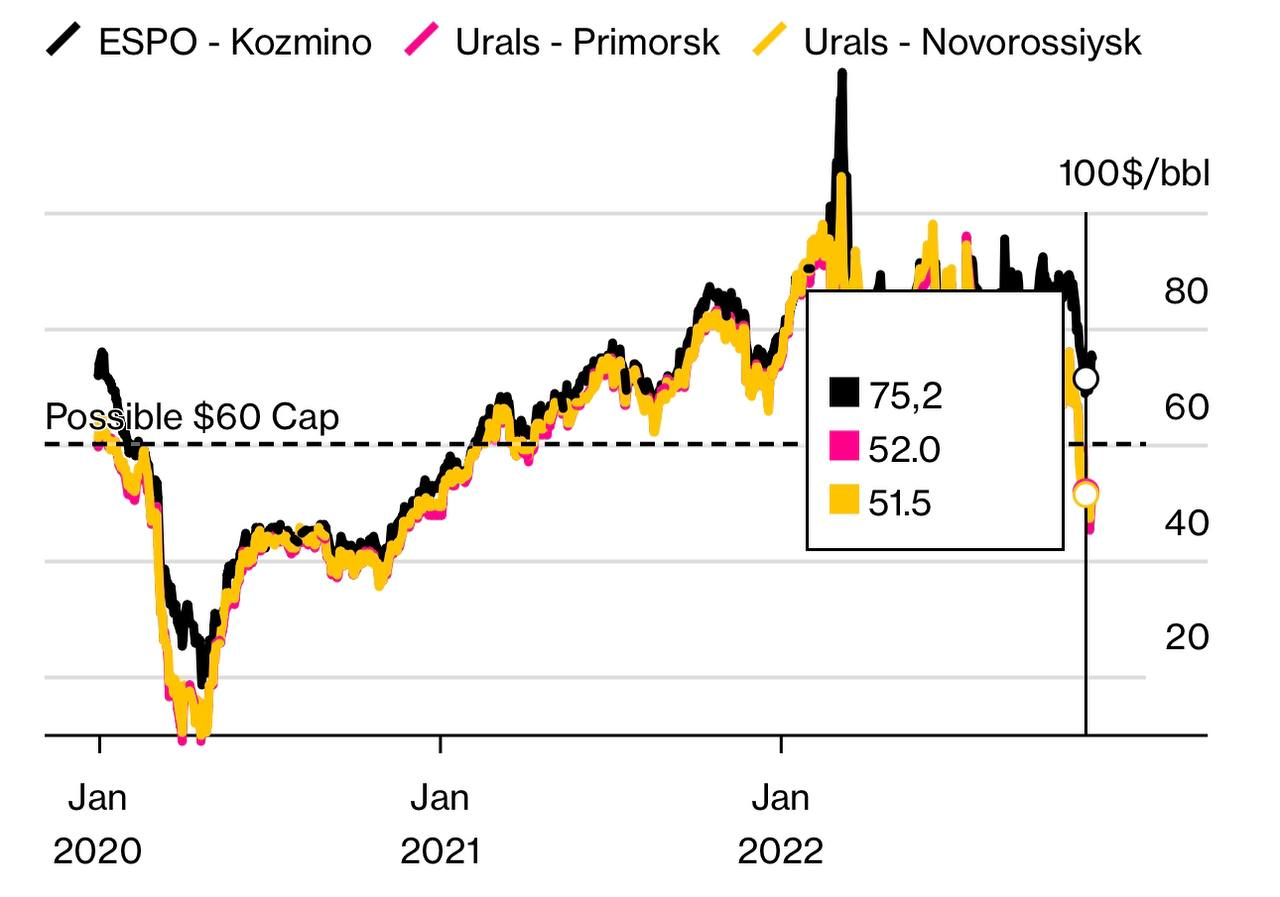

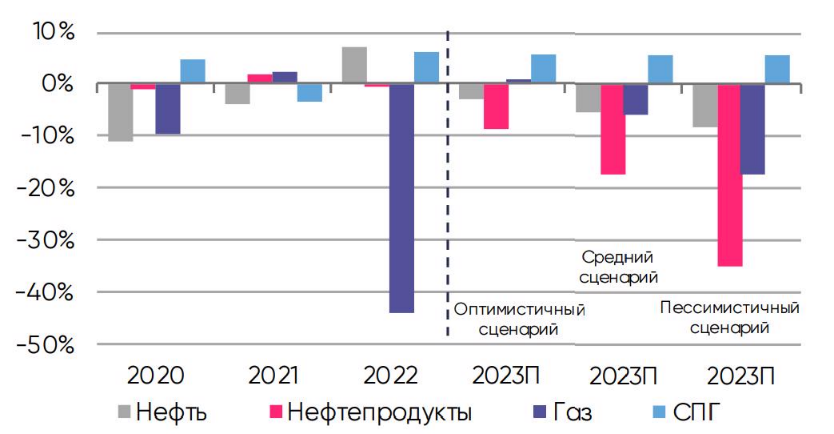

УДК 339.982 ПЕРСПЕКТИВЫ РАЗВИТИЯ РОССИЙСКОГО РЫНКА УГЛЕВОДОРОДОВ В 2023 ГОДУ В УСЛОВИЯХ ВВЕДЕННОГО ЭМБАРГО Ахмедов Д.М.1(студент) Научныйруководитель–канд.экон.наукВарламова Д.В.1 1УниверситетИТМО e-mail: den.akhmedov11@mail.ru,dvvarlamova@itmo.ru Аннотация В работе исследовано влияние очередного пакета санкций на нефтегазовую отрасль России, проведен анализ изменения цен на углеводороды и объемов их добычи до и после введенных ограничений. По итогам исследования сделаны выводы о том, как в краткосрочной перспективе будет развиваться отечественный сектор и отдельное внимание уделено продуктам нефтепереработки как основным экспортным единицам в европейские страны. Ключевые слова: эмбарго, санкции, нефть, энергетический кризис, экспорт, нефтегазовая отрасль, добыча нефти. Нефтегазовый сектор – основная составляющая экономики Российской Федерации. От того, в каком состоянии находится энергетический сектор зависят темпы экономического роста страны и показатели национального производства. Вводимые экономические санкции усугубляют его состояние, вызывая сокращение доходов, что сказывается на развитии всей экономики, поскольку значительная часть государственного бюджета формируется за счет нефтегазовых доходов. Ограничения, введенные ЕС в отношении российского нефтегазового сектора, 5 декабря, серьезного влияния не энергетический рынок по состоянию на сегодняшний день не оказали. Однако эмбарго от 5 февраля видится более серьезным фактором. Влияние европейского эмбарго и «потолка цен» уже заметно по истечению первого месяца его действия, и вполне очевидно, что это может создать проблемы для нашей страны. 5 января Министерство финансов представило данные о средней фактической цене на российскую нефть марки Urals в декабре — она составила $50,47 за баррель (резкое падение на 24% к ноябрьским показателям). Главный мировой сорт Brent за это время подешевел всего на 10%. Цены на российскую нефть обвалились за счет увеличения дисконта Urals к Brent — в декабре он составил 38% по сравнению с 27% в ноябре. Такой спред до февраля 2022 года был немыслимым — Urals традиционно стоил на $3–4 дешевле Brent. Во много это вызвано тем, что компаниям пришлось перенаправлять на азиатские рынки не менее 1 млн. б/с, и ко всему прочему выросли затраты на страхование. Доставить эту нефть в Азию в несколько раз дороже, чем в Европу, и, чтобы конкурировать с ближневосточными экспортерами, России приходится продавать ее с большой скидкой.  Рисунок 1 – Цена на нефть марки Urals и ESPO [4] С 5 февраля вступило в силу эмбарго на поставку в Европу российских нефтепродуктов. Начиная с этого дня возможен избыток мощностей по производству полусырья, это в первую очередь мазут и дизель, которые шли всегда на экспорт, поскольку достаточного внутреннего рынка у России нет. Перенаправить эти продукты из Европы в Азию не получится, поскольку азиатские государства покупают российскую нефть в сыром виде для дальнейшей переработки на местных заводах, поэтому экспортерам придется искать покупателей еще на 1,5 млн. б/с сырой нефти — и здесь очередные скидки неизбежны. Это уже не говоря о том, что некоторые заводы могут вовсе закрыться. С сырой нефтью все несколько проще, компаниям удалось переориентировать значительный объем поставок на восток (это Китай и Индия). За счет этого, по итогам 2022 года Россия увеличила добычу нефти на 2%. На выстраивание новых логистических цепочек поставки нефти в 2023 году потребуется время. Если российскому правительству удастся решить также проблемы со страхованием и танкерами, дисконт Urals относительно Brent сократится до 15-20 долл./барр. с сегодняшних 40. В ином случае России опять придется увеличивать скидку, потому что для контрагентов возрастает риск вторичных санкций. В декабре благодаря наличию танкерного флота для сырой нефти снижения добычи не произошло. В то же время, проблема нехватки флота для перевозки нефтепродуктов существует и объемы экспорта, вероятно, снизятся. В целом, просадка в добыче может наступить к весне 2023, но потом объемы должны восстановиться, сообщают аналитики из Kept. Кроме этого, в результате прогнозируемого падения добычи из оборота наверняка будут выведены месторождения с высоким уровнем обводненности. Согласно отчету Международного энергетического агенства (МЭА), добыча нефти в первом месяце 2023 снизилась всего на 160 тыс. б/с по сравнению с январем 2022 года и на внешние рынки было отгружено 8,2 млн б/с сырой нефти. В то же время А.В. Новак сообщил, что Россия планирует в марте добровольно сократить добычу нефти на 500 тыс. б/с, а дальнейшее сокращение будет зависеть от ситуации на рынке. Сокращение может быть попыткой поддержать цены на нефть. В январе нефть экспортировалась с большим дисконтом, как упоминалось в работе ранее. Бюджет на 2023 год основан на цене на нефть марки в размере 70 долл./барр., но средняя экспортная цена в январе составляла всего 49,5 долл./барр. В результате доходы бюджета России от нефтяных операций в январе упали на 48% по сравнению с тем же периодом 2022 года до 310 млрд. руб., а доходы от экспорта упали на 36% до 13 млрд. долл. В целом, часть Европейского экспорта Россия всё равно заместит экспортом в направлении Азиатско-Тихоокеанского региона. На объемы будут влиять цены и предложения со стороны других нефтедобывающих стран. Здесь в основном рассматриваются Иран и Венесуэла. Если они смогут вернуться на мировой рынок, то в 2023 году под ударом может оказаться около 1 млн. б/с экспорта. Китай демонстрирует на текущий момент самый быстрый восстановительный рост за 10 лет. Индекс менеджеров по закупкам (PMI) оказался самым высоким с апреля 2012 года (56,3). Показатель выше 50 свидетельствует о экономическом росте. Показатель выше 55 о высоких темпах восстановления. Восстановление Китая вызывает рост цен на сырьевые и промышленные товары – нефть и медь. Стимулирование экономики продолжится на съезде Всекитайского собрания народных представителей. Он начинается 5 марта и будет сопровождаться кадровыми перестановками. Мировой спрос на нефть вызван также объемом авиаперевозок в Китае. В январе спрос на авиатопливо вырос на 1 млн. б/с, цена за 3 месяца выросла на 488%. Росту спроса на нефть способствовал также Китайский Новый год массовыми перемещениями в 2 млрд. поездок.  Рисунок 2 – Цена авиатоплива в период с ноября 2022 по январь 2023 [5] По данным ОПЕК, спрос на нефть по итогам 2023 года достигнет 101,87 млн б/с. Рост за год +2,32 млн б/с. Потребление вырастет в развивающихся регионах. В первую очередь, это Китай (+590 тыс. б/с) и Индия (+250 тыс. б/с), т.е. рынки, на которые ориентирован российский экспорт на текущий момент. В остальных регионах рост спроса будет следующим: Остальная Азия +350 б/с Латинская Америка +150 б/с Ближний Восток +340 б/с Африка +190 б/с Евразия +80 б/с Всего на развивающиеся регионы придется 84% (+1,95 млн. б/с) роста потребления нефти в 2023 году. Согласно ОПЕК, на рынке сохраниться дефицит нефти. Россия может обеспечить до 30% импорта нефти в Индии уже в 2023 году. Индия в прошлом году увеличила импорт нефти из России в 7 раз: если в 2021 г. поставки нефти из РФ составляли 100 тыс. б/с, то в 2022 г. – 700 тыс. б/с. Доля России в индийском нефтяном импорте выросла за этот период с 2% до 15%. Как именно изменятся поставки сырья в 2023 году, даже экспертам сказать сложно. Существует 3 возможных сценария: оптимистичный, средний, пессимистичный.  Рисунок 3 – Сценарии изменения поставки углеводородов [3] оптимистичный – экспорт нефти и нефтепродуктов снижается на 3% и 9%, снижая добычу нефти на 3,7%; средний – экспорт нефти и нефтепродуктов снижается на 5% и 17%, снижая добычу нефти на 7%; пессимистичный – экспорт нефти и нефтепродуктов снижается на 8% и 35%, снижая добычу нефти на 13%. По каким ценам будет экспортироваться нефть – вопрос открытый. Другие покупатели, пользуясь ситуацией, требуют скидок. А это значит, что снижаются доходы российских компаний и падают налоговые поступления в бюджет. Список используемых источников Российский ТЭК 2022: вызовы, итоги и перспективы [Электронный ресурс] URL: https://energypolicy.ru/rossijskij-tek-2022-vyzovy-itogi-i-perspektivy/business/2023/12/13/ (дата обращения: 05.03.2023). Международное энергетическое агенство [Электронный ресурс] URL: https://www.iea.org (дата обращения: 05.03.2023). Д. Полевой Взгляд в 2023-й: на нефтяном и бюджетном распутье / Дмитрий Полевой / Финам [Электронный ресурс] URL: https://www.finam.ru/publications/item/vzglyad-v-2023-y-na-neftyanom-i-byudzhetnom-raspute-20230212-1200/ (дата обращения: 05.03.2023). Kpler - Leading Commodities Market Data & Analytics Solutions [Электронный ресурс]. – Режим доступа: https://www.kpler.com/ (дата обращения: 05.03.2023). New York Stock Exchange [Электронный ресурс] URL: https://www.nyse.com/index

|