Анализ финансового состояния хозяйствующего субъекта Анализ основных показателей финансовоэкономической деятельности организации ооо ск ситистрой строительная организация ооо ск ситистрой образована в 2020 год

Скачать 0.85 Mb. Скачать 0.85 Mb.

|

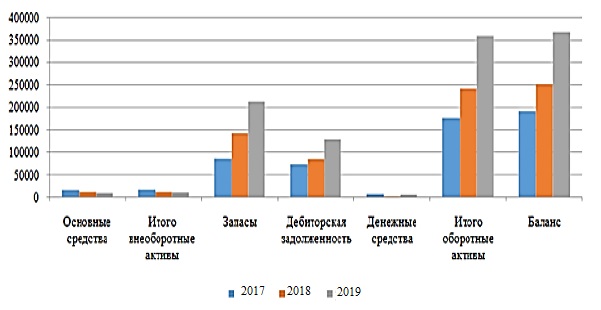

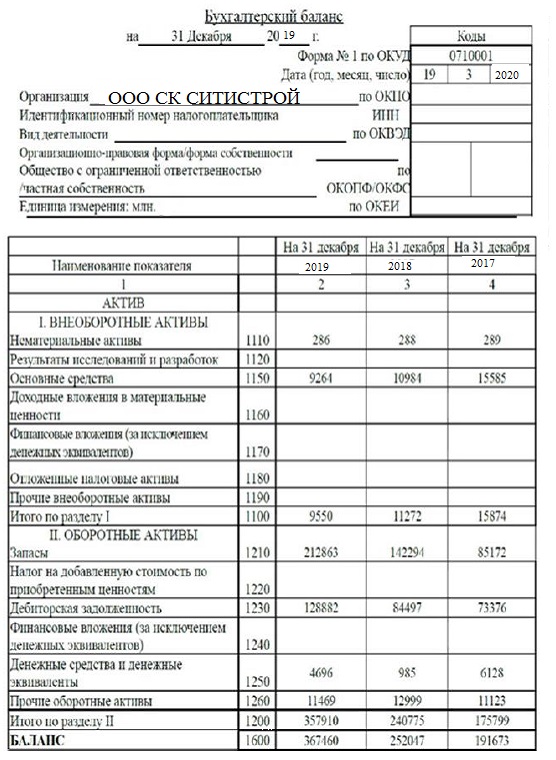

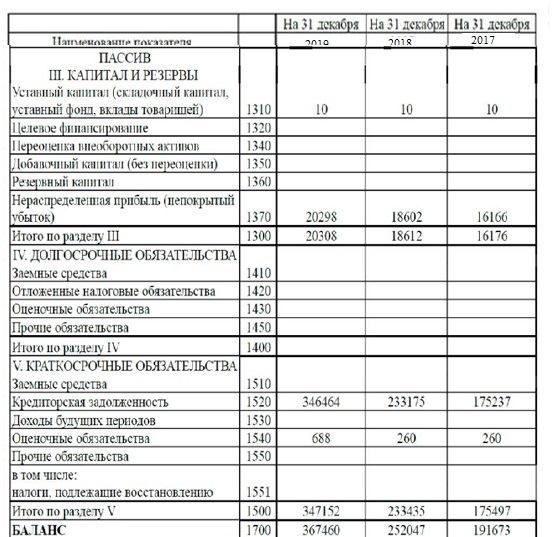

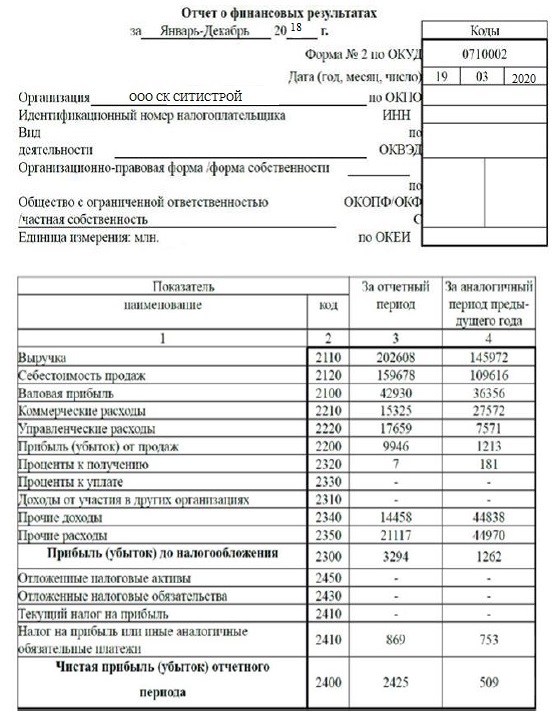

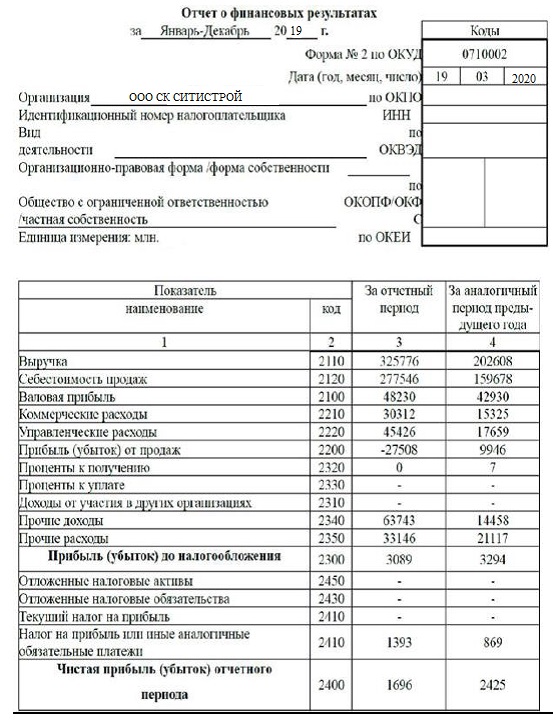

1 2  Рисунок 1 – Анализ динамики активов ООО СК СИТИСТРОЙ за 2017-2019 гг.6 Рост оборотных активов произошел по следующим статьям: запасы предприятия увеличились на 70569 млн.сум. (темп роста 49,59 %); денежные средства – на 3711 млн.сум. или более, чем 4 раза. Сумма дебиторской задолженности в 2019 году составила 128882 млн.сум., что на 44385 млн.сум. выше, чем показатель за 2018 год. Снижение внеоборотных активов предприятия обусловлено снижением нематериальных активов на 2 млн. сум и основных средств – на 1720 млн.сум, что составило 84,34 %, что, безусловно, является отрицательным моментом в деятельности предприятия. В процессе формирования имущества общества были использованы собственные и привлеченные средства. Состав и структуру источников образования имущества демонстрирует таблица 7. Таблица 7 – Анализ динамики и структуры пассивов ООО СК СИТИСТРОЙ за 2017-2019 гг.7

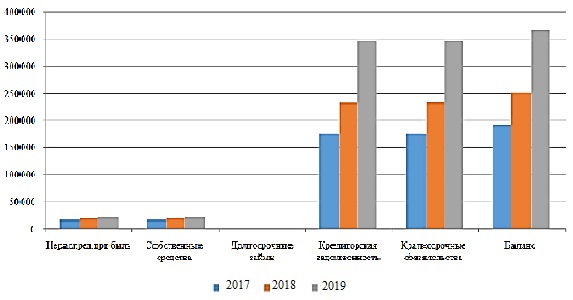

Согласно представленным данным, видно, что имущество предприятия сформировано из собственных и заемных источников. Основной удельный вес занимают заемные средства. Так, собственные средства в 2019 году занимали 5,53%, а заемные – 94,47 %. Однако, следует отметить рост собственных средств в абсолютном выражении на 1696 млн.сум, или 9,11 %, что произошло за счет увеличения нераспределенной прибыли предприятия. Долгосрочные обязательства у предприятия отсутствуют, поэтому заемные источники представлены кредиторской задолженностью, которая в 2019г. составила 346464 млн.сум, что превысило показатель 2018 г. на 113289 млн.сум или 48,59 %. Удельный вес данной статьи составил в 2018 г. – 92,51 %, а в 2019 г. – 94,29%. Следует отметить повышение данного показателя, как в абсолютном выражении, так и в структуре источников предприятия, что отрицательно характеризует деятельность компании, демонстрирует ее зависимость от внешних кредиторов, тем самым снижая ее устойчивость и кредитоспособность. Графически данная динамика представлена на рисунке 2.  Рисунок 2 – Анализ динамики пассивов ООО СК СИТИСТРОЙ за 2016-2018 гг. Исходя из данных бухгалтерского баланса, коэффициенты, характеризующие общую финансовую устойчивость, представлены в таблице 8. Коэффициент автономии (коэффициент общей финансовой независимости), характеризующий долю источников собственного капитала в валюте баланса, составил 0,055 на конец периода. Значение коэффициента снизилось на -0,0186 и показывает снижение доли средств, вложенных собственниками в общую стоимость имущества общества, увеличение удельного веса заемных источников финансирования в валюте баланса. Коэффициент концентрации заемного капитала показывает, что предприятие имеет общую финансовую неустойчивость. Таблица 8 – Динамика коэффициентов, характеризующих общую финансовую устойчивость ООО СК СИТИСТРОЙ за 2017-2019 гг.8

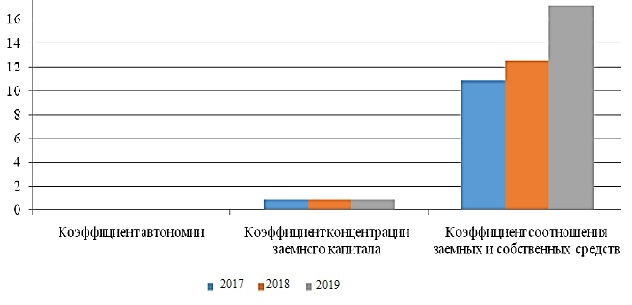

Изобразим данную динамику графически с помощью рисунка 3.  Рисунок 3 – Динамика основных показателей ликвидности ООО СК СИТИСТРОЙ за 2017-2019гг.9 Коэффициент соотношения заемных и собственных средств показывает, что на начало отчетного периода на 1 сум вложенных в активы собственных источников приходилось 12,5 сум заемных, на конец периода – 17,1 сум. Полученное соотношение указывает на ухудшение финансового положения предприятия, так как связано со снижением доли собственных средств и ростом доли заемных средств. Таким образом, за отчетный период ни один из коэффициентов ликвидности не соответствует рекомендуемым значениям, что указывает на отсутствие необходимого объема ликвидных средств для погашения текущих обязательств и свидетельствует о необходимости принятия мер по повышению уровня платежеспособности предприятия. Таким образом, в ходе проведения анализа финансовой деятельности ООО СК СИТИСТРОЙ было выяснено, что в 2018-2019 гг. предприятие имеет неустойчивое финансовое состояние, сопряженное с нарушением платежеспособности предприятия. Проведенный анализ эффективности управления имуществом предприятия, показал, что на балансе предприятия представлены и заемные источники финансирования, и собственные. К отрицательному моменту следует отнести преобладание в 2019 году удельного веса заемного капитала. Отрицательным моментом следует отметить увеличение краткосрочных обязательств. Также следует выделить и положительную тенденцию, которая выражается в увеличении абсолютного показателя собственного капитала. С позиции долгосрочной перспективы деятельность ООО СК СИТИСТРОЙ не стабильно. На предприятии возрастает зависимость от внешних кредиторов, уменьшается финансовая устойчивость. Анализ эффективности использования финансовых ресурсов позволил выявить динамику их снижения. Таким образом, анализ финансовой деятельности ООО СК СИТИСТРОЙ, позволяет утверждать о неэффективности системы управления. 2.2. Детализированный анализ финансово-хозяйственной деятельности организации Анализ финансово-хозяйственной деятельности ООО СК СИТИСТРОЙ осуществлен за период 2018-2019 гг. на основании финансовой отчетности. Анализ финансовой отчетности будет целесообразно, если начинать с рассмотрения сравнительного аналитического баланса. С помощью аналитического баланса систематизируются предыдущие расчеты показателей. Все его показатели можно разделить на три группы: - показатели структуры баланса; - параметры динамики баланса; - показатели структурной динамики. Непосредственно из аналитического баланса можно получить ряд важнейших характеристик финансового состояния организации, включая следующие: - Общая стоимость имущества организации за 2019 год увеличилась на 197 407,4 млн.сум или на 21,56%. - Стоимость иммобилизованных (внеоборотных) средств (активов) за 2019 год увеличилась на 111 043,0 млн.сум или на 22,75%. - Стоимость мобильных (оборотных) средств за 2019 год увеличилась на 86 364,4 млн.сум или на 20,20%. - Стоимость материальных оборотных средств за 2019 год увеличилась на 64 584,1 млн.сум или на 22,95%. - Величина собственных средств организации за 2019 год увеличилась на 75 792,1 млн.сум или на 10,43%. - Величина заемных средств за 2019 год увеличилась на 121 615,3 млн.сум или на 64,44%. - Величина собственных средств в обороте за 2019 год снизилась на 35 250,9 млн.сум или на -14,77%. Удельный вес собственных оборотных средств в стоимости имущества по итогам 2019 года снизился по сравнению с 2018 годом на 7,79% и составил 18,28%. Соотношение дебиторской и кредиторской задолженностей в 2019 году резко увеличилась на 25,43% и составила 43,71%. Темпы дебиторской и кредиторской задолженностей должны уравновешивать друг друга. При этом стоит отметить, что, начиная с 2019 года ООО СК СИТИСТРОЙ перешла на аккредитивную форму оплаты труда с внешторговыми компаниями, что повлияло на рост дебиторской задолженности. Доля собственных оборотных средств в общем объеме оборотных активов за 2018 год составила 58,94% а за 2019 год – 61,09%. Рекомендуемое минимальное значение данного показателя равно 10%. Следовательно, акционерное общество имеет реальные возможности погасить за счет собственных оборотных средств первоочередные краткосрочные обязательства. Прирост показателя более чем на 2% свидетельствует об улучшении финансового положения предприятия. Пассив баланса характеризуется преобладающим удельным весом собственного капитала в его валюте. По итогам 2018 года доля собственных источников составляла 79,36%, а по итогам 2019 года уменьшилась на 7,27%, т.е. существенно не изменилась. Рассматривая темпы роста собственного и заемного капитала можно увидеть, что темп роста заемного капитала был выше темпа роста собственного капитала на 54,01%, что связано с привлечением дополнительных для бесперебойного финансирования программы модернизации, технического и технологического перевооружения производства. При анализе структуры актива баланса, видим, что доля фиксированных активов предприятия по итогам 2019 года составляет 53,8% от всех активов. Анализируя вышеуказанную таблицу можно сделать вывод, что финансовая независимость предприятия высока. Это подтверждается весомыми значениями коэффициентов финансовой независимости и самофинансирования, а также низкой величиной коэффициента задолженности. В рассматриваемом периоде коэффициент маневренности находится в пределах нормы, что свидетельствует об уровне гибкости использования собственных оборотных средств предприятия, т.е. какая часть собственного капитала закреплена в денежных средствах, позволяющих маневрировать ими в течение года. Коэффициент обеспеченности собственными средствами имеет очень высокие значения, превышающие рекомендуемую максимальную границу, что характеризует независимую финансовую политику акционерного общества по отношению к внешним кредиторам. Таблица 9 – Анализ относительных показателей финансовой устойчивости предприятия10

Таблица 10 – Анализ ликвидности предприятия11

Ликвидность любого предприятия – это способность быстро погашать свою задолженность. Показатели ликвидности в целом имеют тенденцию к увеличению. В мировой практике достаточным считается значение коэффициента абсолютной ликвидности, равное 0,2-0,3 т.е. в нашем случае по итогам 2019 года предприятие может немедленно погасить 40% текущих обязательств. Показатели срочной ликвидности за рассматриваемой период ниже принятых в международной практике рекомендательных значений (0,8-1,0). При этом наблюдается улучшения показателей в 2019г. Показатели текущий ликвидности находятся в пределах нормы (1-2). 43 Таблица 11 – Анализ показателей рентабельности предприятия12

Проанализировав финансовую отчетность предприятия ООО СК СИТИСТРОЙ можно сделать следующие выводы: Предприятие работает достаточно независимо от заемных (кредитных) средств их внешних источников. Данный вывод сделан на основании того факта, что у предприятия незначительные заемные средства и коэффициент финансовой устойчивости находятся в пределах нормы. Оценка коэффициентов ликвидности показывает тенденции к улучшению. При этом стоит учитывать, что нестабильные тенденции в рентабельности за период 2018-2019 гг. в основном связаны с мировым финансово-экономическим кризисом. Заключение По итогам проведенного в настоящей работе исследования бухгалтерского учета и анализа финансовых результатов деятельности ООО СК СИТИСТРОЙ, работающей в сфере строительства, можно сделать ряд выводов и предложений. Нормативно-правовую базу, регламентирующую бухгалтерскую деятельность исследуемой строительной организации образуют законодательные акты различных уровней, такие как Налоговый кодекс РФ, Гражданский кодекс РФ, федеральные законы, постановления Правительства РФ, приказы Минфина РФ, утвержденные Министерством финансов положения по бухгалтерскому учету, учетная политика организации и иные внешние и внутренние документы регулирующей направленности. Положение по бухгалтерскому учету “Учет договоров строительного подряда” ПБУ 2/2008 утверждает особенности бухгалтерского учета расходов, доходов, финансовых результатов строительно-монтажных организаций, являющихся подрядчиками и субподрядчиками по договорам строительного подряда. Договор строительного подряда, в рамках которого учитываются доходы, расходы и финансовые результаты, выступает объектом бухгалтерского учета в подрядных строительных организациях. Учет расходов и доходов ведется соответственно по каждому исполняемому договору строительного подряда. Расходы и доходы в целом по договорам строительного подряда договорам признаются в обычном порядке, установленном Положениями по бухгалтерскому учету “Расходы организации” (ПБУ 10/99) и “Доходы организации” (ПБУ 9/99). Для договоров строительного подряда на сегодняшний день определен единый способ признания расходов и доходов − “по мере готовности”. Утверждение данного способа связано со спецификой строительной деятельности, с технологическими особенностями строительного подряда в виде непрерывности процесса производства и растянутости во времени. Следовательно, расходы и выручка договору образуются в рамках всего периода действия договора, определяясь степенью завершенности работ по этапам строительства или по объекту в целом на дату формирования бухгалтерской отчетности. Расходы и выручку по договору строительного подряда признают в тех отчетных периодах, когда соответствующие работы производились. Бухгалтерская отчетность строительной организации, завершая учетный процесс, отражает итоговые показатели, характеризующие ее финансовое и имущественное состояние, результаты хозяйственной деятельности. Достоверная отчетность и грамотный анализ финансовых результатов деятельности, построенный на ее основе, позволяет строительным организациям эффективно работать в динамично развивающемся строительном бизнесе. Рассмотренные методы анализа финансового состояния организации позволяют в полной мере оценить ее финансовую устойчивость, качество управления ее финансовыми ресурсами в течение отчетного периода. Финансовая устойчивость организации самым непосредственным образом взаимосвязана с размещением ее активов и источников их формирования. Недостаточная финансовая устойчивость обуславливает неплатежеспособность организации и отсутствие у нее средств на развитие производства, а избыточная – препятствует развитию, отягощая затраты организации излишними резервами и запасами. Следовательно, своевременный и грамотный анализ финансовой устойчивости организации позволяет добиваться полного соответствия требованиям рынка и адекватного ответа потребностям развития организации. Специфика и характерные особенности бухгалтерского учета и анализа финансовых результатов исследовалась на примере конкретной организации – ООО СК СИТИСТРОЙ, для чего дана ее организационно-экономическая характеристика. Во второй главе курсовой работы нами был проведен анализ финансового состояния организации ООО СК СИТИСТРОЙ. Величина имущества, находящегося в распоряжении Общества, возросла за 3 года на 57% от уровня 2017 года. Оборотные активы выросли всего на 34% по сравнению с 2017 годом. Материальные запасы в организации имеют незначительную величину, что связано со спецификой деятельности ООО СК СИТИСТРОЙ. Денежные средства в кассе и на расчетном счете компании выросли в 2019 году на 61% по сравнению с 2017 годом. В структуре активов наибольший удельный вес на протяжении всех 3 лет принадлежит оборотным активам, что характерно для организаций сферы услуг. При этом в составе оборотных активов наибольшие доли имеют дебиторская задолженность и денежные средства. Этот факт свидетельствует о высокой ликвидности структуры бухгалтерского баланса фирмы. Большую часть в структуре пассивов организации занимают заемные средства – по состоянию на 31.12.18 г. их доля составила 69,3%. При этом более половины всех финансовых источников - это краткосрочные займы и кредиты. Такое финансовое положение может привести к сильной зависимости Общества от заемного капитала, а, следовательно, от кредиторов. Между тем в анализируемом периоде наблюдается снижение доли заемного капитала в пользу собственного капитала: если 31.12.2017 г. удельный вес капитала и резервов составлял 12,5%, то на 31.12.2019 г. - уже 30,7%. Отрицательным моментом также является тот факт, что большая часть заемных источников является краткосрочной, то есть может оказывать резкое отрицательное влияние на уровень платежеспособности компании. Анализ коэффициентов, характеризующих финансовое состояние, показал, что в структуре источников ООО СК СИТИСТРОЙ преобладают заемные средства, что негативно сказывается на степени финансовой независимости. Кроме того, за счет того, что в структуре имущества предприятия преобладают медленно реализуемые активы (запасы), то у организации отсутствуют собственные оборотные средства. Это в свою очередь сказывается на маневренности имущества и источников и приводит к неблагоприятному финансовому положению. Низкая финансовая устойчивость означает возможные проблемы в погашении обязательств в будущем, иными словами - зависимость компании от кредиторов, потерей самостоятельности. Таким образом, вычислив коэффициенты финансовой устойчивости анализируемой организации, можно сказать, что у нее сложилось очень критическое текущее финансовое положение, когда коммерческая организация для финансирования части своих активов вынуждена привлекать дополнительные источники покрытия, не являющиеся обоснованными: просрочка платежей кредиторам, задержка выплаты заработной платы, расчетов с бюджетом и фондами и др. Список использованных источников Гражданский кодекс Российской Федерации // Инф. система «Консультант Плюс» Налоговый кодекс Российской Федерации // Инф. система «Консультант Плюс» Федеральный закон от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» // Собрание законодательства РФ от 12.12.2011. № 50, ст. 7344. Приказ Минфина РФ от 13.06.1995 № 49 «Об утверждении Методических указаний по инвентаризации имущества и финансовых обязательств» (ред. от 08.11.2010) // Инф. система “Консультант Плюс” – 2019 – 16 янв. Приказ Минфина России от 29.07.1998 № 34н «Об утверждении Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации» (ред. от 29.03.2020) Инф. система «Консультант Плюс» – 2019 – 16 янв. Акимова Е.В. Управление затратами в строительстве // Справочник экономиста. 2018. №5. С. 47 – 65. Барашьян В.Ю., Бджола В.Д., О.Г. Журавлева. Финансовый менеджмент: учебник / под ред. Золотарева В.С. М.: КНОРУС, 2019. 520 с. Бердникова Л.Ф., Альдебенева С.П. Информационное обеспечение финансового анализа // Молодой ученый. 2018. №14. С. 131 – 136. Бернстайн Л.А. Анализ финансовой отчетности: теория, практика и интерпретация. М.: Книга по Требованию, 2020. 622 с. Блэк Д. Введение в бухгалтерский управленческий учет. М.: ИНФРА-М, 2009. 424 c. Богаченко В.М., Кириллова Н.А. Бухгалтерский учет: учебник. 19-е изд., стер. Ростов н/Д.: Феникс, 2019. 510 с. Бочаров В.В. Финансовый анализ: краткий курс. 2-е изд. СПб.: Питер, 2017. 240 с. Вахрушина М.А. Анализ финансовой отчетности: учебник. 3-е изд., перераб. и доп. М.: ИНФРА-М, 2019. 432 с. Вишнякова О.Н. Особенности финансового анализа в строительной организации на примере ООО “Стройэкспорт” // Молодой ученый. 2019. №11.3. С. 15 – 19. Ефимова О.В. Финансовый анализ: современный инструментарий для принятия экономических решений: учебник. М.: Омега-Л, 2018. 348 с. Загидуллина Г.М., Романова А.И. Экономика строительства: учебник. 2-е изд. М.: ИНФРА-М, 2019. 360 с. Иванова Н.Е., Приступа М.Э. Особенности бюджетирования в строительной отрасли // Молодой ученый. 2020. №14. С. 360 – 363. Илышева Н.Н., Крылов С.И. Анализ финансовой отчетности коммерческой организации: учебное пособие. М.: ЮНИТИ-ДАНА, 2012. 240 с. Канке А.А., Кошевая И.П. Анализ финансово-хозяйственной деятельности предприятия: учебное пособие. 2-e изд., испр. и доп. М.: ИНФРА-М, 2017. 288 с. Кистерева Е.В. Особенности учета доходов и расходов по договорам строительного подряда // Консультант бухгалтера. 2018. № 6. С. 13 – 20. Кистерева Е.В. Особенности учета и анализа деятельности строительного предприятия // Планово-экономический отдел. 2019. № 7. URL: http://economist-info.ru/magazine-articles/show/151/ (дата обращения: 16.01.2019). Когденко В.Г. Экономический анализ: учебное пособие. 2-е изд., перераб. и доп. М.: ЮНИТИ, 2012. 394 с. Кондраков Н.П. Бухгалтерский учет: учебник. 5-е изд., перераб. и доп. М.: ИНФРА-М, 2020. 584 с. Кондратьева Г.В. Проблемы системы финансового планирования в строительных организациях // Вестник молодежной науки. 2020. № 2 (4). С. 1 – 20. Курлович Е.А. Оценка эффективности системы управления финансовыми результатами деятельности организации // Перспективы и факторы обеспечения устойчивого развития экономики: сборник статей Международной научно-практической конференции. Казань, 2020. С. 66 – 70. Мухаррамова Э.Р. Оценка эффективности деятельности строительного предприятия с целью максимального использования имеющихся ресурсов // Российское предпринимательство. 2019. № 16. С. 2635 – 2650. Годовой отчет ООО СК СИТИСТРОЙ за 2017 год. Электронный ресурс. Режим доступа: внутренний. Годовой отчет ООО СК СИТИСТРОЙ за 2018 год. Электронный ресурс. Режим доступа: внутренний. Годовой отчет ООО СК СИТИСТРОЙ за 2019 год. Электронный ресурс. Режим доступа: внутренний. Приложения Приложение 1.   Приложение 2.   1 Составлено автором по: 27, 28, 29 2 Составлено автором по: 27, 28, 29 3 Составлено автором по: 27, 28, 29 4 Составлено автором по: 27, 28, 29 5 Составлено автором по: 27, 28, 29 6 Составлено автором по: 27, 28, 29 7 Составлено автором по: 27, 28, 29 8 Составлено автором по: 27, 28, 29 9 Составлено автором по: 27, 28, 29 10 Составлено автором по: 27, 28, 29 11 Составлено автором по: 27, 28, 29 12 Составлено автором по: 27, 28, 29 1 2 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||