Анализ инвестиционной привлекательности предприятия

Скачать 84 Kb. Скачать 84 Kb.

|

|

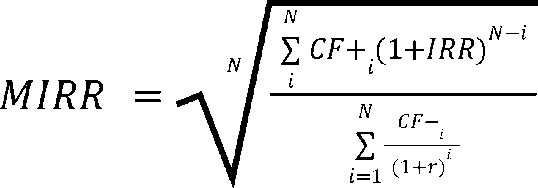

Частное профессиональное образовательное учреждение «ФИНАНСОВО-ЭКОНОМИЧЕСКИЙ КОЛЛЕДЖ» Курсовая работа МДК.03.02 «ОЦЕНКА ИНВЕСТИЦИОННЫХ ПРОЕКТОВ В ЛОГИСТИЧЕСКОЙ СИСТЕМЕ» дисциплине/междисциплинарному курсу Тема: Анализ инвестиционной привлекательности предприятия тема работы Выполнил(а) студент(ка) курса, труты фамилия имя отчество Руководитель работы ученая степень, звание, фамилия и инициалы руководителя курсовой работы от Колледжа Рецензия актуальность, цели, достоинства и недостатки курсовой работы, оценка в баллах Проверил Оценка. Подпись руководителя работы  « » 20 г. СОДЕРЖАНИЕ Курсовая работа 1 1 ПОНЯТИЕ И ОСНОВНЫЕ ПОКАЗАТЕЛИ ЭФФЕКТИВНОСТИ ИНВЕСТИЦИОННОЙ ДЕЯТЕЛЬНОСТИ 5 1.1Основные показатели эффективности инвестиционных 5 1.1.1Дисконтированный срок окупаемости DPP (Discounted 5 1 —V 6 (1.1) 6 1.1.2Чистый приведенный доход NPV (Net Present Value) 7 + 7 1.1.3Внутренняя норма доходности IRR (Internal Rate of Return) 8 1.1.4Модифицированная внутренняя норма доходности MIRR 9 1.1.5Индекс прибыльности инвестиций PI (Profitability index) 10 (1.6) 10 1.1.6Чистый денежный поток NFC (Net Cash Flow) 11 1.1.7Коэффициент эффективности инвестиций (ARR) 12 1.2 Выводы 12 2 РАСЧЕТ ПОКАЗАТЕЛЕЙ НА ПРИМЕРЕ ООО «ПРОГРЕСС» 13 2.1 Общая характеристика предприятия 13 2.2 Расчеты 13 ВВЕДЕНИЕ Актуальность. Инвестиционная деятельность является неотъемлемой частью деятельности организаций, стремящихся к росту и развитию. Эффективно выстроенный процесс инвестирования обеспечивает достижение целей осуществления инвестиций и получение дополнительной прибыли. Но, к сожалению, не всегда данный процесс хорошо отлажен в организации, что приводит к необходимости анализа эффективности процесса инвестиционной деятельности и разработки мер по ее увеличению. Эффективность процесса характеризуется его экономичностью, продуктивностью и результативностью, данные показатели в свою очередь зависят от множества различных факторов. Степень изученности. Анализ литературы показал, что при исследовании эффективности инвестиционной деятельности подавляющее большинство авторов рассматривает эффективность только инвестиционных проектов, т.е. именно объектов инвестиционной деятельности. Данный факт свидетельствует об отсутствии в специальной литературе методик анализа эффективности процесса инвестиционной деятельности, что подтверждает актуальность данного исследования. Цель работы - изучение показателей эффективности инвестиционного процесса. Для достижения поставленной цели необходимо решить следующие задачи: Описать процесс инвестиционной деятельности; Рассмотреть основные показатели эффективности инвестиций; Произвести практический расчет выделенных показателей. Объект работы - инвестиционная деятельность. Предметом исследования является процесс осуществления инвестиционной деятельности. Структурно работа разделена на две главы. В первой главе рассматриваются основные показатели эффективности инвестиционной деятельности. Во второй главе производится расчет выделенных показателей на примере ООО «ПРОГРЕСС». 1 ПОНЯТИЕ И ОСНОВНЫЕ ПОКАЗАТЕЛИ ЭФФЕКТИВНОСТИ ИНВЕСТИЦИОННОЙ ДЕЯТЕЛЬНОСТИ Принятие решений, связанных с вложениями денежных средств, - важный этап в деятельности любого предприятия. Для эффективного использования привлеченных средств и получения максимальной прибыли на вложенный капитал необходим тщательный анализ будущих доходов и затрат, связанных с реализацией рассматриваемого инвестиционного проекта. Задачей финансового менеджера является выбор таких проектов и путей их реализации, которые обеспечат поток денежных средств, имеющих максимальную приведенную стоимость по сравнению со стоимостью требуемых капиталовложений. Основные показатели эффективности инвестиционных проектов Существует несколько методов оценки привлекательности инвестиционного проекта и, соответственно, несколько основных показателей эффективности. Каждый метод в своей основе имеет один и тот же принцип: в результате реализации проекта предприятие должно получить прибыль (должен увеличиться собственный капитал предприятия), при этом различные финансовые показатели характеризуют проект с разных сторон и могут отвечать интересам различных групп лиц, имеющих отношение к данному предприятию. При оценке эффективности инвестиционных проектов используются следующие основные показатели: Дисконтированный срок окупаемости DPP (Discounted payback period) Дисконтированный период окупаемости является одним из наиболее распространенных и понятных показателей оценки эффективности инвестиционного проекта. Рассматривая механизм формирования показателя периода окупаемости, следует обратить внимание на ряд его особенностей, снижающих потенциал его использования в системе оценки эффективности инвестиционных проектов.       DPP 1 —V t=1 (1+г) >= I о (1.1) Дисконтированный период окупаемости определяется по формуле 1.1: где N - число периодов; CFt - приток денежных средств в период t; г - барьерная ставка (коэффициент дисконтирования); Io - величина исходных инвестиций в нулевой период. Коэффициент дисконтирования или барьерная ставка это показатель, используемый для приведения величины денежного потока в n-периоде оценки эффективности инвестиционного проекта, другими словами ставка дисконтирования это процентная ставка, используемая для перерасчета будущих потоков доходов в единую величину текущей стоимости. Коэффициент дисконтирования рассчитывается по формуле 1.2:    г = (1+Ю п—1 1 (1.2) где Е - норма дисконта, которая может быть как единой для всех шагов расчета, так и переменной; (n-1) - промежуток между оцениваемым периодом и моментом приведения (в годах). При использовании критерия дисконтированный период окупаемости, в оценке инвестиционных проектов решения могут приниматься исходя из следующих условий: проект принимается, если окупаемость имеет место; проект принимается только в том случае, если срок окупаемости не превышает установленного для конкретной компании предельного срока. Чистый приведенный доход NPV (Net Present Value)     NPV = - 1C + I “7 t=i (1+г) (1.3) Обобщенная характеристика результата инвестирования, т.е. конечный эффект в абсолютной сумме. Под чистым приведенным доходом понимается разница между приведенными к настоящей стоимости (путем дисконтирования) суммой чистого денежного потока за период эксплуатации инвестиционного проекта и суммой инвестируемого капитала Расчет производится по формуле 1.3: где CF - это прогнозируемый поток денег за конкретный период с учетом рисков; t - номер временного периода; N - число периодов; IC - сумма начальных инвестиций; г - ставка дисконта. Результаты расчета могут говорить о следующем: NPV > 0 — проект принесет прибыль инвесторам; NPV = 0 - увеличение объемов производства не повлияет на получение прибыли инвесторами; • NPV < 0 — проект принесет убытки инвесторам. Внутренняя норма доходности IRR (Internal Rate of Return) Показатель внутренней нормы рентабельности или внутренняя норма прибыли рассчитывается на базе показателя NPV, данный коэффициент показывает максимальную стоимость инвестиций, указывает на максимально допустимый относительный уровень расходов, которые могут быть ассоциированы с данным проектом. Например, если проект полностью финансируется за счет ссуды коммерческого банка, то значение IRR показывает верхнюю границу допустимого уровня банковской процентной ставки, превышение которой делает проект убыточным. Расчет производится по формуле 1.4 'v CF  (1.4) NPV = - IC + У --= 0 t=l (1+IRR)1 где CF - это прогнозируемый поток денег за конкретный период с учётом рисков; t - номер временного периода N - число периодов; IC - сумма начальных инвестиций. Данный показатель сравнивают с барьерными ставками для данного инвестируемого объекта (СС) для принятия решения о целесообразности инвестиционного проектирования. если IRR > СС, то проект следует принять; если IRR < СС, то проект следует отвергнуть; если IRR = СС, то проект ни прибыльный, ни убыточный. Модифицированная внутренняя норма доходности MIRR (Modified Internal Rate of Return) Как и IRR, MIRR характеризует ставку дисконтирования, при которой суммарная приведенная стоимость доходов от осуществляемых инвестиций равна стоимости этих инвестиций. Поскольку метод, используемый для расчета IRR, иногда приводит к неопределенностям, модифицированное значение IRR рассчитывается несколько иначе. Методика расчета: Все значения доходов, формируемых инвестициями, приводятся к концу проекта. Для приведения используется ставка, равная средневзвешенной стоимости капитала (WACC). Все инвестиции и реинвестиции приводятся к началу проекта. Для приведения используется ставка дисконтирования. MIRR определяется как норма дохода, при которой все ожидаемые доходы, приведенные к концу проекта, имеют текущую стоимость, равную стоимости всех требуемых затрат Расчет по формуле 1.5:  (1.5) (1.5)где CF+ - доходы i-го периода; CF- - затраты (инвестиции) i-го периода; WACC - средневзвешенная стоимость капитала; г - ставка дисконтирования; N - длительность проекта. Индекс прибыльности инвестиций PI (Profitability index)    PI NPV I (1.6) Показатель иллюстрирует отношение отдачи капитала к размеру вложенного капитала, показатель прибыльности инвестиций показывает относительную прибыльность проекта или дисконтируемую стоимость денежных поступлений от проекта в расчете на единицу вложений. Индекс прибыльности рассчитывается по формуле 1.6: где I - вложения. Рассматривая данный показатель, необходимо принять во внимание то, что данный показатель является относительным, описывающим не абсолютный размер чистого денежного потока, а его уровень по отношению к инвестиционных затратам. Это преимущество индекса прибыльности инвестиций позволяет использовать его в процессе сравнительной оценки эффективности инвестиционных проектов, различающихся по своим размерам (объему инвестиционных затрат). Кроме того, PI может быть использован и для исключения неэффективных инвестиционных проектов на предварительной стадии их рассмотрения. Если значение индекса (коэффициента) доходности меньше единицы или равно ей, инвестиционный проект должен быть отвергнут в связи с тем, что он не принесет дополнительный доход на инвестируемый капитал (не обеспечит самовозрастания его стоимости в процессе инвестиционной деятельности). Критерий принятия решения такой же, как при принятии решения по показателю NPV, т.е. Р! > 0. При этом возможны три варианта: PI > 1,0 - инвестиции рентабельны и приемлемы в соответствии с выбранной ставкой дисконтирования; PI < 1,0 - инвестиции не способны генерировать требуемую ставку отдачи и неприемлемы; PI = 1,0 - рассматриваемое направление инвестиций в точности удовлетворяет выбранной ставке отдачи, которая равна IRR. Проекты с высокими значениями PI более устойчивы. Однако не следует забывать, что очень большие значения индекса (коэффициента) доходности не всегда соответствуют высокому значению чистой текущей стоимости проекта и наоборот. Дело в том, что проекты, имеющие высокую чистую текущую стоимость не обязательно эффективны, а значит, имеют весьма небольшой индекс прибыльности. Чистый денежный поток NFC (Net Cash Flow) Является ключевым показателем инвестиционного анализа и показывает разницу между положительным и отрицательным денежным потоком за выбранный промежуток времени. Данный показатель определяет финансовое состояние предприятие и способность предприятия повышать свою стоимость и инвестиционную привлекательность. Чистый денежный поток представляет собой сумму денежного потока от операционной, финансовой и инвестиционной деятельности предприятия. Рассчитаем чистый денежный поток по формуле 1.7: CF NCF = 1— (1.7) (1+г) где CF; - денежные потоки по годам; г - ставка дисконтирования; t - номер временного периода. Коэффициент эффективности инвестиций (ARR) ARR - это показатель, отражающий прибыльность компании, проекта и любого объекта инвестирования. Он показывает, насколько выгодна данная инвестиция. Чем выше данный показатель, тем прибыльнее объект инвестирования. 12 Коэффициент эффективности инвестиций рассчитывается по формуле: ARR = -f- (1.8) О где Pr - среднегодовая величина прибыли от реализации проекта; I0 - сумма инвестиций. 1.2 Выводы Каждый показатель является в то же время и критерием принятия решения при выборе наиболее привлекательного проекта из нескольких возможных. Расчет данных показателей основан на дисконтных способах, учитывающих принцип временной стоимости денег. В качестве ставки дисконтирования в большинстве случаев выбирается величина средневзвешенной стоимости капитала WACC, которая в случае необходимости может быть скорректирована на показатели возможного риска, связанного с реализацией конкретного проекта и ожидаемого уровня инфляции. Если расчет показателя WACC связан с трудностями, вызывающими сомнение в достоверности полученного результата (например, при оценке собственного капитала), в качестве ставки дисконтирования можно выбрать величину среднерыночной доходности с поправкой на риск анализируемого проекта. Иногда в качестве дисконтной ставки используется величина ставки рефинансирования. 2 РАСЧЕТ ПОКАЗАТЕЛЕЙ НА ПРИМЕРЕ ООО «ПРОГРЕСС» 2.1 Общая характеристика предприятия ООО «Прогресс» деятельность предприятия направлена на розничную торговлю. Осуществляет свою деятельность через продовольственный магазин «Кама». Данное предприятие относится к микропредприятиям с уставным капиталом 50 000 рублей и численностью сотрудников не более 15 человек. Общество осуществляет свою деятельность в соответствие Гражданским кодексом, Федеральным законом «Об обществах с ограниченной ответственностью» и Уставом предприятия. Согласно Уставу предприятия Основными целями Общества являются наиболее полное и качественное удовлетворение потребностей предприятий и граждан в продукции, работах, услугах, производимых обществом и получение в результате своей деятельности прибыли. Таблица 2.1 - основные показатели предприятия

2.2 Расчеты Рассчитать следующие показатели эффективности инвестиционного проекта: чистый дисконтированный доход (NPV) за 3 года; индекс прибыльности (PI); дисконтированный сроки окупаемости (DPP); внутреннюю норму доходности (IRR). Ставка дисконтирования принимается за 15%. Предполагается вложить сумму размером 300000 руб. Ожидаемые доходы (CF;) за 3 года составят: год - 305658 рублей; год - 310000 рублей; год - 320000 рублей. Необходимо рассчитать чистый денежный поток NFC: В первый год чистый денежный поток составит: NFC = 305658 / (1 + 0,15)1 = 265789,56 руб. Во второй год чистый денежный поток составит: NFC = 310000 / (1 + 0,15)2 = 234404,53 руб. В третий год чистый денежный поток составит: NFC = 320000 / (1 + 0,15)3= 210405,19 руб. Рассчитаем сумму чистых денежных потоков: 265789,56 + 234404,53 + 210405,19 = 710599,29 руб. Далее необходимо рассчитать NPV по формуле 1.3. Рассчитаем NPV: NPV = 710599,29 - 300000 = 410599,29 руб В данном случае NPV положительный, что означает, что вложенные инвестиции окупятся. Следующим показателем для расчета будет индекс рентабельности (PI) относительный показатель, характеризующий уровень доходов на единицу затрат, рассчитывается как отношение текущей стоимости будущего денежного потока к первоначальным затратам на проект. Рассчитаем по формуле 1.6: PI = 410599,29 / 300000 = 1,37 В данном случае PI > 1, соответственно, проект является эффективным. Данные расчета NPV представлены в таблице 2.2. Таблица 2.2 - расчет NPV

Таким образом, видно, что чистый дисконтированный доход по окончанию инвестиционного проекта составит 555409,01 рублей. Рассчитаем дисконтированный срок окупаемости по формуле 1.1: DPP приблизительно равен 1,39 лет. Срок окупаемости является приемлемым. Далее необходимо произвести расчет внутренней нормы доходности (IRR) по формуле 1.4. IRR примерно равно 62.95%. IRR превышает барьерную ставку, проект не следует отвергать. Далее необходимо рассчитать коэффициент эффективности инвестиций (ARR). ARR = 311886/500000 = 0,62 Сведем все полученные показатели в единую таблицу. Таблица 2.3 - сводные показатели по проекту

Подводя итог, можно сказать, что данный инвестиционный проект является прибыльным, потому что все показатели говорят о высокой эффективности инвестиционной привлекательности предприятия. В целом, можно рассмотреть более долгосрочные инвестиции в данное предприятие. ЗАКЛЮЧЕНИЕ В представленной работе основное внимание уделено рассмотрению процесса инвестирования в организации и оценке его эффективности. В первой главе на основе обзора литературы сформировано описание процесса инвестиционной деятельности, сформулированы цель и задачи, а также описана информационная база анализа эффективности инвестиционной деятельности. В рамках теоретической части также проанализированы критерии и методы эффективности различных процессов, предлагаемые в специальной литературе. Проведена расчеты выделенных критериев на примере ООО «Прогресс». Практическими расчетами подтверждена целесообразность инвестиций в данное предприятие. Цель и задачи, поставленные в работе, выполнены в полном объеме. СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ Басовский Л.Е. Экономическая оценка инвестиций: учебное пособие/ Л.Е.Басовский, Е.Н.Басовская, - Москва: ИНФРА-М, 2017. - 240 с. Броневич Ю.С. (Камчатстат) Оценка экономической эффективности инвестиций / Вестник Камчатского государственного технического университета - 2018 Васильева А.С. Оценка эффективности инвестиций // Статистика и экономика - 2017. Еременко О.В., Григорьев И.А. Оценка эффективности инвестиционной деятельности предприятия // Инновационные подходы к социальному управлению и экономике. - 2018. Иванова Н.Н., Осадчая Н.В. Экономическая оценка инвестиций: Учеб. пособие. - Ростов н/Д.: Феникс, 2017. - 224 с Инвестиционный анализ: учебное пособие/ [И.СМ.Межов и др.] - Москва: КноРус, 2017. - 415 с Несветаев Ю.А. Экономическая оценка инвестиций: Учеб. пособие. - М.: МГИУ, 2017. - 163 с. Халикова Э.М. Показатели эффективности инвестиционных проектов предприятия, 2020 Щупак Л.В., Лубянская Э.Б., Дударев Д.Н. Методология оценки и показатели эффективности инвестиций // Организатор производства. 2019. Т. 27. № 4. С. 68-77 10.Электронный учебный курс «Методы и оценка финансовых инвестиций [Электронный ресурс]. URL: http://works.doklad.ru  Пермь 20 |