Курсовая работа по экономике. Анализ прибыли предприятия

Скачать 183.99 Kb. Скачать 183.99 Kb.

|

|

Дивиденды: Владельцы предприятия заинтересованы в получении своей доли участия в капитале в том случае, если чистая прибыль предприятия формируется в отчетном периоде. Формирование и распределение прибыли имеет определенные нюансы для предприятий разных форм собственности. Таким образом, по результатам деятельности компании владельцы могут получать определенное финансовое вознаграждение. Это могут быть дивиденды по акциям, отчисления в соответствии с долевым участием в уставном капитале организации. Решение о выплате дивидендов принимается на общем собрании. Если владельцы владеют обыкновенными акциями, даже если они получают чистую нераспределенную прибыль, они могут не получать выплаты. Решение принимается путем голосования на собрании акционеров. В некоторых случаях целесообразнее направлять всю прибыль на развитие производства, чтобы получать дивиденды в будущем в несколько раз выше, чем на данный момент. Сумма, выделенная на потребление, распределяется в соответствии с долей. От того, какие дивиденды выплачивает компания, зависит ее рыночная стоимость. Поэтому к этой процедуре относятся очень ответственно. Финансовая деятельность: Развитие производства финансируется за счет чистой прибыли компании. Формирование и распределение прибыли является наиболее важным фактором стимулирования этого процесса. Дивиденды выплачиваются из полученной суммы, а затем из оставшихся средств заполняются соответствующие фонды. В первую очередь создается резерв. Это сумма, которая повышает финансовую устойчивость компании. Но ее размер не может быть слишком большим, поскольку капитал должен работать и приносить прибыль. Остальные средства направляются на модернизацию оборудования, обучение персонала, приобретение новых производственных линий и технологий, поддержание инновационных разработок и т. д. Даже самые успешные предприятия нуждаются в развитии. В свою очередь, развитие требует определенных денежных вложений, основным источником которых, как правило, является прибыль. Использование прибыли открывает перед владельцами предприятия широчайшие возможности. Они не ограничены в сроках окупаемости проекта, их не принуждают отчитываться перед сторонними инвесторами, они могут самостоятельно определять размер выделяемой суммы и т.д. Единственным недостатком использования прибыли является уменьшение дивидендов, но с учетом роста прибыли в последующие периоды владельцы предприятия готовы пойти на такой шаг. Именно поэтому счет "нераспределенная прибыль" аккумулирует на себе довольно большие суммы, а учет нераспределенной прибыли, как бухгалтерский, так и управленческий, является неотъемлемой частью деятельности компании. Рассчитывается довольно просто нераспределенная прибыль. Её формула состоит из трех основных показателей: чистая прибыль за год, из которой необходимо вычесть дивиденды, выплаченные акционерам, и добавить нераспределенную прибыль, накопленную за предыдущие отчетные периоды. В будущем норма нераспределенной прибыли также может снизиться, если средства, накопленные на этом счете, будут пересчитаны как взносы в уставной или дополнительный фонд, а также различные виды резервных фондов. Это основной учет нераспределенной прибыли. На основании данных бухгалтерского учета руководители предприятия принимают решение о том, как поступить с нераспределенной прибылью, накопленной за год или несколько лет на соответствующем счете. Фактически использование нераспределенной прибыли может осуществляться по трем основным направлениям. Первое направление — это, как уже упоминалось, выплата дивидендов. В этом случае кредитуется 75-й счет, в дебет, конечно, 84-го счета. Предприятие может, в зависимости от согласованной дивидендной политики, в любое время распределить всю нераспределенную прибыль между владельцами и акционерами. Однако это происходит крайне редко, поскольку в этом случае компания лишается одного из основных источников финансирования, что может нанести ущерб ее дальнейшему развитию. Второе направление - покрытие убытков прошлых лет. В этом случае 84-й счет на начало отчетного периода будет кредитовым остатком, и, следовательно, после получения прибыли в этом году его можно будет дебетовать. Реальных возможностей для выплаты дивидендов нет, но тот факт, что компания смогла погасить свои убытки, должен вселить в акционеров уверенность в ее успехе в последующие периоды. Третьим направлением учета нераспределенной прибыли является направление ее в различные виды фондов, при этом кредитуются такие счета, как 80, 82 и 83. Прибыль может увеличить уставный фонд, а также быть отложена в качестве резерва на случай переоценки активов компании, наступления страховых случаев и. Наконец, последний вариант, который нужно рассмотреть — это накопление прибыли на 84-м счете. В этом случае прибыль остается в компании в качестве источника для ее активов, которыми могут быть новое оборудование, акции других компаний, денежные средства и т. Д. В большинстве случаев компания выбирает этот путь. Учет нераспределенной прибыли на 84-м счете, в результате чего там накапливаются внушительные суммы, является хорошим признаком финансового благополучия компании и сигналом потенциальным кредиторам и инвесторам о том, что компания действительно находится на пути развития и прогресса. Теперь, когда мы обратили внимание на принципы,на которых основан процесс, давайте рассмотрим ситуацию с обществом с ограниченной ответственностью. В этом случае налогообложение и распределение средств осуществляется в соответствии с общим порядком, который установлен для юридических лиц. Таким образом, часть средств может быть направлена в резервный фонд, который, согласно закону об обществах с ограниченной ответственностью, должен быть сформирован для своевременного выполнения своих обязательств. В случае, если один из учредителей захочет отозвать свой вклад, все будет выплачено из этих средств. Кроме того, существуют фонды накопления и потребления. К первой относятся средства, которые в будущем пойдут на развитие компании и различные инвестиционные проекты. То есть управление прибылью предусматривает выделение отдельных сумм по этим направлениям, которые накапливаются до того момента, когда будет доступно требуемое количество денег. Фонд потребления занимается социальным развитием, материальным стимулированием и выплачивает учредителям определенную сумму, пропорциональную заработку и их взносам. Вся прибыль, которая остается доступной компании, делится на два основных элемента. Первая позволяет увеличить имущество предприятия, а также принимает непосредственное участие в процессах накопления. Вторая характеризует конкретную долю прибыли, которую можно использовать для потребления. Всевозможные изменения в структуре прибыли, которые привели к наличию нераспределенного дохода, используемого для накопления, а также аналогичные показатели за предыдущие годы, свидетельствуют о том, что компания финансово устойчива и имеет источник для дальнейшего развития. Экономический анализ является наиболее важным этапом работы, который проводится перед планированием и прогнозированием ресурсов компании, а также их эффективного использования. Структура прибыли (убытков) изучается в несколько этапов: Анализ доходов по составу в динамике. Процедура факторного анализа доходов от продаж. Причины любых отклонений тщательно анализируются по таким компонентам, как: прочие операционные доходы, проценты, подлежащие уплате и полученные, внереализационные расходы и доходы. Изучается формирование чистой прибыли. Проводится оценка того, насколько эффективно распределяется прибыль. Проанализировано использование прибыли. Разработка предложений по составлению финансового плана. Благодаря тому, что детально анализируется структура формирования прибыли, предприятие вырабатывает оптимальную стратегию поведения, следование которой позволит компании минимизировать потери и финансовые риски, которые присутствуют при инвестировании каких-либо ресурсов в собственный бизнес. Вот почему эта процедура так важна. 2. АНАЛИЗ ФОРМИРОВАНИЯ И РАСПРЕДЕЛЕНИЯ ПРИБЫЛИ ПРЕДПРИЯТИЯ ПАО «Заря» 2.1 Структура имущества и источники его формирования Представленный ниже анализ финансового положения и эффективности деятельности ПАО "Заря" выполнен за период с 01.01.2016 по 31.12.2019 г. (4 года). Деятельность ПАО "Заря" отнесена к отрасли "Деятельность воздушного и космического транспорта" (класс по ОКВЭД – 51), что было учтено при качественной оценке значений финансовых показателей.

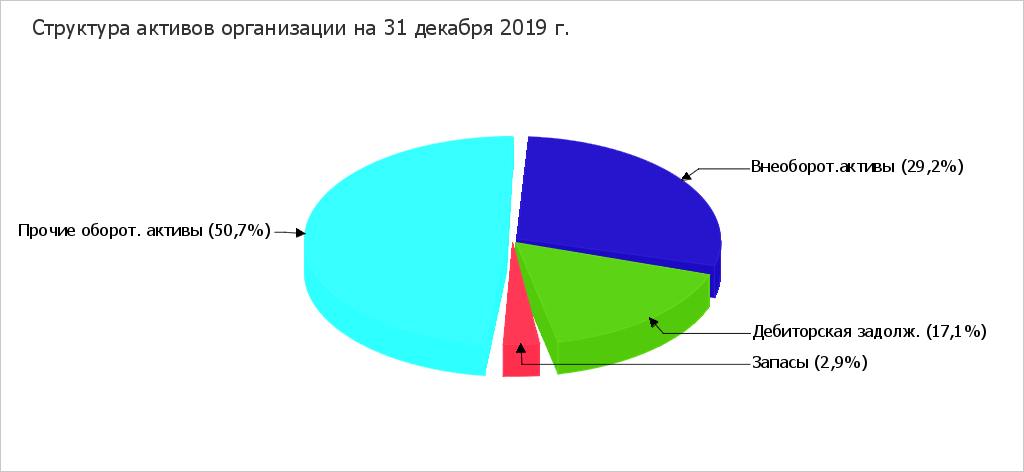

Табл. 1. Из представленных в первой части таблицы данных видно, что по состоянию на 31.12.2019 в активах организации доля внеоборотных средств составляет 1/3, а текущих активов – 2/3. Активы организации за весь рассматриваемый период значительно увеличились (на 148%). Отмечая значительный рост активов, необходимо учесть, что собственный капитал увеличился еще в большей степени – в 3,5 раза. Опережающее увеличение собственного капитала относительно общего изменения активов следует рассматривать как положительный фактор. На диаграмме ниже наглядно представлено соотношение основных групп активов организации.  Рис. 1 Соотношение основных групп активов Рост величины активов организации связан, главным образом, с ростом следующих позиций актива бухгалтерского баланса (в скобках указана доля изменения статьи в общей сумме всех положительно изменившихся статей): денежные средства и денежные эквиваленты – 24 454 545 тыс. руб. (57,6%) долгосрочные финансовые вложения – 9 147 449 тыс. руб. (21,5%) основные средства – 6 630 254 тыс. руб. (15,6%) Одновременно, в пассиве баланса наибольший прирост наблюдается по строкам: долгосрочные заемные средства – 13 650 305 тыс. руб. (35,3%) кредиторская задолженность – 10 671 403 тыс. руб. (27,6%) нераспределенная прибыль (непокрытый убыток) – 9 170 801 тыс. руб. (23,7%) прочие краткосрочные обязательства – 4 206 032 тыс. руб. (10,9%) Среди отрицательно изменившихся статей баланса можно выделить "дебиторская задолженность" в активе и "переоценка внеоборотных активов" в пассиве (-4 045 174 тыс. руб. и -224 491 тыс. руб. соответственно). За рассматриваемый период (с 31 декабря 2015 г. по 31 декабря 2019 г.) произошло увеличение собственного капитала до 12 826 056,0 тыс. руб. (в 3,5 раза). 2.2. Оценка стоимости чистых активов организации

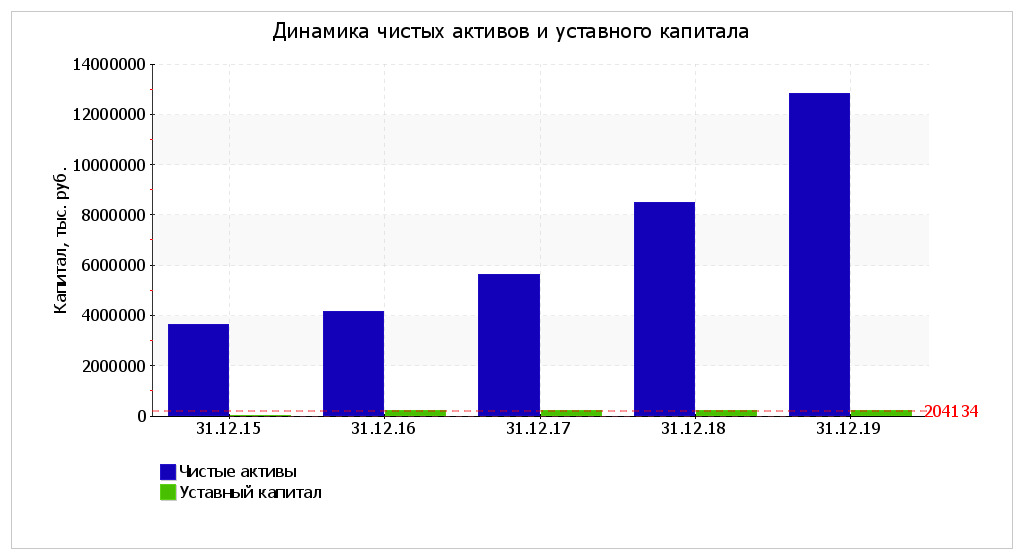

Чистые активы организации на последний день анализируемого периода (31.12.2019) намного (в 62,8 раза) превышают уставный капитал. Данное соотношение положительно характеризует финансовое положение, полностью удовлетворяя требованиям нормативных актов к величине чистых активов организации. К тому же необходимо отметить увеличение чистых активов в 3,5 раза за 4 последних года. Превышение чистых активов над уставным капиталом и в то же время их увеличение за период говорит о хорошем финансовом положении организации по данному признаку. Наглядное изменение чистых активов и уставного капитал представлено на следующем графике.  Рис. 2. Динамика чистых активово и уставного капитала В анализируемом периоде наблюдалось скачкообразное увеличение уставного капитала.

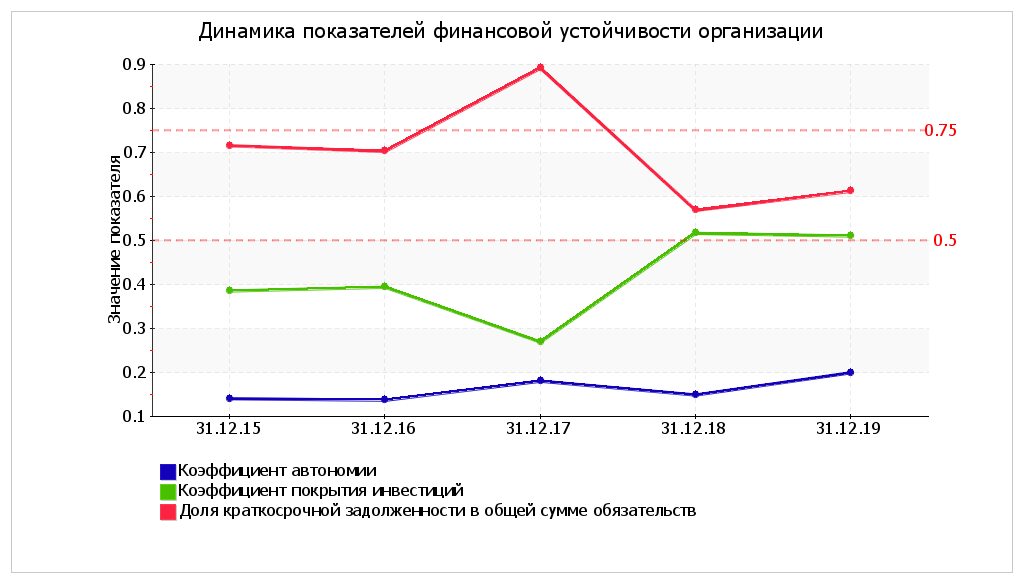

Табл. 2. Коэффициент автономии организации на последний день анализируемого периода (31.12.2019) составил 0,2. Полученное значение показывает, что ввиду недостатка собственного капитала (20% от общего капитала) организация в значительной степени зависит от кредиторов. Коэффициент автономии за 4 последних года возрос на 0,06. Коэффициент обеспеченности собственными оборотными средствами по состоянию на 31.12.2019 составил -0,13. Отмечено весьма значительное снижение коэффициента обеспеченности собственными оборотными средствами за рассматриваемый период (с 31.12.2015 по 31.12.2019) – на 0,2. На последний день анализируемого периода значение коэффициента характеризуется как не соответствующее принятому нормативу. В течение всего периода коэффициент обеспеченности собственными оборотными средствами сохранял значение, не соответствующее нормативу. За весь рассматриваемый период отмечен существенный рост коэффициента покрытия инвестиций c 0,39 до 0,51 (т.е. +0,12). Значение коэффициента на 31.12.2019 ниже допустимой величины. Несмотря на разнонаправленное изменение коэффициента покрытия инвестиций, в целом в течение анализируемого периода имел место преимущественно рост. Значение коэффициента обеспеченности материальных запасов на последний день анализируемого периода (31.12.2019) составило -3,19, что намного (на 5,39) меньше, чем на 31.12.2015. В начале рассматриваемого периода коэффициент соответствовал норме, однако позднее ситуация изменилась. На 31 декабря 2019 г. значение коэффициента обеспеченности материальных запасов является критическим. По коэффициенту краткосрочной задолженности видно, что на 31.12.2019 доля долгосрочной задолженности в общих долгах ПАО "Заря" составляет 38,8%. При этом в течение анализируемого периода доля долгосрочной задолженности выросла на 10,3%. Динамика основных показателей финансовой устойчивости организации представлена на следующем графике:  Рис. 3. Динамика показателей финансовой устойчивости организации 2.3. Расчет коэффициентов ликвидности

На последний день анализируемого периода значение коэффициента текущей ликвидности (1,44) не соответствует норме. При этом нужно обратить внимание на имевшее место за весь рассматриваемый период негативное изменение – коэффициент снизился на -0,07. В течение рассматриваемого периода можно наблюдать как рост, так и снижение коэффициента текущей ликвидности; максимальное значение составило 1,72, минимальное – 1,09. Значение коэффициента быстрой (промежуточной) ликвидности соответствует норме – 1,38 при норме 1. Это свидетельствует о достаточности ликвидных активов (т. е. наличности и других активов, которые можно легко обратить в денежные средства) для погашения краткосрочной кредиторской задолженности. Значения коэффициента быстрой ликвидности в течение всего периода укладывались в установленный норматив. Коэффициент абсолютной ликвидности, как и два другие коэффициента, имеет значение, соответствующее норме (1,03). За рассматриваемый период (с 31 декабря 2015 г. по 31 декабря 2019 г.) коэффициент вырос на 0,52. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||