Факультет Управления _

Кафедра Кафедра менеджмента _

Направление подготовки/Специальность Менеджмент _

по дисциплине Практика по получению профессиональных умений и опыта

профессиональной деятельности

Студента Федосеевой Елены Максимовны _

(фамилия, имя, отчество)

на тему: АО «Альфа Банк» _

(тема работы)

Руководитель работы доцент, к.э.н., Донскова Людмила Ивановна _

(ученая степень, звание, инициалы и фамилия)

г.Москва 2020 г

Содержание

Введение 4

2.Технологии управления персоналом в АО «Альфа-Банке» 7

3.Организационная структура и система управления в организации АО «Альфа Банк» 12

4.Анализа системы планирования организации АО «Альфа Банк» 14

5.Анализ отраслевых показателей организации АО «Альфа Банк» 15

6.Анализ рисков финансово-хозяйственной деятельности организации АО «Альфа Банк» 18

7.Регламентирующие документы по деятельности организации АО «Альфа Банк» 21

8.Особенности организационной структуры организации АО «Альфа Банк» 22

9.Оценка реализуемых на предприятии проектов 25

10.Программа внедрения технологических и продуктовых инноваций в ОАО «Альфа - Банк» 28

Заключение 32

Список литературы 33

Приложение 1 34

Введение

Развитие российской экономики напрямую зависит от состояния банковской системы, финансирования и обслуживания предприятий коммерческими банками. Необходимой для этого предпосылкой является обеспечение устойчивого положения самих банков. Российская банковская система пока не в полной мере отвечает требованиям развивающейся экономики и нуждается в укреплении. Развитие экономики России сдерживается неразвитостью и неустойчивостью банковского сектора, а также его ограниченной способностью аккумулировать средства предприятий и населения, столь необходимые для кредитования инвестиций и обновления основных фондов материального производства.

Альфа-Банк, основанный в 1990 году, является универсальным банком, осуществляющим все основные виды банковских операций, представленных на рынке финансовых услуг, включая обслуживание частных и корпоративных клиентов, инвестиционный банковский бизнес, торговое финансирование и управление активами.

Целью написания данной работы является отчет по производственной практике, описание места прохождения практики, анализ его целей, функционирования, экономических результатов и т.д.

Производственная практику я проходила в АО Альфа-Банк, в период….

В процессе практики мной было изучено:

- изучение организационной структуры базы практики, особенностей функционирования объекта, представление организационных структур в виде схем; · анализ функций предприятия;

- изучение конкретной финансовой, производственной и другой деловой документации;

- знакомство с вопросами техники безопасности и охраны окружающей среды.

Общая характеристика АО Альфа-Банк

Альфа-Банк, основан в 1990 году. Альфа-Банк является универсальным банком, осуществляющим все основные виды банковских операций, представленных на рынке финансовых услуг, включая обслуживание частных и корпоративных клиентов, инвестиционный банковский бизнес, торговое финансирование и управление активами.

Альфа-Банк является одним из крупнейших банков России по величине активов и собственного капитала. По данным аудированной финансовой отчетности (МСФО) за 2006 год, активы группы "Альфа-Банк", куда входят ОАО "Альфа-Банк", дочерние банки и финансовые компании, составили 15,2 млрд. долларов США, совокупный капитал - 1,3 млрд. долларов США, кредитный портфель за вычетом резервов - 9,5 млрд. долларов США.

В Альфа-Банке обслуживается более 45 тыс. корпоративных клиентов и более 2,4 млн. физических лиц. Кредитование - один из наиболее важных продуктов, предлагаемых Банком корпоративным клиентам. Кредитная деятельность Альфа-Банка включает торговое кредитование, кредитование оборотного капитала и капитальных вложений, торговое и проектное финансирование. Среди клиентов Банка есть крупные предприятия, при этом основные заемщики - предприятия среднего бизнеса. Альфа-Банк диверсифицирует свой кредитный портфель, последовательно снижая его концентрацию.

Стратегическое направление деятельности Альфа-Банка - розничный бизнес. Сегодня в Москве открыто более 30 отделений Альфа-Банка.

Успешно развивается инвестиционный бизнес Альфа-Банка. Банк эффективно работает на рынках капитала, ценных бумаг с фиксированной доходностью, валютном и денежном рынках, в сфере операций с деривативами. Банк стабильно удерживает позицию одного из ведущих операторов и маркет-мейкеров на внешнем рынке суверенных российских облигаций и долговых инструментов российского корпоративного сектора.

Альфа-Банк создал разветвленную филиальную сеть - важнейший канал распространения услуг и продуктов. В Москве, регионах России и за рубежом открыто 229 отделений и филиалов банка, в том числе дочерние банки в Казахстане и Нидерландах и финансовая дочерняя компания в США.

Альфа-Банк - один из немногих российских банков, где проводится международная аудиторская проверка с 1993 года (Price Waterhouse Coopers).

Полное фирменное наименование Банка: ОТКРЫТОЕ АКЦИОНЕРНОЕ ОБЩЕСТВО "АЛЬФА-БАНК".

1. Сокращенное фирменное наименование Банка: ОАО "АЛЬФА-БАНК".

2. Место нахождения Банка: 107078, г. Москва, ул. Каланчевская, д.27.

3. Банк имеет круглую печать, содержащую полное фирменное наименование Банка на русском языке и указание на место нахождения Банка, штампы и бланки со своим наименованием, товарные знаки, зарегистрированные в соответствии с законодательством Российской Федерации

4 Банк является юридическим лицом, имеет в собственности обособленное имущество, учитываемое на его самостоятельном балансе.

Технологии управления персоналом в АО «Альфа-Банке»

1. Формулирование общих принципов и целей работы с персоналом в соответствии со стратегией организации.

2. Разработка конкретных кадровых процедур, технологий, мероприятий, реализующих основные задачи кадровой политики.

3. Мониторинг персонала, который заключается в реализации этих мероприятий, оценка персонала т корректировке стратегии.

4. Стратегия управления персоналом вытекает из общих стратегий банка в целом, зависима от нее, является ее частью. Цели отдела управления персоналом направлены на достижении целей организации в целом.

5. В банке четко сформулирована система прав и обязанностей сотрудников, функционально-должностная иерархия, существует жесткая исполнительная дисциплина.

6. Но в тоже время корпоративная культура банка весьма демократична.

7. Жёсткая исполнительная дисциплина. Система обязанностей и ответственности четко прописана в должностных инструкциях для каждого работника. Человек должен знать, за что он отвечает, и что с него будут спрашивать.

8. Каждый сотрудник банка в любое время может посоветоваться со своим руководителем, обсудить с ним возникающие вопросы. Отношения руководитель-подчиненный выстраиваются исходя из решаемых задач

9. Девиз Альфа-банка: «Мы ищем профессионалов», поэтому высокий уровень квалификации сотрудников также имеет большое значение для банка. В сотрудниках поощряется инициатива, стремление узнавать новое, приобретать опыт и внедрять его на практике.

10. Отдел управления персоналом стал равноправным бизнес-подразделением банка, четко ориентированным на продажу кадровых услуг внутренним подразделениям.

11. В банке создан институт кураторов, которые работают непосредственно с бизнес-подразделениями: мозговой центр, в чью задачу входит формирование кадровой политики, анализ рынка и внедрение его результатов

12. Банк предоставляет обширный соцпакет, причем его состав довольно гибкий и сотрудник сам может выбрать те или иные услуги (например, поликлинику).

13. Существует комплексная система обучения работников банка (перед открытием филиалов) + если необходимо, банк организует тренинги, семинары, корпоративные программы обучения для своих работников, которые составлены специально под потребности того или иного подразделения.

14. Создан компьютерный портал обучения и развития сотрудников «Альфа-Персонал», целью которого стало предоставление сотрудникам равных возможностей в обучении и развитии, открытие доступа к полной, доступной и своевременной информации об обучении

15. В банке существуют программы стажировки для выпускников ВУЗов, на которых молодые специалисты знакомятся с руководством банка (на первых порах они занимают нижние уровни) и, впоследствии, при положительном результате общения стажёры зачисляются в штат банка. Если стажёр хорошо себя зарекомендовал, то его с охотой берут и на более высокие вакантные места.

16. Прежде чем открыть филиал, все специалисты, которые займут в нём ключевые позиции, проходят стажировку в функциональных подразделениях центрального офиса. Таким образом, руководитель едет в регион, уже хорошо зная весь механизм работы, а затем сам обучает своих подчиненных в филиале (подготовка в среднем от 2 до 5 дней).

17. Раз или два в год со всех регионов собираются специалисты одного функционального направления и обсуждают общие для них проблемы, решают общие вопросы. Таким образом, региональные подразделения не чувствуют себя брошенными, а напротив, частью одной общей системы.

18. Ежеквартально в банке проводится конкурс среди подразделений филиальной сети. Между собой соревнуются филиалы, московские бизнес-центры и московские отделения розничных продаж - каждый в своей групп.

19. Найм новых сотрудников с помощью кадровых агентств, СМИ, государственных служб и центров занятости, с помощью консультантов по подбору персонала.

20. Стенды «Нам нужны профессионалы» в офисах банка (+ анкеты-резюме)

21. Интернет.

22. Работа с ведущими учебными заведениями.

23. Проведение в банке дней карьеры.

24. Ежемесячно оцениваются финансовые результаты конкурирующих подразделений. Победители получают премии, размер которых может составлять до 60 % месячного фонда оплаты труда подразделения.

25. Предусмотрено и деловое поощрение: в соответствии с результатами конкурса по кредитной работе филиалам устанавливается лимит самостоятельного кредитования, то есть лимит средств, которыми они могут распоряжаться без согласования с центральным офисом.

26. Если филиал три квартала в течение года занимает одно из последних трёх мест, ставится вопрос о ротации его руководителя.

27. Для особо ценных сотрудников и сотрудников, находящихся в более привилегированном положении (так называемых кругах) зарплата устанавливается на более высоком уровне.

28. Банк придерживается европейской модели развития персонала (присутствуют черты как американской, так и японской моделей. Банк в своем развитии ориентируется на европейский опыт)

29. По типу конкурентной стратегии - Альфа-банк реализует стратегию повышения качества.

30. По стадиям развития - банк находится на этапе перехода от стадии роста к стадии зрелости.

31. По стадиям развития - банк находится на стадии «Стабильная работа»

32. По миссии организации - наличествует явная клиентоориентированность, т.е. стратегия «Миссия-клиент».

33. Концепция управления персоналом - концепция управления человеческими ресурсами.

«Альфа-Банк» выбрал аппаратную платформу IBM Power для создания корпоративной автоматизированной системы управления персоналом на базе SAP. Как ожидают в банке, это позволит реализовать проект в короткие сроки, а при эксплуатации обеспечить гибкость при распределении нагрузок между базами данных и приложениями с минимальным участием администратора. В целом автоматизация системы управления персоналом «Альфа-Банка» - это первый этап проекта автоматизации ряда корпоративных систем. Вертикально масштабируемая линейка Power Systems будет поддерживать возрастающие нагрузки на SAP, а многопользовательская операционная система IBM i обеспечит необходимый уровень защиты системы. Как отмечается, экспертиза специалистов «Альфа-Банка» в администрировании IBM i, а также высокие эксплуатационные характеристики выбранной платформы позволяют банку планировать дальнейшее масштабирование системы при возрастании рабочих нагрузок. Для обеспечения отказоустойчивости системы было выбрано решение MIMIX компании Vision Solutions, партнера IBM и технологического партнера SAP, решения которой уже успешно используются в «Альфа-Банке» для защиты других критических бизнес-систем. «“Альфа-банк” искал решение, которое бы позволило развернуть среды SAP с наименьшими затратами времени. Нам также важно было прийти к решению, которое бы требовало минимального внешнего воздействия при эксплуатации. Масштабируемая и настроенная на SAP платформа IBM Power Systems была выбрана, исходя из этих требований», - рассказал CNews Артем Шахвердян, заместитель начальника Управления интеграционных систем блока «Информационные технологии» «Альфа-Банка».

SAP ERP Human Capital Management (SAP ERP HCM) - это наиболее полнофункциональная и надежная HR-система для оптимизации кадровых процессов. Она позволяет объединить в рамках одного информационного пространства все бизнес-процессы службы персонала, направленные на привлечение сотрудников, их удержание и мотивирование, донесение стратегических целей до каждого сотрудника и получение эффективной управленческой отчетности по всем направлениям HR.

Организационная структура и система управления в организации АО «Альфа Банк»

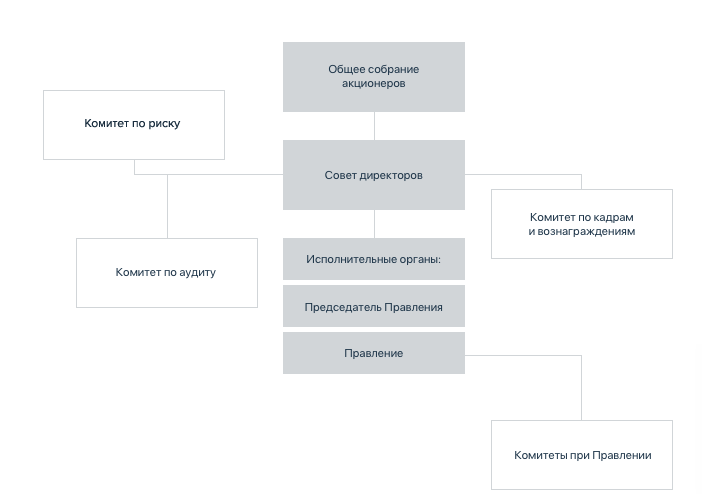

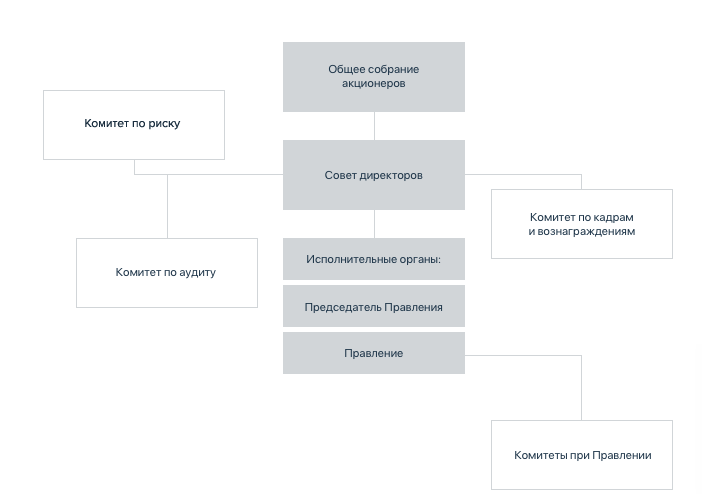

Общее собрание акционеров является высшим органом управления банка. Общее собрание акционеров принимает решения в соответствии с компетенцией, установленной законом, по основополагающим вопросам, относящимся к деятельности банка, таким как внесение изменений и дополнений в Устав банка, выпуск новых акций, определение количественного состава и избрание Совета директоров, утверждение внешних аудиторов и распределение прибыли.

Общее руководство деятельностью банка, за исключением решения вопросов, отнесенных к компетенции Общего собрания акционеров, осуществляет Совет директоров. Совет директоров исполняет надзорные функции и определяет стратегию банка.

Комитет по аудиту Совета директоров оказывает содействие Совету директоров в осуществлении надзора за работой внутреннего аудита, подготовке финансовой отчетности, обеспечении высокого качества корпоративного управления и эффективности корпоративного контроля.

Комитет по кадрам и вознаграждениям Совета директоров оказывает содействие Совету директоров при решении вопросов в области назначений и вознаграждений членов органов управления банка. Основной задачей Комитета является содействие привлечению к управлению банком квалифицированных специалистов и созданию необходимых стимулов для их успешной работы.

Комитет по рискам Совета директоров ответственен за предварительное рассмотрение, анализ и подготовку предложений Совету директоров по вопросам определения стратегии управления рисками и капиталом, установления риск-аппетита, контроля эффективности системы управления рисками, развития риск-культуры и реализация модели трех линий защиты, применения банковских методик управления рисками и моделей количественной оценки рисков для целей расчета норматива достаточности собственных средств.

Руководство текущей деятельностью банка, за исключением решения вопросов, отнесенных к компетенции Общего собрания акционеров и/или Совета директоров, осуществляется единоличным исполнительным органом банка — Председателем Правления и коллегиальным исполнительным органом банка — Правлением. Правление отвечает за оперативный контроль над деятельностью банка. Двенадцать комитетов образованы Правлением — Стратегический комитет по рискам, Главный Кредитный комитет, Малый Кредитный комитет, Розничный Кредитный комитет, Управляющий комитет по операционным рискам, Тарифный комитет, Тендерная комиссия, Комитет по управлению активами и пассивами, Инвестиционный комитет, Планово-Бюджетный комитет, Управляющий комитет по IT-задачам (IT — информационные технологии) и Комитет по развитию региональной сети — способствуют поддержанию эффективности различных направлений оперативной деятельности банка.

Права, обязанности, сферы ответственности и порядок работы Общего собрания акционеров, Совета директоров и Правления, а также Комитетов, созданных при Совете директоров и Правлении, регламентируются соответствующими документами, с которыми можно ознакомиться в данном разделе.

Анализа системы планирования организации АО «Альфа Банк»

Серьезно увеличилась филиальная сеть и география рынка услуг ОАО «Альфа-Банка», а именно открылось более 100 филиалов в РФ, а так же в странах СНГ, в то же время появились дочерние компании в дальнем зарубежье.

Своим VIP-клиентам ОАО «Альфа-Банк» предлагает лучший банковский сервис, основами которого являются:

1. Комплексность;

2. Строгая конфиденциальность;

3. Индивидуальный подход, который максимально учитывает пожелания клиента.

Каждый персональный менеджер, закрепленный за VIP-клиентом, разрабатывает индивидуальные схемы обслуживания. Персональный клиентский менеджер консультирует клиента по банковским, а так же юридическим вопросам.

Так же своим VIP-клиентам ОАО «Альфа-Банк» предлагает различные финансовые услуги, такие как:

- расчетно-кассовое обслуживание;

- брокерское обслуживание, а так же доверительное управление и размещение денежных средств;

- банковские карты;

- автокредитование;

- протокольное обслуживание VIP-клиентов;

- индивидуальные услуги для VIP-клиентов

- подбор и приобретение страховых продуктов.

Анализ отраслевых показателей организации АО «Альфа Банк»

Бурный рост розничного кредитования ведет к усилению кредитного риска у российских банков. Согласно последнему опросу PricewaterhouseCoopers, проведенному весной 2019 года, именно кредитный риск воспринимается российскими банками как ключевой. Создание систем управления рисками, позволяющих комплексно и эффективно управлять кредитными, операционными и рыночными рисками, является актуальной задачей для российских банков. Для успешной конкуренции на рынке банки должны иметь четкую стратегию своего развития, прозрачную структуру управления и своевременную и объективную управленческую отчетность для инвесторов и других заинтересованных сторон. Развитые информационные системы, широкий продуктовый ряд и отлаженные процессы работы с клиентами также являются немаловажными составляющими успеха.

АО «Альфа Банк» использует очень хорошо спланированную и организованную стратегию, по управлению всей своей деятельностью, что выделяет его среди конкурентов и позволяет ему обогнать их. Весь бизнес банка поделен на три основных блока: коммерческий банк, инвестиционный банк, блок управления активами. Тесные партнерские отношения связывают Банк со страховой группой «Альфа - Страхование». Эффективную поддержку бизнес-подразделениям оказывают административный блок, финансовый блок и казначейство, блок связи с органами государственной власти, отделы управления рисками, блок информационных технологий, бэк-офис и мидл-офис. Первоочередной задачей является укрепление позиций на фондовом рынке. А поскольку на этом рынке доминируют западные институты, то АО «Альфа Банк» набирает новых сотрудников с передовым опытом западных финансовых технологий.

Несмотря на всю сложность стоящих перед Банком задач, наблюдается значительный прогресс. Количество филиалов за два года выросло в два раза, депозитная база - более чем в два раза, кредитный портфель - в три с половиной раза, ежемесячный комиссионный доход увеличился в два раза, объем платежей - в три с половиной раза. Предмет первоочередного внимания Банка - финансовые, организационные и интеллектуальные инвестиции в развитие новых направлений.

Также банк внес в свою стратегию развитие ритейла.

Внедрена и развивается централизованная платежная система, позволяющая создать сквозной бизнес-процесс, объединяющий все направления бизнеса.

В 2018 г. АЛЬФА-БАНК объявил приоритетным активное развитие направления кредитования малого и среднего бизнеса в регионах. Всего в течение года планируется открыть не менее 15 точек продаж в крупнейших региональных центрах. Доля рынка АО «Альфа Банк» в данном сегменте, по расчетам экспертов, составит порядка 2%.

Для развития и поддержания конкурентоспособности требуются современные информационные системы, работающие без сбоев. Это - фундаментальное условие успехов Банка. В начале 2018 года АО «Альфа Банк» разработал и утвердил новую стратегию развития информационных технологий. Основой ее стала Программа ОМЕГА - внедрение новой информационно-банковской системы. Новая система должна использовать передовой мировой опыт и решать задачи улучшения качества услуг, предоставляемых клиентам банка, повышать производительность и надежность при снижении затрат на обработку банковских операций, предоставлять возможность внедрения новых финансовых инструментов, ранее не распространенных на российском рынке, обеспечивать устойчивый рост филиальной сети.

Кроме того, целью внедрения новой системы является соответствие мировым технологическим стандартам, а также построение платформы для резкого увеличения темпов роста и эффективного управления.

АО «Альфа Банк» заключил с фирмой Midas-Kapiti International, мировым лидером банковских систем, контракт на закупку и внедрение интегрированного программного комплекса, состоящего из модулей:

Equation DBA - ядро банковской системы;

OPICS - система поддержания инвестиционных продуктов;

Trade Innovation - система для поддержания спектра продуктов торгового финансирования;

Retail Connection - система автоматизации филиалов, Call Center и система управления отношениями с клиентами;

Meridian Middleware - пакет, обеспечивающий интеграцию данных между различными системами.

Для внедрения комплекса и адаптации систем к российской специфике АО «Альфа Банк» АНК заключил соглашение с компанией Andersen Consulting (с 01.01.2001 переименована в Accenture) - первоклассной консалтинговой компанией, успешно сочетающей мировой опыт консультационных услуг в финансовой и технологической сферах с глубоким знанием банковских систем и российской специфики.

Кроме внедрения новой банковской системы, Программа ОМЕГА включает ряд инфраструктурных и организационных проектов.

Благодаря всем этим стратегиям и усовершенствованиям, на сегодня АО «Альфа Банк» - самый прогрессивный банк в России и лидер среди частных банков. Планы стратегического развития Банка направлены на то, чтобы не только сохранить достигнутые позиции, но и добиться качественного повышения стандартов обслуживания, увеличить доходность и продолжить согласованный и поступательный рост бизнеса по всем направлениям.

Анализ рисков финансово-хозяйственной деятельности организации АО «Альфа Банк»

Из всех форм бухгалтерской отчетности важнейшей является баланс.

Данные баланса необходимы: собственникам - для контроля над вложенным капиталом, руководству организации - при анализе и планировании, банкам и другим кредиторам - для оценки финансовой устойчивости.

Бухгалтерский баланс состоит из двух равновеликих частей: актива и пассива.

Бухгалтерский баланс характеризует в денежной форме финансовое положение предприятия по состоянию на отчетную дату. По балансу характеризуется состояние материальных запасов, расчетов, наличие денежных средств, инвестиций.

Анализ динамики валюты баланса, структуры активов и пассивов предприятия позволяет сделать ряд важнейших выводов, необходимых как для осуществления текущей финансово-хозяйственной деятельности, так и для принятия управленческих решений на перспективу.

Исследование структуры пассива баланса позволяет установить одну из возможных причин финансовой неустойчивости предприятия.

Анализ непосредственно по балансу - дело довольно трудоемкое и неэффективное, так как слишком большое количество расчетных показателей не позволяет выделить главные тенденции в финансовом состоянии организации.

Сравнительный аналитический баланс можно получить из исходного баланса путем уплотнения отдельных статей и дополнения его показателями структуры, а также расчетами динамики.

Аналитический баланс полезен тем, что сводит воедино и систематизирует те расчеты, которые обычно осуществляет аналитик при ознакомлении с балансом.

Непосредственно из аналитического баланса можно получить ряд важнейших характеристик финансового состояния организации. В число исследуемых показателей обязательно нужно включать следующие:

1. Общую стоимость активов организации, равную сумме разделов I и II баланса (строка 190 + строка 290).

2017 год - 450315 + 786242 = 123557 тыс. руб.

2018 год - 500609 + 850777 = 1351386 тыс. руб.

2019 год - 559646 + 821232 = 1380878 тыс. руб.

2. Стоимость иммобилизованных (т.е. внеоборотных) средств (активов) или недвижимых активов, равную итогу раздела I баланса (строка 190).

2017 год - 450315тыс. руб.

2018 год - 500609 тыс. руб.

2019год - 559646 тыс. руб.

3. Стоимость мобильных (оборотных) средств, равную итогу раздела II баланса (строка 290).

2017 год - 786242 тыс. руб.

2018 год - 850777 тыс. руб.

2019год - 821232 тыс. руб.

4. Стоимость материальных оборотных средств (строка 210 + 220).

2017 год - 117296 + 9078 = 126374 тыс. руб.

2018 год - 178480 + 10496 = 188976 тыс. руб.

2019год - 326328 + 30693 = 357027 тыс. руб.

5. Величину собственного капитала организации, равную итогу раздела III баланса (строка 490).

2017 год - 699583 тыс. руб.

2018 год - 741353 тыс. руб.

2019год - 860782 тыс. руб.

6. Величину заемного капитала, равную сумме итогов разделов IV и V баланса (строка 590 + строка 690).

2017 год - 25570 + 511404 = 536974 тыс. руб.

2018 год - 28200 + 581833 = 610033 тыс. руб.

2019год - 29345 + 490751 = 520096 тыс. руб.

7. Величину собственных средств в обороте, равную разнице итогов разделов III и I баланса (строка 490 - строка 190).

2017 год - 699583 - 450315 = 249268 тыс. руб.

2018 год - 741353 - 500609 = 240744 тыс. руб.

2019год - 860782 -559646 = 301136 тыс. руб.

8. Рабочий капитал, равный разнице между оборотными активами и краткосрочными обязательствами (итог раздела II строка 290 минус итог раздела V строка 690).

2017 год - 786242 - 511404 = 274838 тыс. руб.

2018 год - 850777 - 581833 = 268944 тыс. руб.

2019год - 821232 - 1380878 = -559646 тыс. руб.

Анализируя сравнительный баланс, можно сделать вывод, что у ОАО «Альфа-Банк» стабильная финансовая устойчивость, так как в динамике за 3 года доля собственного капитала увеличилась с 699583 тыс. руб. в 2017 году до 860782 тыс. руб. в 2019году; темпы роста собственного капитала выше темпов роста заемного капитала (2017 год - 699583 тыс. руб.> 536974 тыс. руб.; 2018 год - 741353 тыс. руб. > 610033 тыс. руб.; 2019год - 860782 тыс. руб. > 520096 тыс. руб.).

Регламентирующие документы по деятельности организации АО «Альфа Банк»

1. Конституция РФ

2. Гражданский кодекс РФ

3. Налоговый кодекс РФ

4. Трудовой кодекс РФ

5. Устав ОАО "Альфа-Банк"

6. Федеральный закон " О Центральном Банке РФ (Банке России)" от 10.07.2002 №86-фз (с изменениями и дополнениями)

7. Положения ЦБР "О правилах ведения бухгалтерского учета"

8. Положения об условиях привлечения во вклады средств населения в валюте РФ и иностранной валюте.

9. Положение банка России " Об эмиссии банковских карт и операциях, совершаемых с использованием банковских карт"

10. О порядке осуществления безналичных расчетов физическими лицами в РФ

11. О порядке формирования кредитными организациями резервов на возможные потери.

12. Положение о печатях и штампах, используемых в ОАО " Альфа-Банк"

13. Тарифы на услуги, предоставляемые "Альфа_Банк", утвержденные Правлением банка.

14. Положение о порядке открытия, переоформления и закрытия счетов и ведения юридических дел клиентов ОАО " Альфа-Банка", утвержденного правлением банка.

Особенности организационной структуры организации АО «Альфа Банк»

В банке жесткая иерархия власти и системы контроля со стороны высшего руководства, решения принимаются централизованно. Но в тоже время уровень подготовки специалистов обеспечивает широкую специализацию в работе персонала (взаимозаменяемость).

По взаимодействию «подразделение - подразделение» - линейно-функциональная структура, т.к. решения, подготовленные определёнными исполнителями, подготавливаются непосредственным руководителем, затем рассматриваются и утверждаются директором, который передает их исполнение этим либо другим исполнителям.

Организационную структуру управления филиала можно представить следующим образом (рисунок 1, приложение 1).

Основным (высшим) органом управления ОАО «Альфа - Банк» является собрание акционеров банка.

Основной орган управления банка решает стратегические задачи деятельности банка, а именно:

1. принимает решение об оснований банка;

2. утверждает акты, документы деловой политики банка;

3. принимает устав банка;

4. рассматривает и утверждает отчет о работе банка;

5. рассматривает и утверждает результаты деятельности банка и принимает решения об использовании полученной прибыли или о покрытии убытков;

6. принимает решения в части формирования фондов банка;

7. выбирает членов исполнительных и контрольных органов в банке и выбирает директора (председателя правления) банка.

Высший орган управления банка реализует свои функции и задачи непосредственно через исполнительные, а также контрольные органы, которые целиком подотчетны ему.

Исполнительные и контрольные органы банка укомплектованы высококвалифицированными банковскими работниками. Председатель правления банка в соответствии с Уставом избирается высшим органом управления банка и является членом его исполнительного органа.

Права, обязанности и ответственность председателя правления банка утверждены в уставе банка. Председатель правления банка:

1. представляет банк;

2. исполняет решения высшего органа управления банка, заботится об их 3. проведении в жизнь;

4. поддерживает инициативу работников банка и вносит предложения по совершенствованию деятельности банка;

5. организует и руководит трудовым коллективом банка;

6. отвечает за законность работы банка перед органом управлении банка.

Для общего руководства работой банка, а также наблюдения и контроля за работой правления и ревизионной комиссии банка в ОАО «Альфа - Банк» существует совет банка (правление).

Члены совета из своего состава большинством голосов выбирают председателя совета банка и его заместителей. Члены совета банка не могут быть одновременно членами правления или членами ревизионной комиссии банка.

Совет банка решает стратегические, задачи управления и развития деятельности банка, его заседания проводятся не реже одного раза в год. В своей работе совет руководствуется действующим законодательством и нормативными актами.

Организационная структура ОАО «Альфа - Банк» включает функциональные подразделения и службы банка, каждая из которых имеет определенные права и обязанности.

Директор руководит банком и представляет предприятие во всех учреждениях и организациях, распоряжается имуществом предприятия, заключает договора, издает приказы по предприятию, в соответствии с трудовым законодательством принимает и увольняет работников, применяет меры поощрения и налагает взыскания на работников предприятия.

В подчинении директора находятся: главный бухгалтер, начальник отдела розничных услуг, начальник операционного отдела, начальник отдела расчетов, начальник отдела безопасности, начальник юридического отдела, начальник отдела кадров. Каждому из них подчиняются подразделения, специализирующиеся по направлениям деятельности банка.

Оценка реализуемых на предприятии проектов

Совет директоров Альфа-Банка утвердил стратегию развития банка на 2019-2021 гг. Заявленная в стратегии цель — переход на новый технологический уровень, который позволит банку предложить лучшие сервисы для клиентов, обеспечит бесспорные конкурентные преимущества на меняющемся банковском рынке и станет базой для повышения прибыльности и роста рыночной доли банка.

Новая стратегия Альфа-Банка — стратегия концентрированного роста: сохраняя преемственность задачи по удвоению рыночных позиций, банк сосредоточится на самом главном. «Чтобы быть готовыми к постоянным переменам в банковской отрасли, мы должны непрерывно оставаться на острие технологий и клиентского опыта, — заявил главный управляющий директор Альфа-Банка Владимир Верхошинский. — Наша стратегия очень четко сфокусирована — мы выделили всего три цели, но в них наша амбиция — стать лучшими в стране».

В стратегии Альфа-Банк ставит себе задачу за три года стать лидером по трем направлениям.

Альфа-Банк создаст лучшее мобильное приложение в России. Мобильный банк станет центром взаимодействия с физическими лицами и предпринимателями, в нем будет сосредоточен максимально широкий набор продуктов и сервисов банка, в том числе тех, что сегодня доступны только в отделениях. При этом Альфа-Банк не идет в идеологию mobile only (т.е. развитие только мобильного банка), а будет развивать все каналы взаимодействия с клиентами, руководствуясь принципом mobile first (первоочередной выпуск продуктов для мобильного банка).

К 2021 году Альфа-Банк полностью реализует концепцию первого в России безбумажного универсального банка, отказавшись от бумаги в отделениях и бэк-офисе: везде, где это не является требованием законодательства или клиентов. Это будет достигнуто за счет активного использования биометрии и повсеместного внедрения электронной цифровой подписи в клиентские и бэк-офисные операции как физических, так и юридических лиц. У клиентов появится возможность обслуживаться в отделениях без паспорта и карт, только со смартфоном.

В ближайшие три года банк будет трансформировать сеть отделений в сеть нового поколения, что позволит дать нашим клиентам качественно новый клиентский опыт. Благодаря цифровизации процессов клиенты Альфа-Банка будут обслуживаться в отделениях без паспорта и бумажных документов по всему перечню банковских и инвестиционных продуктов, имея только смартфон.

Ключевые финансовые цели стратегии предусматривают рост клиентского кредитного портфеля до $45 млрд в 2021 году по МСФО, наращивание комиссионного дохода до $1,4 млрд в 2021 году. С 2021 года банк должен полностью покрывать операционные расходы за счет безрисковых доходов.

Рост масштабов бизнеса должен сопровождаться повышением операционной эффективности — показатель CIR в 2021 году будет стабильно не выше 38% — и сохранением высокой прибыльности (ROE 15%). Это позволит банку устойчиво наращивать капитал — почти до $9 млрд в 2021 году.

Стратегия предусматривает значительный прирост клиентской базы — в 2021 году число розничных клиентов достигнет 7,4 млн человек, клиентов сегмента микро- и малого бизнеса — превысит 600 тысяч, среднего бизнеса — 75 тысяч компаний. Это соответствует росту 50% в каждом из указанных сегментов.

В розничном кредитовании банк ставит задачу кратного роста портфелей: портфель кредитных карт вырастет в 2 раза, кредитов наличными — в 2,7 раз, ипотека — в 7,5 раз. Такая динамика позволит банку удвоить долю на рынке розничного кредитования — цель 5,3% в 2021 году.

Кредитование микро- и малого бизнеса вырастет четырехкратно — портфель превысит $1,4 млрд. Темпы роста корпоративно-инвестиционного бизнеса будут соответствовать рыночным с сохранением прибыльности на текущем уровне.

«Локомотивом роста активов банка и его прибыли будет регулярный бизнес: розница, малый и средний бизнес. Два года назад мы взяли курс на удвоение доли рынка в этих сегментах и уже прошли половину пути. В 2018 году розничный кредитный портфель вырос на 66%, в этом году он снова вырастет минимум в полтора раза. Клиентская база физлиц за год увеличилась почти на 20%, корпоративных клиентов — на 25%. В результате в 2021 году вклад регулярного бизнеса в прибыль банка составит 70%. Сейчас эта доля — 50%», — указал главный управляющий директор Альфа-Банка Владимир Верхошинский.

Программа внедрения технологических и продуктовых инноваций в ОАО «Альфа - Банк»

Увеличить объем кредитования можно с помощью внедрения новых банковских продуктов.

Индивидуальный подход к клиенту, как главный принцип взаимоотношений банка и клиента на современном этапе, позволяет утверждать то, что клиент должен стоять в центре кредитной политики любого банка. В условиях жесточайшей конкуренции между кредитными организациями, в условиях борьбы за клиента, способен выжить лишь тот банк, который проводит наиболее гибкую политику в отношении клиента. Это касается как общих вопросов кредитования, так и узких (схема выплат по кредиту, срок кредитования и т.п.).

Предлагаем Альфа-Банку внедрить новую нецелевую кредитную программу "Быстрый кредит". Условия кредитования можно использовать по программе "Потребительский кредит", только с меньшим количеством документов.

В настоящее время данная программа актуальна, ведь возникают довольно часто ситуации, когда срочно нужны небольшие суммы денег, плюс ко всему многие клиенты получают так называемую "официальную" и "неофициальную" зарплату. По этой причине многие просто не могут реально подтвердить свой заработок. Специально для них рекомендуем оформление быстрого кредита. Главная особенность этого кредита в том, что для его получения достаточно двух документов паспорта и второго документа (загранпаспорт, водительское удостоверение, страховое свидетельство ГПФ, военный билет) и минимум времени. Процедура одобрения занимает около 30 минут. Без залога и поручительства.

Конечно, это увеличивает риск невозврата денежных средств, в связи с этим установить сумму кредита от 10 до 50 тысяч рублей и только для клиентов с постоянной регистрацией в регионе присутствия банка.

При оформлении "Быстрый кредит" заемщик получает локальную карту - с ее помощью можно без комиссии снять наличные через банкомат или кассу в отделениях Альфа-Банка, а также внести денежные средства для погашения кредита.

Новая программа "Быстрый кредит" рассчитана на заемщиков старше 21 года, имеющих стабильный доход и постоянное место работы (на последнем месте не менее 3 месяцев), что должен подтвердить работодатель на стадии проверки службой безопасности.

Кредит выдается при условии, что после каждого очередного взноса в банк по возврату кредита заемщик располагает не менее 50% чистого дохода.

Срок кредита от 5 месяцев до 8 месяцев.

Погашение кредита осуществляется ежемесячно равными платежами.

Процентная ставка по кредиту устанавливается на уровне 29,9% годовых, плюс ежемесячная комиссия 1,99%. Это позволит сократить возможные потери.

Полагаем, что данный продукт будет достаточно популярен (при условии осуществления рекламных мероприятий). За год работы объем данной кредитной программы достигнет как минимум 30% от объемов программы "Потребительского кредитования".

Увеличение работающих активов будет способствовать повышению степени использования ресурсов.

Важным преимуществом программы "Быстрый кредит" являлось бы большое количество каналов погашения: это кассы салонов "Евросеть"; кассы салонов "Альт Телеком"; платежные терминалы QIWI; платежные терминалы "Элекснет"; кассы КБ "Юнистрим"; кассы торговых точек, подключенных к платежной системе "Рапида" (сервис "Оплати по пути"); система денежных переводов "CONTACT"; банкоматы банка с функцией приема наличных; устройства Cash-In (терминалы с функцией приема наличных). Погасить кредит также можно наличными с помощью сотрудника через кассу банка в отделениях Альфа-Банка; через почтовые отделения (при наличии квитанции для оплаты); внутренним переводом с текущего счета, открытого в Альфа-Банке; межбанковским переводом со счета, открытого в другом банке.

За последний год рынок банковских услуг заметно подрос. Во-первых, увеличилось и количество предлагаемых ими услуг. Во-вторых, увеличилось количество представительств. По прогнозам аналитиков, совсем скоро их станет еще больше. Банковский ритейл играет важную роль в этом процессе.

Что такое розничный банкинг, или ажиотаж вокруг растущей индустрии. О депозитных вкладах в России знают давно, но едва ли русские хорошо знакомы со всем многообразием банковских услуг, предоставляемым банками частным клиентам. Русский банковский ритейл еще молод. Величина и стабильность дохода - определяющая составляющая при решении банков о выдаче кредита или кредитной карты. Банковский ритейл - это разумный выбор! Сфера банковских розничных услуг в России переживает период становления. Банки, уже вышедшие на рынок, нащупывают почву для потенциальных продаж. Огромный потенциал индустрии открывает блестящие возможности перед новичками, которые хотят проникнуть в этот бизнес, и сулит верный рост. В настоящее время в большинстве отраслей работодатели нанимают только тех, кто имеет определенный опыт работы. По мнению специалистов опыт сегодня является самым важным товаром на рынке труда, и котируется выше, чем даже степень MBA. Однако стремительный рост и новизна самих отраслевых продуктов диктуют свои правила выживания. Банковским ритейлерам приходится проявлять большую гибкость при подборе новых сотрудников. Адекватность, способность интегрироваться в новый коллектив и эффективно работать, личностный и профессиональный потенциал - вот те качества, которые делают соискателя привлекательным для банка. Стремление к успеху и хорошая обучаемость ценятся так же высоко, как опыт и образование. Сообразительные и напористые могут быстро найти свою нишу, поскольку банки предлагают уникальные продукты, по которым нет специалистов. При внедрении нового банковского продукта сотрудник может хорошо в нем разобраться, освоить его, а к тому времени, когда этот продукт начнут предлагать другие банки, его будут приглашать на работу уже как специалиста. Российские клиенты становятся все более искушенными потребителями банковских услуг. Они требуют полный пакет банковских продуктов: отслеживание всех операций в режиме онлайн, интернет-банкинг, открытие счетов в долларах, рублях и евро, круглосуточные информационные услуги call-центра, позволяющие осуществить практически любую операцию по телефону; потребительские кредиты, кредитные карты и услуги инвестиционного фонда.

Для успешной работы в целом по стране российские и международные банки должны оперативно ознакомить потенциальных потребителей в регионах со всем спектром предоставляемых ими услуг, преодолевая предубеждение против городских банков. Им предстоит конкурировать с региональными банками, которые могут объединиться для совместной борьбы. А конкуренция всегда положительно отражается на потребителях. Когда подобная конкуренция затронет всю страну, когда практически все банки будут иметь региональные филиалы, предлагающие современные пакеты банковских услуг, россияне неизбежно превратятся в разборчивых и осведомленных потребителей. Если банк не предоставляет клиенту нужные ему услуги, он неминуемо переведет свой счет в другой... Таким образом неконкурентоспособные банки постепенно утратят свои позиции на рынке. Такая тенденция уже наблюдается в крупных городах, где существует банковская конкуренция. В последние годы многие солидные российские банки потеряли значительную долю рынка, так как их клиенты предпочитают переводить свои счета в банки, которые быстрее внедряют новшества и полнее отвечают их запросам.

Заключение

в результате прохождения практики можно отметить высокий уровень рисков, присущий всей российской экономике и ее банковскому сектору, а также высокую степень концентрации бизнеса банка на отдельных контрагентах и повышенную долю заемных средств в капитализации. В числе положительных характеристик Альфа-Банка - наличие опытного менеджмента, благодаря которому банк занял позиции, позволяющие ему развивать свой бизнес в условиях роста национальной экономики.

В результате освоения практики было рассмотрено:

- организационная структура базы практики, особенность функционирования объекта, представлена организационная структур в виде схем;

- изучена деловая документация;

- рассмотрены вопросы техники безопасности и охраны окружающей среды.

Список литературы

1. Алексеев, В. Н. Институциональная среда финансовой инфраструктуры в контексте депозитно-кредитных отношений банков и населения / В. Н. Алексеев, Н. И. Рыкова // Банковское дело. - 2015. - №6. - С. 42-47.

2. Басс, А. Б. Тенденции развития финансовых услуг коммерческих банков в России / А. Б. Басс. - М.: Русайс, 2017. - 176 с.

3. Бобыль, В. В. Тенденции развития концепции антикризисного управления банковскими рисками / В. В. Бобыль // Финансы и кредит. - 2017. - № 38. - С. 2258-2273.

4. Бойко, Т. А. Анализ депозитов современных российских банков / Т.А. Бойко, Г. К. Девлет-Гельды // Современные тенденции развития науки и технологий. - 2016. - № 5-7. - С. 30-37.

5. Валенцева, Н. И. Развитие традиционных направлений деятельности коммерческих банков как условие их финансовой устойчивости / Н. И. Валенцева, Э. С. Коско, Д. Д. Поликарпов // Банковское дело. - 2016. - № 7. - С. 63-69.

6. Васильева, А. С. Современное состояние рынка депозитов коммерческих банков / А. С. Васильева, Т. Р. Высоцкая // Международный научно-исследовательский журнал. - 2017. - № 7-1. - С. 6-9.

7. Ветошко, Г. В. Теоретические аспекты исследования конкурентных преимуществ коммерческого банка / Г. В. Ветошко // Вестник ПВГУС. Экономика. - 2016. - № 2. - С. 145-149.

8. Гасанов, О. С. Депозитные операции российских банков: состояние и направления совершенствования / О. С. Гасанов. - Ростов-на/Д: Донской государственный технический университет, 2018. - 97 с.

9. Горбунова, А. В. Процентная политика банка по депозитным операциям / А. В. Горбунова // Science Time. - 2016. - № 6. - С. 77-81.

10. https://alfabank.ru/.

Приложение 1

Рисунок 1- Организационная структура

|

Скачать 98.68 Kb.

Скачать 98.68 Kb.