Контрольная работа Деньги, кредит и банки. Банковские продукты сущность, виды и перспективы развития

Скачать 111.28 Kb. Скачать 111.28 Kb.

|

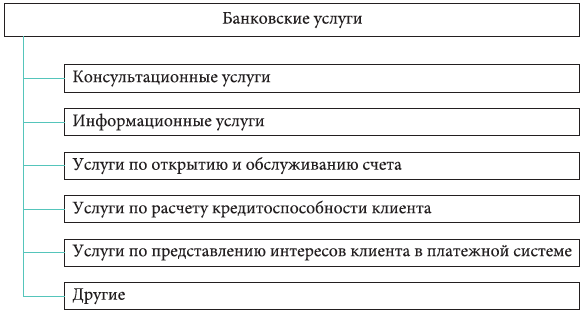

2. ВИДЫ БАНКОВСКИХ ПРОДУКТОВВсе банковские продукты можно разделить на доходные и затратные. Затратные банковские продукты результатом предполагают привлечение денежных средств и формирование ресурсной базы. Это сопровождается расходами со стороны банка. Доходные банковские продукты являются размещением ресурсов в активы, которые приносят банку текущие доходы. При таком разделении банковских продуктов можно оценивать эффективность банковской деятельности, обеспечивать надежность и устойчивость отдельного коммерческого банка и банковской системы в целом. В настоящее время банками России предлагаются следующие продукты: Валютные операции. Предполагают услуги по купле – продаже иностранной валюты. Доход банка состоит из курсовой разницы и положительной динамики валютных котировок. Проведение подобных операций на межбанковском рынке требует от специалистов финансового учреждения владения специфическими знаниями, поэтому чаще всего этим занимаются крупные банки. Коммерческие векселя и кредиты предприятиям. Принимая к учету векселя, банки фактически кредитуют предприятия, покупая у них обязательства третьих лиц. Сберегательные депозиты. Это один из основных предложений банков, которые обеспечивают учреждениям достаточный объем оборотных средств. Хранение ценностей. Суть данного вида заключается в том, что клиенту на определенный скок и за определенную плату предоставляется ячейка-сейф для хранения ценностей. Правительственные кредиты. Предоставление займа правительству через приобретение у них облигаций. Чековые счета. Потребителям данного продукта предоставляется возможность осуществлять оплату путем подписания переводных векселей. Потребительский кредит. Основной вид деятельности, за счет которого формируется прибыль банка. Сегодня наблюдается повышенный спрос на этот вид и именно в этом направлении наблюдается постоянное развитие. Когда банковские продукты создаются и реализуются, имеет место банковская услуга. Виды банковских услуг, оказываемых в настоящее время банковской системой РФ, представлены ниже:  3. ПЕРСПЕКТИВЫ РАЗВИТИЯ БАНКОВСКИХ ПРОДУКТОВ И УСЛУГ3. ПЕРСПЕКТИВЫ РАЗВИТИЯ БАНКОВСКИХ ПРОДУКТОВ И УСЛУГ. Развитие российской банковской системы сопровождалось существенными изменениями в спектре предлагаемых продуктов и услуг. Можно выделить несколько таких этапов: советский период; период становления системы российских коммерческих банков; развитие розничного бизнеса коммерческих банков; дальнейшее развитие банков на основе новейших технологий. Советский этап развития банковской системы (1924 – 1989 гг.) характеризовался широким набором кредитных продуктов на основе расчетного обслуживания и кредитования предприятий и организаций. При создании продуктов и кредитор, и заемщик преследовали единую цель – создание бесперебойного движения государственных средств. В зависимости от особенностей хозяйственной деятельности и кругооборота средств клиента применялось кредитование по обороту, по остатку, предоставлялись кредиты под расчетные документы в пути, кредиты на открытие аккредитивов, платежные кредиты, кредиты на закупку оборудования, в небольшом объеме долгосрочное кредитование капитальных вложений. Особняком было расчетное обслуживание и кредитование небольшого числа внешнеторговых организаций. Обслуживание физических лиц (преимущественно привлечение средств во вклады) было сосредоточено в сберкассах, позднее – в Сбербанке. Сбережения были небольшими, не рассматривались как значимый ресурс кредитования, поэтому кредитор не был заинтересован в создании привлекательных продуктов. Перечень продуктов в полной мере не учитывал особенности целевой аудитории, процентная ставка не стимулировала накопления. Кредиты физическим лицам предоставлялись опосредованно, через предприятия и организации, которые несли ответственность перед банком за своих сотрудников, пользующихся кредитом на строительство садовых домиков, потребительскими кредитами. Количество и объем кредитных продуктов для физических лиц был незначительным и постепенно сокращался по мере увеличения неудовлетворенного платежного спроса населения и снижения потребности в кредите. Второй этап (1989 – 2001 гг.) начался с появлением российских коммерческих банков, которые существенно сократили спектр предлагаемых клиентам кредитных продуктов. Продукты стали более доступными и дорогими. Создавая новые продукты, банки были заинтересованы в привлечении на обслуживание предприятий и организаций. Коммерческие банки расширили обслуживание физических лиц, преимущественно привлекая их средства во вклады. Однако перечень продуктов, ориентированных на домашние хозяйства, оставался незначительным. В результате кризиса банковской системы 1998 г., подорвавшего доверие клиентов к российским банкам, предложение кредитных продуктов еще более сократилось. Оживление экономики после кризиса, снижение инфляции, конкуренция на кредитном рынке привели к необходимости активного развития банковского розничного бизнеса. Этому способствовало укрепление доверия к банковской системе, основанное на внедрении системы страхования вкладов и поддержке вкладчиков в кризисных ситуациях. Таким образом, в развитии банковских продуктов начался третий этап (2001 – 2008 гг.), связанный с созданием продуктов, ориентированных на различные категории населения. Расширился спектр кредитных продуктов для домашних хозяйств на основе ипотечного, автокредитования, нецелевого потребительского кредитования. Создавались новые продукты с целью дополнительного привлечения средств во вклады. Повышенное внимание к банковскому розничному бизнесу в этот период в России совпало с тенденцией развития банковских систем развивающихся экономик Центральной Европы, где многие крупные банки в качестве приоритетного направления развития выбрали розничное. Повышение основных макроэкономических показателей, а также темпов роста благосостояния населения дали достаточный толчок его развитию. Это особенно касалось увеличения объемов кредитования, в част ности, возрастающего спроса на ипотечные и потребительские кредиты, а также кредитные карты. Физические лица, в прошлом традиционно рассматривавшиеся лишь как источник ресурсов для банков, в Центральной Европе стали превращаться в важнейших участников кредитного рынка. Российские банки также быстро наращивали объемы кредитования. Так, если в 2000 – 2001 гг. доля кредитов, выданных банками физическим лицам, составляла лишь 0,6% ВВП, то в 2003 г. этот показатель увеличился более чем вдвое, до 1,3%. Стремительный рост продолжался до 2009 г., когда доля кредитов, предоставленных домашним хозяйствам, достигла почти 10% ВВП. Затем в результате кризиса этот показатель несколько сократился . В целом в структуре кредитных продуктов для населения преобладали продукты, направленные на привлечение средств во вклады. За период с 2000-го по 2010 г. доля средств, привлеченных банками от домашних хозяйств, в структуре ВВП увеличилась с 6,2 до 19,2%, т. е. более чем в 3 раза. Тем не менее потенциал массового спроса на кредитные продукты и по сей день остается нереализованным. В результате финансового кризиса 2008 – 2009 гг. для большинства российских банков стало очевидным, что дальнейшее развитие, сохранение статуса современного банка невозможно без активного использования новейших технологий в процессе создания и предложения клиентам кредитных продуктов. Таким образом, начало четвертого этапа (2008 г. – по настоящее время) было ознаменовано созданием кредитных продуктов на основе современных технологий. Новой в развитии банковских продуктов стала возможность дистанционного предоставления розничных услуг в формате самообслуживания с помощью банковских терминалов. Такой подход предполагает массовую эмиссию банками пластиковых карт и расширение терминальных сетей. Доступ к банковским продуктам в удобное для клиента время, обслуживание с помощью банковских терминалов позволяет расширить клиентскую базу за счет реализации «зарплатных проектов», получать дополнительные комиссионные доходы от реализации сторонних услуг (например, продажи авиабилетов), обеспечивать продвижение банковских продуктов с помощью экранной рекламы и заставок. Кроме того, терминалы используются для разгрузки операционных и кассовых узлов банка, а иногда обеспечивают замену некоторых функций дополнительных офисов в местах, где их открытие по экономическим соображениям нецелесообразно. Следующий шаг в развитии банковских продуктов на основе современных технологий – возможность круглосуточного доступа к банковскому обслуживанию из любой точки страны или мира. Такой подход обеспечивает банку успех в условиях конкурентного рынка: современные клиенты чаще всего выбирают наиболее простой, экономичный и удобный вариант банковского обслуживания. В этой связи наибольшее распространение получают продукты с относительно низкой себестоимостью и доступностью для клиентов: интернет-банкинг, мобильный банкинг, WAP-банкинг. Например, интернет-продукт Сбербанка РФ обеспечивает круглосуточное банковское обслуживание и позволяет: оплачивать коммунальные услуги, услуги сотовой связи, доступ в Интернет, междугородные переговоры, спутниковое телевидение, осуществлять другие платежи; самостоятельно размещать денежные средства во вклады; погашать кредиты, в том числе в других банках; получать информацию по кредитам (сумма и срок очередного платежа, остаток ссудной задолженности, процентная ставка); управлять счетами; пополнять остатки на счетах банковских карт; осуществлять денежные переводы по России и за границу; покупку и продажу валюты; получать информацию о движении средств по счетам за любой период времени; приобретать ценные бумаги на фондовом рынке. Особое значение развитие интернет-банкинга, мобильного банкинга, WAP-банкинга имеет в регионах России, где на ряд населенных пунктов во многих случаях все еще приходится один небольшой банк либо филиал крупного российского банка. Дистанционное банковское обслуживание особенно востребовано молодежью регионов, так как позволяет значительно экономить время, сокращать расходы, связанные с необходимостью личного посещения банка, своевременно осуществлять платежи и погашать задолженность по кредиту. Дистанционное банковское обслуживание, в целом отвечая современным требованиям, сопряжено с некоторыми проблемами. Во-первых, защита средств клиента и информации о нем. Некоторые банки в качестве дополнительного механизма защиты при проведении операций используют аналоги собственноручной подписи клиентов, одноразовые коды. В последнее время получают развитие биометрические системы контроля доступа благодаря их надежности, скорости работы и удобства для пользователей. Во-вторых, далеко не все группы населения готовы к самостоятельному обслуживанию. С одной стороны, некоторые клиенты настороженно относятся к техническим средствам предоставления банковских услуг, с другой – нуждаются в личной консультации банковского специалиста, который мог бы порекомендовать оптимальный вариант размещения средств или условий предоставления кредита. В этой связи большое значение приобретает простота восприятия, доступность, комплексность банковских услуг, соответствие или предвосхищение ожиданий клиента, т. е. все то, что соответствует понятию «качество услуг». Особое внимание вопросам качества продуктов и услуг стали уделять в последние десятилетия. Более того, меняются подходы к самому понятию «качество». Ранее под качеством понималась совокупность присущих продукту характеристик, свойств, соответствие его назначению. Однако наличие определенных характеристик и свойств не делает продукт востребованным потребителем. В качестве должны найти отражение не только совокупность присущих продукту свойств, но и его способность удовлетворять различные уровни потребностей людей. Что особенно важно, качество про дукта должно находиться в постоянном движении, изменении, преобразовании, опережать и предвосхищать потребности покупателей. Именно такой подход соответствует современному уровню социально-экономического развития общества. Международной организацией по стандартам разработаны стандарты построения системы качества, обеспечивающие удовлетворение текущих и ожидаемых потребностей клиента. В основе системы лежит процессный подход: деятельность структуры рассматривается как совокупность последовательных процессов. Результатом каждого процесса является определенный продукт. Каждое подразделение выступает потребителем и поставщиком различных продуктов. На основе принципов менеджмента качества определяются общие намерения и направления деятельности. Политика в области качества включает цели, которые устанавливаются для каждого подразделения и уровня организации, планирование, управление, улучшение качества, результативность и эффективность. При планировании определяются необходимые операционные процессы и соответствующие им ресурсы для достижения целей в области качества. Большое внимание вопросам повышения качества банковских продуктов было уделено Ассоциацией российских банков. Ею была предложена «Концепция стандарта качества банковского продукта», реализация которой преследует цели более полного удовлетворения интересов клиентов, улучшения управления рисками, а также развития вторичного рынка банковских продуктов. Предполагается, что стандарт банковского продукта будет задавать оптимальные значения его свойств, учитывающие интересы банков, клиентов, отвечающие требованиям государственных органов регулирования и надзора, обществ по защите прав потребителей и других заинтересованных сторон, т. е. является предметом общественной договоренности. Предлагается также устанавливать основные и дополнительные свойства продукта. Основные свойства отвечают требованиям законодательства и действующим обычаям банковской практики. Дополнительные могут включать улучшение качества обслуживания клиента, дополнительно ограничивать риски банка и клиента. Предполагается устанавливать три категории качества по банковским продуктам. Высшая категория качества банковского продукта максимально (на 95–100%) удовлетворяет все заинтересованные стороны. Такие продукты могут быть проданы на вторичном рынке в целях рефинансирования с нулевым дисконтом. Продукты первой категории качества в значительной степени (на 90–95%) удовлетворяют каждую из заинтересованных сторон. При их реализации на вторичном рынке возможен дисконт не более 10%. Наконец, продукты второй категории качества на 80–90% удовлетворяют заинтересованные стороны. Их реализация в целях рефинансирования предполагает дисконт не более 20%. Разнообразие банковских продуктов и подходов к оценке их качества делают Концепцию стандарта качества банковского продукта на практике труднореализуемой. Повышению качества банковских продуктов, по нашему мнению, в большей степени будет способствовать реализация коммерческими банками разработанных Ассоциацией российских банков стандартов процессов c учетом требований Международной организации по стандартам. Среди них стандарт качества организации стратегического управления в кредитной организации, стандарт качества организации управленческого учета и отчетности в банке, стандарт управления персоналом, стандарт качества организации управления кредитным риском в кредитных организациях, стандарт процесса инновационного кредитования и другие. Качество банковского кредитного продукта клиент оценивает, сравнивая собственные ожидания с непосредственным восприятием в процессе потребления и последующего осмысления. Качественный банковский продукт удовлетворяет и в некоторой степени предвосхищает экономические запросы клиента (полученный доход, кредит, экономия затрат, времени), психологические (безопасность, удобство, надежность, индивидуальный подход), социальные (общественное признание). Другими словами, с одной стороны, клиент оценивает непосредственно кредитный продукт (что получает), с другой – условия получения продукта, квалификацию, компетентность и доброжелательность персонала (как получает). Совокупность характеристик непосредственно продукта и условий его доведения до клиента составляет качество банковского кредитного продукта. Помимо качества другим важнейшим фактором конкуренции является цена товара. Наиболее распространенные определения цены характеризуют ее как денежное выражение стоимости товара и результат конкурентного взаимодействия спроса и предложения на товар. Цена кредитного продукта выражается в уровне процентной ставки и комиссионных доходов, связанных с предоставлением сопутствующих услуг. Стоимость кредитного продукта, т. е. затраты на его создание и доведение до потребителя и среднерыночной прибыли, является основным, но далеко не единственным ценообразующим фактором. В качестве других ценообразующих факторов выступают: риски, которые несет кредитная организация при реализации кредитных продуктов; уровень инфляции; альтернативные возможности инвестирования средств домашними хозяйствами; рентабельность активов заемщиков; альтернативные возможности получения средств во временное пользование; рыночные цены на аналогичные продукты; государственное регулирование цен (инструменты денежно-кредитной политики и прямые ограничения). Затраты на создание продукта включают маркетинговые исследования, изучение зарубежного опыта и опыта конкурентов, изучение потребностей собственных клиентов, возможности, необходимости и эффективности внедрения нового продукта. Если новый продукт связан с кредитованием, решающее значение имеет возможность его подкрепления ресурсами и стоимость их привлечения. В цену продукта закладываются риски, которые несет банк при реализации кредитных продуктов. Например, при срочном предоставлении потребительских кредитов (только на основании паспортных данных) процентная ставка превышает 30%, покрывая за счет ответственных заемщиков значительные риски невозврата кредита. Размещая средства в банковские вклады, домашние хозяйства стремятся защитить сбережения от инфляции. Процент по вкладам должен быть выше уровня инфляции, обеспечивая не только сохранение реальной стоимости денег, но и их некоторое приращение. В действительности ситуация иная. Например, в период с 2003-го по 2008 г. ставки по депозитам были на 3,7 – 7,8 п. п. ниже уровня инфляции (см. табл.). Лишь в 2009 г. в результате резкого снижения уровня базовой инфляции с 13,6 до 8,3% и повышения уровня ставок по депозитам на срок до 1 года с 5,8 до 8,6% цена привлечения средств практически сравнялась (превышение составило 0,3 п. п.) с уровнем инфляции. Таблица 2 |