вкр. ВКР 18.01.23. Бухгалтерский учет и анализ финансовых результатов деятельности экономического субъекта на примере ооо Продюсерский центр Рики

Скачать 188.33 Kb. Скачать 188.33 Kb.

|

2.2. Организация бухгалтерского учета финансовых результатов в организацииАнализ структуры пассивов является одним из важнейших в бизнесе. Особенно потому, что он контролирует такие аспекты, как возможность чрезмерного использования заемных средств или наличия неиспользованных ресурсов. Для этого важно знать состав наших источников финансирования, наших собственных и других. Но давайте посмотрим, какова стоимость каждого источника : Начнем с самофинансирования. Поскольку он исходит от самих акционеров, он имеет внутреннюю финансовую стоимость - дивиденды, выплачиваемые за акции. Это связано с рынком капитала в перечисленных компаниях. В остальном, особенно для малых и средних предприятий, следует использовать базовый интерес. Например, государственный долг. Если вложение наших денег в бизнес приносит меньший доход, чем их инвестирование, возможно, мы не сможем добиться эффективного распределения капитала. Стороннее финансирование имеет внешние издержки. В этом случае наиболее распространенными среди малых и средних предприятий являются ссуды, стоимость которых легко рассчитать. Это процентная ставка и возможные комиссионные, которые рассчитываются, например, с помощью годовой эквивалентной ставки (годовой процентной ставки). В компаниях, котирующихся на бирже, существует и другой метод: выпуск облигаций. В этом случае стоимость - это купон, который выплачивается держателю облигации. Финансовый директор должен тщательно проанализировать обязательства, чтобы убедиться, что они были построены эффективно и результативно. Финансовые коэффициенты могут помочь в изучении качества различных типов обязательств. Вот почему его рекомендуется использовать в финансовом анализе компании. Эти показатели позволяют проводить сравнения с другими компаниями в этом секторе. Как мы видели из определения, источников в основном два, и они зависят от физических или юридических лиц, от которых мы получаем финансирование : С одной стороны, внутреннее или собственное финансирование. Они состоят, прежде всего, из четырех основных игр. Социальный капитал, который представляет собой взносы, вносимые партнерами. Резервы, которые являются частью прибыли, которая остается в бизнесе и не распределяется в виде дивидендов. Результаты упражнений, в случае получения каких-либо преимуществ, которые должны быть решены, куда применять. И, последнее, но не менее важное: капитальные гранты или пожертвования. Они называются внутренними источниками, потому что они создаются внутри самой компании. Во-вторых, будут внешние источники или внешнее финансирование. Здесь мы проводим различие между долгосрочными долгами перед банками (кредитами) или финансированием, предоставляемым нам поставщиками основных средств. С другой стороны, в краткосрочной перспективе это будет финансирование поставщиков и остаток на счетах текущих обязательств. Мы называем их внешними, потому что их предлагает не компания, а рынок. Есть еще один способ классификации обязательств по времени. Таким образом, у нас есть собственный капитал (NP) и внеоборотные или постоянные обязательства, которые мы называем постоянным капиталом, поскольку они находятся в бизнесе в течение длительных периодов времени. С другой стороны, текущие или текущие обязательства, которые являются краткосрочными (менее одного года) и которые в основном состоят из краткосрочных долговых обязательств, счетов поставщиков и кредиторов. Давайте представим себе обязательство, подобное тому, которое мы видим на картинке. В нем у нас есть чистая стоимость, сформированная за счет уставного капитала, резервов, прибыли и субсидий, и два долгосрочных обязательства, сформированных за счет долгов и поставщиков основных средств, и краткосрочные обязательства перед поставщиками и кредиторами. Общая сумма обязательств - это сумма этих трех понятий или активов. Финансовые результаты в бухучете отражаются на счете 99. К нему в целях расширения аналитических данных могут быть открыты субсчета. Важным звеном в определении финансового результата является счет 90 в разрезе субсчетов. Используется также счет 91. Нераспределенный остаток прибыли или непокрытого убытка фиксируется на счете 84. Прибыль и полученный убыток анализируются с помощью сравнительного, структурного или факторного анализа на основе бухгалтерских данных. Выбор аналитических методов остается за организацией. 2.3. Анализ финансовых результатов организацииПредставленный в данном отчете анализ финансового состояния ООО "ПРОДЮСЕРСКИЙ ЦЕНТР "РИКИ" выполнен за период с 01.01.2021 по 31.12.2021 г. на основе данных бухгалтерской отчетности организации за 1 год. Качественная оценка значений финансовых показателей ООО "ПРОДЮСЕРСКИЙ ЦЕНТР "РИКИ" проведена с учетом отраслевых особенностей деятельности организации (отрасль – "Производство кинофильмов, видеофильмов и телевизионных программ, издание звукозаписей и нот", класс по ОКВЭД 2 – 59). Таблица 2.1 - Структура имущества и источники его формирования

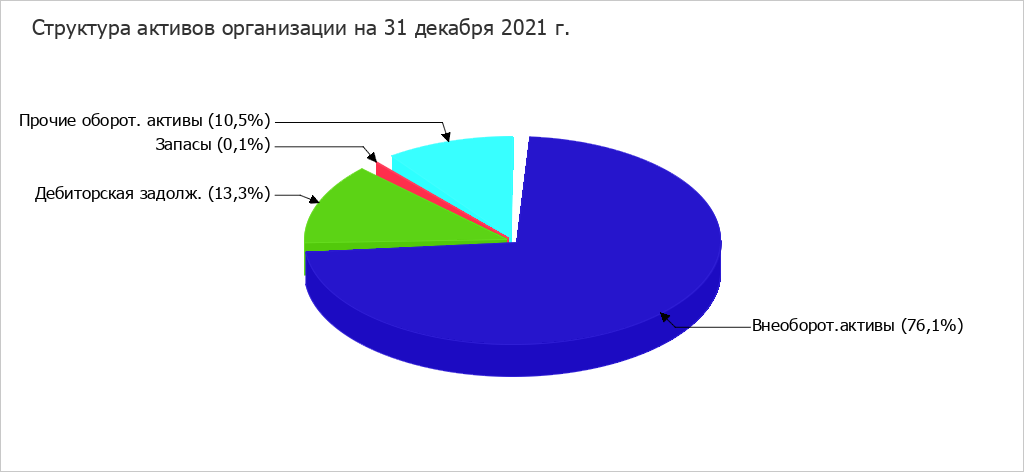

* Без доходов будущих периодов, возникших в связи с безвозмездным получением имущества и государственной помощи, включенных в собственный капитал. Из представленных в первой части таблицы данных видно, что на 31.12.2021 в активах организации доля текущих активов составляет 1/4, а внеоборотных средств, соответственно, 3/4. Активы организации за весь рассматриваемый период увеличились на 243 607 тыс. руб. (на 22,5%). Хотя имел место рост активов, собственный капитал уменьшился на 30,1%, что свидетельствует об отрицательной динамике имущественного положения организации. На диаграмме ниже наглядно представлено соотношение основных групп активов организации:  Рисунок 2.1 - Структура активов Рост величины активов организации связан, в первую очередь, с ростом следующих позиций актива бухгалтерского баланса (в скобках указана доля изменения статьи в общей сумме всех положительно изменившихся статей): нематериальные активы – 109 189 тыс. руб. (43,2%) дебиторская задолженность – 59 495 тыс. руб. (23,5%) краткосрочные финансовые вложения (за исключением денежных эквивалентов) – 44 633 тыс. руб. (17,7%) денежные средства и денежные эквиваленты – 36 857 тыс. руб. (14,6%) Одновременно, в пассиве баланса прирост наблюдается по строкам: кредиторская задолженность – 306 871 тыс. руб. (72,8%) долгосрочные заемные средства – 114 523 тыс. руб. (27,2%) Среди отрицательно изменившихся статей баланса можно выделить "прочие оборотные активы" в активе и "доходы будущих периодов, возникшие в связи с безвозмездным получением имущества и государственной помощи" в пассиве (-6 760 тыс. руб. и -89 879 тыс. руб. соответственно). За весь анализируемый период собственный капитал организации значительно снизился до 260 386,0 тыс. руб. (-112 190,0 тыс. руб.). Таблица 2.2 -Оценка стоимости чистых активов организации

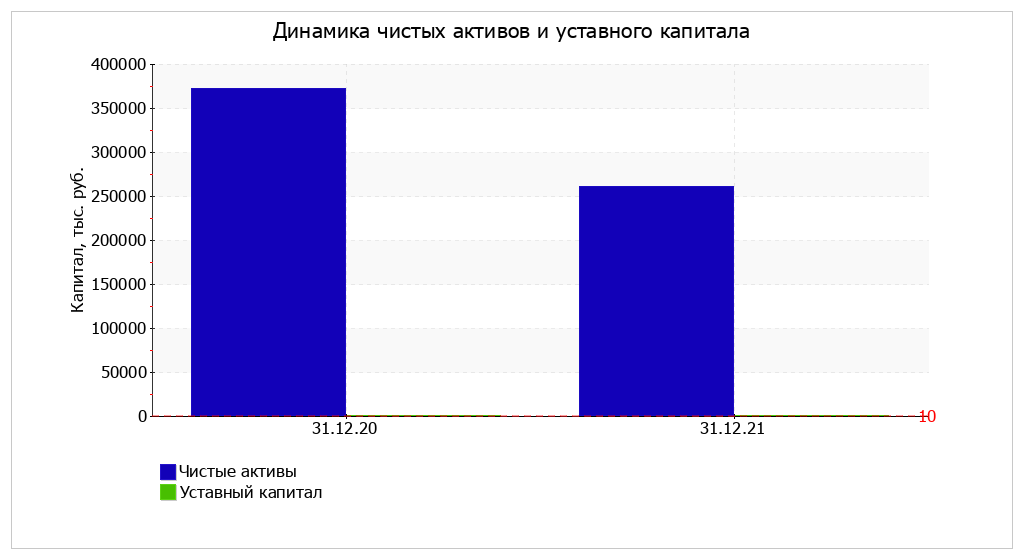

Чистые активы организации на 31.12.2021 намного (в 26 038,6 раза) превышают уставный капитал. Данное соотношение положительно характеризует финансовое положение, полностью удовлетворяя требованиям нормативных актов к величине чистых активов организации. При этом, определив текущее состояние показателя, следует отметить снижение чистых активов на 30,1% за весь анализируемый период. Несмотря на нормальную относительно уставного капитала величину чистых активов, их дальнейшее снижение может привести к ухудшению данного соотношения. Ниже на графике представлено изменение чистых активов и уставного капитала.  Рисунок 2.2 - Динамика активов и уставного капитала Таблица 2.3 -Анализ финансовой устойчивости по величине излишка (недостатка) собственных оборотных средств

*Излишек (недостаток) СОС рассчитывается как разница между собственными оборотными средствами и величиной запасов и затрат. Поскольку на 31.12.2021 наблюдается недостаток собственных оборотных средств, рассчитанных по всем трем вариантам, финансовое положение организации по данному признаку можно характеризовать как неудовлетворительное. При этом нужно обратить внимание, что все три показателя покрытия собственными оборотными средствами запасов за анализируемый период ухудшили свои значения. Таблица 2.4 - Анализ финансового результата

Изменение выручки наглядно представлено ниже на графике. Как видно из "Отчета о финансовых результатах", за весь анализируемый период организация получила прибыль от продаж в размере 49 643 тыс. руб., что составляет 15,7% от выручки. По сравнению с аналогичным периодом прошлого года прибыль от продаж снизилась на 32 882 тыс. руб., или на 39,8%. По сравнению с прошлым периодом в текущем выросла как выручка от продаж, так и расходы по обычным видам деятельности (на 69 820 и 102 702 тыс. руб. соответственно). Причем в процентном отношении изменение расходов (+63%) опережает изменение выручки (+28,4%) Обратив внимание на строку 2220 формы №2 можно отметить, что организация как и в прошлом году учитывала общехозяйственные (управленческие) расходы в качестве условно-постоянных, относя их по итогам отчетного периода на счет реализации. Убыток от прочих операций за год составил 21 491 тыс. руб.,что на 46 615 тыс. руб. (68,4%) меньше, чем убыток за аналогичный период прошлого года. Определим влияние факторов на сумму прибыли компании следующим образом. 1. Для определения влияния объема продаж на прибыль необходимо прибыль предыдущего периода умножить на изменение объема продаж. Выручка от реализации товаров предприятия в отчетном периоде составила 54 190 тыс. рублей, для начала необходимо определить объем продаж в базисных ценах (54 190/1,15), который составил 47 122 тыс. рублей. С учетом этого изменение объема продаж за анализируемый период составило 81,5% (47 122/57 800*100%), т.е. произошло снижение объема реализованной продукции на 18,5%. За счет снижения объема продажи продукции прибыль от продажи продукции, работ, услуг снизилась: 8 540 * (-0,185) = −1 578 тыс. рублей. Основная методическая сложность определения влияния объема продаж на прибыль компании связана с трудностями определения изменения физического объема реализованной продукции. Правильнее всего определять изменения в объеме продаж путем сопоставления отчетных и базисных показателей, выраженных в натуральных или условно-натуральных измерителях. Это возможно тогда, когда продукция однородна. В большинстве же случаев реализованная продукция по своему составу является неоднородной и необходимо производить сопоставления в стоимостном выражении. Для обеспечения сопоставимости данных и исключения влияния других факторов необходимо сопоставлять отчетный и базисный объемы реализации, выраженные в одинаковых ценах (предпочтительно в ценах базисного периода). Индекс изменения цен на продукцию, работы, услуги рассчитывается путем деления объема реализации отчетного периода на индекс изменения цен реализации. Такой расчет является не совсем точным, так как цены на реализованную продукцию изменяются в течение всего отчетного периода. 2. Влияние ассортимента продаж на величину прибыли организации определяется сопоставлением прибыли отчетного периода, рассчитанной на основе цен и себестоимости базисного периода, с базисной прибылью, пересчитанной на изменение объема реализации. Прибыль отчетного периода, исходя из себестоимости и цен базисного периода, можно определить с некоторой долей условности следующим образом: выручка от продажи отчетного периода в ценах базисного периода 47 122 тыс. рублей; фактически реализованная продукция, рассчитанная по базисной себестоимости (41 829*0,815) = 34 101 тыс. рублей; коммерческие расходы базисного периода 2 615 тыс. рублей; управленческие расходы базисного периода 4 816 тыс. рублей; прибыль отчетного периода, рассчитанная по базисной себестоимости и базисным ценам (47 122-34 101-2 615-4 816) = 5 590 тыс. рублей. Таким образом, влияние сдвигов в структуре ассортимента на величину прибыли от продаж равно: 5 590 — (8 540*0,81525) = −1 373 тыс. рублей. Произведенный расчет показывает, что в составе реализованной продукции увеличился удельный вес продукции с меньшим уровнем доходности. 3. Влияние изменения себестоимости на прибыль можно определить, сопоставляя себестоимость реализации продукции отчетного периода с затратами базисного периода, пересчитанными на изменение объема продаж: (41 829*0,815) — 39780 = −5 679 тыс. рублей. Себестоимость реализованной продукции увеличилась, следовательно, прибыль от продажи продукции снизилась на ту же сумму. 4. Влияние изменения коммерческих и управленческих расходов на прибыль компании определим путем сопоставления их величины в отчетном и базисном периодах. За счет снижения размера коммерческих расходов прибыль выросла на 1 140 тыс. рублей (1 475 — 2 615), а за счет снижения размера управленческих расходов — на 1 051 тыс. рублей (3 765 — 4 816). 5. Для определения влияния цен реализации продукции, работ, услуг на изменение прибыли необходимо сопоставить объем продаж отчетного периода, выраженного в ценах отчетного и базисного периода, т.е.: 54 190 — 47 122 = 7 068 тыс. рублей. Подводя итог, посчитаем общее влияние всех перечисленных факторов: 1. влияние объема продаж −1 578 тыс. рублей; 2. влияние структуры ассортимента реализованной продукции −1 373 тыс. рублей; 3. влияние себестоимости −5 679 тыс. рублей; 4. влияние величины коммерческих расходов 1 140 тыс. рублей; 5. влияние величины управленческих расходов 1 051 тыс. рублей; 6. влияние цен реализации 7 068 тыс. рублей; 7. общее влияние факторов 630 тыс. рублей. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||