Бухгалтерский учет и аудит основных средств в организации (на примере ООО «Континент»). ВКР Антропов Р.И. ОКЭ-2712КРС. Бухгалтерский учет и аудит основных средств в организации

Скачать 2.89 Mb. Скачать 2.89 Mb.

|

|

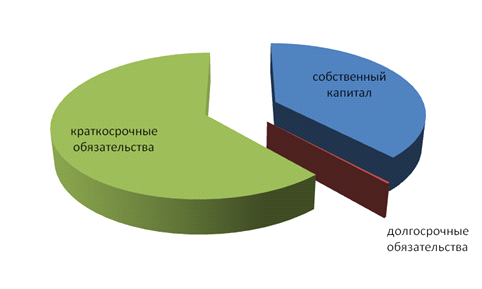

Рисунок 5 – Динамика источников формирования имущества ООО «Континент» Собственный капитал ООО «Континент» составлял уставной капитал на сумму 10300 тыс. рублей и из нераспределенной прибыли в сумме: 646498 тыс. рублей в 2017 году; 754923 тыс. рублей в 2018 году; 846762 тыс. рублей в 2019 году. Долгосрочные обязательства ООО «Континент» полностью составляют отложенные налоговые обязательства. Краткосрочные обязательства предприятия в 2017 году полностью составляла кредиторская задолженность на сумму 1380750 тыс. рублей. В 2018 году кредиторская задолженность на сумму 1359856 тыс. рублей и оценочные обязательства на сумму 1589 тыс. рублей. В 2019 году кредиторская задолженность на сумму 1384573 тыс. рублей и оценочные обязательства на сумму 4385 тыс. рублей. Структура источников формирования имущества по срокам погашения представлена на рисунке 6.  Рисунок 6 – Структура источников формирования имущества ООО «Континент» В 2019 году удельный вес собственного капитала ООО «Континет» составлял 38%, что на 6 % выше, чем в 2017 году. В 2019 году удельный вес краткосрочных обязательств ООО «Континет» составлял 62%, что на 6 % ниже, чем в 2017 году. Доля долгосрочных обязательств была очень незначительной от 0,21% до 0,28%. Значительных структурных сдвигов источников формирования имущества по срокам погашения за анализируемый период не произошло. Таким образом, учитывая рост дебиторской задолженности на фоне снижения запасов и денежных средств, можно сделать вывод об отвлечении средств из оборота предприятия и использования их дебиторами. С целью проведения анализа финансовой устойчивости в таблице 5 проведен расчет показателей. Таблица 5 Финансовая устойчивость ООО «Континент»

Уставной капитал ООО «Континент» составлял 10300 тыс. рублей и оставался неизменным за весь анализируемый период. Удельный вес уставного капитала в источниках формирования имущества составлял от 0,5% в 2017 году до 0,46% в 2019 году. Снижение удельного веса уставного капитала обусловил рост стоимости источников формирования имущества и незменная сумма уставного капитала. Собственный капитал ООО «Континент» как по стоимости, так и по удельному весу, за анализируемый период постоянно возрастал за счет роста нераспределенной прибыли. Стоимость чистых активов ООО «Континент» в 2018 году выросла на 108425 тыс. рублей, а в 2019 году еще на 91839 тыс. рублей. Рост собственных оборотных средств ООО «Континент» обусловили рост собственного капитала и снижение стоимости внеоборотных активов. В 2017 году для погашения кредиторской задолженности при поступлении дебиторской задолженности, возврата финансовых вложений и имеющихся средств, не доставало 13677 тыс. рублей. Однако за анализируемый период нетто-монетарная позиция полностью укрепилась. Таким образом, можно сделать вывод об усилении финансовой устойчивости предприятия за анализируемый период. Также с целью проведения анализа финансовой устойчивости использовались коэффициенты, приведенные в таблице 6. Таблица 6 Расчет коэффициентов финансовой устойчивости

В 2017 году коэффициент финансовой автономии демонстрировал недостаток собственного капитала в общей сумме капитала. Для приведения коэффициента к нормальному значению необходим рост стоимости собственного капитала или снижение заемных обязательств. В 2018 и 2019 году доля собственного капитала в общей сумме капитала имела нормальное значение, что свидетельствует о повышении финансовой устойчивости. Коэффициент покрытия инвестиций свидетельствует о недостатке собственного капитала и долгосрочных обязательств, вследствие чего зависимости предприятия от краткосрочных источников финансирования. Однако, необходимо отметить положительную динамику коэффициента и, как следствие, повышение финансовой устойчивости. Коэффициент мобильности имущества указывает на большой удельный вес оборотных активов в составе имущества ООО «Континент», а коэффициент мобильности оборотных средств указывает на достаточность наиболее мобильного имущества. Необходимо отметить, что задолженность предприятия почти полностью состоит из краткосрочной задолженности. Таким образом, можно сделать предварительный вывод об удовлетворительной финансовой устойчивости предприятия. Однако, предприятию необходимо рассмотреть варианты снижения зависимости от краткосрочных источников финансирования, например, перевести часть краткосрочной задолженности в долгосрочную. С целью проведения анализа ликвидности баланса путем сравнения ликвидности имущества и обязательств по сроку погашения в таблице 7 проведен расчет показателей. Таблица 7 Результаты анализа ликвидности баланса, тыс. руб.

Результат анализа ликвидности баланса указывает на недостаток высоколиквидных активов для погашения наиболее срочных обязательств, то есть не соблюдается соотношение: А1 > П1. Как правило, оценка уровня платежеспособности и ее анализ необходимы для: регулярного прогнозирования финансового положения и устойчивости; контроля за своевременным исполнением обязательств компании; повышения доверия партнеров и инвесторов к проведению совместной деятельности; полного возврата кредитов и оценки эффективности их использования. Для более комплексной оценки платежеспособности предприятия, был проведен расчет общего показателя платежности: Анализ платежеспособности также указывает на необходимость перевести часть краткосрочной задолженности предприятия в долгосрочную, что приведет к росту платежеспособности предприятия до нормального значения. С целью выявления степени обеспеченности текущих обязательств ликвидными средствами в таблице 8 проводился расчет и анализ коэффициентов ликвидности. Таблица 8 Финансовые коэффициенты платежеспособности

Поскольку одни виды активов обращаются в деньги быстрее, другие – медленнее, необходимо группировать активы предприятия по степени их ликвидности, т.е. по возможности обращения в денежные средства. К наиболее ликвидным активам относятся сами денежные средства предприятия и краткосрочные финансовые вложения в ценные бумаги. Следом за ними идут быстрореализуемые активы – депозиты и дебиторская задолженность. Необходимо отметить, что все финансовые коэффициенты платежеспособности находятся около нормативного значения, что свидетельствует об удовлетворительной платежеспособности предприятия. С целью проведения анализа финансовых результатов деятельности ООО «Континент» в таблице 9 проведен обзор результатов финансово-хозяйственной деятельности предприятия. Выручка за 2019 год выросла на 488171 тыс. рублей или на 9%. Положительным моментом являлся отстающий рост себестоимости на 368991 тыс. рублей или на 8%, что являлось предпосылкой для роста прибыли от продаж и, как следствие, росту эффективности основной деятельности. Однако рост управленческих и коммерческих на 144185 тыс. рублей или на 15% способствовал снижению прибыли от продаж на 25005 тыс. рублей или на 51%. Прочая деятельность предприятия приносила в 2018 году прибыль в размере 8810 тыс. рублей. В 2019 году прочие доходы выросли на 5243 тыс. рублей или на 4%. Однако рост прочих расходов на 31343 тыс. рублей или на 23% привел к получению убытка от прочей деятельности в сумме 17290 тыс. рублей. Таким образом, прочая деятельность в 2019 году была полностью не рентабельна. Таблица 9 Обзор результатов финансово-хозяйственной деятельности ООО «Континент»

В 2019 году предприятие получило процентов на 34379 тыс. рублей больше, чем в 2018 году, что положительно сказалось на прибыли до уплаты процентов и ее снижение оказалось лишь на 12% на фоне полученного убытка от прочей деятельности. Проценты к уплате в 2018 году полностью отсутствовали, а в 2019 году их величина была незначительной и, соответственно не оказали влияния на прибыль до налогообложения. ООО «Континент» обязан применять ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций», так как по своим критериям не вправе применять упрощенные способы ведения бухгалтерского учета. Текущий налог на прибыль увеличился в 2019 году на 1432 тыс. рублей или на 5%. На фоне снижения прибыли до налогообложения рост текущего налога на прибыль заставляет сомневаться в правильности исчисления текущего налога на прибыль. Действующая ставка налога на прибыль составляет 20%. Соответственно, текущий налог на прибыль в 2018 году должен составлять 27987 тыс. рублей (139935 х 20%), а в 2019 году 24630 тыс. рублей (123152 х 20%). Изменение текущего налога на прибыль должно составлять 12% в сторону снижения. Не верный расчет текущего налога на прибыль приводит к искажению финансового результата деятельности предприятия. Чистая прибыль, полученная от финансово-хозяйственной деятельности предприятия в 2019 году, снизилась на 16587 тыс. рублей или на 15%. С целью определения факторов, повлиявших на полученный результат от финансово-хозяйственной деятельности, в таблице 10 проводился факторный анализ чистой прибыли. Таблица 10 Факторный анализ чистой прибыли

Рост валовой прибыли в 2019 году мог привести к росту чистой прибыли на 119180 тыс. рублей, удельный вес влияния этого положительного фактора наиболее значителен и составляет 719%. Рост прочих доходов и процентов получению привел бы к росту чистой прибыли на 39622 тыс. рублей, удельный вес влияния фактора составил 239%. Снижение изменений отложенных налоговых обязательств и дополнительных показателей привело бы к росту чистой прибыли на 1628 тыс. рублей, удельный вес влияния этих факторов составил 10%. Однако рост расходов по обычной деятельности привел к снижению чистой прибыли на 144185 тыс. рублей, удельный вес негативного влияния фактора составил 869%. Рост прочих расходов и процентов к уплате оказал негативное влияние на чистую прибыль на 31400 тыс. рублей, удельный вес влияния фактора составил 189%. Негативное влияние оказал рост налога на прибыль на 1432 тыс. рублей, удельный вес негативного влияния фактора составил 9%. Таким образом, для роста чистой прибыли ООО «Континент» необходимо найти пути снижения управленческих и коммерческих расходов. С целью не допущения получения убытка от прочей деятельности необходимо снизить прочие расходы. Также предприятию необходимо провести дополнительные расчеты по текущему налогу на прибыль, показатель которого не удовлетворяет контрольному соотношению. С целью проведения эффективности финансово-хозяйственной деятельности предприятия в таблице 11 проводился расчет показателей рентабельности. Таблица 11 Показатели рентабельности

Необходимо отметить высокую рентабельность продаж по валовой прибыли 17,85% в 2018 году и ее рост в 2019 году на 53 пункта до 18,37%. Негативным моментом является низкая рентабельность прибыли от продаж 0,88% и ее снижение в 2019 году до 0,4%. Как уже отмечалось выше этому способствовал рост управленческих и коммерческих расходов. Бухгалтерская рентабельность от обычной деятельности выше рентабельности продаж в 2018 году и составляет 2,5%, что обусловило получение прибыли от прочей деятельности. А вот в 2019 году получение процентов, но убыток от прочей деятельности снизил бухгалтерскую рентабельность до 2,02%. Снижение экономической рентабельности указывает на снижение эффективности использования имущества в финансово-хозяйственной деятельности. Рентабельность продаж по чистой прибыли в 2018 году составляла 1,94% и снизалась в 2019 году до 1,51%. Каждый рубль собственного капитала приносил в 2018 году 15,25 рублей чистой прибыли, а в 2019 году уже только 11,32 рубля. Этому способствовал опережающий рост выручки рост собственного капитала, что свидетельствует о снижении эффективности его использования. Опережающий рост выручки рост затрат предприятия привел к снижению затратоодачи: в 2018 году каждый рубль затрат приносил 88 копеек чистой прибыли, в 2019 году лишь 40 копеек. Необходимо отметить снижение коэффициента устойчивости экономического роста, что свидетельствует о неэффективном использовании собственного капитала. Данный коэффициент относится к группе показателей оборачиваемости (деловой активности) и характеризует скорость развития бизнеса при текущей структуре капитала, фондоотдаче, дивидендных выплат, рентабельности и т.д. С целью проведения анализа деловой активности в таблице 12 проведен расчет оборачиваемости имущества. Таблица 12 Оборачиваемость, об.

С целью проведения анализа деловой активности в таблице 13 проведен расчет оборачиваемости источников погашения имущества. Таблица 13 Оборачиваемость, дн.

За анализируемый период все показатели оборачиваемости имущества и источников его формирования, кроме оборачиваемости дебиторской задолженности и собственного капитала, возросли. Рост скорости оборачиваемости свидетельствует об усилении деловой активности предприятия. Необходимо отметить, что оборачиваемость оборотных средств и товара предприятия длительнее, чем рекомендованное значение по отрасли. Оборачиваемость дебиторской задолженности в ООО «Континент» происходит быстрее, чем рекомендованное значение по отрасли. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||