гребенников. Бухгалтерский учет в информационной системе управления экономикой организации

Скачать 0.67 Mb. Скачать 0.67 Mb.

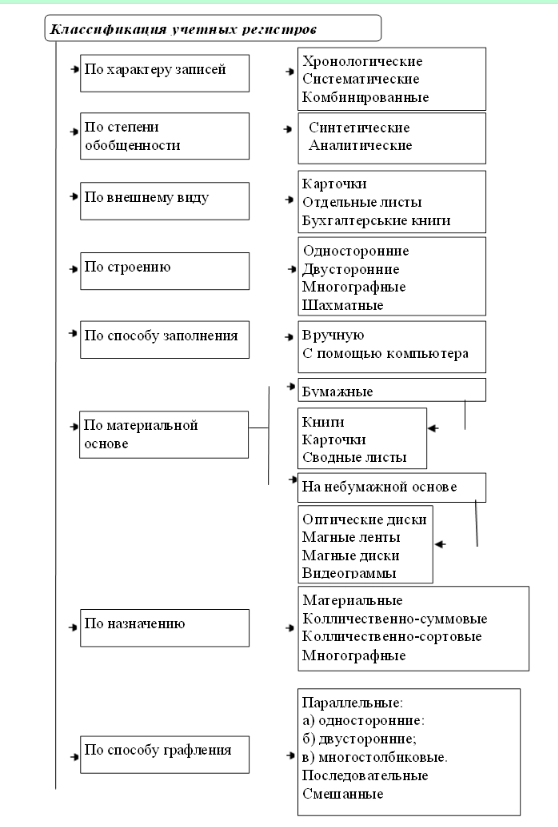

|

Что подразумевается за учетом поступления и реализации товаров в оптовой и розничной торговле организацийИзначально следует понять, что товар – это любое имущество, предназначенное для дальнейшей перепродажи, и за которое можно получить некую прибыль. Поэтому бухгалтерское сопровождение проходит и дополняется документами, подтверждающими стоимость при покупке. В затраты записываются те суммы, которые были направлены: поставщикам продукции; за информационные и рекламные услуги; на разгрузочно-погрузочные работы и транспортные услуги во время доставки; налоговые вычеты; на вознаграждения посредникам, занимающимися продажей изделий. Ведение дела на оптовой базе и в розничной торговле немного отличаются друг от друга. В нашей статье мы все-таки уделим больше внимания начинающим предпринимателям, которые хотят продавать клиентам штучные предметы. Требования счета учета товаров в розничной торговле на практикеМы можем сколько угодно обсуждать некоторые несправедливые моменты по мнению владельцев, но вся их деятельность подчинена соблюдению закона «О защите прав потребителя». Права покупателей очень четко прописаны в общем положении. При нарушении директор или ответственное лицо может привлечься к административному наказанию в виде порядочных штрафов. Помимо этого, за работой точки ведется контроль со стороны Налоговой службы, Роспотребнадзора, санитарной и пожарной служб. Нужно, чтобы будущие бизнесмены понимали, с какими препятствиями могут в дальнейшем столкнуться. И своевременно исполняли все полагающиеся при этом виде деятельности правила. Итак, вы обязаны: предоставлять клиентам при их требовании сопроводительные документы. Это могут быть накладные, технические бумаги, лицензии и так далее; по желанию потребителя продемонстрировать его покупку в деле; при обнаружении брака либо вернуть деньги, либо заменить на равноценное. Владелец имеет право добиться проведения технической экспертизы, но только за свой счет. Если в организации себестоимость товаров формируется непосредственно на счете 41, схема проводок при поступлении товаров будет следующей: Дт 41 — Кт 60 — оприходование товаров; Дт 19 — Кт 60 — входящий НДС (при наличии всех обязательных условий); Дт 41 — Кт 60— дополнительные расходы (например, доставка); Дт 19 — Кт 60 — НДС с дополнительных затрат; Дт 68 — Кт 19— НДС, предъявленный поставщиками, принят к вычету; Дт 60 — Кт 51 — фактическая оплата товаров и допуслуг. Вести учет можно с использованием счетов 15 «Заготовление и приобретение материальных ценностей» и 16 «Отклонение в стоимости материальных ценностей». Эти счета используют, если организация пользуется учетными ценами — т.е. устанавливает плановую цену, а затем сравнивает ее с фактом. При формировании стоимости приобретаемых товаров с помощью счетов 15 и 16, выполняются следующие проводки: Дт 15 — Кт 60 — поступление товаров по стоимости закупки; Дт 19 — Кт 60 — НДС, предъявленный поставщиком; Дт 15 — Кт 60 — дополнительные расходы (доставка); Дт 19 — Кт 60 — НДС с дополнительных затрат; Дт 68 — Кт 19 — принятие налога к вычету; Дт 60 — Кт 51 — перечисление денежных средств в счет оплаты товаров и допуслуг; Дт 41 — Кт 15 — оприходование товаров по фактической себестоимости; Дт 16 — Кт 15 — разница между плановой и фактической ценой (если фактическая цена превысила плановую). Счет 16 закрываем на счет учета затрат, например на счет 44 «Расходы на продажу». Важно отметить, что компании, у которых основной вид деятельности — розничная торговля, могут отражать на счете 41 товары не по себестоимости их приобретения, а по цене продажи. Учет по продажным ценам происходит с использованием счета 42, при этом схема проводок будет следующей: Дт 41 — Кт 60 — оприходование товаров по закупочным ценам; Дт 19 — Кт 60 — входящий НДС; Дт 60 — Кт 51 — оплата поставщику; Дт 68 — Кт 19 — налог от контрагента принят к вычету; Дт 41 — Кт 42 — начислена торговая наценка. Виды и проводки учета реализации товаров в розничной торговле Особенности работы организаций, которые ведут свою деятельность на ЕНВД или патенте представлены в статьях за номерами 346.27, 346.43 НК РФ. В основном ограничения касаются подакцизной продукции. Ведение классического бухгалтерского учета помогает хозяйственникам управлять всеми процессами в этой сфере. Его следует вести по следующим принципам: мониторить непрерывность по времени; учитывать абсолютно все действия и операции; следовать правилам и требования законов; держаться единой методики; проводить частые инвентаризации; распределять материальную ответственность среди сотрудников. Добиться правильной работы помогут помощники для предпринимателей – установка компьютерных программ для автоматизации всех процессов от российского разработчика ПО «Клеверенс». Методы учета продаж товаров Каждое предприятие на общем собрании выбирают свой способ из двух вариантов, разрешенных законом: Учитывается продукция по закупочным ценам. Схемой предпочитают пользоваться крупные ритейлеры, работающие с налогом на добавленную стоимость. Для них метод подсчета по базовой себестоимости исключает путаницу в бухгалтерской отчетности. По реализационной стоимости, включая собственную наценку. Этот метод является более простым для понимания, поэтому им пользуется большинство.Все изделия изначально поступают на склад. А контроль за их поступлением ведет специально назначенный сотрудник, который уже сам решает, каким способом проверки воспользоваться: Партионный. Это значит, что вся продукция, которая поступила, складывается и хранится вместе. ДЕПАРТАМЕНТ ОБРАЗОВАНИЯ БЕЛГОРОДСКОЙ ОБЛАСТИ ОБЛАСТНОЕ ГОСУДАРСТВЕННОЕ АВТОНОМНОЕ ПРОФЕССИОНАЛЬНОЕ ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ «АЛЕКСЕЕВСКИЙ КОЛЛЕДЖ» Самостоятельная работа № 17 по Бухгалтерскому учету Подготовка сообщения на тему «Учет списания материалов в производство» Выполнил: Студент 2 курса 921 группы специальности 38.02.03 Операционная деятельность в логистике Гребенников Сергей Александрович Проверила: к.э.н, преподаватель Босая И.И. Алексеевка 2021 На предприятиях часто возникают ситуации, когда одинаковые материалы приобретаются по разным ценам, у разных поставщиков, суммы расходов, включаемых в себестоимость МПЗ, также могут отличаться. Это приводит к тому, что фактическая себестоимость разных партий одинаковых материалов может быть различной. Часто при списании материалов в производство невозможно точно определить, из какой именно партии эти материалы, особенно при большой номенклатуре материалов. Поэтому организация должна выбрать и закрепить в учетной политике метод списания МПЗ в производство. Пунктом 16 ПБУ 5/01 и пунктом 73 «Методических указаний по бухгалтерскому учету материально-производственных запасов» установлены следующие способы оценки МПЗ при отпуске в производство и ином выбытии: по себестоимости каждой единицы; по средней себестоимости; по способу ФИФО (по себестоимости первых по времени приобретения материалов); по способу ЛИФО (по себестоимости последних по времени приобретения материалов). Следует отметить, что в целях бухгалтерского учета организация может использовать различные методы списания для разных групп МПЗ. Рассмотрим подробнее каждый из указанных методов. 1.1.1. Списание МПЗ по себестоимости каждой единицы Метод списания материалов по себестоимости каждой единицы удобен для применения в случаях, когда организация использует в производстве небольшую номенклатуру материалов и можно легко отследить, из какой именно партии списаны материалы, причем цены на них остаются достаточно стабильными в течение длительного периода. В этом случае учет ведется по каждой партии материалов отдельно, и списываются материалы именно по тем ценам, по которым они приняты к учету. Кроме того, этот метод должен применяться для оценки следующих видов МПЗ: Материалов, которые используются в особом порядке – драгоценных металлов, драгоценных камней, радиоактивных веществ и других подобных материалов; Запасов, которые не могут обычным образом заменять друг друга. Пунктом 74 «Методических указаний по бухгалтерскому учету материально-производственных запасов» предложено два варианта списания материалов по цене каждой единицы: 1) В себестоимость единицы включаются все расходы, связанные с приобретением этих запасов. Этот способ применяется, когда есть возможность точно определить суммы расходов по приобретению, которые относятся к разным материалам. 2) Упрощенный способ, по которому в себестоимость единицы включается только стоимость запасов по договорным ценам, а транспортные и иные расходы, связанные с их приобретением, учитываются отдельно и списываются пропорционально стоимости материалов, списанных в производство, в договорных ценах. Этот способ применяется, когда невозможно точно установить, какая доля транспортно-заготовительных расходов относится к каждой конкретной партии приобретенных материалов. Пример. На начало месяца в организации числились остатки краски в количестве 120 кг на сумму 3 600 руб по фактической себестоимости. В течение месяца приобретены две партии краски: 1) 150 кг, стоимость партии — 3 200 руб. Транспортные расходы составили 1000 руб. 2) 200 кг, стоимость партии — 5 600 руб. Транспортные расходы составили 1000 руб. Учет материалов ведется с включением транспортно-заготовительных расходов в фактическую себестоимость. Для простоты расчетов все суммы приведены без НДС. Фактическая себестоимость краски составляет: Остаток на начало месяца: 3 600 : 120 = 30-00 руб. Первая партия: (3 200 + 1 000) : 150 = 28-00 руб за 1 кг. Вторая партия: (5 600 + 1 000) : 200 = 33-00 руб за 1 кг В течение месяца израсходовано: 100 кг краски из остатка на начало месяца; 90 кг краски из первой партии; 120 кг краски из второй партии. Стоимость израсходованной краски составляет: 100 х 30-00 + 90 х 28-00 + 120 х 33-00 = 9 480 руб Основным преимуществом метода списания МПЗ по себестоимости каждой единицы является то, что все материалы списываются по их реальной себестоимости без каких-либо отклонений. Однако, данный метод применим только в тех случаях когда организация использует сравнительно небольшую номенклатуру материалов, когда можно точно определить, какие именно материалы списаны. В тех же случаях, когда невозможно точно отследить, материалы из какой именно партии отпущены в производство, целесообразно применять один из трех описанных ниже методов.1.1.2. Списание МПЗ по средней себестоимости Метод списания МПЗ по средней себестоимости заключается в следующем. По каждому виду материалов средняя себестоимость единицы определяется как частное от деления общей себестоимости этих материалов (сумма стоимости материалов на начало месяца и поступивших в течение месяца) на количество этих материалов (сумма остатка на начало месяца и поступивших в течение месяца). Стоимость материалов, списанных в производство, определяется умножением их количества на среднюю себестоимость. Стоимость остатка на конец месяца определяется умножением количества материала на остатке на среднюю себестоимость. Таким образом, средняя себестоимость единицы материалов может изменяться от месяца к месяцу. Сальдо по счетам учета МПЗ отражается по средней себестоимости. Пример. На начало месяца в организации остаток ткани составляет 1 500 м, средняя себестоимость составляет 95 руб за 1м2. В течение месяца поступила ткань: 1-я партия: 1 000м по цене 89-50 руб за 1м; 2-я партия: 500м по цене 100 руб за 1м; 3-я партия: 1 200м по цене 80 руб за 1м. В течение месяца израсходовано на производство 3 500м ткани. Средняя себестоимость ткани составляет: (1500 х 95 + 1000 х 89-50 + 500 х 100 + 1200 х 80) : (1500 + 1000 + 500 + 1200) = 90 руб. за 1м Стоимость списанной в производство ткани составляет: 3 500 х 90-00 = 315 000 руб Остаток ткани на конец месяца: (1 500 + 1 000 + 500 + 1 200) – 3 500 = 700 м Стоимость остатка ткани на конец месяца: 700 х 90-00 = 63 000 руб 1.1.3. Списание МПЗ по методу ФИФО Метод ФИФО (от английского First In First Out) еще называют моделью конвейера. Он основан на допущении, что материалы списываются в производство в той последовательности, в которой они приобретены. Материалы из последующих партий не списываются, пока не израсходована предыдущая. При этом способе материалы, отпущенные в производство, оцениваются по фактической себестоимости материалов, первых по времени приобретения, а остаток материалов на конец месяца оценивается по себестоимости последних по времени приобретения. В том случае если первые по времени приобретения партии стоят дешевле, а последующие дороже, применение метода ФИФО приводит к следующим результатам: Материалы списываются в производство по меньшей стоимости, соответственно, себестоимость продукции ниже и прибыль выше. Остаток материалов на счете 10 отражается по более высоким ценам. Если цены на материалы имеют тенденцию к снижению, то, наоборот, в случае применения метода ФИФО прибыль будет уменьшаться. В литературе предложено два способа определения стоимости материалов, списанных в производство по методу ФИФО. Сначала списываются материалы по стоимости первой приобретенной партии, если количество списанных материалов больше этой партии, списывается вторая и т.д. Остаток материалов определяется вычитанием стоимости списанных материалов из общей стоимости материалов, поступивших за месяц (с учетом остатка на начало месяца). Определяется остаток материалов на конец месяца по цене последних по времени приобретения. Стоимость материалов, списанных в производство, определяется вычитанием полученной величины из общей стоимости материалов, поступивших за месяц (с учетом остатка на начало месяца). Пример. На начало месяца остаток краски составлял 100 банок по цене 35-00 руб за банку. Остаток на начало месяца составляет: 100 х 35-00 = 3 500 руб В течение месяца поступило: 1 партия: 120 банок по цене 40-00 руб за банку; 2 партия: 80 банок по цене 45-00 руб за банку; 3 партия: 100 банок по цене 50-00 руб за банку. Общая стоимость поступившей краски составляет: 120 х 40-00 + 80 х 45-00 + 100 х 50-00 = 13 400-00 руб За месяц в производство списано 270 банок краски, остаток на конец месяца составляет 130 банок. 1 вариант Всего списано 270 банок краски, причем сначала полностью списывается остаток на начало месяца (100 банок), затем списывается первая партия (120 банок). Так как общее количество больше, то оставшееся количество списывается из второй партии : 270 – (100 + 120) = 50 банок Стоимость списанной краски составляет: 100 х 35-00 + 120 х 40-00 + 50 х 45-00 = 10 550-00 руб Средняя себестоимость одной банки списанной краски составляет: 10 550-00 / 270 = 39-07 руб Стоимость остатка краски составляет: (3 500-00 + 13 400-00) – 10 550-00 = 6 350-00 руб. При этом варианте необходимо точно определить, материалы из каких партий составляют остаток на конец месяца, так как в следующем месяце они будут списываться первыми. Остаток составляют: Из второй партии: 80 – 50 = 30 банок на сумму 30 х 45-00 = 1 350-00 руб; Третья партия остается на конец месяца полностью: 100 х 50-00 = 5 000-00 руб. 2 вариант Остаток на конец месяца составляет 130 банок, причем третья партия (100 банок) числится на остатке полностью, поскольку этого недостаточно, 30 банок из второй партии также включаются в остаток. Стоимость остатка на конец месяца составляет: 100 х 50-00 + 30 х 45-00 = 6 350-00 руб Стоимость списанной краски составляет: (3 500-00 + 13 400-00) – 6 350-00 = 10 550-00. Средняя себестоимость одной банки списанной краски составляет: 10 550-00 / 270 = 39-07 руб. Таким образом, стоимость списанных материалов и остатка одинаковы при использовании обоих вариантов. При втором варианте достаточно точно определить, материалы из каких именно партий составляют остаток на складе, а стоимость списанных материалов определяется расчетным путем без обязательного отнесения на конкретную партию, тогда как при первом варианте нужно точно определять, из каких именно партий материалы списываются и остаются на конец месяца. Этот вариант становится очень трудоемким, если в течение месяца закупки материалов производятся достаточно часто. 1.1.4. Списание МПЗ по методу ЛИФО Метод ЛИФО (от английского Last In First Out) называют также моделью бочки. Он основан на допущении, что материалы списываются в производство в последовательности, обратной той, в которой они приобретены. Материалы из ранее приобретенных партий не списываются, пока не израсходована последняя. При этом способе материалы, отпущенные в производство, оцениваются по фактической себестоимости материалов, последних по времени приобретения, а остаток материалов на конец месяца оценивается по себестоимости первых по времени приобретения. В том случае если первые по времени приобретения партии стоят дешевле, а последующие дороже, применение метода ЛИФО приводит к следующим результатам: Материалы списываются в производство по большей стоимости, соответственно, себестоимость продукции выше и прибыль ниже. Остаток материалов на счете 10 отражается по более низким ценам. Если цены на материалы имеют тенденцию к снижению, то, наоборот, в случае применения метода ЛИФО прибыль будет снижаться. В литературе предложено два способа определения стоимости материалов, списанных в производство по методу ЛИФО. 1) Сначала списываются материалы по стоимости последней приобретенной партии, если количество списанных материалов больше этой партии, списывается предыдущая и т.д. Остаток материалов определяется вычитанием стоимости списанных материалов из общей стоимости материалов, поступивших за месяц (с учетом остатка на начало месяца). 2) Определяется остаток материалов на конец месяца по цене первых по времени приобретения. Стоимость материалов, списанных в производство, определяется вычитанием полученной величины из общей стоимости материалов, поступивших за месяц (с учетом остатка на начало месяца). ДЕПАРТАМЕНТ ОБРАЗОВАНИЯ БЕЛГОРОДСКОЙ ОБЛАСТИ ОБЛАСТНОЕ ГОСУДАРСТВЕННОЕ АВТОНОМНОЕ ПРОФЕССИОНАЛЬНОЕ ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ «АЛЕКСЕЕВСКИЙ КОЛЛЕДЖ» Самостоятельная работа № 18 по Бухгалтерскому учету Подготовка доклада на тему «Бухгалтерские документы, как доказательства в уголовном и гражданском судопроизводстве» Выполнил: Студент 2 курса 921 группы специальности 38.02.03 Операционная деятельность в логистике Гребенников Сергей Александрович Проверила: к.э.н, преподаватель Босая И.И. Алексеевка 2021 Классификация бухгалтерских документов. Бухгалтерские док-ты классифицируются по 2 признакам: Экономический- в зависимости от их роли в учётном процессе. Правовой- в зависимости от качественных характеристик. По экономическому признаку все применяемые документы в учёте классифицируются: 1. По назначению 2. Количеству учитываемых позиций 3. Месту составления 4. Отражению и охвату хозяйственных операций 5. По способу исполнения По назначению док-ты различают: Распорядительные- указывается распоряжение руководителя – распоряжение, любой приказ руководителя- распорядительный документ Исполнительные (оправдательные) - удостоверяют факт осуществления хоз д-ти т..е хоз. операции отчёт кассира, платёжное требование, платёжное поручение и т.д. Оправдательные для материально ответcвенного лица накладная например является оправдательным документом По бухгалтерскому оформлению и комбинированные составлению таких документов служат вышеназванные док-ты (1,2) , обобщают исполнительные и распорядительные документы (мемеориальные ордера, расчты , инвентаризации. Карточки, описи и д.ор. Комбинированные -например расходный кассовый ордер или приходный кассовый ордер. По порядку отражения операций документы подразделяются на первичные и сводные. Первичный док-т составляется во время хоз. операции или сразу после неё . сводные- обобщение по какому-то одному эконом фактору Первичные док-ты: Накладная Счёт-фактура Чеки Сводная – кассовый отчёт, лимитно-заборная карта, отчёт о расходовании материалов и т.д.. По способу охвата операций выделяются: Разовые документы- чеки и платёжные требования.-отраж хоз операцию за1приём Накопительные- накоп ведомости, табель учёта рабочего времени, лимитно-заборная карта- составляются в несколько рабочих этапов и отражают однородные операции за определённый период времени(декада, месяц. Квартал) карта По количеству учитываемых позиций: Однострочные( имеют одну учётную позицию) Многострочные- несколько учётных позиций По месту составления: Внутренние- отражают хозяйственные операции, происходящие внутри предприятия(накладные, кассовые ордера) Внешние- ОТРАЖАЮТ ВЗАИМОСВЯЗЬ ДАННОГО предприятия со своими партнёрами( контрагентами) поступают от сторонней организации. Последнее время появился ещё и электронный документ, и исходя из нормативно-правовой основы данный документ имеет одинаковую юридическую значимость как и обычный( бумажный) По правовой основе в практике криминалистической работы выделяют: доброкачественные документы Недоброкачественные документы . Закон 129 фз ст9 Доброкачественный документ- полноценный документ, отвечающий требованиям бухгалтерского учёта Требования к доброкачественным документам: Требования предусматривают составления доброкачественного документа по определённой форме и с заполнением всех реквизитов Требование зак-ти- хоз. операция, отражённая в данном документе, должна быть законна как по своему содержанию, так и по своей форме, и санкционирована должностным лицом. Требование действительности- отражение в документе РЕАЛЬНОЙ ХОЗЯЙСТВЕНННОЙ ОПЕРАЦИИ. В документе не д.б искажены ни дата ни объём операции, ни те лица, которые участвовали в ней. Из этого следует, что документы, не отвечающие хотя бы одному из вышеперечисленных требований являются недоброкачественными. Недоброкачественные документы делятся на 3 группы: Неправильно оформленные (например нет подписи лица, нет даты) –данный документ бухгалтер НЕ ИМЕЕТ ПРАВА принять к работе Те документы, которые отражают незаконные операции (например капитальный ремонт дорог в зимнее время). Документы, отражающие вымышленные операции, которые в действительности и не осуществлялись. В ряде недоброкачественных документов особо стоит фиктивный документ- вымышленный документ подлинного аналога которого не имеется. Он может быть составлен от имени несуществующей орг-и но может быть и от имени существующей. М.б быть зарег в сводном документе но в действительности не существовал, поэтому есть разница между фиктивным и поддельным поскольку нельзя подделать то чего не существовал. Бухгалтерские документы бывают : 1. бестоварными или безденежными. Расходно кассовый ордер- денежный документ , если Безденежным документом является, например расходный кассовый ордер , деньги по которому в действительности не выдавались. Безденежные документы используются подозреваемыми лицами в целях сокрытия излишков или недостач 2. Бестоварными называются документы. По которым в действительности передача товара не осуществлялась. Оформляются с целью: Представления подложных данных о фактическом расходе материалов с последующих их хищением Выдачи другим орг-ям заведомо фиктивных документов для прикрытия противозаконных действия Составление фиктивных документов или изменение подлинных документов в целях сокрытия недостачи товаров, материалов, образовавшихся впоследствии хищения. При проверке документов контролирующими органами или правоохранительными органами на предмет их подлинности необходимо учитывать что они могут содержать случайные ошибки (арифметические огрехи)- неточная дата, ошибка в объёме в количестве. Может быть связано с незнанием основ учётной работы невнимательностью или неопытности. Бухгалтерские документы занимают значительное место в процессе расследования и судебного рассмотрения отдельных категорий уголовных дел, прежде всего в отношении преступления в сфере экономики (раздел VIII УК РФ). Их роль весьма многообразна. Во-первых, указанные документы всех категорий (первичные, регистры, отчётность) являются предметом исследования судебно-бухгалтерских и некоторых других экспертиз, например, товароведческой (ст. 195-207 УПК РФ), а равно аудиторской проверки, проводимой аудитором (аудиторской организацией) по поручению органа дознания (следователя).Во-вторых, бухгалтерская документация может составлять предмет изучения в ходе документальной ревизии, назначаемой по делу. В-третьих, с помощью бухгалтерских данных может быть установлена истина по уголовному либо гражданскому делу, хозяйственному спору и выяснены обстоятельства, имеющие существенное значение, когда документы предъявляются в качестве доказательств (ст. 81, 84 УПК РФ; гл. 6 ГПК РФ; гл. 7 АПК РФ) обвиняемым, подозреваемым, свидетелем, ответчиком при выполнении отдельных следственных и судебных действий (проводимых, в том числе, с участием специалиста-бухгалтера) либо непосредственно исследуется следователем или судом в ходе осмотра, а также оглашаются в суде. На этапе, предшествующем возбуждению уголовного дела, сведения, содержащиеся в бухгалтерских документах, могут стать предметом прокурорской (доследственной) проверки, оперативно-розыскных мероприятий органов дознания и в конечном счёте послужить основанием для возбуждения уголовного дела (ст. 140 УПК РФ). Таким образом, бухгалтерские документы выступают в качестве доказательств (в том числе вещественных) по уголовным и иным делам. Кроме того, они являются важным источником получения новых (прямых и косвенных) доказательств, их содержание помогает воссоздать «картину» правонарушения (преступления) и выявить лиц, его совершивших, установить иные обстоятельства, подлежащие доказыванию. ДЕПАРТАМЕНТ ОБРАЗОВАНИЯ БЕЛГОРОДСКОЙ ОБЛАСТИ ОБЛАСТНОЕ ГОСУДАРСТВЕННОЕ АВТОНОМНОЕ ПРОФЕССИОНАЛЬНОЕ ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ «АЛЕКСЕЕВСКИЙ КОЛЛЕДЖ» Самостоятельная работа № 19 по Бухгалтерскому учету Сообщение на тему «Роль инвентаризации материальных ценностей в повышении качества бухгалтерской отчетности» Выполнил: Студент 2 курса 921 группы специальности 38.02.03 Операционная деятельность в логистике Гребенников Сергей Александрович Проверила: к.э.н, преподаватель Босая И.И. Алексеевка 2021 Одним из важнейших требований бухгалтерского учета является точность и реальность его показателей. Все происходящие изменения в учете фиксируются в первичных документах. Однако наблюдаются случаи, когда данные учета расходятся с действительным состоянием имущества организации и источников его образования. Причинами таких расхождений могут быть: • естественная убыль; • потери при транспортировке; • пересортица взаимозаменяемых материалов; • неисправность весоизмерительных приборов; • ошибки, допускаемые в документах; • злоупотребления, хищения. Эти расхождения выявляются путем сверки фактических остатков средств с данными учета, что происходит во время инвентаризации[1]. Технически она представляет собой периодическую опись имущества и обязательств организации на определенную дату с занесением ее результатов в отдельные инвентаризационные ведомости (описи). Инвентаризация является составной частью метода бухгалтерского учета и представляет собой способ выявления фактического наличия имущества организации и сверки их с данными бухгалтерского учета на определенную дату. Инвентаризация является обязательным дополнением к документации. Роль инвентаризации в учете очень высока. Ее проведение позволяет: обеспечить полноту и достоверность данных учета; повысить ответственность материально ответственных лиц за сохранность вверенных им ценностей; установить естественную убыль, потери, порчу ценностей; выявить условия хранения ценностей; обеспечить сохранность имеющейся собственности. Наряду с этим в процессе проведения инвентаризации решаются и другие задачи: установление отдельных наименований товарно-материальных ценностей, не соответствующих своим потребительским качествам согласно российским стандартам (РСТам) и техническим условиям (ТУ); выявление неходовых, залежавшихся и неиспользуемых видов имущества; подтверждение реальности оценки отдельных статей баланса; • проверка обоснованности подбора материально ответственных лиц и заключения с ними договора о полной материальной ответственности; • установление состояния складского и весоизмерительного хозяйства. Согласно Закону РФ «О бухгалтерском учете» количество инвентаризаций в отчетном году, даты их проведения, перечень активов и обязательств, подлежащих инвентаризации, устанавливается организацией самостоятельно, кроме случаев, когда проведение инвентаризации обязательно. Обязательное проведение инвентаризации устанавливается законодательством Российской Федерации, федеральными и отраслевыми стандартами. В соответствии с Положением по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации (утверждено приказом Минфина России от 29.07.1998 № 34н, с последующими изменениями) обязательное проведение инвентаризации требуется, когда имеет место: смена материально ответственных лиц — на дату передачи дел, но не позже дня увольнения работника; передача имущества в аренду, выкуп, продажа, а также преобразование государственной или муниципальной унитарной организации — на дату оформления данных хозяйственных операций; составление годовой бухгалтерской отчетности, кроме имущества, инвентаризация которого проводилась не ранее 1 октября отчетного года. По основным средствам она может проводиться один раз в три года, а библиотечных фондов — один раз в пять лет; установление фактов хищений или злоупотреблений, а также порчи ценностей — сразу же при их обнаружении; стихийное бедствие, пожар, авария или другие чрезвычайные ситуации, вызванные форс-мажорными обстоятельствами, — сразу после их окончания; ликвидация (реорганизация) организации — перед составлением ликвидационного (разделительного) бухгалтерского баланса; другие случаи, предусмотренные законодательством Российской Федерации или нормативными актами Минфина России. В зависимости от сроков проведения различают плановые и внеплановые (внезапные) инвентаризации. Плановые инвентаризации проводятся согласно утвержденному графику в заранее намеченные сроки. Внеплановые (внезапные) инвентаризации могут проводиться по распоряжению руководителя организации или вышестоящих органов. В зависимости от объема проверки инвентаризации подразделяются на полные, частичные и выборочные. Полная инвентаризация охватывает все виды имущества организации и источников его образования без исключения. Полная инвентаризация проводится, как правило, один раз в год перед составлением годовой отчетности. Частичная инвентаризация охватывает часть имущества или расчетов. Например, может проводиться инвентаризация денежных средств, расчетов с бюджетом и т.п. Выборочная инвентаризация охватывает инвентаризацию имущества, находящегося в материальной ответственности у отдельных материально ответственных лиц. По периодичности проведения они бывают текущие и перманентные (постоянные, непрерывные). Наконец, по перечню решаемых вопросов различают комплексные и тематические инвентаризации. Руководитель организации может установить номенклатуру производственных запасов (например, наиболее дефицитных), инвентаризация которых может проводиться ежеквартально. Инвентаризации подлежат все виды активов и обязательств. Данной процедуре подлежит как имущество, принадлежащее организации и поставленное на баланс, так и не принадлежащее ей и учитываемое за балансом. К последнему относятся арендованные основные средства, товарно-материальные ценности, принятые на ответственное хранение, материалы, принятые в переработку (давальческое сырье и пр.). Инвентаризируется также имущество, по каким-либо причинам не отраженное в учете. Инвентаризация имущества осуществляется по каждому его наименованию и в разрезе материально ответственных лиц. Сельскохозяйственные организации, как правило, проводят инвентаризацию в следующие сроки: здания, сооружения, другие неподвижные объекты — не реже одного раза в 3 года; взрослый продуктивный и рабочий скот, молодняк животных и птицы — не реже одного раза в квартал; другие основные средства — не реже одного раза в год, но не ранее 1 ноября отчетного года; пчелосемьи — не менее двух раз в год (весной и осенью); корма, семена, минеральные удобрения, твердое топливо — не менее двух раз в год (не позднее 1 июля и 1 декабря); продукция сельскохозяйственного производства — не менее одного раза в год (на 1 декабря); нефтепродукты — не реже одного раза в месяц; денежные средства, денежные документы — не реже одного раза в месяц; расчеты по платежам в бюджет — не менее одного раз в квартал; расчеты с банком — по мере поступления выписок банка; расчеты с дебиторами и кредиторами — не менее двух раз в год, а при необходимости — ежеквартально Инвентаризация – это выявление на определенный момент фактического наличия имущества под ответственностью материально ответственных лиц и финансовых обязательств организации и их соответствия данным бухгалтерского учета. Фактическое наличие имущества, обязательств и их состояние, отраженное в бухгалтерских документах, могут не совпадать по ряду причин: Естественные причины – изменение массы под влиянием температуры или влажности воздуха; потери при хранении и транспортировке (распыление, бой, выветривание); усушка с/х продукции. Ошибки и неточности в местах хранения: при приеме, отпуске ценностей материально ответственными лицами. Ошибки в бухгалтерском учете – арифметические ошибки при подсчетах; неправильные записи в первичных документах; ошибочное восприятие нечетко написанной цифры. Злоупотребления: целенаправленные обмеры, обвесы; замена материала одного сорта другим при выдаче имущества (пересортица); обсчеты при выдаче денег; прямое хищение имущества и денежных средств материально ответственными лицами. В соответствии с Методическими указаниями по инвентаризации имущества и финансовых обязательств, инвентаризации подлежат все имущество и все виды финансовых обязательств организации (ОС, МПЗ, НА, финансовые вложения, незавершенное производство, денежные средства, денежные документы, расчеты, резервы). ДЕПАРТАМЕНТ ОБРАЗОВАНИЯ БЕЛГОРОДСКОЙ ОБЛАСТИ ОБЛАСТНОЕ ГОСУДАРСТВЕННОЕ АВТОНОМНОЕ ПРОФЕССИОНАЛЬНОЕ ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ «АЛЕКСЕЕВСКИЙ КОЛЛЕДЖ» Самостоятельная работа № 20 по Бухгалтерскому учету Подготовка сообщения на тему «Ошибки проведения инвентаризации и их последствия» Выполнил: Студент 2 курса 921 группы специальности 38.02.03 Операционная деятельность в логистике Гребенников Сергей Александрович Проверила: к.э.н, преподаватель Босая И.И. Алексеевка 2021 В процессе проведения инвентаризации членами комиссии могут быть допущены различного вида ошибки, вследствие которых результаты проведенной проверки могут быть поставлены под сомнение или вовсе, в исключительных случаях могут быть признаны недействительными. Среди причин, из-за которых результаты инвентаризации могут быть поставлены под сомнение, можно выделить следующие нарушения:- отсутствие основания для проведения инвентаризации вследствие того, что приказом руководителя о проведении инвентаризации не был утвержден состав проверяющей комиссии;- отсутствие при проведении проверки одного из членов инвентаризационной комиссии может быть документально подтверждено, вследствие чего результаты проведенной инвентаризации могут, признаны недействительными;- неверное заполнение приказа о проведении инвентаризации, например не указаны виды имущества, подлежащие проверки;- при проведении проверки фактического наличия имущества, проведения пересчета, взвешивания материальных ценностей материально ответственное лицо, вследствие различного вида причин не присутствовало;- с материально-ответственного лица не взята расписка о предоставлении всех приходных и расходных документов в бухгалтерию, при выявлении фактов недостачи или излишков ценностей им могут быть предоставлены ложные приходные или расходные документы;- в помещения, где храниться инвентаризационные описи не был ограничен доступ посторонних лиц, не было произведено опечатывание, как следствие возможность посторонними лицами внести изменения в инвентаризационные описи;- нарушение правил оформления инвентаризационных описей, составление их в одном экземпляре;- внесение членами инвентаризационной комиссии в описи заведомо ложных сведений о фактическом наличии материальных ценностей на складах предприятия с целью сокрытия фактов недостач и хищения имущества, приводит к тому, что все результаты, полученные в ходе проверки членами комиссии, будут считаться недействительными. Наиболее распространенными ошибками являются:- порядок и сроки проведения инвентаризации на предприятии не регламентированы учетной политикой, не утверждены члены инвентаризационной и рабочей комиссий - как следствие, нет основания для проведения инвентаризации, нет внутреннего документа регулирующего порядок проведения проверки, нет людей ответственных за проведение проверки;- неверное заполнение приказа на проведение инвентаризации - также является основанием для того, что бы результаты инвентаризации были оспорены;- отсутствие хотя бы одного из заявленных членов инвентаризационной комиссии при проведении инвентаризации - также является основанием для признания результатов инвентаризации недействительными;- нарушение требований, предъявляемых к заполнению инвентаризационных описей, таких как отсутствие указания прописью числа порядковых номеров материальных ценностей, их общего итога в натуральных показателях, неверное исправление ошибок, либо исправление ошибок только в одном экземпляре, наличие незаполненных строк; составление описи в единственном экземпляре;- у материально-ответственных лиц не были взяты расписки перед началом проведения инвентаризации о том что все приходные и расходные документы на имущество сданы в бухгалтерию или переданы комиссии, а все ценности, поступившие на их ответственность, оприходованы, а выбывшие списаны в расход;- грубые нарушения при проведении подсчета, взвешивания, измерения, исказившие результаты инвентаризации;- не проведение операций по подсчету, взвешиванию, измерению материальных ценностей, занесений данных о наличии ценностей со слов материально ответственных лиц;- нарушение порядка доступа в помещение склада, торгового зала и т.д. при проведении инвентаризации различных ценностей. Все эти, и многие другие, нарушения могут привести к тому, что результаты, полученные при проведении инвентаризации будут не признаны или могут быть оспорены.В процессе работы организация приобретает различное имущество, рассчитывается с поставщиками и покупателями, выдает и получает кредиты и займы. Все эти сведения отражаются на счетах бухгалтерского учета, формируя финансово-экономические показатели деятельности предприятия. Достоверность этих показателей не вызывает сомнение, только если они подтверждаются фактическим наличием имущества и обязательств. Проверить, соответствуют ли они данным бухгалтерского учета, поможет инвентаризация. Прямо в цель Выявить фактическое наличие имущества, сопоставить полученные результаты с данными бухгалтерского учета, а в случае недостачи, излишков или порчи материальных ресурсов определить виновных лиц — таковы цели инвентаризации. Если при пересчете попадутся бракованные материальные ресурсы, потребуется сформировать обоснованные заключения и подготовить документы для их уценки и списания. И это далеко не все цели инвентаризации. Вам придется также принять меры по взысканию дебиторской и погашению кредиторской задолженности, списать в установленном порядке обязательства по истечении сроков давности и пр. Порядок проведения инвентаризации определяется приказом об учетной политике и должен соответствовать требованиям приказа Минфина России от 13 июня 1995 г. № 49 (далее — Методические указания). Провести ее могут постоянно действующая, рабочая или разовая комиссии. При этом в инвентаризации обязательно должны участвовать материально ответственные лица. «Отделаться» инвентаризацией только одного участка не удастся. Проверить придется все имущество организации, все виды финансовых обязательств. Имущество, которое не принадлежит организации, но числится в бухгалтерском учете, например на хранении, арендованное или полученное для переработки, — не исключение. Итоги «переписи» оформляются документально. Чтобы отразить полученные результаты в учете, используйте типовые унифицированные формы первичной учетной документации. Они утверждены постановлением Госкомстата России от 18 августа 1998 г. № 88. Не удивляйтесь «древней» дате этого документа — он все еще действует. Если хотите, можете разработать собственные формы. Но помните: они должны содержать обязательные реквизиты, перечисленные в пункте 2 статьи 9 Федерального закона от 21 ноября 1996 г. № 129-ФЗ (наименование документа, дату его составления и т. д.). Но прежде чем говорить об оформлении результатов инвентаризации, разберемся, когда организация вправе, а когда обязана ее проводить. Добровольно-принудительный режим Инвентаризация может проводиться добровольно. Но есть случаи, когда провести ее просто необходимо. Перечислим их. Итак, инвентаризация обязательна: при передаче имущества организации в аренду, выкупе, продаже, при преобразовании государственного или муниципального (унитарного) предприятия; перед составлением годовой бухгалтерской отчетности; при смене материально ответственных лиц (на день приемки-передачи дел); если установлены факты хищений или злоупотреблений, а также порчи ценностей; в случае стихийных бедствий, пожара, аварий или других чрезвычайных ситуаций, вызванных экстремальными условиями; при ликвидации (реорганизации) организации. Как видите, этот перечень достаточно обширный. Но есть организации, которые предпочитают не проводить инвентаризацию, когда это необходимо. Благо, их число не так велико (см. рисунок). Помните, что, хотя штраф за непроведенную инвентаризацию не установлен, отсутствие первичных документов об этом мероприятии все же образует состав налогового правонарушения по статье 120 Налогового кодекса. Нет документов — плати штраф 5000 рублей. А если нет документов по проведенной годовой инвентаризации минимум за два года, то штраф составит 15 000 рублей. И все же преобладающее большинство участников опроса высказались за инвентаризацию во всех необходимых случаях. Несмотря на то что, например, материально ответственные лица в одних организациях меняются нечасто, а в других — каждый месяц, инвентаризация в конце года обязательна для всех. Чтобы вам лишний раз не изучать методичку, напомним об этапах, по которым она проводится. Этап № 1. Готовим «почву» Для начала руководитель организации должен издать приказ по форме ИНВ-22. В ней определяют содержание, объем, порядок и сроки проведения инвентаризации, сроки представления документов в бухгалтерию, а также персональный состав инвентаризационной комиссии. Перед началом инвентаризации материально ответственное лицо должно рассортировать все материальные ценности, оформить все приходные и расходные документы. Комиссия проводит подготовительную работу, которая предшествует подсчету остатков материальных ценностей. Во-первых, она пломбирует помещения, в которых находятся материальные ценности, во-вторых, проверяет весы и мерную тару. Кроме того, материально ответственные лица представляют комиссии отчеты со всеми документами, подтверждающими движение ТМЦ и денежных средств. Они дают также расписки о том, что к началу инвентаризации все расходные и приходные документы на имущество сданы в бухгалтерию или переданы комиссии и все ценности, поступившие на их ответственность, оприходованы, а выбывшие — списаны в расход. Аналогичные расписки дают и лица, имеющие подотчетные суммы на приобретение (или доверенности на получение) имущества. Если в учреждении материально ответственного лица нет, то им считается руководитель. Комментарий специалиста Е. Диркова, аудитор, генеральный директор ООО «БИЗНЕС-БУХГАЛТЕР»: «Для проведения инвентаризаций в каждой организации должна быть создана постоянно действующая инвентаризационная комиссия. В ее состав включают представителей администрации, работников бухгалтерии, а также других специалистов (инженеров, экономистов, техников и т. д.). Если у компании заключен договор на проведение аудиторской проверки и имеются значительные объемы материально-производственных запасов, то при их инвентаризации должен присутствовать аудитор. Такой порядок установлен пунктом 2 Правила (стандарта) № 17 Федеральных правил (стандартов) аудиторской деятельности (утв. постановлением Правительства РФ от 23 сентября 2002 г. № 696). По распоряжению руководителя компании представитель аудиторской организации может быть включен в состав инвентаризационной комиссии». Этап № 2. Опись по факту Затем описывается имущество и обязательства, т. е. проводится их вещественная и документальная проверка. После того как проверено наличие материальных ценностей, составляются акты инвентаризации и инвентаризационные описи не менее чем в двух экземплярах. Для каждого вида имущества заполняют свою форму такого документа — например, по результатам инвентаризации основных средств — ИНВ-1, нематериальных активов — ИНВ-1а, товарно-материальных ценностей — ИНВ-3 и т. д. (п. 1.2 постановления Госкомстата России от 18 августа 1998 г. № 88). Этап № 3. «Подобьем» результаты Далее инвентаризационные описи передаются в бухгалтерию. Здесь сравниваются данные учета и инвентаризации, а после составляется сличительная ведомость. Она оформляется только по тем активам, по которым выявлены отклонения от учетных данных (п. 4.1 Методических указаний). Например, если обнаружены излишки основных фондов, составляется сличительная ведомость ИНВ-18, а для товарно-материальных ценностей — ИНВ-19. Когда будете составлять сличительные ведомости, учитывайте пересортицу товарно-материальных ценностей. Помните, что недопустимо учитывать товары одного сорта в составе другого. Не забывайте про суммовые разницы, образовавшиеся в результате пересортицы, и то, что потери списываются в пределах норм естественной убыли. На ценности, которые не принадлежат организации, но числятся в бухгалтерском учете (находятся на ответственном хранении, арендованы или получены для переработки), составляются отдельные сличительные ведомости. Владельцам этих ценностей представляется справка о результатах инвентаризации с приложением копии инвентаризационной описи. Итоговые данные по всем видам имущества и обязательств заносятся в ведомость учета результатов, выявленных инвентаризацией (форма ИНВ-26). ДЕПАРТАМЕНТ ОБРАЗОВАНИЯ БЕЛГОРОДСКОЙ ОБЛАСТИ ОБЛАСТНОЕ ГОСУДАРСТВЕННОЕ АВТОНОМНОЕ ПРОФЕССИОНАЛЬНОЕ ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ «АЛЕКСЕЕВСКИЙ КОЛЛЕДЖ» Самостоятельная работа № 21 по Бухгалтерскому учету Подготовка сообщения на тему «Учетные регистры» Выполнил: Студент 2 курса 921 группы специальности 38.02.03 Операционная деятельность в логистике Гребенников Сергей Александрович Проверила: к.э.н, преподаватель Босая И.И. Алексеевка 2021 Для учета и регистрации хозяйственных операций предприятия применяют разнообразные по форме, содержанию, способу отображения и нагромождению информации учетные регистры. Состав учетных регистров, которые ведутся на конкретном предприятии, зависит от принятой на предприятии формы бухгалтерского учета. Под словом «регистр» в бухгалтерском учете понимают различные виды таблиц, в которые записывают данные с первичных документов. Записи в учетных регистрах базируются на информации из тщательным образом проверенных первичных документов, оттого и сами регистры приобретают доказательную силу при использовании их показателей для анализа хозяйственной деятельности предприятия, при контроле за состоянием средств и при выявлении результатов хозяйствования. Учетные регистры являются носителями данных определенной формы, построенные в соответствии с экономической группировкой информации об активах, капитале и обязательстве экономического субъекта. Они служат для отображения хозяйственных операций на счетах бухгалтерского учета.  Хронологические учетные регистры — это регистры, в которых записи осуществляются в хронологической последовательности, то есть в порядке осуществления операций (регистрационные журналы, кассовая книга и тому подобное). Хронологические книги обычно называются журналами или дневниками. Всистематических учетных регистрах отображают в определенной последовательности с определенной группировкой однородные по экономическому содержанию операции (заполнение данных в кассовой книге в пределах дня). Книги систематической записи обычно называются Главными. Комбинируемыми называются регистры, в которых записи делают одновременно в хронологическом и систематическом порядке (журналы-ордера, ведомости). Книги сводной записи носят обычно название балансов-оборотов или ведомостей-оборотов. Синтетические учетные регистры — это регистры, в которых учет ведут по синтетическим счетам. Аналитические учетные регистры — это регистры, в которых учет ведут по аналитическим счетам. В аналитические учетные регистры данные подают в натуральных, трудовых и денежном измерениях. Аналитическая регистрация является отделенной детальной регистрацией изменений, которые происходят в любой отдельной части баланса. При аналитической регистрации коллективные счета синтетической регистрации получают последующее расчленение на их составные детальные или специальные счета следующих порядков. |