Инвестиционный менеджмент. Текст. Цели и задачи дисциплины, ее место и роль в учебном процессе

Скачать 1.45 Mb. Скачать 1.45 Mb.

|

|

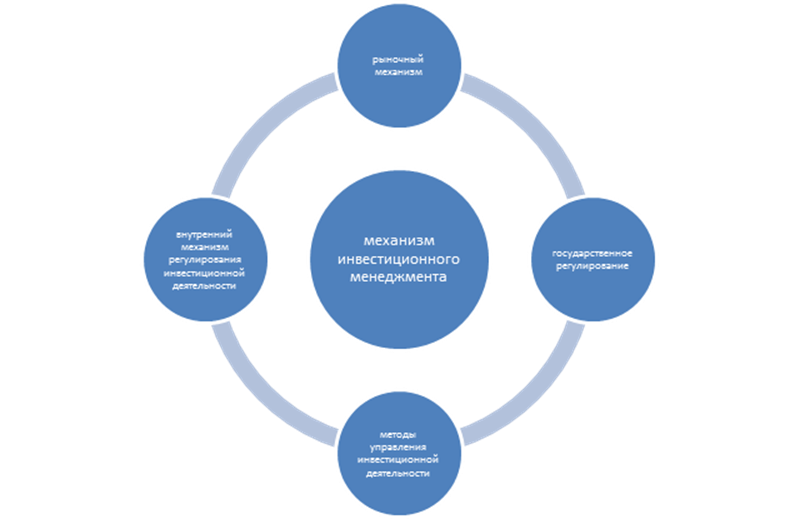

Аннотация Дисциплина «Инвестиционный менеджмент» является необходимой составляющей подготовки специалистов в области финансового менеджмента, инвестиционной и банковской деятельности. Знание особенностей функционирования рынка ценных бумаг требуется для работников рынка ценных бумаг, инвестиционных компаний, инвестиционных банков, инвестиционных фондов, предприятий различных форм собственности. Отдельный блок посвящен изучения инвестиционного менеджмента в сфере реального инвестирования, что также является актуальным в настоящее время. В ходе изучения дисциплины освещаются как базовые понятия, такие как инвестиционный портфель и инвестиционный проект, так и более детальные аспекты инвестиционного менеджмента – методики формирования инвестиционного портфеля и методы оценки эффективности инвестиционного проекта. Дисциплина позволяет получить базовые понятия и представления о методах и принципах управления инвестиционным процессом, навыках оценки риска и доходности инвестиций, различных инвестиционных проектах. В целом, применение знаний, полученных в ходе изучения дисциплины «Инвестиционный менеджмент», позволяет эффективно управлять имеющимся у инвестора капиталом. Цели и задачи дисциплины, ее место и роль в учебном процессе: Цельизучения дисциплины: формирование у студентов теоретических и практических знаний в области управления различными видами инвестиций, в частности реальными и финансовыми. Задачи изучения дисциплины: обучить студентов методам и принципам управления инвестиционным процессом; привить навыки оценки риска и доходности инвестиций; научить анализировать различные инвестиционные проекты и принимать соответствующие решения. Сферой практического применения дисциплины «Инвестиционный менеджмент» являются: рынок ценных бумаг, инвестиционные компании, инвестиционные банки, инвестиционные фонды, предприятия различных форм собственности в части управления реальным инвестированием. Входящие компетенции: курс базируется на знаниях, полученных при изучении базовых экономических дисциплин – микроэкономики, макроэкономики, финансовой математики, статистики, основ бизнеса, а также дисциплины инвестиционной направленности – рынок ценных бумаг. Для изучения данной дисциплины студент должен знать: а) Гражданский Кодекс РФ, законы об инвестиционной деятельности; б) основы финансовой математики; в) основы статистики и теории вероятностей. Выходящие компетенции: изучив данную дисциплину, студент должен: знать: содержание инвестиционного менеджмента и его цель; функции и задачи инвестиционного менеджера; сущность инвестирования и его виды; факторы, воздействующие на инвестирование; специфику менеджмента при инвестировании в ценные бумаги; этапы реализации инвестиционного менеджмента; методы анализа ценных бумаг для принятия инвестиционного решения; сущность, функции рынка ценных бумаг, способы классификации РЦБ; понятие ценной бумаги, ее особенности; практическую и теоретическую значимость классификации ценных бумаг на типы, классы и формы; способы классификации ценных бумаг разных видов по их инвестиционным возможностям; содержание инвестиционного портфеля, его направленность и основные характеристики; различные виды инвестиционных портфелей в зависимости от стратегии и типа инвестора, а также в связи с изменением состояния фондового рынка; определение доходности и риска инвестиционного портфеля, факторы, воздействующие на данные параметры; зависимость между доходностью и риском; основополагающие принципы и цели формирования инвестиционного портфеля; методы и принципы управления инвестиционным портфелем; основные положения модели Г. Марковица и У. Шарпа; содержание эффективного портфеля; содержание оптимального портфеля; метод линейного регрессионного анализа; определение доходности и риска портфеля с помощью коэффициентов и ; нахождение оптимального портфеля по методу У. Шарпа; сущность менеджмента реальных инвестиций, его цели и задачи; понятие инвестиционный проект; виды инвестиционных проектов; качества, которыми должен обладать менеджер инвестиционного проекта; денежные потоки и их состав; способы оценки денежных притоков и оттоков; особенности учета изменения оборотного капитала при оценке денежных потоков; использование денежных потоков в оценке эффективности инвестиционных проектов; простые методы оценки эффективности инвестиционного проекта; методы оценки эффективности инвестиционного проекта, основанные на дисконтировании; уметь: определять доходность различных видов инвестиций; выделять факторы, влияющие на риск инвестирования; оценить инвестиционные качества ценных бумаг; применять методы анализа ценных бумаг; определять соотношение между рыночной ценой и доходностью финансовых инструментов; выявлять основные функции РЦБ; формулировать основания классификации ценных бумаг на различные типы, классы и формы; структурировать инвестиционные качества ценных бумаг различных видов; определять инвестиционные качества инвестиционного портфеля; разграничивать инвестиционный портфель по источникам дохода; диверсифицировать инвестиционный портфель; применять принципы формирования инвестиционного портфеля; использовать методы управления портфелем; строить границу эффективного портфеля; находить оптимальный портфель из эффективных портфелей; применять схемы управления инвестиционным портфелем; определять цели и задачи менеджмента реальных инвестиций; оценить денежные притоки и оттоки от инвестиционной деятельности; определить участие оборотного капитала в денежных притоках и оттоках; рассчитать денежные притоки и оттоки от операционной деятельности; определять денежные потоки от финансовой деятельности; оценивать эффективность инвестиционного проекта простыми методами и методами, основанными на дисконтировании; иметь представление: о сущности инвестирования и инвестиционного менеджмента; о способах классификации инвестиций; о факторах, влияющих на процесс инвестирования; о методах и принципах управления инвестиционным портфелем и инвестиционным проектом; о критериях классификации ценных бумаг; о сущности инвестиционного портфеля и принципах его формирования; о способах управления, используемых в портфельном инвестировании; о сущности инвестиционного проекта и принципах его управления; обладать навыками: расчета доходности и риска инвестиционного портфеля; оптимизации инвестиционного портфеля в соответствии с методикой Марковица; оптимизации инвестиционного портфеля в соответствии с методикой Шарпа; определения стадий жизненного цикла инвестиционного проекта; анализа оценки эффективности инвестиционного проекта; управления денежными потоками инвестиционного проекта. Тема 1. Недвижимое имущество и его основные признаки Цель данной темы– усвоение студентами сущности инвестиционного менеджмента, определение основных целей его реализации, раскрытие функций инвестиционного менеджмента на микро- и макроуровне. Задачи изучения темы: определить сущность инвестиционного менеджмента и необходимость его применения в процессе реализации инвестиционной деятельности; изучить основные задачи инвестиционного менеджера; определить понятия инвестиций, инвестирования, инвестиционной деятельности; изучить основные характеристики объектов инвестиционной деятельности; оценить роль инвестиций на микроуровне и макроуровне; изучить классификацию инвестиций; определить объекты инвестиционной деятельности и их основные характеристики; определить понятия холдингового периода; изучить сущность доходности и дохода; обосновать влияние фактора времени, инфляции и риска на требуемую доходность; изучить базовые критерии оценки доходности и риска при осуществлении инвестиционной деятельности. Вопросы темы: 1. Инвестиционный менеджмент: сущность и функции. 2. Базовые понятия инвестиционной деятельности. 3. Оценка доходности и риска при осуществлении инвестиционной деятельности. Изучив данную тему, студент должен: знать: содержание инвестиционного менеджмента и его цель; функции и задачи инвестиционного менеджера; сущность инвестирования и его виды; факторы, воздействующие на инвестирование; уметь: определять доходность различных видов инвестиций; выделять факторы, влияющие на риск инвестирования. Вопрос 1. Инвестиционный менеджмент: сущность и функции. Инвестиционный менеджмент представляет собой вполне самостоятельную область экономической науки и финансовой практики. Как инвестиционный маркетинг и инвестиционный консалтинг, инвестиционный менеджмент в качестве основного вектора развития определяет достижение долгосрочных целей с помощью рационального, продуктивного и эффективного налаживания процесса инвестирования. Но главное – управление этим процессом. Таким образом, инвестиционный менеджмент представляет собой уникальную совокупность функционального управления, непосредственным объектом которого является инвестиционный процесс, а также вся инвестиционная деятельность в целом, осуществляемая, прежде всего, посредством реализации инвестиционных проектов, фигурирующих во всех сферах, секторах, сегментах и отраслях народного хозяйства. Инвестиционный менеджмент – это совокупность методов, принципов управления инвестиционным процессом, управления движением инвестиционных ресурсов в целях получения дохода (прибыли) в будущем при минимизации затрат и издержек. Инвестиционный менеджмент является частью системы общего менеджмента на предприятии (некоторые представляют инвестиционный менеджмент как часть финансового менеджмента). Содержание инвестиционного менеджмента базируется начетырех столпах управления иодной незаметной, носущественной «подпорке», аименно: столп первый– система управления (менеджмент) инвестиционными процессами; столп второй– вид деятельности (специализация); столп третий– принятие решений; столп четвертый– контроль принятых решений; «незаметная подпорка» – корректировка целей. Вместе с тем инвестиционный менеджмент как наука управления в своей основе содержит достаточно прочные положения общего менеджмента. Как вид деятельности инвестиционный менеджмент представляет собой строгую систему достаточно технологичных процедур, которые охватывают всю систему управления инвестиционными проектами. Эта система состоит из ряда тесно взаимосвязанных подсистем. Совокупность их функций и задач регламентируется в зависимости от уровня управления инвестиционной среды. И здесь инвестиционный менеджмент предусматривает решение отдельных задач и выполнение отдельных функций в сочетании с системой контроля, осуществляемого на всех этапах реализации. Инвестиционный менеджмент во всех случаях представляет собой деятельность по планированию, организации, исследованию рынка, анализу и регулированию. Цель инвестиционного менеджмента заключается в выборе такой инвестиции, которая давала бы наибольшую выгоду (доход) и сопровождалась с наименьшим риском. Иными целями могут быть следующие: возрастание суммы чистой прибыли предприятия; прирост собственного капитала организации; повышение имиджа предприятия. Инвестиционный менеджмент направлен на выполнение следующих задач: o на национальном уровне: формирование и осуществление государственной инвестиционной политики; формирование нормативно-законодательного поля инвестиционных процессов в российской экономике; формирование инвестиционного климата российского государства; определение состава участников инвестиционного рынка России и правил его функционирования; определение приоритетов государственной инвестиционной политики; o на уровне организации: обеспечение роста экономического и производственного потенциала хозяйствующего субъекта; обеспечение достаточной инвестиционной поддержки высоких темпов развития операционной деятельности предприятия; максимизация доходности инвестиционного объекта; минимизация рисков инвестиционной деятельности; обеспечение финансовой устойчивости и платежеспособности компании; изыскание путей ускорения реализации инвестиционных проектов и программ. Итак, инвестиционный менеджмент можно определить как систему эффективных мер, направленных на сохранение и приумножение капитала хозяйствующего субъекта. Среди функций инвестиционного менеджмента можно выделить следующие: планирование – стадия процесса управления, на которой осуществляется разработка инвестиционной стратегии и инвестиционной политики. Инвестиционная стратегия непосредственно связана с общей политикой производственно-хозяйственной деятельности хозяйствующего субъекта и направлена на обеспечение его устойчивости и надежности в текущем периоде и в перспективе; организация – для осуществления разработанной инвестиционной стратегии и политики требуется определение потребности в финансовых средствах, соотношения между собственными и привлеченными ресурсами, форм привлечения средств. Необходим поиск стратегических инвесторов, наиболее выгодных инвестиционных проектов и портфелей, алгоритма организации управления инвестиционным процессом в целом; координация – для получения эффективного результата от инвестиционной деятельности необходимо на каждом этапе инвестиционного процесса осуществлять мониторинг и координацию всех действий и мероприятий, направленных на достижение предусмотренных инвестиционной политикой целей и задач, корректировку принятых решений в связи с изменением конъюнктуры на инвестиционном рынке. Если рассматривать функции инвестиционного менеджмента более детально, то можно выделить следующие: изучение состояния внешней среды; прогнозирование развития инвестиционного рынка и инвестиционных услуг; определение объема и структуры инвестируемого капитала; управление формированием собственных и заемных инвестиционных ресурсов; определение форм и объектов инвестирования; выбор наиболее эффективных инвестиционных проектов; формирование инвестиционного портфеля; организация управления реализацией конкретных инвестиционных проектов и программ; организация мониторинга инвестиционных проектов; прогнозирование денежных потоков и их синхронизация во времени; обоснование и принятие решений о выходе из не удовлетворяющих инвестора инвестиционных проектов и программ. Как и любой иной вид профессиональной деятельности инвестиционный менеджмент базируется на определенных принципах. Среди всех таких принципов можно выделить основные: интегрированность с общей системой управления предприятием (непротиворечивость основный организационной структуре управления организацией); комплексный характер формирования управленческих решений (разработка взаимозависимых управленческих решений); высокий динамизм управления (особенно четко это может быть заметно в управлении портфелем ценных бумаг); ориентированность на достижение стратегических целей организации. Процесс управления инвестиционной деятельностью базируется на определенном механизме. Механизм инвестиционного менеджмента – система основных элементов, регулирующих процесс разработки и реализации инвестиционных решений предприятия. В структуру механизма инвестиционного менеджмента входят следующие элементы (рис. 1): 1. рыночный механизм регулирования инвестиционной деятельности предприятия; 2. административное и экономическое государственное регулирование инвестиционной деятельности; 3. система методов управления инвестиционной деятельности компании; 4. внутренний механизм регулирования отдельных аспектов инвестиционной деятельности организации.  Рис. 1. Механизм регулирования инвестиционного менеджмента Большую роль в осуществлении результативного управления инвестиционным процессом играет инвестиционный менеджер. |